Похожие презентации:

Налоговый контроль в РФ. (Тема 5)

1. Тема 5

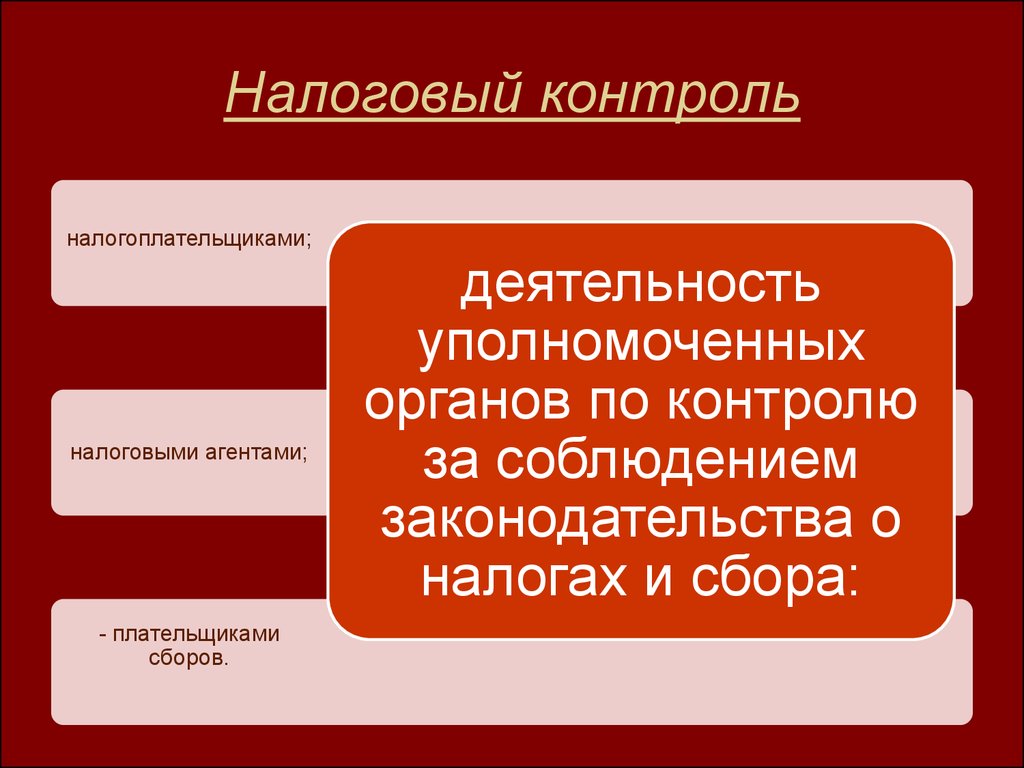

Налоговый контроль в РФ2. Налоговый контроль

налогоплательщиками;налоговыми агентами;

- плательщиками

сборов.

деятельность

уполномоченных

органов по контролю

за соблюдением

законодательства о

налогах и сбора:

3. Цели налогового контроля

Обеспечение исполнения налоговогозаконодательства всеми субъектами

налоговых правоотношений

Выявление

налоговых

правонарушений и

привлечение к

ответственности

виновных лиц

Предупреждение

налоговых

правонарушений в

будущем

Обеспечение

неотвратимости

наступления

административной

или уголовной

ответственности

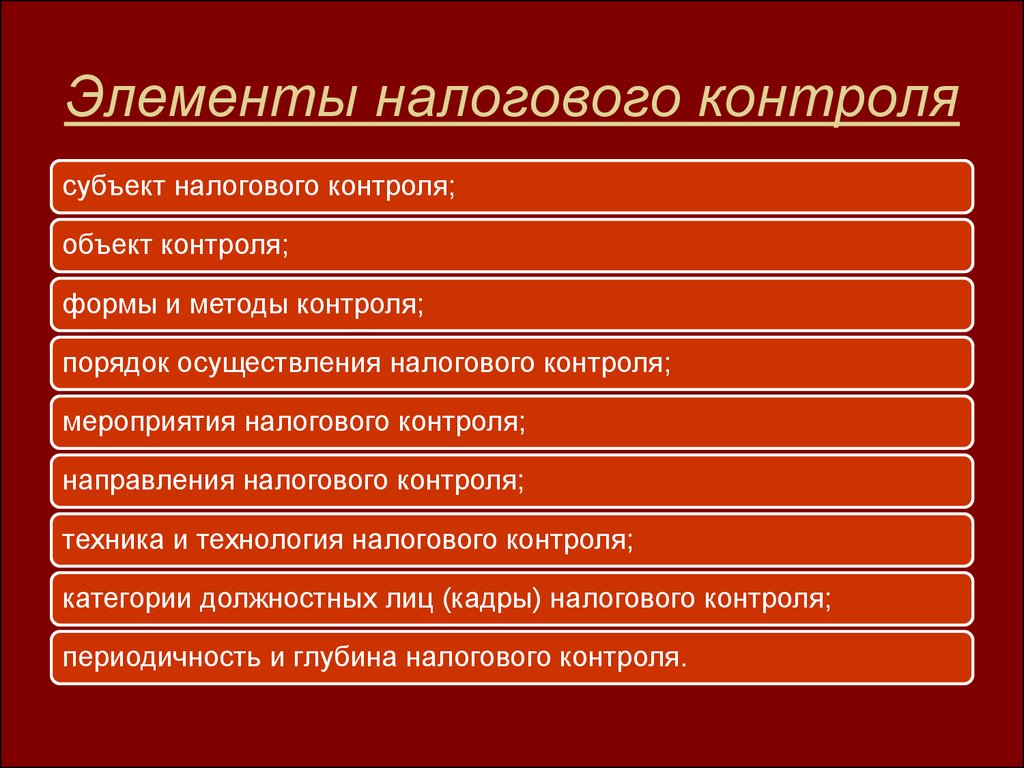

4. Элементы налогового контроля

субъект налогового контроля;объект контроля;

формы и методы контроля;

порядок осуществления налогового контроля;

мероприятия налогового контроля;

направления налогового контроля;

техника и технология налогового контроля;

категории должностных лиц (кадры) налогового контроля;

периодичность и глубина налогового контроля.

5. Мероприятия налогового контроля

1) правильность ведения обязанными лицами бухгалтерскогоучета доходов, расходов, объектов налогообложения;

2) проверка правильности исчисления сумм налогов и сборов;

3) проверка своевременности уплаты сумм налогов и сборов;

4) правильность ведения банковских операций, связанных с

уплатой налогов и сборов;

5) выявление обстоятельств, способствующих совершению

нарушений налогового законодательства.

6. Принципы проведения налогового контроля:

законностипланирования мероприятий

соблюдения налоговой тайны

последовательности проведения

мероприятий

документального фиксирования

установленных фактов

недопустимости причинения ущерба

7.

Виды налогового контроляпредварительный

текущий

последующий

8.

Предварительный налоговый контрольосуществляется в форме:

- государственной регистрации и

постановке на учет

налогоплательщиков в налоговом

органе;

- налогового консультирования

налогоплательщиков

9. Текущий налоговый контроль осуществляется в ходе:

- проведения камеральнойпроверки;

- проверки за достоверностью и

обоснованностью представленных

документов при пересечении

товаров через таможенную границу

10.

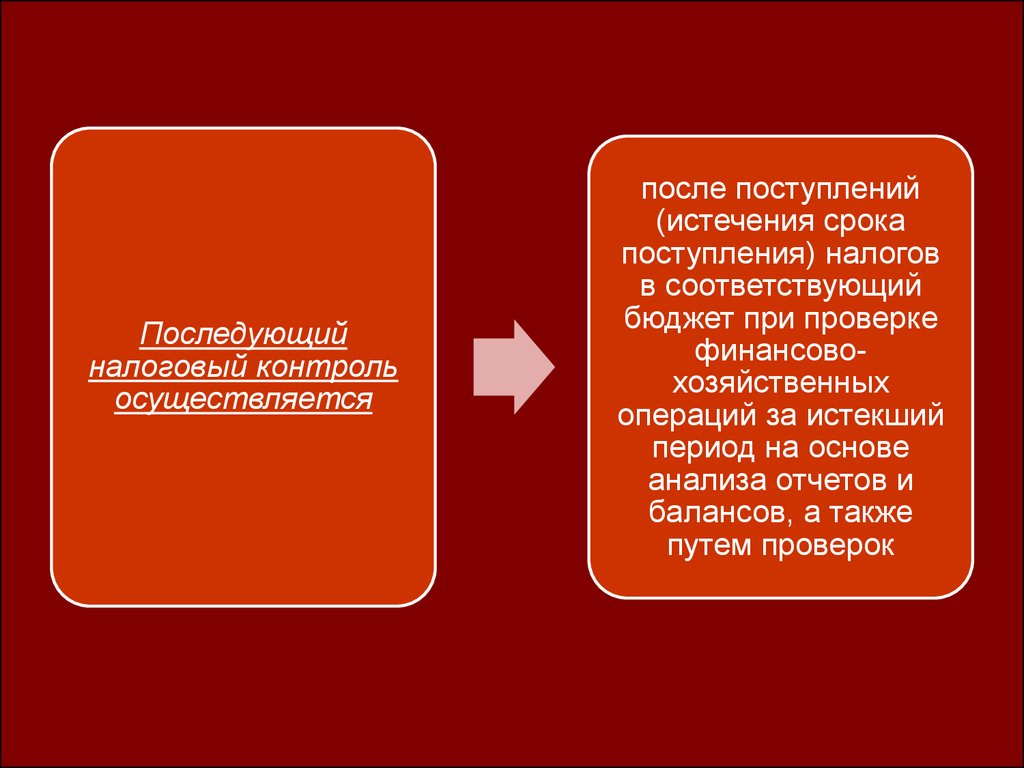

Последующийналоговый контроль

осуществляется

после поступлений

(истечения срока

поступления) налогов

в соответствующий

бюджет при проверке

финансовохозяйственных

операций за истекший

период на основе

анализа отчетов и

балансов, а также

путем проверок

11. Методы налогового контроля

Общенаучные методыСпециально-правовые

методы

логический

проверка

документов

сравнительный

экономический

анализ

статистический

и др.

инвентаризация,

экспертиза и др.

12. Формы налогового контроля

получение объясненийналогоплательщиков

другие формы

(такие,

например, как

создание

налоговых

постов и т.д.)

осмотр и обследование

помещений и

территорий,

используемых для

извлечения дохода

(прибыли)

проверки данных

учета и

отчетности

налоговые

проверки

13.

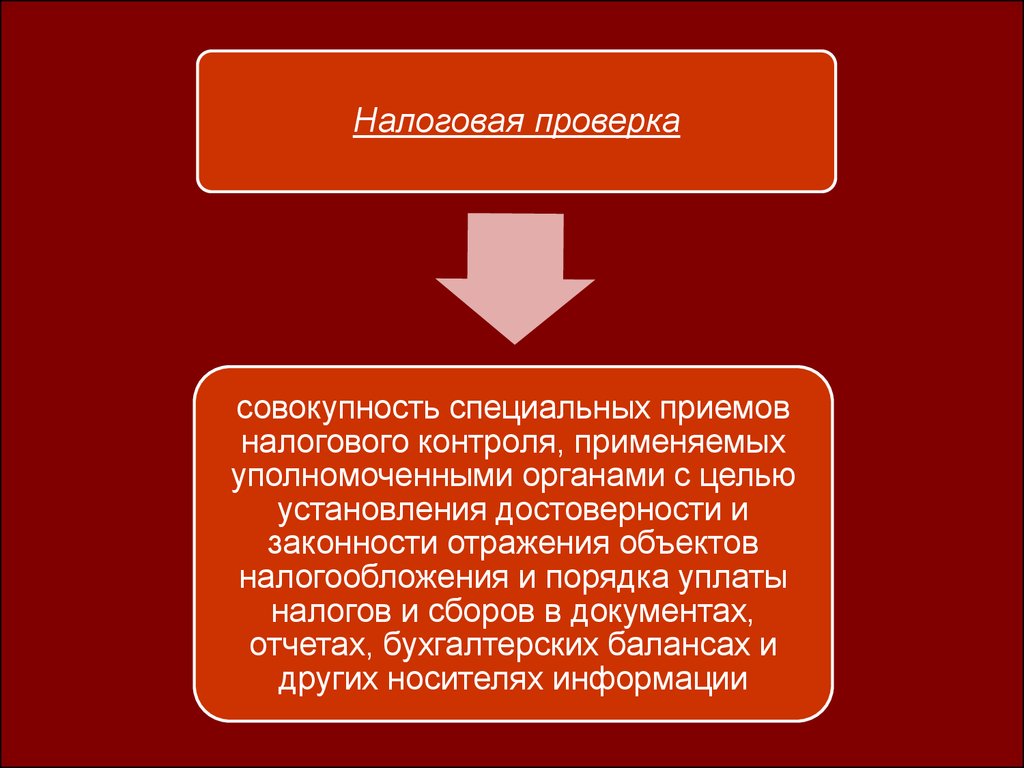

Налоговая проверкасовокупность специальных приемов

налогового контроля, применяемых

уполномоченными органами с целью

установления достоверности и

законности отражения объектов

налогообложения и порядка уплаты

налогов и сборов в документах,

отчетах, бухгалтерских балансах и

других носителях информации

14. Классификация налоговых проверок

От характераматериала,

на основе

которого

проводятся

проверки

От объема

налоговой

проверки и

решаемых в

ходе нее

задач

По степени

охвата

данных в

процессе

проверки

От включения

в план

проведения

проверок

От места

проведения

проверки и

глубины

проверки

документаль

ные

тематические

сплошные

плановые

камеральные

фактические

комплексные

выборочные

внеплановые

выездные

15. Этапы проведения налоговой проверки

1 этап2 этап

3 этап

• Подготовка к проведению налоговой проверки, включающая

изучение дела налогоплательщика, т.е. документов, имеющихся у

налоговых органов (деклараций, балансов, отчетов, расчетов по

налогам и т.д.)

• Непосредственное проведение налоговой проверки

• Оформление результатов налоговой проверки

16. Камеральная налоговая проверка

проверка, которая проводится по месту нахождения налогового органа (таможенногооргана) на основе налоговых деклараций и документов, представленных

налогоплательщиком (налоговым агентом, плательщиком сбора), служащих основанием

для исчисления и уплаты налога, а также документов о деятельности налогоплательщика,

имеющихся у налогового органа;

проводятся как в отношении организаций, так и в отношении физических лиц;

является формой текущего налогового контроля и позволяет налоговым органам

оперативно реагировать на нарушения налогового законодательства

17. Правила проведения камеральной налоговой проверки

1.Проводится только по месту нахождения налогового (таможенного) органа2.Проводится уполномоченными должностными лицами налогового органа в соответствии с их

служебными обязанностями без специального решения руководителя налогового органа

Проводится в течение 3 месяцев со дня представления налоговых деклараций и документов,

служащих основанием для исчисления и уплаты налога

4.Проводится на основе налоговых деклараций и документов, представляемых

налогоплательщиком, и документов налогового органа либо имеющихся у налогового органа

5.Налоговый орган вправе истребовать у налогоплательщика дополнительные сведения,

получить объяснения и документы, подтверждающие правильность исчисления и

своевременность уплаты налогов

6.В случае выявления ошибок в заполнении документов или противоречий между сведениями,

содержащимися в представленных документах, налоговый орган направляет сообщение

налогоплательщику с требованием внести соответствующие исправления в установленный

срок

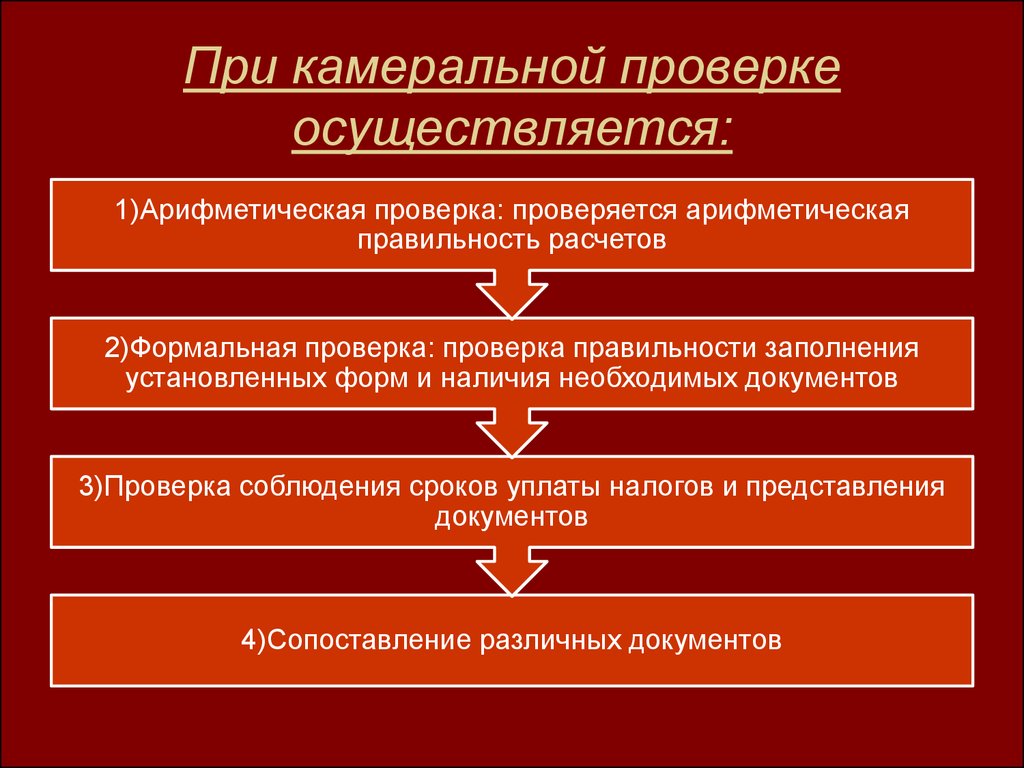

18. При камеральной проверке осуществляется:

1)Арифметическая проверка: проверяется арифметическаяправильность расчетов

2)Формальная проверка: проверка правильности заполнения

установленных форм и наличия необходимых документов

3)Проверка соблюдения сроков уплаты налогов и представления

документов

4)Сопоставление различных документов

19. Выездная налоговая проверка

осуществляется налоговыми (таможенными) органами по месту нахожденияналогоплательщика, плательщика сбора, налогового агента;

предметом проверки является правильность исчисления и своевременность уплаты

налогов;

в рамках проверки может быть проверен период, не превышающий трех

календарных лет, предшествующих году, в котором вынесено решение о

проведении проверки;

проводится на основании решения руководителя (заместителя) налогового органа;

итогом проверки является составление справки о проведенной проверке, в которой

фиксируются предмет проверки и сроки ее проведения, и акта выездной налоговой

проверки.

20. Основные отличия налоговых проверок

КамеральнаяВыездная

Проводится по месту

нахождения налогового

органа

Проводится по месту

нахождения

налогоплательщика

Проверяются только

документы

Проверяются документы и

производственные,

складские, торговые и

др.объекты

Проводится без

специального разрешения

Проводится только по

специальному решению

налогового органа

Срок проведения – три

месяца

Срок проведения – два

месяца

21.

Система органов,осуществляющих

налоговый контроль

Налоговые

Таможенные

ОВД,

следственные

органы

Финансовые

22. ФТС России и ее территориальные подразделения осуществляют:

взиманиеналогов

исключительно

при

перемещении

товаров через

таможенную

границу РФ

разработку

предложения по

совершенствованию

практики

налогообложения

при перемещении

товаров через

таможенную

границу РФ

привлекают к

ответственно

сти лиц за

нарушение

налогового

законодатель

ства

контроль за

своевременн

остью и

полнотой

уплаты

налогов при

таможенном

оформлении

товаров

планирование

поступлений

таможенных

платежей

23.

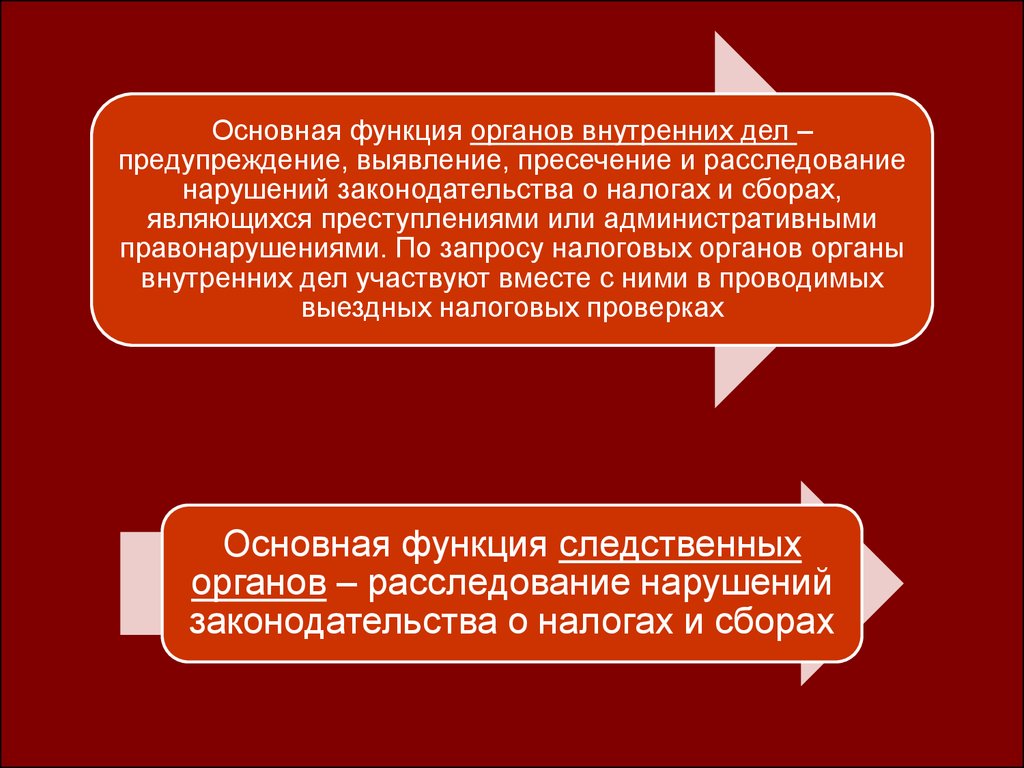

Основная функция органов внутренних дел –предупреждение, выявление, пресечение и расследование

нарушений законодательства о налогах и сборах,

являющихся преступлениями или административными

правонарушениями. По запросу налоговых органов органы

внутренних дел участвуют вместе с ними в проводимых

выездных налоговых проверках

Основная функция следственных

органов – расследование нарушений

законодательства о налогах и сборах

24. Основные функции финансовых органов

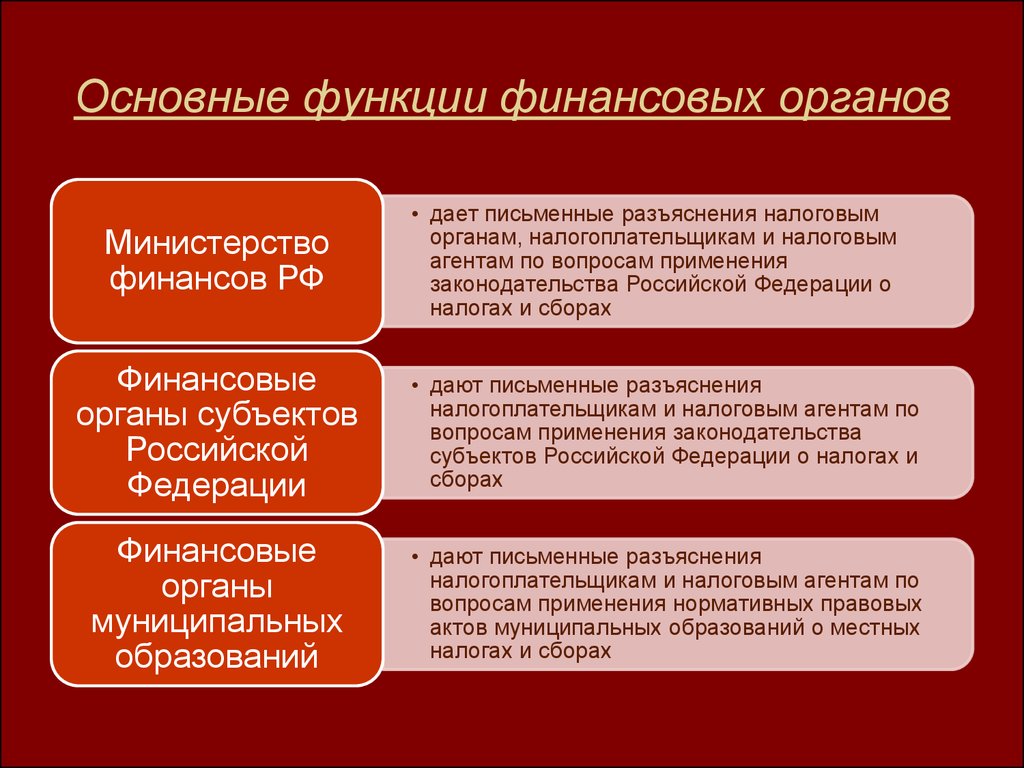

Министерствофинансов РФ

• дает письменные разъяснения налоговым

органам, налогоплательщикам и налоговым

агентам по вопросам применения

законодательства Российской Федерации о

налогах и сборах

Финансовые

органы субъектов

Российской

Федерации

• дают письменные разъяснения

налогоплательщикам и налоговым агентам по

вопросам применения законодательства

субъектов Российской Федерации о налогах и

сборах

Финансовые

органы

муниципальных

образований

• дают письменные разъяснения

налогоплательщикам и налоговым агентам по

вопросам применения нормативных правовых

актов муниципальных образований о местных

налогах и сборах

25. Налоговое правонарушение - виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или безд

Налоговое правонарушение - виновносовершенное противоправное (в нарушение

законодательства о налогах и сборах) деяние

(действие или бездействие) налогоплательщика,

налогового агента и иных лиц, за которое

установлены соответствующие меры

ответственности (ст. 106 НК РФ)

• Налоговые санкции – мера ответственности за

совершение налогового правонарушения. Она

устанавливается в виде денежных взысканий

(штрафов) в размерах, установленных НК РФ.

26. Основные принципы привлечения налогоплательщика к налоговой ответственности

привлечение к ответственности за совершение налогового правонарушения

только по основаниям и в порядке, предусмотренным НК РФ;

не применение мер налоговой ответственности за совершение одного и того же

правонарушения;

привлечение налогоплательщика к ответственности за совершение налогового

правонарушения не может освобождать его должностных лиц от

административной, уголовной или иной ответственностипри наличии

соответствующих оснований;

привлечение налогоплательщика к ответственности за нарушение налогового

законодательства не освобождает его от обязанности уплаты причитающихся

сумм налогов;

основанием для привлечения лица к ответственности за налоговое

правонарушение является установление его факта решением налогового

органа, вступившего в силу;

налогоплательщик не обязан доказывать свою невиновность в совершении

налогового правонарушения;

лицо считается невиновным в совершении налогового правонарушения, пока

его виновность не будет доказана в предусмотренном законом порядке;

все сомнения в виновности налогоплательщика в совершении налогового

правонарушения всегда должны толковаться в его пользу.

27. Порядок защиты налогоплательщиками своих прав

Налогоплательщики имеют право обжаловать в установленном законом

порядке акты налоговых органов, а также действия (бездействия) их

должностных лиц

Жалобы подаются в вышестоящий налоговый орган или вышестоящему

должностному лицу, а также в суд

Жалоба подается в течение одного года со дня, когда лицо узнало или должно

было узнать о нарушении своих прав

К жалобе могут быть приложены обосновывающие ее документы

По итогам рассмотрения жалобы на акт налогового органа вышестоящий

налоговый орган (вышестоящее должностное лицо) вправе:

1) оставить жалобу без удовлетворения;

2) отменить акт налогового органа;

3) отменить решение налогового органа полностью или в части;

4) изменить решение или вынести новое решение;

5) признать действия или бездействие должностных лиц налоговых органов

незаконными и выносит решение по существу

Решение налогового органа (должностного лица) по жалобе принимается в

течение одного месяца со дня ее получения

О принятом решении в течение трех дней со дня его принятия сообщается в

письменной форме лицу, подавшему жалобу

Финансы

Финансы Право

Право