Похожие презентации:

Необходимость, сущность, задачи и методология налогового учета

1. КАФЕДРА СУДЕБНОЙ БУХГАЛТЕРИИ И БУХГАЛТЕРСКОГО УЧЕТА

МУЛЬТИМЕДИЙНАЯ ЛЕКЦИЯПО КУРСУ:

«НАЛОГОВЫЙ УЧЕТ»

Софьин А.А.

Нижний Новгород 2017

2. ТЕМА НЕОБХОДИМОСТЬ, СУЩНОСТЬ, Задачи и методология налогового учета

ТЕМАНЕОБХОДИМОСТЬ, СУЩНОСТЬ,

ЗАДАЧИ И МЕТОДОЛОГИЯ

НАЛОГОВОГО УЧЕТА

3. ПЛАН ЛЕКЦИИ

1. ВИДЫУЧЕТА В ОРГАНИЗАЦИИ, ИХ

ВЗАИМОСВЯЗЬ

И

ПРОБЛЕМЫ

ВЗАИМОДЕЙСТВИЯ

2. ПРЕДПОСЫЛКИ

ВОЗНИКНОВЕНИЯ

НАЛОГОВОГО УЧЕТА

3. ПОНЯТИЕ,

ЦЕЛИ И

НАЛОГОВОГО УЧЕТА

4. СООТНОШЕНИЕ

МЕТОДОЛОГИЯ

БУХГАЛТЕРСКОГО

НАЛОГОВОГО УЧЕТА

И

4. Рекомендуемая литература

1. Налоговый кодекс РФ, часть 2, глава25

2. Приказ Минфина России от

19.11.2002 N 114н (ред. от 06.04.2015)

"Об утверждении Положения по

бухгалтерскому учету "Учет расчетов

по налогу на прибыль организаций"

ПБУ 18/02"

5. 1 ВОПРОС ЛЕКЦИИ

ВИДЫ УЧЕТА В ОРГАНИЗАЦИИ, ИХВЗАИМОСВЯЗЬ И ПРОБЛЕМЫ

ВЗАИМОДЕЙСТВИЯ

6.

Информация,характеризующая

фактическое состояние хозяйственной

деятельности, возникает и передается в

системе хозяйственного учета.

Хозяйственный учет – это система

количественного

отражения

и

качественной характеристики процессов

материального производства с целью

управления ими. Именно в системе учета

регистрируются,

накапливаются,

обрабатываются данные, которые затем

используются для проведения анализа и

контроля, а также и для планирования,

регулирования.

7.

ХОЗЯЙСТВЕННЫЙ УЧЕТОперативный

учет

Бухгалтерский

учет

Статистический

учет

8.

БУХГАЛТЕРСКИЙ УЧЕТФинансовый учет

Управленческий

учет

Налоговый учет

9. ОПЕРАТИВНЫЙ УЧЕТ

Оперативный учет- это система наблюдения итекущего контроля за отдельными фактами или

процессами с целью руководства ими в момент

их совершения.

Осуществляется на рабочих местах в момент

совершения

хозяйственных

операций.

Отличительной его особенностью является

быстрота реагирования, т.е. обеспечения

данными менеджеров предприятия для

оперативного руководства непосредственно в

момент совершения хозяйственной операции.

10. СТАТИСТИЧЕСКИЙ УЧЕТ

Предметом статистического учета являетсяколичественная сторона качественно-определенных

массовых социально-экономических явлений и

процессов,

отображаемых

посредством

статистических показателей. В статистических

измерениях используются как стоимостные, так и

натуральные показатели. Для анализа динамики

стоимостные показатели выражаются не только в

текущих, но и в так называемых сопоставимых

(неизменных) ценах, т.е. в ценах, установленных за

определенный период или на определенную дату,

применяемых в течение ряда лет для оценки

продукции (работ, услуг) в отдельных отраслях

материального производства.

11. БУХГАЛТЕРСКИЙ УЧЕТ

Бухгалтерский учет представляет собойупорядоченную систему сбора, регистрации и

обобщения

информации

в

денежном

выражении об имуществе, обязательствах

организации и их движении путем сплошного,

непрерывного и документального отражения

всех хозяйственных операций.

Объектами бухгалтерского учета являются

имущество (активы) организаций, источники

их образования, обязательства, хозяйственные

операции, осуществляемые организациями в

процессе их деятельности.

12. ФИНАНСОВЫЙ УЧЕТ

Финансовый учет обеспечивает информацией внешнихпотребителей, таких, как инвесторы, кредиторы,

заимодавцы, акционеры. Указанные лица, как физические,

так и юридические, в силу своих функций прямо

заинтересованы в полной и достоверной информации о

деятельности организации, ее текущем хозяйственнофинансовом положении, результатах работы за отчетный

год. Финансовый учет нормативно регулируется,

информация

представляется

потребителям

в

унифицированном виде согласно формам бухгалтерской

отчетности, утверждаемым Министерством финансов

Российской Федерации. Информация финансового учета

носит открытый и ретроспективный характер и

представляется в сопоставимых числовых показателях в

денежном измерении.

13. УПРАВЛЕНЧЕСКИЙ УЧЕТ

Управленческий учет обеспечивает информациейвнутренних

потребителей:

руководителей,

учредителей, участников, собственников имущества,

акционеров

—

сотрудников

организации.

Информация управленческого учета о формировании

затрат и финансовых результатов укачанному кругу

потребителей

необходима

для

обоснования,

выработки и принятия управленческих решений. В

связи с этим управленческий учет нормативно не

регламентирован,

информация

может

быть

представлена в произвольной форме в виде справки,

расчета, прогноза. Информация для управленческих

звеньев всех уровней, как правило, закрытая и имеет

перспективную направленность; при этом она может

быть представлена не только в денежных, но и в

натуральных измерителях.

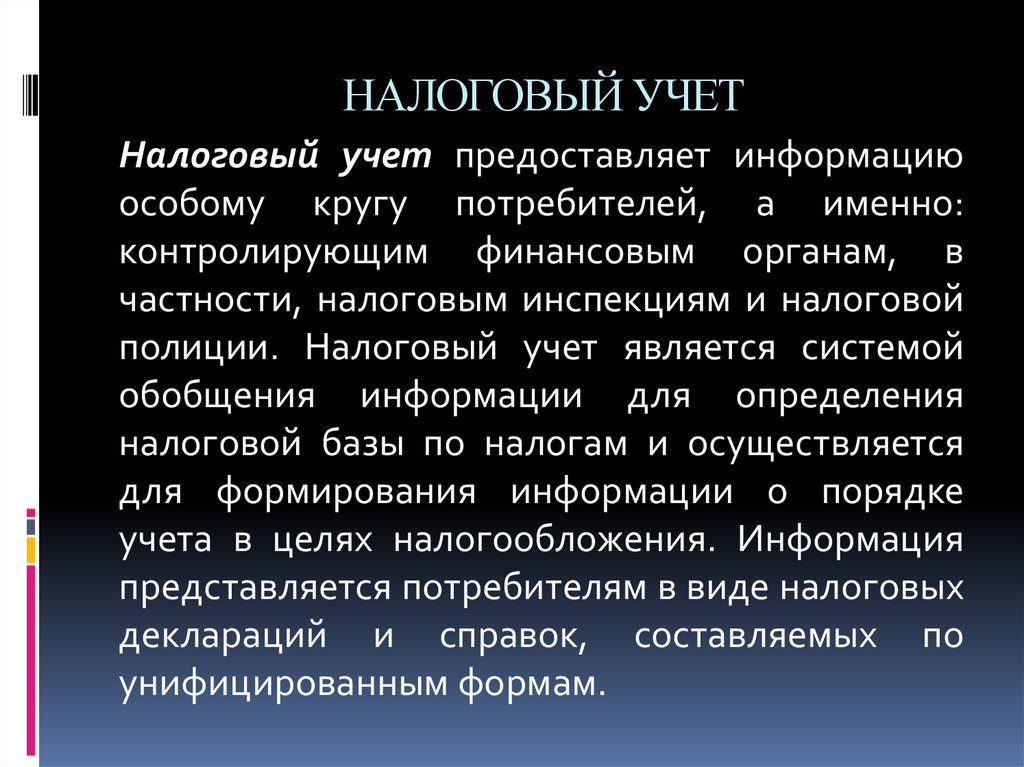

14. НАЛОГОВЫЙ УЧЕТ

Налоговый учет предоставляет информациюособому кругу потребителей, а именно:

контролирующим финансовым органам, в

частности, налоговым инспекциям и налоговой

полиции. Налоговый учет является системой

обобщения информации для определения

налоговой базы по налогам и осуществляется

для формирования информации о порядке

учета в целях налогообложения. Информация

представляется потребителям в виде налоговых

деклараций и справок, составляемых по

унифицированным формам.

15. СРАВНЕНИЕ РАЗЛИЧНЫХ ВИДОВ БУХГАЛТЕРСКОГО УЧЕТА

ОБЪЕКТСРАВНЕНИЯ

УПРАВЛЕНЧЕСКИЙ

УЧЕТ

ФИНАНСОВЫЙ

УЧЕТ

НАЛОГОВЫЙ

УЧЕТ

1. Определение

Система

учета,

планирования,

контроля,

анализа

данных о затратах и

результатах

хозяйственной

деятельности

в

разрезе необходимых

для

управления

объектов

оперативного

принятия

управленческих

решений

Упорядоченная

система сбора,

регистрации и

обобщения

информации в

денежном

выражении об

имуществе,

обязательствах

организации и их

движении

Система

обобщения

информации для

определения

налоговой базы по

налогу на основе

данных первичных

документов,

сгруппированных

в

порядке,

установленном

Налоговым

кодексом РФ

16. СРАВНЕНИЕ РАЗЛИЧНЫХ ВИДОВ БУХГАЛТЕРСКОГО УЧЕТА

ОБЪЕКТСРАВНЕНИЯ

УПРАВЛЕНЧЕСКИЙ

УЧЕТ

ФИНАНСОВЫЙ

УЧЕТ

2.

Обязательность

ведения

Не

является Обязательность

обязательным,

ведения

ведется по решению определяется ФЗ

администрации

3. Цель ведения

учета

Поддержка принятия Формирование

полной

управленческих

достоверной

решений

НАЛОГОВЫЙ

УЧЕТ

Обязательность

ведения

определяется НК

РФ

Формирование

и полной и достоверной

информации

о

информации

о порядке учета для

целей

результатах

налогообложения

финансовохозяйственных

хозяйственной

операций,

деятельности для

обеспечение

внешних

информацией

пользователей,

внешних и внутренних

публичной

пользователей

отчетности

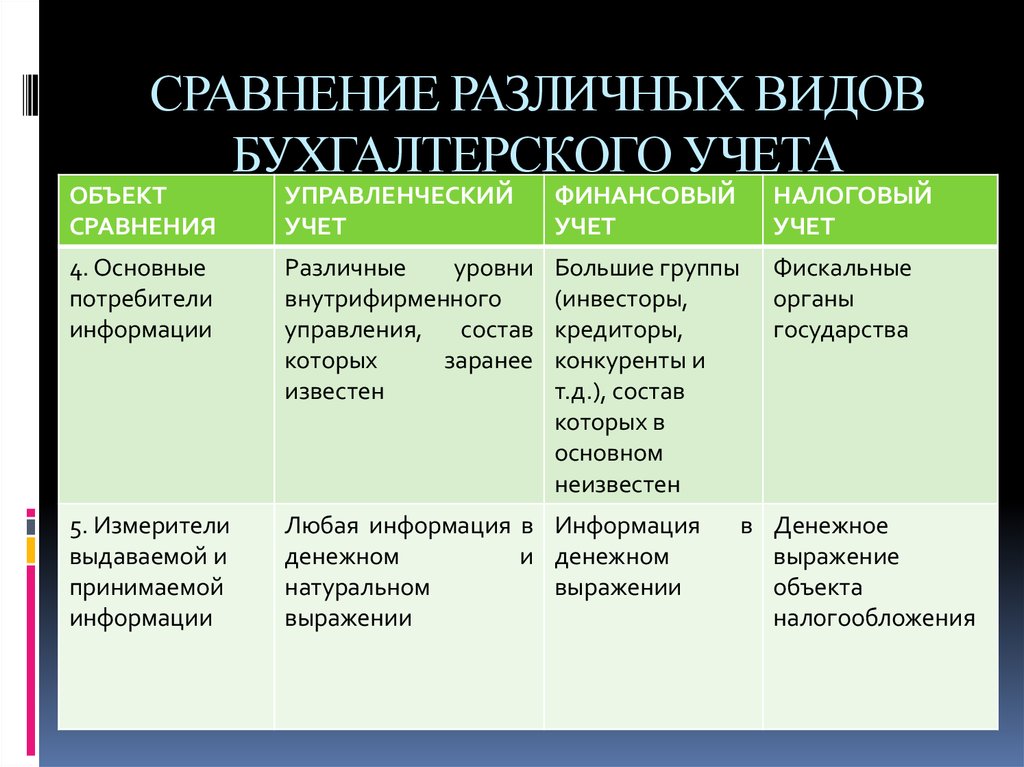

17. СРАВНЕНИЕ РАЗЛИЧНЫХ ВИДОВ БУХГАЛТЕРСКОГО УЧЕТА

ОБЪЕКТСРАВНЕНИЯ

УПРАВЛЕНЧЕСКИЙ

УЧЕТ

ФИНАНСОВЫЙ

УЧЕТ

НАЛОГОВЫЙ

УЧЕТ

4. Основные

потребители

информации

Различные

уровни

внутрифирменного

управления, состав

которых

заранее

известен

Большие группы

(инвесторы,

кредиторы,

конкуренты и

т.д.), состав

которых в

основном

неизвестен

Фискальные

органы

государства

5. Измерители

выдаваемой и

принимаемой

информации

Любая информация в Информация

денежном

и денежном

натуральном

выражении

выражении

в Денежное

выражение

объекта

налогообложения

18. СРАВНЕНИЕ РАЗЛИЧНЫХ ВИДОВ БУХГАЛТЕРСКОГО УЧЕТА

ОБЪЕКТСРАВНЕНИЯ

УПРАВЛЕНЧЕСКИЙ

УЧЕТ

ФИНАНСОВЫЙ

УЧЕТ

НАЛОГОВЫЙ

УЧЕТ

6. Степень

точности

информации

Зависит

от Минимальное

поставленных целей

число

приблизительны

х оценок

(способы

списания

материалов в

производство)

7. Частота

предоставления

отчетности

Зависит от решаемых Квартальная

задач (раз в неделю годовая

или раз в месяц)

Максимально

возможная

точность

в

расчетах

налоговой базы

и По

налоговым

(отчетным)

периодам

согласно НК РФ

19. СРАВНЕНИЕ РАЗЛИЧНЫХ ВИДОВ БУХГАЛТЕРСКОГО УЧЕТА

ОБЪЕКТСРАВНЕНИЯ

УПРАВЛЕНЧЕСКИЙ

УЧЕТ

ФИНАНСОВЫЙ

УЧЕТ

8. Основной

объект

отчетности

Центры

Организация в

ответственности,

целом

места возникновения

затрат

НАЛОГОВЫЙ

УЧЕТ

Конкретный налог

20. 2 ВОПРОС ЛЕКЦИИ

ПРЕДПОСЫЛКИВОЗНИКНОВЕНИЯ

НАЛОГОВОГО УЧЕТА

21. ПЕРИОДЫ РАЗВИТИЯ НАЛОГОВОГО УЧЕТА В РФ

1. До 1 января 2002 года2. После 1 января 2002 года.

22. 3 ВОПРОС ЛЕКЦИИ

ПОНЯТИЕ, ЦЕЛИ ИМЕТОДОЛОГИЯ

НАЛОГОВОГО УЧЕТА

23. ОПРЕДЕЛЕНИЕ НАЛОГОВОГО УЧЕТА

Налоговый учет — это системаобобщения

информации

для

определения налоговой базы по

конкретному налогу на основе

данных первичных документов,

сгруппированных в соответствии с

порядком, предусмотренным НК

РФ.

24. ЦЕЛИ ВЕДЕНИЯ НАЛОГОВОГО УЧЕТА

1) формирование полной и достовернойинформации о порядке учета для целей

налогообложения хозяйственных операций,

осуществленных налогоплательщиком в

течение отчетного (налогового) периода;

2) обеспечение информацией внутренних и

внешних пользователей для контроля над

правильностью исчисления, полнотой и

своевременностью начисления и уплаты в

бюджет налога.

25. ОБЪЕКТЫ НАЛОГОВОГО УЧЕТА

ИМУЩЕСТВО,ОБЯЗАТЕЛЬСТВА

И

ХОЗЯЙСТВЕННЫЕ

ОПЕРАЦИИ

ОРГАНИЗАЦИИ,

СТОИМОСТНАЯ

ОЦЕНКА

КОТОРЫХ

ОПРЕДЕЛЯЕТ

РАЗМЕР НАЛОГОВОЙ БАЗЫ ТЕКУЩЕГО

НАЛОГОВОГО

ПЕРИОДА

ИЛИ

НАЛОГОВОЙ БАЗЫ ПОСЛЕДУЮЩИХ

НАЛОГОВЫХ ПЕРИОДОВ.

26.

ПОДМЕТОДОЛОГИЕЙ

НАЛОГОВОГО

УЧЕТА

ПОНИМАЕТСЯ

СОКУПНОСТЬ

СПЕЦИАЛЬНЫХ ПРИЕМОВ И

МЕТОДОВ,

КОТОРЫЕ

ПРИМЕНЯЮТСЯ В ПРОЦЕССЕ

ВЕДЕНИЯ НАЛОГОВОГО УЧЕТА.

27.

Методологические аспекты учетной политики в целяхналогообложения предполагают, что в учетной

политике должны быть сформулированы следующие

способы:

• выбранные организацией способы налогового учета

и формирования налоговых баз, предусмотренные

законодательством о налогах и сборах;

• способы налогового учета и формирования

налоговых

баз,

не

предусмотренные

законодательством о налогах и сборах;

• способы налогового учета и формирования

налоговых баз, вариантность которых обусловлена

противоречивостью законодательства о налогах и

сборах

28.

Методические проблемы ведения налоговогоучета

требуют

разработки

способов

формирования информации для правильного

исчисления налогов и сборов, которые можно

распределить по трем группам, а именно:

• квалификация активов и обязательств в целях

расчета налоговой базы;

• оценка активов и обязательств в целях

формирования налоговой базы;

• момент признания доходов и расходов и

формирования налоговой базы.

29.

Организационно-техническиевопросы

ведения

налогового учета требуют разработки способов

организации технологического процесса ведения

налогового учета и документов, в которых должны быть

отражены:

• организация работы бухгалтерской службы в части

налогового учета или создание самостоятельного

подразделения для ведения налогового учета и его

взаимодействие с бухгалтерской службой;

состав,

форма

и

способы

формирования

аналитических регистров налогового учета;

• организация документооборота;

• порядок хранения документов налоговой отчетности и

регистров налогового учета; • порядок расчетов с

бюджетом.

30.

Практика ведения налогового учета позволяет выделитьряд наиболее часто используемых методов, таких как:

• введение специальных показателей, основанных на

данных

бухгалтерского

учета

и

используемых

исключительно в целях налогового учета. Например,

налоговая база по НДС, налогу на имущество организаций

и акцизов формируется с использованием показателей

бухгалтерского учета, в то время как для формирования

налоговой базы по налогу на прибыль организаций этих

показателей недостаточно, поэтому используются

регистры налогового учета;

• установление специальных правил формирования

учетно-налоговых

показателей,

отличных

от

бухгалтерских. К ним можно отнести формирование

стоимости основных средств в целях налогообложения;

31.

• выбор метода формирования налоговой базы: побухгалтерскому учету момент определения выручки от

реализации устанавливается по моменту отгрузки товаров

(выполнения работ, оказания услуг), а по налоговому учету — в

зависимости от выработанной учетной политики в целях

налогообложения по кассовому методу или методу начислений

(если это не противоречит действующему законодательству);

• установление налогового дисконта — поправки, на которую

налогоплательщик в целях определения налоговой базы

увеличивает

доходы.

Типичным

примером

является

определение цены сделки для целей налогообложения по ряду

налогов (налог на при быль организаций, НДС, акцизы НДФЛ и

др.) в случае, если цена сделки отклоняется от рыночной цены в

любую сторону более чем на 20%;

• разработка специальных регистров налогового учета и

другой документации, необходимой для расчета налога.

32.

Налоговый учет ведется в соответствии с правилами и принципами,утвержденными главой 25 НК РФ и ПБУ 1/2008. К данным принципам

относятся:

1) Принцип денежного измерения базируется на положениях ст. 249 и

252 НК РФ.

Согласно ст. 249 НК РФ выручка от реализации определяется исходя из

всех поступлений, связанных с расчетами за реализованные товары

(работы, услуги) или имущественные права, выраженные в денежной и

(или) натуральной формах. Доходы, стоимость которых выражена в

иностранной валюте, учитываются в совокупности с доходами, стоимость

которых выражена в рублях. Для этого доходы, выраженные в

иностранной валюте, должны быть пересчитаны в рубли по

официальному курсу Центрального банка РФ, установленному на дату

признания этих доходов.

Как следует из ст. 252 НК РФ, под обоснованными расходами понимаются

экономически оправданные затраты, оценка которых выражена в

денежной форме.

Таким образом, в налоговом учете отражается информация о доходах и

расходах, представленная, прежде всего в денежном выражении.

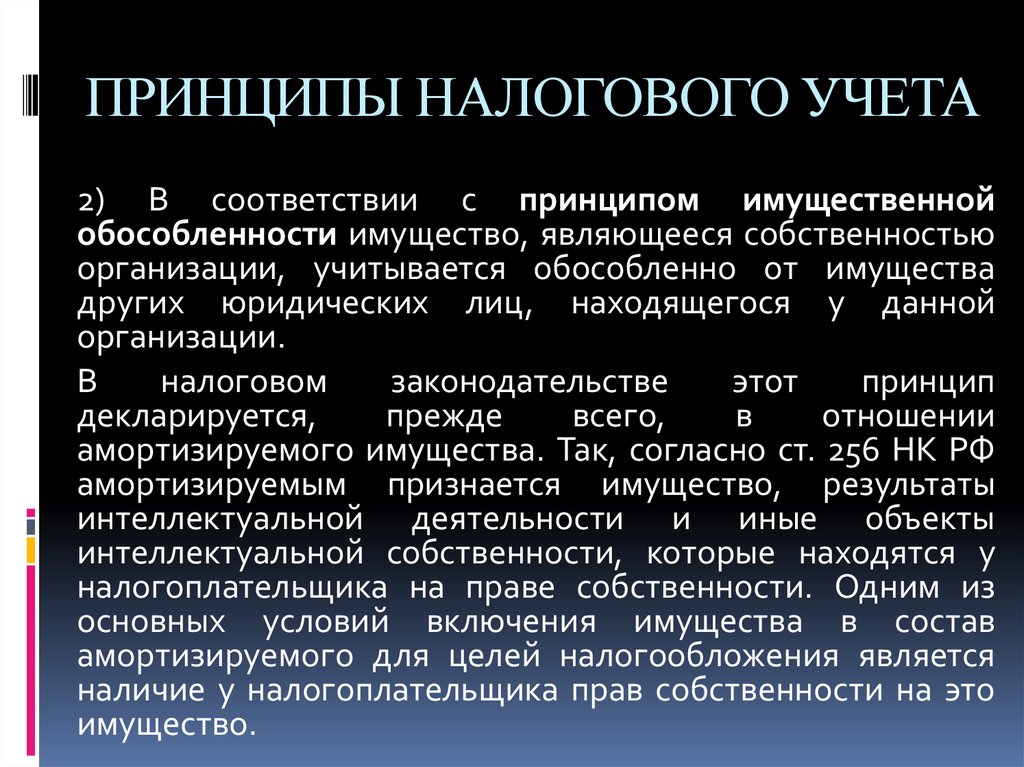

33. ПРИНЦИПЫ НАЛОГОВОГО УЧЕТА

2) В соответствии с принципом имущественнойобособленности имущество, являющееся собственностью

организации, учитывается обособленно от имущества

других юридических лиц, находящегося у данной

организации.

В

налоговом

законодательстве

этот

принцип

декларируется,

прежде

всего,

в

отношении

амортизируемого имущества. Так, согласно ст. 256 НК РФ

амортизируемым признается имущество, результаты

интеллектуальной деятельности и иные объекты

интеллектуальной собственности, которые находятся у

налогоплательщика на праве собственности. Одним из

основных условий включения имущества в состав

амортизируемого для целей налогообложения является

наличие у налогоплательщика прав собственности на это

имущество.

34. ПРИНЦИПЫ НАЛОГОВОГО УЧЕТА

3) Согласно принципу непрерывности деятельностиорганизации учет должен вестись непрерывно с момента

ее регистрации в качестве юридического лица до

реорганизации или ликвидации.

Этот принцип в налоговом учете используется, в

частности, при определении порядка начисления

амортизации имущества. Так, ст. 259 НК РФ устанавливает,

что если организация в течение какого-либо календарного

месяца

ликвидирована

или

реорганизована,

то

ликвидируемой либо реорганизуемой организацией

амортизация имущества не начисляется с 1-го числа того

месяца, в котором завершена ликвидация или

реорганизация. Таким образом, амортизация имущества

начисляется только в период функционирования

организации и прекращается при ее ликвидации или

реорганизации.

35. ПРИНЦИПЫ НАЛОГОВОГО УЧЕТА

4)Принцип временной определенности фактов

хозяйственной деятельности (принцип начисления) в

налоговом учете является доминирующим.

Согласно ст. 271 НК РФ доходы признаются в том

отчетном (налоговом) периоде, в котором они имели

место, независимо от фактического поступления

денежных средств, иного имущества (работ, услуг) и

(или) имущественных прав. Соответственно ст. 272 НК

РФ определено, что расходы, принимаемые для целей

налогообложения, признаются таковыми в том отчетном

(налоговом) периоде, к которому они относятся,

независимо от времени фактической выплаты денежных

средств и (или) иной формы их оплаты.

При этом, в виде исключения Налоговым кодексом РФ

предусмотрена возможность применения кассового

метода.

36. ПРИНЦИПЫ НАЛОГОВОГО УЧЕТА

5)Статьей 313 НК РФ установлен принцип

последовательности применения норм и правил

налогового учета, согласно которому нормы и правила

налогового

учета

должны

применяться

последовательно от одного налогового периода к

другому.

Этот принцип распространяется на все объекты

налогового

учета.

Например,

выбранный

налогоплательщиком метод начисления амортизации

применяется в отношении объекта амортизируемого

имущества и не может быть изменен не только в течение

налогового периода, но и в течение всего периода

начисления амортизации по этому имуществу.

37. ПРИНЦИПЫ НАЛОГОВОГО УЧЕТА

6)Принцип равномерного и пропорционального

формирования доходов и расходов нашел отражение в ст.

271 и 272 НК РФ.

Так, в ст. 271 НК РФ установлено, что по доходам,

относящимся к нескольким отчетным (налоговым) периодам,

и в случае если связь между доходами и расходами не может

быть определена четко или определяется косвенным путем,

доходы

распределяются

налогоплательщиком

самостоятельно, с учетом принципа равномерности

признания доходов и расходов.

Согласно ст. 272 НК РФ, в случае если условиями договора

предусмотрено получение доходов в течение более чем

одного отчетного периода и не предусмотрена поэтапная

сдача товаров (работ, услуг), расходы распределяются

налогоплательщиком самостоятельно с учетом принципа

равномерности признания доходов и расходов.

Финансы

Финансы