Похожие презентации:

Тема 2.1. Налог на добавленную стоимость

1.

ТЕМА 2.1.НАЛОГ

НА ДОБАВЛЕННУЮ

СТОИМОСТЬ

1

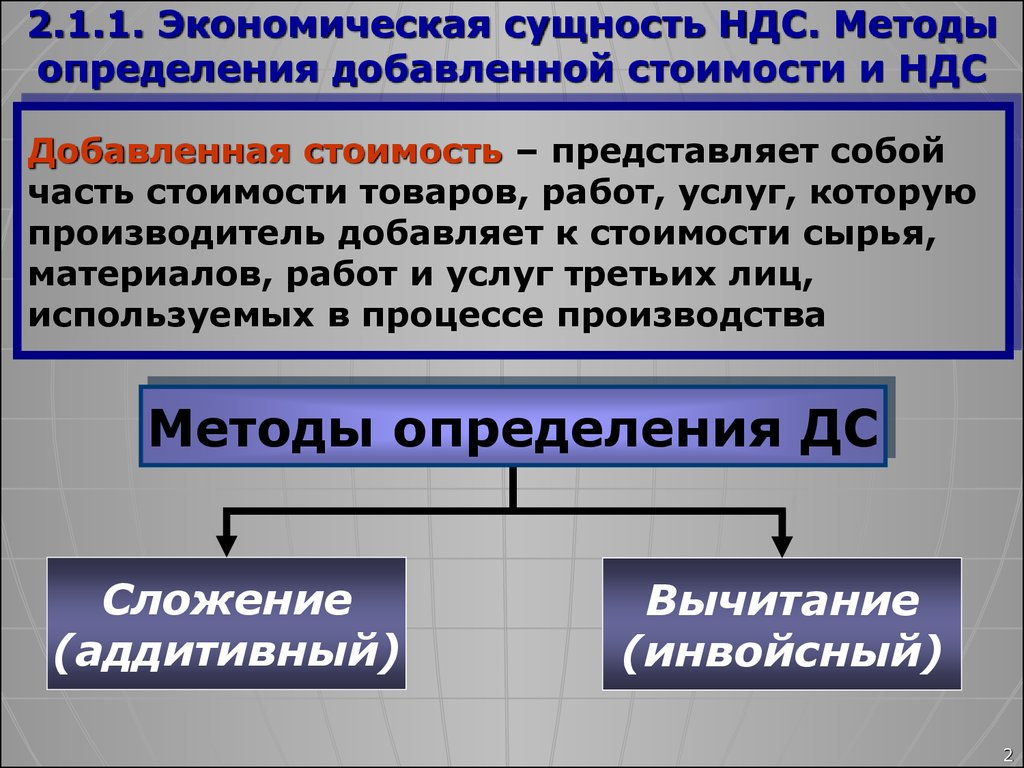

2. 2.1.1. Экономическая сущность НДС. Методы определения добавленной стоимости и НДС

Добавленная стоимость – представляет собойчасть стоимости товаров, работ, услуг, которую

производитель добавляет к стоимости сырья,

материалов, работ и услуг третьих лиц,

используемых в процессе производства

Методы определения ДС

Сложение

(аддитивный)

Вычитание

(инвойсный)

2

3. 2.1.1. Экономическая сущность НДС. Методы определения добавленной стоимости и НДС

АддитивныйДС=ЗП+ОСФ+АО+Рпр+Пр

метод

НДС=(ЗП+ОСФ+АО+Рпр+Пр)*Сндс

Σ НДС,

Σ НДС,

Инвойсный СТ=с/с+Пр=МР+ДС

принимаемая

к

предъявляемая

метод

ДС=СТ-МР вычету

покупателю

НДС=(СТ-МР)*Сндс

НДСбюдж=СТ*Сндс-МР*Сндс

3

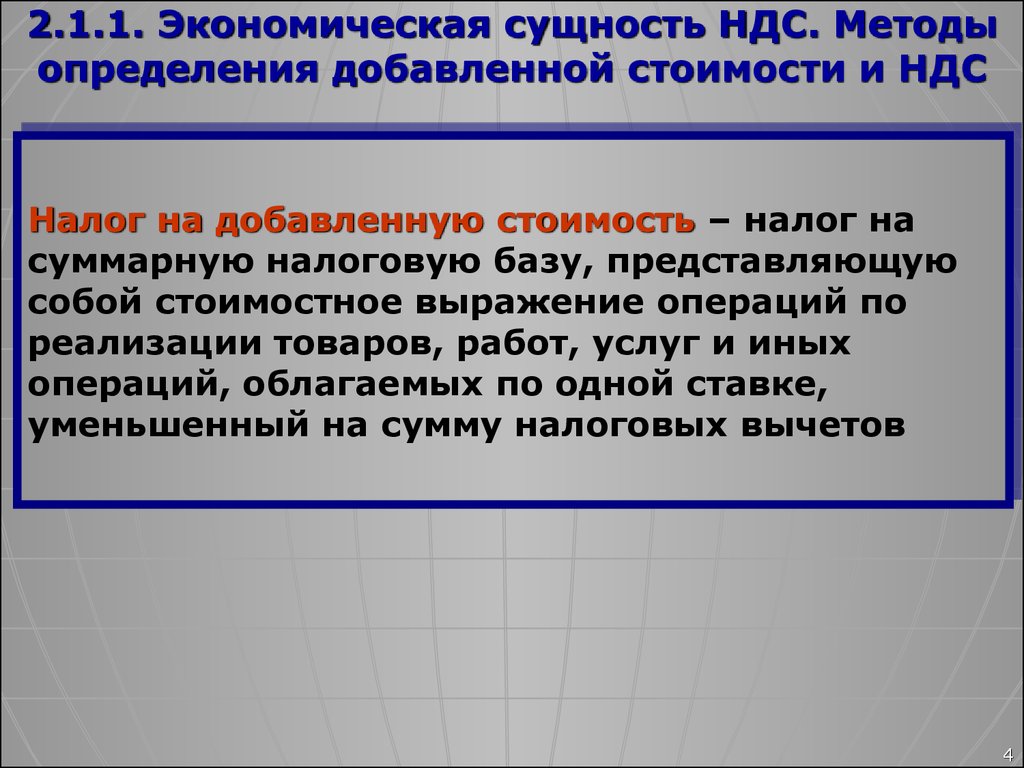

4. 2.1.1. Экономическая сущность НДС. Методы определения добавленной стоимости и НДС

Налог на добавленную стоимость – налог насуммарную налоговую базу, представляющую

собой стоимостное выражение операций по

реализации товаров, работ, услуг и иных

операций, облагаемых по одной ставке,

уменьшенный на сумму налоговых вычетов

4

5. 2.1.2.Плательщики НДС. Освобождение от исполнения обязанностей плательщика НДС

Плательщики НДСПлательщики НДС,

осуществляющие

деятельность на

территории РФ

Лица, определяемые

в соответствии с НК РФ

Организации

Плательщики НДС

на таможне в связи

с перемещением

товаров

через таможенную

границу РФ

Лица, определяемые

в соответствии с

Таможенным кодексом РФ

Индивидуальные

предприниматели

5

6. 2.1.2.Плательщики НДС. Освобождение от исполнения обязанностей плательщика НДС

Механизм освобожденияСубъекты

Основание

СРОК

•Организации;

•Индивид. предприниматели

•сумма выручки от реализации

товаров (работ, услуг) за три

последовательных месяца не

превышает 2 млн. рублей;

•в течение 3 месяцев не было

реализации подакцизных товаров

12 календарных месяцев

6

7. 2.1.2.Плательщики НДС. Освобождение от исполнения обязанностей плательщика НДС

Механизм освобожденияПорядок

В налоговый орган до 20 числа:

•Письменное уведомление;

•Документы, подтверждающие

право на освобождение

Последствия

нарушения

условий

•Потеря права на освобождение;

•Восстановление Σ НДС и уплата

в бюджет;

•Взыскание налоговых санкций

и пени

7

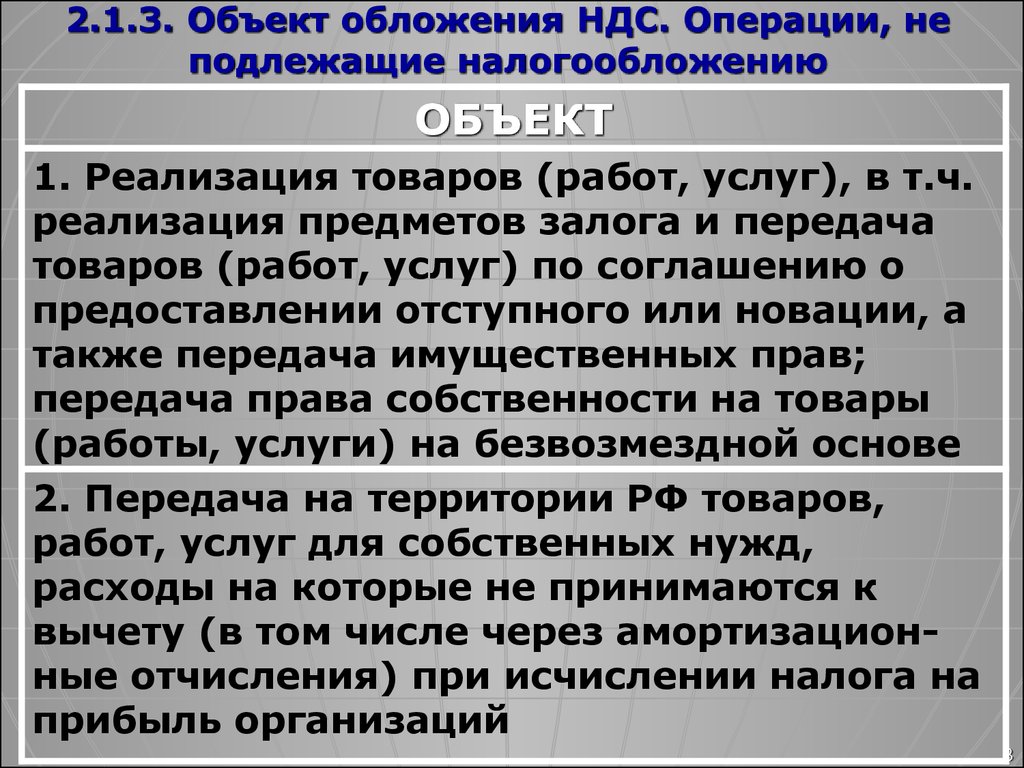

8. 2.1.3. Объект обложения НДС. Операции, не подлежащие налогообложению

ОБЪЕКТ1. Реализация товаров (работ, услуг), в т.ч.

реализация предметов залога и передача

товаров (работ, услуг) по соглашению о

предоставлении отступного или новации, а

также передача имущественных прав;

передача права собственности на товары

(работы, услуги) на безвозмездной основе

2. Передача на территории РФ товаров,

работ, услуг для собственных нужд,

расходы на которые не принимаются к

вычету (в том числе через амортизационные отчисления) при исчислении налога на

прибыль организаций

8

9. 2.1.3. Объект обложения НДС. Операции, не подлежащие налогообложению

ОБЪЕКТ3. Выполнение строительно-монтажных

работ для собственного потребления

4. Ввоз товаров на таможенную территорию Российской Федерации

9

10. 2.1.3. Объект обложения НДС. Операции, не подлежащие налогообложению

Операции,не подлежащие налогообложению

Операции по

реализации

товаров (работ,

услуг) на

территории РФ

Ввоз товаров на

территорию РФ,

не подлежащий

налогообложению

10

11. 2.1.4. Налоговая база НДС

НАЛОГОВАЯ БАЗА1. Стоимость Т, Р, У, исчисленная исходя

из цен, определяемых с учетом ст.40 НК

без НДС, а по подакцизным товарам – с

учетом акцизов

2. Стоимость Т, Р, У, исходя из цен реализации идентичных Т, Р, У, действующих в

пред.периоде, а при их отсутствии исходя из рыночных цен

3. Стоимость выполненных работ с учетом всех фактических расходов

4. Таможенная стоимость, увеличенная

на Σ ввозной таможенной пошлины, а по

подакцизным Т – на Σ акциза

11

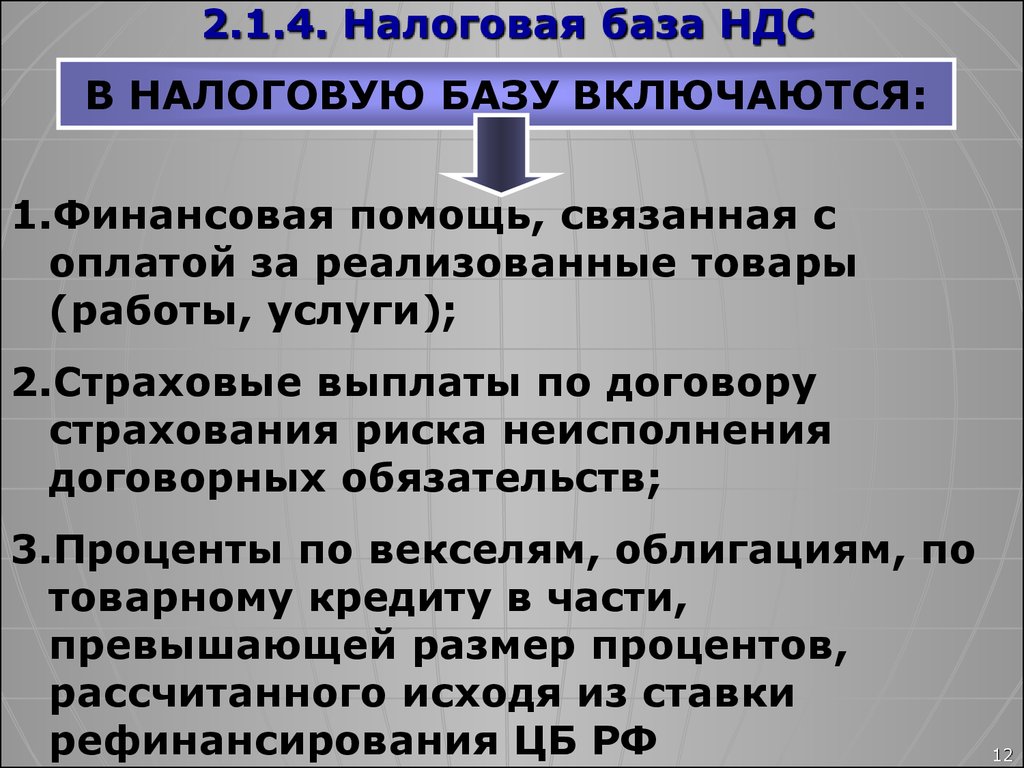

12. 2.1.4. Налоговая база НДС

В НАЛОГОВУЮ БАЗУ ВКЛЮЧАЮТСЯ:1.Финансовая помощь, связанная с

оплатой за реализованные товары

(работы, услуги);

2.Страховые выплаты по договору

страхования риска неисполнения

договорных обязательств;

3.Проценты по векселям, облигациям, по

товарному кредиту в части,

превышающей размер процентов,

рассчитанного исходя из ставки

рефинансирования ЦБ РФ

12

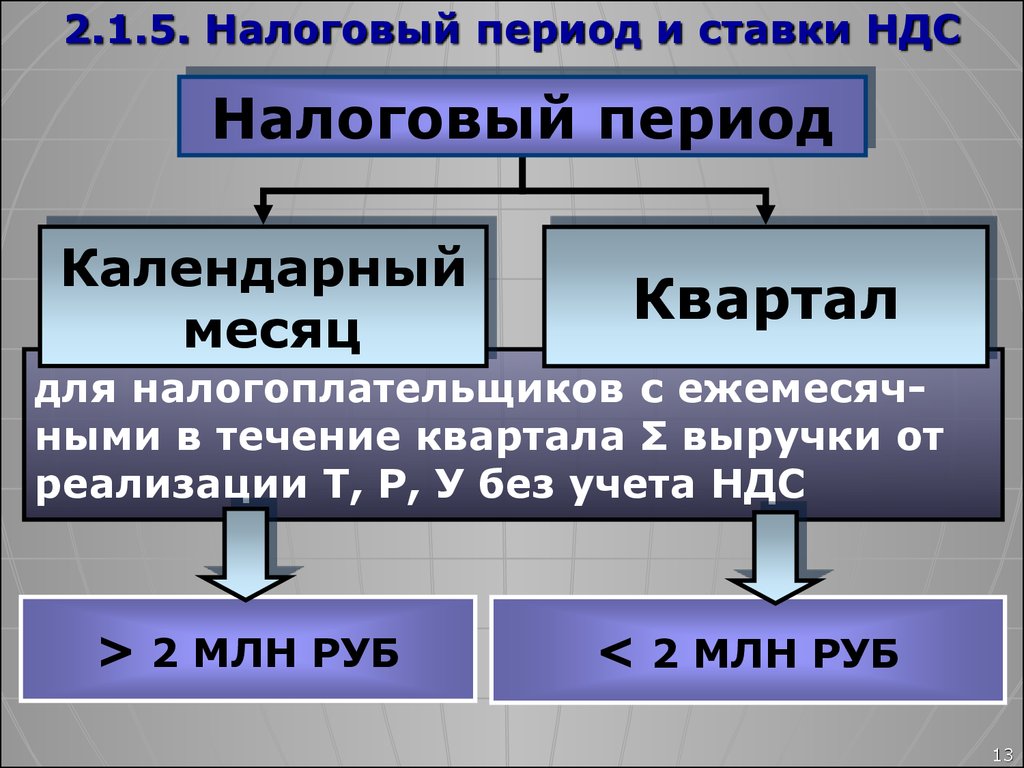

13. 2.1.5. Налоговый период и ставки НДС

Налоговый периодКалендарный

месяц

Квартал

для налогоплательщиков с ежемесячными в течение квартала Σ выручки от

реализации Т, Р, У без учета НДС

> 2 МЛН РУБ

< 2 МЛН РУБ

13

14. 2.1.5. Налоговый период и ставки НДС

Ставки НДСОсновные

ставки

0% 10% 18%

Применяются

при

Расчетные

реализации товаров

ставки

(работ, услуг)

по ценам и

тарифам,

включающим в

10/110 и 18/118

себя НДС;

а также в случаях,

предусмотренных

ст. 162 НК РФ

14

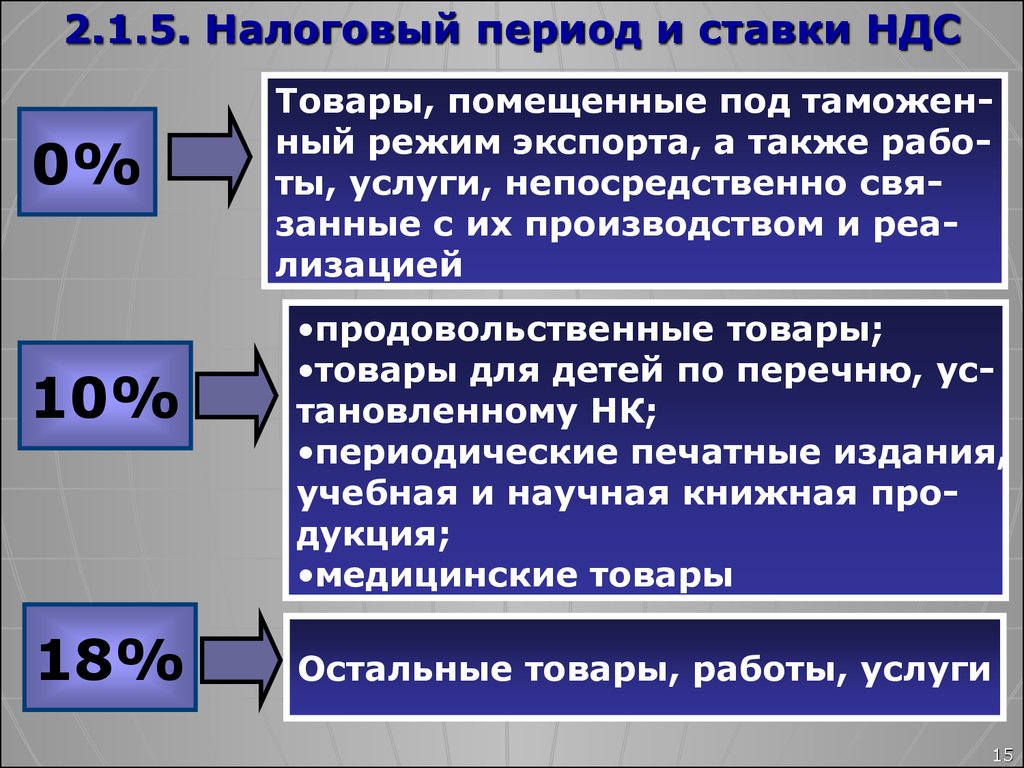

15. 2.1.5. Налоговый период и ставки НДС

0%10%

18%

Товары, помещенные под таможенный режим экспорта, а также работы, услуги, непосредственно связанные с их производством и реализацией

•продовольственные товары;

•товары для детей по перечню, установленному НК;

•периодические печатные издания,

учебная и научная книжная продукция;

•медицинские товары

Остальные товары, работы, услуги

15

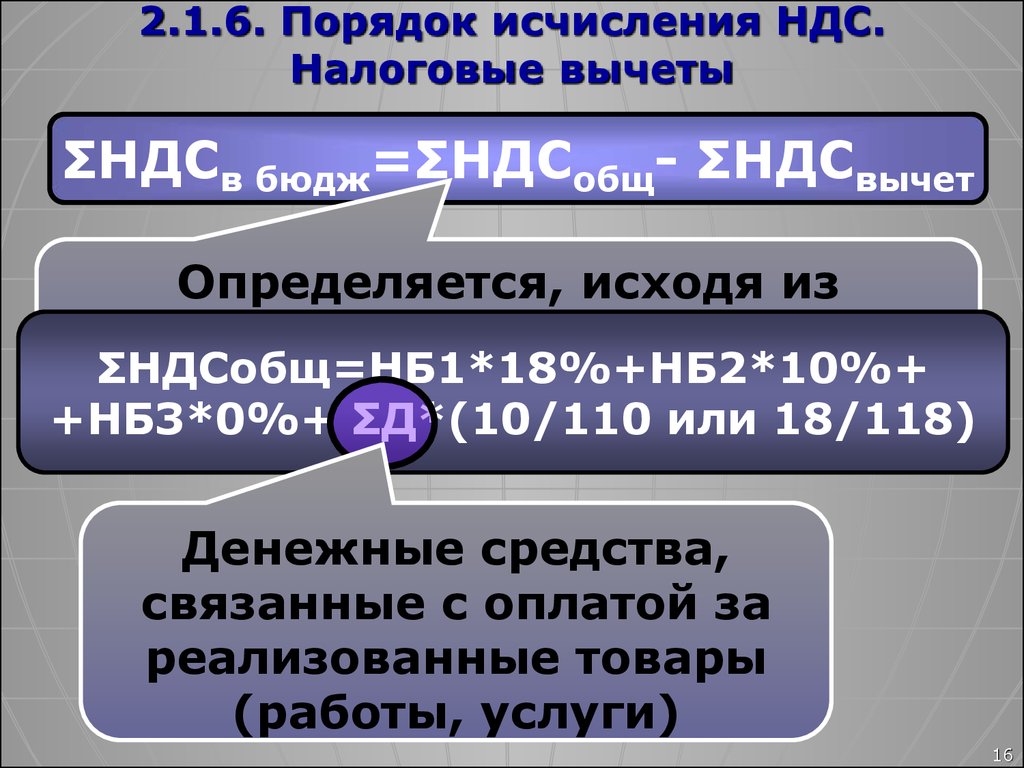

16. 2.1.6. Порядок исчисления НДС. Налоговые вычеты

ΣНДСв бюдж=ΣНДСобщ- ΣНДСвычетОпределяется, исходя из

налоговой базы с применением

ΣНДСобщ=НБ1*18%+НБ2*10%+

соответствующих ставок НДС

+НБ3*0%+ ΣД*(10/110 или 18/118)

Денежные средства,

связанные с оплатой за

реализованные товары

(работы, услуги)

16

17. 2.1.6. Порядок исчисления НДС. Налоговые вычеты

Налоговый вычет: налоговым вычетам подлежат Σ НДС, предъявленные налогоплательщикупри приобретении товаров (работ, услуг) на территории РФ или при ввозе на таможенную территорию РФ при соблюдении след.условий:

•Приобретение Т, Р, У для использования в деятельности, облагаемой НДС;

•Наличие счетов-фактуров с выделением Σ НДС

отдельной строкой;

•Принятие приобретенных Т, Р, У на учет;

•Фактическая уплата НДС при ввозе на таможенную территорию РФ

17

18. 2.1.7. Порядок, сроки уплаты в бюджет и возмещения НДС

1.По облагаемым товарам, работам, услугам:Материалы,

используемые

для пр-ва Т, Р, У

Т, Р, У, облагаемые

НДС по ставкам

18 %, 10 %, 0 %

НДС

НДС

Если «+» - уплата в бюджет;

Σ налога,

«–» - возмещение

Σ налога,

Если

принимаемая

к налоговому

вычету

предъявляемая

покупателю

РАЗНИЦА

БЮДЖЕТ

18

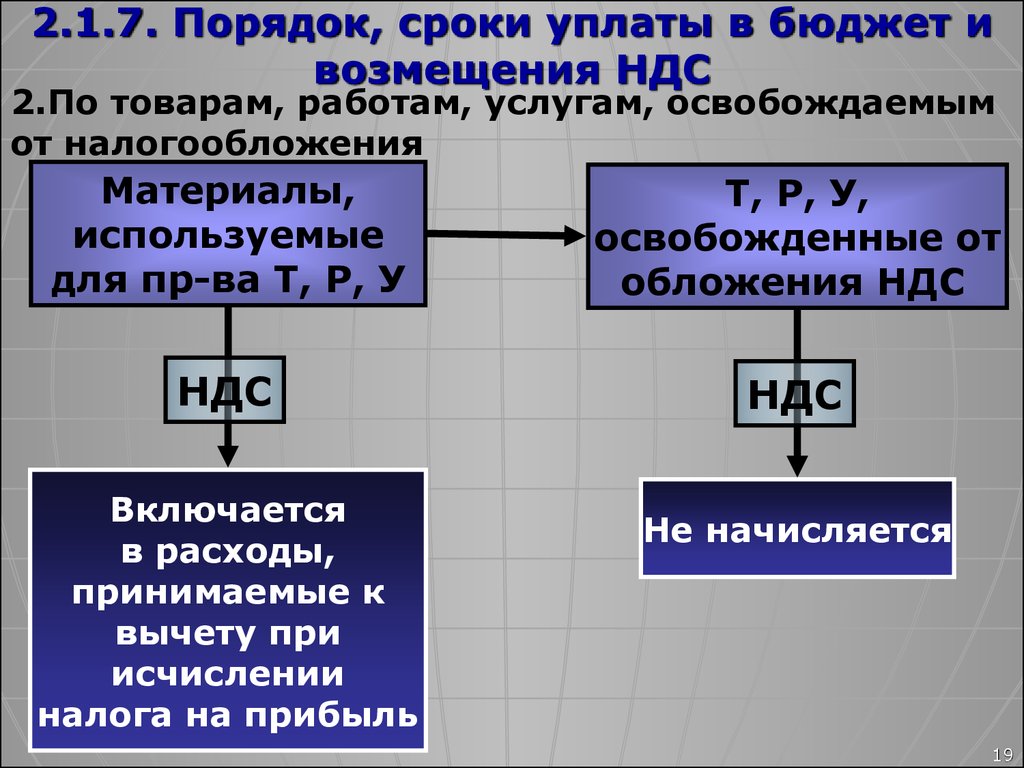

19. 2.1.7. Порядок, сроки уплаты в бюджет и возмещения НДС

2.По товарам, работам, услугам, освобождаемымот налогообложения

Материалы,

используемые

для пр-ва Т, Р, У

Т, Р, У,

освобожденные от

обложения НДС

НДС

НДС

Включается

в расходы,

принимаемые к

вычету при

исчислении

налога на прибыль

Не начисляется

19

20. 2.1.7. Порядок, сроки уплаты в бюджет и возмещения НДС

Сроки уплаты: до 20 числа месяцаВозмещение

Зачет в счет предстоящих

платежей

Возврат (по письменной

заявлению плательщика)

20

Финансы

Финансы Право

Право