Похожие презентации:

Денежное хозяйство предприятий

1. «Денежное хозяйство предприятий»

Закирова Элина Рафиковнакандидат экономических наук, доцент

кафедры Финансового менеджмента

2.

Место финансов предприятий всистеме финансов

Сущность денежного хозяйства

предприятий и его взаимосвязь с

категорией финансы предприятий

Принципы организации денежного

хозяйства предприятий

3. Финансы предприятий

Финансы предприятий – это системаденежных отношений по поводу

формирования и использования

предприятиями денежных средств

(фондов) для производства товаров и

услуг; построенная на взаимоотношениях

с государством в рамках возложенных на

него функций.

4. Сущность денежного хозяйства предприятий и его взаимосвязь с категорией финансы предприятий

Денежное хозяйство предприятий – этосистема денежных отношений по

формированию и использованию

денежного капитала и потоков денежных

средств для осуществления

производственной и инвестиционной

деятельности с целью укрепления

конкурентоспособности и инвестиционной

привлекательности бизнеса.

5. Денежный капитал

Денежный капитал – это денежныесредства, привлекаемые предприятием с

рынка денежного капитала, из бюджета, а

также создаваемые самим предприятием,

за счет которых формируется имущество,

необходимое для ведения

предпринимательской деятельности

6. Денежный капитал предприятия

СобственныйПривлеченный

Заемный

Уставный капитал

Устойчивые пассивы

Банковский кредит

Резервный капитал

Бюджетные ассигнования

Коммерческий кредит

Добавочный капитал

Нераспределенная

прибыль (НУ)

Амортизация

Вексельный кредит

Займы

Лизинг

7. Взаимосвязь между движением денежного капитала и денежных средств предприятия

2. Использованиеденежного капитала

(текущие расходы

и инвестиции)

1. Формирование

денежного

капитала

4. Формирование

результирующего

денежного потока

по всем видам

деятельности

3. Высвобождение

денежного

капитала

(входящие и исходящие

денежные потоки)

8. Структура денежного капитала

СобственныйЗаемный

капитал;

капитал;

Привлеченный

капитал.

9. Собственный капитал

Структура собственного капитала:Уставный капитал;

Добавочный капитал;

Резервный капитал;

Накопленная прибыль (непокрытые

убытки)

10. Заемный капитал

Долгосрочные пассивыКраткосрочные пассивы

11. Долгосрочные пассивы

Займы;Облигационный заем;

Инвестиционный кредит;

Долгосрочный кредит;

Лизинг

12. Краткосрочные пассивы

Краткосрочные займы и кредиты;Задолженность по заработной плате;

Задолженность перед внебюджетными

фондами;

Задолженность перед бюджетом;

Коммерческий кредит;

Вексельный кредит.

13. Структура капитала

АКТИВЫПАССИВЫ

Внеоборотны

е активы –

60%; 20%

Собственный

капитал –

40%; 20%

Оборотные

активы –

40%; 80%

Долгосрочны

е пассивы –

40%;0%

Краткосрочны

е пассивы –

20%; 80%

ЭФР,% = (1-t)*(Rent K -r)*(ЗК/СК)

Где:

(1-t) – налоговый дефлятор;

t – ставка налога на прибыль;

(Rent K -r) – дифференциал;

ЗК – заемный капитал;

СК – собственный капитал;

Rent K – рентабельность капитала

(Rent K= ЧП / СК);

r – ставка ссудного капитала.

14. Практическая ситуация 1.

Промышленное предприятие занимается производствомвспомогательного инструмента.

Операционный цикл составляет 220 дней. Валюта баланса – 1

500 тыс. руб.

Выручка от реализации – 1 200 тыс. руб. Доля внеоборотных

активов в структуре баланса составляет 47%.

Коэффициент текущей ликвидности составляет – 1,1.

Ставка ссудного процента – 21% годовых.

Собственный капитал – 300 тыс. руб.

Ставка налога на прибыль – 20%.

Чистая прибыль – 30 тыс. руб.

Охарактеризовать состояние предприятия.

15. Структура основного капитала

Реальный основной капитал-действующее амортизируемое имущество

- незавершенные затраты на строительство

Наматериальные активы

- патенты, лицензии, товарные знаки

16. Основные средства (Долгосрочные активы)

Земля;Здания и сооружения;

Производственное оборудование;

Транспорт;

Долгосрочные финансовые вложения;

Нематериальные активы

17. Источники воспроизводства ОС

Собственный капитал (амортизация,чистая прибыль);

Долгосрочные кредиты;

Бюджетные ассигнование;

прочие

18. Способы начисления амортизации

Амортизация (бухгалтерия) — перенесение по частям, помере физического износа, стоимости основных средств на

стоимость производимого продукта.

Амортизация (финансы) — структура выплат, связанная с

погашением финансовых заимствований.

Линейный метод: Na = (1/n)*100%

Где Na – норма амортизации, начисляемая в процентах к

первоначальной стоимости объекта амортизируемого имущества;

Нелинейный метод:Na= (2/n)*100%

Где Na – норма амортизации, начисляемая в процентах к остаточной

стоимости объекта амортизируемого имущества;

19. Показатели движения и использования основных средств

Фондоотдача выпуск продукции наединицу стоимости

производственных

основных фондов:

Где:

В – выручка от

реализации;

Сср – среднегодовая

стоимость имущества

20. Практическая ситуация 2

Стоимость объекта лизинга составляет 180 000 руб. Договорзаключен на три года. Срок полезного использования

оборудования 10 лет. Линейный способ начисления

амортизации.

Условия лизинга:

- комиссионное вознаграждение – 8%;

- плата за кредит – 20% годовых;

- коэффициент ускоренной амортизации – 3;

- доп. услуги отсутствуют.

НДС – 18%.

Рассчитать лизинговый платеж.

21. Виды лизинга

Финансовый лизинг — такой вид имущественных отношений, прикотором предмет лизинга передается лизингополучателю на срок,

соизмеримый по продолжительности со сроком полной амортизации

предмета лизинга или превышающий его. Предмет лизинга переходит в

собственность лизингополучателя по истечении срока действия договора

лизинга или до его истечения при условии выплаты лизингополучателем

полной суммы.

Возвратный лизинг — разновидность финансового лизинга, при котором

продавец (поставщик) предмета лизинга одновременно выступает и как

лизингополучатель.

Оперативный лизинг — вид лизинга, при котором лизингодатель

закупает на свой страх и риск имущество и передает его

лизингополучателю в качестве предмета лизинга за определенную плату,

на определенный срок во временное владение и пользование. По

истечении срока действия договора лизинга и при условии выплаты

лизингополучателем полной суммы, предусмотренной договором,

предмет лизинга возвращается лизингодателю.

22. Схема лизинговой сделки. Схема 1

23. Схема лизинговой сделки. Схема 2

24. Основные признаки, характеризующие лизинг:

лизингодатель приобретает имущество не для собственногоиспользования, а специально для передачи его в лизинг

Лизингополучателю;

право выбора имущества и его продавца принадлежит

Лизингополучателю;

продавец имущества знает, что имущество специально

приобретается для сдачи его в лизинг; имущество

непосредственно поставляется Лизингополучателю

и принимается им в эксплуатацию;

претензии по качеству имущества, его комплектности,

исправлению дефектов в гарантийный срок Лизингополучатель

направляет непосредственно продавцу имущества;

риск случайной гибели и порчи имущества переходит от Продавца

к Лизингополучателю после подписания акта приемки-сдачи

имущества.

25. 2. Структура оборотного капитала

-Оборотные средства

оборотные операционные фонды,

фонды обращения (дебиторская задолженность,

деньги в кассе и на расчетном счете)

Краткосрочные финансовые вложения

вложения на денежном рынке (депозитный счет,

высоколиквидные ценные бумаги), займы другим

предприятиям

26.

Целью управления оборотным капиталомявляется определение оптимальных объёма и

структуры оборотных средств, а также

источников их финансирования. Для

достижения этой цели необходимо определить

баланс между объёмом оборотных средств и

риском потери ликвидности.

27. структура оборотного капитала

оборотный капиталОборотные

производственные

фонды

оборотные

средства

Фонды

обращения

Краткосрочные

финансовые

вложения

Вложения на

Займы другим предприятиям финансовом рынке

Готовая продукция

Дебиторская задолженность

Денежные средства для

текущих финансовых операций

Вложения на

денежном

рынке

Вложения в высоко лик

ценные бумаги

28. источники воспроизводства оборотного капитала

собственные средства,устойчивые пассивы,

краткосрочные кредиты банка,

бюджетные ассигнования,

прочие источники.

29. показатели эффективности использования оборотного капитала

оборачиваемость:1. коэффициент оборачиваемости =

выручка от реализации/средние остатки оборотных средств

2. длительность одного оборота оборотных средств =

кол-во дней в периоде/ коэффициент оборачиваемости

30. показатели эффективности использования оборотного капитала

коэффициент абсолютной ликвидности =денежные средства + быстрореализуемые

ценные бумаги/краткосрочные

обязательства

коэффициент текущей ликвидности =

текущие активы/текущие пассивы

31. показатели эффективности использования оборотного капитала

доля труднореализуемых активов в общейвеличине текущих активов =

труднореализуемые активы /текущие активы

соотношение трудно- и легкореализуемых

активов = труднореализуемые активы/текущие

активы – труднореализуемые активы

32. управление оборотным капиталом

направления в управленииоборотным капиталом

Управление оборотными

производственными фондами

и запасами готовой продукции

Управление дебиторской

задолженностью

Управление денежными

активами и краткосрочными

финансовыми вложениями

33. управление оборотными производственными фондами и запасами готовой продукции

1.2.

3.

нормирование оборотных средств

оптимизация партии поставки сырья

оптимизация партии готовой продукции

34.

Управление оборотными производственными фондами изапасами готовой продукции включает в себя определение

минимальной потребности в оборотных средствах и управление

запасами.

Определение минимальной потребности в оборотных средствах

означает нахождение их плановой величины с целью

обеспечения непрерывности процесса производства и

реализации продукции.

Планированию подвергаются только оборотные

производственные фонды и часть фондов обращения – готовая

продукция. Полученная при расчетах сумма минимальной

потребности в оборотных средствах (на месяц, квартал, год)

должна быть профинансирована за счет собственных источников

предприятия. Только в этом случае производство продукции и

услуг будет непрерывным, а финансовое состояние предприятия устойчивым.

35. Управление запасами

Для управления запасами их группируют по уровню значимости. При этомприменяют АВС-анализ. Согласно данному методу запасы сырья и

материалов делятся на 3 категории:

А – ценные виды сырья, которые требуют практически ежедневного учета и

контроля.

В – виды сырья, которые оцениваются и проверяются при ежемесячной

инвентаризации.

С – широкая номенклатура малоценных видов сырья и материалов,

расходуемых редко, но закупаемых партиями.

Обычно сырье и материалы категории А занимают до 60 %, категории В –

до 30 %, С – до 10 % удельного веса в общей номенклатуре сырья и

материалов. По группе А и В рассчитывают оптимальный размер партии

поставки сырья и оценивают страховой запас. Контроль за группой С

включает лишь инвентаризацию, проводимую по срокам,

устанавливаемым самим предприятием.

36. Оптимальный размер партии поставки сырья определяется на основе модели Уилсона:

Q2 S O

C

где Q – оптимальный размер партии поставки сырья;

S – величина расхода конкретного вида сырья,

необходимая для производства в год (квартал, месяц).

O – стоимость выполнение одного заказа (затраты по

размещению заказа, доставке, приемке товаров).

С – размер текущих затрат по содержанию единицы

товара (хранение, страховка, требуемый уровень прибыли

на инвестируемый капитал).

37. Периодичность поступления партий сырья по формуле:

P S Qгде P – периодичность поступления партий сырья (раз/год

(квартал, месяц)).

S – величина расхода конкретного вида сырья,

необходимая для производства в год (квартал, месяц).

Q – оптимальный размер партии поставки.

Оптимальный размер партии поставки позволяет

минимизировать затраты по размещению, доставке,

приемке и хранению сырья и материалов.

38. управление дебиторской задолженностью

1.2.

управление сомнительными долгами

управление безнадежными долгами

39. управление сомнительными долгами

1.2.

3.

учет дебиторов, установление

характера ДЗ

инвентаризация сомнительных долгов

по срокам (до 45 дней, 45-90 дней,

более 90 дней)

создание резерва по сомнительным

долгам

40. управление безнадежными долгами

--

учет дебиторов,

установление характера ДЗ анализ ДЗ по

срокам и суммам (с использованием АВС анализа)

оценка вероятности безнадежных долгов и

реальной стоимости ДЗ:

расчет взвешенного старения счетов дебиторов

оценка вероятности безнадежных долгов

определение суммы безнадежных долгов

определение реальной стоимости ДЗ

41. оценка вероятности, суммы безнадежных долгов и определение реальной стоимости ДЗ

Классификациядебиторов по

срокам

возникновения

Сумма

дебиторской

задолженности,

млн. руб.

Удельный вес, %

Вероятность

безнадежных

долгов

Сумма

безнадежных

долгов, млн. руб.

Реальная величина

задолженности,

млн. руб.

0-30

1332

44

0,025

33,3

1298,7

30-60

514

17

0,050

25,7

488,3

60-90

819

27

0,075

61,4

757,6

90-120

122

4

0,100

12,2

109,8

120-150

99

3,3

0,150

14,9

84,1

150-180

74

2,4

0,300

22,2

51,8

180-360

45

1,5

0,500

22,5

22,5

360-720

22

0,7

0,750

16,5

5,5

Свыше 720

3

0,1

0,950

2,9

0,1

Итого:

3030

100

0,07

211,6

2818,4

42. управление безнадежными долгами

4. выбор методов управления ДЗ:-

создание резерва по сомнительным долгам

контроль за соотношением ДЗ и КЗ

гибкая система оплаты

скидки при досрочной оплате счета

факторинг

43. управление безнадежными долгами

5. выбор методов управления ДЗ:-

страхование сделки

использование гарантий и поручительств

использование залога и заклада

форфейтинг

стимулирование отдела сбыта за снижение ДЗ

44. Схема факторинговой операции

Поставщик5 3

1

2

Покупатель

4

Фактор

45. Практическая ситуация 2.

Оборотные активы составляют 3 000 000 руб. Долядебиторской задолженности составляет в

структуре оборотных активов 50%.

Условия факторинга:

- резерв - 20%;

- комиссионное вознаграждение – 2%;

- плата за кредит – 10% годовых;

- договор о переуступке заключен на 6 мес.

Рассчитать эффективную стоимость факторинга.

46. собственные оборотные средства

СОС = ТА – ТПСОС > 0

СОС < 0

47. собственные оборотные средства

СОС = ТФП + ДА48. Текущие финансовые потребности

ТФП опер. = З + ДЗ – КЗгде З – запасы сырья и готовой продукции;

ДЗ – величина дебиторской задолженности;

КЗ – величина кредиторской задолженности.

49. текущие финансовые потребности

ТФП = Запасы + ДЗ-КЗТФП > 0

ТФП < 0

50. Текущие финансовые потребности представляют собой величину собственных оборотных средств, уменьшенную на сумму денежных средств. Опреде

Текущие финансовые потребности представляют собой величинусобственных оборотных средств, уменьшенную на сумму денежных

средств. Определяются они по следующей формуле:

ТФП = СОС – ДС

где СОС – собственные оборотные средства

(текущие пассивы, превышающие

потребности в текущих активах);

ДС – денежные средства предприятия.

51. текущие финансовые потребности предприятия с учетом его производственной деятельности и внереализационных операций, текущие финансовые

текущие финансовые потребности предприятия с учетом егопроизводственной деятельности и внереализационных операций,

текущие финансовые потребности (ТФП) предприятия определяются

следующим образом:

ТФП = ТФП опер. + ТФП внереал.

где ТФП внереал. – текущие финансовые

потребности внереализационного

характера.

52. В развернутом виде эта формула имеет следующий вид:

ТФП = З + ДЗ – КЗ + КФВ – ККгде КФВ – краткосрочные финансовые

вложения и прочие активы, за

исключением денежных средств;

КК – краткосрочный кредит, полученный

предприятием.

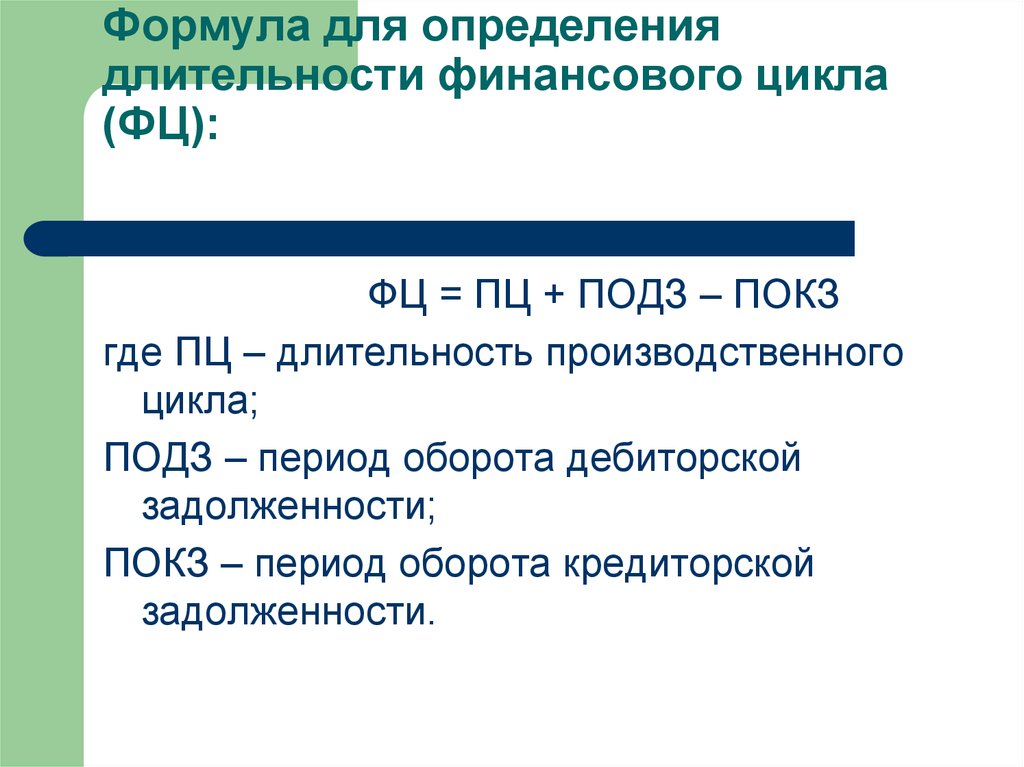

53. Формула для определения длительности финансового цикла (ФЦ):

ФЦ = ПЦ + ПОДЗ – ПОКЗгде ПЦ – длительность производственного

цикла;

ПОДЗ – период оборота дебиторской

задолженности;

ПОКЗ – период оборота кредиторской

задолженности.

54.

Потребность предприятия в финансированииоборотных средств будет меньше при

увеличении кредиторской задолженности, а с

ростом дебиторской задолженности она

возрастает. Сокращение производственного

цикла за счет улучшения технологии, повышения

производительности оборудования также

положительно влияет на экономию оборотных

средств за счет ускорения их оборота.

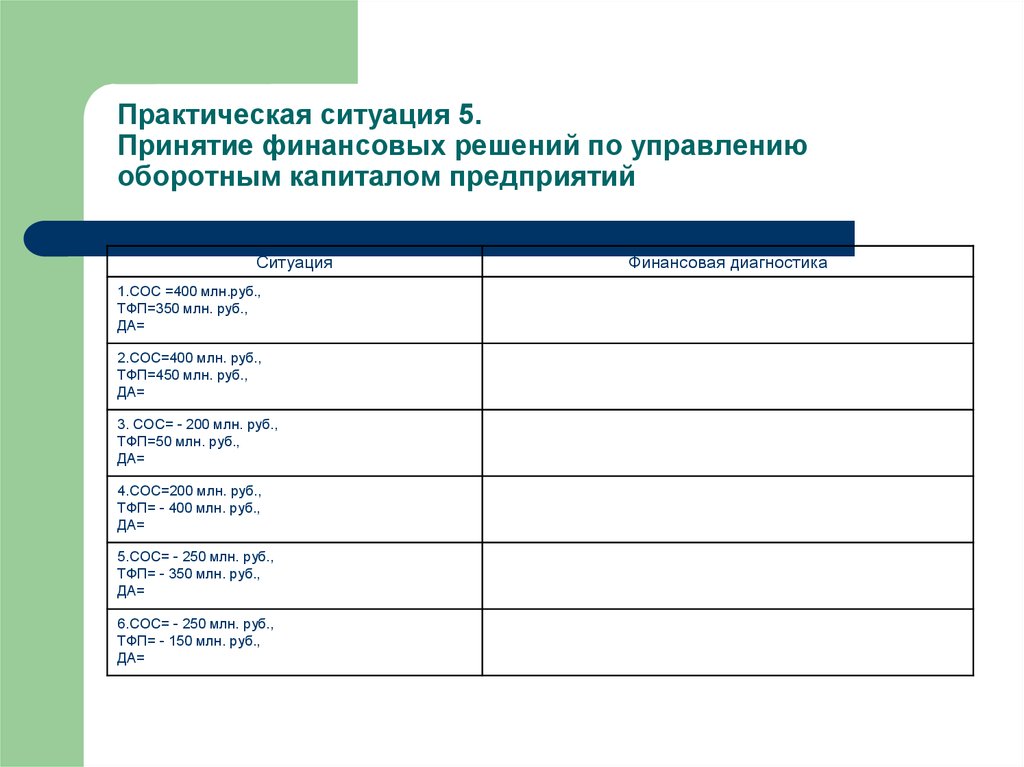

55. Практическая ситуация 5. Принятие финансовых решений по управлению оборотным капиталом предприятий

Ситуация1.СОС =400 млн.руб.,

ТФП=350 млн. руб.,

ДА=

2.СОС=400 млн. руб.,

ТФП=450 млн. руб.,

ДА=

3. СОС= - 200 млн. руб.,

ТФП=50 млн. руб.,

ДА=

4.СОС=200 млн. руб.,

ТФП= - 400 млн. руб.,

ДА=

5.СОС= - 250 млн. руб.,

ТФП= - 350 млн. руб.,

ДА=

6.СОС= - 250 млн. руб.,

ТФП= - 150 млн. руб.,

ДА=

Финансовая диагностика

56. Минимальная потребность в денежных активах для осуществления текущей производственной деятельности предприятия в планируемом периоде о

Минимальная потребность в денежных активах для осуществлениятекущей производственной деятельности предприятия в планируемом

периоде определяется по формуле:

ДАmin = ПРда /Ода

где ДАmin – минимальная потребность в денежных активах

для осуществления текущей производственной

деятельности предприятия за период (год, квартал, месяц);

ПРда – предполагаемый объем платежного оборота по

текущим операциям в предстоящем периоде;

Ода – оборачиваемость денежных активов в аналогичном по

сроку отчетном периоде (исчисляется в разах и может быть

откорректирована с учетом планируемых мероприятий по

ускорению оборачиваемости оборота денежных активов).

57. Сумма возможного срочного изъятия денежных средств для вложения в финансовые инструменты определяется по формуле:

И = Впл * (Оср / Вф)где И – сумма изъятия денежных средств из хозяйственного

оборота;

Впл.- ожидаемая выручка от реализации продукции (услуг)

предприятия за период (год, квартал, месяц);

Вф – фактическая выручка от реализации продукции за

соответствующий период (год, квартал, месяц);

Оср – средний остаток средств на счете предприятия за

соответствующий прошлый период (год, квартал, месяц).

58. политика управления оборотным капиталом

консервативнаяагрессивная

умеренная

59. результаты агрессивной и консервативной политики управления оборотным капиталом предприятия

Агрессивнаяполитика

Консервативная

политика

Выручка от реализации, млн.

руб.

1000

1000

Чистая прибыль, млн. руб.

200

200

Внеоборотные активы, млн.

руб.

500

500

Активы, млн. руб.

1100

900

Показатель

Текущие активы, млн. руб.

Уд. вес ТА в активах, %

Рентабельность активов, %

60. Управление ликвидностью и платежеспособностью

Коэффициент абсолютнойликвидности;

Коэффициент текущей ликвидности;

Коэффициент мгновенной

ликвидности

61. Формирование бюджета денежных средств

Ск = Сн + П – ОГде

Ск – остаток денежных средств на конец периода;

Сн - остаток денежных средств на начало периода;

П – приток денежных средств;

О – отток денежных средств

62. План движения денежных средств общества

ПоказательМесяцы

0

Поступления

1.Выручка

2.Кредит

3.Собственный капитал

Сальдо поступлений

Выплаты

1.

Материалы

2.

Заработная плата

3.

ЕСН

4.

Аренда

5.

Телефон

6.

Электроэнергия

7.

Предварит-е затраты

8.

Покупка

комплектующих

9.

Налоги

Сальдо выплат

Сальдо месячное

Сальдо накопительное

1

2

3

4

5

6

7

Год

8

9

10

11

12

63. Практическая ситуация 4.

Оптово-торговое предприятие.Выручка от реализации продукции поступает 10-го и 25-го числа каждого

месяца (равными частями) в размере 150 тыс. руб. Расчеты с

поставщиками за поставленную продукцию производятся 5 и 15 числа

каждого месяца и составляют 80 тыс. руб. Пятого числа каждого месяца

согласно договору вносится аванс в размере 20%. Фонд заработной платы

(вкл. отчисления) составляет 60 тыс. руб. Заработная плата

выплачивается 7 и 21 числа каждого месяца. Двадцатого числа

выплачивается авансовая часть заработной платы в размере 40%.

Коммунальные услуги в расчете 100руб./ кв.м. оплачиваются 16 числа

каждого месяца. Общая площадь здания – 40 кв.м.

Доходы от оказания транспортных услуг составляют в месяц 5 000 руб., и

поступают 21 числа каждого месяца. Доходы от сдачи в аренду

цокольного этажа поступают в последний день каждого месяца в размере

17 000 руб. Проценты к уплате по овердрафту составляют 650 руб.

64. Виды прибыли на предприятии в целях налогового учета

Для налогового учета формируют пять видовприбыли:

прибыль (убытки) от производства и реализации,

которая определяется как разница между

выручкой от реализации товаров (работ, услуг),

имущества и имущественных прав и расходами,

связанными с производством и реализацией;

внереализационная прибыль (убыток), которая

определяется как разница между

внереализационными доходами и

внереализационными расходами.

65. Внереализационными доходами признаются следующие доходы:

1. от долевого участия в других организациях;2. в виде процентов и иных санкций, полученных за нарушение

договорных обязательств;

3. от сдачи имущества в аренду;

4. в виде безвозмездно полученного имущества (работ, услуг);

5. в виде дохода прошлых лет, выявленного в отчетном (налоговом)

периоде;

6. в виде сумм кредиторской задолженности, списанной в связи с

истечением срока исковой давности;

7. в виде доходов, полученных от операций с финансовыми

инструментами срочных сделок;

8. в виде стоимости излишков товарно-материальных ценностей и

прочего имущества, которые выявлены в результате

инвентаризации и другие.

66. Методы планирования прибыли

Прибыль можно спланировать двумя методами:прямого счета;

аналитическим.

Метод прямого счета основан на определении разницы в

результате и затратах для получения данного результата. Он

применяется для исчисления пяти видов прибыли.

Аналитический метод применяется для обоснования

управленческих решений по ассортиментной, сбытовой,

инвестиционной политике с целью получения большего размера

прибыли при меньших затратах. Данный метод применим лишь к

расчету прибыли от реализации продукции (работ, услуг).

Расчет прибыли аналитическим методом проводится отдельно по

сравнимой и несравнимой продукции. Сравнимая продукция – это

та, которая уже производилась предприятием, несравнимая – это

принципиально новый вид продукции, готовящийся к выпуску.

67. Расчет плановой прибыли по сравнимой товарной продукции проходит по следующим этапам:

определение базовой прибыли ирентабельности продукции;

определение объема товарной продукции в

планируемом году по себестоимости отчетного

года;

исчисление прибыли на товарный выпуск;

выявление влияния факторов, воздействующих

в планируемом году на размер прибыли;

выявление влияния на прибыль остатков

готовой продукции на складе на начало и конец

отчетного периода.

68. Формирование прибыли

Выручка от реализации- Переменные затраты

Валовая прибыль

- Постоянные расходы

Прибыль от продаж

+ Результат от прочих доходов и расходов

Прибыль до налогообложения

- Налог на прибыль

Чистая прибыль

69. Отчет о прибылях и убытках

Чистая выручка от реализации товаров и услугСтоимость реализованных товаров и услуг

Валовая прибыль

Общефирменные, коммерческие и управленческие расходы

Амортизация

Прибыль от основной деятельности

Прочие внереализационные доходы (расходы)

Прибыль до вычета процентов и налогов

Процентные доходы и дивиденды

Процентные расходы

Прибыль до вычета налогов

Налог на прибыль

Чистая прибыль

Дивиденды по привилегированным акциям

70. Рентабельность

Уровень рентабельностипродаж услуг, % =

= чистая прибыль / выручка

71. Стоимость предприятия

Стоимость предприятия = ЧП / WACC,Где:

ЧП – чистая прибыль;

WACC – средневзвешенная стоимость капитала.

72. Структура затрат

Структура издержекПо характеру

использования

в процессе

производства

Издержки на материалы

издержки на заработную

плату

амортизация и т. п.

По характеру

применения

в связи

с выпуском

продукции

По

характеру

происхождения

- постоянные издержки

- переменные издержки

По форме

присвоения

к отдельным

продуктам

- прямые издержки

- косвенные издержки

73. На крупных предприятиях рассчитывается 4 вида себестоимости продукции

Издержкина

производ-ство

продукции

“-” Затраты

на работы и усл,

не вкл. в валовую

продукцию

“+ , -”

Изменение

остатков

расходов

будущих

периодов

1. Себестоимость валовой продукции

“+, -”

Изменение

остатков

незавершенного

производства

2. Производственная себестоимость

товарной продукции

3. Полная себестоимость товарной продукции

4. Полная себестоимость реализуемой продукции

“+” Внепроиз

-водствен

расходы

“+” Остатки

ГП на начало

периода

“-” Остатки

ГП на КП

74. классификация затрат предприятия на производство и реализацию продукции (работ, услуг)

характер изменения в связи с выпускомпродукции:

-

постоянные,

переменные

-

75. Постоянные затраты

Постоянные затраты - затраты, которыене зависят от величины объёма выпуска.

Увеличение объёмов производства

приводит к уменьшению постоянных

расходов, приходящихся на единицу

продукции, что повышает прибыль с

единицы продукции за счёт

положительного эффекта масштаба.

76. Состав переменных затрат

ПроцентыНалоги на имущество предприятия,

Амортизационные отчисления

Арендные платежи

Зарплата управленческого персонала

Оплата охраны

77. Переменные затраты

Переменные затраты — затраты, величинакоторых изменяется пропорционально

изменению объемов продукции.

Основным признаком, по которому можно

определить, являются ли затраты

переменными, является их исчезновение

при остановке производства.

78. Примерами переменных прямых затрат являются:

Расходы на сырьё и основные материалы;Затраты на энергию, топливо;

Заработная плата рабочих,

осуществляющих производство

продукции.

79. методы планирования себестоимости

«стандарт-кост»,«директ-кост»,

«точка безубыточности»

80. метод «стандарт-кост»

основан на применении нормативов при учете постоянныхзатрат, распределении затрат и калькулировании

себестоимости,

позволяет контролировать отклонения фактических

затрат от стандартов,

преимущество состоит в возможности расчета

калькуляции себестоимости для определения оптимальной

цены, более точного планирования прибыли.

81. Калькулирование себестоимости

Калькулирование себестоимости – это процессотнесения затрат непосредственно на их

носители в расчете на единицу продукции (работ,

услуг). Ими могут быть отдельные продукты,

услуги, направления деятельности. Отличие

калькуляции себестоимости от сметы затрат

состоит в том, что калькуляция составляется на

единицу какой-либо продукции, а в смете затрат

указываются все затраты на производство по их

статьям. Такими статьями являются: материалы,

заработная плата, амортизация, общецеховые,

общезаводские расходы и т.п.

82. метод «директ-кост»

основан на учете и планировании только переменныхзатрат, постоянные накапливаются на отдельном счете и с

заданной периодичностью списываются непосредственно

на счет «Прибыли и убытки»,

преимущество состоит в определении переменной

себестоимости и маржинального дохода по продуктам,

которые при отсутствии нормативов затрат минимально

искажают вклад продукта в покрытие постоянных затрат и

получение прибыли предприятием.

83. Анализ безубыточности

Маржинальный доход (вклад на покрытие постоянныхрасходов) = выручка – переменные расходы

Точка безубыточности (шт.) = постоянные расходы /

маржинальный доход на 1 штуку

Точка безубыточности (руб.) = безубыточный объем *

среднюю цену

Запас финансовой прочности, % = (выручка от реализации –

безубыточный объем продаж)/ выручка от реализации

Операционный рычаг = маржинальный доход / прибыль

84. график «точки безубыточности»

Выручка, р.Прибыль

Прямая полной

себестоимост

и

Переменные затраты

Прямая выручки от продаж

Постоянные затраты

Объем продаж, шт., %

85. Оперативное планирование деятельности предприятия

Бюджетирование - это процесс планированиябудущей деятельности предприятия, результаты

которого оформляются системой бюджетов.

Создание бюджетов осуществляется в рамках

оперативного планирования.

Исходя из стратегических целей фирмы,

бюджеты решают задачи распределения

экономических ресурсов, находящихся в

распоряжении организации.

86. Задачи бюджетирования

обеспечение текущего планирования;обоснование затрат предприятия;

создание базы для оценки и контроля

планов предприятия;

исполнение требований законов и

контрактов.

87. Платежный календарь

Оперативное планирование денежного потока наопределенный период осуществляется путем составления

платежного календаря в рамках бюджета движения

денежных средств на основании текущего состояния

платежей, заключенных контрактов, подписанных

договоров и фактических обязательств.

Платежный календарь представляет собой план движения

денежных средств в краткосрочной перспективе (неделямесяц), отражающий все виды деятельности предприятия

(основную, финансовую, инвестиционную), утвержденный

руководством в рамках лимитов и возможностей

предприятия.

88. Задачи платежного календаря

Не допускать кассовых разрывов иневыполнения обязательств компании

перед контрагентами.

Не допускать расходования средств

свыше утвержденных сумм.

Управлять ликвидностью компании

(оборачиваемость ДЗ и КЗ; запасов).

89. Последовательность подготовки документов

Подготовка операционного бюджета;Подготовка финансового бюджета.

90. Перечень операционных бюджетов

бюджет продаж;бюджет производства;

бюджет производственных запасов;

бюджет прямых затрат на материалы;

бюджет производственных накладных расходов;

бюджет прямых затрат на оплату труда;

бюджет коммерческих расходов;

бюджет управленческих расходов;

прогнозный отчет о прибыли.

91. Перечень финансовых бюджетов

инвестиционный бюджет;бюджет денежных средств;

прогнозный баланс.

92. Сбалансированность бюджета

Составление сбалансированного бюджета — это процесспоиска оптимального соотношения между различными

финансовыми показателями. Управлять этими

финансовыми показателями можно, изменяя

характеристики операционных бюджетов.

При этом нельзя ориентироваться только на показатель

рентабельности или только на величину денежного потока:

первое грозит предприятию кассовыми разрывами и

постоянным дефицитом денежных средств, второе —

отсутствием реальной прибыли при видимом наличии

свободных денежных средств.

93. Критерии сбалансированного бюджета

бездефицитность бюджета движения денежных средств.Поступления покрывают все выплаты, в том числе

инвестиционные, и погашение ранее взятых обязательств

(кредиты и займы), а также обеспечивают резерв

ликвидности (на покрытие незапланированных платежей и

на случай непредвиденных задержек в поступлениях);

рентабельность собственного капитала;

конкурентоспобность (пожертвовать прибылью и

ликвидностью компании в течение определенного периода

для занятия свободной ниши на рынке и вывода новых

продуктов; агрессивная политика).

94. Критерии сбалансированного бюджета

Набор показателей, на которые должен быть ориентированфинансовый план, зависит от целей компании. Среди

наиболее значимых критериев можно отметить

рентабельность собственного капитала (ROE),

рентабельность активов компании (ROA), сальдо чистого

денежного потока, показатели эффективности и

рентабельности инвестиций, уровень финансового

левереджа.

При формировании финансового плана компания не

должна принимать решения в ущерб качеству продукции,

удовлетворенности клиентов и персонала.

95. Дополнительная справочная информация

Резерв ликвидности = Остаток денежныхсредств на конец периода/ Выручка, %

Инвестиции в оборотный капитал =

изменение ДЗ – изменение КЗ

96. Практическая ситуация 1.

Ключевые показатели эффективности:чистая прибыль компании не должна быть меньше 15 000 руб.;

превышение денежных поступлений над выплатами — не меньше

6% от общей суммы поступлений (резерв ликвидности).

Возможные изменения в кредитной политики для достижения

KPI:

при снижении отсрочки оплаты поставщикам на 10 дней компания

получит скидку в размере 0,5% по сырью и прочим прямым

расходам и, наоборот, при увеличении отсрочки на каждые 10

дней поставщики увеличивают цену на 0,5%;

снижение дебиторской задолженности на 10 дней при увеличении

скидки до 1 руб. с ед. продукции.

97.

Прямые затраты — это расходы строго целевогоназначения, они находятся в прямой зависимости

от объема выпуска продукции или от времени,

затраченного на его изготовление. Такие затраты

включают в себестоимость единицы продукции с

помощью метода прямой оценки (оплату труда

рабочих, расходы на эксплуатацию строительных

машин, материалы.

98. Бюджет продаж

бюджет должен отражать месячный иликвартальный объем продаж в натуральных и

стоимостных показателях;

бюджет составляется с учетом спроса на

продукцию, географии продаж, категорий

покупателей, сезонных факторов;

бюджет включает в себя ожидаемый денежный

поток от продаж, который в дальнейшем будет

включен в доходную часть бюджета потоков

денежных средств;

99. Бюджет производства

Бюджет производства - этопроизводственная программа, которая

определяет запланированные

номенклатуру и объем производства в

бюджетном периоде (в натуральных

показателях).

Ответственное лицо: начальники цехов

основного производства; коммерческая

(обеспечивающая) служба

100. Бюджет производства

Рассчитывая программу производства на предстоящийпериод, предприятие учитывает следующие бизнеспрогнозы:

Расчеты с покупателями по основной и прочей

деятельности;

Складские запасы формируют нормативный прирост

продукции для обеспечения страхового запаса и

устанавливают сверхнормативные запасы;

Незавершенное производство используется для выпуска

продукции, находящейся в незавершенном производстве

на начало года;

Производственные мощности определяют приоритетность

производственного оборудования и максимальные

мощности по выпуску продукции

101. Бюджет производства

Прогноз запасов готовой продукции влияет направильное формирование производственной

программы, рассчитываемой с учетом спроса на

продукцию, имеющихся остатки на складе и

производственных мощностей

План производства = Спрос на продукт – Остаток

продукта на н.п. + количество продукта,

необходимое для формирования нормативного

страхового запаса на складе

102. Бюджет производства

Размер незавершенного производства встоимостном выражении:

НЗП = (Тц*Стп*Кн.з.)/Дп

Тц – длительность производственного цикла, дни;

Стп – себестоимость выпуска товарной

продукции;

Кн.з. – коэф. нарастания затрат;

Дп количество дней в плановом периоде

103. Бюджет производства

Бюджет производства опирается на бюджетпродаж, учитывает производственные мощности,

увеличение или уменьшение запасов, а также

величину внешних закупок.

Для расчета объема товаров, которые должны

быть произведены, используется следующая

универсальная формула:

Запасы готовой продукции на начало периода +

Планируемый объем производства

продукции

104. Бюджет производства

Необходимый объем выпуска продукции определяется,таким образом, как планируемый объем продаж плюс

желаемый запас продукции на конец периода минус запасы

готовой продукции на начало периода. Сложным моментом

является определение оптимального запаса продукции на

конец периода.

Как правило, запас готовой продукции на конец периода

выражают в процентах относительно продаж следующего

периода.

Одновременно с бюджетом производства следует

составлять бюджет производственных запасов. Он

должен отражать планируемые уровни запасов сырья,

материалов и готовой продукции.

105. Бюджет прямых затрат на материалы

Бюджет прямых затрат на материалы –это количественное выражение планов

относительно прямых затрат компании на

использование и приобретение основных

видов сырья и материалов.

Коммерческие риски: завышение

расходных коэффициентов и т.д.

106. Бюджет затрат на материалы

бюджет прямых затрат на материалы составляется наоснове производственного бюджета и бюджета продаж;

объем закупок сырья и материалов рассчитывается как

объем использования плюс запасы на конец периода и

минус запасы на начало периода;

бюджет затрат на материалы составляется с учетом сроков

и порядка погашения кредиторской задолженности на

материалы;

в дополнение к бюджету прямых затрат на материалы

составляют график оплаты приобретенных материалов.

107. Бюджет затрат на оплату труда

Бюджет затрат на оплату труда – этоколичественное выражение планов относительно

затрат компании на оплату труда основного

производственного персонала.

БПЗОТ подготавливают исходя из бюджета

производства, сведений производительности

труда и ставок оплаты труда основного

производственного персонала

108. Бюджет затрат на оплату труда

Важным моментом разделение ФОТпроизводственного персонала на условно

переменные и условно постоянные

расходы:

Переменная зависит от объема

Постоянная часть представляет

гарантированный минимум

109. Бюджет затрат на оплату труда

Укрупненно-плановый фонд оплаты труда:ФОТ = ср. списочная численность раб. * ср. з/пл 1

работающего в плановом периоде

Диффернецированный способ расчета ФОТ

осуществляется по отдельным центрам затрат с

последующим суммированием

110. Баланс рабочего времени

1Баланс

рабочего

времени

Календарный фонд

времени

365

2

Нерабочие дни – всего (выходные и праздничные дни)

118

3

Номинальный фонд рабочего времени

(247 дней * 8 часов) = 1976 часов

247/1976

4

Неявка на работу (по причине отпуска и болезни)

41

5

Число рабочих дней в году

206

6

Потери рабочего времени по законодательству

0,25

9

Средняя продолжительность рабочего дня

7,75

10

Полезный фонд рабочего времени (п.5*п.9)

1604,25

11

Коэффициент использования номинального фонда времени

п.11/п.3

0,808

111. Расчет численности основных рабочих

Число рабочих = (количество рабочего оборудования * числонеобходимых рабочих для обслуж. оборудования *

сменность работ) / коэффициент номинально фонда

рабочего времени

Профессия

Расчет среднесписочной численности Итого

рабочих

рабочих

Шлифовщик

(1 оборуд*1чел*1 смена)/ 0,808

1

Слесарь

(1 оборуд*1чел*1 смена)/ 0,808

1

Сборщик

(1 оборуд*1чел*1 смена)/ 0,808

1

112. Стоимость одного нормо-часа

Стоимость одного нормо-часа, руб = ФОТ(руб.) / фонд рабочего времени (чел/час) =

231 840 руб./2016 чел/час = 48,17 чел./час.

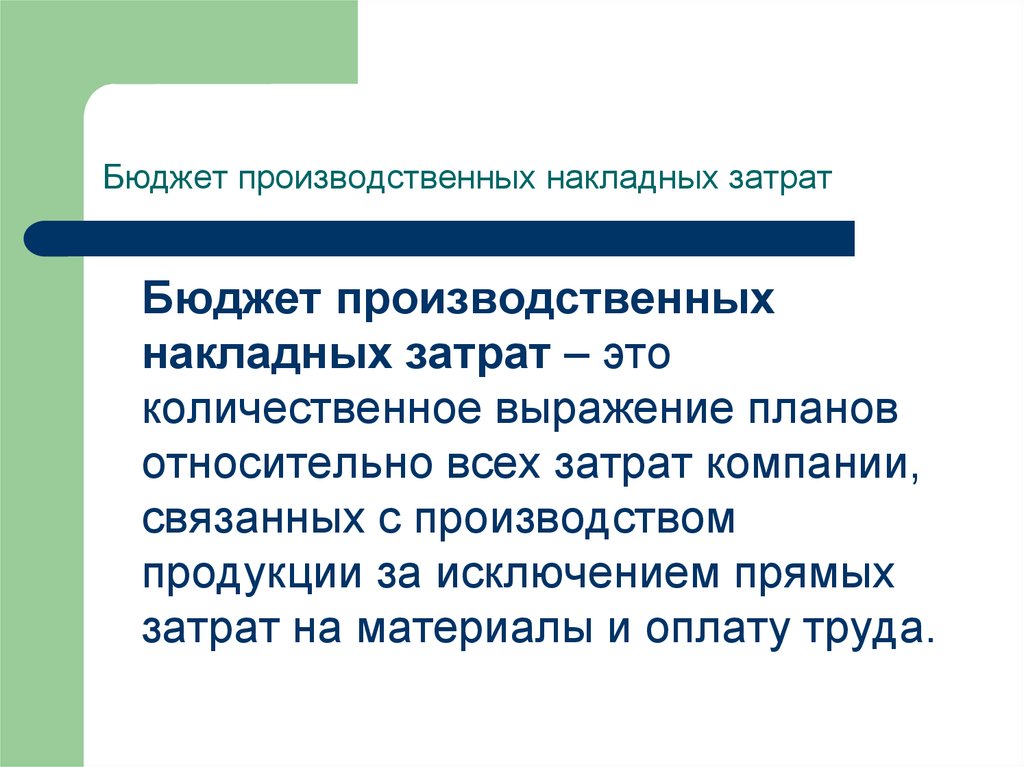

113. Бюджет производственных накладных затрат

Бюджет производственныхнакладных затрат – это

количественное выражение планов

относительно всех затрат компании,

связанных с производством

продукции за исключением прямых

затрат на материалы и оплату труда.

114. Бюджет производственных накладных затрат

Общепроизводственные расходы могутвключать в себя переменную и

постоянную часть:

Переменную часть устанавливают как

норматив (например, от трудозатрат

основных производственных рабочих);

Постоянную часть – исходя из

потребностей производства

115. Постоянная часть производственных затрат

Содержание и эксплуатация оборудования;Амортизация;

Текущий ремонт производственных основных

средств;

Аренда производственного оборудования;

Постоянная часть заработной платы;

Дополнительные выплаты производственным

рабочим (оплата простоев)

116. Переменная часть производственных затрат

затраты на энергоресурсы необходимые дляприведения в движение производственного

оборудования, машин, механизмов;

расходы на текущий уход за оборудованием и

рабочими местами;

размер вышеуказанных расходов может зависеть

от объема производства или трудозатрат,

переменная часть заработной платы

117. Бюджет производственных накладных затрат

Норматив переменных накладных расходовустановлен на 1 час работы основных

производственных рабочих (например, 70

руб/час).

Одному часу труда производственных рабочих

соответствует:

Итого накладных затрат /Затраты труда основного

персонала (час) = 321 112 руб./2016 чел./час.=

159 руб. общепроизводственных затрат

118. Общехозяйственные накладные расходы

Управленческие расходы(постоянные расходы)

Коммерческие расходы

(переменную и постоянную

часть)

Заработная плата аппарата

управления (вкл. отчисления)

Транспортные расходы по

сбыту (переменные расходы)

Командировочные расходы;

Представительские расходы

Рекламные расходы

(постоянные расходы)

Затраты на содержание здания

Расходы на тару и упаковку

(переменные расходы)

119. Бюджет коммерческих расходов

Уровень коммерческих расходов =Коммерческие расходы / объем продаж

Допустимое значение – 10%

Ответвленное лицо: коммерческий

директор

120. Бюджет управленческих расходов

Бюджет управленческих расходов – этоплановый документ, в котором приведены

расходы на мероприятия,

непосредственно не связанные с

производством и сбытом продукции.

121. Бюджет управленческих расходов

затраты на содержание АУП;отопление и освещение помещений

непроизводственного назначения;

услуги связи;

налоги;

проценты по полученным кредитам

122. Расчет фактической себестоимости

Если у предприятия нет незавершенногопроизводства, то себестоимость единицы

продукции определятся двухступенчатым

калькулированием:

С 1 = производственные затраты / количество

произведенной продукции

С 2 = управленческие и коммерческие расходы /

количество реализованной продукции

Полная себестоимость = С1+С2

123. Прогнозный отчет о прибылях и убытках

Прогнозный отчет о прибылях и убытках –это форма финансовой отчетности,

составленная до начала планового

периода, которая отражает результаты

планируемой деятельности. Прогнозный

отчет о прибылях и убытках составляется

для того, чтобы определить и учесть

выплату налога на прибыль в оттоке

денежных средств в бюджете денежных

средств.

124. Прогнозный отчет о прибылях и убытках

Прогнозный отчет о прибылях и убыткахсоставляется на основе данных,

содержащихся в бюджетах продаж,

себестоимости реализованной продукции

и текущих расходов. При этом

добавляется информация о прочих

прибылях, прочих расходах и величине

налога на прибыль.

125. Анализ безубыточности

«Точка безубыточности» (шт.) = постоянные расходы /маржинальный доход на 1 штуку

«Точка безубыточности» (руб.) = «Точка безубыточности»

(шт.) * средняя цена

Маржинальный доход = выручка – переменные расходы

Запас финансовой прочности, % = Объем реализации –

точка безубыточности / объем реализации

Операционный рычаг, % = маржинальный доход / прибыль

126. Бюджет денежных средств

Бюджет денежных средств – это плановый документ,отражающий будущие платежи и поступление денег.

Приход классифицируется по источнику поступления

средств, а расход — по направлениям использования.

Кассовый разрыв;

Риск платежеспособности;

Резерв ликвидности, % = остаток денежных средств / всего

приток денежных средств =

= 1 041 600 / 71 360 = 7%

(Допустимое значение не менее 5%);

127. Бюджет денежных средств

Основой для построения БДДС являетсяпрогноз объема продаж;

Поступления от текущей деятельности

рассчитывают в том числе с учетом

изменений в кредиторской и дебиторской

задолженности.

128. Основная задача бюджета денежных средств

Обеспечение стабильнойплатежеспособности;

Проведение эффективной политики в

сфере привлечения заемных средств

129. Прогнозный баланс

Прогнозный баланс – это формафинансовой отчетности, которая

содержит информацию о будущем

состоянии предприятия на конец

прогнозируемого периода.

130. Прогнозный баланс

Прогнозный баланс помогает вскрытьотдельные неблагоприятные

финансовые проблемы, решением

которых руководство заниматься не

планировало (например, снижение

ликвидности предприятия).

Прогнозный баланс служит в качестве

контроля всех остальных бюджетов на

предстоящий период.

131. Типичные ошибки при построении системы бюджетирования

Неучастие топ-менеджмента компании в постановке целейи разработке основных методологических аспектов

Разработка громоздких форматов отчетов

Попытка рассчитать «как можно больше» показателей

Отсутствие процедур исполнения бюджета, неверные сроки

в регламентах планирования

Несоблюдение процедур и регламентов бюджетирования

Ложное мнение: «Бюджетирование — функция только

финансового или планово-экономического отдела»

132. Этапы формирования годового бюджета компании

1. Определение общих целей и задач компании.2. Определение целевых значений ключевых показателей

деятельности и нормативов для подразделений.

3. Формулировка и утверждение предположений.

4. Подготовка планов мероприятий и бюджетов на уровне

подразделений — центров ответственности и подразделений —

функциональных центров.

5. Консолидация бюджетов в сводные бюджеты компании.

6. Рассмотрение планов мероприятий и бюджетов на заседании

бюджетного комитета, согласование изменений и утверждение

бюджета.

7. Доведение бюджетных показателей до исполнителей.

133. Мониторинг за исполнением сводного бюджета

Признаки эффективности работы предприятияРост собственного капитала;

Темпы роста выручки превышают темпы роста

активов предприятия;

Эффективная (допустимая) модель

задолженности;

Ресурсоотдача > 1;

Финансовое состояние хорошее.

134. Инструменты

Инвестиционный кредитФинансирование оборотных активов

Изменения в кредитной политике

Гибкое планирование накладных затрат

Расчет дисконтированных потоков денежных

средств в прогнозном периоде

Расчет величины амортизационных отчислений

от стоимости оборудования при использовании

метода уменьшаемого остатка балансовой

стоимости ОС

135. Например

Продажа трудно-реализуемых активовПересмотреть условия оплаты труда

Увеличение объема производства

Снижение постоянных расходов (через

амортизацию)

Увеличение ДЗ (переуступка)

136. Ставка дисконтирования

Ставка дисконтирования – это процентнаяставка, используемая для пересчета

будущих потоков доходов в единую

величину текущей стоимости.

137. Кредитный план

1. Остаток ссудной задолженности на начало периода, в т.ч.:-по краткосрочным ссудам

-по долгосрочным ссудам

2. План получения ссуд (по видам кредитов и банков), в т.ч.:

-по краткосрочным ссудам

-по долгосрочным ссудам

3. План погашения ссуд, в т.ч.:

-по краткосрочным ссудам

-по долгосрочным ссудам

4. Остаток ссудной задолженности на конец периода, в т.ч.:

-по краткосрочным ссудам

-по долгосрочным ссудам

138. Гибкое планирование накладных затрат

Гибкое планирование накладных затрат – это единасистема взаимосвязанных текущих планов,

позволяющих постоянно управлять состоянием

накладных издержек.

1.

Рассчитать норматив накладных затрат

2.

Определить базовый показатель (объем

производства; фонд рабочего времени)

Финансы

Финансы