Похожие презентации:

Имущественное страхование

1. Имущественное страхование

«Только тем ты владеешь,что уцелеет при кораблекрушении»

Аль-Газали

2. Имущественное страхование

• Предоставляетсязащита

интересов,

непосредственно

связанных

с

реально

существующими материальными объектами на

случай их повреждения, уничтожения, хищения,

пропажи и других событий, которые нежелательны

для лица, который ими пользуются, владеет или

распоряжается.

• Страховая защита в имущественном страховании

направлена на то, чтобы минимизировать для

застрахованного

расходы

на

восстановление

поврежденного имущества или приобретение нового

взамен уничтоженного (похищенного).

3. Виды имущественного страхования

страхование транспорта

страхование грузов

сельскохозяйственное страхование

страхование имущества юридических лиц

страхование имущества физических лиц

Обычный срок страхования имущества

составляет 1 год.

4.

Примеры страховых рисков:Пожар, удар молнии

Падение пилотируемых летательных аппаратов, их частей

или груза

Взрыв паровых котлов, газохранилищ, газопроводов,

взрывчатых веществ и газа, употребляемого для бытовых и

промышленных целей

Стихийные бедствия (вихрь, ливень, град и т.д.)

Повреждение водой вследствие аварии водопроводных,

канализационных, отопительных внутренних систем и

внутренних систем пожаротушения

Кража со взломом, грабеж или разбой

Противоправные действия третьих лиц

Бой оконных стекол, зеркал, витрин

Терроризм

Наезд транспортных средств

5.

Страхование титула - это страхование заемщиком(при ипотечном страховании), риска утраты права

на собственность, при претензиях на право

собственности со стороны третьих лиц.

застройщик может продать

одно и то же жилье нескольким

лицам

невозможность в некоторых

случаях, обеспечения полной

юридической чистоты

совершаемых сделок.

6.

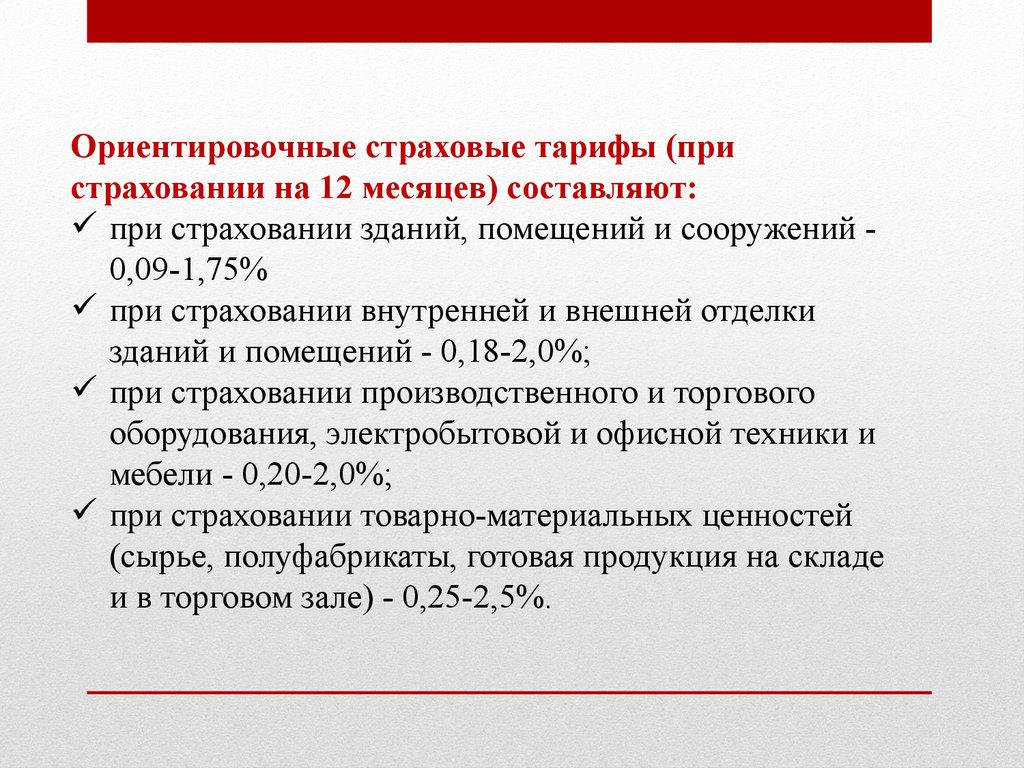

Ориентировочные страховые тарифы (пристраховании на 12 месяцев) составляют:

при страховании зданий, помещений и сооружений 0,09-1,75%

при страховании внутренней и внешней отделки

зданий и помещений - 0,18-2,0%;

при страховании производственного и торгового

оборудования, электробытовой и офисной техники и

мебели - 0,20-2,0%;

при страховании товарно-материальных ценностей

(сырье, полуфабрикаты, готовая продукция на складе

и в торговом зале) - 0,25-2,5%.

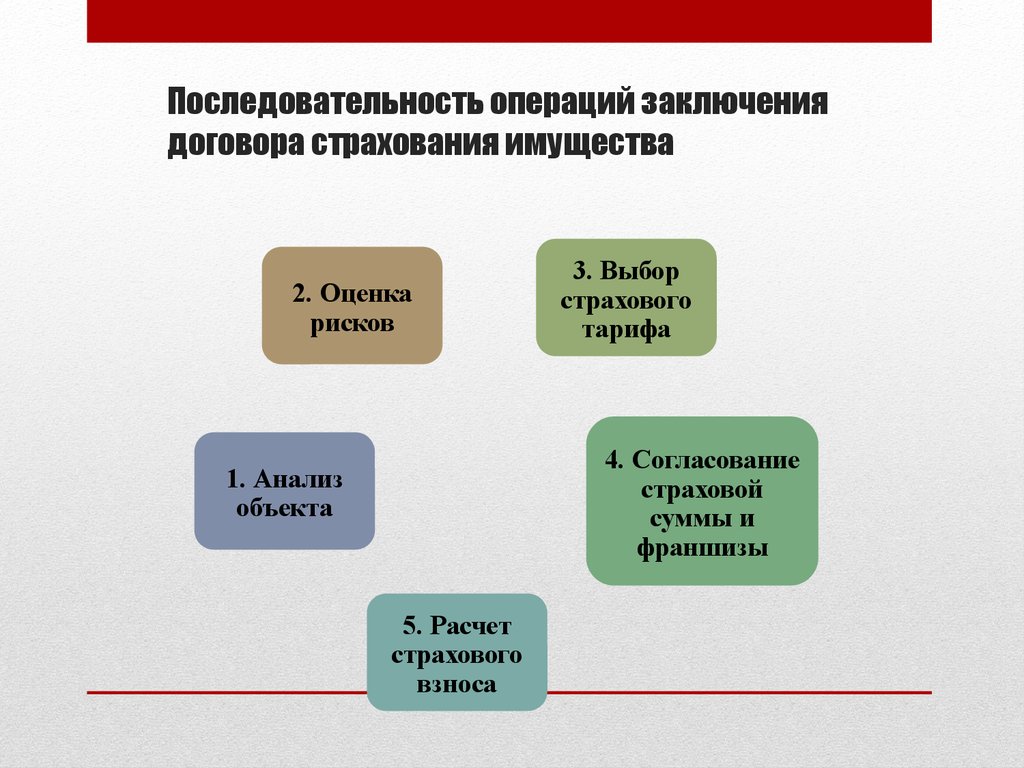

7. Последовательность операций заключения договора страхования имущества

2. Оценкарисков

3. Выбор

страхового

тарифа

4. Согласование

страховой

суммы и

франшизы

1. Анализ

объекта

5. Расчет

страхового

взноса

8. Андеррайтинг -

Андеррайтинг Процесс страхования, заключающийся:• а) в принятии на страхование(перестрахование) или отклонении

заявленного объекта страхования

• б) в разработке мероприятий по обеспечению финансовой

устойчивости части или всего страхового портфеля;

• в) в разработке и исполнении мероприятий по снижению

принятых на страхование (перестрахование) рисков.

Практическая

функция

Аналитическая

функция

Контрольная

функция

Методическая

функция

9. Сюрвейер-

Крупный рискВ маркетинговых

целях

Сюрвейер• эксперт,

осуществляющий

осмотр

застрахованных

или

подлежащих

страхованию объектов и дающий заключение

о их состоянии.

10. Для общей оценки риска необходимо:

• Осознание опасности, способной при определенныхобстоятельствах принести убытки предприятию;

• Идентификация риска – выявление источников риска;

• Выявление

отклонений

характеристик

объекта,

отклонений в условиях эксплуатации, технологии

производства от нормативных требований;

• Прогноз возможных последствий

• Определяется совокупность рисков, воздействующих

на объект и количественной оценки вероятности

11. Стандартный андеррайтинг

ЗаявлениевопросникОпись

Иные

имущества документы

Критерии стандартности риска - набор условий страхования,

соответствующих правилам страхования и уровня рисков, соответствующих

тарифному руководству страховщика.

12.

В договоре страхования имуществауказывается форма возмещения ущерба:

• денежное возмещение;

• ремонт;

• предоставление имущества,

аналогичного утраченному.

13.

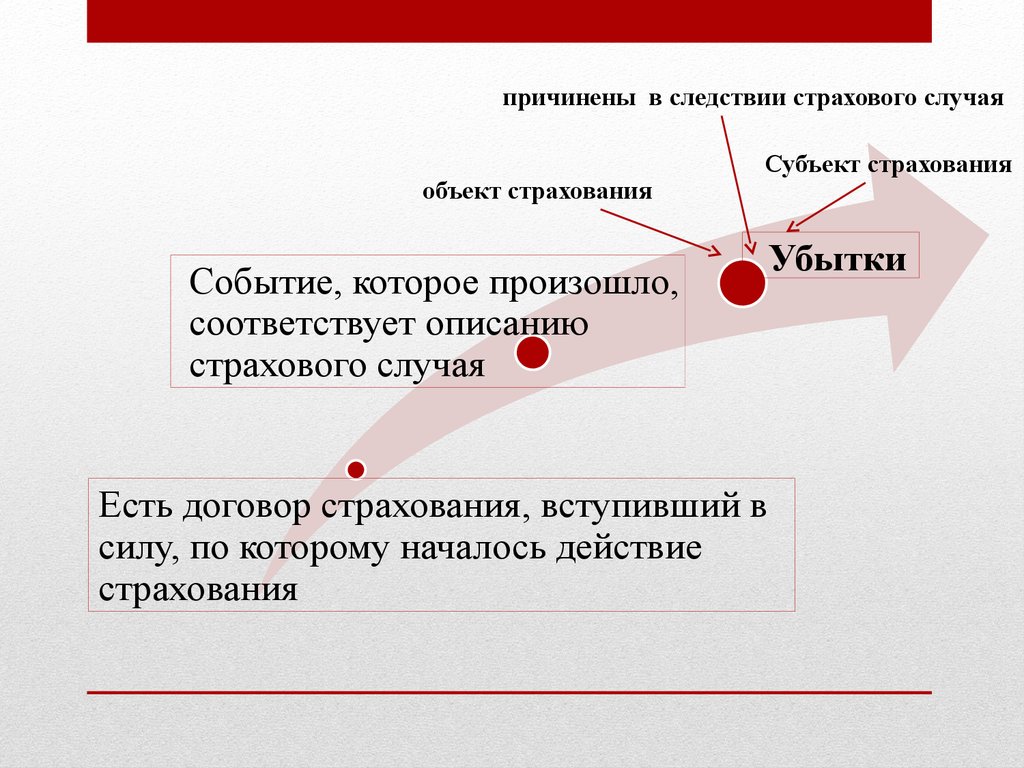

причинены в следствии страхового случаяобъект страхования

Событие, которое произошло,

соответствует описанию

страхового случая

Субъект страхования

Убытки

Есть договор страхования, вступивший в

силу, по которому началось действие

страхования

14.

При страховании имущества страхование осуществляется впользу лица, имеющего основанный на законе, ином правовом

акте или договоре интерес в сохранении имущества.

Такой интерес должен подтверждаться документами о праве

собственности, договорами, по условиям которых на клиента

возлагается риск несения убытков в соответствующем

имуществе.

Пример:

В

страховую

компанию

обратился

предприниматель за получением выплаты в связи с

хищением застрахованных товаров. Страховая компания

получила от клиента документы, по которым следовало, что

похищенный товар относился к имуществу, являвшемуся

предметом совместной деятельности клиента и другой

фирмы. Вклады, а по закону, и убытки, при их совместной

деятельности распределялись в соотношении 30 % клиент и

70 % фирма.

15. Для того чтобы получить страховку страхователю необходимо:

1) Проявить заботливость по отношению к объектустрахования;

Пример. Если в помещении с товарами произошел

пожар, то необходимо вызвать пожарных для его

тушения, обеспечить охрану на месте пожара, извлечь

упаковки с товаром, который не пострадал от огня, но

залит водой при тушении пожара, и принять меры по

восстановлению его потребительских качеств путем

химической чистки, сушки, мойки и т. п.

16.

• 2) Подтвердить условия возникновения права настраховую выплату.

а) Сообщить о страховом случае страховщику и в

компетентные органы:

незамедлительно, но в любом случае не позднее 3-х

дней со дня наступления страхового случая, если

договором страхования не предусмотрен иной срок

уведомления, известить об этом Страховщика или его

представителя;

в случае пожара или удара молнии, взрыва или

аварии, хищения имущества или его частей

незамедлительно заявить об этом в соответствующие

органы (внутренних дел, Госпожнадзор, органы

государственной аварийной службы и т.п.);

17.

б) подтвердить «картину убытка»:сохранить до прибытия представителя Страховщика

поврежденное имущество в том виде, в котором оно

оказалось после происшедшего события;

предъявить Страховщику поврежденное имущество или

остатки от него, а также поврежденные части, детали и

принадлежности имущества или остатки от них

(составление акта осмотра);

обеспечить представителю Страховщика возможность

беспрепятственного осмотра поврежденного имущества,

выяснения причин, размеров убытка, а также обеспечить

участие представителя Страховщика в любых комиссиях,

создаваемых для установления причин и определения

размера убытка;

18.

19.

в) предоставить подтверждающие документы:представить

Страховщику

описание

(опись)

поврежденного, погибшего или утраченного имущества;

представить документы, подтверждающие наличие

права собственности или иного имущественного

интереса в погибшем (утраченном), поврежденном

имуществе на момент страхового случая (свидетельство

о праве собственности, договор купли-продажи, договор

аренды и т.п.);

при требовании выплаты страхового возмещения

обратиться к Страховщику с заявлением и предоставить

документы от компетентных органов, а также

представить документы от компетентных органов,

подтверждающие факт наступления страхового случая и

размер причиненного убытка;

20. Страхование грузов

Страховая сумма является определенной денежнойсуммой, исходя из которой устанавливаются

размеры страховой премии и страхового возмещения

и может включать в себя:

• действительную стоимость груза в месте его

нахождения в день заключения договора страхования

(полиса);

• стоимость фрахта (транспортные расходы);

• ожидаемую прибыль в размере до 10% от стоимости

груза.

21. Страхование грузов

Страховое покрытие для грузоперевозок принято делить на тривида по полноте защиты:

• «с ответственностью за все риски»- покрываются убытки от

повреждения или полной гибели всего или части груза, происшедшие

по любой причине, за исключением общепринятых исключений (по

ГК РФ, Правилам Института лондонских страховщиков);

• «с ответственностью за частную аварию» - покрываются убытки

от повреждения или полной гибели всего или части груза,

происшедшие по поименованному перечню рисков (исключения те

же);

• «без ответственности за повреждения, кроме случаев крушения»

- возмещаются убытки только от полной гибели или пропажи груза

или отдельных целых мест; убытки от повреждения груза

возмещаются лишь в том случае, если они возникли вследствие

крушения (аварии) транспортного средства.

22. Страхование грузов

Тарифы по страхованию грузов зависят от:вида транспорта,

вида страхового покрытия,

природы груза,

рода упаковки,

маршрута,

интенсивности перевозок

и многих других факторов.

автомобильные перевозки : от 0,04% до 0,7% от стоимости груза;

железнодорожные перевозки: от 0,07% до 0,6%;

водным (морским) транспортом: от 0,12% до 0,7%;

авиационные перевозки: от 0,04% до 0,4%.

23. Страхование автотранспортных средств

Предмет страхования:• Транспортные средства (ТС), зарегистрированные в органах

ГИБДД

• Дополнительное оборудование ТС

• Жизнь и здоровье водителя и\или пассажиров ТС

Страховая компания не выплачивает страховое возмещение,

если:

• в момент аварии водитель в нетрезвом состоянии;

• за рулем был кто-то, не указанный в страховом полисе;

• автомобиль угнан с документами;

• у застрахованного неполный комплект ключей.

• И др.

24. Страхование автотранспортных средств

Страховая стоимость автомобиля определяется наосновании:

Первоначальной стоимости ТС, уменьшенной на

величину износа;

Справки-счета, выданной торговой организацией, или

договора купли-продажи, таможенных документов на

ТС

Рыночной стоимости ТС на дату заключения договора

Оценки , произведенной независимым оценщиком,

имеющим лицензию на оценочную деятельность

25. Страхование автотранспортных средств

Факторами, влияющими на величину тарифа:Марка автомобиля;

Год выпуска;

Мощность и состояние автомобиля;

Возраст и водительский стаж страхователя и лиц

имеющих право управлять автомобилем;

Условия хранения и безопасности автомобиля;

Характер эксплуатации автомобиля;

Величина страховой суммы.

26. Системы выплат

• Страхование по действительной стоимости• Система восстановительной стоимости

• Страхование по системе пропорциональной

ответственности

• Страхование по системе первого риска

27.

Страхование по действительной стоимости

Стоимость объекта 100 000 руб.

В результате стихийного бедствия объект был полностью

разрушен

Ущерб составил 100 000 руб.

Страховая выплата 100 000 руб.

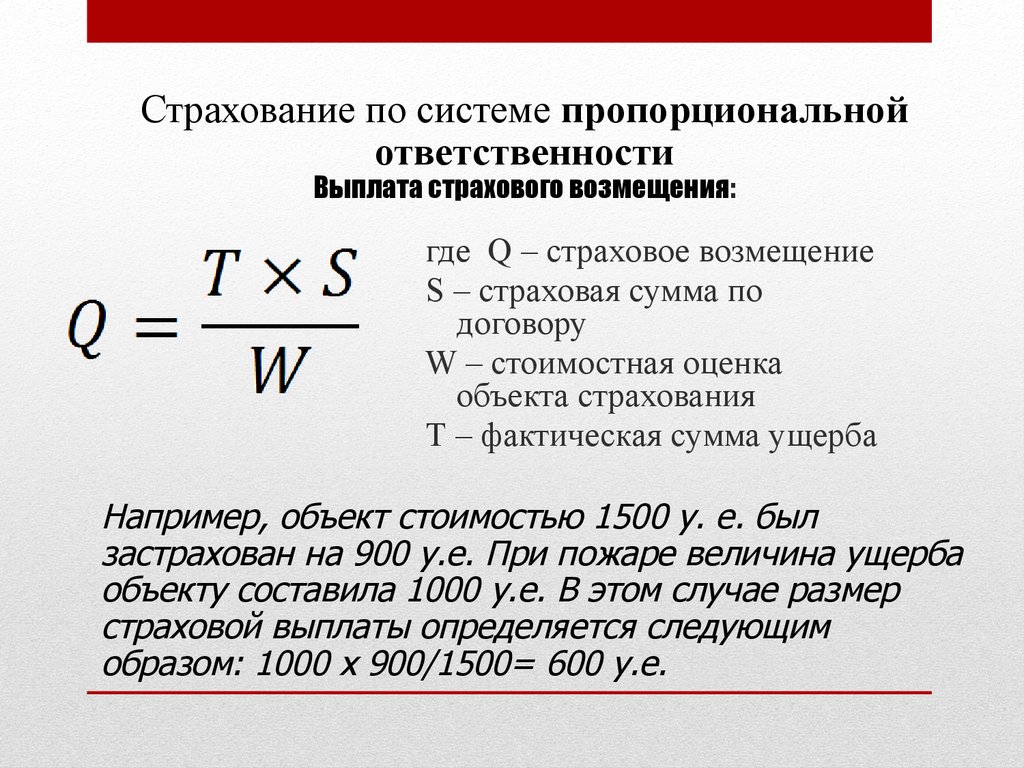

28. Страхование по системе пропорциональной ответственности Выплата страхового возмещения:

где Q – страховое возмещениеS – страховая сумма по

договору

W – стоимостная оценка

объекта страхования

Т – фактическая сумма ущерба

Например, объект стоимостью 1500 у. е. был

застрахован на 900 у.е. При пожаре величина ущерба

объекту составила 1000 у.е. В этом случае размер

страховой выплаты определяется следующим

образом: 1000 х 900/1500= 600 у.е.

29. Страхование по системе первого риска

• Объект застрахован на 10 000 руб.• Ущерб составил 7 000 руб.

• Страховое возмещение 7 000 руб.

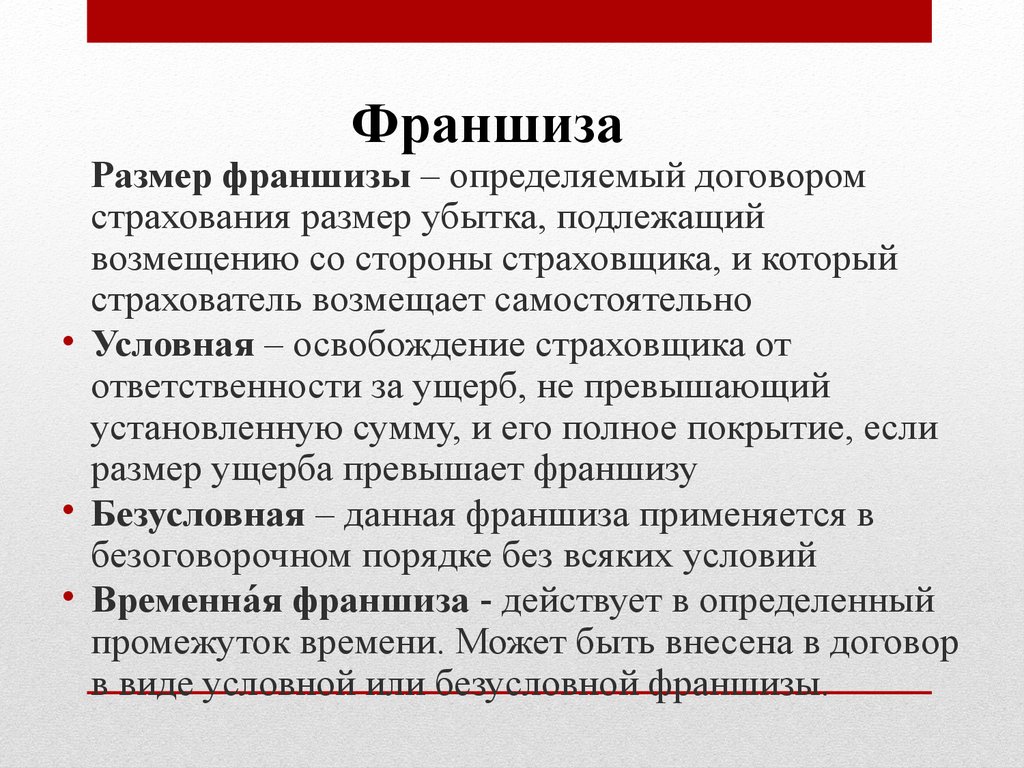

30. Франшиза

Размер франшизы – определяемый договоромстрахования размер убытка, подлежащий

возмещению со стороны страховщика, и который

страхователь возмещает самостоятельно

• Условная – освобождение страховщика от

ответственности за ущерб, не превышающий

установленную сумму, и его полное покрытие, если

размер ущерба превышает франшизу

• Безусловная – данная франшиза применяется в

безоговорочном порядке без всяких условий

• Временнаая франшиза - действует в определенный

промежуток времени. Может быть внесена в договор

в виде условной или безусловной франшизы.

31. Условная франшиза

• По договору страхования предусмотрена условнаяфраншиза «свободно от 10 %». Страховая сумма –

10 млн. руб. Фактический ущерб составил 0,8 млн.

руб., т. е. он меньше суммы франшизы, которая

равна 1 млн. руб. (1 млн. руб. • 0,1), и поэтому не

возмещается.

• По договору страхования предусмотрена условная

франшиза «свободно от 100 тыс. руб.».

Фактический ущерб составил 170 тыс. руб., т.е. он

больше суммы франшизы, поэтому страховое

возмещение выплачивается в сумме 170 тыс. руб.

32. Безусловная франшиза

По договору страхования предусмотрена безусловнаяфраншиза в размере 10 % от суммы ущерба. Фактический

ущерб составил 50 тыс. руб. Величина франшизы равна:

50 • 0,1 = 5 тыс. руб.

Страховое возмещение составит:

50 – 5 = 45 тыс. руб.

33. Временная франшиза

Страхование частного дома

условная франшиза

на период с 1 июня по 31 августа

по риску пожар.

Таким образом, в период высокого риска возникновения

пожара, устанавливается франшиза

34. Показатели страховой статистики

- число застрахованных объектов или количествозаключенных договоров страхования — N;

- число страховых случаев — L;

- страховая сумма по застрахованным объектам (по

всем заключенным договорам) — СС;

- число пострадавших объектов — М;

- страховые выплаты по всем договорам

страхования — СВ.

35. Частота страховых случаев (Кс) — показатель, отражающий степень (процент) повреждения объектов страхования в результате наступления страх

Частота страховых случаев (Кс) — показатель, отражающий степень (процент) повреждения объектов страхования в результатенаступления страховых событий. Определяется как отношение числа страховых случаев к количеству застрахованных объектов:

где

L — число страховых случаев;

N— количество застрахованных объектов.

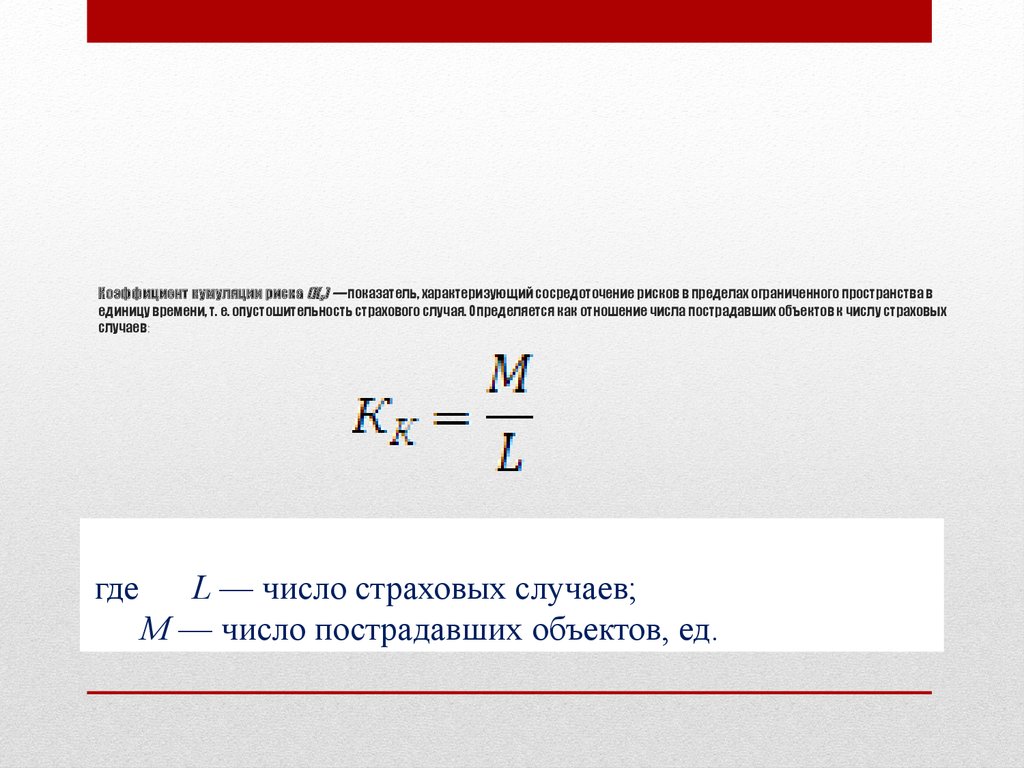

36. Коэффициент кумуляции риска (Кк) — показатель, характеризующий сосредоточение рисков в пределах ограниченного пространства в единицу вре

Коэффициент кумуляции риска (К к) — показатель, характеризующий сосредоточение рисков в пределах ограниченного пространства вединицу времени, т. е. опустошительность страхового случая. Определяется как отношение числа пострадавших объектов к числу страховых

случаев:

где

L — число страховых случаев;

М — число пострадавших объектов, ед.

37.

Тяжесть ущерба (Ту) — показатель, отражающийчасть страховой суммы по всей совокупности

застрахованных объектов, уничтоженной в

результате наступления страховых случаев.

Определяется как произведение коэффициента

ущерба и тяжести риска:

ТУ = КУ ТР

где Ку — коэффициент ущерба,

Тр — тяжесть риска.

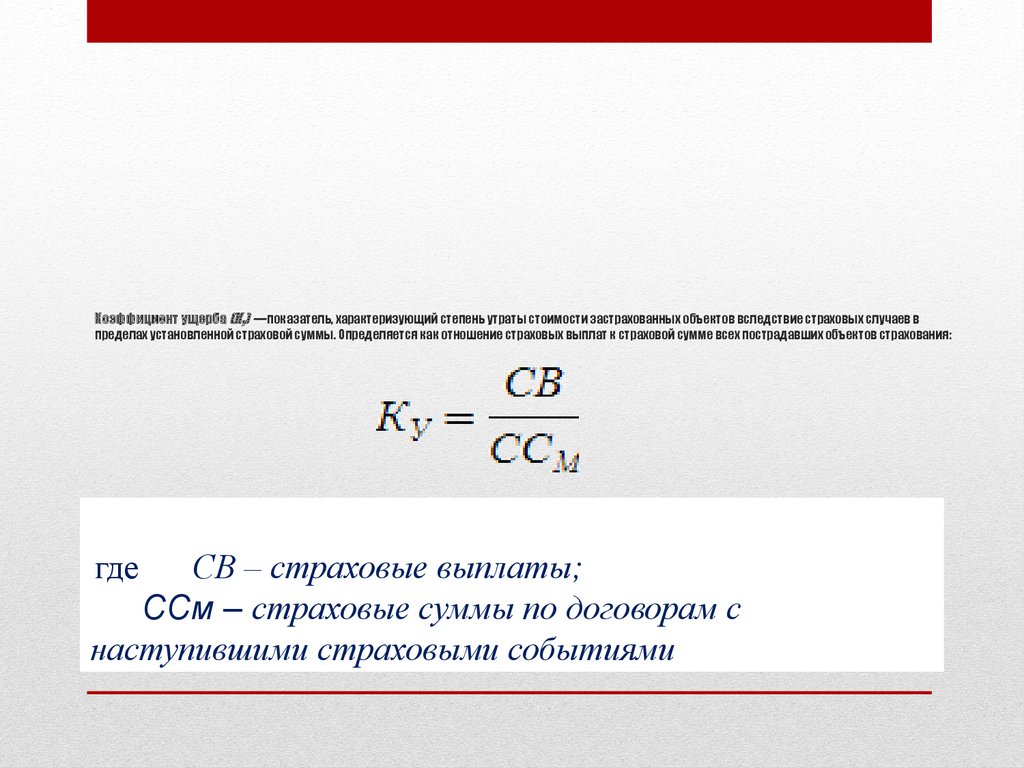

38. Коэффициент ущерба (Ку) — показатель, характеризующий степень утраты стоимости застрахованных объектов вследствие страховых случаев в пр

Коэффициент ущерба (К у) — показатель, характеризующий степень утраты стоимости застрахованных объектов вследствие страховых случаев впределах установленной страховой суммы. Определяется как отношение страховых выплат к страховой сумме всех пострадавших объектов страхования:

где

СВ – страховые выплаты;

ССм – страховые суммы по договорам с

наступившими страховыми событиями

39. Тяжесть риска (ТР) — показатель, отражающий средний уровень потерь страховых сумм по всем объектам в результате наступления страховых с

Тяжесть риска (Т Р ) — показатель, отражающий средний уровень потерь страховых сумм по всем объектам в результате наступления страховых случаев.Определяется отношением средней страховой суммы на один пострадавший объект к средней страховой сумме на один застрахованный объект

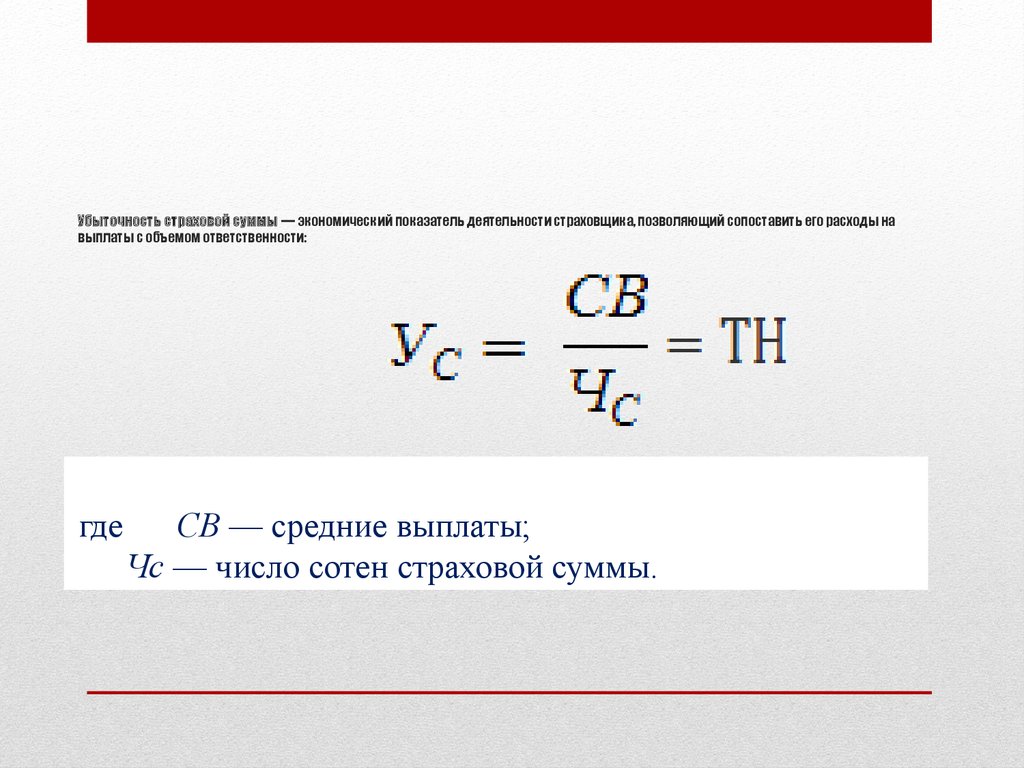

40. Убыточность страховой суммы — экономический показатель деятельности страховщика, позволяющий сопоставить его расходы на выплаты с объем

Убыточность страховой суммы — экономический показатель деятельности страховщика, позволяющий сопоставить его расходы навыплаты с объемом ответственности:

где

СВ — средние выплаты;

Чс — число сотен страховой суммы.

Финансы

Финансы Право

Право