Похожие презентации:

Кредитно-денежная система и кредитно-денежная политика

1. К.э.н., ст.преподаватель Жоламанов Ерлан Мейрамович

ДИСЦИПЛИНАЭКОНОМИЧЕСКАЯ

ТЕОРИЯ

К.э.н., ст.преподаватель

Жоламанов Ерлан Мейрамович

2.

Тема 11. КРЕДИТНО-ДЕНЕЖНАЯСИСТЕМА И КРЕДИТНО-ДЕНЕЖНАЯ

ПОЛИТИКА.

2

3.

ВОПРОСЫ1. Денежная система. Типы систем денежного

обращения

2. Денежные реформы. Виды денежных реформ

3. Денежный рынок. Спрос на деньги.

4. Кредитная система. Основные звенья

кредитной системы

5. Виды банковской деятельности

6. Денежно-кредитная политика. Инструменты

денежно-кредитной политики

3

4. Денежная система - форма организации денежного обращения в каждой стране. К важнейшим компонентам денежной системы относятся:

• Национальная денежная единица, в которойвыражаются цены товаров и услуг;

• Система кредитных и бумажных денег, разменных

монет, являющихся законными платежными

средствами в наличном обороте;

• Система эмиссии денег, т.е. законодательно

закрепленный порядок выпуска денег в обращение;

• Государственные органы, ведающие вопросами

регулирования денежного обращения.

4

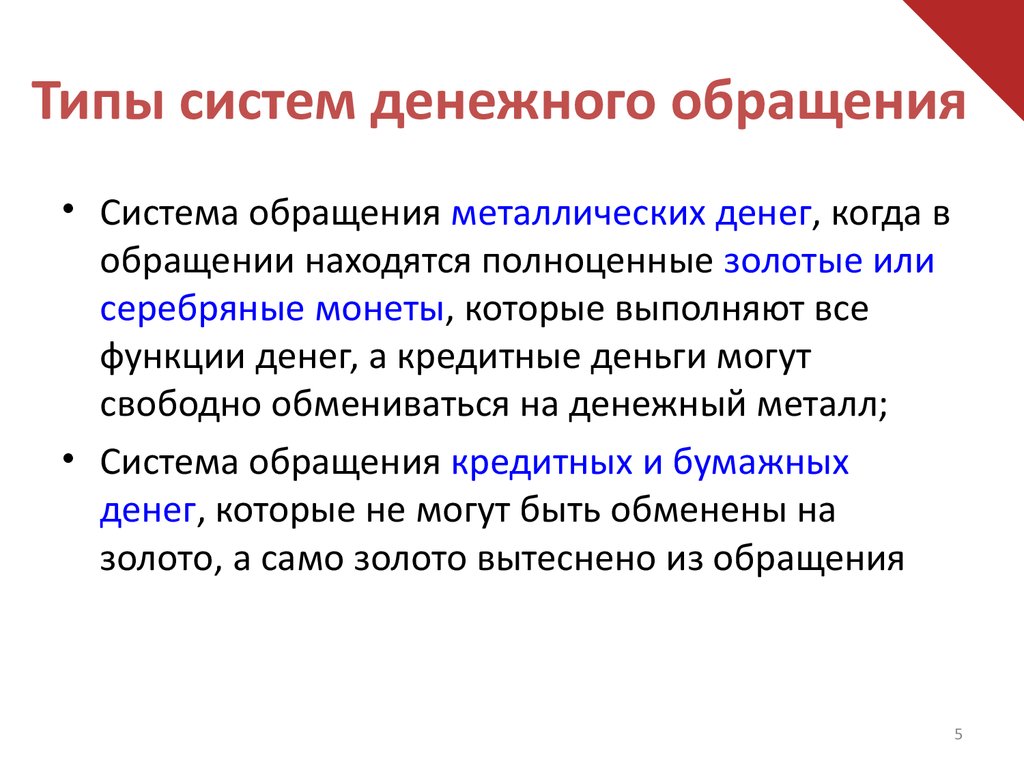

5. Типы систем денежного обращения

• Система обращения металлических денег, когда вобращении находятся полноценные золотые или

серебряные монеты, которые выполняют все

функции денег, а кредитные деньги могут

свободно обмениваться на денежный металл;

• Система обращения кредитных и бумажных

денег, которые не могут быть обменены на

золото, а само золото вытеснено из обращения

5

6. Система обращения металлических денег делится на биметаллизм и монометаллизм

• Биметаллизм базируется на использованиив качестве денег двух металлов - золота и

серебра.

• При монометаллизме в качестве

денежного материала используется лишь

один металл - золото

6

7. Разновидности монометаллизма

Золотомонетный стандарт, который

характеризуется обращением золотых

монет и свободным обменом бумажных и

кредитных денег на золото;

Золотослитковый стандарт, который

предусматривал возможность обмена

знаков стоимости на золото только лишь по

предъявлению суммы, соответствующей

цене стандартного слитка золота;

Золотодевизный стандарт, когда банкноты

было разрешено менять на иностранную

валюту (девизы), разменную на золото.

7

8. Система неразменных кредитных денег

господствующее положение кредитных денег;

демонетаризация золота, то есть уход его из

обращения;

отказ от обмена банкнот на золото и отмена их

золотого содержания;

усиление эмиссии денег в целях кредитования

частного предпринимательства и государства;

значительное расширение безналичного

оборота;

государственное регулирование денежного

обращения

8

9. Преобразования денежной системы с целью упорядочения и укрепления денежного обращения называются денежными реформами

2. Денежные реформы. Видыденежных реформ

Преобразования денежной

системы с целью упорядочения и

укрепления денежного

обращения называются

денежными реформами

9

10. Виды денежных реформ

• образование новой денежной системы;• частичное преобразование денежной

системы: порядка эмиссии, наименования

денежной единицы;

• стабилизация денежного обращения.

10

11. Методы стабилизации:

• Нулификация денег - объявление государствомобесцененных бумажных денег

недействительными;

• Деноминация - укрупнение денежной единицы

страны и обмен по установленному соотношению

старых денежных знаков на новые;

• Девальвация - снижение курса национальной

валюты по отношению к иностранным валютам

или международным счетным денежным

единицам;

• Ревальвация - повышение курса национальной

валюты по отношению к иностранной.

11

12. Денежная масса - это совокупность наличных и безналичных покупательских и платежных средств, обеспечивающих обращение товаров и услуг в н

Денежная масса - это совокупностьналичных и безналичных покупательских и

платежных средств, обеспечивающих

обращение товаров и услуг в народном

хозяйстве, которыми располагают частные лица,

предприятия, объединения, организации и

государство.

В структуре денежной массы выделяется

активная часть, к которой относятся денежные

средства, реально обслуживающие

хозяйственный оборот, и пассивная часть,

включающая денежные накопления, остатки на

счетах, которые потенциально могут служить

расчетными средствами.

12

13. Под предложением денег понимают денежную массу в обращении, то есть совокупность платежных средств, обращающихся в стране в данный момент.

Для характеристики денежногопредложения применяются различные

обобщающие показатели, или так

называемые денежные агрегаты

13

14. Денежные агрегаты

• М1 - это наличные деньги и деньги на счетах «довостребования» в банках;

• М2 - это М1 + деньги на срочных и

сберегательных счетах в коммерческих банках,

депозиты в специализированных финансовых

институтах;

• М3 - это М2 + крупные срочные вклады;

• L - это М3 + ценные бумаги, имеющие 18месячный срок погашения.

14

15. Агрегат М1 называют собственно деньгами. Это самая ликвидная часть денежной массы. Все другие агрегаты называют «квази-деньгами», или «поч

Агрегат М1 называютсобственно деньгами. Это самая

ликвидная часть денежной

массы. Все другие агрегаты

называют «квази-деньгами»,

или «почти деньгами».

15

16. Банковский мультипликатор, или мультипликатор денежного предложения (м) позволяет оценить размеры расширения денежной массы путем создан

Банковский мультипликатор, или мультипликаторденежного предложения (м) позволяет оценить

размеры расширения денежной массы путем

создания банками новых денег. Его формула:

м = ( 1 / r ) x 100,

где r - обязательная резервная норма в процентах,

или

м = М / R,

где М - прирост депозитов, R - прирост резервов.

16

17. Спрос на деньги вытекает из двух функций денег - быть средством обращения и средством сохранения богатства. В первом случае речь идет о спр

Спрос на деньги вытекает из двух функцийденег - быть средством обращения и

средством сохранения богатства. В первом

случае речь идет о спросе на деньги для

заключения сделок купли-продажи

(транзакционный спрос), во втором - о спросе

на деньги как средстве приобретения прочих

финансовых активов (прежде всего

облигаций и акций).

17

18. Спрос на деньги для сделок определяется общим денежным доходом общества и изменяется прямо пропорционально номинальному ВНП. Спрос на ден

Спрос на деньги для сделок определяетсяобщим денежным доходом общества и

изменяется прямо пропорционально

номинальному ВНП. Спрос на деньги для

приобретения прочих финансовых активов

определяется стремлением получить доход в

форме дивидендов или процентов и

изменяется обратно пропорционально

уровню процентной ставки. Эта зависимость

отражается кривой спроса на деньги (Дм)

18

19. Кривая спроса на деньги

ставкапроцента,

%

Дм

спрос на

деньги,

млрд. тенге

19

20. Кривая общего спроса на деньги обозначает общее количество денег, которое население и фирмы хотят иметь для сделок и приобретения акций и

Кривая общего спроса на деньгиобозначает общее количество денег,

которое население и фирмы хотят

иметь для сделок и приобретения

акций и облигаций при каждой

возможной величине процентной

ставки.

20

21. Денежный рынок - это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, «цену» денег; это сеть институ

Денежный рынок - это рынок,на котором спрос на деньги и их

предложение определяют

уровень процентной ставки,

«цену» денег; это сеть

институтов, обеспечивающих

взаимодействие спроса и

предложения денег.

21

22. Равновесие на денежном рынке имеет место в точке пересечения кривых спроса и предложения. Кривая предложения денег имеет форму вертикальн

Равновесие на денежном рынке имеетместо в точке пересечения кривых спроса и

предложения.

Кривая предложения денег имеет форму

вертикальной прямой при допущении, что

центральный банк, контролирующий

денежное предложение, стремится

поддерживать его на фиксированном уровне

независимо от изменений номинальной

процентной ставки

22

23. Равновесие на денежном рынке

Номинальнаяставка процента,

%

Sm

Dm

Спрос и предложение

денег, млрд. тенге

23

24. Кредит - движение денежного капитала, предоставляемого в ссуду на условиях возврата за плату в виде процента за определенный срок

• Формы кредита:• Коммерческий кредит - предоставляется предприятиями,

объединениями и другими хозяйствующими субъектами друг другу в

товарной форме путем отсрочки платежа.

• Банковский кредит - предоставляется кредитно-финансовыми

учреждениями (банками, фондами, ассоциациями) любым

хозяйствующим субъектам в виде денежных ссуд.

• Потребительский кредит - предоставляется частным лицам на

определенный срок при покупке потребительских товаров длительного

пользования.

• Ипотечный кредит - предоставляется в виде долгосрочных ссуд под

залог недвижимости.

• Государственный кредит - представляет собой систему кредитных

отношений, в которой государство выступает заемщиком, а население

и частный бизнес - кредиторами денежных средств.

• Международный кредит - представляет собой движение ссудного

капитала в сфере международных экономических отношений.

Кредиторами и заемщиками являются банки, частные фирмы,

24

государства, международные и региональные организации.

25. Кредитная система представляет собой комплекс валютно-финансовых учреждений, активно используемых государством в целях регулирования ра

Кредитная система представляет собойкомплекс валютно-финансовых учреждений,

активно используемых государством в целях

регулирования развития экономики

Основные звенья современной кредитной

системы:

• а) центральный банк;

• б) коммерческие банки;

• в) специализированные кредитно-финансовые

институты: пенсионные фонды, страховые

компании, инвестиционные банки, ссудносберегательные ассоциации и т.п.

25

26. Банк - кредитно-финансовое учреждение, осуществляющее операции по привлечению и накоплению свободных денежных средств предприятий, орган

Банк - кредитно-финансовое учреждение,осуществляющее операции по привлечению и

накоплению свободных денежных средств

предприятий, организаций и населения и

посредничеству в платежах, а также эмиссию

денег, ценных бумаг, кредитование ссуд на

условиях возвратности, платности и срочности.

Типы банков:

• центральные банки

• коммерческие банки.

26

27. Центральные банки называют «банками для банков», так как они обслуживают все другие банки и финансово-кредитные учреждения, а также правит

Центральные банки называют «банками длябанков», так как они обслуживают все другие банки

и финансово-кредитные учреждения, а также

правительство. Они также регулируют и

контролируют денежное обращение и всю

финансово-кредитную систему, хранят у себя

денежные средства всех других банков и

официальные золото-валютные резервы страны, а

также осуществляют эмиссию денег.

Коммерческие банки – это «банки для всех». Они

имеют дело с разными клиентами – от мелких

вкладчиков до крупных фирм, и бывают

универсальными (многооперационными) или

специализированными, региональными или

отраслевыми.

27

28. Функции специализированных кредитно-финансовых учреждений:

Функции специализированных кредитнофинансовых учреждений:• инвестиционные банки занимаются эмиссионноучредительской деятельностью, т.е. проводят операции по

выпуску и размещению ценных бумаг;

• сберегательные учреждения аккумулируют сбережения

населения и вкладывают денежный капитал в основном в

финансирование коммерческого и жилищного

строительства;

• страховые компании занимаются страхованием жизни,

имущества и ответственности, аккумулируют денежные

сбережения населения для долгосрочного финансирования

экономики;

• пенсионные фонды формируют страховой фонд экономики,

вкладывают свои накопленные денежные резервы в

облигации и акции частных компаний и ценные бумаги

государства, осуществляя таким образом финансирование

экономики и государства.

28

29. Виды банковской деятельности:

• Прием и хранение вкладов;• Кредитование;

• Расчетное обслуживание – это посредничество в платежах по

товарным поставкам, по заработной плате, налогам, пошлинами

между предпринимателями, населением и государством;

• Учет векселей (дисконтирование)– банк скупает векселя с еще не

наступившим сроком погашения, удерживая при этом учетный

процент (дисконт) в свою пользу (позднее, при наступлении срока

платежа он предъявляет их векселедателям к оплате);

• Информационно-консультационные услуги;

• Торгово-комиссионная деятельность – охватывает торговлю золотом,

операции с ценными бумагами, размещение займов, обмен валют,

услуги, связанные с лизингом, факторингом (факторные операции,

например, посреднические услуги по перепродаже права на

взыскание долгов, само взыскание денег с должников) и т.д.

• Доверительные операции (или трастовые) – это управление чьей-либо

собственностью (землей, ценными бумагами и пр.) по доверенности.

29

30. Банки осуществляют пассивные и активные операции. С помощью пассивных операций банк мобилизует ресурсы. С помощью активных - осуществляет

Банки осуществляют пассивные и активныеоперации. С помощью пассивных операций банк

мобилизует ресурсы. С помощью активных осуществляет их размещение.

Ресурсы банка формируются за счет

собственных и привлеченных средств. К

собственным средствам относятся акционерный

и резервный капитал, а также нераспределенная

прибыль. Основная часть ресурсов банка

привлекается в виде вкладов (депозитов), а

также контокоррентных и корреспондентских

счетов.

30

31. Депозиты есть все срочные и бессрочные вклады клиентов банка, кроме сберегательных. Депозиты бывают двух видов - счета до востребования и с

Депозиты есть все срочные и бессрочные вкладыклиентов банка, кроме сберегательных. Депозиты

бывают двух видов - счета до востребования и срочные

счета. Вклады до востребования – это средства на

текущих счетах. Они могут быть востребованы в любой

момент. Это же относится и к контокоррентным счетам.

Контокоррент – единый счет, на котором учитываются

все операции банка с клиентом. Основные операции по

контокорренту - ссудные. Открыв этот счет, клиент

передает банку техническое ведение своих платежных

операций. С депозитного счета клиент может снять

только собственный вклад. Контокоррентный счет дает

возможность клиенту также пользоваться кредитом,

который банк ему предоставляет.

31

32. Кредитные операции можно классифицировать по ряду признаков.

• По срокам, на которые предоставляется кредит, онподразделяется на краткосрочный,

среднесрочный, долгосрочный и онкольные

ссуды. Последние погашаются по требованию

клиента.

В зависимости от обеспечения ссуды бывают

бланковые (без обеспечения) и обеспеченные.

Последние бывают вексельными, под товары, под

ценные бумаги.

По характеру погашения ссуды делятся на

погашаемые в рассрочку и погашаемые

единовременно.

В зависимости от размеров кредит делится на

мелкий, средний и крупный.

32

33. Денежно-кредитная политика представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых центральным банком в целях регулир

Денежно-кредитная политикапредставляет собой комплекс

взаимосвязанных мероприятий,

предпринимаемых центральным

банком в целях регулирования

совокупного спроса путем

воздействия на денежное

обращение.

33

34. Инструменты кредитно-денежной политики:

• Учетная (дисконтная) политика иломбардная политика

• Операции на открытом рынке

• Политика минимальных резервов

• Добровольные соглашения.

34

35. Учетная (дисконтная) политика и ломбардная политика

• При их применении центральный банквыступает в качестве основного кредитора всех

других банков. Кредиты он выдает при условии

переучета векселей (дисконтная политика),

обращающихся к нему банков или под залог их

ценных бумаг (ломбардная политика). Ставку,

определяемую центральным банком по таким

кредитам, называют официальной учетной

(дисконтной или ломбардной) ставкой.

Изменяя учетную ставку, центральный банк

воздействует на совокупный спрос и

совокупное предложение.

35

36. Операции на открытом рынке

Покупка или продажа центральнымбанком казначейских ценных бумаг на

открытом рынке в целях вливания

резервов в кредитную систему

государства или изъятия их оттуда.

36

37. Политика минимальных резервов.

Минимальные резервы определенные денежные суммы, которыекоммерческим банкам предписывается

держать на счетах центрального банка.

Центральный банк, повышая величину

обязательного резерва, сдерживает

деловую активность коммерческих банков,

понижая - стимулирует ее.

37

38. Добровольные соглашения

Заключаются между центральным икоммерческими банками, которые

добровольно ставят свою деятельность в

определенные рамки за определенную

информацию или условия.

38

Экономика

Экономика Финансы

Финансы