Похожие презентации:

Учет затрат на содержание служебного автотранспорта

1. ВЕБИНАР

«Учет затрат на содержаниеслужебного автотранспорта»

Лектор: Липкина Татьяна Викторовна

Руководитель консультационно-правового отдела Группы компаний «Ю-Софт»,

кандидат экономических наук, специалист по бюджетному учету, бухгалтерскому

учету в коммерческих организациях, налогообложению и праву, автор статей в СПС

КонсультантПлюс, в «Финансовой газете» и др. профессиональных изданиях.

2.

Слайд 1В соответствии с п. 3 ст. 15 ФЗ N 196-ФЗ "О безопасности дорожного

движения" допуск транспортных средств для участия в дорожном

движении на территории РФ осуществляется в соответствии с

законодательством РФ путем их регистрации и выдачи соответствующих

документов. Зарегистрировать транспортное средство владелец должен

в течение срока действия регистрационного знака "Транзит" или в

течение 10 суток после его приобретения (п. 3 Постановления

Правительства РФ N 938 "О государственной регистрации

автомототранспортных средств и других видов самоходной техники на

территории Российской Федерации").

Государственная регистрация осуществляется в соответствии с

Правилами регистрации автомототранспортных средств и прицепов к

ним в Государственной инспекции безопасности дорожного движения

МВД России, утвержденными Приказом МВД России от 24.11.2008 N

1001. Так, согласно п. 40 этих Правил на зарегистрированные

транспортные средства выдаются:

- свидетельство о регистрации;

- паспорт транспортного средства (ПТС);

- регистрационные знаки.

3. Государственная пошлина и плата за техосмотр

Слайд 2Государственная пошлина и плата за техосмотр

Принимая во внимание незначительность суммы госпошлины, взимаемой

за регистрацию ОС (регистрацию прав на ОС), можно руководствоваться

мнением Минфина и учитывать госпошлину в первоначальной стоимости

основного средства. Исходя из требований п. 4 ст. 252 НК РФ свой выбор,

налогоплательщик должен закрепить в учетной политике.

Позиция 1. Как считает Минфин России, в первоначальную стоимость

основного средства включаются государственные пошлины, уплаченные в

связи с постановкой транспортного средства на учет в ГИБДД (Письмо от

01.06.2007 N 03-03-06/2/101).

Позиция 2. Государственная пошлина как федеральный сбор, учитываемый

в составе прочих расходов, согласно положению п. 1 ст. 257 НК РФ, не

включается в первоначальную стоимость основных средств (Письмо

Минфина России от 16.02.2006 N 03-03-04/1/116).

Судебная практика. Затраты на регистрацию автотранспорта не

увеличивают его первоначальной стоимости, а учитываются в прочих

расходах, так как регистрация в органах ГИБДД не является доведением

транспортного средства до состояния, в котором оно пригодно для

использования (Постановления ФАС УО от 25.11.2008 N Ф09-8694/08-С3, от

30.01.2008 N Ф09-57/08-С3).

4.

Слайд 3Страховая премия по договору ОСАГО. Еще в 2006 г. столичные

налоговики разъясняли, что суммы расходов по обязательному и

добровольному страхованию автомобиля не могут быть учтены в

его первоначальной стоимости (Письмо от 02.03.2006 N 2012/16322). Других разъяснений на этот счет больше не было.

В налоговом учете расходы на обязательное и добровольное

страхование признаются расходами, связанными с производством и

реализацией (пп. 5 п. 1 ст. 253 НК РФ). Включаются они в состав

прочих расходов в пределах страховых тарифов, утвержденных в

соответствии с законодательством РФ и требованиями

международных конвенций (п. п. 1, 2 ст. 263 НК РФ).

Добровольное страхование транспортных средств (каско) также

включается в состав прочих расходов в размере фактических затрат

(пп. 1 п. 1, п. 3 ст. 263 НК РФ, Письмо Минфина России от 20.02.2008

N 03-03-06/1/119).

5. Вычет НДС при покупке автомобиля

Слайд 4Вычет НДС при покупке автомобиля

Право на вычет связано исключительно с принятием автомобиля

на учет, наличием первичных документов и счета-фактуры (п. 2 ст.

171 и п. 1 ст. 172 НК РФ). Аналогичного подхода придерживается

Минфин России (Письма от 01.10.2009 N 03-07-11/244 и от

15.03.2005 N 03-04-11/56). Следовательно, постановка на учет в

ГИБДД не является условием для вычета налога. Если же

налоговики предъявляют претензии, свою правоту компании

отстаивают в суде (Постановления ФАС Московского от 14.07.2009 N

КА-А40/5553-09 и Дальневосточного от 19.03.2012 N Ф03-726/2012

округов).

6. Срок полезного использования автомобиля, автомобили представительского класса

Слайд 5Срок полезного использования автомобиля, автомобили

представительского класса

Термин "автомобиль представительского класса" отсутствует в

Классификаторе основных фондов ОК 013-94, утвержденном

Постановлением Госстандарта России от 26 декабря 1994 г. N 359. Нет

его и в Распоряжении ФТС России от 15 августа 2014 г. N 233-р "О

классификации по ТН ВЭД ТС отдельных товаров". Для выбора

амортизационной группы первоначально необходимо определить

класс автомобиля.

Итак, московские налоговики в Письме от 21 декабря 2011 г. N 1615/123396@ для определения класса автомобиля советуют обратиться

к Общероссийскому классификатору основных фондов ОК 013-94,

утвержденному Постановлением Госстандарта России от 26 декабря

1994 г. N 359. Согласно этому документу ТС можно разделить на пять

классов в зависимости от объема двигателя. Но из классификации

видно, что понять, какая машина относится к представительному

классу, все равно будет сложно. Сам термин "автомобиль

представительского класса" скорее обобщающий.

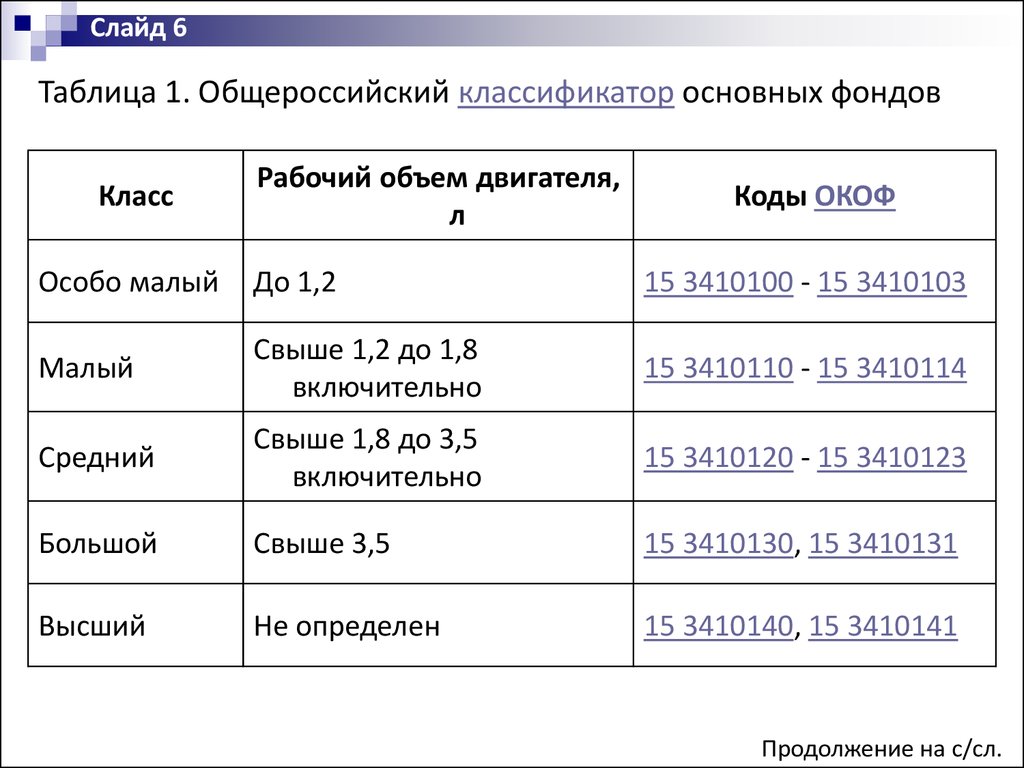

7. Таблица 1. Общероссийский классификатор основных фондов

Слайд 6Таблица 1. Общероссийский классификатор основных фондов

Класс

Рабочий объем двигателя,

л

Коды ОКОФ

Особо малый

До 1,2

15 3410100 - 15 3410103

Малый

Свыше 1,2 до 1,8

включительно

15 3410110 - 15 3410114

Средний

Свыше 1,8 до 3,5

включительно

15 3410120 - 15 3410123

Большой

Свыше 3,5

15 3410130, 15 3410131

Высший

Не определен

15 3410140, 15 3410141

Продолжение на с/сл.

8.

Слайд 6.1.В указанном выше Письме служба согласилась, что порядок определения

принадлежности автомобиля к высшему (представительскому) классу ни

Классификатор, ни другие правовые акты не устанавливают. В этом случае

инспекторы предлагают пользоваться рекомендациями, изложенными в

Письме ГТК России от 26 февраля 1997 г. N 04-30/3515 "О классификации

автотранспортных средств", согласно которым признаками, отличающими

автомобили высшего класса, следует считать репутацию марки, цену, габариты,

мощность двигателя (рабочий объем, число цилиндров), разницу между данной

моделью и базовой моделью, наличие кузова, изготовленного по специальному

заказу, бронированность кузова, форму кузова (седан, лимузин),

быстроходность, комфортабельность салона, наличие дополнительного

оборудования.

Таким образом, отнести автомобиль к высшему (представительскому) классу

можно путем сопоставления его характеристик с данными других транспортных

средств. По мнению ФНС, в каждом конкретном случае данный вопрос следует

решать с учетом характеристик конкретной машины.

Но для бухучета и не важно, что авто относится именно к этому типу машин.

Главное - правильно определить амортизационную группу дорогостоящего ТС и

установить срок полезного использования. Поможет в этом Классификация

основных средств, включаемых в амортизационные группы, которую можно

использовать для бухгалтерского учета (утв. Постановлением Правительства РФ

от 1 января 2002 г. N 1). Отмечу, объем двигателя указан лишь в пятой группе

(3,5 л), так что этот показатель решающего значения для определения срока

полезного использования не играет.

9. Таблица 2. Амортизационные группы

Слайд 7Таблица 2. Амортизационные группы

Амортизационн

ая группа

Срок полезного

использования

Наименование согласно

Классификации ОС

Коды ОКОФ

Третья

Свыше 3 лет до 5 лет

включительно (37 - 60

мес.)

Автомобили легковые

15 3410010

Четвертая

Свыше 5 лет до 7 лет

включительно (61 - 84

мес.)

Автомобили легковые

малого класса для

инвалидов

15 3410114

Свыше 7 лет до 10 лет

включительно (85 - 120

мес.)

Автомобили легковые

большого класса (с

рабочим объемом

двигателя свыше 3,5 л) и

высшего класса

15 3410130 - 15 3410141

Пятая

Продолжение с/сл

10.

Слайд 7.1.Определяем группу

Из анализа кодов ОКОФ, приведенных в таблице 1, можно сделать

вывод, что легковые авто высшего класса, то есть самые роскошные ТС,

должны включаться в пятую амортизационную группу. Срок полезного

использования автомобилей этой группы составляет от 7 до 10 лет (85 120 мес.). Если с этим мы разобрались, то что делать, если автомобиль

подержанный?

Согласно п. п. 7 и 12 ст. 258 Налогового кодекса РФ авто, бывшее в

употреблении, включается в ту же амортизационную группу, к которой

оно было отнесено его предыдущим владельцем. Соответственно,

исходя из этой группы определяем срок полезного использования.

Однако здесь есть одна сложность. Если этот срок предыдущим

владельцем был определен неправильно, например транспортное

средство было отнесено к третьей группе, то лучше исходить из того,

что это основное средство пятой группы, а затем уже этот срок

уменьшить на период эксплуатации у бывшего владельца.

11.

Слайд 8Пример. Автомобиль стоимостью 5 млн руб. был ошибочно

отнесен предыдущим собственником к третьей группе, машине был

установлен срок полезного использования 3 года. Через 2 года

транспортное средство продали за 3 млн руб. Оставшийся срок

полезного использования - 1 год (12 мес.). Новый владелец списал 3

млн руб. за 12 месяцев, по 250 000 руб. в месяц.

При налоговой проверке было установлено, что изначально

автомобиль должен был относиться к пятой группе со сроком

полезного использования от 7 до 10 лет. Тогда новый владелец

обязан списывать его стоимость в расходы в течение как минимум 5

лет, по 50 000 руб. в месяц (3 млн : 5 : 12). За три года, в течение

которых налоговики вправе проводить проверку, набирается

немалая сумма занижения базы по налогу на прибыль - 1,2 млн

руб.: 3 млн - 1,8 млн (50 000 x 12 x 3). Соответственно, недоимка по

налогу составит 240 000 руб. (1,2 млн x 20%). Добавим к этим

цифрам штраф в размере 20 процентов от суммы недоимки - 48 000

руб. Ну и пени за дни просрочки. Набегает около 300 000 руб., что

составляет десятую часть стоимости автомобиля.

12. Утилизационный сбор

Слайд 9Утилизационный сбор

С 1 сентября 2012 г. в РФ введен утилизационный сбор для колесных транспортных

средств (ст. 24.1 Закона от 24.06.1998 N 89-ФЗ). Сбор гарантирует владельцам

транспортных средств их безвозмездную утилизацию. Взимает утилизационный сбор

Федеральная таможенная служба (п. 3 Правил взимания, исчисления и уплаты

утилизационного сбора).

В большинстве случаев при приобретении автомобиля в России вам не

потребуется уплачивать утилизационный сбор самостоятельно. Его плательщиками,

как правило, являются импортеры автомобилей в РФ либо российские

автопроизводители.

Ситуации, когда вам придется заплатить этот сбор самостоятельно:

1) при приобретении транспортного средства за границей и ввозе его на

территорию РФ;

2) при приобретении транспортного средства у лиц, освобожденных от уплаты

утилизационного сбора (участники госпрограммы по переселению, граждане,

признанные в установленном порядке беженцами или вынужденными

переселенцами, дипломатические представительства, консульские учреждения,

международные организации, а также их сотрудники и члены их семей);

3) при приобретении транспортного средства у лиц, которые должны были

заплатить утилизационный сбор, но не сделали этого (п. 3 ст. 24.1 Закона от

24.06.1998 N 89-ФЗ).

Риски неуплаты утилизационного сбора

ГИБДД откажет в постановке на учет транспортного средства, если в отношении

него должен был быть уплачен утилизационный сбор, но это не сделано.

13. Дооборудование автомобиля

Слайд 10Дооборудование автомобиля

Ситуация первая: расходы на установку газового оборудования в автомобиле

компания учла в составе налоговых расходов единовременно. Рискованно!

Налоговики придерживаются мнения о том, что установка газобаллонного

оборудования не только изменяет вид потребляемого автомобилем топлива, но

также и нормы расхода ГСМ. В частности, бензиновый двигатель потребляет

существенно больше топлива, чем его газовый аналог. Также инспекторы заявляют,

что использование газа удешевляет эксплуатацию автотранспорта, поскольку

стоимость пропана намного ниже цены бензина и дизельного топлива.

На основании этого контролеры приходят к выводу, что установку газобаллонного

оборудования в автомобиле следует относить к модернизации основного средства.

Следовательно, стоимость таких работ увеличивает первоначальную стоимость авто

и в соответствии с п. 2 ст. 257 НК РФ погашается посредством амортизации.

Суды в большинстве случаев занимают сторону налогоплательщиков. Арбитры

указывают, что признаки модернизации в данном случае отсутствуют. Ведь

установка газового оборудования не приводит к изменению основных нормативных

показателей функционирования автомобиля по сравнению с характеристиками,

которые были у автомобиля до проведения данных работ. Кроме того,

установленное оборудование является специальным сменным (съемным)

приспособлением, которое в любой момент можно изъять из конструкции.

Следовательно, компания вправе учесть спорные расходы единовременно

(Постановления ФАС Северо-Кавказского от 26.10.2010 N А32-23439/2008-26/334,

Уральского от 26.07.2007 N Ф09-1460/07-С3 и Поволжского от 23.01.2007 N А553823/2006-10 округов).

14.

Слайд 11Ситуация вторая: организация учла в налоговых расходах затраты на

приобретение пакета "люкс" для автомобиля руководителя (обивка салона

кожей, установка климат-контроля, встроенного мобильного телефона).

Рискованно! Такие затраты налоговики, скорее всего, сочтут

неоправданными и откажут в их признании. Но у компании есть аргументы в

свою защиту.

Так, первые лица компании зачастую руководят рабочим процессом не

только из офиса, но и находясь в дороге. Директору удастся быть "на связи"

посредством мобильного телефона или с помощью электронной почты - все

эти средства входят в состав сотового оборудования, встраиваемого во

многие автомобили с пакетом "люкс". Такой довод может быть достаточным

экономическим обоснованием спорных затрат, учитывая, что налоговики в

принципе не вправе оценивать их целесообразность (Определения

Конституционного Суда РФ от 04.06.2007 N N 320-О-П и 366-О-П).

Наличие в автомобиле кожаного салона, приборной панели с

деревянными вставками или системы климат-контроля помогает

поддерживать имидж компании, что благоприятно сказывается на

сотрудничестве с выгодными контрагентами. Главное, чтобы такие затраты

подтверждались документами, оформленными надлежащим образом

(Постановление ФАС Уральского округа от 23.12.2008 N Ф09-8529/08-С2).

15.

Слайд 12Ситуация третья: компания оснастила автомобиль бронированными

тонированными стеклами и учла эти затраты в составе расходов,

уменьшающих прибыль. Рискованно! Налоговики выступают против учета

подобных затрат. Но практика показывает, что возможность их учета зависит

от аргументов, которые компания приведет в свою защиту. Чаще всего

организации указывают, что установка бронированных и тонированных

стекол обеспечивает повышенную безопасность как для пассажиров, так и

для перевозимых грузов. Например, если деньги в банк отвозит водитель

организации на служебном автомобиле.

Отметим, что в отношении тонированных стекол шансы отстоять право на

учет расходов невелики. На практике было судебное решение, в котором ФАС

Московского округа признал такие затраты обоснованными на основании

того, что тонировка стекол предохраняет основные средства от

преждевременного износа (Постановление от 09.08.2005, 08.08.2005 N КАА40/7398-05).

Однако необходимо учитывать, что управление транспортным средством,

светопропускание ветрового стекла, передних боковых стекол и стекол

передних дверей которого составляет менее 70%, запрещается и влечет

наложение административного штрафа в размере 500 руб. (п. 3.1 ст. 12.5

КОАП РФ). Таким образом, ссылаясь на то, что тонировка автомобиля может

являться нарушением законодательства, контролеры, вполне вероятно,

откажут компании в признании затрат.

16.

Слайд 13Ситуация четвертая: компания установила навигационную

систему в автотранспорте, который используется для перевозки

опасных грузов, и учла стоимость оборудования в налоговых

расходах. Ошибки нет. В соответствии с п. 1 ст. 4 Федерального закона

от 14.02.2009 N 22-ФЗ "О навигационной деятельности" транспортные

средства, предназначенные для перевозки специальных и опасных

грузов, в обязательном порядке оснащаются системами навигации.

Следовательно, расходы на приобретение и установку такого

оборудования признаются экономически обоснованными. При

наличии соответствующих документов организация вправе их учесть

при налогообложении прибыли в составе расходов на содержание

служебного транспорта (п. 1 ст. 252, пп. 11 п. 1 ст. 264 и пп. 49 п. 1 ст.

264 НК РФ).

17.

Слайд 14Ситуация пятая: организация увеличила первоначальную

стоимость автомобиля на стоимость услуг по его окраске в

корпоративные цвета и нанесению логотипа. Рискованно! По мнению

чиновников, мероприятия по изменению цветовой гаммы автомобиля

и нанесению на него логотипа не являются работами по ремонту или

модернизации транспортного средства, а относятся к иным

мероприятиям рекламного характера (Письмо Минфина России от

30.12.2005 N 03-03-04/2/148). Соответственно, расходы на подобный

тюнинг компания должна учитывать в пределах норм - в размере, не

превышающем 1% выручки от реализации (п. 4 ст. 264 НК РФ).

Однако этот вывод можно оспорить. Размещение на транспортных

средствах отличительных знаков, указывающих на их принадлежность

каким-либо лицам, не является рекламой (п. 4 ст. 20 Федерального

закона от 13.03.2006 N 38-ФЗ "О рекламе"). Следовательно, если

результатом тюнинга является только лишь изменение цвета

автомобиля и логотип не содержит какой-либо контактной

информации, носящей рекламный характер, компания сможет учесть

спорные расходы в полном объеме в составе прочих расходов на

основании пп. 49 п. 1 ст. 264 НК РФ.

18. Расходы на ремонт автомобиля

Слайд 15Расходы на ремонт автомобиля

Определения "достройка", "дооборудование", "реконструкция",

"модернизация" можно найти в Налоговом кодексе. При этом определения

"ремонт" (капитальный, текущий) нет ни в ПБУ, ни в Налоговом кодексе.

Обратимся к положениям нормативных актов по автомобильному транспорту.

В соответствии с п. 2.2.3 Положения о техническом обслуживании и ремонте

подвижного состава автомобильного транспорта, утвержденного

Минавтотрансом РСФСР 20.09.1984, ремонтом является комплекс операций по

восстановлению исправного или работоспособного состояния, ресурса и

обеспечению безотказности работы подвижного состава и его составных

частей.

Согласно п. 1.27 Положения о техническом обслуживании и ремонте

автотранспортных средств, принадлежащих гражданам (легковые и грузовые

автомобили, автобусы, минитрактора) РД 37.009.026-92, утверждено Приказом

Минпрома России от 01.11.1992 N 43, текущий ремонт предназначен для

устранения возникших отказов и неисправностей или их предупреждения

выполнением необходимых работ по восстановлению или замене отдельных

деталей, узлов или агрегатов. В силу п. 1.28 данного документа капитальный

ремонт полнокомплектных автотранспортных средств может выполняться на

специализированных аттестованных изготовителем для этих целей

предприятиях, оснащенных необходимым оборудованием, имеющих

технологическую документацию.

19.

Слайд 16Расходы на ремонт автомобиля.

Налог на прибыль

В налоговом учете порядок признания расходов также будет зависеть от

того, какой характер носят работы по восстановлению автомобиля.

Расходы на ремонт основных средств, произведенные

налогоплательщиком, рассматриваются как прочие расходы и признаются для

целей налогообложения в том отчетном (налоговом) периоде, в котором они

были осуществлены, в размере фактических затрат (ст. 260, п. 5 ст. 272 НК РФ).

С целью обеспечения в течение двух и более налоговых периодов

равномерного включения расходов на проведение ремонта основных средств

налогоплательщики вправе создавать резервы под предстоящий ремонт в

соответствии с порядком, установленным ст. 324 НК РФ.

Налог на добавленную стоимость

Сумму "входного" НДС по приобретенным запасным частям предприятие

имеет право принять к вычету после постановки их на учет при наличии счетафактуры поставщика и при условии, что это транспортное средство

используется для осуществления деятельности, облагаемой НДС (пп. 1 п. 2 ст.

171, п. 1 ст. 172 НК РФ).

Сумму "входного" НДС, предъявленного автосервисом, предприятие также

имеет право принять к вычету после подписания акта приемки-сдачи

выполненных работ при наличии счета-фактуры (пп. 1 п. 2 ст. 171, п. 1 ст. 172

НК РФ).

20. Документальное подтверждение расходов на ремонт

Слайд 17Документальное подтверждение расходов на ремонт

Все неисправности автомобиля, необходимые меры для их устранения

указываются в дефектной ведомости, оформляемой в произвольной форме, но

при этом нужно не забыть указать обязательные реквизиты. На основании этой

ведомости оформляется смета расходов на ремонт автомобиля, а потом

приказ руководителя о направлении транспортного средства в ремонт.

Ремонт автомобиля может проводиться либо своими силами

(хозяйственным способом), либо с привлечением сторонней организации

(подрядным способом). В первом случае расходы на ремонт могут

подтвердить документы:

- по учету израсходованных запасных частей (лимитно-заборная карта по

форме М-8, требование-накладная по форме М-11, утв. Постановлением

Госкомстата России от 30.10.1997 N 71а);

- по оплате труда работников, выполняющих ремонт, утв. Постановлением

Госкомстата России от 05.01.2004 N 1).

При наличии у предприятия структурного подразделения, занимающегося

ремонтом автомобилей, его передачу оформляют накладной на внутреннее

перемещение объектов основных средств (форма ОС-2). Законченные работы

по ремонту, реконструкции принимаются путем оформления акта (форма ОС3).

Продолжение с/сл.

21.

Слайд 17.1.Подписывается он членами приемочной комиссии или лицом,

уполномоченным на приемку объектов основных средств, утверждается

руководителем предприятия или уполномоченным им лицом и сдается в

бухгалтерию.

Данные ремонта, реконструкции, модернизации вносятся в инвентарную

карточку учета объекта основных средств (форма ОС-6). В соответствии с п. 40

Методических указаний (Методические указания по бухгалтерскому учету

основных средств, утв. Приказом Минфина России от 13.10.2003 N 91н) взамен

старой карточки можно открыть новую, сохранив при этом прежний

инвентарный номер объекта основных средств.

Если ремонт осуществляется автосервисом, с ним заключается

соответствующий договор. Передача автомобиля оформляется актом сдачиприемки автомобиля. При выполнении работ сторонней организацией акт

(форма ОС-3) составляется в двух экземплярах (второй передается

организации, проводившей ремонт, реконструкцию, модернизацию

автомобиля). Также составляются акты приема-передачи выполненных работ,

приема-передачи автомобиля, счета-фактуры.

22. Ремонт застрахованного автомобиля после ДТП

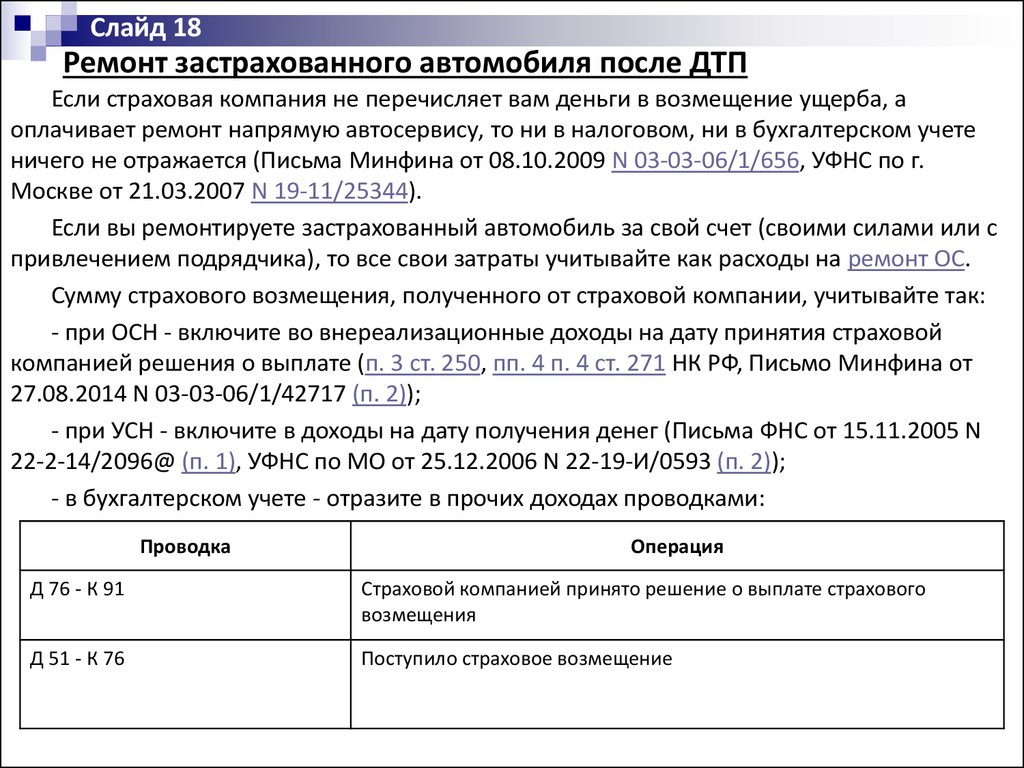

Слайд 18Ремонт застрахованного автомобиля после ДТП

Если страховая компания не перечисляет вам деньги в возмещение ущерба, а

оплачивает ремонт напрямую автосервису, то ни в налоговом, ни в бухгалтерском учете

ничего не отражается (Письма Минфина от 08.10.2009 N 03-03-06/1/656, УФНС по г.

Москве от 21.03.2007 N 19-11/25344).

Если вы ремонтируете застрахованный автомобиль за свой счет (своими силами или с

привлечением подрядчика), то все свои затраты учитывайте как расходы на ремонт ОС.

Сумму страхового возмещения, полученного от страховой компании, учитывайте так:

- при ОСН - включите во внереализационные доходы на дату принятия страховой

компанией решения о выплате (п. 3 ст. 250, пп. 4 п. 4 ст. 271 НК РФ, Письмо Минфина от

27.08.2014 N 03-03-06/1/42717 (п. 2));

- при УСН - включите в доходы на дату получения денег (Письма ФНС от 15.11.2005 N

22-2-14/2096@ (п. 1), УФНС по МО от 25.12.2006 N 22-19-И/0593 (п. 2));

- в бухгалтерском учете - отразите в прочих доходах проводками:

Проводка

Операция

Д 76 - К 91

Страховой компанией принято решение о выплате страхового

возмещения

Д 51 - К 76

Поступило страховое возмещение

23. Затраты на мойку автомобиля

Слайд 19Затраты на мойку автомобиля

В состав расходов на содержание служебного транспорта включаются и затраты на его

мойку (пп. 11 п. 1 ст. 264 НК РФ). Против этого не возражает и Минфин России в Письме от

20 июня 2006 г. N 03-03-04/1/530.

Теперь несколько слов о том, какими документами подтвердить подобные расходы.

Порядок подтверждения расходов в налоговом учете определяет п. 1 ст. 252 Налогового

кодекса РФ. В нем сказано, что при налогообложении можно учесть даже те расходы,

которые лишь косвенно подтверждаются документами.

Если оплата была произведена по безналичному расчету, то по итогам отчетного

периода фирма и организация, осуществляющая мойку транспорта, подписывают акт об

оказании услуг. Однако, как правило, водители обычно рассчитываются на мойках

наличными. В этом случае подтверждать расходы будет кассовый или товарный чек. При

этом в нем обязательно должно быть написано, за что деньги приняты - за услуги по мойке

автомобиля. Кроме того, в товарном чеке стоит указать марку автомобиля и ее

государственный номер. На этом настаивают, скажем, столичные налоговики в Письме

УФНС России по г. Москве от 12 апреля 2006 г. N 20-12/29007.

Обратите внимание: учесть для налога на прибыль можно расходы на мойку не

каждого автомобиля. Речь идет не только о том, что транспорт должен быть служебным.

Организация еще не должна исполнять чужие обязанности по содержанию автомобиля.

Объясним, что имеется в виду. Если автомобиль является собственностью организации, то

она обязана содержать свое имущество. Об этом сказано в ст. 210 Гражданского кодекса.

Когда машина используется по договору аренды, то все зависит от предмета договора.

Например, при заключении договора аренды транспортного средства с экипажем (то есть

с предоставлением услуг по управлению и технической эксплуатации) все расходы по

содержанию машины ложатся на арендодателя (ст. 634 Гражданского кодекса РФ). А вот в

случае аренды автомобиля без экипажа - на арендатора (ст. 644 Гражданского кодекса РФ).

24. Плата за хранение автомобиля на платной стоянке

Слайд 20Плата за хранение автомобиля на платной стоянке

Расходы по оплате услуг по хранению автомобиля фирмы на стоянке можно

учесть при расчете налога на прибыль. Для этого нужно выполнить условия,

предусмотренные ст. 252 Налогового кодекса РФ. То есть расходы должны быть

экономически оправданы, документально подтверждены и связаны с

деятельностью, направленной на получение дохода. Следовательно, если

автомобиль используется в деятельности компании и у фирмы нет места для его

стоянки, то расход можно учесть. Также можно списать затраты на автостоянку и

в том случае, когда ваш сотрудник отправляется в командировку на служебном

автомобиле. Подтверждать расходы будут контрольно-кассовый чек либо

квитанция за парковку автомобилей (Письмо Минфина России от 27 апреля 2006

г. N 03-03-04/1/404).

Штрафная стоянка

Расходы на штрафную стоянку служебного автомобиля в целях

бухгалтерского учета относятся к тратам по обычным видам деятельности на

основании п. п. 5, 7 ПБУ 10/99 как расходы по содержанию и эксплуатации

основных средств.

Продолжение с/сл

25.

Слайд 20.1.Согласно ч. 1 ст. 27.13 КоАП при нарушениях правил эксплуатации и

управления ТС применяется задержание автомобиля, включающее его

перемещение на специализированную стоянку и хранение на ней до

устранения причины задержания.

В случае нарушения правил дорожного движения, в частности при

неправильной парковке автомобиля, машину могут задержать. Расходы,

понесенные в связи с пребыванием ТС на штрафной стоянке, не связаны с

получением доходов от осуществления предпринимательской деятельности,

то есть они не могут быть признаны экономически обоснованными. В связи с

этим можно сделать вывод, что организация не вправе учесть такие траты при

исчислении базы по налогу на прибыль.

26. Учет автомобильных шин

Слайд 21Учет автомобильных шин

Учет автомобильных шин вызывает у бухгалтеров множество вопросов, поскольку

ни в нормативных документах по бухгалтерскому учету, ни в НК РФ нет четких правил,

регламентирующих учет шин, особенно шин, входящих в сезонный комплект.

В том случае, когда организация покупает автомобиль, вопроса учета шин не

возникает. Шины, приобретенные вместе с автомобилем, в т.ч. запасные,

учитываются в первоначальной стоимости автомобиля (п. 6 ПБУ 6/01, п. 10

Методических указаний по учету основных средств). Аналогичная ситуация и в

налоговом учете. Если же организация покупает шины отдельно от машины, то их

надо рассматривать как самостоятельные объекты учета.

27.

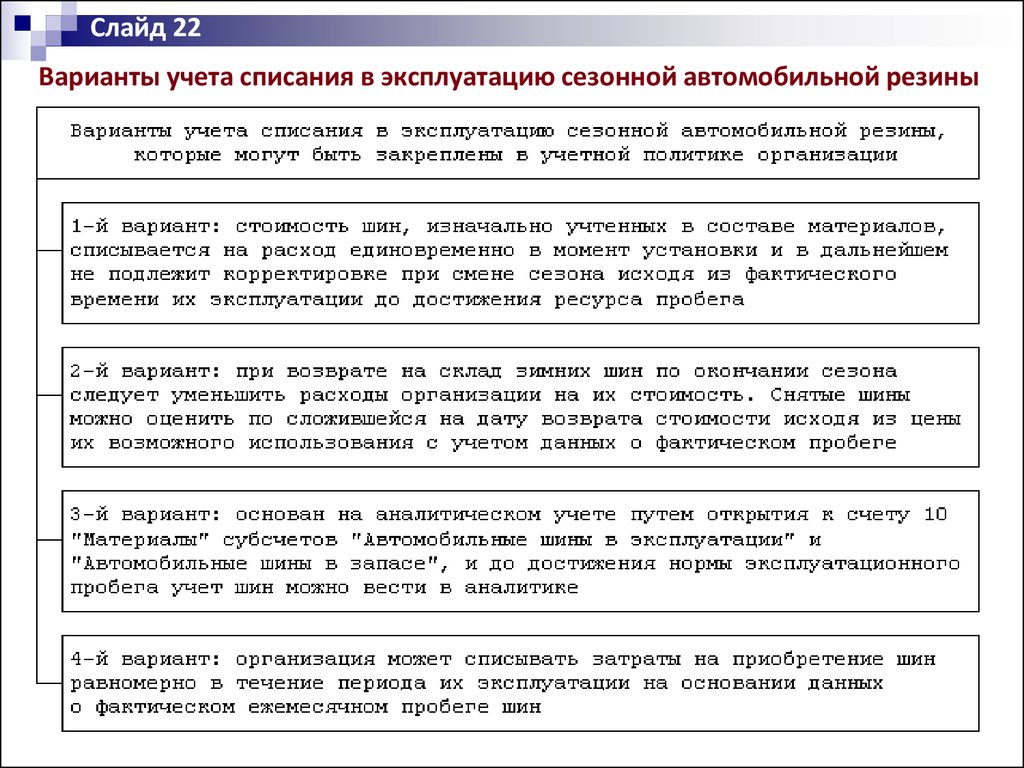

Слайд 22Варианты учета списания в эксплуатацию сезонной автомобильной резины

28.

Слайд 231-й вариант. По общему правилу по мере отпуска материалов со склада

они списываются со счетов учета материальных ценностей на счета учета

затрат на производство (п. 93 Методических указаний по бухгалтерскому

учету материально-производственных запасов). Все условия для признания

стоимости шин в расходах, предусмотренные п. 16 ПБУ 10/99, выполняются

в момент установки шин на автомобиль. В бухгалтерском учете стоимость

шин, изначально учтенных в составе материалов, списывается на расход

единовременно в момент установки и в дальнейшем не подлежит

корректировке при смене сезона исходя из фактического времени их

эксплуатации до достижения ресурса пробега.

Возврат зимних шин на склад в бухгалтерском учете не отражается, а

фиксируется в карточках учета работы автомобильных шин до момента их

снятия с эксплуатации.

До 1 января 2008 г. действовали Правила эксплуатации автомобильных

шин на территории России, утвержденные Распоряжением Минтранса

России от 21 января 2004 г. N АК-9-р. Регламент закреплял ведение карточек

учета шин, в которых следовало отражать дату ввода в эксплуатацию,

ежемесячный пробег, износ и повреждения. На основании карточек

изношенные шины при достижении нормы эксплуатационного пробега

менялись на новые. Заполнение карточек учета - документальное

обоснование списания пришедших в негодность автошин. Их следует

заводить на каждую новую шину, отпущенную в эксплуатацию.

Продолжение с/сл.

29.

Слайд 23.1.На сегодняшний день Правила утратили силу. Новые регламенты не

утверждены. Однако в Письме Минтранса России от 11.05.2010 N 0303/08-269пс указано, что нормы Правил продолжают действовать до

момента вступления в силу новых регламентов. С одной стороны,

бухгалтер не обязан вести карточки учета автомобильных шин. С другой отмена Правил не означает, что компания не должна организовать учет по

списанию шин. Руководство вправе утвердить приказом собственную

форму учета. Шины учитываются по заводским номерам, которые

записываются в карточку учета работы шин со всеми буквами и цифрами.

Допускается выжигание гаражных номеров на плечевой зоне протектора

шин. Выжигание производится прибором "Электроклеймо". В карточке

учета работы указывается техническое состояние шины, находящейся на

автомобиле (дефекты, характер и размер повреждений). Для шин, бывших

в эксплуатации на другом автомобиле, записывается их предыдущий

пробег. Ежемесячно в карточку учета работы шины вносится фактический

пробег автомобиля по спидометру, если не было замены запасной шины.

30.

Слайд 242-й вариант базируется на существующих Методических указаниях по

бухгалтерскому учету материально-производственных запасов. При возврате

подразделениями на склад неиспользованных материалов, списанных в

производство, их стоимость необходимо отнести на уменьшение

соответствующих затрат (п. 112 Методических указаний по бухгалтерскому

учету материально-производственных запасов). То есть при возврате на склад

зимних шин по окончании сезона следует уменьшить расходы организации на

их стоимость. Снятые шины можно оценить по сложившейся на дату возврата

стоимости исходя из цены их возможного использования с учетом данных о

фактическом пробеге.

До 1 января 2007 г. действовали временные нормы, которые определяли

эксплуатационный пробег шин по формуле:

Нi = Н x К1 x К2,

где Нi - норма эксплуатации шины;

Н - среднестатистический пробег шины (тыс. км);

К1 - поправочный коэффициент, учитывающий категорию условий

эксплуатации автомобиля;

К2 - поправочный коэффициент, учитывающий условия работы

автомобиля.

Норма эксплуатационного пробега шины не должна быть ниже 25% от

среднестатистического пробега.

31.

Слайд 253-й вариант основан на аналитическом учете. Сезонный характер

эксплуатации шин предполагает факт их временного использования.

Поскольку Планом счетов предусмотрен учет переданных в эксплуатацию шин

на счете 10 "Материалы", к нему могут быть открыты субсчета

"Автомобильные шины в эксплуатации" и "Автомобильные шины в запасе", и

до достижения нормы эксплуатационного пробега учет шин можно вести в

аналитике. Следовательно, списывать автомобильные шины со счета 10

"Материалы" на счета учета затрат можно после того, как шины достигнут

установленного ресурса пробега либо выйдут из строя.

Возможен и четвертый вариант учета шин, в полной мере отражающий

сезонность их применения. Организация может списывать затраты на

приобретение шин равномерно в течение периода их эксплуатации на

основании данных о фактическом ежемесячном пробеге шин.

НК РФ не содержит прямых указаний о порядке учета расходов при замене

сезонных шин. Организации необходимо самостоятельно принять решение,

каким вариантом учета воспользоваться, и зафиксировать его в своей учетной

политике. Целесообразно в бухгалтерском и налоговом учете выбрать

одинаковый порядок учета таких расходов, что позволит оптимизировать учет,

избежав необходимости учета налогооблагаемых разниц, согласно

положениям ПБУ 18/02.

32.

Слайд 26ГСМ

О форме путевого листа

Письменным свидетельством о совершении хозяйственной операции,

имеющим юридическую силу и не требующим дальнейших пояснений

и детализации, считается первичный учетный документ. Документом,

подтверждающим расходы, понесенные организацией на

приобретение топлива, является путевой лист.

Постановлением Госкомстата России от 28.11.1997 N 78 утверждена

унифицированная форма путевого листа легкового автомобиля (форма

3). Но с 1 января 2013 г. ее применение стало необязательным (п. 4 ст. 9

Закона о бухгалтерском учете).

Справедливости ради следует добавить, что и ранее контролирующие

органы не настаивали на ее обязательном применении организациями,

не являющимися профессиональными перевозчиками (см., например,

Письма Минфина России от 16.03.2006 N 03-03-04/2/77, УФНС России по

г. Москве от 13.10.2009 N 16-15/107268).

Мнение чиновников разделяли арбитры (см. Постановления ФАС МО от

19.03.2012 N А40-64845/11-107-280, ФАС СЗО от 12.04.2012 N А423168/2011).

33.

Слайд 27С 1 января 2013 г. узаконено право организации разработать и утвердить формы первичных

документов (которые затем закрепляются в учетной политике).

Однако при разработке формы путевого листа организациям нужно учесть следующий

нюанс.

С одной стороны, путевой лист - это документ, служащий для учета и контроля работы

транспортного средства и, разумеется, водителя. Следовательно, реквизиты данного документа

должны соответствовать требованиям, установленным Приказом Минтранса России от

18.09.2008 N 152 "Об утверждении обязательных реквизитов и порядка заполнения путевых

листов" (далее - Приказ N 152), который был принят во исполнение п. 1 ст. 6 Федерального

закона N 259-ФЗ (Федеральный закон от 08.11.2007 N 259-ФЗ "Устав автомобильного транспорта

и городского наземного электрического транспорта"). Значит, путевой лист в обязательном

порядке должен содержать такие реквизиты:

- наименование и номер путевого листа;

- сведения о сроке действия путевого листа (о дате или периоде, в течение которых путевой

лист может быть использован);

- сведения о собственнике (владельце) транспортного средства (для юридического лица наименование, организационно-правовую форму, местонахождение);

- сведения о транспортном средстве (тип транспортного средства, государственный

регистрационный знак, показания спидометра при выезде транспортного средства из гаража и

заезде в гараж);

- сведения о водителе.

С другой стороны, путевой лист необходим для подтверждения расходов, учитываемых при

исчислении себестоимости для целей бухгалтерского учета и для целей налогообложения

прибыли, поскольку исходя из сведений о пробеге транспортного средства рассчитываются

количество израсходованного топлива и его стоимость, учитываемая в составе расходов.

Поэтому путевой лист можно отнести к первичной учетной документации, следовательно,

сведения, отраженные в нем, должны отвечать требованиям, установленным в п. 2 ст. 9 Закона

о бухгалтерском учете, то есть содержать такие обязательные реквизиты.

34. Срок, на который составляется путевой лист

Слайд 28Срок, на который составляется путевой лист

Пункт 10 Порядка заполнения путевых листов (Утвержден Приказом N 152)

допускает оформление путевого листа на один день или на срок, не превышающий

одного месяца. Минфин также неоднократно высказывал мнение, что организации

(не являющиеся профессиональными перевозчиками) вправе оформлять путевой

лист с любой периодичностью: на несколько дней, неделю или любой другой срок, не

превышающий одного месяца, главное, что первичные документы должны быть

составлены таким образом и с такой регулярностью, чтобы на их основании можно

было судить об обоснованности произведенных расходов на топливо (см. Письма от

30.11.2012 N 03-03-07/51, от 07.04.2006 N 03-03-04/1/327). Справедливость подобной

точки зрения подтверждают и арбитражные суды (см., например, Постановление ФАС

ВВО от 27.04.2009 N А38-4082/2008-17-282-17-282).

Для систематизации сведений об оформленных путевых листах последние

необходимо регистрировать в журнале регистрации (п. 17 Порядка заполнения

путевых листов). А хранить оформленные путевые листы в организации нужно не

менее пяти лет (п. 18 Порядка заполнения путевых листов).

Если водителей несколько...

Если в течение срока действия путевого листа транспортное средство используется

посменно несколькими водителями, то путевые листы оформляются на каждого

водителя (п. 11 Порядка заполнения путевых листов). При этом показания одометра

при выезде автомобиля отражаются в путевом листе водителя, который выезжает

первым, а при заезде на стоянку показания проставляются в путевом листе водителя,

который заезжает на стоянку последним (п. 15 Порядка заполнения путевых листов).

35. Маршрут в путевом листе

Слайд 29Маршрут в путевом листе

Из Приказа N 152 следует, что маршрут следования не является обязательным

реквизитом путевого листа. Тем не менее налоговые инспекторы настаивают на том, что

для подтверждения расходов, связанных с использованием служебного транспорта, в

путевых листах должна быть прописана подробная информация о месте назначения,

включая наименование и точный адрес организации или учреждения, куда ездили на этом

автомобиле. Общие формулировки в путевом листе при указании маршрута ("поездки по

городу", "поездки на объект (склад)", "поездки к клиентам" и т.д.), по мнению

контролеров, не могут подтвердить производственный характер понесенных расходов.

Подобные разъяснения приведены, например, в Письме УФНС России по г. Москве от

07.07.2008 N 20-12/064123.2.

Арбитражная практика по данному вопросу неоднозначна. Существуют судебные акты,

в которых арбитры приходят к выводу о том, что для признания расходов на топливо

подробное указание маршрута в путевых листах необязательно.

Минфин России в Письме от 25.08.2009 N 03-03-06/2/161 пояснил, что путевой лист,

содержащий обязательные реквизиты, перечисленные в Приказе N 152, является одним из

документов, подтверждающих расходы на ГСМ. Значит, для признания спорных расходов

достаточно того, что в путевом листе указаны лишь наименование документа, его номер и

срок действия, сведения о собственнике или владельце транспортного средства, водителе

и самом транспортном средстве. Отсутствие в путевых листах информации о маршрутах

следования не дает оснований считать, что фактически организация использовала

автомобиль не для служебных целей, поскольку эта информация среди обязательных

реквизитов путевого листа в Приказе N 152 не упоминается.

36. Путевой лист для учета компенсации за использование личного транспорта

Слайд 30Путевой лист для учета компенсации за использование личного транспорта

При использовании работником с согласия работодателя и в его интересах

личного транспорта работнику выплачивается соответствующая компенсация

(ст. 188 ТК РФ).

Выплата компенсации производится в случаях, когда работа сотрудников

связана с постоянными служебными разъездами в соответствии с их

должностными обязанностями.

По мнению чиновников, для получения компенсации работник должен

представить копию технического паспорта личного автомобиля, заверенную в

установленном порядке, и вести учет служебных поездок в путевых листах. На

это было указано в Письмах Минфина России от 27.06.2013 N 03-04-05/24421,

УФНС России по г. Москве от 13.01.2012 N 20-15/001797@.

Чиновники считают, что в размерах такой компенсации уже учтено

возмещение полного объема возникающих в процессе эксплуатации затрат:

износ, ГСМ, техническое обслуживание, ремонт. Данный вывод прозвучал в

Письмах Минфина России от 23.09.2013 N 03-03-06/1/39239 и от 16.05.2005 N

03-03-01-02/140, УФНС России по г. Москве от 13.01.2012 N 20-15/001797@.

Судебная практика. Арбитры решили, что путевые листы не предназначены

для учета поездок работников на своих личных автомобилях, даже если эти

поездки осуществляются в служебных целях (Постановление ФАС

Центрального округа от 25.05.2009 по делу N А62-5333/2008).

37. Нормы расхода ГСМ

Слайд 31Нормы расхода ГСМ

Приказом Минтранса России от 24.06.2003 N 153 утверждена Инструкция по

учету доходов и расходов по обычным видам деятельности на автомобильном

транспорте. Согласно данному документу положения Инструкции необходимо

применять при исчислении налоговой базы по налогу на прибыль с учетом

требований гл. 25 НК РФ (п. 2 Инструкции). Пунктом 40 разд. 3 Инструкции

установлено, что расходы на топливо для автотранспортных средств учитываются

в пределах Норм, утверждаемых Минтрансом России, что указывается в учетной

политике организации.

Нормы расходы топлива введены в действие 14.03.2008 (Распоряжение

Минтранса России N АМ-23-р "О введении в действие Методических

рекомендаций "Нормы расхода топлив и смазочных материалов на

автомобильном транспорте"). Указанные Рекомендации предназначены для

автотранспортных предприятий, организаций, занятых в системе управления и

контроля, предпринимателей и др., эксплуатирующих автомобильную технику и

специальный подвижной состав на шасси автомобилей на территории России (п.

1 указанных Рекомендаций).

Однако Налоговый кодекс РФ не содержит условия о нормировании расходов

на содержание транспортного средства. Нормируются только расходы на выплату

компенсации за его использование (пп. 11 п. 1 ст. 264 НК РФ).

При этом согласно ст. 4 НК РФ Минтранс России к органам исполнительной

власти, уполномоченным осуществлять функции по выработке государственной

политики и нормативно-правовому регулированию в сфере налогов и сборов и в

области таможенного дела, не относится.

38. Должен ли налогоплательщик нормировать расходы на приобретение ГСМ в соответствии с нормами, утвержденными Минтрансом России?

Слайд 32Должен ли налогоплательщик нормировать расходы на приобретение

ГСМ в соответствии с нормами, утвержденными Минтрансом России?

По данному вопросу есть три точки зрения.

Позиция 1. Налогоплательщик вправе учитывать расходы на приобретение

ГСМ в пределах установленных норм

Письмо Минфина России от 27.01.2014 N 03-03-06/1/2875

Разъясняется, что при определении обоснованности произведенных затрат на

приобретение топлива для служебного автомобиля налогоплательщик вправе

учитывать Методические рекомендации "Нормы расхода топлив и смазочных

материалов на автомобильном транспорте", введенные в действие

Распоряжением Минтранса России от 14.03.2008 N АМ-23-р.

Аналогичные выводы содержит: Письмо Минфина России от 03.06.2013 N 0303-06/1/20097, Письмо Минфина России от 30.01.2013 N 03-03-06/2/12

Позиция 2. Налогоплательщик обязан учитывать расходы на приобретение

ГСМ в пределах установленных норм

Письмо Минфина России от 03.09.2010 N 03-03-06/2/57

Финансовое ведомство указало, что при учете в расходах затрат на покупку

топлива для служебного автомобиля необходимо руководствоваться Нормами

расхода топлив и смазочных материалов на автомобильном транспорте,

введенными в действие Распоряжением Минтранса России от 14.03.2008 N АМ23-р.

Продолжение с/сл.

39.

Слайд 32.1.Аналогичные выводы содержит: Письмо Минфина России от 14.01.2009

N 03-03-06/1/6, Письмо УФНС России по г. Москве от 03.11.2009 N 1615/115253, Постановление ФАС Западно-Сибирского округа от 01.12.2008

N Ф04-7500/2008(16942-А27-37) по делу N А27-4577/2008

Позиция 3. Расходы на приобретение ГСМ учитываются в размере

фактически произведенных затрат

Письмо УФНС России по г. Москве от 12.04.2006 N 20-12/29007

Сделан вывод, что при налогообложении прибыли учитываются затраты

организации на приобретении ГСМ исходя из пробега автомобиля с учетом

фактического расхода топлива (ГСМ) в производственных целях.

Постановление ФАС Западно-Сибирского округа от 05.04.2012 по делу

N А27-8757/2011 (Определением ВАС РФ от 09.07.2012 N ВАС-8327/12

отказано в передаче данного дела в Президиум ВАС РФ)

40. Как учитываются затраты на ГСМ для автомобиля, нормы расхода топлива для которого не утверждены (пп. 5 п. 1 ст. 254, пп. 11 п. 1 ст. 264 НК РФ)?

Слайд 33Как учитываются затраты на ГСМ для автомобиля, нормы расхода топлива

для которого не утверждены (пп. 5 п. 1 ст. 254, пп. 11 п. 1 ст. 264 НК РФ)?

Налоговый кодекс РФ не содержит разъяснений по данному

вопросу.

Письмо Минфина России от 10.06.2011 N 03-03-06/4/67

Разъясняется, что если Минтранс России не утвердил нормы

расхода топлива, то руководитель организации вправе своим приказом

установить нормы, разработанные по индивидуальным заявкам

научными организациями, осуществляющими разработку таких норм

по специальной программе-методике. До принятия приказа

налогоплательщик может руководствоваться соответствующей

технической документацией и (или) информацией, предоставляемой

изготовителем автомобиля. Такие расходы учитываются в составе

материальных расходов в соответствии с пп. 5 п. 1 ст. 254 НК РФ либо в

составе прочих расходов согласно пп. 11 п. 1 ст. 264 НК РФ при условии

их соответствия критериям ст. 252 НК РФ.

Письмо Минфина России от 14.01.2009 N 03-03-06/1/6

41. Можно ли учесть расходы на ГСМ при использовании автомобиля сверхурочно (в выходные дни, в нерабочее время) (пп. 11 п. 1 ст. 264 НК РФ)?

Слайд 34Можно ли учесть расходы на ГСМ при использовании автомобиля

сверхурочно (в выходные дни, в нерабочее время) (пп. 11 п. 1 ст. 264 НК

РФ)?

Налоговый кодекс РФ не дает ответа на этот вопрос.

Согласно официальной позиции, выраженной в Письме УФНС России по г.

Москве, расходы на приобретение ГСМ за пределами нормальной

продолжительности рабочего времени учитываются при налогообложении,

если внутренними документами организации предусмотрена возможность

сверхурочной работы. Аналогичное мнение высказано в авторских

консультациях.

Судебной практики нет.

Письмо УФНС России по г. Москве от 19.06.2006 N 20-12/54213@

Разъясняется, что расходы на приобретение ГСМ при использовании

автомобиля сверхурочно могут быть учтены при налогообложении прибыли,

если локальными актами предусмотрена работа за пределами нормальной

продолжительности рабочего времени.

42. Можно ли признать расходы по выплате компенсации сотрудникам за использование личных автомобилей для служебных целей при отсутствии путе

Слайд 35Можно ли признать расходы по выплате компенсации сотрудникам за

использование личных автомобилей для служебных целей при отсутствии

путевого листа (п. 1 ст. 252, пп. 11 п. 1 ст. 264 НК РФ)?

Налоговый кодекс РФ не содержит разъяснений по данному вопросу.

Расходы признать нельзя

Письмо Минфина России от 13.04.2007 N 14-05-07/6 "О компенсации за

использование личных легковых автомобилей для служебных поездок"

Финансовое ведомство разъясняет, что для получения компенсации работник

представляет в бухгалтерию организации копию технического паспорта личного

автомобиля, заверенную в установленном порядке, и ведет учет служебных поездок в

путевых листах.

Постановление ФАС Северо-Западного округа от 17.02.2006 по делу N А667112/2005

Суд указал, что основанием для компенсационных выплат являются приказ

руководителя предприятия, документы, подтверждающие наличие у работника личного

автомобиля, а также путевые листы с отметками о служебных поездках.

Позиция 2. Расходы признать можно

Постановление ФАС Центрального округа от 10.04.2006 по делу N А48-6436/05-8

Суд признал правомерность включения в расходы суммы компенсации,

выплаченной работнику за использование личного автомобиля для служебной

поездки. По мнению суда, у организации не было обязанности оформлять путевые

листы, так как работник не являлся водителем организации.

43. Как учитываются расходы на проезд по платным дорогам (п. 1 ст. 252, пп. 11 п. 1 ст. 264 НК РФ)?

Слайд 36Как учитываются расходы на проезд по платным дорогам (п. 1 ст. 252,

пп. 11 п. 1 ст. 264 НК РФ)?

Есть судебное решение, согласно которому налогоплательщики

вправе учитывать затраты на проезд по платным дорогам в составе

прочих расходов на основании пп. 11 п. 1 ст. 264 НК РФ при условии

документальной подтвержденности таких затрат.

Затраты на проезд по платным дорогам можно учесть согласно пп.

11 п. 1 ст. 264 НК РФ

Постановление ФАС Северо-Западного округа от 24.03.2009 по

делу N А21-1241/2008

Суд указал, что затраты по доставке предмета лизинга по платным

дорогам на территории иностранного государства налогоплательщик

вправе учесть в составе прочих расходов при условии их

документальной подтвержденности (квитанции на платные дороги,

чеки на оплату ГСМ).

44. Медицинские осмотры

Слайд 37Медицинские осмотры

На основании ст. 20 Федерального закона от 10.12.1995 N 196-ФЗ "О безопасности

дорожного движения" (далее - Закон N 196-ФЗ) юридические лица и ИП,

осуществляющие на территории РФ деятельность, связанную с эксплуатацией

транспортных средств, обязаны организовывать работу водителей в соответствии с

требованиями, обеспечивающими безопасность дорожного движения, а также

проведение обязательных медицинских осмотров в соответствии с требованиями

Федерального закона от 21.11.2011 N 323-ФЗ "Об основах охраны здоровья граждан в РФ"

и мероприятий по совершенствованию навыков оказания первой помощи пострадавшим

в дорожно-транспортных происшествиях водителями транспортных средств.

При аренде транспортных средств организация также должна исполнить

обязанность по проведению медосмотра. Отметим, что некоторые суды считают иначе и

говорят, что, если организация заключила договор оказания услуг, согласно которому

транспортной компанией предоставляется транспортное средство вместе с водителем,

организовывать проведение медосмотров она не обязана (Постановление Калужского

областного суда от 24.01.2013 по делу N 4-А-8/2013). Поэтому рекомендуем включить

условие о том, кто будет следить за организацией и проведением таковых, в договор.

Поскольку мы говорим о предрейсовых и послерейсовых медосмотрах, назовем

нормативные акты, регламентирующие проведение именно этих видов медосмотров:

- Приказ Минздрава России от 15.12.2014 N 835н "Об утверждении Порядка

проведения предсменных, предрейсовых и послесменных, послерейсовых медицинских

осмотров" (далее - Порядок);

- Письмо Минздрава России от 21.08.2003 N 2510/9468-03-32 "О предрейсовых

медицинских осмотрах водителей транспортных средств" (далее - Письмо N 2510/946803-32);

45.

Слайд 38На основании п. 8 Порядка предсменные, предрейсовые и послесменные,

послерейсовые медицинские осмотры проводятся при наличии лицензии на

осуществление медицинской деятельности, предусматривающей выполнение

работ (услуг) по таким осмотрам:

- медработниками, имеющими высшее и (или) среднее профессиональное

образование;

- медицинской организацией или иной организацией, осуществляющей

медицинскую деятельность (в том числе медработником, состоящим в штате

работодателя).

Если медосмотры будут проводиться штатным медработником, придется

получать лицензию на осуществление медицинской деятельности. Такой

вывод можно сделать из ст. 12 Федерального закона от 04.05.2011 N 99-ФЗ "О

лицензировании отдельных видов деятельности", согласно которой

медицинская деятельность отнесена к лицензируемой, и Письма

Минэкономразвития России от 22.12.2008 N Д05-587, в силу которого

предрейсовые и послерейсовые медицинские осмотры могут проводиться

индивидуальными предпринимателями и юридическими лицами только при

наличии лицензии на право осуществления данных работ и услуг в составе

медицинской деятельности.

46.

Слайд 39Согласно Приложению к Письму N 2510/9468-03-32 порядок проведения текущих и

послерейсовых медицинских осмотров устанавливается руководителями

организаций. Это значит, что нужно разработать локальный нормативный акт,

регламентирующий все процедуры по прохождению работниками предрейсовых,

предсменных, послесменных и послерейсовых медосмотров.

На основании п. 14 Порядка результаты осмотров вносятся в журнал регистрации

предрейсовых, предсменных медицинских осмотров и журнал регистрации

послерейсовых, послесменных медицинских осмотров соответственно с указанием

следующей информации о сотруднике:

- дата и время проведения осмотра;

- фамилия, имя, отчество, пол, дата рождения сотрудника;

- результаты исследований;

- заключение о результатах осмотров;

- подпись медицинского работника с расшифровкой подписи;

- подпись сотрудника.

По результатам осмотра медработник делает заключение о наличии или отсутствии

состояний, или заболеваний, препятствующих осуществлению трудовой функции.

При отсутствии таковых на путевых листах водителей проставляются штамп "Прошел

предрейсовый медицинский осмотр" или "Прошел послерейсовый медицинский

осмотр" и подпись медицинского работника, проводившего осмотр.

За нарушение порядка проведения рассматриваемых медосмотров, а также допуска

водителей к работе установлена административная ответственность по ч. 3 ст. 5.27.1,

ст. 11.32 КоАП РФ.

47. Налог на прибыль по медицинским осмотрам

Слайд 40Налог на прибыль по медицинским осмотрам

Затраты на оплату услуг персонала, проводящего предрейсовые медосмотры, а

также на приобретение необходимых медикаментов и инструментов уменьшают

налогооблагаемую прибыль как расходы на обеспечение нормальных условий

труда (пп. 7 п. 1 ст. 264 НК РФ). Вознаграждение же медицинскому работнику,

проводящему предрейсовые медицинские осмотры водителей, выполняющему

работу по договору гражданско-правового характера и не являющемуся

индивидуальным предпринимателем, включается в налоговую базу по налогу на

прибыль организаций (в составе расходов на оплату труда) (п. 1 ст. 255 НК РФ).

Хотя налоговики считают, что затраты на оплату услуг персонала организации,

проводящего предрейсовые медосмотры, уменьшают налогооблагаемую прибыль

на основании пп. 7 п. 1 ст. 264 НК РФ (Письмо УФНС по г. Москве от 22.03.2012 N

16-15/024879@).

У организаций, применяющих спецрежим - "упрощенку" с объектом

налогообложения "доходы минус расходы", расходы на оплату медосмотра

персонала не включены в перечень расходов, предусмотренных ст. 346.16 НК РФ. В

то же время материальные затраты "упрощенца" (пп. 5 п. 1 ст. 346.16 НК РФ)

принимаются согласно порядку, предусмотренному для исчисления налога на

прибыль организаций (ст. 254 НК РФ). В силу пп. 6 п. 1 данной статьи затраты на

оплату работ, услуг производственного характера (в частности, на обеспечение

безопасных условий труда) могут быть отнесены к материальным расходам.

Поэтому расходы на проведение медосмотра работников, связанные с участием

персонала в основной деятельности организации, уменьшают полученные доходы

при расчете единого налога.

48. Использование автомобилей работников. Основные виды "автодоговоров"

Слайд 41Использование автомобилей работников. Основные виды "автодоговоров"

Характеристики

договоров

Статус

работникаавтовладельца

Вид договора на предоставление автомобиля в пользование

Договор аренды без

экипажа

Статьи 642, 643 ГК РФ

Договор

безвозмездного

пользования

Пункт 1 ст. 689 ГК РФ

Собственник автомобиля или

доверенное лицо собственника

Статья 608, п. 1 ст. 690 ГК РФ

Соглашение о компенсации

за использование автомобиля

в служебных целях Статья 188 ТК РФ

Только собственник автомобиля, поскольку

компенсация полагается за использование личного

имущества

Работник будет являться собственником и тогда, когда автомобиль

зарегистрирован на имя его супруга и является их совместной

собственностью Пункт 1 ст. 256 ГК РФ, п. 1 ст. 34 Семейного кодекса РФ

Что можно

платить

работнику

по договору

- арендная

плата Пункт 1 ст. 614, ст. 642

ГК РФ

Документы,

необходимые

помимо

договора

- акт приема-передачи

автомобиля

-

Возмещение (оплата

за работника) расходов:

- на содержание и эксплуатацию автомобиля

(покрышки, ГСМ и иные расходные материалы)

Статьи 646, 695 ГК РФ;

- на поддержание автомобиля в исправном

состоянии, в том числе на текущий и

капитальный ремонт Статьи 644, 695 ГК РФ;

- на страхование автомобиля и

автогражданской

ответственности

Компенсационные выплаты Статья 188 ТК РФ:

- за использование и износ

авто;

- возмещение расходов, связанных со служебным

использованием автомобиля (на ГСМ и иные

расходные

материалы и др.). Эта компенсация может в целом

станавливаться

в фиксированной сумме, а может полностью или

частично

зависеть от каких-либо переменных величин

(возмещаемых расходов, "служебного" пробега)

- расчеты компенсации, если

она установлена не в твердой

сумме

- копия свидетельства о регистрации автомобиля;

- копия доверенности, если работник не собственник машины

49.

Слайд 42Налоговый учет расходов и выплат по "автодоговорам"

Расходы организации

Налоговый учет

ОСНО

Обложение НДФЛ

УСНО

Арендная плата по договору аренды

Учитывается

Облагается Налог удерживает организация

Расходы,

связанные с

использованием

автомобиля

по договору

аренды и

безвозмездного

пользования

На содержание и

эксплуатацию

Учитываются

На ремонт

Учитываются

На страхование

автогражданской

ответственности

(ОСАГО)

Учитываются

На добровольное

страхование (каско)

Учитываются

Компенсация за

использование и

износ

автомобиля

По легковым автомобилям

учитывается в пределах норм:

- при объеме двигателя до

2000 куб. см включительно по норме 1200 руб. в месяц;

- при объеме двигателя

свыше 2000 куб. см - 1500

руб. в месяц

Не облагаются

Но есть сключение.Так, надо благать НДФЛ

суммы

Возмещения аботнику (оплаты за

него)расходов, которые он несет как

автовладелец, независимо от

использования

автомобиля для нужд организации, в

частности:

- на ОСАГО и каско;

- обязательный техосмотр;

- уплату транспортного налога

Выплаты по

соглашению о

компенсации за

использование

автомобиля

в служебных

целях

Возмещение расходов,

связанных со служебным

использованием

автомобиля

Не учитываются

Не

учитываются

По грузовым

автомобилям

учитывается

в полной сумме

По грузовым

автомобилям

не

учитывается

По легковым

автомобилям

неучитывается. А

погрузовым учитывается

Ни по

легковым, ни

по грузовым

автомобилям

не учитывает

50.

Слайд 43ДТП

Ситуация первая: организация взыскала с водителя, виновного в ДТП, стоимость

ремонта поврежденного автомобиля на основании договора о полной материальной

ответственности и уплатила налог на прибыль с суммы полученного возмещения.

Ошибка! По правилам ст. 244 ТК РФ работодатель вправе заключить договор о полной

материальной ответственности только с теми работниками и на выполнение тех видов

работ, которые предусмотрены в Перечне должностей и работ, замещаемых или

выполняемых работниками, с которыми работодатель может заключать письменные

договоры о полной индивидуальной материальной ответственности за недостачу

вверенного имущества (утв. Постановлением Минтруда России от 31.12.2002 N 85,

далее - Перечень должностей). На это указал также Роструд в Письме от 19.10.2006 N

1746-6-1.

Должность водителя в Перечне должностей не поименована. Следовательно,

компания не вправе была заключать с водителем договор о полной материальной

ответственности и взыскивать с него причиненный ущерб в полном объеме. В этом

случае работник обязан возместить убытки в размере, не превышающем его среднего

месячного заработка. К таким выводам, в частности, пришел Московский городской

суд в Апелляционном определении от 06.05.2013 N 11-12121. Соответственно, взыскав

ущерб в большем объеме, компания не только нарушит трудовое законодательство, но

и завысит внереализационные доходы (п. 3 ст. 250 НК РФ).

51.

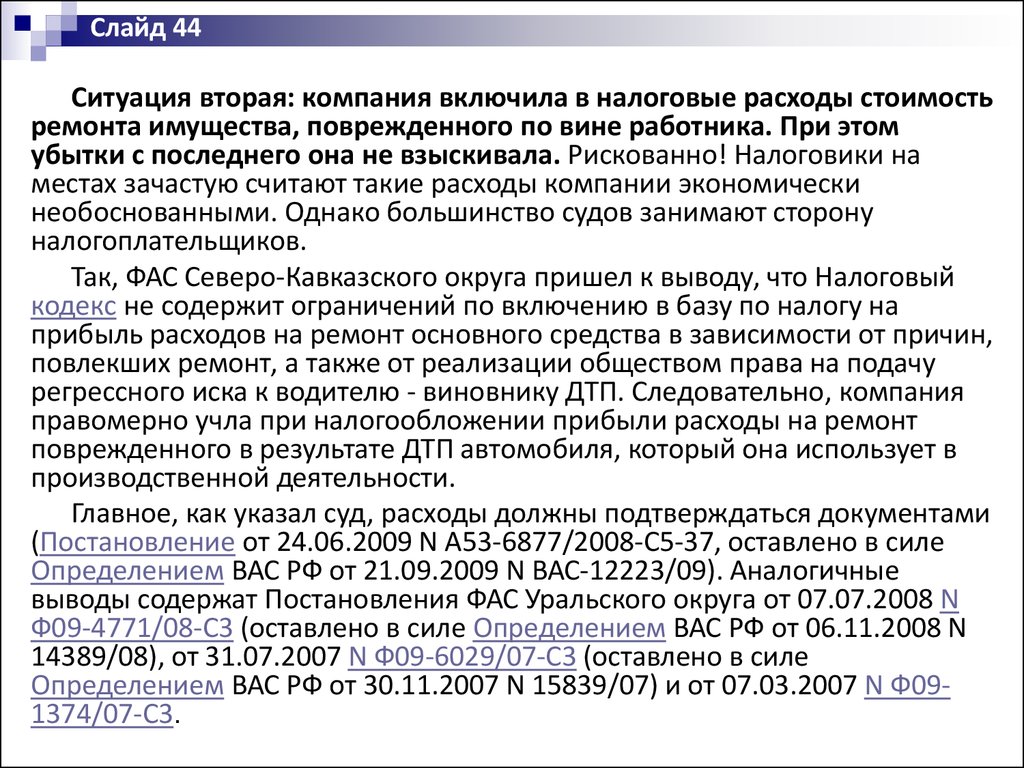

Слайд 44Ситуация вторая: компания включила в налоговые расходы стоимость

ремонта имущества, поврежденного по вине работника. При этом

убытки с последнего она не взыскивала. Рискованно! Налоговики на

местах зачастую считают такие расходы компании экономически

необоснованными. Однако большинство судов занимают сторону

налогоплательщиков.

Так, ФАС Северо-Кавказского округа пришел к выводу, что Налоговый

кодекс не содержит ограничений по включению в базу по налогу на

прибыль расходов на ремонт основного средства в зависимости от причин,

повлекших ремонт, а также от реализации обществом права на подачу

регрессного иска к водителю - виновнику ДТП. Следовательно, компания

правомерно учла при налогообложении прибыли расходы на ремонт

поврежденного в результате ДТП автомобиля, который она использует в

производственной деятельности.

Главное, как указал суд, расходы должны подтверждаться документами

(Постановление от 24.06.2009 N А53-6877/2008-С5-37, оставлено в силе

Определением ВАС РФ от 21.09.2009 N ВАС-12223/09). Аналогичные

выводы содержат Постановления ФАС Уральского округа от 07.07.2008 N

Ф09-4771/08-С3 (оставлено в силе Определением ВАС РФ от 06.11.2008 N

14389/08), от 31.07.2007 N Ф09-6029/07-С3 (оставлено в силе

Определением ВАС РФ от 30.11.2007 N 15839/07) и от 07.03.2007 N Ф091374/07-С3.

52.

Слайд 45Ситуация третья: в результате ДТП по вине работника организации

пострадал автомобиль стороннего физлица. Компания, не взыскивая

сумму ущерба с работника, возместила третьему лицу убытки и учла их

при налогообложении прибыли. Рискованно! Финансовое и налоговое

ведомства считают, что такие расходы компания не вправе учесть при

расчете налога на прибыль как не соответствующие критериям п. 1 ст. 252 НК

РФ (например, Письма Минфина России от 24.07.2007 N 03-03-06/1/519 и

УФНС России по г. Москве от 09.12.2010 N 16-15/129888@).

При этом суды отмечают, что обязанность по возмещению вреда

возлагается на владельца источника повышенной опасности и работодателя

в случае причинения вреда работником при исполнении трудовых

обязанностей (ст. ст. 1068 и 1079 ГК РФ).

Соответственно, расходы компании, связанные с возмещением ущерба, с

точки зрения налогообложения являются экономически оправданными

(Постановления ФАС Уральского от 13.03.2009 N Ф09-1303/09-С2 (оставлено в

силе Определением ВАС РФ от 16.07.2009 N ВАС-8559/09), ЗападноСибирского от 03.07.2007 N Ф04-4416/2007(35835-А46-37), Северо-Западного

от 29.06.2006 N А26-12124/2005-217 и Центрального от 31.08.2005 N А481003/05-19 округов).

53.

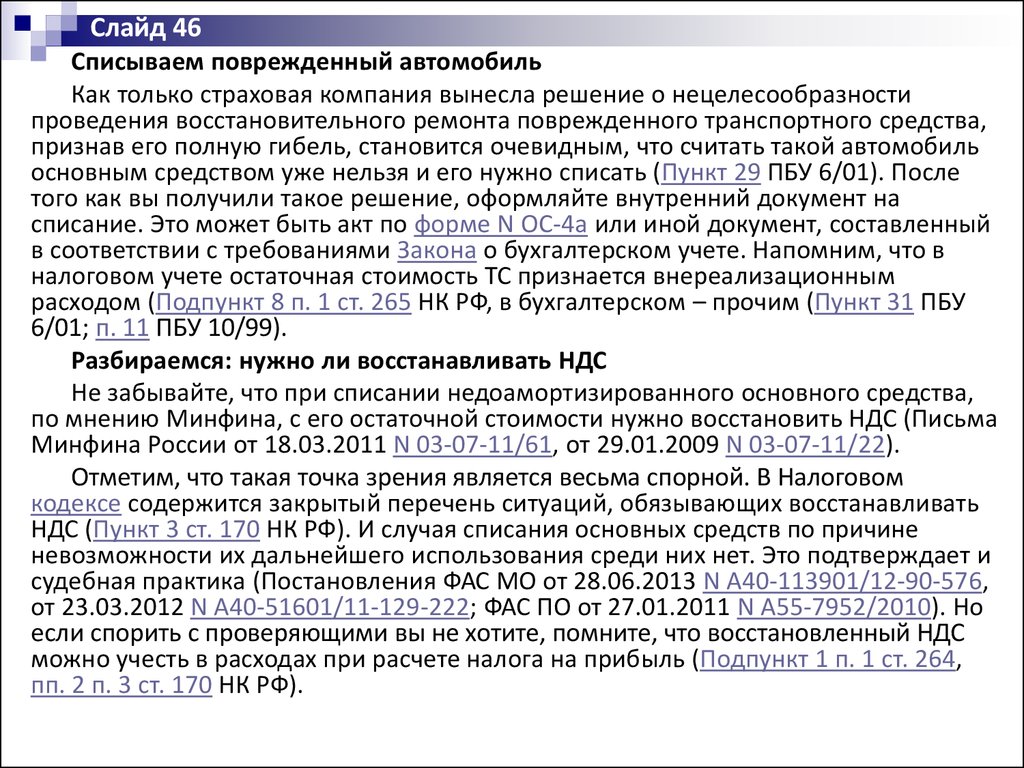

Слайд 46Списываем поврежденный автомобиль

Как только страховая компания вынесла решение о нецелесообразности

проведения восстановительного ремонта поврежденного транспортного средства,

признав его полную гибель, становится очевидным, что считать такой автомобиль

основным средством уже нельзя и его нужно списать (Пункт 29 ПБУ 6/01). После

того как вы получили такое решение, оформляйте внутренний документ на

списание. Это может быть акт по форме N ОС-4а или иной документ, составленный

в соответствии с требованиями Закона о бухгалтерском учете. Напомним, что в

налоговом учете остаточная стоимость ТС признается внереализационным

расходом (Подпункт 8 п. 1 ст. 265 НК РФ, в бухгалтерском – прочим (Пункт 31 ПБУ

6/01; п. 11 ПБУ 10/99).

Разбираемся: нужно ли восстанавливать НДС

Не забывайте, что при списании недоамортизированного основного средства,

по мнению Минфина, с его остаточной стоимости нужно восстановить НДС (Письма

Минфина России от 18.03.2011 N 03-07-11/61, от 29.01.2009 N 03-07-11/22).

Отметим, что такая точка зрения является весьма спорной. В Налоговом

кодексе содержится закрытый перечень ситуаций, обязывающих восстанавливать

НДС (Пункт 3 ст. 170 НК РФ). И случая списания основных средств по причине

невозможности их дальнейшего использования среди них нет. Это подтверждает и

судебная практика (Постановления ФАС МО от 28.06.2013 N А40-113901/12-90-576,

от 23.03.2012 N А40-51601/11-129-222; ФАС ПО от 27.01.2011 N А55-7952/2010). Но

если спорить с проверяющими вы не хотите, помните, что восстановленный НДС

можно учесть в расходах при расчете налога на прибыль (Подпункт 1 п. 1 ст. 264,

пп. 2 п. 3 ст. 170 НК РФ).

54.

Слайд 47Приходуем в учете остатки автомобиля

После списания транспортного средства вам нужно оприходовать в учете то, что от него

осталось (назовем это годными остатками, именно такой термин, как правило, используют

страховщики). Годные остатки принимаются к учету по стоимости, указанной в решении

страховой компании (Пункт 79 Методических указаний, утв. Приказом Минфина России от

13.10.2003 N 91н; п. 2 ст. 254, п. 13 ст. 250 НК РФ). Но обязательно обратите внимание, включает

ли данная цена НДС или нет.

Оприходование годных остатков приводит к возникновению дохода. В бухгалтерском учете прочего, а в налоговом – внереализационного (Пункт 7 ПБУ 9/99; п. 13 ст. 250 НК РФ).

Отражаем страховое возмещение

Компаниям, желающим получить страховое возмещение в размере полной страховой

суммы (сумма ущерба от повреждения автомобиля + стоимость годных остатков), необходимо

письменно уведомить страховщика об отказе от своих прав на поврежденный автомобиль.

Страховщик может предложить:

(или) передать ему остатки автомобиля в собственность;

(или) передать ему остатки автомобиля вместе с доверенностью на продажу;

(или) сдать автомобиль в определенный комиссионный магазин на реализацию (при этом

вы даете распоряжение о перечислении вырученных от продажи денег на счет страховой

компании).

Первая часть платежа (возмещение реального ущерба от повреждения автомобиля) НДС не

облагается (Статья 146 НК РФ; Письмо Минфина России от 18.03.2011 N 03-07-11/61). А вот

вторая часть (равная стоимости переданных годных остатков автомобиля) должна включать в

себя НДС. Ведь ее получение связано с передачей поврежденного автомобиля страховой

компании (или посредникам), а такая передача признается реализацией и облагается НДС

(Подпункт 1 п. 1 ст. 146 НК РФ; п. 5 ст. 10 Закона от 27.11.1992 N 4015-1). Это подтверждает и

судебная практика (Постановление 9 ААС от 01.08.2011 N 09АП-16300/2011-АК). И не забудьте

оформить на вторую часть страхового возмещения счет-фактуру. Сделать это нужно не позднее

5 календарных дней с момента передачи остатков автомобиля (Пункт 3 ст. 168 НК РФ).

55.

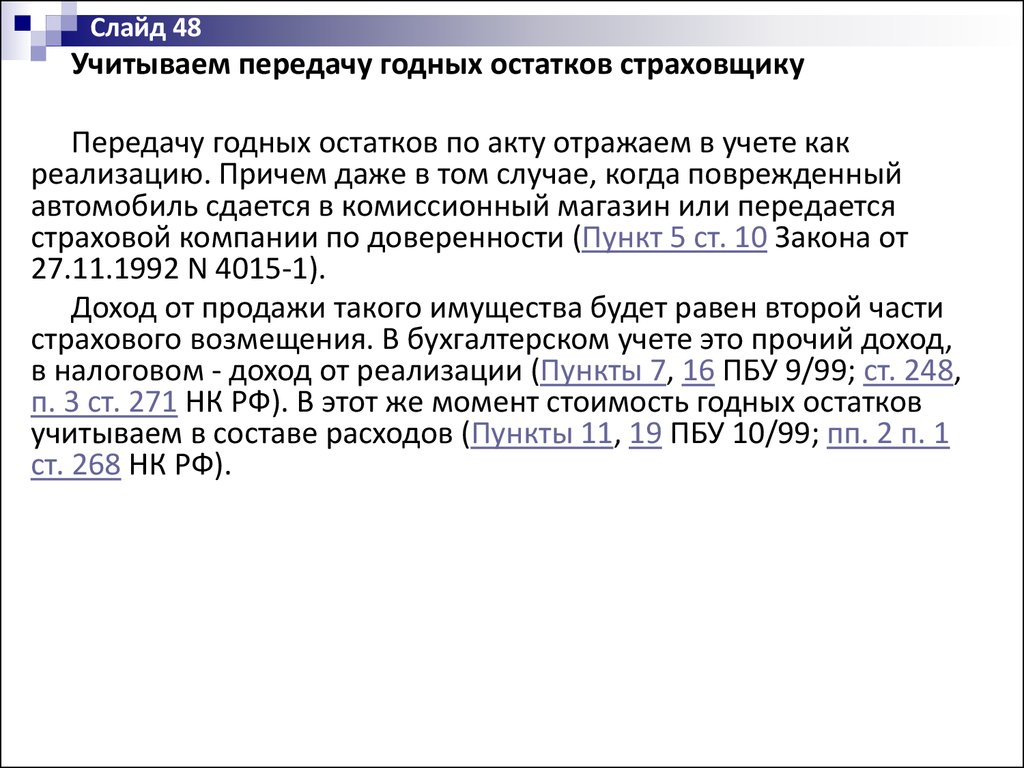

Слайд 48Учитываем передачу годных остатков страховщику

Передачу годных остатков по акту отражаем в учете как

реализацию. Причем даже в том случае, когда поврежденный

автомобиль сдается в комиссионный магазин или передается

страховой компании по доверенности (Пункт 5 ст. 10 Закона от

27.11.1992 N 4015-1).

Доход от продажи такого имущества будет равен второй части

страхового возмещения. В бухгалтерском учете это прочий доход,

в налоговом - доход от реализации (Пункты 7, 16 ПБУ 9/99; ст. 248,

п. 3 ст. 271 НК РФ). В этот же момент стоимость годных остатков

учитываем в составе расходов (Пункты 11, 19 ПБУ 10/99; пп. 2 п. 1

ст. 268 НК РФ).

56.

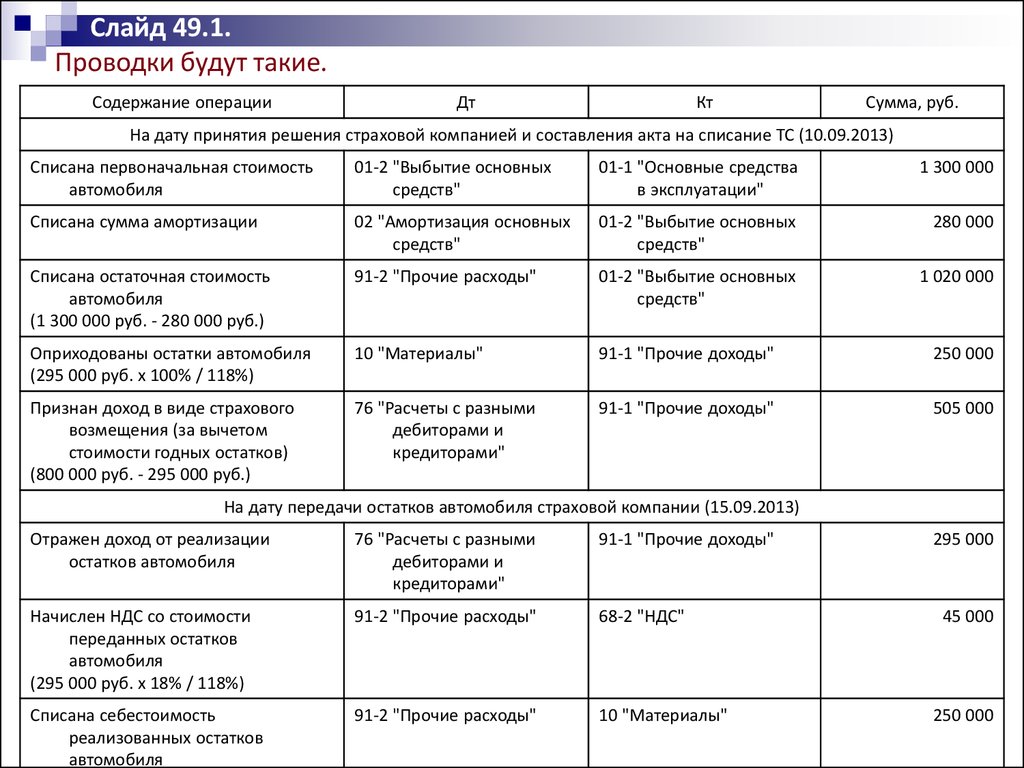

Слайд 49Пример. Передача не подлежащего восстановлению автомобиля

страховой компании

Условие

Автомобиль организации, застрахованный по договору каско, попал в

ДТП. 10 сентября страховая компания вынесла решение о

нецелесообразности проведения восстановительного ремонта, оценив

остатки автомобиля в 295 000 руб. (в том числе НДС). В решении указано,

что в случае отказа от поврежденного ТС в пользу страховой компании

страховое возмещение составит 800 000 руб. 15 сентября остатки

автомобиля переданы страховщику. Первоначальная стоимость автомобиля

- 1 300 000 руб. Сумма начисленной амортизации - 280 000 руб.

Продолжение с/сл.

57. Проводки будут такие.

Слайд 49.1.Проводки будут такие.

Содержание операции

Дт

Кт

Сумма, руб.

На дату принятия решения страховой компанией и составления акта на списание ТС (10.09.2013)

Списана первоначальная стоимость

автомобиля

01-2 "Выбытие основных

средств"

01-1 "Основные средства

в эксплуатации"

1 300 000

Списана сумма амортизации

02 "Амортизация основных

средств"

01-2 "Выбытие основных

средств"

280 000

Списана остаточная стоимость

автомобиля

(1 300 000 руб. - 280 000 руб.)

91-2 "Прочие расходы"

01-2 "Выбытие основных

средств"

1 020 000

Оприходованы остатки автомобиля

(295 000 руб. x 100% / 118%)

10 "Материалы"

91-1 "Прочие доходы"

250 000

Признан доход в виде страхового

возмещения (за вычетом

стоимости годных остатков)

(800 000 руб. - 295 000 руб.)

76 "Расчеты с разными

дебиторами и

кредиторами"

91-1 "Прочие доходы"

505 000

На дату передачи остатков автомобиля страховой компании (15.09.2013)

Отражен доход от реализации

остатков автомобиля

76 "Расчеты с разными

дебиторами и

кредиторами"

91-1 "Прочие доходы"

Начислен НДС со стоимости

переданных остатков

автомобиля

(295 000 руб. x 18% / 118%)

91-2 "Прочие расходы"

68-2 "НДС"

Списана себестоимость

реализованных остатков

автомобиля

91-2 "Прочие расходы"

10 "Материалы"

295 000

45 000

250 000

58. А в налоговом учете нужно отразить указанные операции следующим образом.

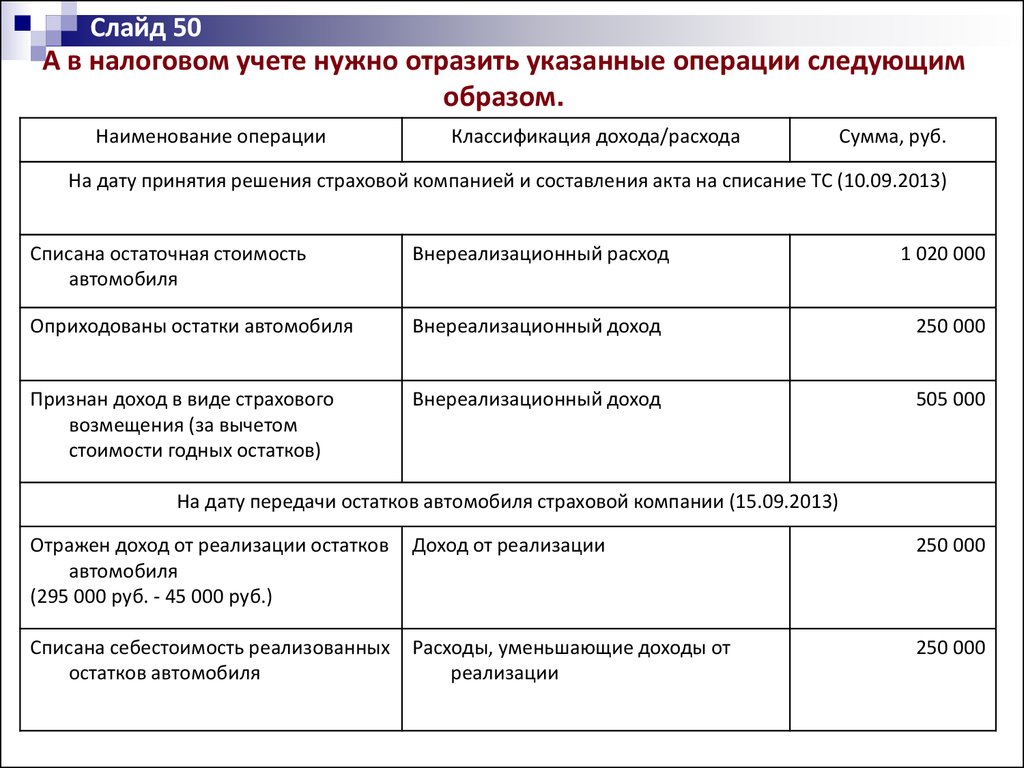

Слайд 50А в налоговом учете нужно отразить указанные операции следующим

образом.

Наименование операции

Классификация дохода/расхода

Сумма, руб.

На дату принятия решения страховой компанией и составления акта на списание ТС (10.09.2013)

Списана остаточная стоимость

автомобиля

Внереализационный расход

1 020 000

Оприходованы остатки автомобиля

Внереализационный доход

250 000

Признан доход в виде страхового

возмещения (за вычетом

стоимости годных остатков)

Внереализационный доход

505 000

На дату передачи остатков автомобиля страховой компании (15.09.2013)

Отражен доход от реализации остатков

автомобиля

(295 000 руб. - 45 000 руб.)

Доход от реализации

250 000

Списана себестоимость реализованных

остатков автомобиля

Расходы, уменьшающие доходы от

реализации

250 000

59.

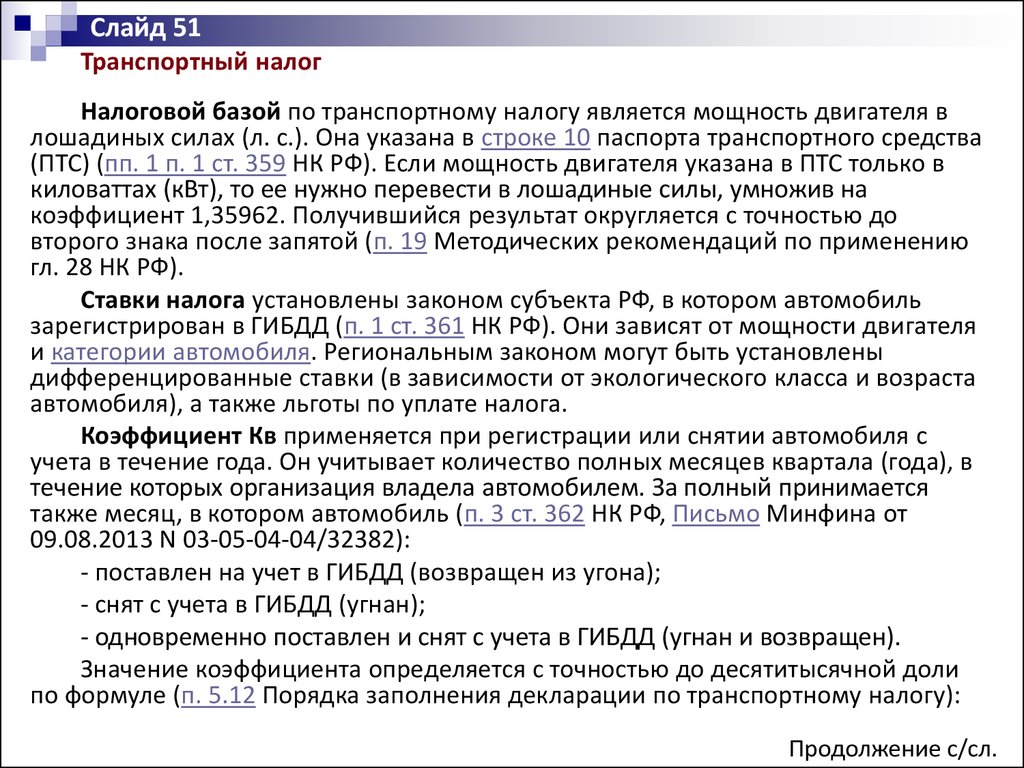

Слайд 51Транспортный налог

Налоговой базой по транспортному налогу является мощность двигателя в

лошадиных силах (л. с.). Она указана в строке 10 паспорта транспортного средства

(ПТС) (пп. 1 п. 1 ст. 359 НК РФ). Если мощность двигателя указана в ПТС только в

киловаттах (кВт), то ее нужно перевести в лошадиные силы, умножив на

коэффициент 1,35962. Получившийся результат округляется с точностью до

второго знака после запятой (п. 19 Методических рекомендаций по применению

гл. 28 НК РФ).

Ставки налога установлены законом субъекта РФ, в котором автомобиль

зарегистрирован в ГИБДД (п. 1 ст. 361 НК РФ). Они зависят от мощности двигателя

и категории автомобиля. Региональным законом могут быть установлены

дифференцированные ставки (в зависимости от экологического класса и возраста

автомобиля), а также льготы по уплате налога.

Коэффициент Кв применяется при регистрации или снятии автомобиля с

учета в течение года. Он учитывает количество полных месяцев квартала (года), в

течение которых организация владела автомобилем. За полный принимается

также месяц, в котором автомобиль (п. 3 ст. 362 НК РФ, Письмо Минфина от

09.08.2013 N 03-05-04-04/32382):

- поставлен на учет в ГИБДД (возвращен из угона);

- снят с учета в ГИБДД (угнан);

- одновременно поставлен и снят с учета в ГИБДД (угнан и возвращен).

Значение коэффициента определяется с точностью до десятитысячной доли

по формуле (п. 5.12 Порядка заполнения декларации по транспортному налогу):

Продолжение с/сл.

60.

Слайд 51.1.Если автомобиль снят с учета по местонахождению организации и в том же

месяце поставлен на учет по местонахождению ее обособленного

подразделения в том же или другом субъекте РФ, то при расчете

коэффициента Кв ОП не учитывает месяц регистрации автомобиля в ГИБДД

(Письмо Минфина от 21.10.2013 N 03-05-06-04/43844).