Похожие презентации:

Системы налогообложения доходов индивидуальных предпринимателей

1.

Тема 3. Системы налогообложения доходовиндивидуальных предпринимателей

2.

Вопросы к лекционному занятию:1. Особенности применения индивидуальными предпринимателями

общей системы налогообложения.

2. Применение индивидуальными предпринимателями упрощенной

системы налогообложения.

3. Применение индивидуальными предпринимателями патентной

системы налогообложения.

4. Налог на профессиональный доход.

5. Налогообложение физических лиц - сельскохозяйственных

товаропроизводителей.

6. Акцизы и налоги, связанные с использованием природных ресурсов.

Вопросы для самостоятельного изучения.

1. Торговый сбор (подготовить презентацию).

3.

1. Особенности примененияиндивидуальными предпринимателями

общей системы налогообложения.

Индивидуальные предприниматели, применяющие общую

систему налогообложения, уплачивают

НДС, НДФЛ, страховые взносы во внебюджетные фонды,

а также могут уплачивать налог на имущество физических

лиц, транспортный налог, земельный налог и другие

налоги и сборы в случае наличия объекта обложения.

4.

Налог на добавленную стоимостьИндивидуальные предприниматели, применяющие общую систему

налогообложения, являются плательщиками НДС. Механизм

исчисления и уплаты НДС индивидуальными предпринимателями

в целом аналогичен порядку, применяемому организациями. При

реализации товаров (работ, услуг), облагаемых НДС,

индивидуальный предприниматель обязан начислить НДС по

соответствующей ставке. При этом, как и у организаций, у него

появляется право на применение вычета НДС, уплаченного в

стоимости приобретенных товаров (работ, услуг).

5.

ПримерИндивидуальный предприниматель, применяющий общую систему

налогообложения, занимается розничной торговлей сувенирами.

В I квартале было закуплено товаров на сумму 1 062 000 руб. (в том числе

НДС), реализовано товаров на сумму 1 300 000 руб. (без учета НДС).

Индивидуальный предприниматель должен начислить НДС по ставке 20 %:

1 300 000 руб. х 20 % = 260 000 руб.

Также индивидуальный предприниматель может принять к вычету НДС,

уплаченный в стоимости приобретенных товаров, при наличии счетафактуры:

1 062 000 руб. х 20 % / 120 %= 177 000 руб.

Таким образом, сумма НДС, подлежащая уплате в бюджет по итогам

налогового периода, составит 83 000 руб. (260 000 руб. -177 000 руб.).

6.

При определенных условиях индивидуальные предприниматели могутполучить право на освобождение от исполнения обязанностей плательщика

НДС.

Так, если за три предшествующих последовательных календарных месяца

сумма выручки от реализации товаров (работ, услуг) индивидуальных

предпринимателей без учета НДС не превышала 2 млн руб., они могут

воспользоваться правом на освобождение от обязанностей плательщика НДС

на 12 последовательных календарных месяцев.

Для этого необходимо подать в ИФНС уведомление о применении

освобождения и документы, подтверждающие право на освобождение, не

позднее 20-го числа месяца, начиная с которого предполагается применение

права на освобождение.

7.

Как и организации, индивидуальные предприниматели в отдельныхслучаях выполняют обязанности налоговых агентов по НДС. Так, согласно гл.

21 НК РФ индивидуальный предприниматель обязан выступить в роли

налогового агента в случае, если он:

— приобретает товары (работы, услуги), местом реализации которых является

территория РФ, у иностранных лиц, не состоящих на учете в российских

налоговых органах в качестве налогоплательщиков;

— арендует или покупает федеральное имущество, имущество субъектов РФ

или муниципальное имущество у органов государственной власти и

управления, органов власти субъектов РФ или органов местного

самоуправления;

— продает конфискованное имущество, имущество, реализуемое по решению

суда, бесхозяйные ценности, клады и скупленные ценности, а также ценности,

которые перешли по праву наследования государству; и в ряде других случаев,

полный перечень которых установлен ст. 161 НК РФ.

8.

ПримерИндивидуальный предприниматель, применяющий общую систему налогообложения,

арендует помещение у органа местного самоуправления (администрации городского

округа) с целью осуществления деятельности.

Ежемесячная арендная плата по договору составляет 35 400 руб.

При перечислении арендной платы индивидуальный предприниматель должен

исполнить обязанности налогового агента по НДС, т. е. исчислить, удержать и

перечислить в бюджет НДС.

Согласно ст. 164 НК РФ при исполнении обязанностей налогового агента НДС

рассчитывается по расчетной ставке.

Соответственно, удержанная в течение налогового периода сумма налога составит

17 700 руб. (35 400 руб. х 3 мес. х 20 / 120). После уплаты данной суммы в бюджет

индивидуальный предприниматель сможет принять ее к вычету.

9.

Порядок декларирования и уплаты налогааналогичен порядку, применяемому

организациями.

10.

НДФЛПрежде всего, индивидуальные предприниматели уплачивают

НДФЛ с собственных доходов.

Однако в случае, если индивидуальные предприниматели привлекают

для работы труд наемных работников, они уплачивают НДФЛ и с

доходов своих сотрудников. В данном случае индивидуальные

предприниматели исполняют обязанности налоговых агентов в

отношении выплат, по которым они признаются источником дохода.

Порядок исчисления и уплаты НДФЛ определяется ст. 226 НК РФ и

аналогичен порядку, действующему для организаций.

11.

Уплата НДФЛ с собственных доходовиндивидуального предпринимателя

имеет ряд особенностей,

установленных ст. 227 НК РФ.

12.

Индивидуальные предприниматели, а также лица, занимающиесячастной практикой, в течение налогового периода уплачивают

авансовые платежи по НДФЛ.

Однако в отличие от организаций авансовые платежи рассчитываются

на основе предполагаемого (а не фактического) дохода за полугодие,

третий и четвертый кварталы, и расчет производится не

налогоплательщиком самостоятельно, а налоговым органом.

Только по итогам налогового периода индивидуальные предприниматели

подают налоговую декларацию, показатели которой рассчитаны на

основе фактически полученного дохода с учетом уже уплаченных

авансовых платежей, и определяют сумму налога, подлежащую доплате

(возврату) за налоговый период.

13.

Исчисление суммы авансовых платежей производится налоговыморганом. Расчет сумм авансовых платежей на текущий налоговый

период производится налоговым органом на основании суммы

фактически полученного дохода за предыдущий налоговый период по

данным налоговой декларации по форме 3-НДФЛ, или же суммы

предполагаемого дохода, указанного в налоговой декларации по форме

4-НДФЛ (для налогоплательщиков, только начавших

предпринимательскую деятельность).

14.

Налоговая декларация по форме 4-НДФЛ заполняется ипредставляется индивидуальными предпринимателями, начавшими

ведение предпринимательской деятельности или частной практики,

в налоговый орган не позднее пяти рабочих дней по истечении

месяца со дня получения первого дохода.

15.

ПримерИндивидуальный предприниматель зарегистрирован 20

января 2021 г. Мастерская, открытая им 16 февраля

2021 г., принесла первый доход 22 февраля 2021 г.

Таким образом, подать декларацию по форме 4-НДФЛ

предприниматель должен не позднее 29 марта 2021 г.

включительно.

16.

Следует отметить, что при заполнении налоговойдекларации по форме 4-НДФЛ учитываются только

доходы, планируемые к получению от

предпринимательской деятельности (без учета прочих

доходов), при этом приводится величина так

называемых чистых доходов, т. е. доходов за минусом

предполагаемых расходов на ведение деятельности. В

противном случае величина авансовых платежей может

быть завышена.

17.

Авансовые платежи уплачиваются индивидуальнымпредпринимателем на основании уведомления

налогового органа по НДФЛ в следующие сроки:

— первый платеж — в срок до 15 июля года

налогового периода в размере 1/2 годовой суммы

авансового платежа;

— второй платеж — в срок до 15 октября года

налогового периода в размере 1/4 годовой суммы

авансового платежа;

— третий платеж — в срок до 15 января года,

следующего за налоговым периодом в размере 1/4

годовой суммы авансового платежа.

18.

Налоговый орган обязан рассчитать сумму авансовых платежей и непозднее 30 рабочих дней до срока платежа направить индивидуальному

предпринимателю налоговое уведомление. В налоговом уведомлении

указываются: размер авансового платежа, расчет налоговой базы,

сроки уплаты авансового платежа. К уведомлению также прилагается

платежный документ на уплату авансового платежа.

Налоговое уведомление может быть передано лично под расписку или

другим способом, подтверждающим факт и дату его получения. Если

вручить уведомление лично невозможно, оно направляется

индивидуальному предпринимателю по почте заказным письмом (при

этом налоговое уведомление считается полученным по истечении шести

рабочих дней с даты направления заказного письма).

19.

ПримерПродолжая предыдущий пример, предположим, что за период с 22 февраля по 22

марта доходы, полученные индивидуальным предпринимателем от деятельности

мастерской, составили 80 000 руб. Кроме того, в этот же период им были получены

доходы от реализации личного имущества (гаража) — 500 000 руб. Расходы на

приобретение материалов для мастерской составили 18 000 руб.

В налоговой декларации по форме 4-НДФЛ индивидуальный предприниматель

отразит предполагаемый доход в сумме 635 500 руб. (62 000 руб. х 10,25 мес., — т. е.

прибыль от предпринимательской деятельности, умноженная на период

осуществления деятельности — с 22 февраля по 31 декабря).

Налоговый орган рассчитает сумму авансовых платежей:

— первый платеж — 41 308 руб. (635 500 руб. х 13 % х 1/2) —должен быть уплачен

индивидуальным предпринимателем в срок до 15 июля года;

— второй платеж — 20 654 руб. (635 500 руб. х 13 % х 1/4) — должен быть уплачен

индивидуальным предпринимателем в срок до 15 октября года;

— третий платеж — 20 654 руб. (635 500 руб. х 13 % х 1/4) —должен быть уплачен

индивидуальным предпринимателем в срок до 15 января года, следующего за

налоговым периодом.

20.

Несвоевременная уплата авансового платежа согласнодействующему законодательству (абз. 3 п. 3 ст. 58 НК РФ) не

может повлечь за собой привлечение к ответственности

(уплате штрафа), но на сумму несвоевременно уплаченных

авансовых платежей начисляются пени в порядке,

предусмотренном ст. 75 НК РФ (1/300 ставки

рефинансирования ЦБ РФ за каждый день просрочки).

21.

По окончании налогового периода индивидуальныепредприниматели представляют в налоговую инспекцию

декларацию по форме 3-НДФЛ, в которой производится

окончательный расчет налога на основании фактически

полученного дохода с учетом осуществленных расходов и

уплаченных авансовых платежей (п. 5 ст. 227 НК РФ).

22.

Если сумма налога, рассчитанного на основе фактическиполученного дохода с учетом осуществленных расходов, больше

уплаченных в течение налогового периода авансовых платежей,

индивидуальный предприниматель обязан в срок до 15 июля года,

следующего за налоговым периодом, произвести доплату налога.

Если же сумма рассчитанного налога меньше уплаченных

авансовых платежей, то производится зачет или возврат суммы

излишне уплаченного налога.

23.

ПримерИндивидуальный предприниматель в текущем налоговом периоде получил доход в

общей сумме 825 000 руб. Фактически произведенные расходы, связанные с

осуществлением деятельности, составили 450 000 руб. В течение налогового

периода в соответствии с налоговыми уведомлениями индивидуальный

предприниматель заплатил авансовые платежи на общую сумму 42 600 руб.

По окончании налогового периода индивидуальный предприниматель определит

сумму налоговой базы с учетом фактически полученных доходов и

осуществленных расходов:

825 000 руб. - 450 000 руб. = 375 000 руб.

Сумма налога составит: 375 000 руб. х 13 % = 48 750 руб.

Поскольку в течение года были уплачены авансовые платежи, не превышающие

величины исчисленного налога, доплате в бюджет подлежит: 48 750 руб. - 42

600 руб. = 6150 руб.

24.

Расходы, включаемые в налоговую базу, согласно ихэкономическому содержанию можно разделить на четыре

основные группы:

1) материальные расходы;

2) расходы на оплату труда;

3) амортизационные отчисления;

4) прочие расходы.

25.

К материальным расходам относятся затраты на приобретение сырья и(или) материалов, используемых при изготовлении товаров (выполнении

работ, оказании услуг); инструментов, приспособлений, инвентаря,

приборов и другого имущества, не являющегося амортизируемым

имуществом; комплектующих изделий, топлива, воды и энергии всех

видов, расходуемых на технологические цели, отопление зданий; работ и

услуг, выполняемых сторонними организациями, и др. (ст. 254 НК РФ).

Стоимость товарно-материальных ценностей, относимых к

материальным расходам, определяется исходя из цен их приобретения с

учетом комиссионных и иных вознаграждений, уплачиваемых

посредникам, ввозных таможенных пошлин и сборов, расходов на

транспортировку и иных затрат, связанных приобретением товарноматериальных ценностей, но без учета НДС и иных налогов,

включаемых в расходы в соответствии с положениями НК РФ.

26.

В расходы на оплату труда включаются любыеначисления (выплаты) работникам в денежной и

натуральной формах, различные стимулирующие и

компенсационные начисления, премии, суммы

вознаграждений по заключенным договорам гражданскоправового характера, предметом которых является

выполнение работ (оказание услуг), и др. (ст. 255 НК РФ).

Расходы на оплату труда учитываются в составе расходов

индивидуальных предпринимателей в момент выплаты

денежных средств.

27.

К расходам, связанным с производством и реализацией, относятсяи суммы начисленной амортизации. Согласно ст. 256 НК РФ

амортизируемое имущество — это имущество, результаты

интеллектуальной деятельности и иные объекты интеллектуальной

собственности со сроком полезного использования более 12 месяцев и

первоначальной стоимостью более 100 000 руб., которые находятся у

индивидуального предпринимателя в собственности и используются им

в деятельности, направленной на извлечение дохода.

28.

К прочим расходам относятся затраты на уплату налогов,сборов, арендные платежи, расходы по подбору персонала,

расходы на оплату консультационных и юридических

услуг и другие, связанные с производством и реализацией

товаров, работ, услуг.

29.

Согласно уже упомянутому совместному приказу Минфина и МНСРоссии от 13.08.2002 № 86н/БГ-3-04/430 индивидуальные

предприниматели должны обеспечивать полноту, непрерывность и

достоверность учета всех полученных доходов, произведенных расходов

и хозяйственных операций при осуществлении ими

предпринимательской деятельности в Книге учета доходов и расходов

и хозяйственных операций индивидуального предпринимателя

(приложение к названному выше приказу).

Книга учета доходов и расходов и хозяйственных операций

индивидуального предпринимателя может вестись как в бумажном,

так и в электронном виде. Индивидуальный предприниматель обязан

обеспечивать сохранность Книги и защиту от внесения

несанкционированных исправлений.

30.

Помимо расходов (профессионального вычета) индивидуальныйпредприниматель также вправе уменьшить полученные доходы на

величину иных вычетов: стандартных, социальных, инвестиционных,

имущественных, вычетов при переносе убытков от участия в

инвестиционном товариществе и по операциям с ценными бумагами.

Налоговые вычеты предоставляются индивидуальному

предпринимателю в том же порядке и по тем же основаниям, что и

остальным физическим лицам. Данный порядок был рассмотрен ранее.

Исключение из общего порядка составляет только имущественный

вычет при продаже имущества. Он не применяется к имуществу, которое

использовалось в предпринимательской деятельности.

31.

Если индивидуальный предприниматель прекращает ведениедеятельности (частной практики) в течение налогового периода, то в

течение пяти рабочих дней со дня прекращения деятельности он должен

подать в налоговый орган налоговую декларацию по форме 3-НДФЛ о

фактически полученных доходах в текущем налоговом периоде (п. 3 ст.

229 НК РФ), не позднее чем через 15 календарных дней с момента

подачи декларации уплатить причитающуюся к уплате сумму НДФЛ

(абз. 3 п. 3 ст. 229 НК РФ).

32.

Страховые платежиИндивидуальные предприниматели признаются плательщиками

страховых взносов на обязательное социальное страхование по

следующим основаниям:

1) с собственных доходов (за себя), как обеспечивающие сами себя

работой;

2) как работодатели (с выплат наемным работникам), производящие

выплаты физическим лицам.

Если плательщик относится одновременно к этим категориям, то он

исчисляет и уплачивает страховые взносы отдельно по каждому

основанию.

33.

Индивидуальные предприниматели, производящие выплаты физическимлицам, исчисляют и уплачивают страховые взносы в общем порядке (как

и организации).

Базой для начисления страховых взносов являются выплаты и иные

вознаграждения по трудовым и гражданско-правовым договорам,

предметом которых было выполнение работ и оказание услуг, а также

иные выплаты в пользу физических лиц, признаваемые объектом

обложения страховыми взносами (ст. 420 НК РФ).

34.

Тарифы страховых взносов для страхователей,производящих выплаты ФЛ

Сумма выплат в пользу ФЛ

Ставка тарифа в соответствующий фонд,

%

ПФР

ФСС

ФФОМС

До достижения предельной

величины

22

2,9 (1,8) 5,1

После достижения предельной

величины

10

0

5,1

35.

Еще есть взносы на травматизм — от 0,2% до 8,5%, размер зависитот деятельности компании и тарифа.

В 2021 году действуют такие предельные величины:

на пенсионное страхование — 1 465 000 рублей;

на социальное страхование — 966 000 рублей;

на медицинское и травматизм лимита нет.

Если за несколько месяцев сотрудник в сумме заработал больше лимита,

работодателю не нужно платить полную ставку. На сумму сверх лимита

до конца года для него будут действовать особые условия: на социальное

страхование можно не переводить вообще, на пенсионное — 10%.

36.

Предприниматели на всех системах налогообложения платят страховые взносыза себя — на пенсионное и медицинское страхование. Взносы влияют на пенсию,

а еще позволяют получать медицинскую помощь по полису ОМС.

Платить взносы нужно ежегодно и обязательно, даже если ничего не заработали.

Размер взносов каждый год разный, но в 2021 году:

пенсионные — 32 448 рублей;

медицинские — 8426 рублей.

Всего 40 874 рубля.

Эти взносы можно внести в начале года одной суммой, частями в течение года или

в конце года до 31 декабря.

37.

Прочие налогиИндивидуальные предприниматели могут признаваться налогоплательщиками

других налогов и сборов при наличии объекта налогообложения. Так, если

предприниматель имеет в собственности недвижимое имущество,

транспортное средство или земельный участок, то он будет признаваться

плательщиком налога на имущество физических лиц, транспортного или

земельного налога. Порядок исчисления и уплаты этих налогов аналогичен

порядку, который применяется в отношении физических лиц, не являющихся

предпринимателями.

С 1 января 2015 г. индивидуальные предприниматели, осуществляющие

торговую деятельность в Москве, Санкт-Петербурге и Севастополе, в

отношении которой на территории данных субъектов установлен торговый

сбор, также являются и плательщиками данного сбора.

38.

2. Применение индивидуальнымипредпринимателями упрощенной системы

налогообложения.

При применении упрощенной системы

налогообложения вместо НДФЛ, налога на

имущество ФЛ, НДС уплачивается единый

налог.

Налоги, которые не вошли в указанный выше перечень, подлежат уплате

предпринимателями, которые осуществили переход на УСН, в общем

порядке наряду со страховыми взносами во внебюджетные фонды.

39.

При применении УСН объектом налогообложения и налоговой базойможет выступать один из представленных ниже показателей:

— доходы;

— доходы, уменьшенные на величину расходов.

Выбор остается за налогоплательщиком в момент подачи заявления на

применение УСН. На протяжении одного года с момента перехода на

данный режим налогообложения объект налогообложения не может

быть изменен.

40.

В качестве метода признания доходов и расходов применяетсякассовый метод. Что следует относить к доходам?

В их состав включены:

— доходы, полученные от реализации имущественных прав и

товаров (включая авансы, полученные в счет будущих поставок);

— внереализационные доходы.

Доходы, которые не подлежат учету при определении налоговой

базы по налогу на прибыль (ст. 251 НК РФ), также не

учитываются и при применении УСН.

41.

Что нужно относить к расходам? Их состав, который по сути направлен на уменьшение налоговой базыпри расчете единого налога, регулируется ст. 346.16 НК РФ. К расходам следует относить:

— расходы, возникшие в результате приобретения основных средств и нематериальных активов;

— расходы на ремонт основных средств (в том числе арендованных);

— материальные расходы;

— расходы на оплату труда и начисленные страховые взносы в ПФР;

— расходы на обязательное страхование работников, имущества и ответственности, производимые в

соответствие с законодательством РФ;

— суммы НДС по приобретенным товарам (работам, услугам);

— проценты по кредитам и займам, а также расходы, связанные с оплатой банковских услуг;

— расходы на обеспечение пожарной безопасности организации, охрану имущества, обслуживание

охранно-пожарной сигнализации и иные охранные услуги;

— арендные платежи за арендуемое имущество;

— расходы на содержание служебного транспорта, компенсации за использование для служебных

поездок личных легковых автомобилей и мотоциклов (в пределах норм);

— расходы на организацию командировок;

— расходы на закупку канцелярских товаров;

— расходы на почтовые, телефонные, телеграфные и другие подобные услуги;

— расходы на рекламу товаров (работ, услуг), товарного знака и знака обслуживания;

— расходы на подготовку и освоение новых производств, цехов и агрегатов;

— расходы на приобретение товаров.

42.

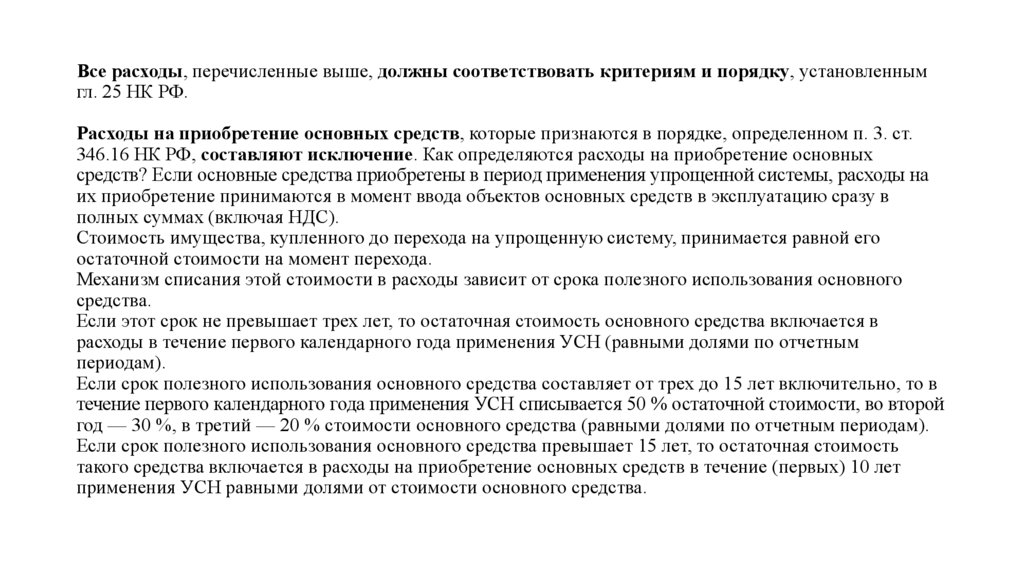

Все расходы, перечисленные выше, должны соответствовать критериям и порядку, установленнымгл. 25 НК РФ.

Расходы на приобретение основных средств, которые признаются в порядке, определенном п. 3. ст.

346.16 НК РФ, составляют исключение. Как определяются расходы на приобретение основных

средств? Если основные средства приобретены в период применения упрощенной системы, расходы на

их приобретение принимаются в момент ввода объектов основных средств в эксплуатацию сразу в

полных суммах (включая НДС).

Стоимость имущества, купленного до перехода на упрощенную систему, принимается равной его

остаточной стоимости на момент перехода.

Механизм списания этой стоимости в расходы зависит от срока полезного использования основного

средства.

Если этот срок не превышает трех лет, то остаточная стоимость основного средства включается в

расходы в течение первого календарного года применения УСН (равными долями по отчетным

периодам).

Если срок полезного использования основного средства составляет от трех до 15 лет включительно, то в

течение первого календарного года применения УСН списывается 50 % остаточной стоимости, во второй

год — 30 %, в третий — 20 % стоимости основного средства (равными долями по отчетным периодам).

Если срок полезного использования основного средства превышает 15 лет, то остаточная стоимость

такого средства включается в расходы на приобретение основных средств в течение (первых) 10 лет

применения УСН равными долями от стоимости основного средства.

43.

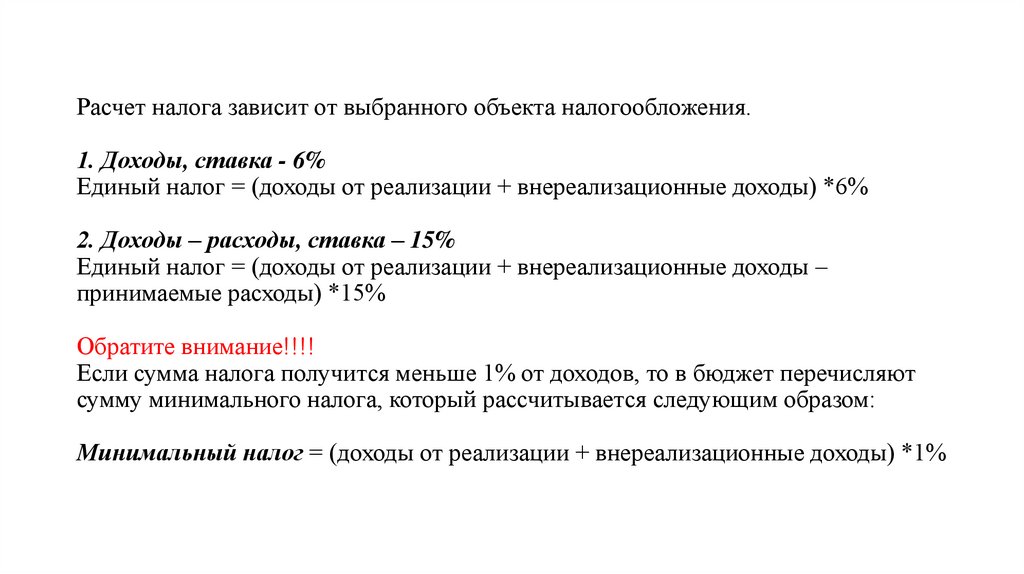

Расчет налога зависит от выбранного объекта налогообложения.1. Доходы, ставка - 6%

Единый налог = (доходы от реализации + внереализационные доходы) *6%

2. Доходы – расходы, ставка – 15%

Единый налог = (доходы от реализации + внереализационные доходы –

принимаемые расходы) *15%

Обратите внимание!!!!

Если сумма налога получится меньше 1% от доходов, то в бюджет перечисляют

сумму минимального налога, который рассчитывается следующим образом:

Минимальный налог = (доходы от реализации + внереализационные доходы) *1%

44.

ПримерПорядок исчисления минимального налога

Индивидуальный предприниматель выбрал в качестве объекта

налогообложения разницу между доходами и расходами.

Сумма доходов от реализации и внереализационных доходов за текущий год

составила 700 000 руб., а сумма расходов — 690 000 руб. Все понесенные

расходы могут уменьшить налоговую базу.

Налоговая база равна 10 000 руб. (700 000 - 690 000).

Единый налог составит 1500 руб. (10 000 руб. X 15 %).

Минимальный налог равен 7000 руб. (700 000 руб. х 1 %).

Разница между суммой исчисленного минимального налога и суммой единого

налога, исчисленного в общем порядке, составляет 5500 руб. и подлежит

включению в расходы следующего года.

45.

С 1 января 2021 года налогоплательщики, чьи доходы превысили 150 млн руб., но не превысили 200 млн руб., и (или) численность работников превысила 100 человек, но не превысила 130работников, не утрачивают право на применение УСН, а уплачивают налог по повышенным ставкам:

8% для объекта «доходы»;

20% для объекта «доходы, уменьшенные на величину расходов».

Положения главы 26.2 НК РФ дают возможность для всех субъектов РФ

устанавливать налоговые ставки соответствующими законами.

При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех

налогоплательщиков, либо устанавливаться для определённых категорий. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода.

46.

КАТЕГОРИИ НАЛОГОПЛАТЕЛЬЩИКОВНАЛОГОВЫЕ СТАВКИ

Налогоплательщики, применяющие упрощенную

систему налогообложения и избравшие в

качестве объекта налогообложения доходы

4%

Налогоплательщики, применяющие упрощенную

систему налогообложения и избравшие в

качестве объекта налогообложения доходы,

уменьшенные на величину расходов

10%

47.

C 1 января 2020 года вступил в силу Закон Республики Крым от28.11.2019 № 18-ЗРК/2016 «О внесении изменения в Закон Республики

Крым "Об установлении ставки налога, уплачиваемого при применении

упрощённой системы налогообложения на территории Республики

Крым», который устанавливает налоговую ставку 0% для

налогоплательщиков - индивидуальных предпринимателей, ранее не

зарегистрированных в Едином государственном реестре

индивидуальных предпринимателей, осуществляющих деятельность по

предоставлению мест для временного проживания (код по ОК 029-201455).

48.

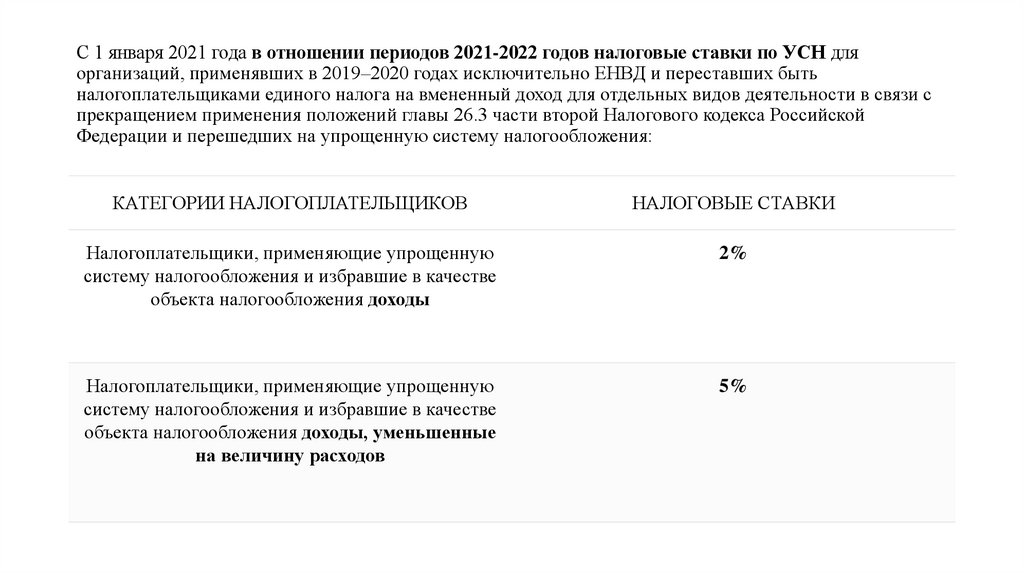

C 1 января 2021 года в отношении периодов 2021-2022 годов налоговые ставки по УСН дляорганизаций, применявших в 2019–2020 годах исключительно ЕНВД и переставших быть

налогоплательщиками единого налога на вмененный доход для отдельных видов деятельности в связи с

прекращением применения положений главы 26.3 части второй Налогового кодекса Российской

Федерации и перешедших на упрощенную систему налогообложения:

КАТЕГОРИИ НАЛОГОПЛАТЕЛЬЩИКОВ

НАЛОГОВЫЕ СТАВКИ

Налогоплательщики, применяющие упрощенную

систему налогообложения и избравшие в качестве

объекта налогообложения доходы

2%

Налогоплательщики, применяющие упрощенную

систему налогообложения и избравшие в качестве

объекта налогообложения доходы, уменьшенные

на величину расходов

5%

49.

Сумма налога за отчетный год должна быть перечислена вбюджет – не позднее 30 апреля следующего года.

Налоговый учет при УСН ведется в упрощенном порядке.

ИП ведут налоговый учет в Книге учета доходов и

расходов организаций и ИП, применяющих УСН.

Годовую налоговую декларацию по единому налогу

предприниматели должны предоставить до 30 апреля

следующего года.

50.

3. Применение индивидуальнымипредпринимателями патентной системы

налогообложения.

Налогоплательщиками признаются индивидуальные

предприниматели, перешедшие на патентную систему

налогообложения

51.

Индивидуальные предприниматели,средняя численность наемных работников

которых, не превышает за налоговый

период, по всем видам

предпринимательской деятельности,

осуществляемым индивидуальным

предпринимателем, 15 человек

(ст. 346.43.НК РФ)

52.

Применение патентной системы налогообложения предусматриваетосвобождение от обязанности по уплате:

Налога на доходы физических лиц

Налога на имущество физических лиц

НДС

Полный перечень видов деятельности перечислен в законе о применении

индивидуальными предпринимателями патентной системы

налогообложения того субъекта Российской Федерации в котором будет

осуществляться предпринимательская деятельность.

53.

Положения главы 26.5 НК РФ незапрещают индивидуальным

предпринимателям совмещать несколько

режимов налогообложения.

54.

ДОКУМЕНТ, УДОСТОВЕРЯЮЩИЙ ПРАВО НАПРИМЕНЕНИЕ ПАТЕНТНОЙ СИСТЕМЫ

- это патент на осуществление 1 из видов

предпринимательской деятельности, который действует

на территории того муниципального образования,

городского округа, города федерального значения или

субъекта Российской Федерации, который указан в патенте

(п. 1 ст.346.45 НК РФ).

55.

СРОК ДЕЙСТВИЯ ПАТЕНТА1-12 мес.

Патент выдается с любого числа месяца, указанного

ИП в заявлении на получение патента, на любое

количество дней, но не менее месяца и в пределах

календарного года выдачи.

56.

Для получения патента индивидуальный предприниматель долженподать в налоговый орган заявление на получение патента.

Заявление на получение патента необходимо подать не позднее чем

за 10 дней до начала применения патентной системы

налогообложения.

При осуществлении деятельности по месту жительства

Заявление подается в налоговый орган по месту жительства

В ином случае – по месту осуществления предпринимательской

деятельности

В течение 5дней со дня получения заявления на получение патента

налоговый орган обязан выдать индивидуальному предпринимателю

патент или уведомить его об отказе в выдаче патента

57.

ОСНОВАНИЯ ДЛЯ ОТКАЗА В ВЫДАЧЕ ПАТЕНТА- несоответствие в заявлении на получение патента вида предпринимательской

деятельности перечню видов предпринимательской деятельности, в отношении

которых на территории субъекта Российской Федерации введена патентная система

налогообложения

- указание срока действия патента, не соответствующего п. 5 ст. 346.45 НК РФ (патент

выдается по выбору индивидуального предпринимателя на период от одного до

двенадцати месяцев включительно в пределах календарного года)

- нарушение условия перехода на патентную систему налогообложения

Индивидуальный предприниматель, утративший право на применение патентной

системы налогообложения или прекративший предпринимательскую деятельность,

в отношении которой применялась патентная система налогообложения, до

истечения срока действия патента, вправе вновь перейти на патентную систему

налогообложения по этому же виду предпринимательской деятельности не ранее

чем со следующего календарного года

- наличие недоимки по налогу, подлежащему уплате в связи с применением патентной

системы налогообложения

- незаполнение обязательных полей в заявлении на получение патента

58.

Датой постановки на учет является дата начала действия патента.Величина налога не зависит от размера фактически полученного

индивидуальным предпринимателем дохода и определяется исходя из суммы

установленного по каждому виду деятельности потенциально возможного к

получению годового дохода.

НАЛОГОВЫЙ ПЕРИОД – 1 календарный год

Если патент выдан на срок менее календарного года, налоговым периодом

признается срок, на который выдан патент.

В 2021 году налоговым периодом признается календарный месяц.

59.

Налоговая база - денежное выражение потенциально возможного кполучению индивидуальным предпринимателем годового дохода по виду

предпринимательской деятельности, в отношении которого применяется

патентная система налогообложения, устанавливаемого на календарный год

законом субъекта Российской Федерации.

Налоговая ставка 6%

Законами субъектов Российской Федерации на два года может быть

установлена налоговая ставка в размере 0% для индивидуальных

предпринимателей, впервые зарегистрированных и осуществляющих

деятельность в производственной, социальной или научной сферах, а также в

сфере бытовых услуг населению (п. 3 ст. 346.50 НК РФ).

Период действия этих налоговых каникул - по 2023 год.

Законами Республики Крым и города федерального значения Севастополя

налоговая ставка может быть уменьшена на территориях соответствующих

субъектов для всех или отдельных категорий налогоплательщиков (п. 2 ст.

346.50 НК РФ):

в период 2015 - 2016 гг. - до 0%;

в период 2017 - 2021 гг. - до 4%.

60.

ПОРЯДОК ИСЧИСЛЕНИЯ НАЛОГАПример: срок действия патента = 12 месяцев

РАЗМЕР НАЛОГА = НАЛОГОВАЯ БАЗА*6%

Размер налога = (налоговая база / 365 (366) дней Х количество дней

срока, на который выдан патент) Х 6%

61.

Порядок оплаты налогаСрок действия патента меньше 6 месяцев

- в размере полной суммы налога в срок не позднее срока окончания действия

патента

Срок действия патента от 6 до 12месяцев

- в размере 1/3 суммы налога в срок не позднее девяноста календарных дней

после начала действия патента;

- в размере 2/3 суммы налога в срок не позднее срока окончания действия

патента.

Если произведен перерасчет суммы налога в связи прекращением ИП

предпринимательской деятельности, в отношении которой применяется ПСН,

то сумма налога, подлежащая доплате, уплачивается не позднее 20 дней со дня

снятия с учета налогоплательщика в налоговом органе.

62.

УТРАТА ПРАВА НА ПРИМЕНЕНИЕ ПАТЕНТНОЙ СИСТЕМЫНАЛОГООБЛОЖЕНИЯ

- если с начала календарного года доходы налогоплательщика от реализации, по всем

видам предпринимательской деятельности, в отношении которых применяется

патентная система налогообложения, превысили 60 млн. рублей

При применении одновременно патентной систему налогообложения и упрощенной

системы налогообложения, учитываются доходы от реализации по обоим налоговым

режимам.

- если в течение налогового периода средняя численность наемных работников, по

всем видам предпринимательской деятельности, в отношении которых ПСН,

превысила 15 человек

- если в течение налогового периода ИП, осуществляющим предпринимательскую

деятельность в сфере розничной торговли, была осуществлена реализация товаров, не

относящихся к розничной торговле

Заявление об утрате права на применение патентной системы налогообложения

подается в налоговый орган в течение 10 календарных дней со дня наступления

обстоятельства, являющегося основанием для утраты права на применение

патентной системы налогообложения (п. 8 ст. 346.45 НК РФ).

63.

СНЯТИЕ С УЧЕТА - В течение 5 днейВ случае истечения срока действия патента

Снятие с учета, осуществляется налоговым органом в течение 5 дней со

дня истечения срока действия патента.

В случае утраты права на применение патентной системы

налогообложения

Снятие с учета осуществляется в течение 5 дней со дня получения

налоговым органом заявления об утрате права на применение патентной

системы налогообложения

В случае прекращения предпринимательской деятельности, в

отношении которой применяется патентная система

налогообложения

Снятие с учета осуществляется в течение 5 дней со дня получения

налоговым органом заявления о прекращении предпринимательской

деятельности, в отношении которой применялась патентная система

налогообложения

64.

НАЛОГОВЫЙ УЧЕТНалогоплательщики ведут учет доходов от

реализации в книге учета доходов

индивидуального предпринимателя,

применяющего патентную систему

налогообложения.

Представление налоговой декларации Налоговым кодексом

не предусмотрено

65.

4. Налог на профессиональный доход.Налог на профессиональный доход — это новый специальный

налоговый режим для самозанятых граждан, который можно

применять с 2019 года.

Действовать этот режим будет в течение 10 лет.

Переход на него осуществляется добровольно.

У тех налогоплательщиков, которые не перейдут на этот

налоговый режим, остается обязанность платить налоги с учетом

других систем налогообложения, которые они применяют в

обычном порядке.

66.

Физические лица и индивидуальныепредприниматели, которые переходят на новый

специальный налоговый режим (самозанятые),

могут платить с доходов от самостоятельной

деятельности только налог по льготной ставке

— 4 или 6%. Это позволяет легально вести

бизнес и получать доход от подработок без

рисков получить штраф за незаконную

предпринимательскую деятельность.

67.

Новый спецрежим могут применять физлица и индивидуальныепредприниматели (самозанятые), у которых одновременно

соблюдаются следующие условия.

- Они получают доход от самостоятельного ведения деятельности или

использования имущества.

- При ведении этой деятельности не имеют работодателя, с которым

заключен трудовой договор.

- Не привлекают для этой деятельности наемных работников по

трудовым договорам.

- Вид деятельности, условия ее осуществления или сумма дохода не

попадают в перечень исключений, указанных в статьях 4 и 6

Федерального закона от 27.11.2018 № 422-ФЗ.

68.

Налог на профессиональный доход можно платить, только пока сумма доходанарастающим итогом в течение года не превысит 2,4 МЛН РУБЛЕЙ.

Ограничения по сумме месячного дохода нет. Сумма дохода контролируется в

приложении «Мой налог». После того, как доход превысит указанный лимит,

налогоплательщик должен будет платить налоги, предусмотренные другими

системами налогообложения.

Физические лица без статуса ИП должны будут платить налог на доходы

физических лиц.

Индивидуальные предприниматели смогут подать уведомление о применении

подходящего спецрежима и платить налоги по предусмотренным им ставкам и

правилам.

С начала следующего года можно будет снова платить налог на

профессиональный доход. Но для этого нужно соблюсти формальности:

пройти регистрацию и отказаться от применения других спецрежимов, если

они используются индивидуальным предпринимателем.

69.

Налоговая ставка зависит от того, кто перечислил деньгиналогоплательщику налога на профессиональный доход.

Ставка 4% используется, если доход за товар, работы или услуги

поступил от физического лица.

Ставка 6% используется, если поступление от юридического лица или

индивидуального предпринимателя

70.

Особенности применения специального налогового режима:1. Физические лица не уплачивают налог на доходы физических лиц с тех

доходов, которые облагаются налогом на профессиональный доход.

2. Индивидуальные предприниматели не уплачивают:

- налог на доходы физических лиц с тех доходов, которые облагаются налогом

на профессиональный доход;

- налог на добавленную стоимость, за исключением НДС при ввозе товаров на

территорию России;

- фиксированные страховые взносы.

Индивидуальные предприниматели, которые зарегистрировались в качестве

налогоплательщиков налога на профессиональный доход, не уплачивают

фиксированные страховые взносы. На других специальных налоговых

режимах страховые взносы нужно платить даже при отсутствии дохода.

При отсутствии дохода в течение налогового периода нет никаких

обязательных, минимальных или фиксированных платежей. При этом

самозанятые являются участниками системы обязательного медицинского

страхования и могут получать бесплатную медицинскую помощь.

71.

Чтобы использовать новый специальный налоговый режим, нужнопройти регистрацию и получить подтверждение. Без регистрации

применение налогового режима и формирование чеков невозможно.

Регистрация в приложении "Мой налог" занимает несколько минут.

Заполнять заявление на бумаге и посещать налоговую инспекцию не

нужно.

72.

5. Налогообложение физических лиц сельскохозяйственныхтоваропроизводителей.

Система налогообложения для сельскохозяйственных

товаропроизводителей (единый сельскохозяйственный

налог) (ЕСХН) – это специальный налоговый режим,

который разработан и введен специально для

производителей сельскохозяйственной продукции.

73.

В целях налогообложения к сельскохозяйственной продукцииотносится продукция растениеводства, сельского и лесного хозяйства,

животноводства, в том числе полученная в результате выращивания и

доращивания рыб и других водных биологических ресурсов.

Налогоплательщики - сельскохозяйственные товаропроизводители:

организации и индивидуальные предприниматели, производящие

сельскохозяйственную продукцию, а также оказывающие услуги

сельскохозяйственным товаропроизводителям в области растениеводства и

животноводства.

Рыбохозяйственные организации и ИП, осуществляющие вылов водных

биологических ресурсов, также признаются налогоплательщиками ЕСХН

Организации (индивидуальные предприниматели), которые не

производят сельхозпродукцию, а только осуществляют ее первичную или

последующую (промышленную) переработку, не вправе применять

ЕСХН.

74.

ИП освобождается от налогов:налога на доходы физических лиц

налога на имущество физических лиц налога на добавленную

стоимость

Переход на ЕСХН осуществляется добровольно

ИП уведомляют налоговый орган по месту жительства индивидуального

предпринимателя

Если организация (индивидуальный предприниматель) уже

осуществляет деятельность и применяет общий налоговый режим или

упрощенную систему налогообложения, то перейти на ЕСХН она (он)

может только с начала следующего календарного года.

75.

До 31 декабря срок подачи уведомления для действующихорганизаций/ИП (для перехода на ЕСХН со следующего календарного

года)

В течение 30 дней с даты постановки на учёт организация/ИП может

подать уведомление о применении ЕСХН

Организации (индивидуальные предприниматели) не подавшие в

установленные сроки уведомление не вправе применять ЕСХН

76.

Сельхозтоваропроизводители, оказывающие сельскохозяйственныеуслуги сельскохозяйственным товаропроизводителям в области

растениеводства и животноводства, вправе перейти на уплату ЕСХН,

при условии, что доля дохода, полученного от реализации данных услуг

по итогам работы за календарный год, предшествующий календарному

году, в котором налогоплательщик подает уведомление о переходе на

уплату ЕСХН, составит не менее 70 процентов.

77.

Объектом налогообложения по ЕСХН являются доходы уменьшенныена величину произведенных расходов

Расчета налога

СУММА НАЛОГА=СТАВКА НАЛОГА*НАЛОГОВАЯ БАЗА

Налоговая ставка 6%.

Законами субъектов Российской Федерации налоговая ставка может

быть уменьшена до 0%.

78.

Оплата налога и представление отчётностиОтчетный период - Полугодие

Налоговый период - Год

1. Платим налог авансом не позднее 25 календарных дней со дня

окончания отчетного периода (полугодия).

2. Платим налог по итогам года не позднее 31 марта года, следующего за

истекшим налоговым периодом.

3. Заполняем и подаем декларацию по ЕСХН не позднее 31 марта года,

следующего за истекшим налоговым периодом.

79.

Льготы данным режимом налогообложения не предусмотрены.Ответственность за налоговые нарушения

Опоздание со сдачей отчетности влечет за собой штраф в

размере от 5% до 30% неуплаченной суммы налога, подлежащей

уплате (доплате) на основании этой декларации, за каждый полный или

неполный месяц со дня, установленного для ее представления и не

менее 1 000 рублей (ст.119 НК)

За неуплату налога предусмотрен штраф в размере от 20% до

40% суммы неуплаченного налога (ст.122 НК)

Налогоплательщики, применяющие ЕСХН являются налоговыми

агентами по НДФЛ – они исчисляют, удерживают и перечисляют в

бюджет налог с заработной платы сотрудников.

80.

6. Акцизы и налоги, связанные сиспользованием природных ресурсов.

В данном вопросе рассмотрим кратко следующие виды налогов:

- акцизы,

- налог на добычу полезных ископаемых;

- водный налог;

- отраслевые налоги (сборы за пользование объектами животного

мира, регулярные платежи за пользование недрами, сбор за

пользование объектами водных биологических ресурсов)

Данные виды налогов и сборов уплачивают ИП, которые также

относятся к физическим лицам

81.

Акциз – это косвенный налог, то есть налог,стоимость которого заложена цену подакцизных

товаров.

Хотя взносами облагаются юридические лица —

производители, переработчики, импортеры, — по

сути, конечными плательщиками становятся

покупатели.

82.

Налогоплательщиками акцизов являются и ИП.Подакцизные товары:

лекарственные средства, спиртосодержащая продукция, табачная

продукция, бензин и др. (ст. 181 НК РФ).

Авансовый платеж акциза уплачивается не позднее 15-го числа

текущего налогового периода и представляют налоговую

декларацию в срок не позднее 15-го числа месяца, следующего

за отчетным.

Уплата акциза при реализации (передаче) налогоплательщиками

произведенных ими подакцизных товаров производится исходя из

фактической реализации (передачи) указанных товаров за истекший

налоговый период не позднее 25-го числа месяца, следующего за

истекшим налоговым периодом, если иное не предусмотрено статьей 204

НК РФ.

83.

Налог на добычу полезных ископаемых (НДПИ)Организации и индивидуальные предприниматели, осуществляющие добычу

полезных ископаемых на основании лицензии на право пользования недрами.

Постановка на учет осуществляется в течение 30 календарных дней с

момента государственной регистрации лицензии на пользование участком

недр — по месту нахождения участка, на территории соответствующего

субъекта РФ. В случае нахождения участка недр не на территории РФ —

постановка на учет производится по местонахождению организации (либо

физического лица) — пользователя.

84.

Объект налогообложения- полезные ископаемые, добытые из недр на

территории РФ;

- полезные ископаемые, извлеченные из отходов

(потерь) добывающего производства, если такое

извлечение подлежит отдельному лицензированию;

- полезные ископаемые, добытые за пределами

территории РФ.

85.

Налоговые ставкиАдвалорные ставки (в процентах) – применяются в отношении налоговой

базы, определяемой как стоимость добытого полезного ископаемого.

Специфические ставки (в рублях за тонну) – применяются в отношении

налоговой базы, определяемой как количество добытого полезного

ископаемого.

Льготная налоговая ставка 0 процентов (0 рублей)

Налоговый период – календарный месяц

86.

Водный налогПлательщики - организации и физические лица, в том

числе индивидуальные предприниматели,

осуществляющие пользование водными объектами,

подлежащее лицензированию в соответствии с

законодательством Российской Федерации.

Объекты налогообложения - виды пользования водными объектами:

забор воды из водных объектов;

использование акватории водных объектов, за исключением лесосплава

в плотах и кошелях;

использование водных объектов без забора воды для целей

гидроэнергетики;

использование водных объектов для целей сплава древесины в плотах и

кошелях.

87.

Размеры ставок водного налога установлены в рублях за единицуналоговой базы в зависимости от вида водопользования и различаются

по экономическим районам, бассейнам рек, озерам и морям.

Общая сумма налога уплачиваются ежеквартально не позднее 20 числа

месяца, следующего за истекшим налоговым периодом, по

местонахождению объекта налогообложения.

Льготы в рамках данного вида налога не предусмотрены.

88.

Отраслевые налоги.Сборы за пользование объектами

животного мира

Плательщики сбора

Граждане, индивидуальные предприниматели и

юридические лица, получающие в установленном

порядке лицензию (разрешение) на пользование

объектами животного мира на территории

Российской Федерации.

89.

Выдача разрешений на добычу охотничьих ресурсов юридическимлицам и индивидуальным предпринимателям, заключившим

охотхозяйственное соглашение, производится комитетом охотничьего и

рыбного хозяйства субъекта РФ для последующей выдачи их

физическим лицам.

Порядок расчета сбора

РАЗМЕР СБОРА=СТАВКА СБОРА*КОЛИЧЕСТВО ОБЪЕКТОВ

ЖИВОТНОГО МИРА

Согласно ст. 333.3 НК РФ ставки сбора устанавливаются за каждый

объект животного мира отдельно

(например, овцебык – 15000 рублей, медведь бурый – 6000 рублей, енотполоскун – 30 рублей и др.)

90.

Уплата сбора за пользование объектами животногомира производится плательщиками по месту

нахождения уполномоченного органа при

получении разрешения на добычу объектов

животного мира.

91.

Льготыне уплачивают сборы лица, являющиеся представителями коренных

малочисленных народов Севера, Сибири и Дальнего Востока Российской

Федерации.

не уплачивают сборы лица, не относящиеся к коренным малочисленным

народам, но постоянно проживающие в местах, где для их проживания и

хозяйственной деятельности охота и рыболовство являются основой

существования;

Данные льготы распространяются только на количество (объем) объектов

животного мира, добываемых для удовлетворения личных нужд, указанных

категорий плательщиков.

Основным документом, подтверждающим право на льготу, является паспорт

гражданина РФ с отметкой о регистрации по месту жительства.

92.

Платежи при пользовании недрами – это совокупность обязательныхплатежей, уплачиваемых пользователями недр при получении

исключительных прав на выполнение определенных видов работ в

качестве одного из обязательных условий получения и реализации права

пользования недрами:

Разовые платежи

уплачиваются при наступлении определенных событий, оговоренных в

Лицензии (ссылка на лицензии)

Сбор за участие в конкурсе (аукционе)

уплачивается при регистрации заявки

Регулярные платежи за пользование недрами

уплачиваются пользователями недр в течение периода действия

Лицензии (ссылка), независимо от фактического проведения работ

93.

Платежи в размере 1/4 годовой суммы уплачиваютсяпользователями недр ежеквартально не позднее

последнего числа месяца, следующего за истекшим

кварталом, равными долями в течение года.

Льготы в рамках данного вида платежей не

предусмотрены.

94.

Сборы за пользование объектами водных биологических ресурсовФизические лица, индивидуальные предприниматели и организации,

получающие в установленном порядке разрешение на добычу (вылов)

водных биологических ресурсов во внутренних водах, в

территориальном море, на континентальном шельфе РФ и в

исключительной экономической зоне РФ, а также в Азовском,

Каспийском, Баренцевом морях и в районе архипелага Шпицберген.

95.

Разрешения на добычу (вылов) водных биологических ресурсов выдаютсяпри осуществлении:

- промышленного и прибрежного рыболовства

- рыболовства в научно-исследовательских, контрольных, учебных и культурнопросветительских целях

- рыболовства в целях товарного рыбоводства, воспроизводства и акклиматизации

водных биоресурсов организации любительского и спортивного рыболовства

- в иных случаях.

РАЗМЕР СБОРА=СТАВКА СБОРА

(ДЛЯ СООТВЕТСТВУЮЩЕГО ОБЪЕКТА НА ДАТУ НАЧАЛА ДЕЙСТВИЯ

РАЗРЕШЕНИЯ)*КОЛИЧЕСТВО ОБЪЕКТОВ ВОДНЫХ БИОЛОГИЧЕСКИХ

РЕСУРСОВ

Ставки сбора установлены в рублях за 1 тонну разрешенного к вылову

объекта водных биологических ресурсов.

(например, треска 3000 рублей, нерка – 20000 рублей, краб – 35000

рублей и др. в зависимости от моря).

96.

Тема 3 «Системы налогообложениядоходов индивидуальных

предпринимателей» рассмотрена,

благодарю за внимание!!!

Право

Право