Похожие презентации:

Общая система налогообложения для сельскохозяйственных товаропроизводителей

1.

Общая система налогообложениядля сельскохозяйственных

товаропроизводителей

2.

Налог на прибыль организаций длясельскохозяйственных товаропроизводителей

В отношении деятельности, связанной с сельхозпроизводством,

применяется ставка 0 процентов, при условии что доля дохода от

реализации произведенной, а также произведенной и

переработанной сельскохозяйственной продукции составляет не

менее 70 процентов (критерий, применяемый для ЕСХН).

В отношении деятельности, не связанной с сельхозпроизводством,

применяется общая ставка 20 процентов.

Необходимо вести раздельный учет доходов и расходов от деятельности,

связанной с реализацией произведенной сельскохозяйственной

продукции, а также с реализацией произведенной и переработанной

собственной сельскохозяйственной продукции и доходов и расходов от

иных видов деятельности.

2

3.

Налог на прибыль организацийНалог на прибыль организаций прямо зависит от конечных финансовых результатов

деятельности организаций.

Налог начисляется на прибыль, которую получила организация, то есть, на разницу

между доходами и расходами.

Прибыль – результат вычитания расходов из суммы доходов организации – является

объектом налогообложения.

Доходы и расходы признаются в том отчетном (налоговом) периоде, в котором они

имели место, независимо от факта получения или уплаты денежных средств (ст. ст.

271, 272 НК РФ).

3

4.

Освобождение от исполнения обязанностей уплаты НДСОрганизации и ИП

(за исключением плательщиков ЕСХН)

Условия применения:

Преимущества:

Выручка от реализации товаров

(работ, услуг) за каждые три

предшествующих последовательных

календарных месяца (без учета

налога) не превышает 2 млн. руб.;

Возможность не уплачивать НДС по

операциям на внутреннем рынке (п. 4

ст. 145 НК РФ). «Входной» и «ввозной»

НДС не принимаются к вычету, а

отражается

в

стоимости

приобретенных (ввезенных) товаров

(работ и услуг) (пп. 3 п. 2 ст. 170 НК

РФ).

Возможность не декларировать НДС.

У

налогоплательщика

отсутствует

обязанность

в

представлении

декларации по налогу в электронном

формате по каналам ТКС.

Возможность оформлять документы

на отгрузку без выделения НДС

отдельной строкой. То есть, в счетахфактурах указанные лица делают

надпись или проставляют штамп «Без

налога (НДС)» (п. 5 ст. 168 НК РФ).

Вновь созданные организации (вновь

зарегистрированные ИП) применяют

освобождение по ст. 145 НК РФ по

истечении 3 месяцев, указанных в п. 1

ст. 145 НК РФ (включая месяц их

создания или регистрации);

Отсутствие операций по реализации

подакцизных

товаров

и

минерального сырья;

не могут отказаться от освобождения

до истечения 12 последовательных

календарных

месяцев,

за

исключением случаев, если право на

освобождение будет утрачено.

4

5.

Процедура получения освобождения1. Представить в ИФНС по месту учета уведомление по форме, которая

утверждена Приказом Минфина РФ от 26.12.2018 № 286н (п. 3, 6 ст. 145

НК РФ).

2. Помимо уведомления необходимо представить документы,

подтверждающие право организации на применение освобождения от

уплаты НДС (п. 6 ст. 145 НК РФ):

- выписка из бухгалтерского баланса (представляют организации);

- выписка из книги продаж;

- выписка из книги учета доходов и расходов и хозяйственных операций

(представляют ИП).

Уведомление и подтверждающие документы необходимо представить в

ИФНС по месту учета не позднее 20-го числа месяца, начиная с которого

субъект использует право на освобождение (п. 3 ст. 145 НК РФ).

5

6.

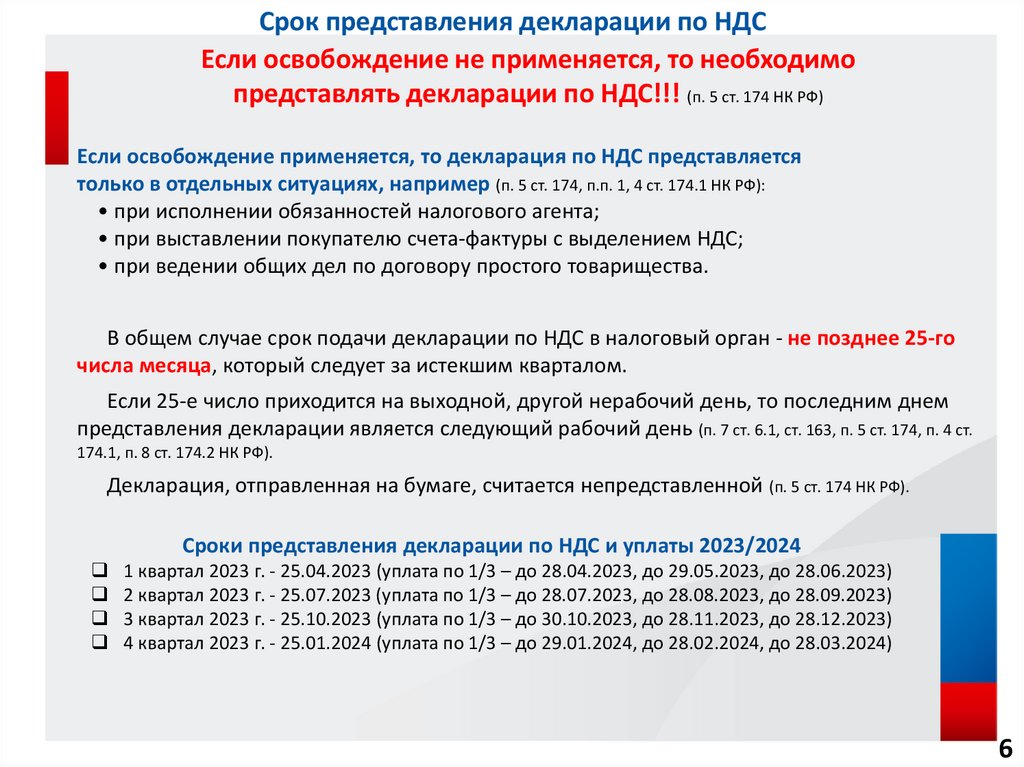

Срок представления декларации по НДСЕсли освобождение не применяется, то необходимо

представлять декларации по НДС!!! (п. 5 ст. 174 НК РФ)

Если освобождение применяется, то декларация по НДС представляется

только в отдельных ситуациях, например (п. 5 ст. 174, п.п. 1, 4 ст. 174.1 НК РФ):

• при исполнении обязанностей налогового агента;

• при выставлении покупателю счета-фактуры с выделением НДС;

• при ведении общих дел по договору простого товарищества.

В общем случае срок подачи декларации по НДС в налоговый орган - не позднее 25-го

числа месяца, который следует за истекшим кварталом.

Если 25-е число приходится на выходной, другой нерабочий день, то последним днем

представления декларации является следующий рабочий день (п. 7 ст. 6.1, ст. 163, п. 5 ст. 174, п. 4 ст.

174.1, п. 8 ст. 174.2 НК РФ).

Декларация, отправленная на бумаге, считается непредставленной (п. 5 ст. 174 НК РФ).

Сроки представления декларации по НДС и уплаты 2023/2024

1 квартал 2023 г. - 25.04.2023 (уплата по 1/3 – до 28.04.2023, до 29.05.2023, до 28.06.2023)

2 квартал 2023 г. - 25.07.2023 (уплата по 1/3 – до 28.07.2023, до 28.08.2023, до 28.09.2023)

3 квартал 2023 г. - 25.10.2023 (уплата по 1/3 – до 30.10.2023, до 28.11.2023, до 28.12.2023)

4 квартал 2023 г. - 25.01.2024 (уплата по 1/3 – до 29.01.2024, до 28.02.2024, до 28.03.2024)

6

Финансы

Финансы