Похожие презентации:

Обязательное применение единого налогового платежа (ЕНП) с 2023 года

1.

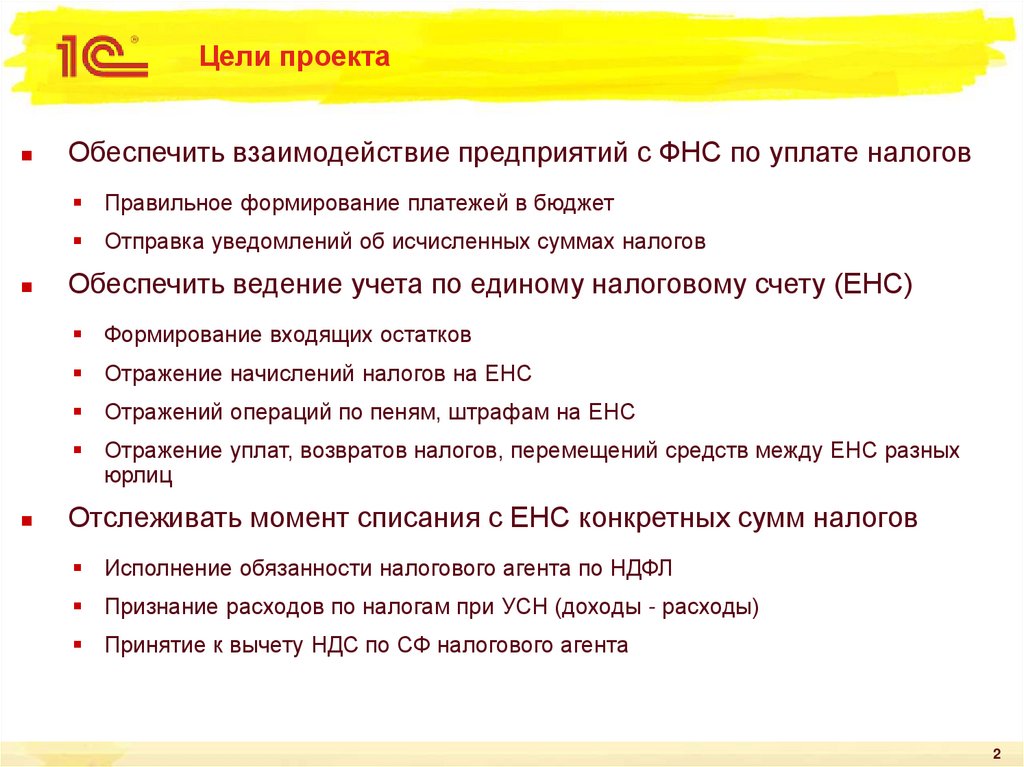

Обязательное применение единого налогового платежа (ЕНП) с 2023 года2. Цели проекта

Обеспечить взаимодействие предприятий с ФНС по уплате налоговПравильное формирование платежей в бюджет

Отправка уведомлений об исчисленных суммах налогов

Обеспечить ведение учета по единому налоговому счету (ЕНС)

Формирование входящих остатков

Отражение начислений налогов на ЕНС

Отражений операций по пеням, штрафам на ЕНС

Отражение уплат, возвратов налогов, перемещений средств между ЕНС разных

юрлиц

Отслеживать момент списания с ЕНС конкретных сумм налогов

Исполнение обязанности налогового агента по НДФЛ

Признание расходов по налогам при УСН (доходы - расходы)

Принятие к вычету НДС по СФ налогового агента

2

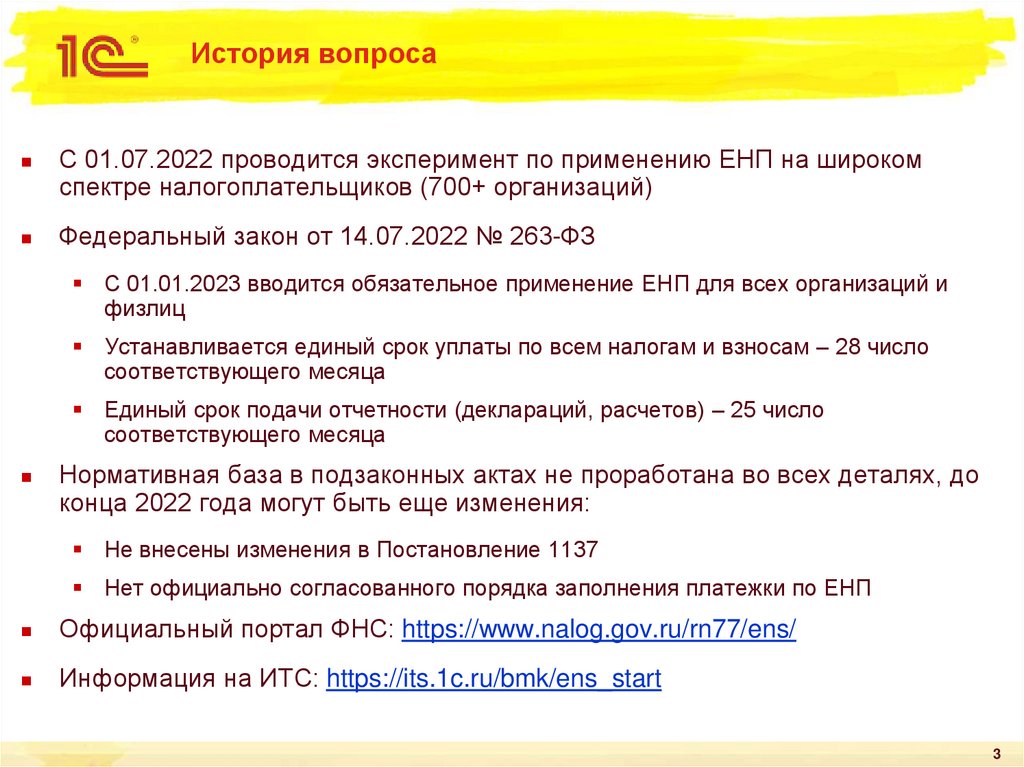

3. История вопроса

С 01.07.2022 проводится эксперимент по применению ЕНП на широкомспектре налогоплательщиков (700+ организаций)

Федеральный закон от 14.07.2022 № 263-ФЗ

С 01.01.2023 вводится обязательное применение ЕНП для всех организаций и

физлиц

Устанавливается единый срок уплаты по всем налогам и взносам – 28 число

соответствующего месяца

Единый срок подачи отчетности (деклараций, расчетов) – 25 число

соответствующего месяца

Нормативная база в подзаконных актах не проработана во всех деталях, до

конца 2022 года могут быть еще изменения:

Не внесены изменения в Постановление 1137

Нет официально согласованного порядка заполнения платежки по ЕНП

Официальный портал ФНС: https://www.nalog.gov.ru/rn77/ens/

Информация на ИТС: https://its.1c.ru/bmk/ens_start

3

4.

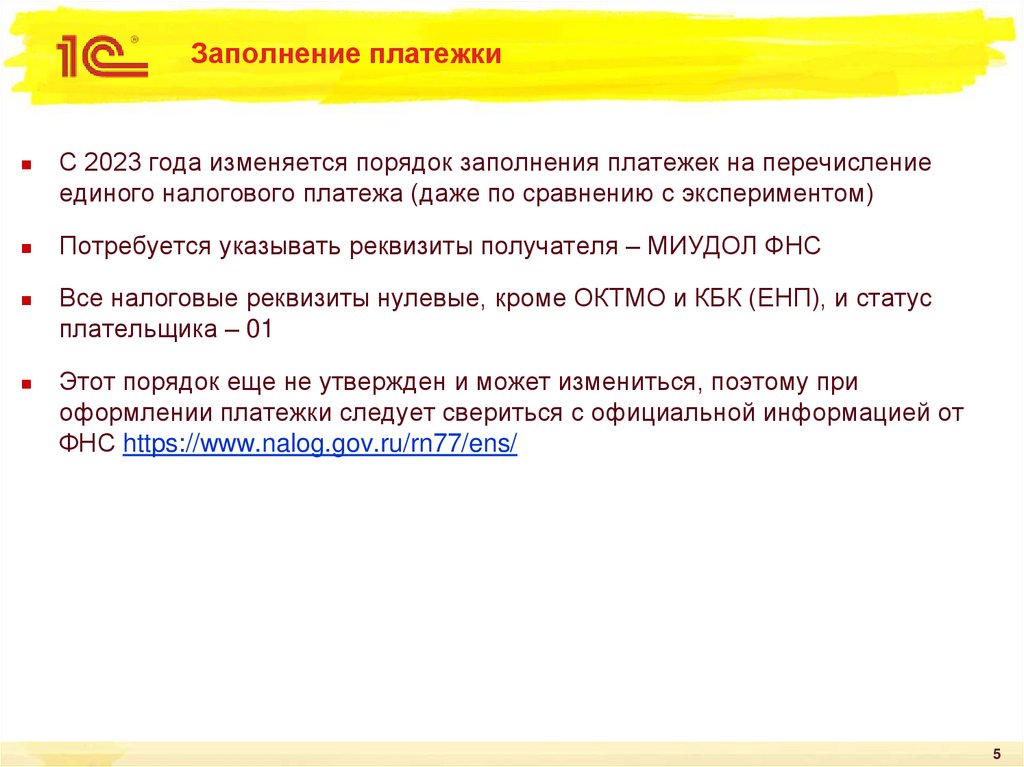

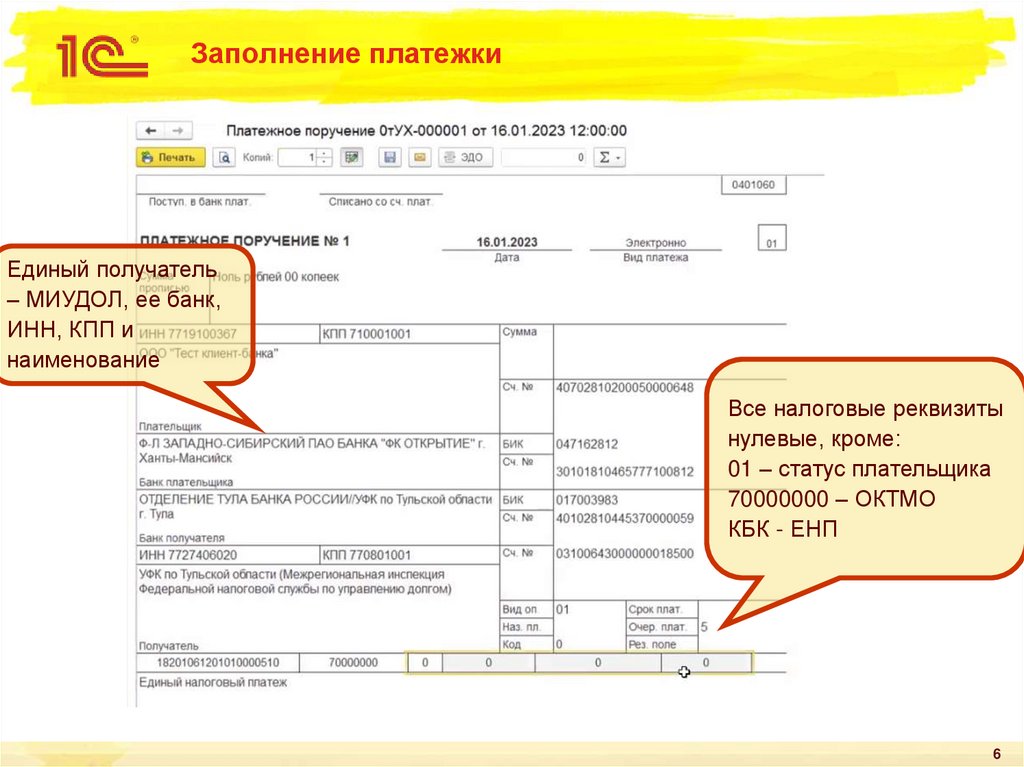

Уплата налогов и уведомления5. Заполнение платежки

С 2023 года изменяется порядок заполнения платежек на перечислениеединого налогового платежа (даже по сравнению с экспериментом)

Потребуется указывать реквизиты получателя – МИУДОЛ ФНС

Все налоговые реквизиты нулевые, кроме ОКТМО и КБК (ЕНП), и статус

плательщика – 01

Этот порядок еще не утвержден и может измениться, поэтому при

оформлении платежки следует свериться с официальной информацией от

ФНС https://www.nalog.gov.ru/rn77/ens/

5

6. Заполнение платежки

Единый получатель– МИУДОЛ, ее банк,

ИНН, КПП и

наименование

Все налоговые реквизиты

нулевые, кроме:

01 – статус плательщика

70000000 – ОКТМО

КБК - ЕНП

6

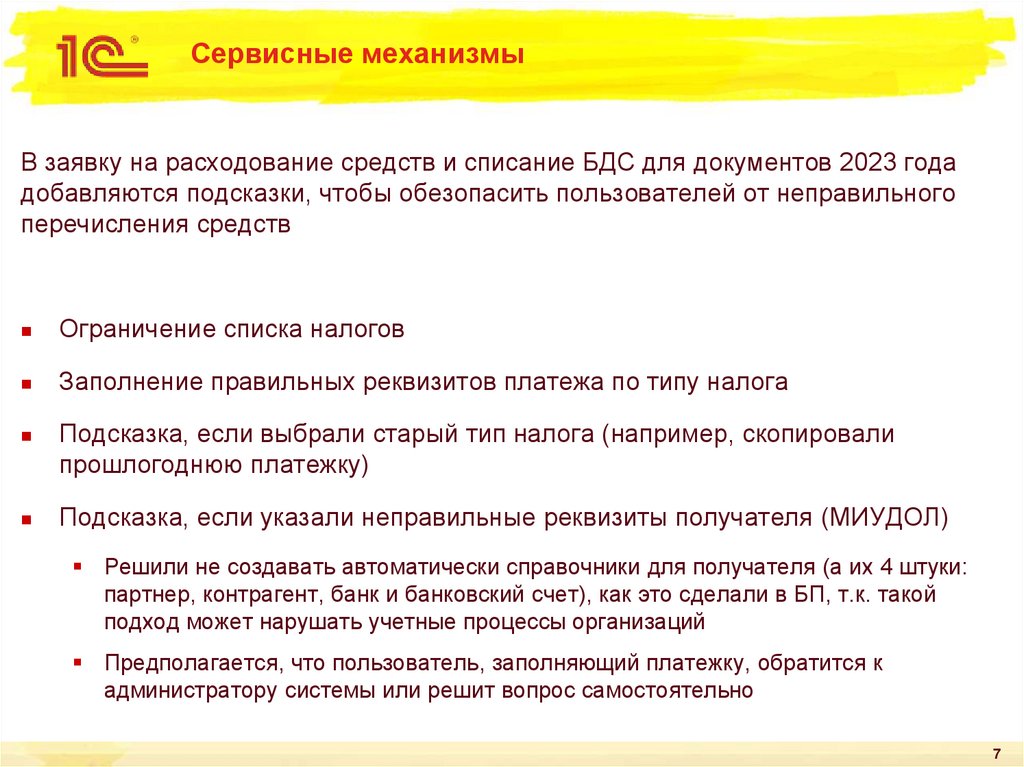

7. Сервисные механизмы

В заявку на расходование средств и списание БДС для документов 2023 годадобавляются подсказки, чтобы обезопасить пользователей от неправильного

перечисления средств

Ограничение списка налогов

Заполнение правильных реквизитов платежа по типу налога

Подсказка, если выбрали старый тип налога (например, скопировали

прошлогоднюю платежку)

Подсказка, если указали неправильные реквизиты получателя (МИУДОЛ)

Решили не создавать автоматически справочники для получателя (а их 4 штуки:

партнер, контрагент, банк и банковский счет), как это сделали в БП, т.к. такой

подход может нарушать учетные процессы организаций

Предполагается, что пользователь, заполняющий платежку, обратится к

администратору системы или решит вопрос самостоятельно

7

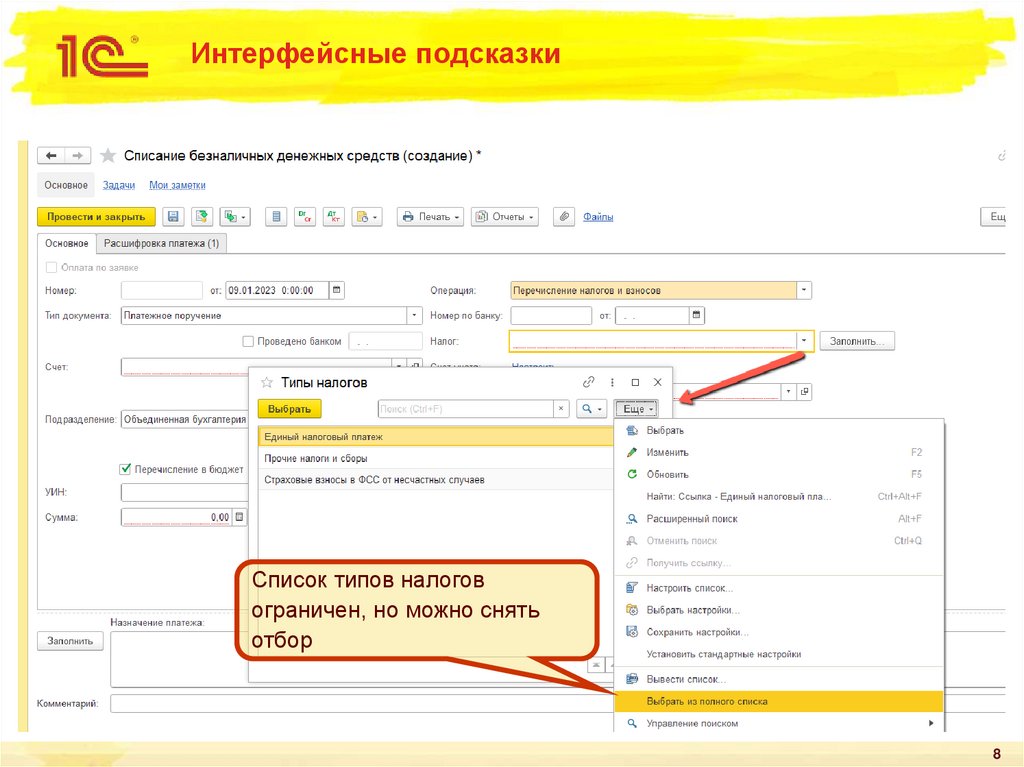

8. Интерфейсные подсказки

Список типов налоговограничен, но можно снять

отбор

8

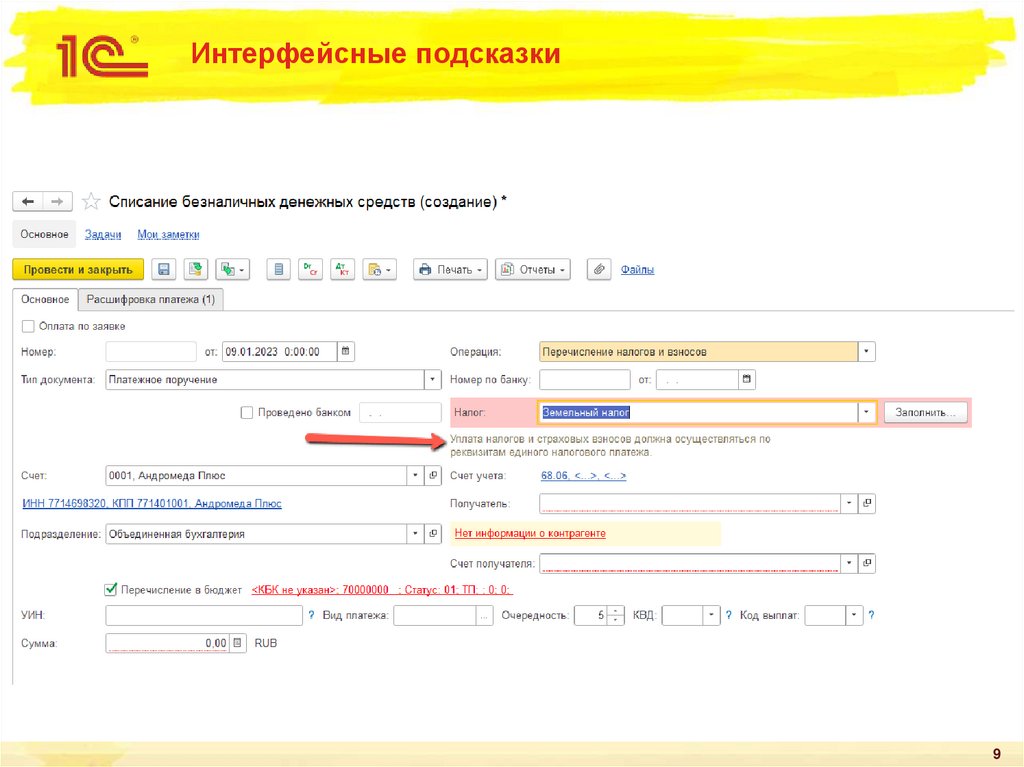

9. Интерфейсные подсказки

910. Уведомление об исчисленных суммах налогов

Новый формат уведомления для применения с 01.01.23(выпущено в БРО 1.2.1.153 14.12.22)

Уведомления теперь подаются только по налогам и взносам со сроком уплаты до

подачи декларации. Т.е. по НДС и налогу на прибыль уведомления не подаются.

Вместо срока уплаты теперь указывается период начисления налога

Для НДФЛ установлены особые периоды начисления с 23 числа месяца по 22ое

следующего, т.е. год делится на 13 периодов:

1 янв – 22 янв, 23 янв – 22 фев, … , 23 нояб – 22 дек, 23 дек – 31 дек.

Есть нерешенная проблема с ЗП за последний рабочий день 2022 года

По законам 2022г НДФЛ можно перечислить в след раб день – 09.01.23

Эту сумму можно перечислить только на ЕНС и ФНС должна списать ее с ЕНС

Для списания суммы нужно отправить в ФНС уведомление, а его можно отправить

только в новом формате, где больше нет срока уплаты, а только период начисления

весь 4 квартал 2022 года

В итоге ФНС может списать уплаченную сумму только 28 января с нарушением законных

сроков

10

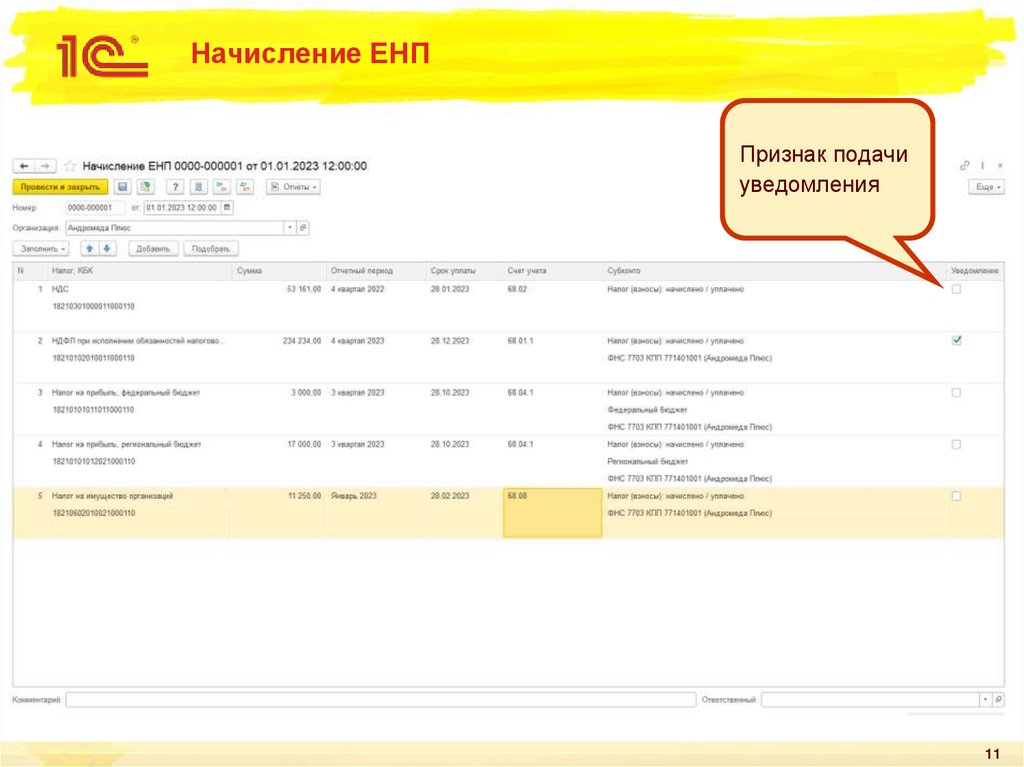

11. Начисление ЕНП

Признак подачиуведомления

11

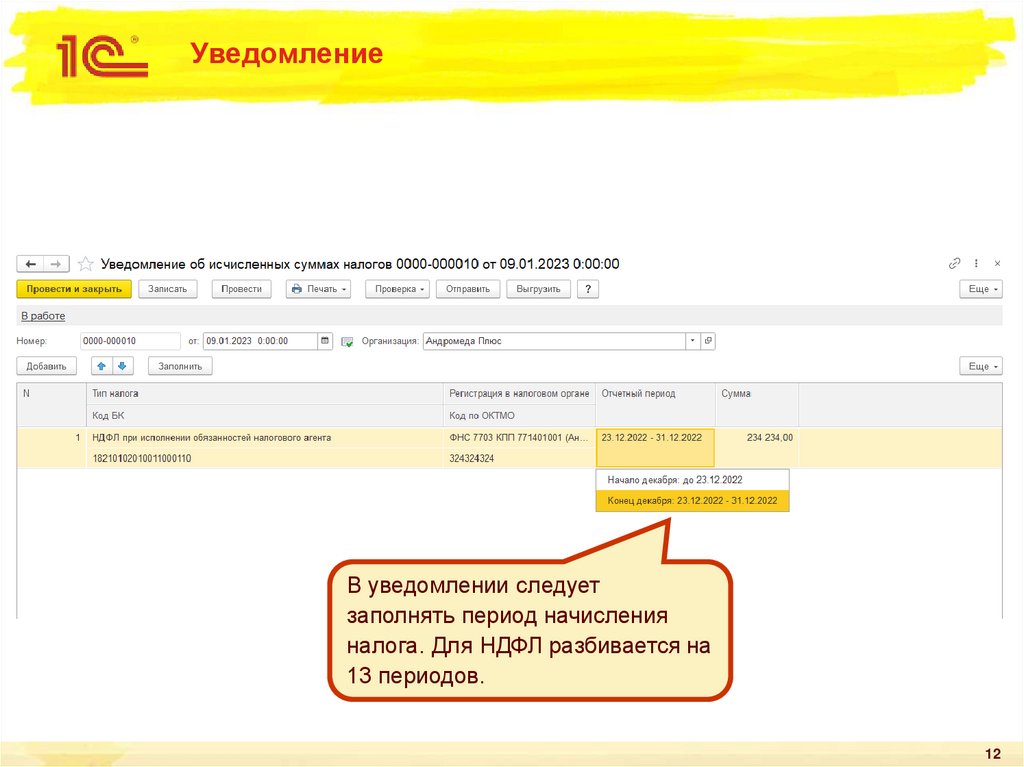

12. Уведомление

В уведомлении следуетзаполнять период начисления

налога. Для НДФЛ разбивается на

13 периодов.

12

13.

Ведение учета поединому налоговому счету

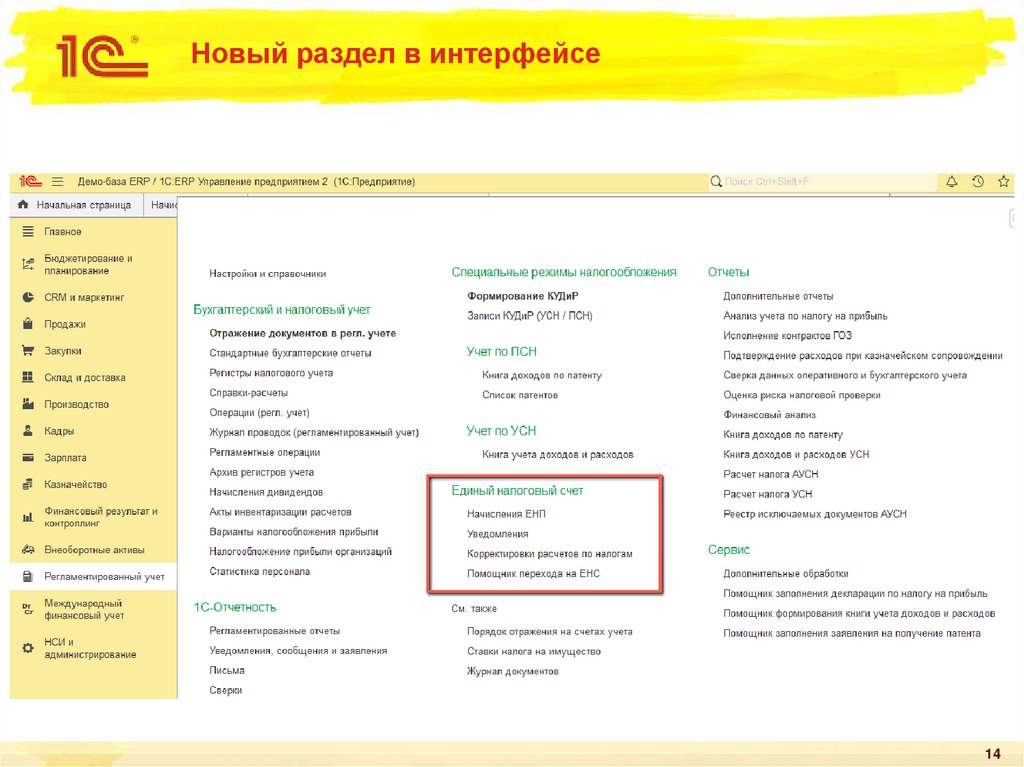

14. Новый раздел в интерфейсе

1415. Ведение учета по единому налоговому счету

Учет на 68.90 ведется котловым методом, что соответствует «единству»налогового счета

Однако из-за несовершенства текущего законодательства недостаточно

просто отправить средства на ЕНС

В некоторых случаях необходимо отслеживать факт списания и сумму,

которую ФНС списывает с ЕНС по конкретному налогу

Также ФНС дополнительно к ЕНС ведет отдельные карточки по налогам и по

ним начисляет пени (и собирается показывать эту информацию в личном

кабинете)

Для контроля и анализа движений по ЕНС введены более подробные

регистры накопления (будут поставляться в составе БРУ из БП 3.0)

15

16. Учетные регистры ЕНС

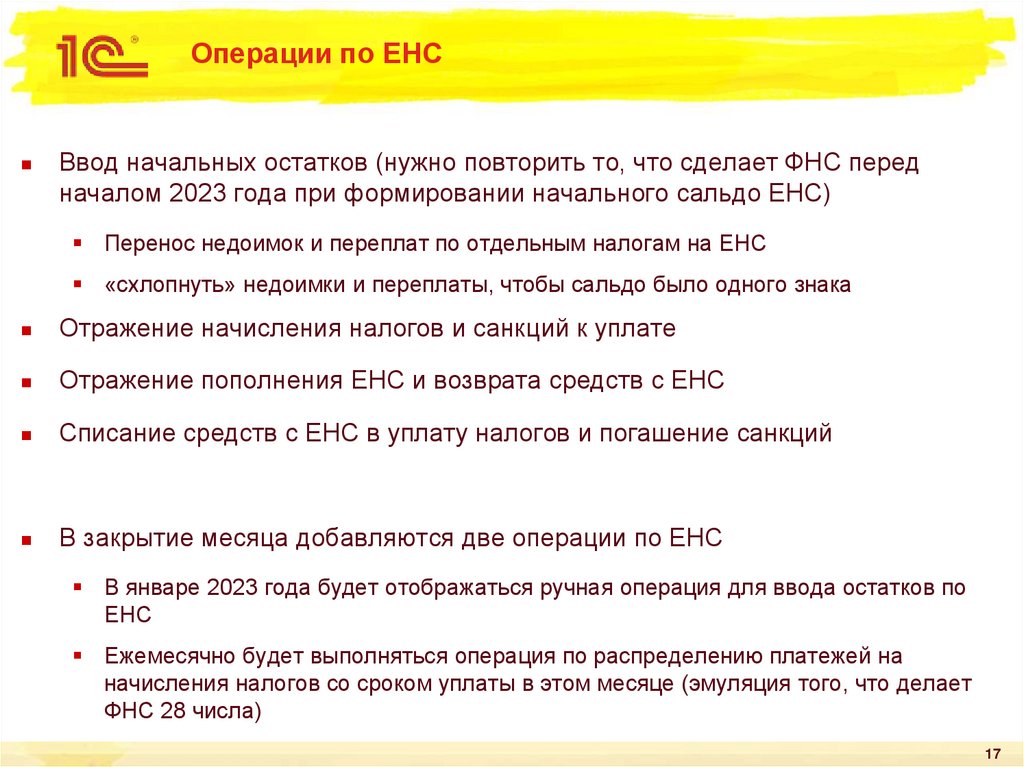

1617. Операции по ЕНС

Ввод начальных остатков (нужно повторить то, что сделает ФНС передначалом 2023 года при формировании начального сальдо ЕНС)

Перенос недоимок и переплат по отдельным налогам на ЕНС

«схлопнуть» недоимки и переплаты, чтобы сальдо было одного знака

Отражение начисления налогов и санкций к уплате

Отражение пополнения ЕНС и возврата средств с ЕНС

Списание средств с ЕНС в уплату налогов и погашение санкций

В закрытие месяца добавляются две операции по ЕНС

В январе 2023 года будет отображаться ручная операция для ввода остатков по

ЕНС

Ежемесячно будет выполняться операция по распределению платежей на

начисления налогов со сроком уплаты в этом месяце (эмуляция того, что делает

ФНС 28 числа)

17

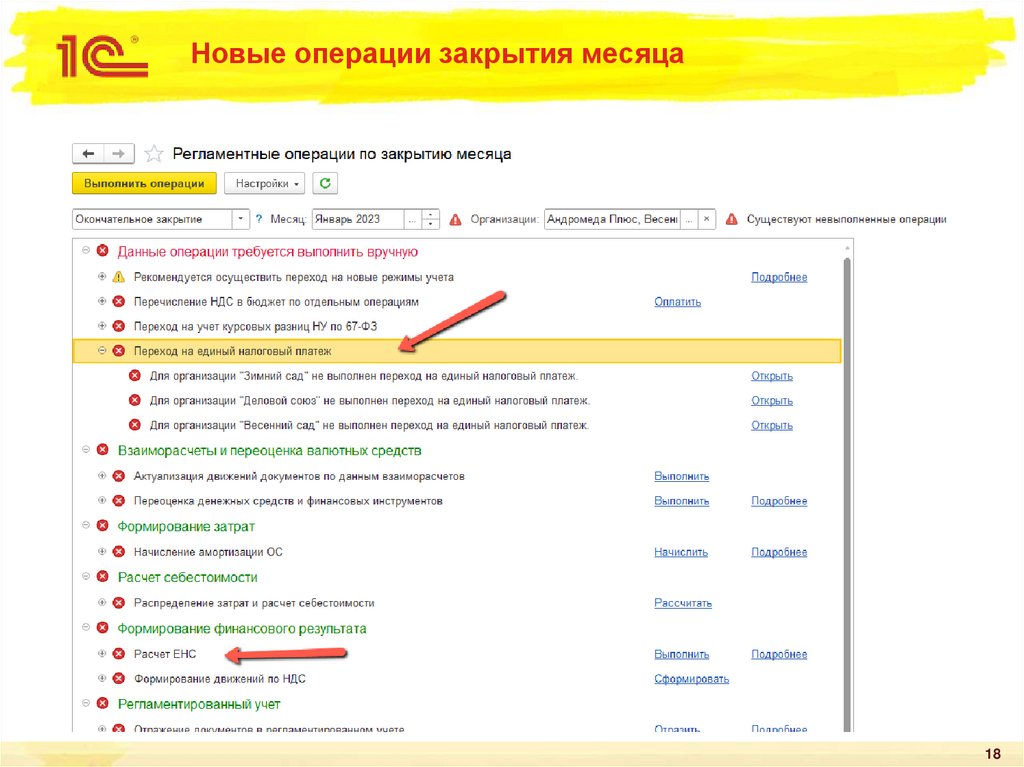

18. Новые операции закрытия месяца

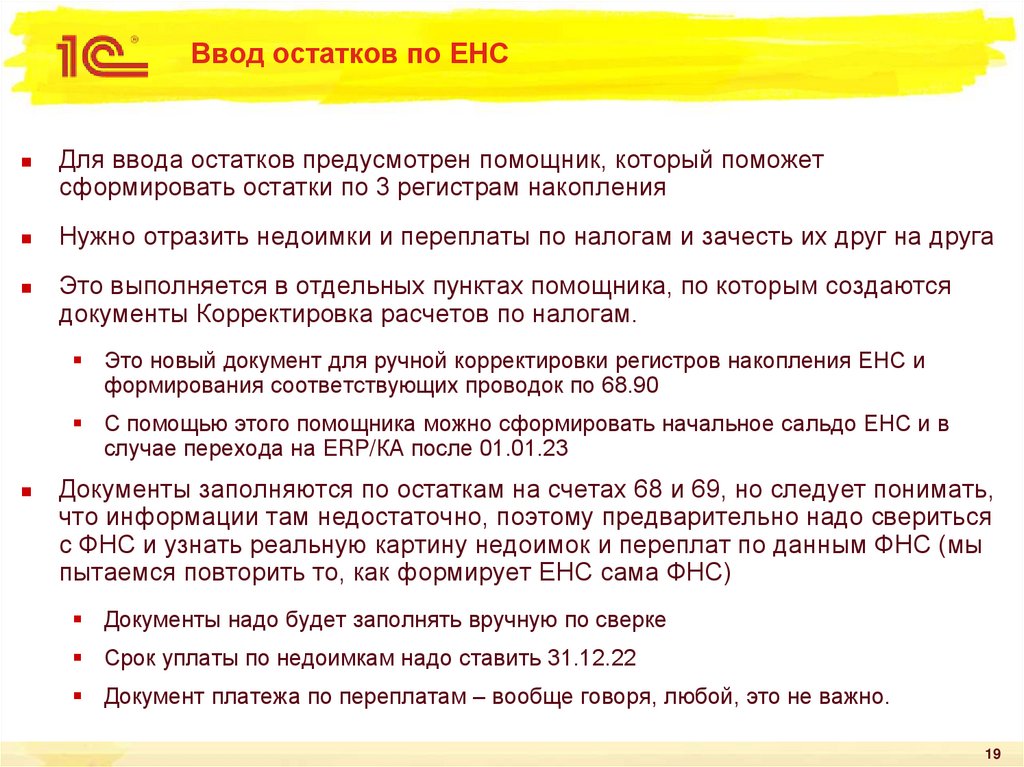

1819. Ввод остатков по ЕНС

Для ввода остатков предусмотрен помощник, который поможетсформировать остатки по 3 регистрам накопления

Нужно отразить недоимки и переплаты по налогам и зачесть их друг на друга

Это выполняется в отдельных пунктах помощника, по которым создаются

документы Корректировка расчетов по налогам.

Это новый документ для ручной корректировки регистров накопления ЕНС и

формирования соответствующих проводок по 68.90

С помощью этого помощника можно сформировать начальное сальдо ЕНС и в

случае перехода на ERP/КА после 01.01.23

Документы заполняются по остаткам на счетах 68 и 69, но следует понимать,

что информации там недостаточно, поэтому предварительно надо свериться

с ФНС и узнать реальную картину недоимок и переплат по данным ФНС (мы

пытаемся повторить то, как формирует ЕНС сама ФНС)

Документы надо будет заполнять вручную по сверке

Срок уплаты по недоимкам надо ставить 31.12.22

Документ платежа по переплатам – вообще говоря, любой, это не важно.

19

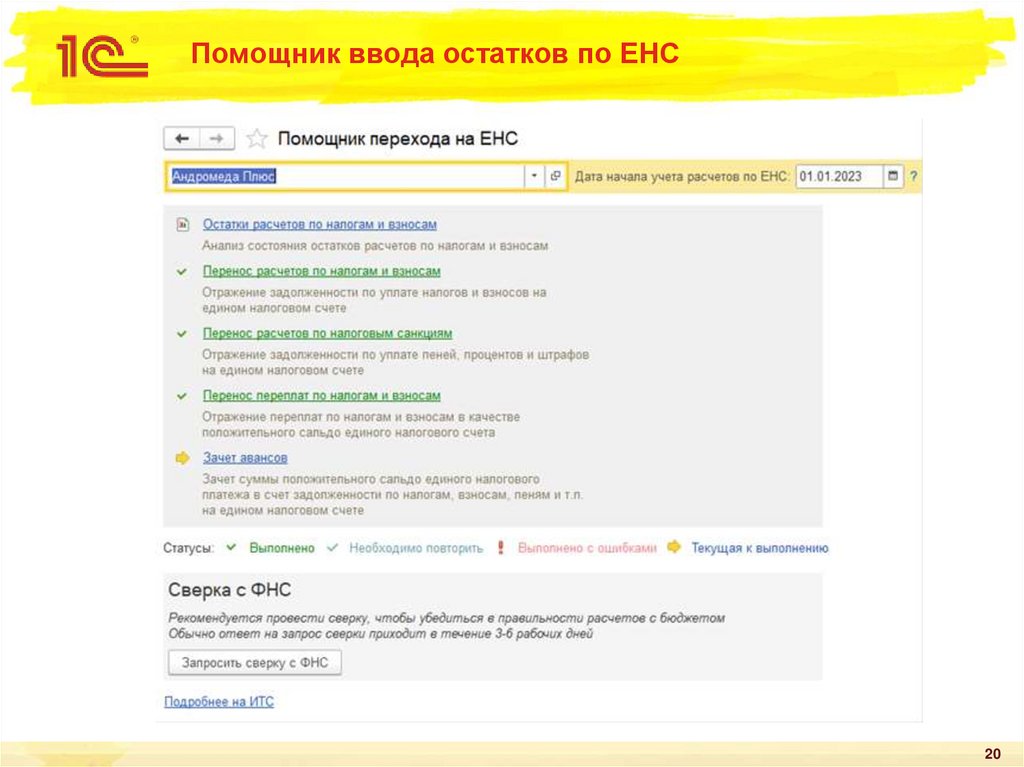

20. Помощник ввода остатков по ЕНС

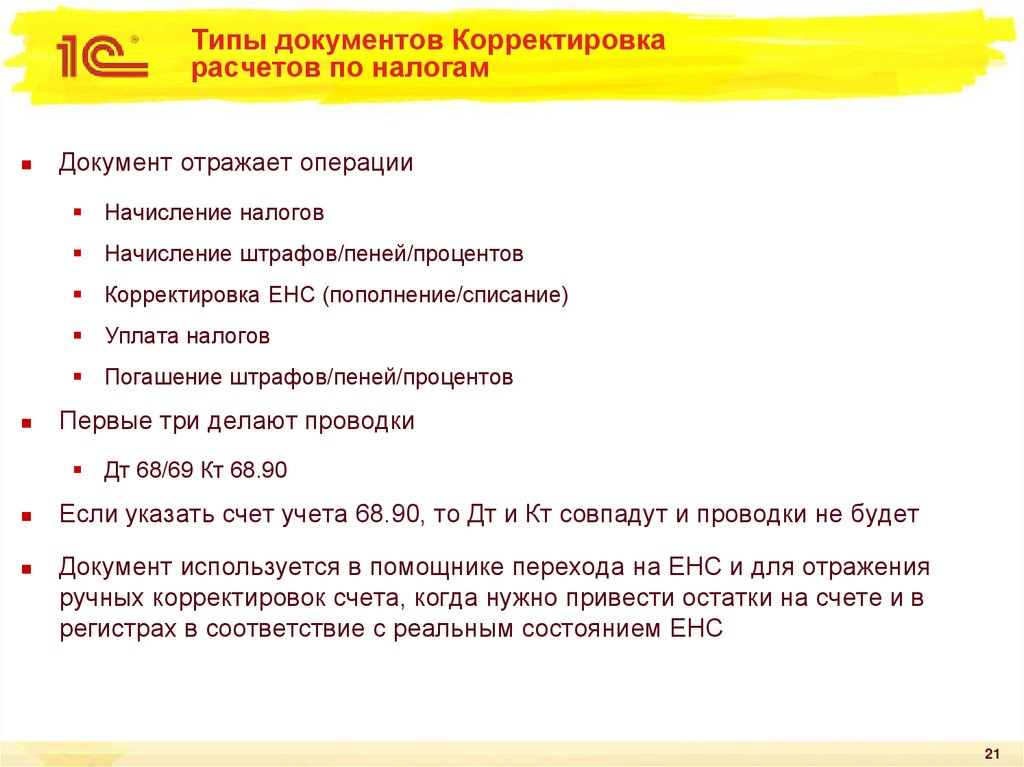

2021. Типы документов Корректировка расчетов по налогам

Документ отражает операцииНачисление налогов

Начисление штрафов/пеней/процентов

Корректировка ЕНС (пополнение/списание)

Уплата налогов

Погашение штрафов/пеней/процентов

Первые три делают проводки

Дт 68/69 Кт 68.90

Если указать счет учета 68.90, то Дт и Кт совпадут и проводки не будет

Документ используется в помощнике перехода на ЕНС и для отражения

ручных корректировок счета, когда нужно привести остатки на счете и в

регистрах в соответствие с реальным состоянием ЕНС

21

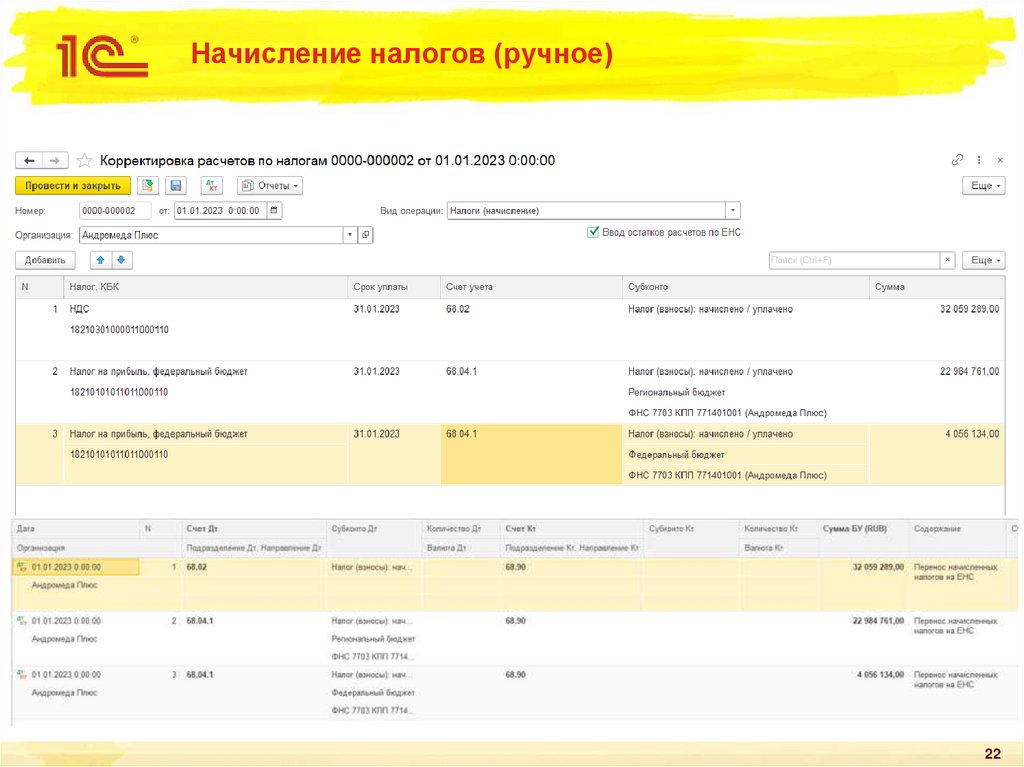

22. Начисление налогов (ручное)

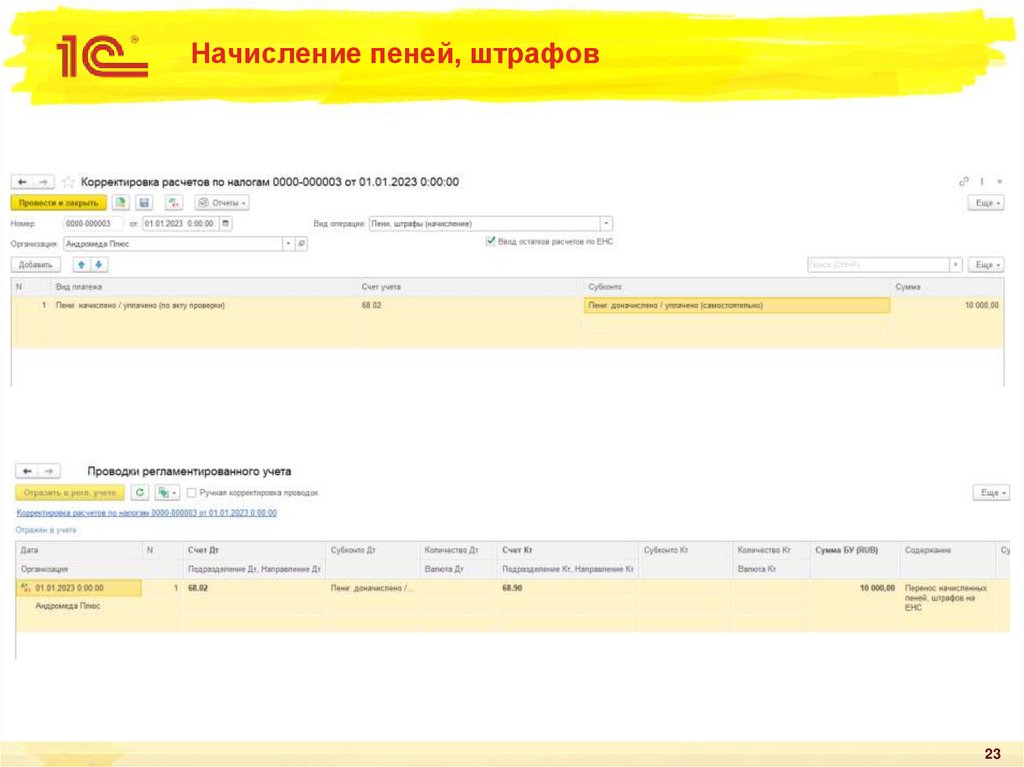

2223. Начисление пеней, штрафов

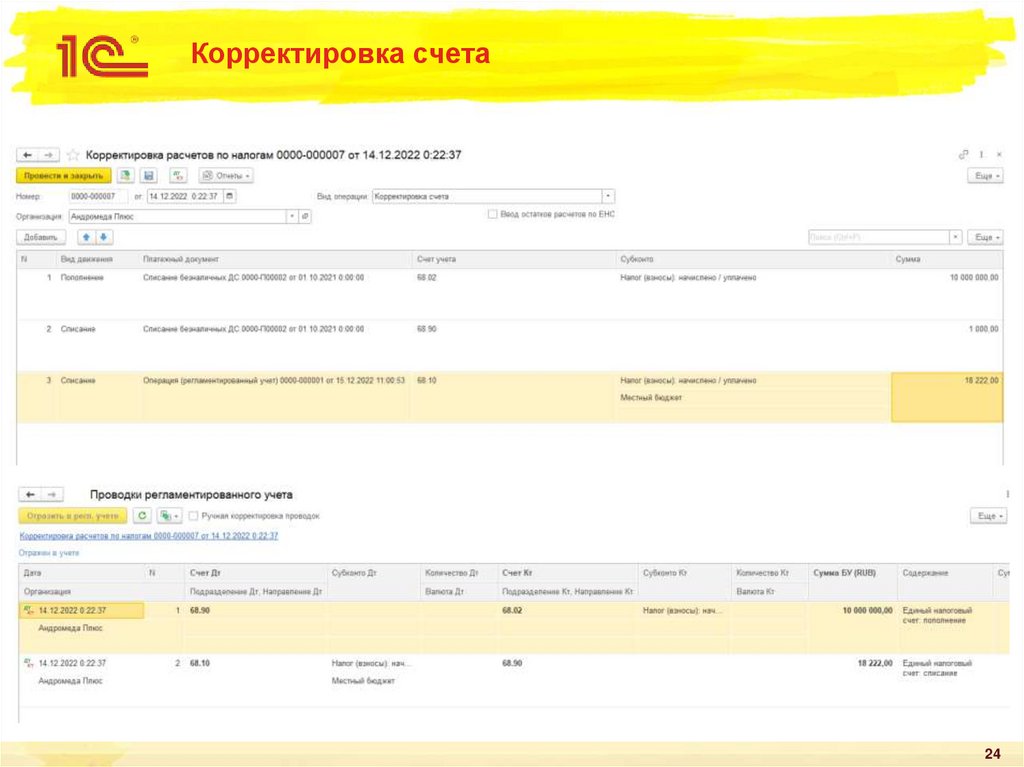

2324. Корректировка счета

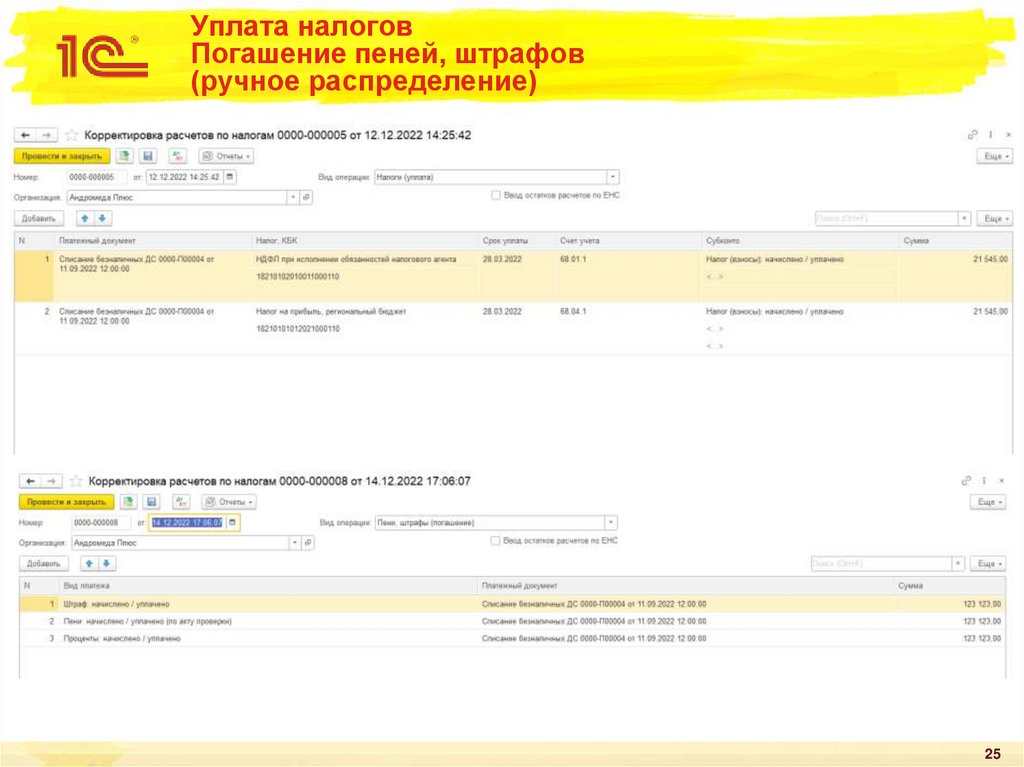

2425. Уплата налогов Погашение пеней, штрафов (ручное распределение)

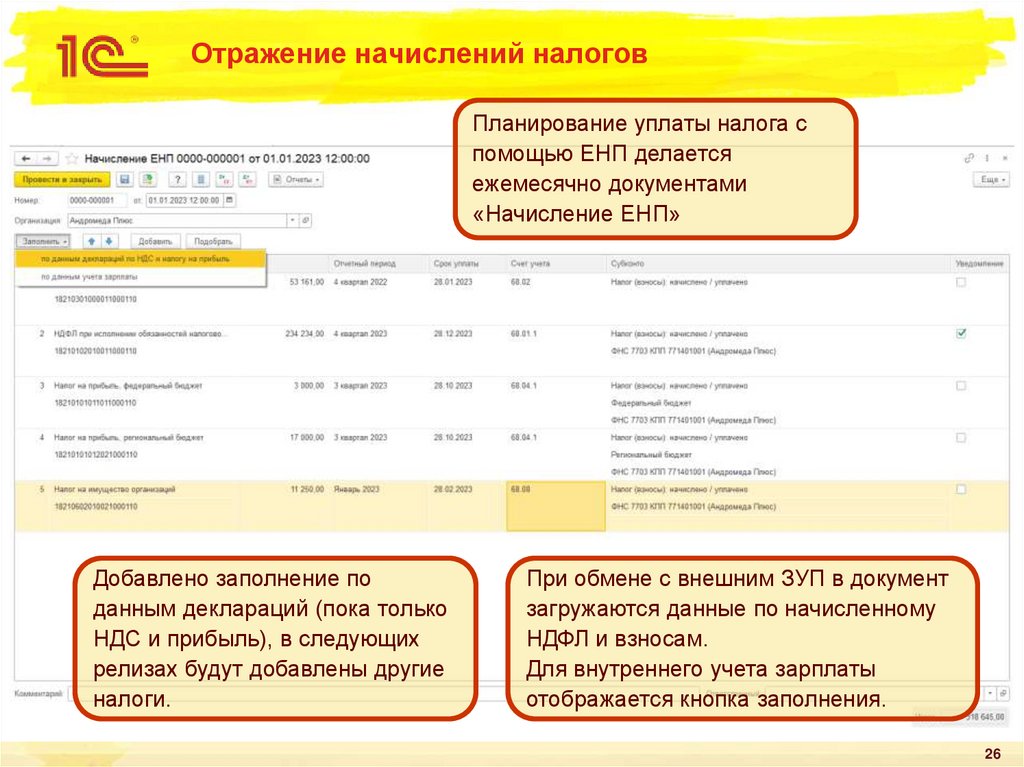

2526. Отражение начислений налогов

Планирование уплаты налога спомощью ЕНП делается

ежемесячно документами

«Начисление ЕНП»

Добавлено заполнение по

данным деклараций (пока только

НДС и прибыль), в следующих

релизах будут добавлены другие

налоги.

При обмене с внешним ЗУП в документ

загружаются данные по начисленному

НДФЛ и взносам.

Для внутреннего учета зарплаты

отображается кнопка заполнения.

26

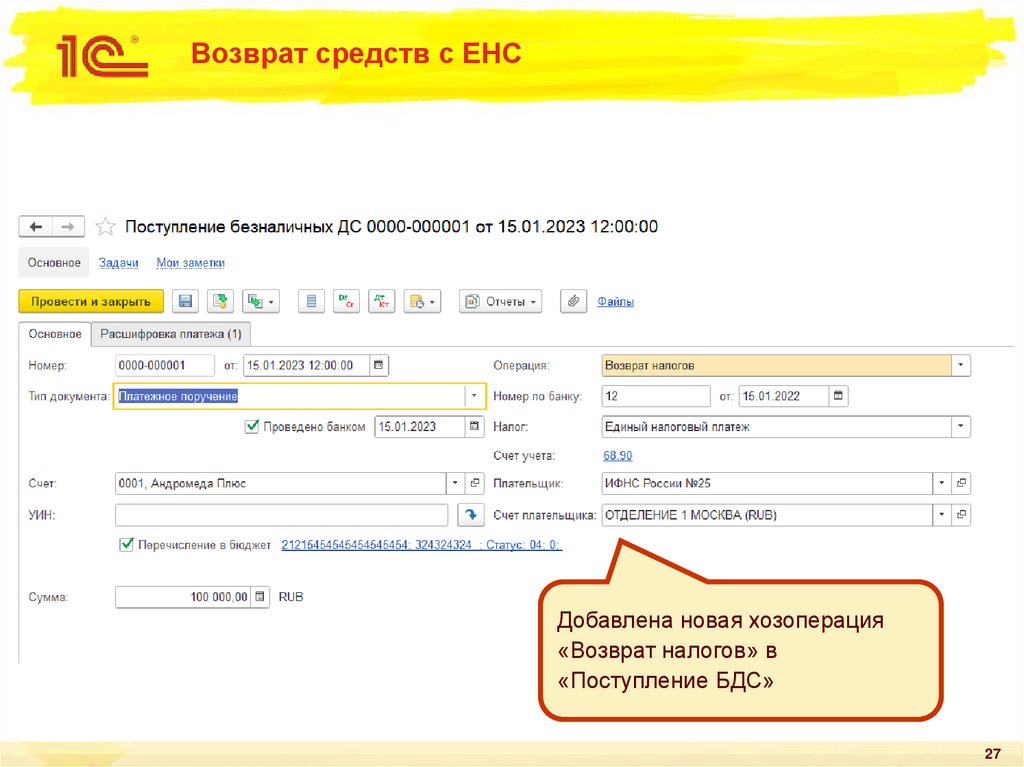

27. Возврат средств с ЕНС

Добавлена новая хозоперация«Возврат налогов» в

«Поступление БДС»

27

28.

Распределение авансов по ЕНСна начисления налогов

29. Зачем нужно распределение?

Обязанности налогового агента: исчислить-удержать-перечислитьОтчетные формы по разным налогам содержат информацию для подтверждения

факта перечисления налога в бюджет

НДС

Для вычета входящего НДС по СФ налогового агента необходимо подтвердить

факт перечисления в бюджет и указать номер и дату ПП в графе 7 книги покупок

263-ФЗ снимает обязанность по перечислению налога в бюджет при оплате услуг

нерезидентов и устанавливает право вычета после уплаты сумм по декларации (по

1/3 каждый месяц следующего квартала)

НДФЛ и страховые взносы

Поправки в НК РФ пока не приняты и необходимо отслеживать перечисление

НДФЛ и взносов в бюджет для заполнения отчетных форм (6-НДФЛ, например)

Учет расходов кассовым методом при УСН

В КУДиР можно включать расходы по НДФЛ и взносам только после перечисления

в бюджет и с указанием реквизитов документа оплаты

29

30. Процесс распределения

Алгоритм распределения полностью взят из БП, там его пытаются делатьмаксимально совпадающим с тем, как ФНС списывает средства с ЕНС

Распределение выполняется в конце месяца, распределяет авансы на

налоги и пени и делает расход по всем 3 регистрам

В регистр РасчетыПоНалогамНаЕдиномНалоговомСчете формируются

расходные движения с указанием платежного документа – это считается

фактом уплаты конкретного налога конкретным платежным документом

Следует понимать, что достоверно платежный документ не определится

Этой информации нет даже у ФНС

Достоверным следует считать сам факт уплаты налога

Если средств на ЕНС недостаточно, то авансы распределяются на все долги,

чтобы оплатить одинаковую долю каждого налога

Информация об уплатах передается напрямую в подсистему БЗК

(формируются онлайн движения), для подсистем НДС и УСН формируются

задания на отложенный расчет

30

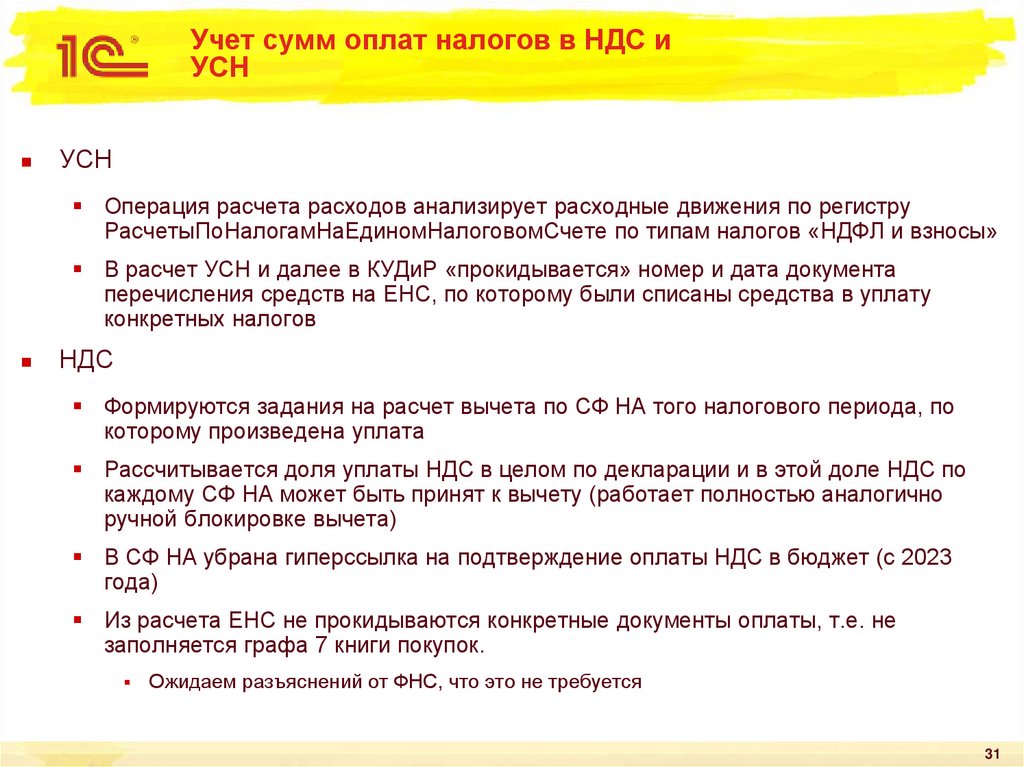

31. Учет сумм оплат налогов в НДС и УСН

УСНОперация расчета расходов анализирует расходные движения по регистру

РасчетыПоНалогамНаЕдиномНалоговомСчете по типам налогов «НДФЛ и взносы»

В расчет УСН и далее в КУДиР «прокидывается» номер и дата документа

перечисления средств на ЕНС, по которому были списаны средства в уплату

конкретных налогов

НДС

Формируются задания на расчет вычета по СФ НА того налогового периода, по

которому произведена уплата

Рассчитывается доля уплаты НДС в целом по декларации и в этой доле НДС по

каждому СФ НА может быть принят к вычету (работает полностью аналогично

ручной блокировке вычета)

В СФ НА убрана гиперссылка на подтверждение оплаты НДС в бюджет (с 2023

года)

Из расчета ЕНС не прокидываются конкретные документы оплаты, т.е. не

заполняется графа 7 книги покупок.

Ожидаем разъяснений от ФНС, что это не требуется

31

Финансы

Финансы