Похожие презентации:

Коммерческие банки как субъекты налоговых отношений (лекция № 2)

1.

Раздел 2Тема 2.1

Коммерческие банки как

субъекты налоговых

отношений

1

2.

Цель лекциирассмотреть особенности банков как

субъектов налоговых отношений;

обобщить налоговые требования на

открытие, ведение и закрытие счетов в

банке; определить роль банков в

своевременном и полном поступлении

налоговых платежей в бюджет и

внебюджетные фонды

3.

Вопросы лекции1. Особенности банков как участников налоговых

правоотношений.

Права,

обязанности

и

ответственность банков за налоговые правонарушения

2. Учет счетов, открытых организациями и

индивидуальным предпринимателям в банках, с

позиции осуществления налогового контроля. Порядок

предоставления банком сведений по счетам клиента в

налоговый орган

3. Роль банков в своевременном и полном поступлении

налоговых платежей в бюджет

4.

Вопрос 1:Коммерческие

банки

крупные

негосударственные кредитные учреждения,

осуществляющие универсальные банковские

операции для предприятий, организаций,

граждан (расчетные, платежные операции,

привлечение вкладов, предоставление ссуд, а

также операции на рынке ценных бумаг и

посреднические операции).

5.

Во взаимоотношениях с налоговымиорганами банк выступает в трех аспектах:

1

Как

самостоятельный

налогоплательщик

2

Как налоговый

агент

3

Как посредник между

налогоплательщиками

(клиентами банка) и

государством

6.

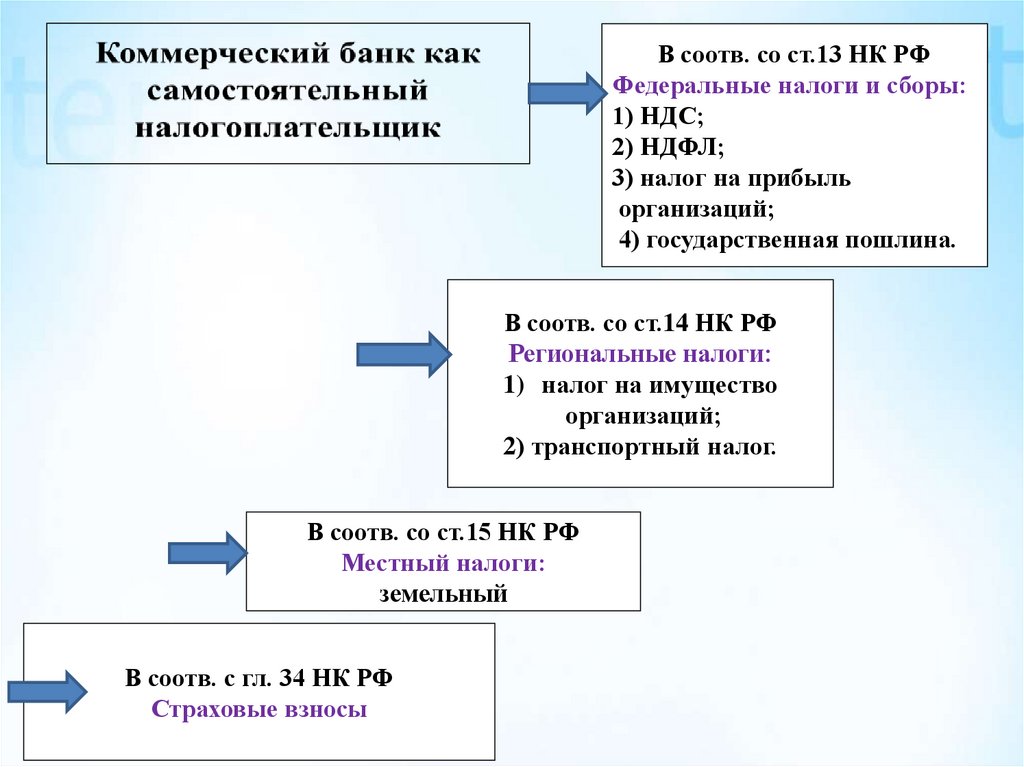

В соотв. со ст.13 НК РФФедеральные налоги и сборы:

1) НДС;

2) НДФЛ;

3) налог на прибыль

организаций;

4) государственная пошлина.

В соотв. со ст.14 НК РФ

Региональные налоги:

1) налог на имущество

организаций;

2) транспортный налог.

В соотв. со ст.15 НК РФ

Местный налоги:

земельный

В соотв. с гл. 34 НК РФ

Страховые взносы

7.

Коммерческий банккак посредник между государством

и налогоплательщиками

Через банк

осуществляют финансовохозяйственные операции налогоплательщики

(предприятия,

организации,

граждане) и

который в силу указанного может предоставить

налоговым органам специфические услуги, в том

числе необходимую информацию для проверки

правильности исчисления и своевременности

уплаты налогов в бюджет

8.

Коммерческий банк какналоговый агент

В части исчисления, удержания налогов

из денежных средств, выплачиваемых

юридическим и физическим лицам, и

перечисления их в бюджет, (например

по НДФЛ) – ст. 24 НК РФ

9.

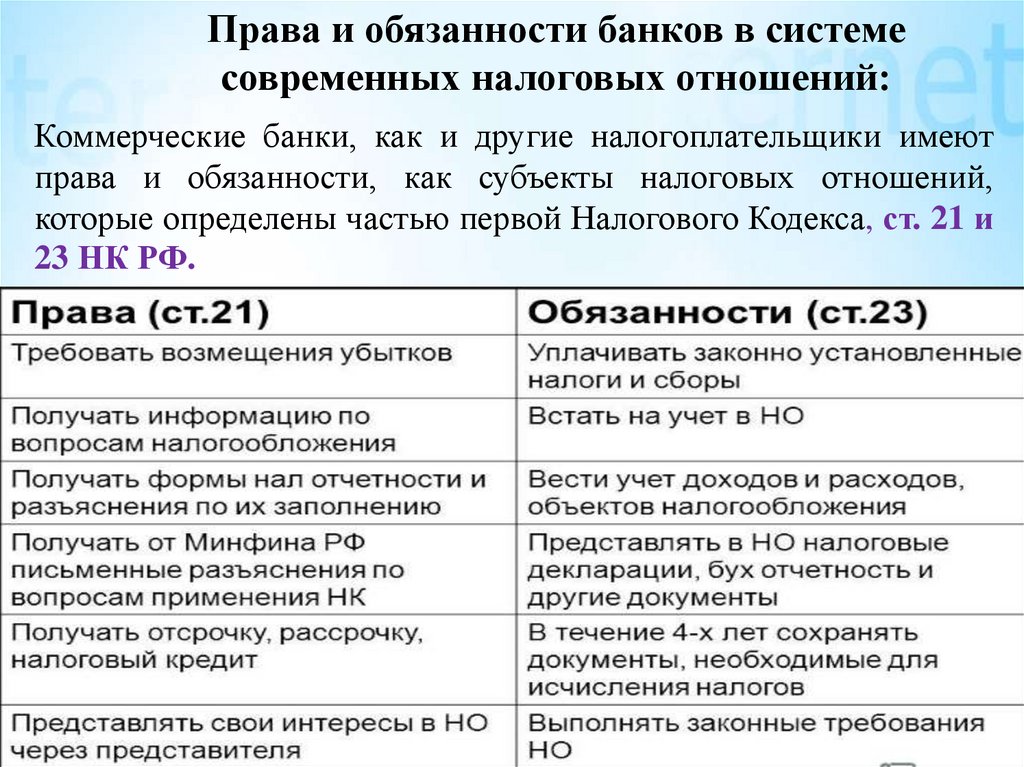

Права и обязанности банков в системесовременных налоговых отношений:

Коммерческие банки, как и другие налогоплательщики имеют

права и обязанности, как субъекты налоговых отношений,

которые определены частью первой Налогового Кодекса, ст. 21 и

23 НК РФ.

10.

Виды ответственностикоммерческого банка:

- Налоговая (ст. 116-129 НК РФ,

132-136 НК РФ);

- Административная (ст. 15.515.11 КоАП);

- Уголовная (ст. 199-199.2 УК РФ)

11.

Ответственностьбанка

как

налогоплательщика

за

налоговое

правонарушение возникает по ст. 116-129

НК РФ.

Ответственность за несвоевременность

исполнения налоговых обязательств – по

ст.132-136 НК РФ.

12.

СтатьяНК РФ

Вид правонарушения

Размер штрафа

(тыс. р.)

Ст. 132 п.1

Открытие

банком

счета

организации

или

предпринимателю без предъявления ими свидетельства о

постановке на учет в налоговый органе

20 000

Ст. 132 п.2

Несообщение банком налоговому органу сведений об

открытии или о закрытии счета, изменение реквизитов

счета, вклада (депозита), организацией или

предпринимателем

40 000

Ст. 133 п.1

Нарушение банком срока исполнения поручения

налогоплательщика (плательщика сбора) или налогового

агента, о перечислении налога или сбора

Взыскание штрафа в размере

1/150 ставки

рефинансирования ЦБ РФ,

но не более 0,2 % за каждый

день просрочки.

Ст.134

Неисполнение банком решения о приостановлении

операций по счетам налогоплательщика (налогового

агента)

20 % от суммы,

перечисленной в

соответствии с поручением

но не более суммы

задолженности, а при

отсутствии задолженности в размере 20 тыс. р.

13.

СтатьяНК РФ

Ст. 135 п.1

Вид правонарушения

Размер штрафа

(тыс. р.)

Неправомерное неисполнение банком в установленный

Взыскание пени в размере

срок поручения налогового органа о перечислении

1/150 ставки

налога, авансового платежа, сбора, страховых взносов, рефинансирования ЦБ РФ,

пеней, штрафа

но не более 0,2 % за каждый

день просрочки

Ст. 135 п.2

Создание банком ситуации отсутствия денежных

средств на счете налогоплательщика, плательщика

сбора, налогового агента

30 % не поступившей в

результате таких действий

суммы

Ст.135.1

Непредставление банком справок (выписок) по

операциям и счетам (счету инвестиционного

товарищества) в налоговый орган

20 0000

Нарушение банком обязанностей, связанных с

электронными денежными средствами

п.1 – 20 000

п.2 – 40 000

Ст.135.2

Ст.136

Штрафы, указанные в статьях 132 - 135.2, взыскиваются в порядке, аналогичном

предусмотренном НК РФ порядку взыскания санкций за налоговые

правонарушения

14.

Административная ответственность должностных лицбанков

Статья

КоАП РФ

Вид правонарушения

Размер штрафа

(тыс. р.)

Ст. 15.5

Нарушение

сроков

представления

налоговой

декларации (расчета по страховым взносам)

от 300 000 до 500 000

Ст. 15.6

Непредставление

(несообщение)

сведений,

необходимых для осуществления налогового контроля

от 300 000 до 500 000

Ст.15.7.

Нарушение порядка открытия счета налогоплательщику

от 1000 до 2000

Ст.15.8.

Нарушение

срока

исполнения

поручения

о

перечислении налога (сбора), страхового взноса, пеней,

штрафа

от 4000 до 5000

Ст.15.9

Неисполнение банком решения о приостановлении

операций по счетам налогоплательщика, плательщика

сбора, или налогового агента

от 2000 до 4000

Ст.15.10

Неисполнение банком поручения государственного

внебюджетного фонда

на должностных лиц - от 4000

до 5000; на юридических лиц от 40 000 до 50 000

Ст.15.11

Грубое нарушение требований к бухгалтерскому учету,

в том числе к бухгалтерской (финансовой) отчетности

от 5000 до 10 000

15.

Уголовная ответственность банковСтатья

УК РФ

Вид правонарушения

Размер штрафа

(тыс. р.)

Ст. 199 п.1

Неисполнение в личных интересах

обязанностей налогового агента по

исчислению,

удержанию

или

перечислению налогов или сборов

от 100 000 – 300 000 или в размере

заработной платы осужденного за период от

1 до 2 лет, либо принудительными работами

до 2 лет, либо арестом на срок до 6 месяцев,

либо лишением свободы на срок до 2 лет

Ст. 199 п.2

То же деяние, совершенное в особо

крупном размере

от 200 000 до 500 000 или заработной платы

за период от 2 до 5 лет, либо

принудительными работами на срок до 5 лет,

либо лишением свободы на срок до 6 лет.

Ст.199.2.

Сокрытие денежных средств либо

имущества банком, за счет которых

должно производиться взыскание

налогов, сборов, страховых взносов

от 200 000 до 500 000 или в размере

заработной платы за период от 18 месяцев

до 3 лет, либо принудительными работами на

срок до 3 лет, либо лишением свободы на

срок до 3 лет

Ст.199.2.п2

То же деяние, совершенное в особо

крупном размере

в размере от 500 000 до 2 млн. р. либо

лишением свободы на срок до 7 лет

16.

Вопрос 2:• Под термином «счет» в налоговом законодательстве

понимаются расчетные (текущие) и иные счета в

банках, открываемые на основании договора

банковского счета, на которые зачисляются и с

которых могут расходоваться денежные средства

организаций и индивидуальных предпринимателей (п.

2 ст. 11 НКРФ).

• Под банковским счетом согласно гл. 45 ГК РФ

понимается счет, открываемый в соответствии с

договором банковского счета. Кроме расчетных,

текущих счетов к банковским счетам относятся

валютные счета, по которым банком производятся

клиентские операции.

17.

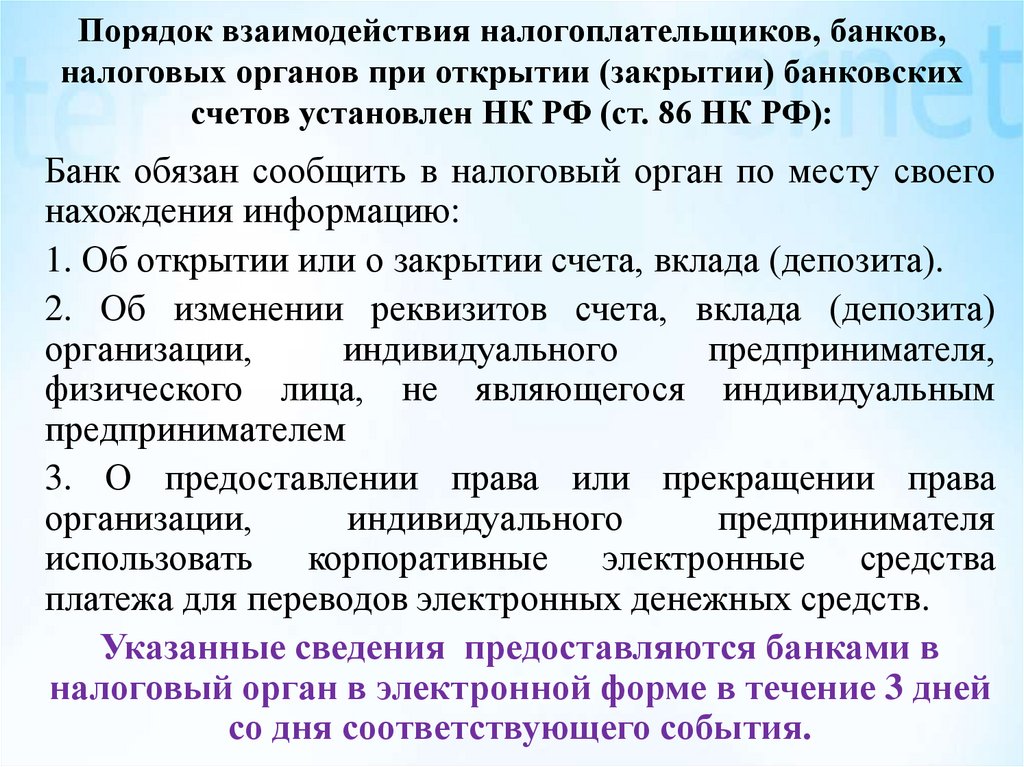

Порядок взаимодействия налогоплательщиков, банков,налоговых органов при открытии (закрытии) банковских

счетов установлен НК РФ (ст. 86 НК РФ):

Банк обязан сообщить в налоговый орган по месту своего

нахождения информацию:

1. Об открытии или о закрытии счета, вклада (депозита).

2. Об изменении реквизитов счета, вклада (депозита)

организации,

индивидуального

предпринимателя,

физического лица, не являющегося индивидуальным

предпринимателем

3. О предоставлении права или прекращении права

организации,

индивидуального

предпринимателя

использовать корпоративные электронные средства

платежа для переводов электронных денежных средств.

Указанные сведения предоставляются банками в

налоговый орган в электронной форме в течение 3 дней

со дня соответствующего события.

18.

При осуществлении налоговых проверок налоговыеорганы могут запросить у банка сведения о движении

средств по счёту клиента, направив мотивированный

запрос (п.2 ст. 86 НК РФ). В течении 3 дней со дня

получения данного запроса банк в электронной форме

обязан представить в налоговой орган справки о

наличии счётов, вкладов, депозитов, сведения об

остатках денежных средств на этих счетах и о

переводах.

Основания для получения налоговыми органами от

банков справок и выписок по счетам, вкладам и

депозитам, является наличие согласия от руководителя

вышестоящего налогового органов случае проведения

проверок в отношении этого лица на основании п.1 ст.

93.1 НК РФ

19.

Перечень сведений, которые могут потребоватьналоговые органы на основании п.1 ст. 31 НК РФ:

- о наличии и движении средств (дебетовых и

кредитовых оборотах) на расчетном (текущем),

ссудном, валютном и других счетах с указанием

юридических лиц получателей;

- о кредитах, сроках их погашения и процентах по

кредитам;

- о движении наличных средств и лимите кассовой

наличности, в том числе результаты проверок

выполнения субъектами правил ведения кассовых

операций;

- выписки из лицевых счетов клиентов и др.

20.

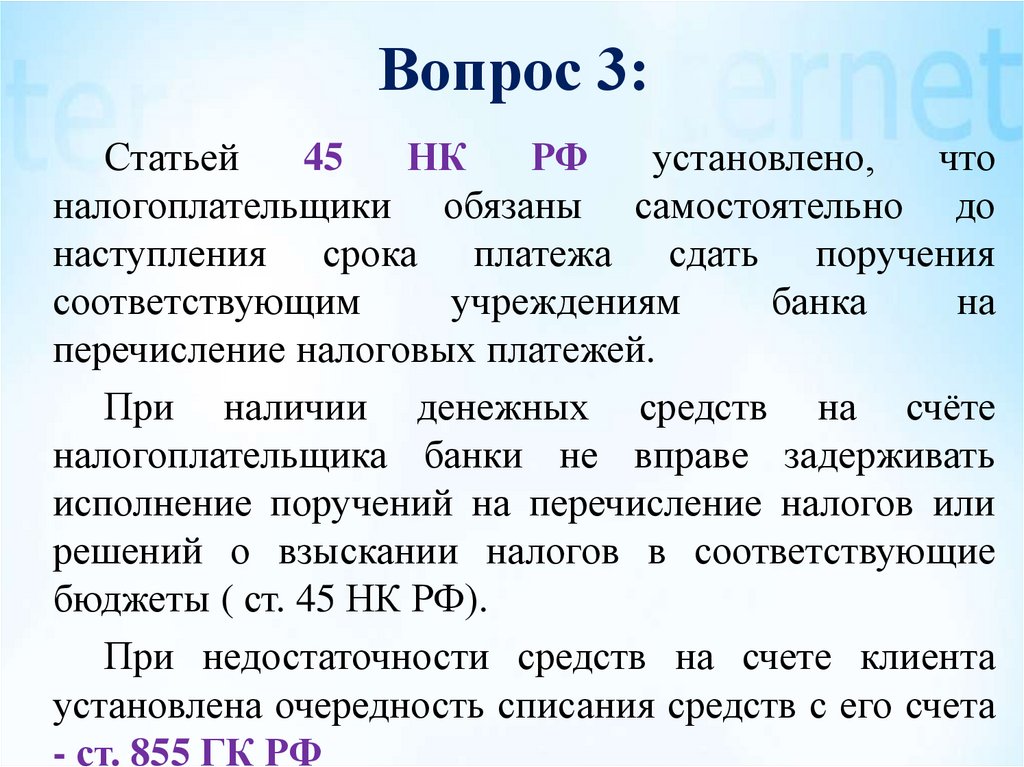

Вопрос 3:Статьей

45

НК

РФ

установлено,

что

налогоплательщики обязаны самостоятельно до

наступления срока платежа сдать поручения

соответствующим

учреждениям

банка

на

перечисление налоговых платежей.

При наличии денежных средств на счёте

налогоплательщика банки не вправе задерживать

исполнение поручений на перечисление налогов или

решений о взыскании налогов в соответствующие

бюджеты ( ст. 45 НК РФ).

При недостаточности средств на счете клиента

установлена очередность списания средств с его счета

- ст. 855 ГК РФ

21.

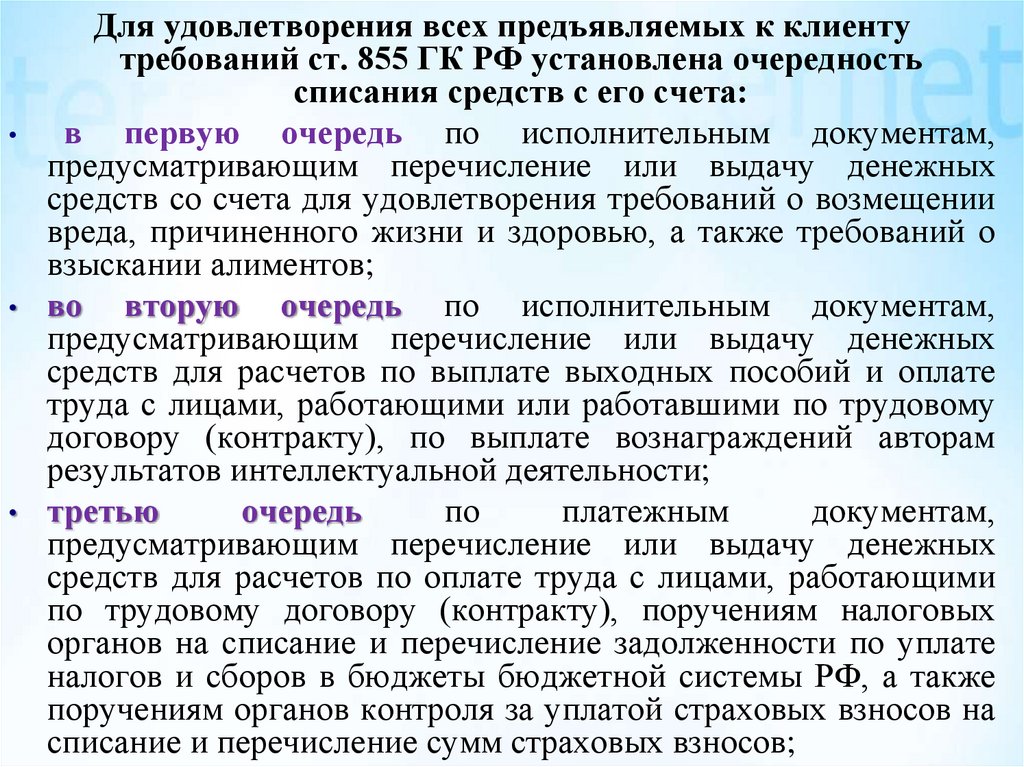

Для удовлетворения всех предъявляемых к клиенту

требований ст. 855 ГК РФ установлена очередность

списания средств с его счета:

в первую очередь по исполнительным документам,

предусматривающим перечисление или выдачу денежных

средств со счета для удовлетворения требований о возмещении

вреда, причиненного жизни и здоровью, а также требований о

взыскании алиментов;

во вторую очередь по исполнительным документам,

предусматривающим перечисление или выдачу денежных

средств для расчетов по выплате выходных пособий и оплате

труда с лицами, работающими или работавшими по трудовому

договору (контракту), по выплате вознаграждений авторам

результатов интеллектуальной деятельности;

третью

очередь

по

платежным

документам,

предусматривающим перечисление или выдачу денежных

средств для расчетов по оплате труда с лицами, работающими

по трудовому договору (контракту), поручениям налоговых

органов на списание и перечисление задолженности по уплате

налогов и сборов в бюджеты бюджетной системы РФ, а также

поручениям органов контроля за уплатой страховых взносов на

списание и перечисление сумм страховых взносов;

22.

в четвертую очередь по исполнительнымдокументам,

предусматривающим

удовлетворение других денежных требований;

• в пятую очередь по другим платежным

документам

в

порядке

календарной

очередности.

Списание средств со счета по требованиям,

относящимся к одной очереди, производится

в порядке календарной очередности

поступления документов

23.

Взыскание налога производится порешению налогового органа путем направления

в банк инкассового поручения на списание

денежных

средств

со

счетов

налогоплательщиков (ст. 76 НК РФ).

Инкассовое

поручение

выставляют

налоговые органы, где налогоплательщик

состоит на налоговом учете. Инкассовое

поручение принимается банком к исполнению

независимо от согласия.

Финансы

Финансы