Похожие презентации:

Малый бизнес

1.

2.

МАЛЫЙ БИЗНЕС -- это предпринимательская

деятельность, осуществляемая

небольшой группой лиц,

или предприятие, управляемое одн

собственником.

3.

Критерии, на основе которыхпредприятия относятся к малому бизнесу

1.

2.

3.

4.

численность персонала;

размер уставного капитала;

величина активов;

объем оборота (прибыли, дохода).

4.

Субъекты малого предпринимательстваюридические лица, создаваемые

в форме хозяйственного общества (АО и

• юридические лица, создаваемые

в форме хозяйственного товарищества.

• физические лица (ПБОЮЛ)

5. Индивидуальный предприниматель без образования юридического лица

6.

Государственная регистрацияиндивидуального предпринимателя

Регистрация ИП производится по месту постоянно

• Заявление по форме Р21001

• Квитанция об уплате госпошлины

• Копия паспорта

Госрегистрация производится в течени

5-ти рабочих дней со дня подачи заявле

с внесением записи в ЕГРИП

7.

Государственная регистрацияиндивидуального предпринимателя

Регистрация ИП производится по месту постоянно

• Заявление по форме Р21001

• Квитанция об уплате госпошлины

• Копия паспорта

Госрегистрация производится в течени

5-ти рабочих дней со дня подачи заявле

с внесением записи в ЕГРИП

8. Идентификационный номер налогоплательщика (ИНН)

9. ИНН юридического лица - десятизначный цифровой код: NNNN ХХХХХ С ИНН физического лица - двенадцатизначный цифровой код: NNNN

ХХХХХХ ССгде:

NNNN - код налогового органа;

ХХХХХ (XXXXXX) - собственно порядковый номер

налогоплательщика;

С (CC) - контрольное число, рассчитанное по

специальному алгоритму, установленному ФНС РФ

10. Денежные средства у индивидуального предпринимателя и проблемы кассового учета

11.

Гражданский кодекс РФСтатья 861

Расчеты между ИП, либо между ИП и

юридическими лицами должны

осуществляться в безналичном порядке.

ПРОТИВОРЕЧИЕ:

Законом не установлена обязанность для

ИП открывать счета в банках

12.

Указание ЦБР "О предельном размере расчетов наличными деньгами ирасходовании наличных денег, поступивших в кассу юридического лица или

кассу индивидуального предпринимателя"

от 20 июня 2007 г. N 1843-У

… расчеты наличными деньгами в РФ:

• юр. лицо --- юр. Лицо;

• юр. Лицо – ИП;

• ИП -- ИП,

в рамках одного договора, заключенного

между указанными лицами, могут

производиться в размере, не превышающем

100 тысяч рублей.

13.

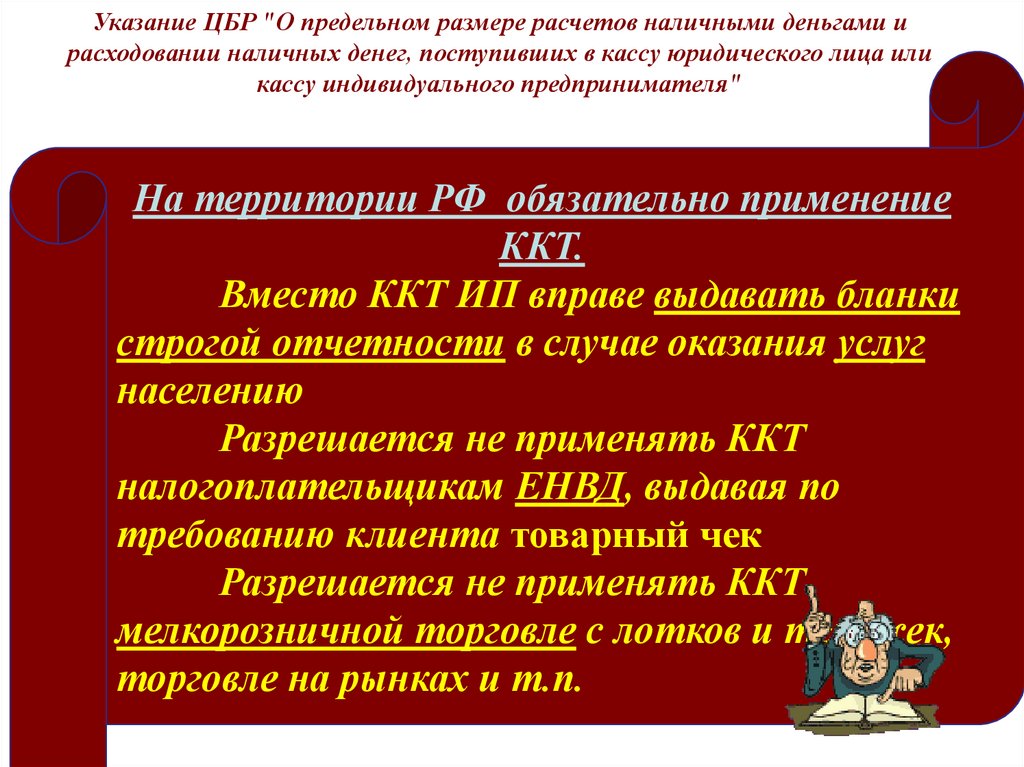

Указание ЦБР "О предельном размере расчетов наличными деньгами ирасходовании наличных денег, поступивших в кассу юридического лица или

кассу индивидуального предпринимателя"

На территории РФ обязательно применение

ККТ.

Вместо ККТ ИП вправе выдавать бланки

строгой отчетности в случае оказания услуг

населению

Разрешается не применять ККТ

налогоплательщикам ЕНВД, выдавая по

требованию клиента товарный чек

Разрешается не применять ККТ

мелкорозничной торговле с лотков и тележек,

торговле на рынках и т.п.

14.

БЕЗНАЛИЧНЫЕ РАСЧЕТЫдля ПБОЮЛ предназначены специальные счета

(первые цифры 40802) и использовать обычные

счета физлиц (первые цифры 40817) недопустимо.

Однако предприниматели иногда используют

личные счета для получения денег от клиентов.

Штрафов за использование таких счетов

законом не установлено.

Но клиенты – юридические лица, неохотно

работают с личными счетами, т.к. налоговые

органы вправе предъявить к ним претензий в

части не удержания НДФЛ с доходов физических

лиц.

15. Порядок ведения бухгалтерского и налогового учета зависит от

ВЫБРАННОЙ СИСТЕМЫНАЛОГООБЛОЖЕНИЯ

16.

17.

Обычная система налогообложения1. НДФЛ (Налог на доходы физических лиц)

2. НДС (Налог на добавленную стоимость)

3.ЕСН (до 2010 )

4.Смежные налоги

18.

НДФЛОдин из основных бюджетообразующих

налогов (третий по фискальной значимости после

НДС и налога на прибыль организаций).

На долю НДФЛ приходится около 90%

всех налогов с граждан.

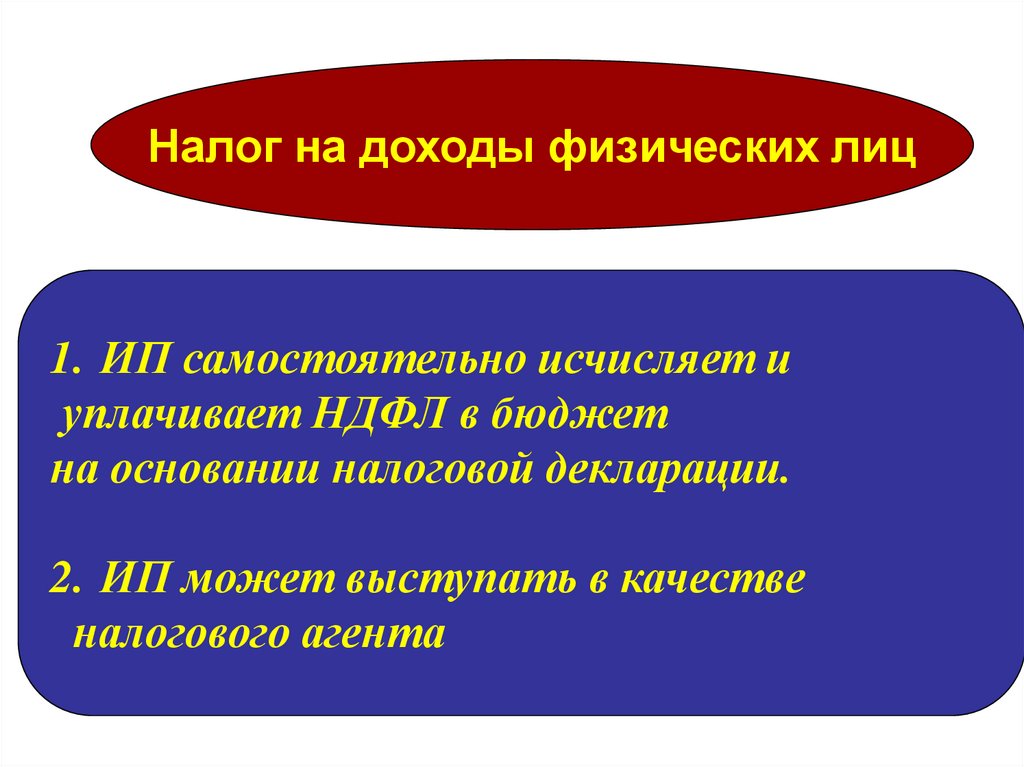

19.

Налог на доходы физических лиц1. ИП самостоятельно исчисляет и

уплачивает НДФЛ в бюджет

на основании налоговой декларации.

2. ИП может выступать в качестве

налогового агента

20.

21.

Упрощеннаясистема

налогообложения

Регламентируется главой 26.2

22.

УСНОпредусматривает замену

1. Налога на прибыль

2.НДС

3.Налога на имущество организаций

4.Налога на имущество физических лиц

23.

Не вправе применять УСНО1) организации, имеющие филиалы или представительства;

2) банки и страховщики;

3) ломбарды;

4) негосударственные пенсионные фонды;

5) инвестиционные фонды;

6) бюджетные организации ;

7) некоторые другие

24.

Плательщики УСНО• организации

• индивидуальные предприниматели

25.

Объект налогообложения• доходы;

• доходы, уменьшенные

на величину расходов

26.

Налоговая база• денежное выражение доходов

• денежное выражение доходов,

уменьшенных на величину расходов

27.

Налоговый период• календарный год

Отчетными периодами признаются:

первый квартал

полугодие

девять месяцев календарного года.

28.

Налоговые ставкидоходы – 6%

доходы, уменьшенные

на величину расходов – 15%

29.

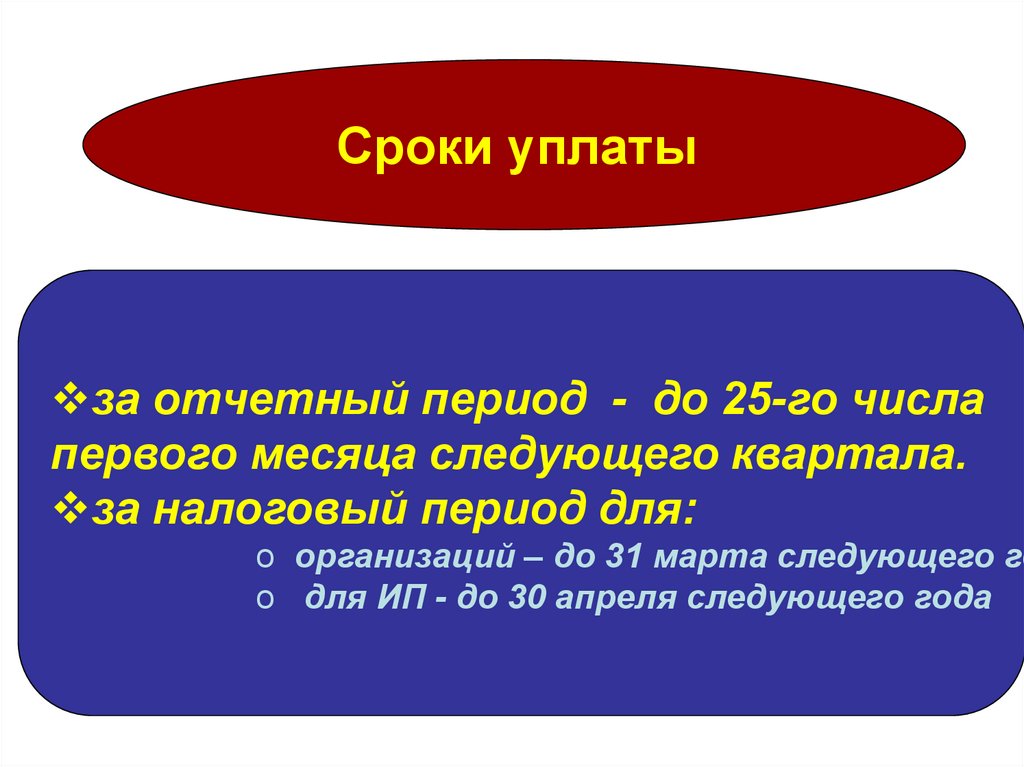

Сроки уплатыза отчетный период - до 25-го числа

первого месяца следующего квартала.

за налоговый период для:

o организаций – до 31 марта следующего го

o для ИП - до 30 апреля следующего года

30.

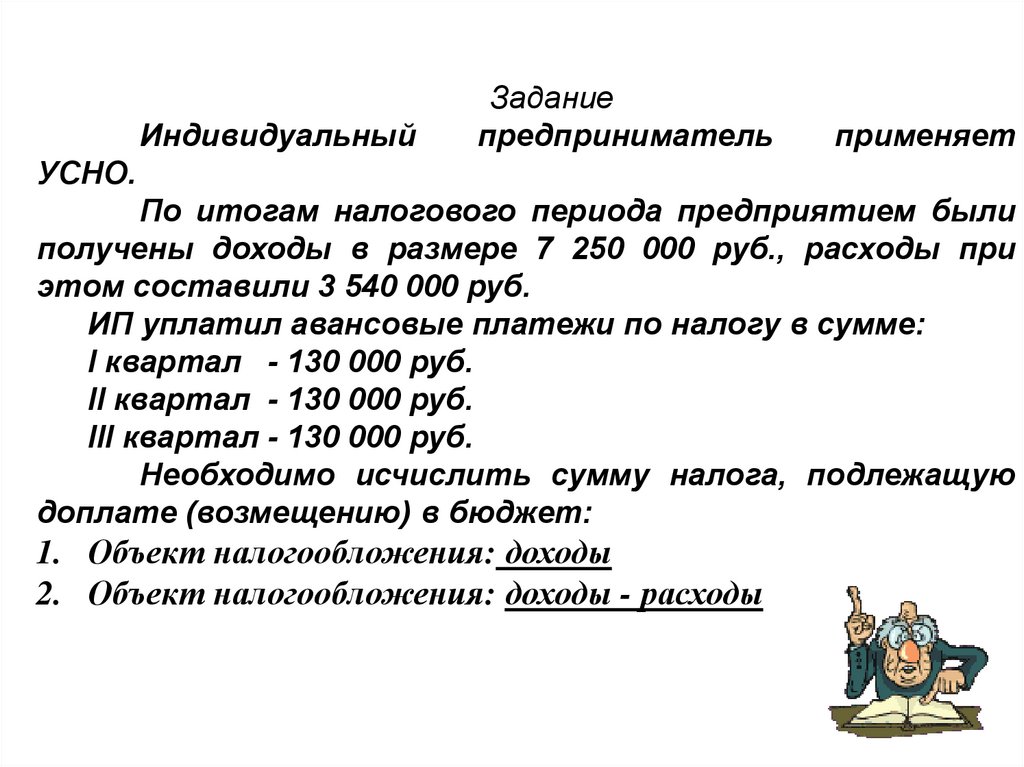

ИндивидуальныйЗадание

предприниматель

применяет

УСНО.

По итогам налогового периода предприятием были

получены доходы в размере 7 250 000 руб., расходы при

этом составили 3 540 000 руб.

ИП уплатил авансовые платежи по налогу в сумме:

I квартал - 130 000 руб.

II квартал - 130 000 руб.

III квартал - 130 000 руб.

Необходимо исчислить сумму налога, подлежащую

доплате (возмещению) в бюджет:

1. Объект налогообложения: доходы

2. Объект налогообложения: доходы - расходы

31.

Единый налогна вмененный доход

Регламентируется главой 26.3

32.

ЕНВДпредусматривает замену

1. Налога на прибыль

2.НДС

3.Налога на имущество организаций

4.Налога на имущество физических лиц

33.

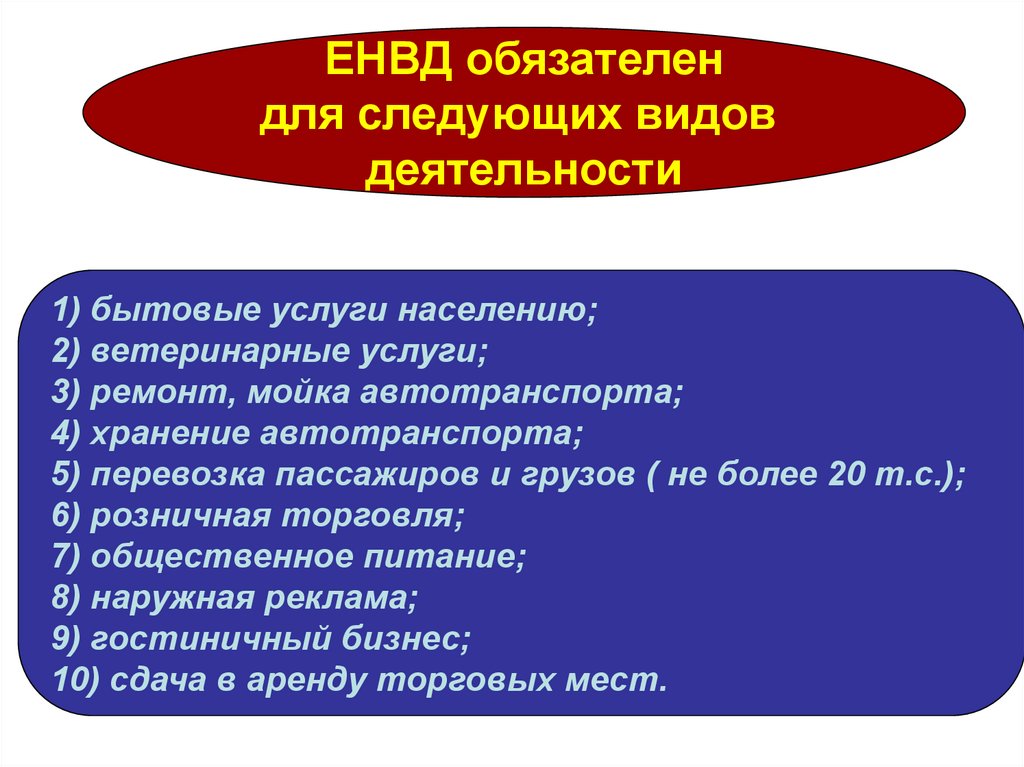

ЕНВД обязателендля следующих видов

деятельности

1) бытовые услуги населению;

2) ветеринарные услуги;

3) ремонт, мойка автотранспорта;

4) хранение автотранспорта;

5) перевозка пассажиров и грузов ( не более 20 т.с.);

6) розничная торговля;

7) общественное питание;

8) наружная реклама;

9) гостиничный бизнес;

10) сдача в аренду торговых мест.

34.

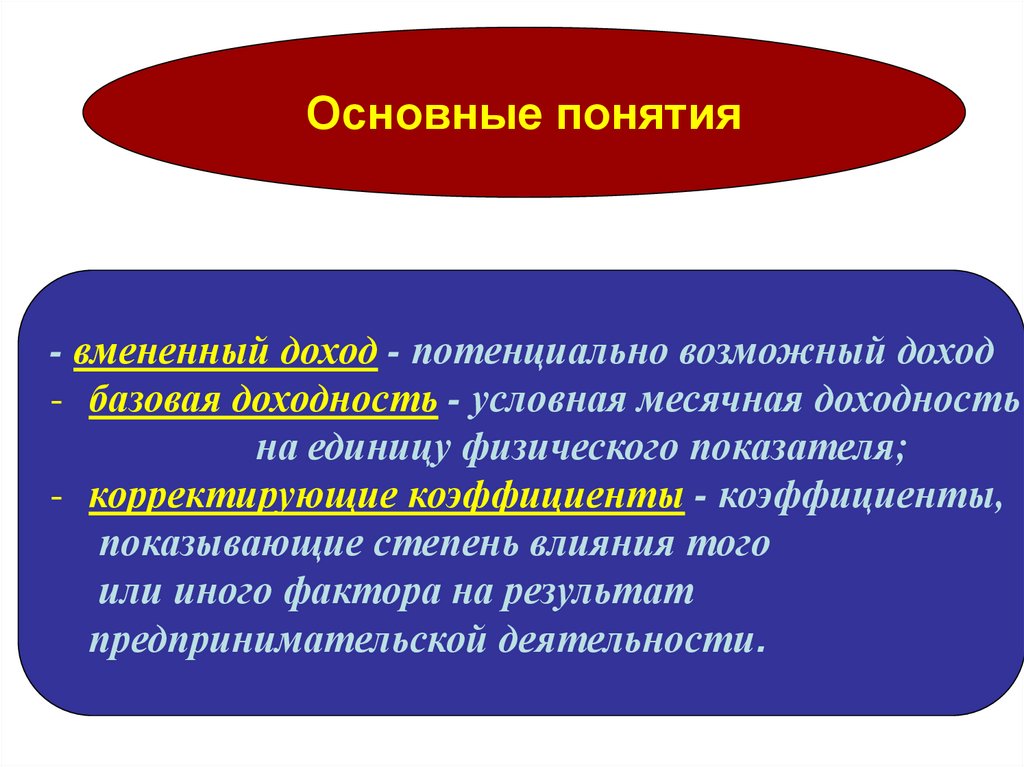

Основные понятия- вмененный доход - потенциально возможный доход

- базовая доходность - условная месячная доходность

на единицу физического показателя;

- корректирующие коэффициенты - коэффициенты,

показывающие степень влияния того

или иного фактора на результат

предпринимательской деятельности.

35.

Плательщики УСНО• организации

• индивидуальные предприниматели

36.

Объект налогообложения• вмененный доход

37.

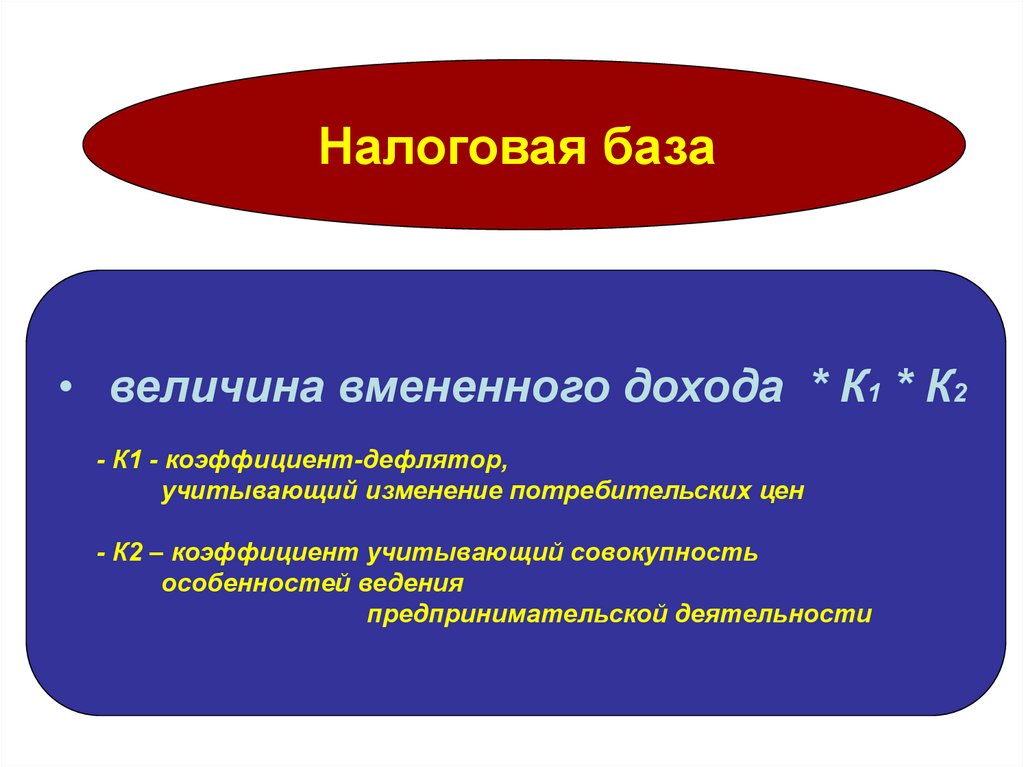

Налоговая база• величина вмененного дохода * К1 * К2

- К1 - коэффициент-дефлятор,

учитывающий изменение потребительских цен

- К2 – коэффициент учитывающий совокупность

особенностей ведения

предпринимательской деятельности

38.

Налоговый период• КВАРТАЛ

39.

Налоговые ставки15% величины вмененного дохода

40.

Сроки уплатыдо 25-го числа

первого месяца

следующего налогового периода

41.

ЗаданиеНеобходимо исчислить сумму налога,

подлежащую уплате (ЕНВД) в бюджет для

индивидуального предпринимателя Гай Е.С.

Вид предпринимательской деятельности –

общественное

питание:

кафе

c

реализацией алкоголя.

Площадь

зала

для

обслуживания

посетителей – 80 кв.м.

Место осуществления ПД – п. Энергетики;

Вещные права – право аренды.

Право

Право