Похожие презентации:

Спекулятивні бульбашки. Тема 4

1.

ТЕМА 4. СПЕКУЛЯТИВНІ БУЛЬБАШКИ1. Сутність спекулятивної бульбашки.

2. Ознаки спекулятивної бульбашки.

3. Індикатори спекулятивної бульбашки.

4. Фактори появи спекулятивних цін

4.1. Структурні фактори.

4.2. Культурні фактори.

4.3. Психологічні фактори.

2.

1. Сутність спекулятивної бульбашки.Роберт Шиллер*: «Великі речі стаються,

якщо хтось винайде правильну історію та розповсюдить її».

* Роберт Шиллер (професор економіки Єльського університету):

у 2000 р., на піку розвитку Інтернет-технологій написав книгу «Ірраціональний оптимізм», в якій

передбачив різке падіння цього сектора економіки в недалекому майбутньому. Через кілька

місяців його передбачення підтвердилось.

передбачив кризу на ринку нерухомості 2008 року.

2013 рік – отримав Нобелівську премію з економіки «за емпіричний аналіз цін на активи» (разом

з Юджином Фамою та Ларсом Петером Хансеном).

«Лауреати заклали основи теперішнього розуміння динаміки цін на активи. Воно засноване

частково на коливаннях рівня ризику та відношення до нього, частково на вадах в поведінці та

недосконалості (неефективності) ринку» - зазначили шведські академіки.

«Досить неочікуване поєднання лауреатів, оскільки премію отримали прибічники протилежних

поглядів на природу ринку: Фама – батько теорії ефективних ринків, Шиллер – батько «теорії»

неефективних ринків.

3.

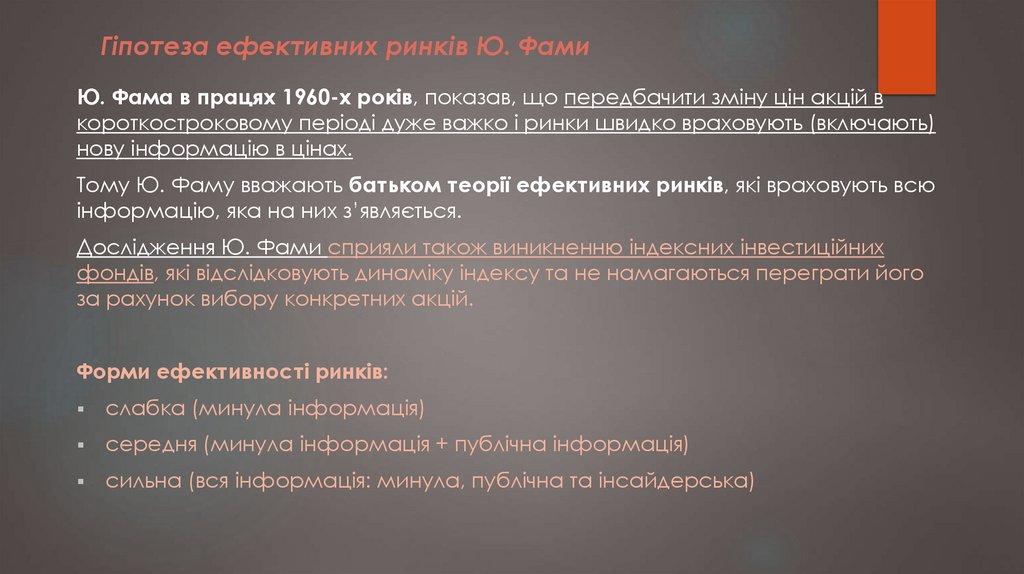

Гіпотеза ефективних ринків Ю. ФамиЮ. Фама в працях 1960-х років, показав, що передбачити зміну цін акцій в

короткостроковому періоді дуже важко і ринки швидко враховують (включають)

нову інформацію в цінах.

Тому Ю. Фаму вважають батьком теорії ефективних ринків, які враховують всю

інформацію, яка на них з’являється.

Дослідження Ю. Фами сприяли також виникненню індексних інвестиційних

фондів, які відслідковують динаміку індексу та не намагаються переграти його

за рахунок вибору конкретних акцій.

Форми ефективності ринків:

слабка (минула інформація)

середня (минула інформація + публічна інформація)

сильна (вся інформація: минула, публічна та інсайдерська)

4.

Критика теорії ефективних ринківТеорія ефективних ринків була сильно розкритикована під час кризи 2008 року.

Одним з критиків став Р. Шиллер, який вивчає залежність цін активів від

психології людей та вважає, що саме особливості людської поведінки мають

вплив на макроекономічні процеси (Р. Шиллер та Джордж Акерлофф

(лауреат Нобелівської премії) «Як людська психологія керує економікою»).

5.

Р. Шиллер: «Ринкова бульбашка – це тимчасовий підйом цін наактиви, який пояснюється більше ентузіазмом інвесторів, ніж дійсною,

фундаментальною оцінкою їх реальної вартості».

«Появу бульбашок неможливо передбачити. Я вважаю їх соціальними

епідеміями, які передаються від людини до людини подібно до звичайних

інфекцій. Бульбашка починає формуватися, коли зростає рівень

заразності ідей, які її формують. Проте рівень заразності залежить від

розумових моделей та психологічних установок – аспекту, який досить

важко врахувати».

В книзі «Ірраціональний оптимізм» (2000 р.) економіст стверджує, що

бум на ринку забезпечили психологічні, а не фундаментальні фактори:

«інвестори думали, що інтернет-революція змінить наше життя і

підвищуючи котирування акцій технологічних компаній, як правило, не

звертали увагу ні на їх модель бізнесу, ні на їх прибутковість».

6.

«Економічна бульбашка» («спекулятивна бульбашка», «цінова бульбашка»,«ринкова бульбашка», «фінансова бульбашка») – це торгівля великими обсягами

товару за цінами, що істотно відрізняються від істинних цін.

Ажіотажний попит на товар → ціна на товар значно зростає → ще більше зростання

попиту на товар.

«Спекулятивна бульбашка» - швидке збільшення вартості активу, що перевищує

фундаментальну вартість активу.

Проблема полягає в тому, що складно визначити на скільки повинні зрости ціни

активу і як швидко, щоб зіставити дане зростання з бульбашкою. Істотні цінові

гойдалки спостерігаються і в звичайних умовах, які реагують на зміни попиту і

пропозиції.

7.

Гіпотези виникнення «бульбашки»:невизначеність дійсної вартості

результат спекуляцій

результат обмеженої раціональності

Оскільки дійсну вартість товару виявити досить складно – «бульбашки»,

як правило, виявляють постфактум, після раптового падіння цін –

«лопання бульбашки».

8.

Раціональні та ірраціональні бульбашкиСпекулятивні або традиційні інвестори враховують тільки дві складові упевненість інвестора в зростанні ціни та її динаміку.

Раціональні інвестори використовують «раціональність».

Суть «раціональності» полягає в тому, що інвестори знають, що в ціні активу

з'явилась «бульбашка», але вони все одно купуватимуть такий актив, оскільки

впевнені, що в майбутньому вони зможуть його реалізувати до зниження ціни, а

збільшена вартість активу компенсує підвищення ступеня невизначеності.

«Раціональні бульбашки» - раціональні відхилення цін від фундаментальної

вартості.

«Раціональна бульбашка» може виникнути тоді, коли реальна ринкова ціна

позитивно залежить від свого власного очікуваного рівня зміни, що іноді

трапляється на ринках активів.

9.

На думку, Дідьє Сорнетте (проф. Каліфорнійського університету):«Процес виникнення «бульбашки» зумовлений припливом на ринок

неінформованих інвесторів, які шукають удачі і вкладають капітал в «улюблені»

акції. Результатом такої поведінки є тенденція зростання цін таких акцій вище

рівня, передбачуваного їх фундаментальною економічною вартістю».

Дж. Сорос стверджує, що Адам Сміт неправий – ринки не є раціональними і

саморегулівними структурами, тому що вони є неповноцінними, схильними

до «економічних бульбашок», а відтак потребують «настроювання» з боку

влад.

10.

Загальні характеристики «бульбашок»:1) "бульбашка" з’являється поступово на фоні збільшення виробництва і продажів (чи

попиту на певний товар) на відносно оптимістично налаштованому ринку;

2) привабливість інвестицій з хорошим потенційним прибутком надалі приводить до

збільшення обсягу інвестицій, часто із залученням кредитування, і отримання їх з нових

джерел, у тому числі від міжнародних інвесторів, що спричиняє зростання цін;

3) це у свою чергу приваблює менш обізнаних інвесторів і, на додаток, кредитування

продовжує збільшуватися при невеликих реальних внесках (невеликій маржі), що

призводить до того, що попит на акції зростає швидше, ніж темпи, з якими реальні

гроші надходять на ринок;

4) на даному етапі поведінка учасників ринку вже практично ніяк не пов’язана з

реальною дохідністю виробництва (як промислового, так і в секторі послуг);

5) оскільки ціни здіймаються до хмар, число нових інвесторів, які входять на

спекулятивний ринок, скорочується, і ринок переходить у фазу підвищеної

стурбованості, що триває доти, доки нестабільність не стає очевидною і ринок

обвалюється.

11.

Маржинальна торгівля – купівля акцій на позикові кошти (підживлюєформування бульбашки).

Якщо на ринку накопичується величезна кількість позикових коштів, уповільнити

процес стає неможливо. Ціни мають постійно зростати, усе швидше й

швидше. Якщо цього не відбувається, відсотки по кредитах, інвестованих у

ринок, не сплачуватимуться. Гроші вилучатимуться для погашення боргу, що

спричинить зниження цін, а це в свою чергу спровокує ще більший відплив

грошей. Таким чином, порочне коло замкнеться. Це може зумовити тотальне

падіння ринку і крах банківської системи.

12.

Найзначніші та найвідоміші «бульбашки» в історії:«тюльпаноманія» – у лютому 1637 року;

крах, що передував «Великій депресії» – у жовтні 1929 року;

інтернет-бульбашка дот-комів 1995–2001 рр.;

бульбашка цін на нафту 2007-2008 рр.

13.

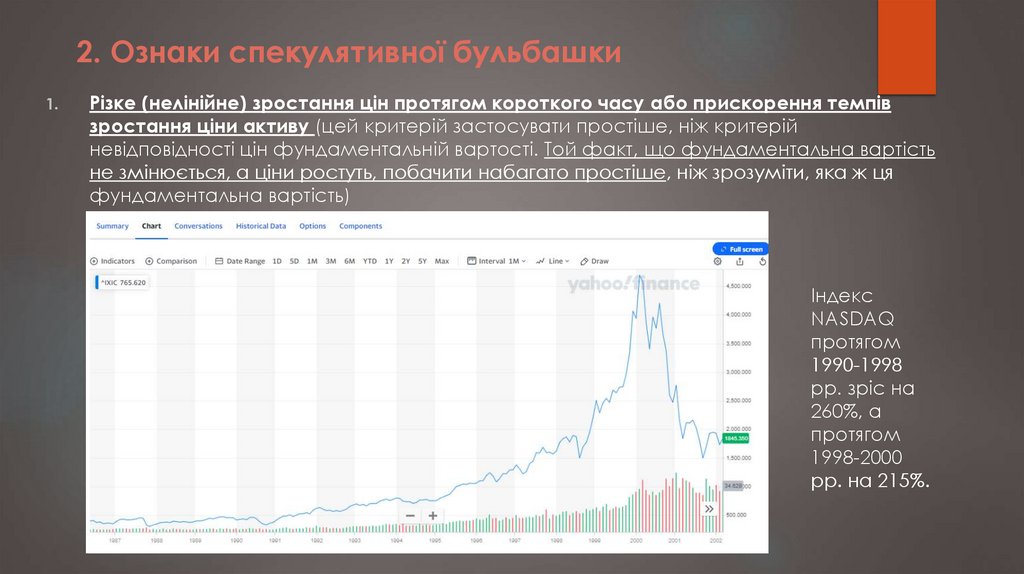

2. Ознаки спекулятивної бульбашки1.

Різке (нелінійне) зростання цін протягом короткого часу або прискорення темпів

зростання ціни активу (цей критерій застосувати простіше, ніж критерій

невідповідності цін фундаментальній вартості. Той факт, що фундаментальна вартість

не змінюється, а ціни ростуть, побачити набагато простіше, ніж зрозуміти, яка ж ця

фундаментальна вартість)

Індекс

NASDAQ

протягом

1990-1998

рр. зріс на

260%, а

протягом

1998-2000

рр. на 215%.

14.

15.

2. Масове залучення в процес «інвестування» інвесторів-непрофесіоналів(індикатор – зростання обсягу операцій з активом – тобто, збільшення натовпу

на ринку до певної критичної маси – ціна зростає доти, поки є кому купувати)

В період з 1990 до березня 2000 року обсяги торгів зросли на 1700%. Зокрема,

за останні 7 місяців до краху обсяги зросли на 150 %.

16.

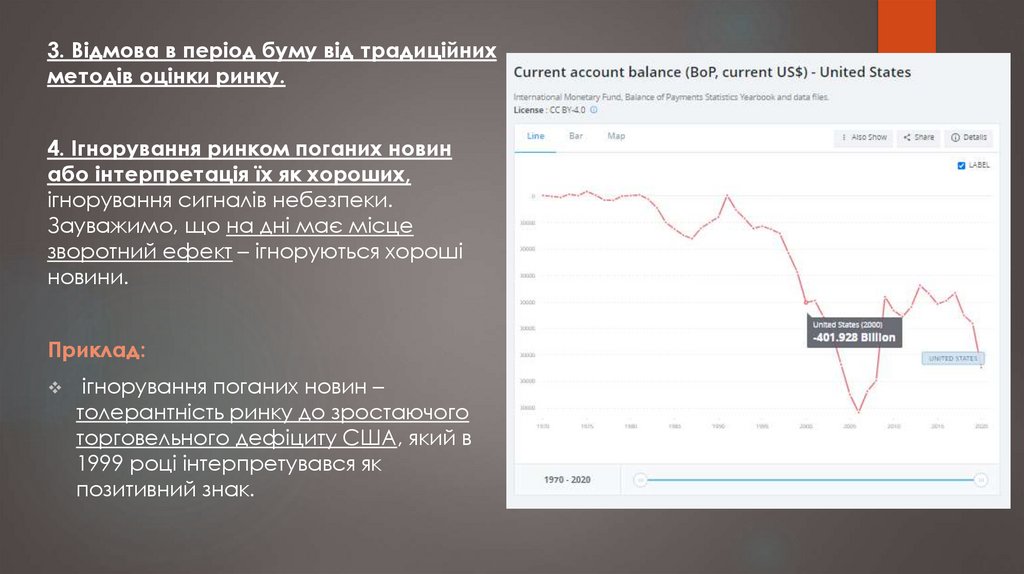

3. Відмова в період буму від традиційнихметодів оцінки ринку.

4. Ігнорування ринком поганих новин

або інтерпретація їх як хороших,

ігнорування сигналів небезпеки.

Зауважимо, що на дні має місце

зворотний ефект – ігноруються хороші

новини.

Приклад:

ігнорування поганих новин –

толерантність ринку до зростаючого

торговельного дефіциту США, який в

1999 році інтерпретувався як

позитивний знак.

17.

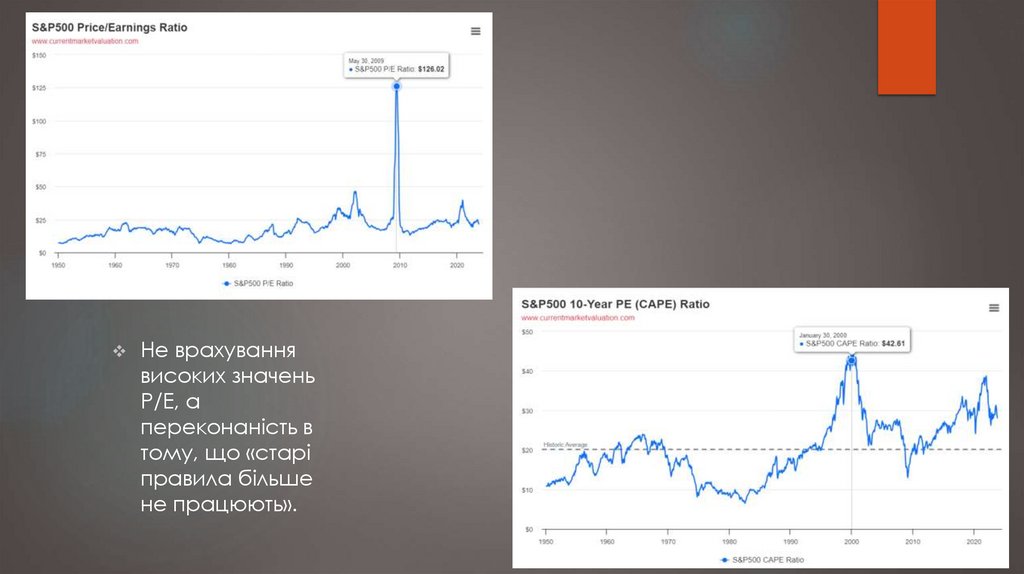

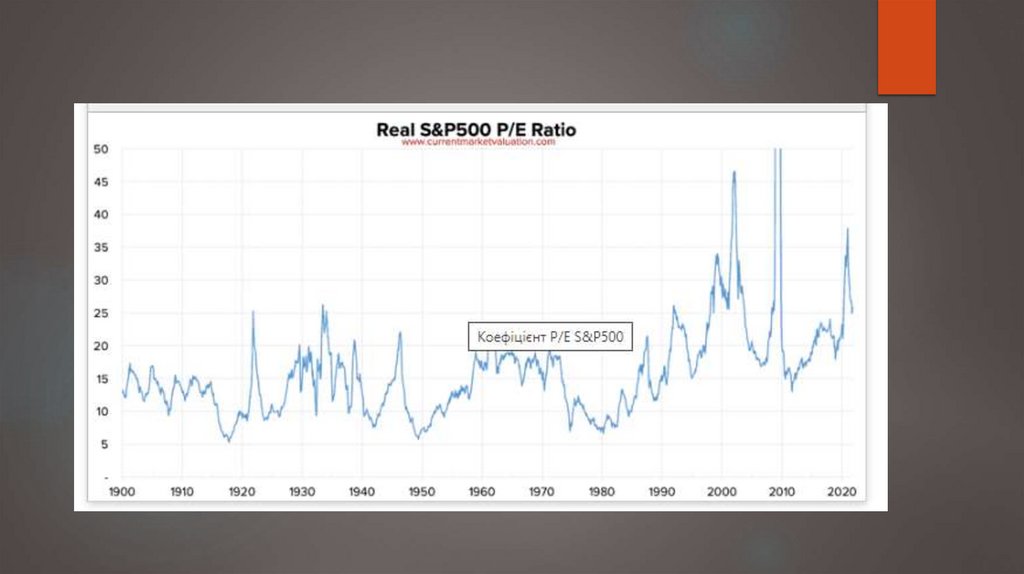

Не врахуваннявисоких значень

P/E, а

переконаність в

тому, що «старі

правила більше

не працюють».

18.

19.

5. Перетікання коштів з реального сектора на фінансовий ринок (спекулювативигідніше, ніж займатися реальним виробництвом) – індикатор – зменшення частки

кредитів на виробництво і збільшення частки маржинальних кредитів.

6. Поширення різних інвестиційних фондів і компаній (характерно для кінця 1990-х

років)

7. Широке застосування кредитних коштів у торгівлі. В період з 2002 до 2007 року

спостерігалося зростання обсягів маржинальних кредитів майже на 200%.

20.

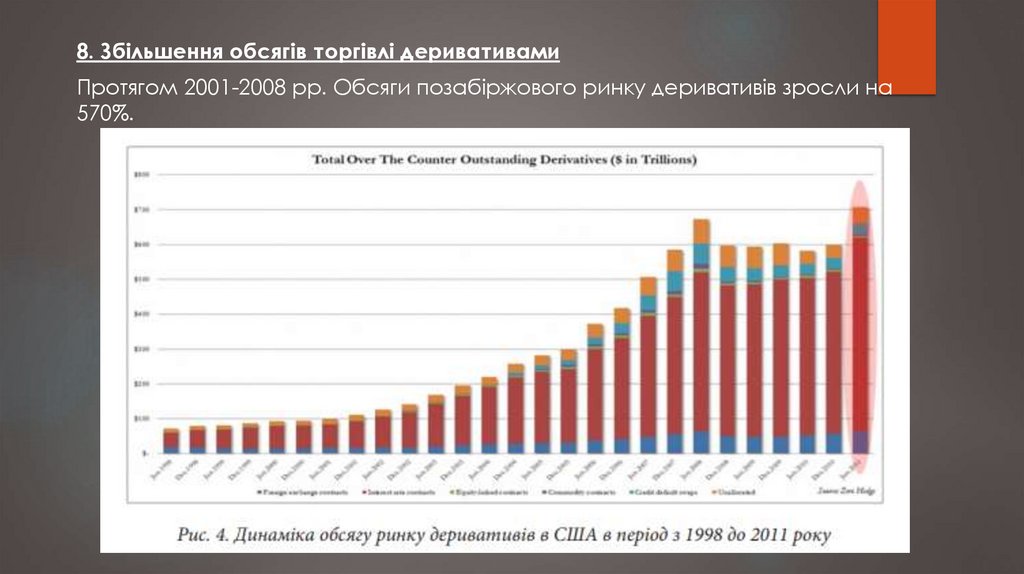

8. Збільшення обсягів торгівлі деривативамиПротягом 2001-2008 рр. Обсяги позабіржового ринку деривативів зросли на

570%.

21.

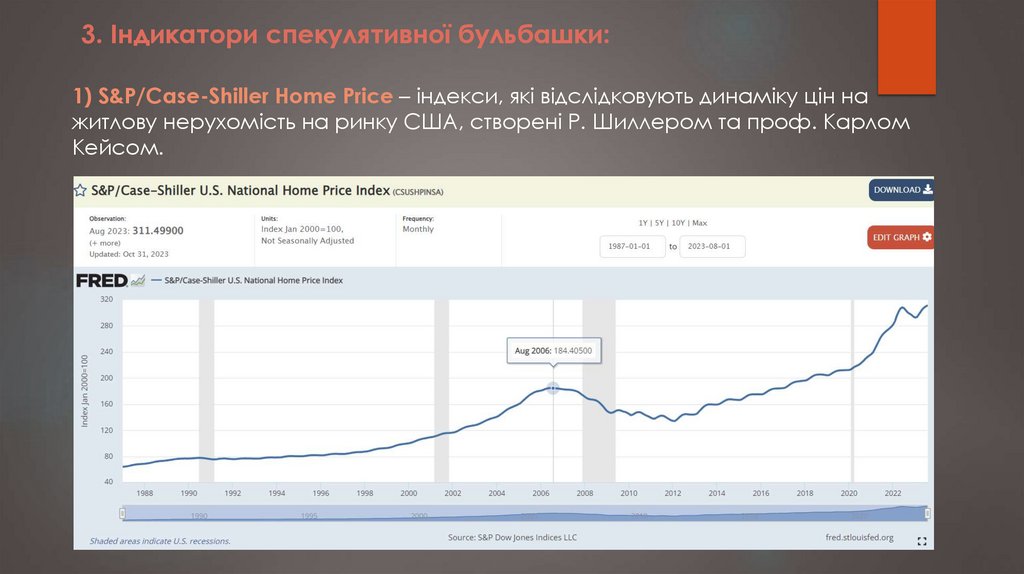

3. Індикатори спекулятивної бульбашки:1) S&P/Case-Shiller Home Price – індекси, які відслідковують динаміку цін на

житлову нерухомість на ринку США, створені Р. Шиллером та проф. Карлом

Кейсом.

22.

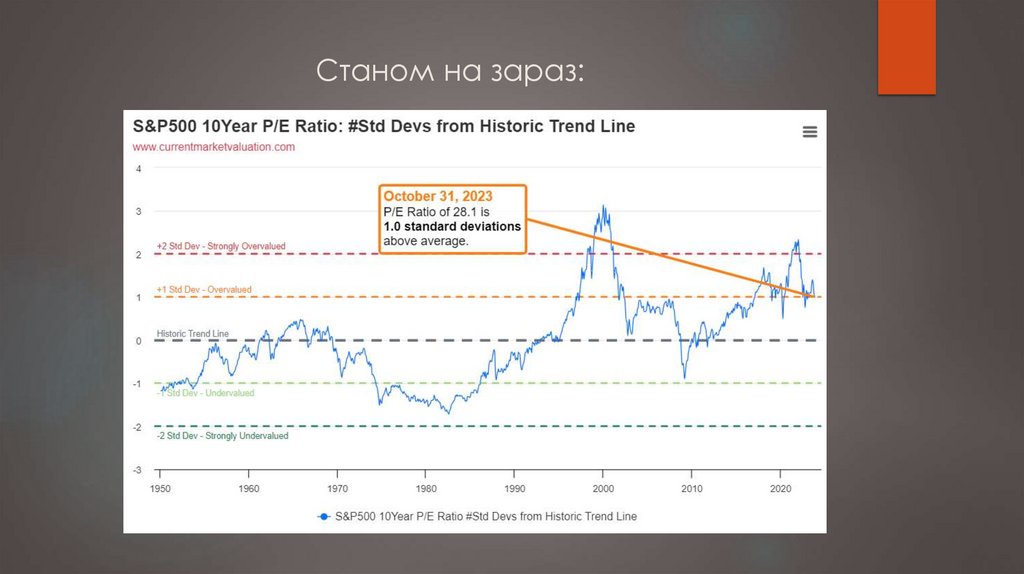

2) індикатор оцінки фондового ринку – коефіцієнт CAPE (Cyclically AdjustedPE Ratio) – циклічно скореговане співвідношення ціна/прибуток (Shiller P/E)

(показник чистого прибутку береться як середнє значення за 10 років,

скореговане на рівень інфляції).

Середнє

значення САРЕ за

1950-2021 роки

складає 19,8

(базове значення

0% на графіку).

На 29 жовтня 2021

року на 96%

перевищує у

САРЕ середнє

значення.

23.

Станом на зараз:24.

Пунктиромпозначено

рівень S&P 500,

якби він

постійно

оцінювався

враховуючи

середнє САРЕ

за 1950-2021

рр. (19,8).

Іншими словами, пунктирна лінія показує «справедливу вартість» S&P 500 на

основі поточних прибутків, оцінених за середнім Р/E в сучасну епоху,

рівним 19,8.

А останні рік-два він зріс, оскільки зросли корпоративні прибутки. Хоча

ринок переоцінений реальні корпоративні прибутки з часом неухильно

зростають, що допомагає виправдати зростання цін на акції.

25.

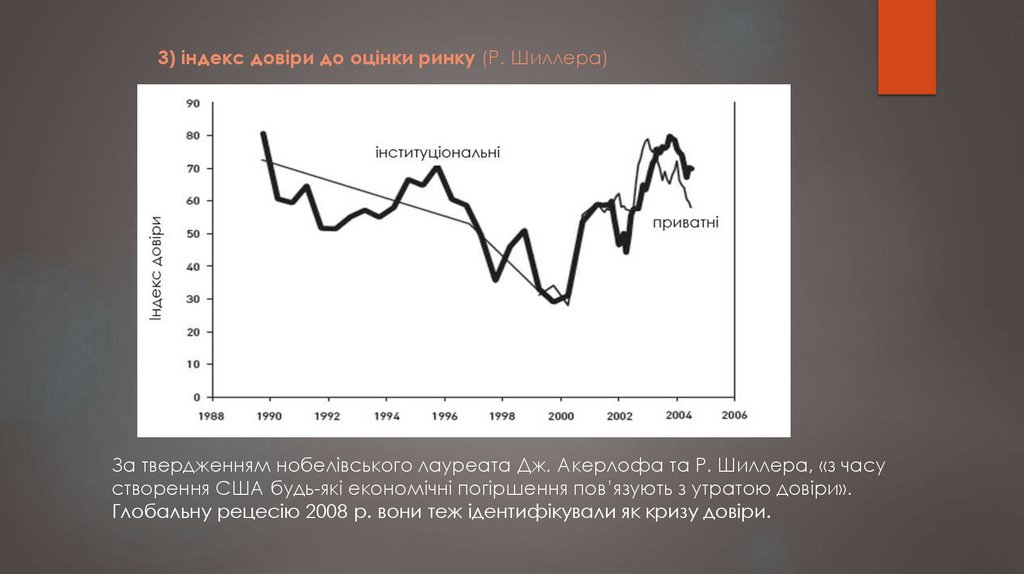

3) індекс довіри до оцінки ринку (Р. Шиллера)приватні

За твердженням нобелівського лауреата Дж. Акерлофа та Р. Шиллера, «з часу

створення США будь-які економічні погіршення пов’язують з утратою довіри».

Глобальну рецесію 2008 р. вони теж ідентифікували як кризу довіри.

26.

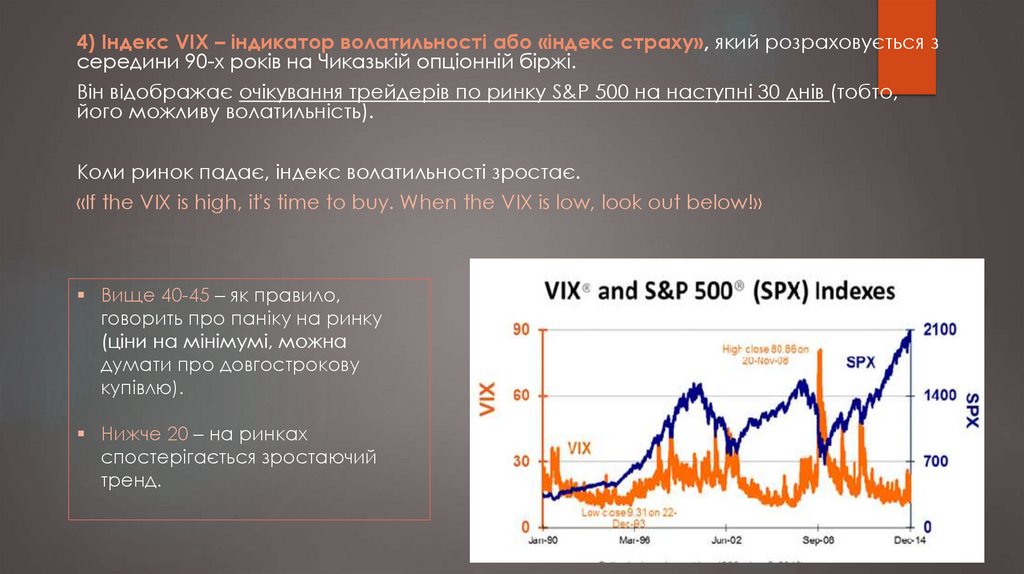

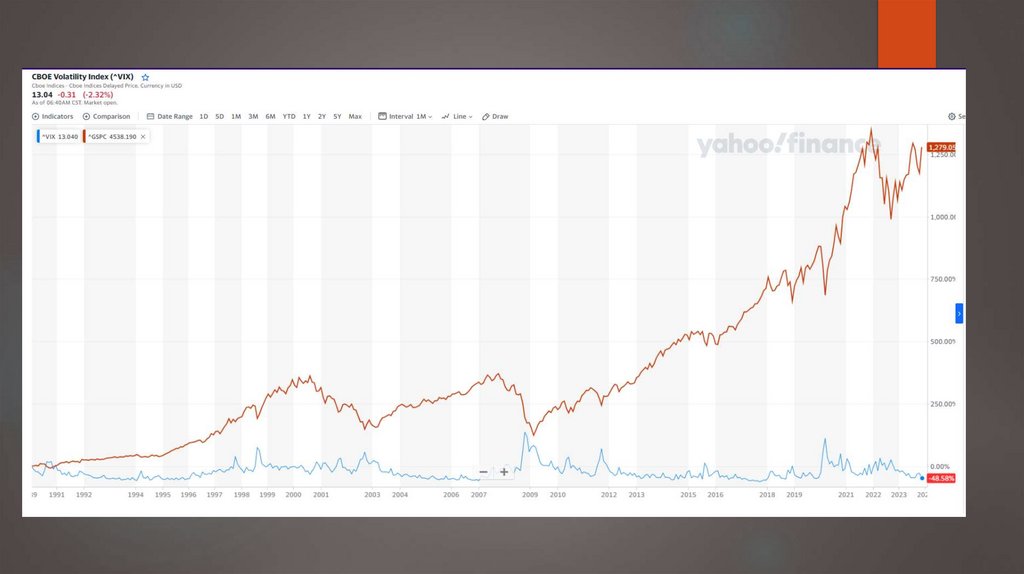

4) Індекс VIX – індикатор волатильності або «індекс страху», який розраховується зсередини 90-х років на Чиказькій опціонній біржі.

Він відображає очікування трейдерів по ринку S&P 500 на наступні 30 днів (тобто,

його можливу волатильність).

Коли ринок падає, індекс волатильності зростає.

«If the VIX is high, it's time to buy. When the VIX is low, look out below!»

Вище 40-45 – як правило,

говорить про паніку на ринку

(ціни на мінімумі, можна

думати про довгострокову

купівлю).

Нижче 20 – на ринках

спостерігається зростаючий

тренд.

27.

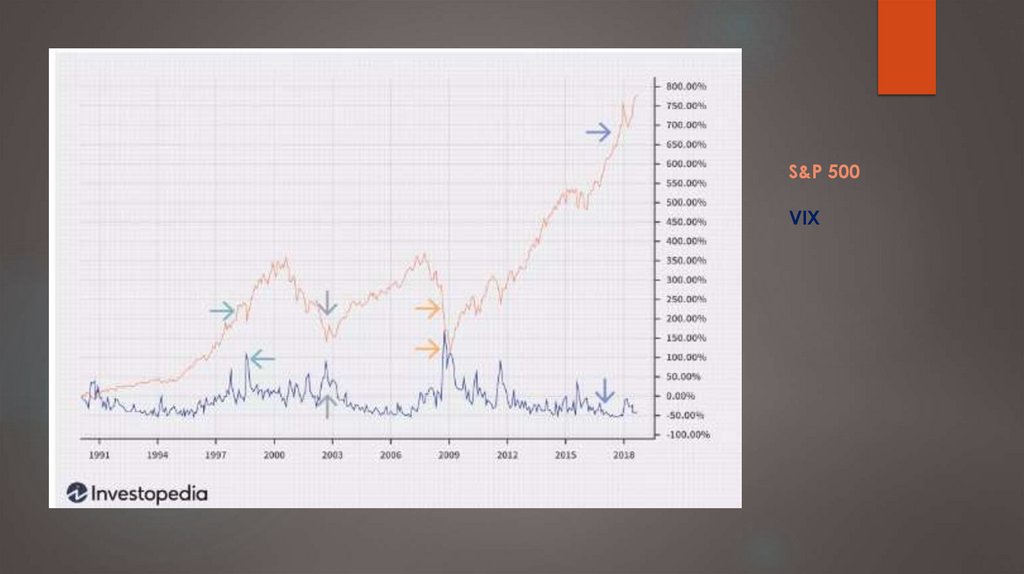

S&P 500VIX

28.

29.

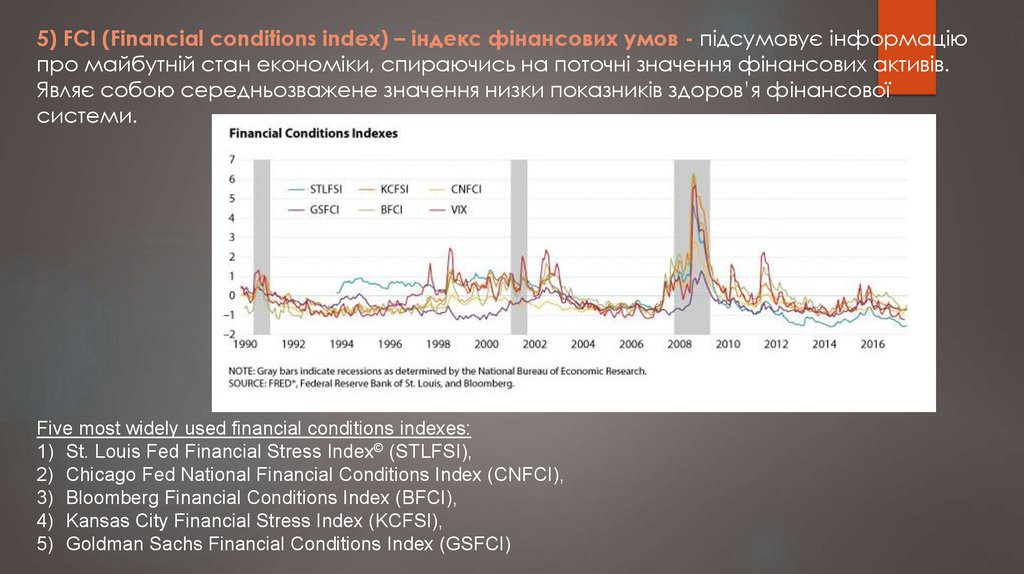

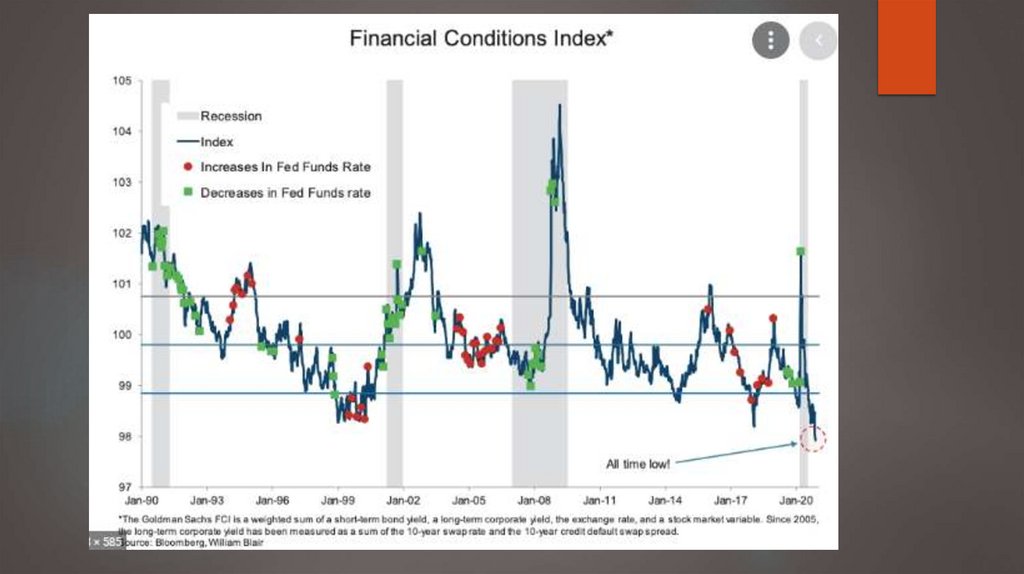

5) FCI (Financial conditions index) – індекс фінансових умов - підсумовує інформаціюпро майбутній стан економіки, спираючись на поточні значення фінансових активів.

Являє собою середньозважене значення низки показників здоров’я фінансової

системи.

Five most widely used financial conditions indexes:

1) St. Louis Fed Financial Stress Index© (STLFSI),

2) Chicago Fed National Financial Conditions Index (CNFCI),

3) Bloomberg Financial Conditions Index (BFCI),

4) Kansas City Financial Stress Index (KCFSI),

5) Goldman Sachs Financial Conditions Index (GSFCI)

30.

31.

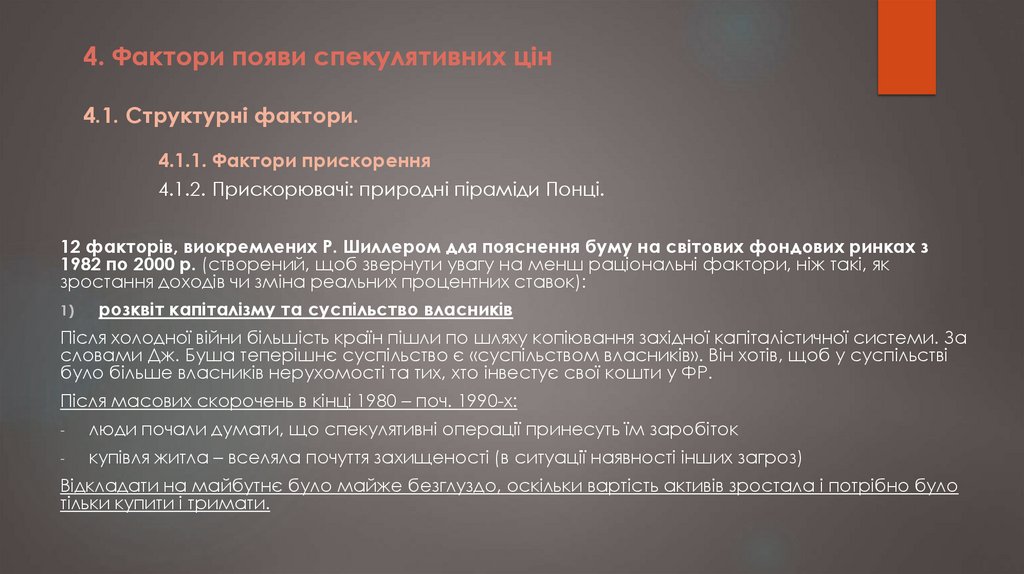

4. Фактори появи спекулятивних цін4.1. Структурні фактори.

4.1.1. Фактори прискорення

4.1.2. Прискорювачі: природні піраміди Понці.

12 факторів, виокремлених Р. Шиллером для пояснення буму на світових фондових ринках з

1982 по 2000 р. (створений, щоб звернути увагу на менш раціональні фактори, ніж такі, як

зростання доходів чи зміна реальних процентних ставок):

1)

розквіт капіталізму та суспільство власників

Після холодної війни більшість країн пішли по шляху копіювання західної капіталістичної системи. За

словами Дж. Буша теперішнє суспільство є «суспільством власників». Він хотів, щоб у суспільстві

було більше власників нерухомості та тих, хто інвестує свої кошти у ФР.

Після масових скорочень в кінці 1980 – поч. 1990-х:

-

люди почали думати, що спекулятивні операції принесуть їм заробіток

-

купівля житла – вселяла почуття захищеності (в ситуації наявності інших загроз)

Відкладати на майбутнє було майже безглуздо, оскільки вартість активів зростала і потрібно було

тільки купити і тримати.

32.

2) культурні та політичні зміни, які сприяли розвитку бізнесуПодаткова політика республіканців: зниження податку на приріст капіталу в

1997 році з 28 до 20%, в 2003 р. до 15%.

3) нові інформаційні технології:

1982 р. - сертифіковано перший мобільний телефон – один з факторів, що

вселив оптимізм відносно нових технологій та фондового ринку.

Друга половина 1990-х - інтернет – відчуття, як нові технології змінюють наше

життя.

4) сприятлива грошово-кредитна політика і «пут-опціон Грінспена»

В часи буму вкінці 1990-х рр. Алан Гріспен та його комітет з операцій на

відкритому ринку ФРС не зробили нічого, щоб стримати ріст на фондовому

ринку (відмова від підвищення процентних ставок).

Багато людей були впевнені, що А. Грінспен убереже ринок від падіння (його

присутність на посаді голови ФРС була схожа на пут-опціон)

33.

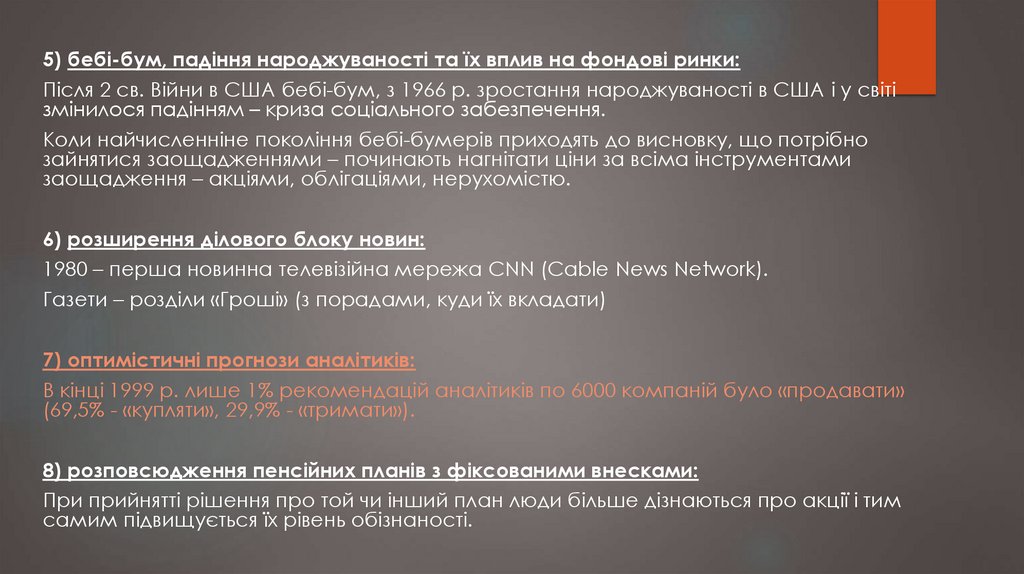

5) бебі-бум, падіння народжуваності та їх вплив на фондові ринки:Після 2 св. Війни в США бебі-бум, з 1966 р. зростання народжуваності в США і у світі

змінилося падінням – криза соціального забезпечення.

Коли найчисленніне покоління бебі-бумерів приходять до висновку, що потрібно

зайнятися заощадженнями – починають нагнітати ціни за всіма інструментами

заощадження – акціями, облігаціями, нерухомістю.

6) розширення ділового блоку новин:

1980 – перша новинна телевізійна мережа CNN (Cable News Network).

Газети – розділи «Гроші» (з порадами, куди їх вкладати)

7) оптимістичні прогнози аналітиків:

В кінці 1999 р. лише 1% рекомендацій аналітиків по 6000 компаній було «продавати»

(69,5% - «купляти», 29,9% - «тримати»).

8) розповсюдження пенсійних планів з фіксованими внесками:

При прийнятті рішення про той чи інший план люди більше дізнаються про акції і тим

самим підвищується їх рівень обізнаності.

34.

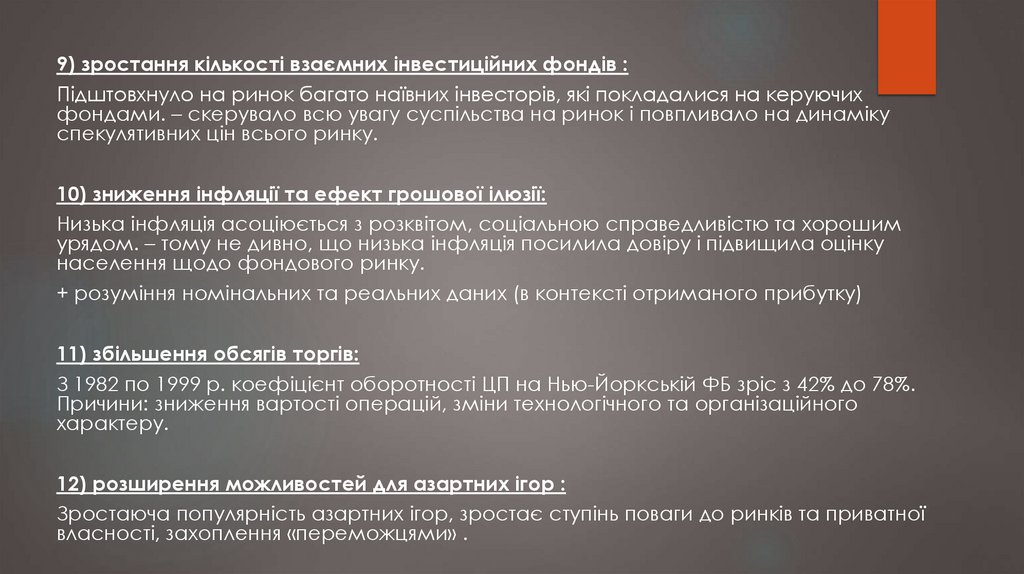

9) зростання кількості взаємних інвестиційних фондів :Підштовхнуло на ринок багато наївних інвесторів, які покладалися на керуючих

фондами. – скерувало всю увагу суспільства на ринок і повпливало на динаміку

спекулятивних цін всього ринку.

10) зниження інфляції та ефект грошової ілюзії:

Низька інфляція асоціюється з розквітом, соціальною справедливістю та хорошим

урядом. – тому не дивно, що низька інфляція посилила довіру і підвищила оцінку

населення щодо фондового ринку.

+ розуміння номінальних та реальних даних (в контексті отриманого прибутку)

11) збільшення обсягів торгів:

З 1982 по 1999 р. коефіцієнт оборотності ЦП на Нью-Йоркській ФБ зріс з 42% до 78%.

Причини: зниження вартості операцій, зміни технологічного та організаційного

характеру.

12) розширення можливостей для азартних ігор :

Зростаюча популярність азартних ігор, зростає ступінь поваги до ринків та приватної

власності, захоплення «переможцями» .

35.

4.1.2. Прискорювачі: природні піраміди Понці.Зростаючий ірраціональний оптимізм до моменту досягнення ринком

свого пікового рівня виявлявся у зниженні страху перед його падінням.

Насправді типове рішення інвестора частіше за все засноване не на чітких,

глибоких розрахунках.

Емоції заважають нам раціонально підходити до наших помилок, заздрість

до чужих успіхів.

Теорія петлі зворотнього зв’язку: вплив стимулюючих факторів на

початковому етапі – закінчується значнішим зростанням курсу, ніж

передбачалося від впливу самих факторів.

Попит інвесторів на спекулятивні активи не може зростати постійно.

Піраміди Понці

Створення в кінці 1990-х років в період буму бізнесів, в які люди самі мало

вірили.

36.

4.2. Культурні фактори.4.2.1. ЗМІ.

Значні події відбуваються саме тоді, коли значні групи людей починають мислити

однаково.

ЗМІ – основний рушій в поширенні ідей.

Мета ЗМІ – створення ефекту, віддавання переваги поверхневим судженням, а не

глибокому аналізу.

ЗМІ процвітають за рахунок перебільшень, створень так званих «нових рекордів». –

збивають з толку громадьскість. Люди перестають розуміти, коли відбувається щось

дійсно важливе.

ЗМІ через створення суспільного резонансу змушують інвесторів серйозно

сприймати новину, яку за звичайних обставин вони віднесли б до неважливої.

Суспільство, як правило, не вважає, що культура і психологія впливають на ринок,

тому економісти, які спеціалізуються на питаннях бізнесу, розуміють, що їм вигідно

відповідати очікуванням суспільства.

37.

4.2.2. Нова економічна ера.Кожен раз, коли ринки досягають нових максимумів, з’являються різні експерти,

які пояснюють оптимістичні настрої на ринку. Журналісти часто думають, що

сказане такими людьми як раз і викликає зміни на ринку.

І хоча знаменитості дійсно можуть впливати на ринки, часто їх слова просто

слідують за рухом ринку. Проте їдеї про початок «нової ери», які вони

просувають, є частиною процесу, який підтримує і навіть посилює бум,

тобто механізму зворотнього зв’язку, який сприяє виникненню спекулятивних

бульбашок.

В багатьох країнах світу фондові ринки поводили себе так само, як

американський, і це підштовхувало до роздумів.

38.

Закономірність, яку винайшли Вернер де Бондт та Річард Талер: акції-переможці (заост. 5 років) частіше за все в наступний період (наст. 5 років) поводять себе досить

скромно і навпаки.

З більш вільним переміщенням капіталу та більшою кількістю глоб. Інвесторів (які

купляють недооцінені та продають переоцінені ЦП) – ситуація на ринку може стати

більш стабільною.

39.

4.3. Психологічні фактори.4.3.1. Психологічні якоря ринку

кількісні якорі (люди порівнюють економічні показники з ціною при прийнятті рішення)

Психологи Амос Таверски та Даніель Канеман - феномен кількісного якоря в експерименті з

використання колеса фортуни.

Для вирішення щодо рівня цін на ринку акцій найкраще підходить як якір остання ціна, яку

вдалося запам’ятати (або курси, які запам’ятались в останні роки).

морально-етичні якорі (існують через переконливість причини купляти ті чи інші цінні папери,

чи витрачати гроші зараз)

В основі – те, що людське мислення, яке визначає дії, не є кількісним, а навпаки орієнтоване на

певні розповіді, історії.

Цим, зокрема, пояснюється тенденція до інвестування в акції своїх компаній (де вони працюють).

+ надмірна впевненість людей в своїх переконаннях.

Люди схильні діяти під впливом історій чи причин, яким вони хоча б трохи довіряють. Вважають, що

знають більше, ніж є насправді.

В дійсності, коли люди говорять, що впевнені в своїй правоті, вони є правими приблизно у 80%

випадків.

40.

В ситуаціях невизначеності люди схильні приймати рішення,спираючись на подібні приклади і вважають, що майбутні варіанти

будуть нагадувати варіанти в минулому (Таверскі та Канеман).

Якщо б люди були повністю раціональні, то половина інвесторів

думали б, що їх здібності як трейдерів, знаходяться на рівні нижче

середнього і, відповідно, в них не виникало б бажання проводити

спекулятивні угоди з іншою половиною, які, як би їм здавалося, повинні

перевершувати їх в цих здібностях.

41.

4.3.2. Психологія натовпу та моделі епідемій.Дослідження показали, що люди, які постійно спілкуються один з одним починають думати

однаково.

Дослідження Соломона Аша в 1952 р. (питання про довжину відрізків на карточках).

Експеримент Мілгрема щодо визначення сили влади (більшість піддослідних продовжували

експеримент після переконань експерементатора). – результати експерименту

використані для демонстрації переваги сили влади над людським розумом.

Не дивно, що багато людей згоджуються з авторитетними думками інших щодо

фондового ринку.

Ефект натовпу – коли вибір попередніх визначає вибір наступних людей.

З огляду на це – думка, що рівень ринкових цін визначається шляхом певного голосування

всіх інвесторів щодо справедливої (дійсної) ціни ринку, є невірним. Люди не роблять

незалежного вибору, вони пливуть за течією.

Экономика

Экономика