Похожие презентации:

Презентация. АУСН 2024

1.

Автоматизированная упрощеннаясистема налогообложения

• Налогообложение осуществляется в соответствии с

Федеральным законом от 25.02.2022 г. №17-ФЗ

• Это один из налоговых режимов, который подразумевает

особый порядок уплаты налогов и ориентирован на

представителей малого бизнеса.

• Период проведения эксперимента: с 01.07.2022 года по

31.12.2027 года.

• Переход к АУСН или возврат к иным режимам

налогообложения осуществляется организациями и

индивидуальными предпринимателями добровольно в

порядке.

• Эксперимент проводится в четырех субъектах РФ: Москва,

Московская и Калужская области, Республика Татарстан.

2.

ПлательщикиПлательщиками

налога

признаются

юридические лица, а также индивидуальные

предприниматели,

начинающие

свою

профессиональную коммерческую деятельность.

3.

Лимиты по АУСНАУСН могут применять организации и ИП, у которых:

- лимит численности не превышает – 5 человек;

- лимит по выручке – не более 60 млн рублей;

- остаточная стоимость основных средств – не свыше 150

млн рублей;

Другие ограничения на АУСН:

- расчетные счета должны быть открыты только в

уполномоченных банках (в настоящее время – 11 банков);

- заработная плата сотрудникам выдается только через

уполномоченный банк в безналичной форме;

- нельзя совмещать с иными режимами налогообложения;

4.

АУСН не могут применять:- банки, микрофинансовые кредитные организации (МФО), страховые

компании и ломбарды;

- организации, у которых имеются филиалы и обособленные

подразделения;

- некоммерческие организации (НКО);

- унитарные предприятия;

- лица, занимающиеся частной практикой (адвокаты, нотариусы,

медиатора, оценщики, арбитражные управляющие и др.);

- организации с долей участия других организаций свыше 25%;

- организации и ИП, занимающиеся производством и продажей

ювелирных изделий, а также изделий из драгоценных металлов;

5.

АУСН не могут применять:- инвестиционные и негосударственные пенсионные фонды;

- профессиональные участники рынка ценных бумаг;

- организации и ИП, занимающиеся производством и продажей

подакцизной продукции, кроме производства вина и шампанского,

произведенных из собственного винограда;

- организации и ИП, занимающиеся добычей и продажей полезных

ископаемых;

- крестьянские фермерские хозяйства (КФХ);

- организации и ИП, которые работают по договорам поручения,

комиссии и агентским договорам;

- организации, осуществляющие деятельность в сфере игрового бизнеса

(азартных игр).

6.

Объект налогообложенияПри переходе на АУСН, а также раз в год с 1 января,

налогоплательщики могут выбрать объект налогообложения:

1) «Доходы»

2) «Доходы минус расходы»

7.

Операции по счету налогоплательщикаОперации по счету

налогоплательщика при

определении объекта

налогообложения делят

на:

Учитываемые

Не учитываемые

8.

Учитываемые и не учитываемыеоперации

Учитываемые

• увеличивают либо уменьшают налоговую

базу и влияют на величину рассчитанного

налога

Не учитываемые

• не оказывают влияние на налоговую базу

и величину исчисленного налога

9.

Ответственность за корректноераспределение операций

Ответственность за корректное разделение

операций по счету на учитываемые и не учитываемые

при определении объекта налогообложения несет

налогоплательщик.

В

случае

необходимости

налогоплательщик

вправе

скорректировать

информацию об операциях в личном кабинете клиента

обслуживающей его кредитной организации.

10.

Учитываемые операции при определенииобъекта налогообложения

учитываемые как приход (получен

доход от продажи товаров,

выполнения работ, оказания услуг)

Примерами операций,

учитываемых при определении

налоговой базы, могут быть:

учитываемые как расход (расходы

на покупку товара, сырья,

материалов; выплачена заработная

плата сотруднику)

11.

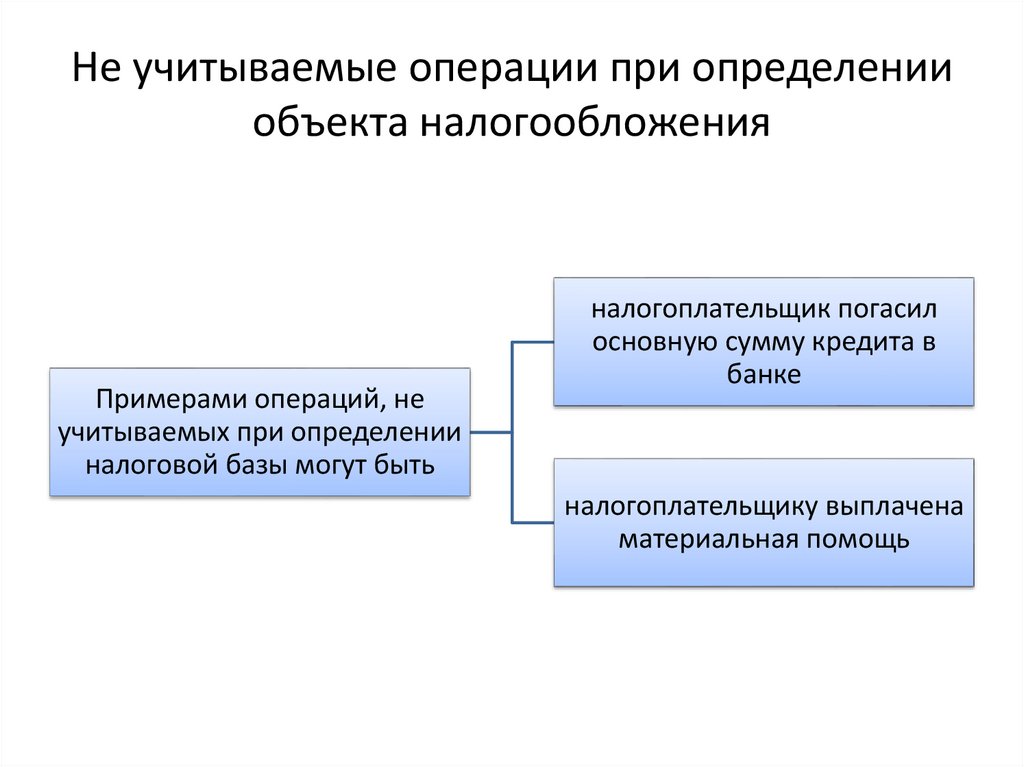

Не учитываемые операции при определенииобъекта налогообложения

Примерами операций, не

учитываемых при определении

налоговой базы могут быть

налогоплательщик погасил

основную сумму кредита в

банке

налогоплательщику выплачена

материальная помощь

12.

Ставка налога20%

Ставка

8%

М

и

н

у

с

Доходы

Расходы

Доходы

13.

Порядок исчисления доходов и расходовДоходы и расходы по АУСН рассчитывает

налоговый

орган

самостоятельно

на

основании:

- данных ККТ;

- сведений уполномоченного банка;

- данных из личного кабинета налогоплательщика.

14.

Порядок зачета иных платежейНалог на АУСН подлежит уменьшению на сумму торгового

сбора,

если

в

качестве

объекта

налогообложения

налогоплательщик использует «доходы».

Если

в

качестве

объекта

налогообложения

налогоплательщик использует систему «доходы минус расходы»,

торговый

сбор

учитывается

в

расходах.

У

таких

налогоплательщиков есть право зачесть убыток, полученный в

предыдущих периодах.

15.

Минимальный налогУ налогоплательщика, который использует в качестве

объекта налогообложения систему «доходы минус расходы»,

есть обязанность уплаты минимального налога по ставке 3%,

если:

(доход – расход) * 20% ˂ доход * 3%.

16.

Налоговый период и сроки уплатыналога

Налоговый период по налогу – один календарный месяц

Налог рассчитывает налоговый орган на основании

данных ККТ, данных уполномоченного банка и личного

кабинета налогоплательщика.

Уведомление об уплате налога налогоплательщик

получает до 15 числа месяца, следующего за налоговым

периодом.

Уплата налога производится не позднее 28 числа того же

месяца.

17.

Освобождение от представленияотчетности

Плательщики АУСН освобождаются от обязанности

ведения книги учета доходов и расходов в отличие от организаций

и ИП, применяющих УСН.

Организации и ИП освобождаются от представления:

- налоговой отчетности (декларация по АУСН, расчет 6-НДФЛ,

РСВ);

- отчетности в ПФР (сведения о застрахованных лицах (СЗВ-М),

сведения о страховом стаже (СЗВ-СТАЖ));

- отчетности в ФСС (4-ФСС, заявление и справку о подтверждении

основного вида деятельности);

- заявление о регистрации в качестве страхователя и др.

18.

Страховые взносыОрганизации и ИП на АУСН освобождены от уплаты

страховых взносов.

Налогоплательщики

уплачивают

только

фиксированный размер страхового взноса на обязательное

социальное страхование (ОСС) от несчастных случаев на

производстве и профзаболеваний: в 2022 году установлен в

размере 2 040 рублей; в 2023 году это взнос был

проиндексирован на 8,7% и составил 2 217 рублей в год. В

2024 году фиксированный платеж проиндексирован на 9,8%

и составил – 2 434 руб. в год.

19.

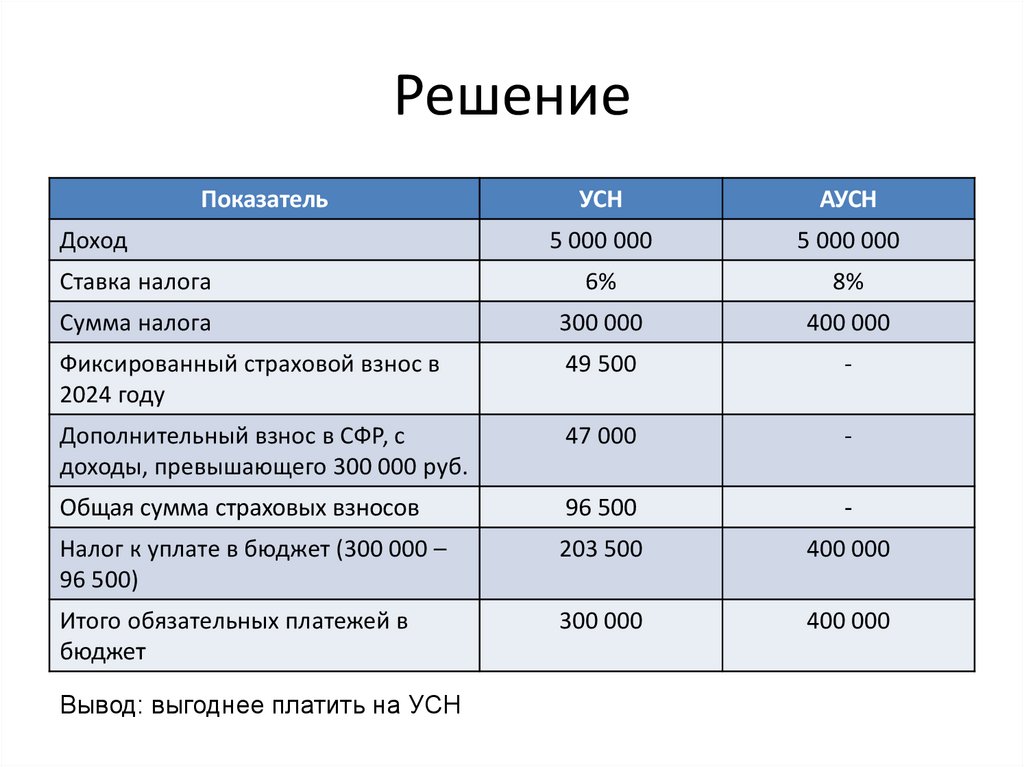

ПрактикумСравнение АУСН и УСН для ИП, который

использует в качестве налоговой базы «Доходы».

Предположим, что у предпринимателя в штате нет

наемных сотрудников, а полученный доход равен

5 000 000 рублей. При этом 1% налог с дохода,

превышающего 300 000 рублей, был уплачен в конце

текущего (2024) года.

20.

РешениеПоказатель

УСН

АУСН

5 000 000

5 000 000

Ставка налога

6%

8%

Сумма налога

300 000

400 000

Фиксированный страховой взнос в

2024 году

49 500

-

Дополнительный взнос в СФР, с

доходы, превышающего 300 000 руб.

47 000

-

Общая сумма страховых взносов

96 500

-

Налог к уплате в бюджет (300 000 –

96 500)

203 500

400 000

Итого обязательных платежей в

бюджет

300 000

400 000

Доход

Вывод: выгоднее платить на УСН

21.

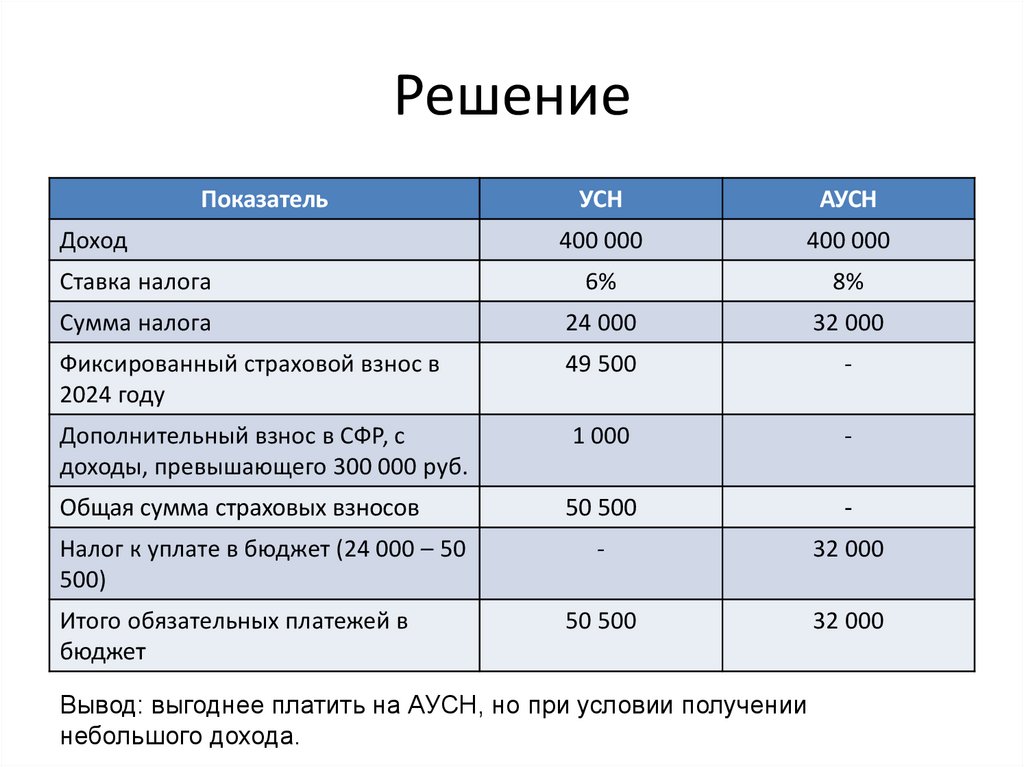

Пример 2Воспользуемся условиями примера 1 и

предположим, что доход, полученный за налоговый

период, составил 400 000 рублей. Сравнение АУСН и УСН

для ИП, который использует в качестве налоговой базы

«Доходы».

22.

РешениеПоказатель

УСН

АУСН

400 000

400 000

Ставка налога

6%

8%

Сумма налога

24 000

32 000

Фиксированный страховой взнос в

2024 году

49 500

-

Дополнительный взнос в СФР, с

доходы, превышающего 300 000 руб.

1 000

-

Общая сумма страховых взносов

50 500

-

-

32 000

50 500

32 000

Доход

Налог к уплате в бюджет (24 000 – 50

500)

Итого обязательных платежей в

бюджет

Вывод: выгоднее платить на АУСН, но при условии получении

небольшого дохода.

23.

Пример 3Сравнение АУСН и УСН для ИП, который использует в

качестве налоговой базы «Доходы». Предположим, что у

предпринимателя в штате имеются наемные сотрудники (5

работников), а полученный доход равен 5 000 000 рублей. При

этом 1% налог с дохода, превышающего 300 000 рублей, был

уплачен в конце текущего (2024) года. Сумма выплаченного

работникам заработка составила 1 000 000 рублей. Страховые

взносы уплачиваются не по пониженной, а обычной ставке: 30% в

СФР и 0,2% - взносы по травматизму. Итого страховой тариф –

30,2% для ИП на УСН. ИП на АУСН платит взносы по травматизму в

фиксированном размере. В 2023 году он был равен 2 040 рублей в

год, а в 2024 году – 2 434 руб. в год.

24.

РешениеПоказатель

УСН

АУСН

5 000 000

5 000 000

Ставка налога

6%

8%

Сумма налога

300 000

400 000

Фиксированный страховой взнос в 2024 году

49 500

-

Дополнительный взнос в СФР, с доходы,

превышающего 300 000 руб.

47 000

-

Страховые взносы в СФР с выплат в пользу работников

300 000

-

Страховые взносы по травматизму

2 000

2 434

Общая сумма страховых взносов

398 500

2 434

Налог к уплате в бюджет (300 000 – 150 000)*

150 000

400 000

Итого обязательных платежей в бюджет

548 500

402 434

Доход

25.

Комментарий к примеру 3* Если в штате организации или ИП есть

сотрудники, то страховые взносы принимаются к вычету,

но не свыше 50% от суммы налога.

Вывод: в данном случае АУСН выгоднее, чем УСН.

26.

Преимущества и недостатки АУСНПреимущества

Недостатки

Налог рассчитывает ИФНС

Контроль правильности исчисления налога

ИФНС

Доходы и расходы определяют по

данным ККТ, уполномоченных банков

Учет доходов и расходов нужно вести

самостоятельно на сайте ИФНС

Часть функций налоговых агентов по

НДФЛ выполняют банки

Расчетный счет открывается только в банке

из списка ФНС России

Нет фиксированных страховых

взносов

Ежемесячные налоговые платежи

Нет страховых взносов за сотрудников

Ставки налога выше чем на УСН, а лимиты

по выручке и численности персонала - ниже

Нет выездных проверок

Наличие камеральных проверок

Экономия на бухгалтерском

обслуживании

От ведения бухгалтерского учета и

представления отчетности организации на

АУСН не освободили

Право

Право