Похожие презентации:

We invest in changing lives

1.

We invest in changing lives.Доступ до фінансування

та підтримка стійкості ММСП

Кредитна програма із грантовим компонентом

2.

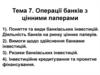

ПРОГРАМАОсновні параметри Програми

1

Програми стійкості та засобів існування

(Позичальник здійснює свою господарську діяльність

протягом останніх 3-х років)

2

Програми Конкурентоспроможності та

Інклюзивності Малого та Середнього

Бізнесу у Країнах Східного Партнерства

до 3 млн. євро

Розмір кредиту

до 5 млн. євро

Цільове

використання

фінансування оборотного капіталу

фінансування інвестиційних проєктів

фінансування інвестиційних проєктів

Строк

кредитування

Основні засоби – від 9 до 66 місяців

Обігові кошти – від 9 до 30 місяців

Основні засоби – від 12 до 66 місяців

Обігові кошти – від 12 до 36 місяців

Забезпечення

60% від суми кредиту - рухоме та/або

нерухоме майно

50% від суми кредиту - рухоме та/або

нерухоме майно

Вартість кредиту

Розмір процентної ставки та перелік та розмір комісійних винагород визначається

відповідно до умов банківського продукту, в рамках якого здійснюється кредитування

Поєднання з

продуктами

та програмами

5-7-9%, ТЗ та обладнання, поповнення обігових коштів, мікрокредит клієнтам мікро- та малого бізнесу,

Інші банківські продукти, умови яких не суперечать вимогами Угоди та цим Умовам (крім овердрафтів)

3

Інвестиційні заохочення (Грант) в рамках Програми

Конкурентоспроможності та Інклюзивності Малого та

Середнього Бізнесу у Країнах Східного Партнерства

Вікно «Відродження підприємства»

Вікно «Реінтеграція ветеранів»

Не більше 30% від суми кожного Кредиту та сукупної суми

300 000 євро для всіх Кредитів в рамках Програми КІМСБ СхП.

3.

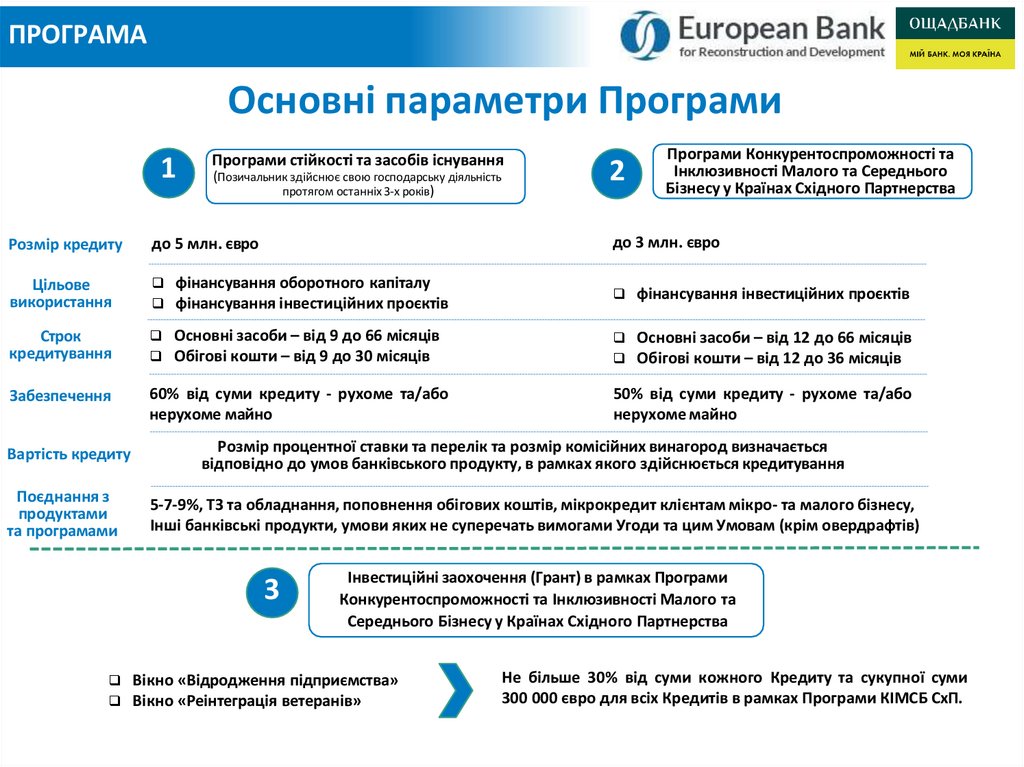

Загальні умови програмиЗагальні вимоги до Позичальника

ММСП

1. Позичальник/ГПК є клієнтом ММСБ;

2. Позичальник не здійснює господарську діяльність, яка відноситься до Заборонених галузей кредитування;

3. Позичальник не визнаний банкрутом або стосовно якого порушено справу про банкрутство; та не перебуває у стадії припинення

ліквідації, реорганізації юридичної особи або припинення підприємницької діяльності фізичної особи - підприємця;.

4. Позичальник має відповідати ЕСП;

5. Кінцевим бенефіціаром не є особа, яка зареєстрована на тимчасово окупованій території, визначеній Законом України «Про

забезпечення прав і свобод громадян та правовий режим на тимчасово окупованій території України», в населених пунктах, перелік яких

затверджено відповідно до Переліку територій, на яких ведуться (велися) бойові дії або тимчасово окупованих Російською Федерацією,

затвердженого наказом Міністерства з питань реінтеграції тимчасово окупованих територій України 22.12.2022 № 309 (зі змінами та

доповненнями)

6. Позичальник/учасник ГПК не може бути особою, учасником (акціонером, членом) або кінцевим бенефіціаром якої є громадяни

держави, визнаної Україною державою-агресором або державою-окупантом, та/або особою, яка належить або належала до

терористичних організацій, юридичною особою, в якій особа, яка належить або належала до терористичної організації, виступає

учасником (акціонером, членом) або кінцевим бенефіціаром.

7. Позичальник не є об’єктом будь-яких персональних (індивідуальних), спеціальних економічних та інших обмежувальних

заходів/санкцій, у т.ч. санкцій ЄС. (SDN, OFAC, FATF тощо)

8. Позичальник/ГПК не має простроченої заборгованості перед Банком та іншими банками України

Цільова група

(сегментація***)

відповідно до

вимог ЄБРР

Прийнятні для

фінансування

сектори

економіки

Мікропідприємства (до 9 працівників, річний оборот та сума активів (екв.) до 2 млн. євро* (включно))**

Малі підприємства (від 10 до 49 працівників, річний оборот та сума активів (екв.) від 2 млн. до 10 млн. євро* (включно))**

Середні підприємства (від 50 до 249 працівників, річний оборот та сума активів (екв.) від 10 до 43 млн. євро)* (включно))**

енергетична безпека;

критична інфраструктура в сфері транспорту та логістики;

види бізнесу, що підтримують засоби людського існування та посилюють людський капітал (зокрема для біженців та внутрішньо

переміщених осіб);

спрощення процедур торгівлі товарами першої необхідності.

* визначається за офіційним курсом Національного банку України на кінець останнього фінансового року

** на консолідованій основі по ГПК

*** Визначення сегменту суб’єкта підприємництва здійснюється на підставі даних офіційної фінансової/податкової звітності.

Якщо Позичальник входить до складу ГПК, розмір річного доходу та кількість працівників такого Позичальника

розраховуються сумарно з урахуванням річного доходу та кількості працівників інших учасників ГПК

Частка

приватної

власності

>51%

4.

Загальні умови програмисільське господарство, фермерство та рибальство;

виробництво та переробка харчових продуктів і напоїв;

надання сільськогосподарських послуг (зокрема, культивація земель, вирощування врожаю, обприскування, удобрення тощо);

Пріоритетні

галузі економіки

оренда сільськогосподарських активів,

імпорт та транспортування готової продукції первинним та вторинним секторами (зокрема, як продавець та/або виробник устаткування,

обладнання, включно з обладнанням для продовольчих магазинів, упаковки для продуктів харчування, насіння, добрив та засобів захисту

рослин у зазначених секторах)

Критерії Кредиту

для включення в

Кредитний

портфель

Кожен Кредит не повинен перевищувати максимальної основної суми за існуючим Кредитним портфелем в межах кожного траншу ЄБРР

та вибірки максимальної основної суми, у кожному випадку після їх конвертації в євро за відповідним обмінним курсом, опублікованим

на дату включення;

Кожен кредит має відповідати вимогам Програм, передбачених Угодою та цими Умовами.

При визначенні розміру загального Кредитного портфелю Банку, який включається до Покриття ризику, слід враховувати наступне:

Умови

включення

до Кредитного

портфелю

Сума кредиту:

для кредитів та невідновлювальних кредитних ліній – розмір заборгованості за основною сумою боргу на дату включення такого

Кредиту до Кредитного портфелю;

для відновлювальних кредитних ліній – максимальний ліміт кредитування відповідно до Кредитного договору.

УВАГА! Протягом періоду включення Кредиту до Кредитного портфелю, який включається до Покриття ризику, коригування

заборгованості не допускається.

Розподіл

Кредитного

ліміту

Загальний ліміт

Траншу

50 000 000 євро

Інвестиційні кредити в рамках

Програми СЗІ

Загальні кредити в рамках

Програми СЗІ

Кредити в рамках Програми КІМСБ СхП

до 7 500 000 євро або 15% від

Кредитного ліміту Траншу

65% від Кредитного ліміту Траншу

до 20% від Кредитного ліміту Траншу

40% (20 000 000 євро) Кредитного ліміту на Програму СЗІ на користь

Клієнтів, що здійснюють свою діяльність в Пріоритетних галузях

економіки

не менше 70% Кредитного ліміту на

Програму КІМСБ СхП спрямовуються на

проєкти, пов’язані з переходом на зелену

економіку

5.

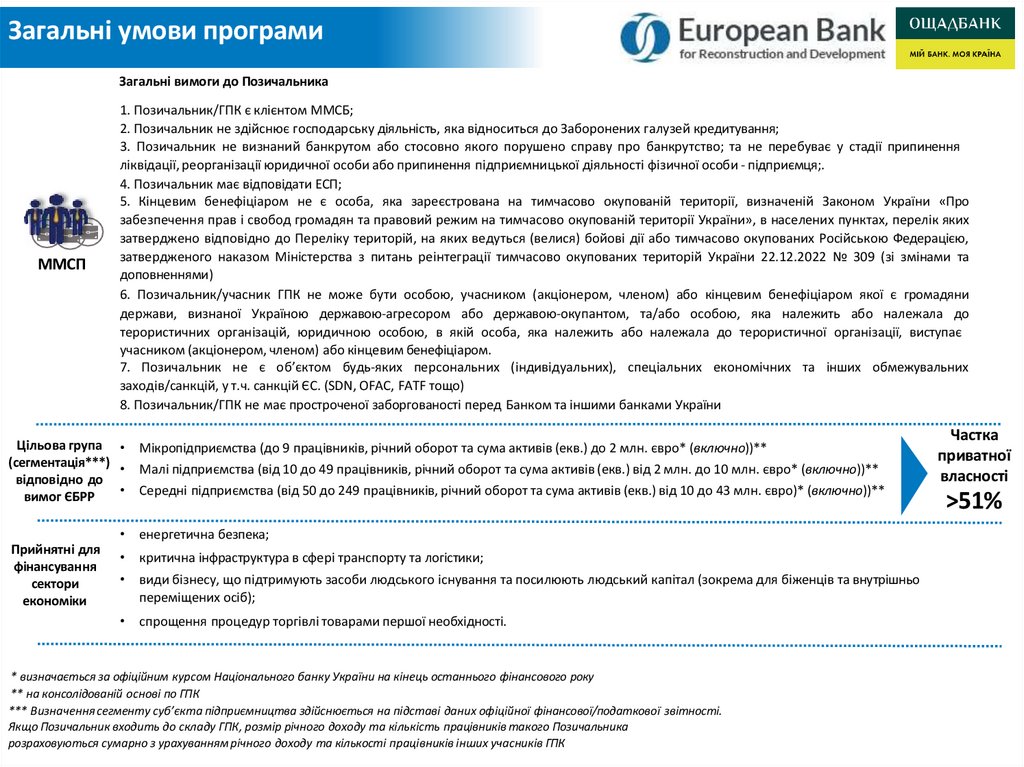

Загальні умови програмиПокриття

ризику

Розмір

Покриття

ризику

Участь ЄБРР у розподілі з Банком ризиків за покритими кредитами, наданими Банком Позичальникам, шляхом сплати/зобов’язання

сплатити на користь Банку відповідно до умов Угоди коштів, в розмірі 50% від суми кредиту, у випадку визнання такого кредиту

Дефолтним кредитом, за умови відповідності Позичальника та кредиту вимогам Угоди, зокрема Критеріям прийнятності

50% від основної суми заборгованості (тіла кредиту) кожного Кредиту, що включений до Портфелю кредитів за відповідним Траншем.

Кредит, заборгованість за яким відповідає наступним критеріям:

Дефолтний

кредит

Позичальник не здійснив погашення основної суми кредиту (виключно тіла кредиту) повністю або частково у після спливу 90 календарних

днів встановленого Кредитним договором строку;

Настала дата невиконання Позичальником зобов’язань перед Банком, яка визначається як:

дата, що настає після 30 календарних днів з дати направлення Банком вимоги щодо повернення кредитних коштів або відкликання

кредиту відповідно до умов Кредитного договору,

АБО

дата, що настає через 90 днів після дати, у яку Позичальник не здійснив погашення Основної суми боргу (повністю або частково).

Інвестиційне

заохочення

(Грант)

Одноразова виплата від ЄБРР Позичальнику, Кредит якого включено до Кредитного портфелю та який може отримати Інвестиційне

заохочення в рамках Програми КІМСБ СхП відповідно до умов Угоди

Період

включення

до Кредитного

портфелю

Для Траншу - протягом 9 (дев’яти) місяців з дати набрання чинності Траншу

Виключення

кредитів з

Кредитного

портфелю

Виключення кредитів з Кредитного портфелю можливе за наступних умов:

Умови

оформлення

Договірної

бази

Укладення кредитних договорів, договорів забезпечення та поруки за кредитною операцією здійснюється за договірною базою відповідно

до Положення про кредитування та банківських продуктів.

УВАГА! Період включення вважається призупиненим з дати, коли ЄБРР письмово повідомляє Банк про набуття чинності такого

призупинення, якщо тільки, і до тих пір поки, ЄБРР не повідомить Банк письмово про те, що таке призупинення було скасовано. Період

включення не може бути продовжений на будь-який проміжок часу, на який цей Період включення був призупинений.

Виявлення ЄБРР невідповідності Позичальника/Кредиту вимогам Угоди та цим Умовам;

Повного виконання зобов’язань Позичальника перед Банком за кредитним договором.

Додатково до вищезазначеного з метою підпорядкування кредитної операції цим Умовам, між Банком та позичальником обов’язково має

бути укладений додатковий договір до кредитного договору/договору кредитної лінії, за формою, яка є додатком 4 до цих Умов.

6.

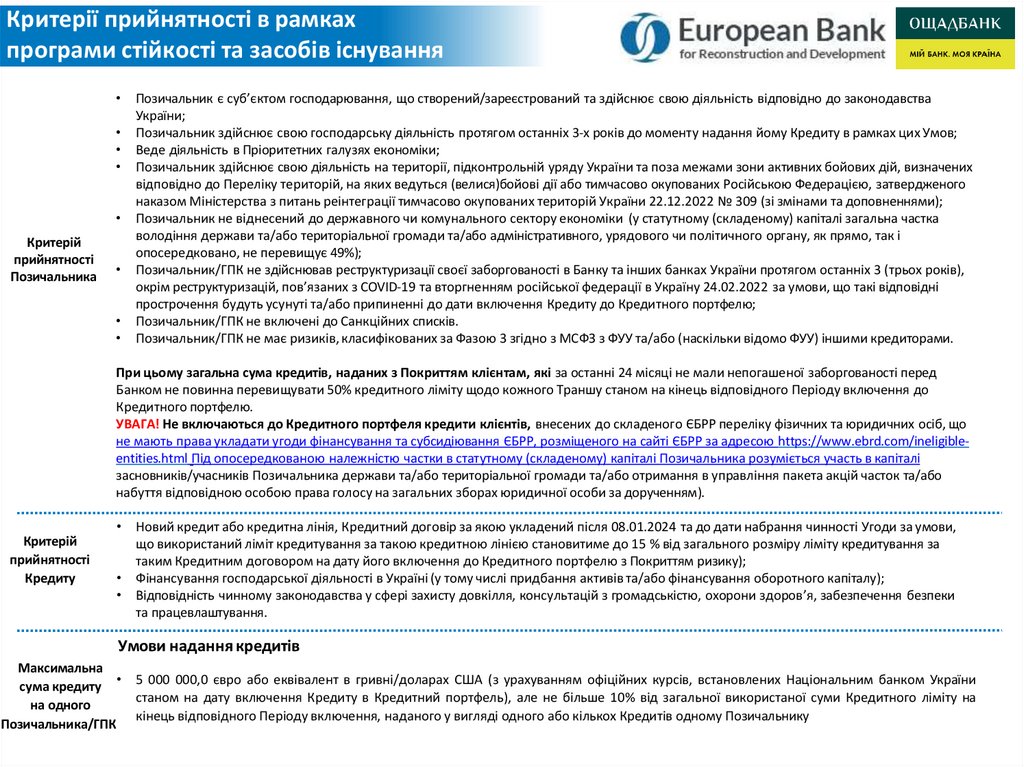

Критерії прийнятності в рамкахпрограми стійкості та засобів існування

Критерій

прийнятності

Позичальника

Позичальник є суб’єктом господарювання, що створений/зареєстрований та здійснює свою діяльність відповідно до законодавства

України;

Позичальник здійснює свою господарську діяльність протягом останніх 3-х років до моменту надання йому Кредиту в рамках цих Умов;

Веде діяльність в Пріоритетних галузях економіки;

Позичальник здійснює свою діяльність на території, підконтрольній уряду України та поза межами зони активних бойових дій, визначених

відповідно до Переліку територій, на яких ведуться (велися)бойові дії або тимчасово окупованих Російською Федерацією, затвердженого

наказом Міністерства з питань реінтеграції тимчасово окупованих територій України 22.12.2022 № 309 (зі змінами та доповненнями);

Позичальник не віднесений до державного чи комунального сектору економіки (у статутному (складеному) капіталі загальна частка

володіння держави та/або територіальної громади та/або адміністративного, урядового чи політичного органу, як прямо, так і

опосередковано, не перевищує 49%);

Позичальник/ГПК не здійснював реструктуризації своєї заборгованості в Банку та інших банках України протягом останніх 3 (трьох років),

окрім реструктуризацій, пов’язаних з COVID-19 та вторгненням російської федерації в Україну 24.02.2022 за умови, що такі відповідні

прострочення будуть усунуті та/або припиненні до дати включення Кредиту до Кредитного портфелю;

Позичальник/ГПК не включені до Санкційних списків.

Позичальник/ГПК не має ризиків, класифікованих за Фазою 3 згідно з МСФЗ з ФУУ та/або (наскільки відомо ФУУ) іншими кредиторами.

При цьому загальна сума кредитів, наданих з Покриттям клієнтам, які за останні 24 місяці не мали непогашеної заборгованості перед

Банком не повинна перевищувати 50% кредитного ліміту щодо кожного Траншу станом на кінець відповідного Періоду включення до

Кредитного портфелю.

УВАГА! Не включаються до Кредитного портфеля кредити клієнтів, внесених до складеного ЄБРР переліку фізичних та юридичних осіб, що

не мають права укладати угоди фінансування та субсидіювання ЄБРР, розміщеного на сайті ЄБРР за адресою https://www.ebrd.com/ineligibleentities.html Під опосередкованою належністю частки в статутному (складеному) капіталі Позичальника розуміється участь в капіталі

засновників/учасників Позичальника держави та/або територіальної громади та/або отримання в управління пакета акцій часток та/або

набуття відповідною особою права голосу на загальних зборах юридичної особи за дорученням).

Критерій

прийнятності

Кредиту

Новий кредит або кредитна лінія, Кредитний договір за якою укладений після 08.01.2024 та до дати набрання чинності Угоди за умови,

що використаний ліміт кредитування за такою кредитною лінією становитиме до 15 % від загального розміру ліміту кредитування за

таким Кредитним договором на дату його включення до Кредитного портфелю з Покриттям ризику);

Фінансування господарської діяльності в Україні (у тому числі придбання активів та/або фінансування оборотного капіталу);

Відповідність чинному законодавства у сфері захисту довкілля, консультацій з громадськістю, охорони здоров’я, забезпечення безпеки

та працевлаштування.

Умови надання кредитів

Максимальна

• 5 000 000,0 євро або еквівалент в гривні/доларах США (з урахуванням офіційних курсів, встановлених Національним банком України

сума кредиту

станом на дату включення Кредиту в Кредитний портфель), але не більше 10% від загальної використаної суми Кредитного ліміту на

на одного

кінець відповідного Періоду включення, наданого у вигляді одного або кількох Кредитів одному Позичальнику

Позичальника/ГПК

7.

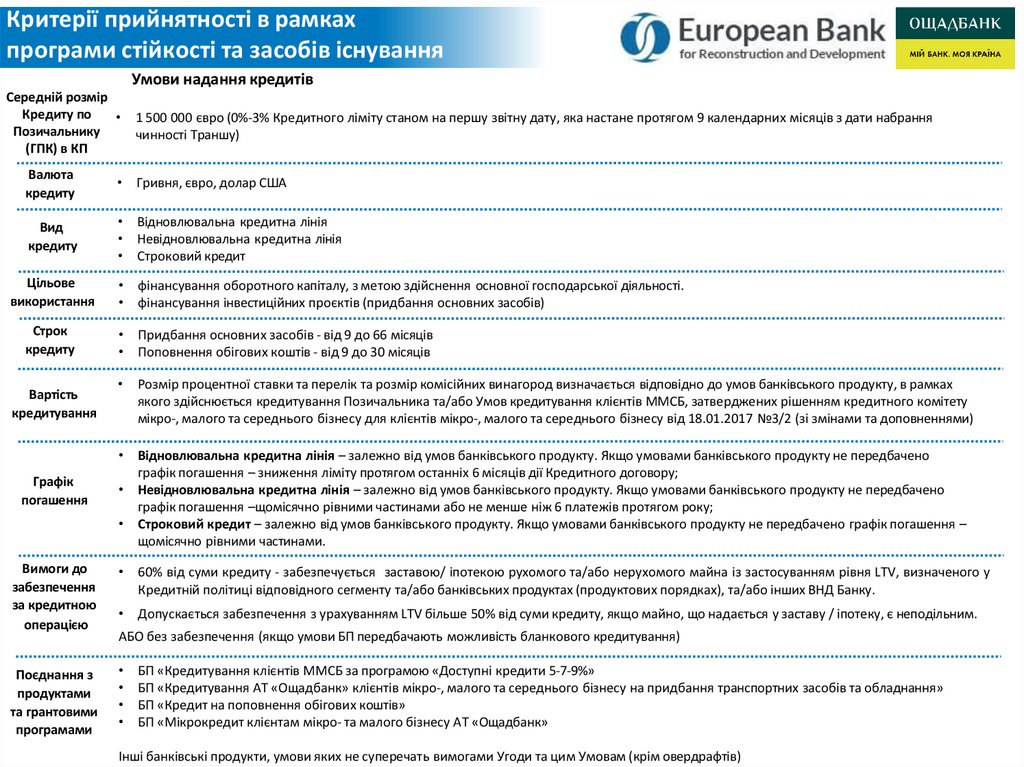

Критерії прийнятності в рамкахпрограми стійкості та засобів існування

Умови надання кредитів

Середній розмір

Кредиту по

Позичальнику

(ГПК) в КП

1 500 000 євро (0%-3% Кредитного ліміту станом на першу звітну дату, яка настане протягом 9 календарних місяців з дати набрання

чинності Траншу)

Валюта

кредиту

Гривня, євро, долар США

Вид

кредиту

Відновлювальна кредитна лінія

Невідновлювальна кредитна лінія

Строковий кредит

Цільове

використання

фінансування оборотного капіталу, з метою здійснення основної господарської діяльності.

фінансування інвестиційних проєктів (придбання основних засобів)

Строк

кредиту

Придбання основних засобів - від 9 до 66 місяців

Поповнення обігових коштів - від 9 до 30 місяців

Розмір процентної ставки та перелік та розмір комісійних винагород визначається відповідно до умов банківського продукту, в рамках

якого здійснюється кредитування Позичальника та/або Умов кредитування клієнтів ММСБ, затверджених рішенням кредитного комітету

мікро-, малого та середнього бізнесу для клієнтів мікро-, малого та середнього бізнесу від 18.01.2017 №3/2 (зі змінами та доповненнями)

Відновлювальна кредитна лінія – залежно від умов банківського продукту. Якщо умовами банківського продукту не передбачено

графік погашення – зниження ліміту протягом останніх 6 місяців дії Кредитного договору;

Невідновлювальна кредитна лінія – залежно від умов банківського продукту. Якщо умовами банківського продукту не передбачено

графік погашення –щомісячно рівними частинами або не менше ніж 6 платежів протягом року;

Строковий кредит – залежно від умов банківського продукту. Якщо умовами банківського продукту не передбачено графік погашення –

щомісячно рівними частинами.

Вартість

кредитування

Графік

погашення

Вимоги до

забезпечення

за кредитною

операцією

60% від суми кредиту - забезпечується заставою/ іпотекою рухомого та/або нерухомого майна із застосуванням рівня LTV, визначеного у

Кредитній політиці відповідного сегменту та/або банківських продуктах (продуктових порядках), та/або інших ВНД Банку.

Допускається забезпечення з урахуванням LTV більше 50% від суми кредиту, якщо майно, що надається у заставу / іпотеку, є неподільним.

Поєднання з

продуктами

та грантовими

програмами

АБО без забезпечення (якщо умови БП передбачають можливість бланкового кредитування)

БП «Кредитування клієнтів ММСБ за програмою «Доступні кредити 5-7-9%»

БП «Кредитування АТ «Ощадбанк» клієнтів мікро-, малого та середнього бізнесу на придбання транспортних засобів та обладнання»

БП «Кредит на поповнення обігових коштів»

БП «Мікрокредит клієнтам мікро- та малого бізнесу АТ «Ощадбанк»

Інші банківські продукти, умови яких не суперечать вимогами Угоди та цим Умовам (крім овердрафтів)

8.

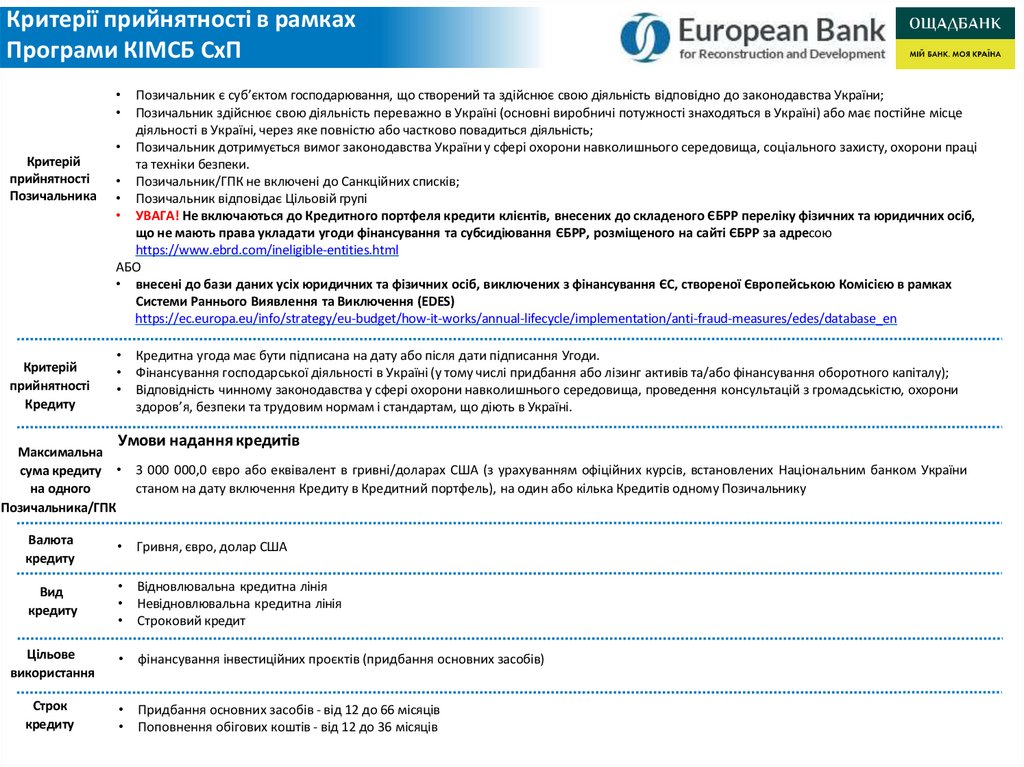

Критерії прийнятності в рамкахПрограми КІМСБ СхП

Критерій

прийнятності

Позичальника

Критерій

прийнятності

Кредиту

Позичальник є суб’єктом господарювання, що створений та здійснює свою діяльність відповідно до законодавства України;

Позичальник здійснює свою діяльність переважно в Україні (основні виробничі потужності знаходяться в Україні) або має постійне місце

діяльності в Україні, через яке повністю або частково повадиться діяльність;

• Позичальник дотримується вимог законодавства України у сфері охорони навколишнього середовища, соціального захисту, охорони праці

та техніки безпеки.

• Позичальник/ГПК не включені до Санкційних списків;

• Позичальник відповідає Цільовій групі

• УВАГА! Не включаються до Кредитного портфеля кредити клієнтів, внесених до складеного ЄБРР переліку фізичних та юридичних осіб,

що не мають права укладати угоди фінансування та субсидіювання ЄБРР, розміщеного на сайті ЄБРР за адресою

https://www.ebrd.com/ineligible-entities.html

АБО

• внесені до бази даних усіх юридичних та фізичних осіб, виключених з фінансування ЄС, створеної Європейською Комісією в рамках

Системи Раннього Виявлення та Виключення (EDES)

https://ec.europa.eu/info/strategy/eu-budget/how-it-works/annual-lifecycle/implementation/anti-fraud-measures/edes/database_en

Кредитна угода має бути підписана на дату або після дати підписання Угоди.

Фінансування господарської діяльності в Україні (у тому числі придбання або лізинг активів та/або фінансування оборотного капіталу);

Відповідність чинному законодавства у сфері охорони навколишнього середовища, проведення консультацій з громадськістю, охорони

здоров’я, безпеки та трудовим нормам і стандартам, що діють в Україні.

Умови надання кредитів

Максимальна

сума кредиту

на одного

Позичальника/ГПК

3 000 000,0 євро або еквівалент в гривні/доларах США (з урахуванням офіційних курсів, встановлених Національним банком України

станом на дату включення Кредиту в Кредитний портфель), на один або кілька Кредитів одному Позичальнику

Валюта

кредиту

Гривня, євро, долар США

Вид

кредиту

Відновлювальна кредитна лінія

Невідновлювальна кредитна лінія

Строковий кредит

Цільове

використання

фінансування інвестиційних проєктів (придбання основних засобів)

Строк

кредиту

Придбання основних засобів - від 12 до 66 місяців

Поповнення обігових коштів - від 12 до 36 місяців

9.

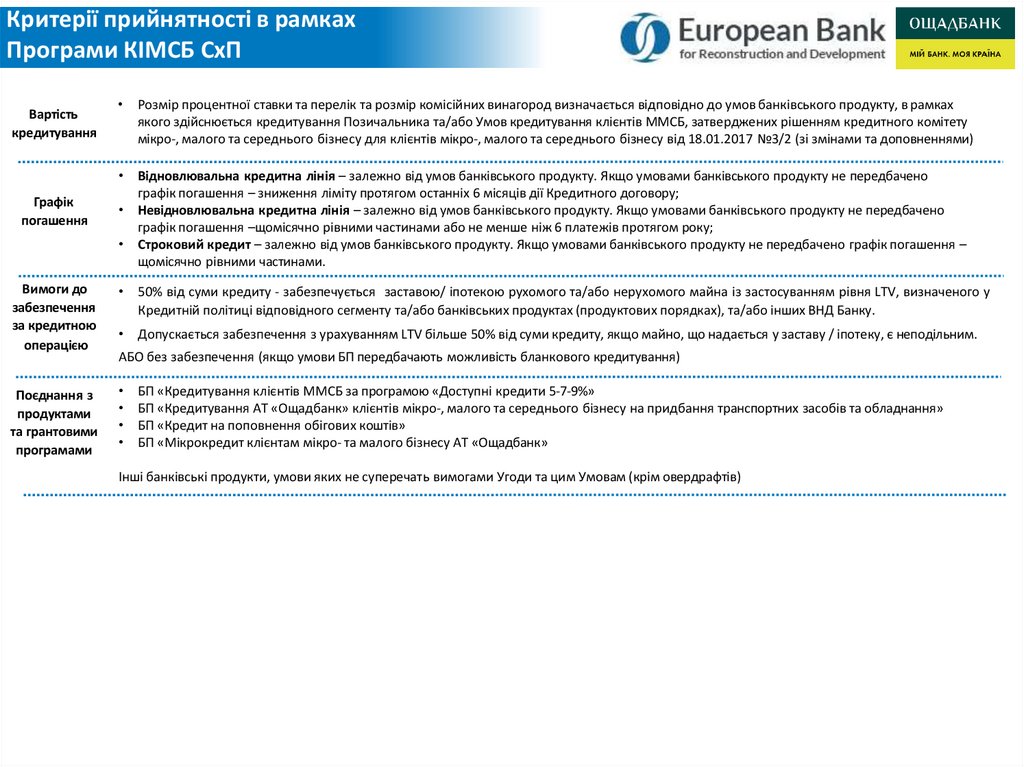

Критерії прийнятності в рамкахПрограми КІМСБ СхП

Вартість

кредитування

Графік

погашення

Розмір процентної ставки та перелік та розмір комісійних винагород визначається відповідно до умов банківського продукту, в рамках

якого здійснюється кредитування Позичальника та/або Умов кредитування клієнтів ММСБ, затверджених рішенням кредитного комітету

мікро-, малого та середнього бізнесу для клієнтів мікро-, малого та середнього бізнесу від 18.01.2017 №3/2 (зі змінами та доповненнями)

Відновлювальна кредитна лінія – залежно від умов банківського продукту. Якщо умовами банківського продукту не передбачено

графік погашення – зниження ліміту протягом останніх 6 місяців дії Кредитного договору;

Невідновлювальна кредитна лінія – залежно від умов банківського продукту. Якщо умовами банківського продукту не передбачено

графік погашення –щомісячно рівними частинами або не менше ніж 6 платежів протягом року;

Строковий кредит – залежно від умов банківського продукту. Якщо умовами банківського продукту не передбачено графік погашення –

щомісячно рівними частинами.

Вимоги до

забезпечення

за кредитною

операцією

50% від суми кредиту - забезпечується заставою/ іпотекою рухомого та/або нерухомого майна із застосуванням рівня LTV, визначеного у

Кредитній політиці відповідного сегменту та/або банківських продуктах (продуктових порядках), та/або інших ВНД Банку.

Допускається забезпечення з урахуванням LTV більше 50% від суми кредиту, якщо майно, що надається у заставу / іпотеку, є неподільним.

Поєднання з

продуктами

та грантовими

програмами

АБО без забезпечення (якщо умови БП передбачають можливість бланкового кредитування)

БП «Кредитування клієнтів ММСБ за програмою «Доступні кредити 5-7-9%»

БП «Кредитування АТ «Ощадбанк» клієнтів мікро-, малого та середнього бізнесу на придбання транспортних засобів та обладнання»

БП «Кредит на поповнення обігових коштів»

БП «Мікрокредит клієнтам мікро- та малого бізнесу АТ «Ощадбанк»

Інші банківські продукти, умови яких не суперечать вимогами Угоди та цим Умовам (крім овердрафтів)

10.

Заборонена діяльністьПерелік видів діяльності, фінансування

яких в рамках Програм ЄБРР заборонене:

виробництво або торгівля зброєю та боєприпасами;

виробництво військової техніки та торгівля нею;

страховий бізнес;

фінансові установи або компанії, що надають фінансові послуги;

виробництво або експорт або імпорт тютюнових виробів чи міцних алкогольних напоїв;

продаж тютюнових виробів чи міцних алкогольних напоїв (за винятком випадків, якщо продаж тютюнових виробів чи міцних алкогольних напоїв є супутньою діяльністю щодо основної

господарської діяльності юридичної особи;

діяльність казино або інших гральних закладів;

спекулятивні інвестиції у майно або валюти або здійснення інших спекулятивних інвестицій;

інвестування у цінні папери будь-якого роду, включаючи інвестиції в статутний капітал інших компаній;

технології, які використовуються для діяльності, у сфері видобування, обробки (включаючи очищення)Ю транспортування (перевезення та дистрибуція), зберігання та використання нафти

та газу для виробництва електроенергії (крім власного споживання);

технології, що, зокрема, використовуються для діяльності у сфері видобування, обробки (включаючи очищення), транспортування (перевезення та дистрибуція), зберігання та

використання нафти та газу для виробництва електроенергії (окрім як для цілей власного споживання);

розвідка нафтових родовищ;

технології, що, зокрема, використовуються для спалювання, транспортування та видобування торфу, горючих корисних копалин з високим вмістом вуглецю, наприклад, вугілля, нафтового

палива або горючих сланців;

виготовлення пластикової продукції одноразового використання для споживчого вжитку (але не для медичних цілей).

виробництво або торгівля будь-якими продуктами або видами діяльності, які вважаються незаконними відповідно до чинного законодавства України чи правилами або міжнародними

конвенціями та угодами, або підпадають під міжнародні заборони, такі як фармацевтичні препарати, пестициди/гербіциди, речовини, що руйнують озоновий шар, поліхлорований

біфеніл (ПХБ), дику природу або продукти, які регулюються CITES*;

примусове виселення (дії та/або бездіяльність, внаслідок яких відбувається примусове або постійне чи тимчасове недобровільне переміщення осіб, груп, громад з їхніх домівок та/або

земель та від спільних ресурсів, які вони займають чи від яких вони залежать, що призводить до втрати або обмеження можливості особи, групи чи громади проживати або опрацювати у

певній домівці, житлі або місці проживання, без надання відповідних форм юридичного або іншого захисту та доступу до такого захисту;

діяльність, що включає в себе примусове годування качок і гусей;

утримання тварин, основною метою якого є виробництво хутра, чи будь-яка інша діяльність, що включає у себе виробництво хутра;

виробництво або торгівля незв'язаними азбестовими волокнами або продуктами, що містять азбест. Це не стосується придбання та використання зв’язаних азбестоцементних листів із

вмістом азбесту менше 20%;

виробництво або торгівля радіоактивними матеріалами. Це не стосується придбання медичного обладнання, обладнання для контролю якості (вимірювання) та будь-якого обладнання,

де радіоактивне джерело вважається тривіальним та/або належним чином захищеним;

риболовлю в морському середовищі з використанням сіток довжиною понад 2,5 км в довжину;

виробництво, торгівля, зберігання або транспортування значних обсягів небезпечних хімічних речовин або використання небезпечних хімічних речовин у комерційних масштабах. До

небезпечних хімічних речовин належать бензин, керосин та інші нафтопродукти;

види діяльності, заборонені законодавством України, міжнародними конвенціями, як стосуються захисту ресурсів біорізноманіття або культурної спадщини;

транспортування нафти або інших небезпечних речовин у танкерах, які не відповідають вимогам Міжнародної морської організації;

торгівля товарами без наявності відповідних експортних або імпортних ліцензій або інших свідоцтв надання дозволу на транзит від відповідних країн експорту, імпорту, та, якщо це

стосується відповідної ситуації, транзиту.

Финансы

Финансы