Похожие презентации:

Прямі інвестиції та міжнародне виробництво

1. ТЕМА 5. ПРЯМІ ІНВЕСТИЦІЇ І МІЖНАРОДНЕ ВИРОБНИЦТВО

Теоретичні аспекти міжнародного інвестування.Рух підприємницького капіталу та його форми.

Методи міжнародної інвестиційної діяльності.

Міжнародний інвестиційний ринок.

Міжнародне виробництво.

Україна на міжнародному інвестиційному ринку.

2.

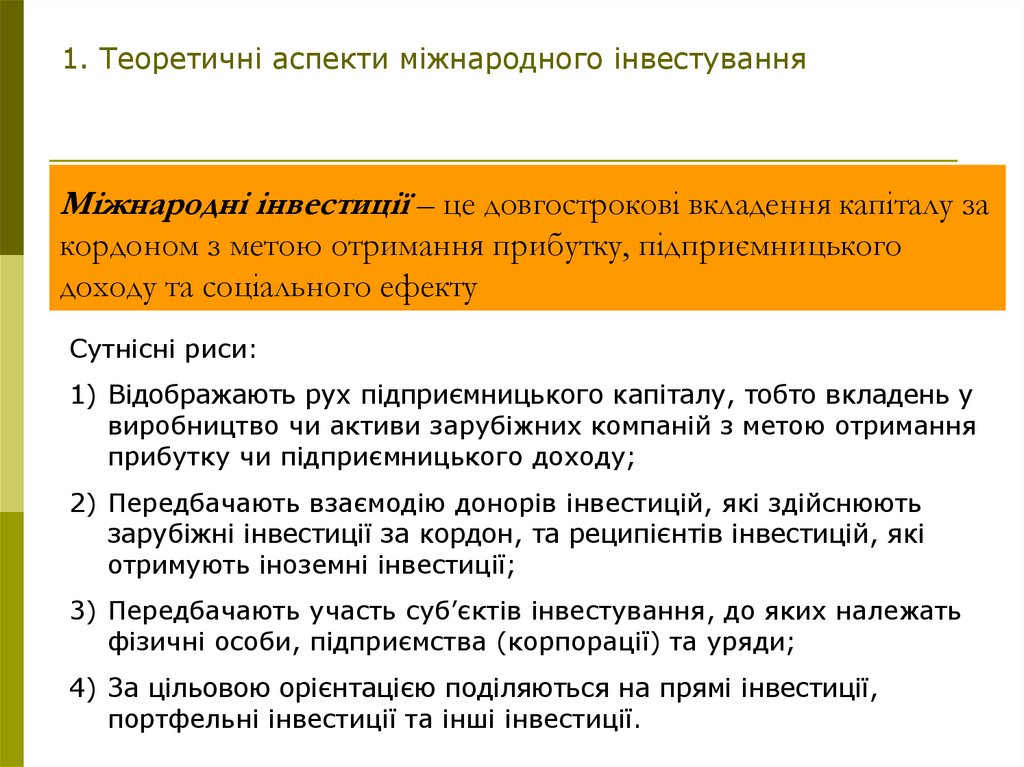

1. Теоретичні аспекти міжнародного інвестуванняМіжнародні інвестиції – це довгострокові вкладення капіталу за

кордоном з метою отримання прибутку, підприємницького

доходу та соціального ефекту

Сутнісні риси:

1) Відображають рух підприємницького капіталу, тобто вкладень у

виробництво чи активи зарубіжних компаній з метою отримання

прибутку чи підприємницького доходу;

2) Передбачають взаємодію донорів інвестицій, які здійснюють

зарубіжні інвестиції за кордон, та реципієнтів інвестицій, які

отримують іноземні інвестиції;

3) Передбачають участь суб’єктів інвестування, до яких належать

фізичні особи, підприємства (корпорації) та уряди;

4) За цільовою орієнтацією поділяються на прямі інвестиції,

портфельні інвестиції та інші інвестиції.

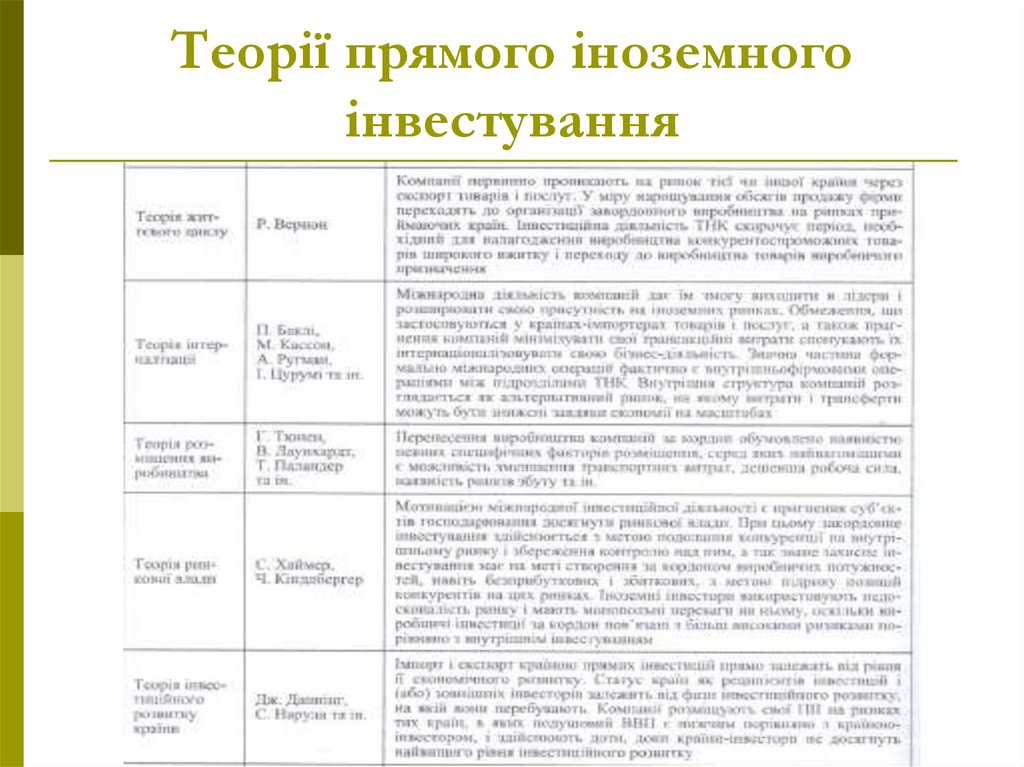

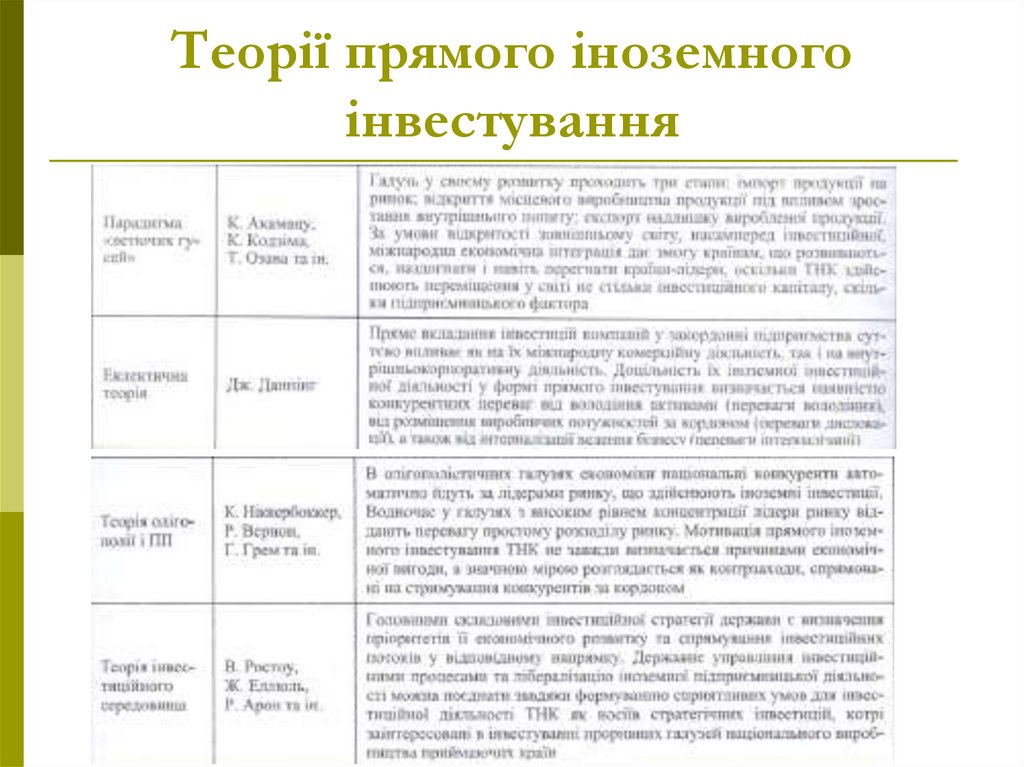

3. Теорії прямого іноземного інвестування

4. Теорії прямого іноземного інвестування

5. Класифікація міжнародних інвестицій

За інституційною природою: державні,приватні, міжнародних організацій,

змішані;

За цільовою орієнтацією: прямі і

портфельні;

За видами;

За формами;

За джерелами;

За термінами інвестування.

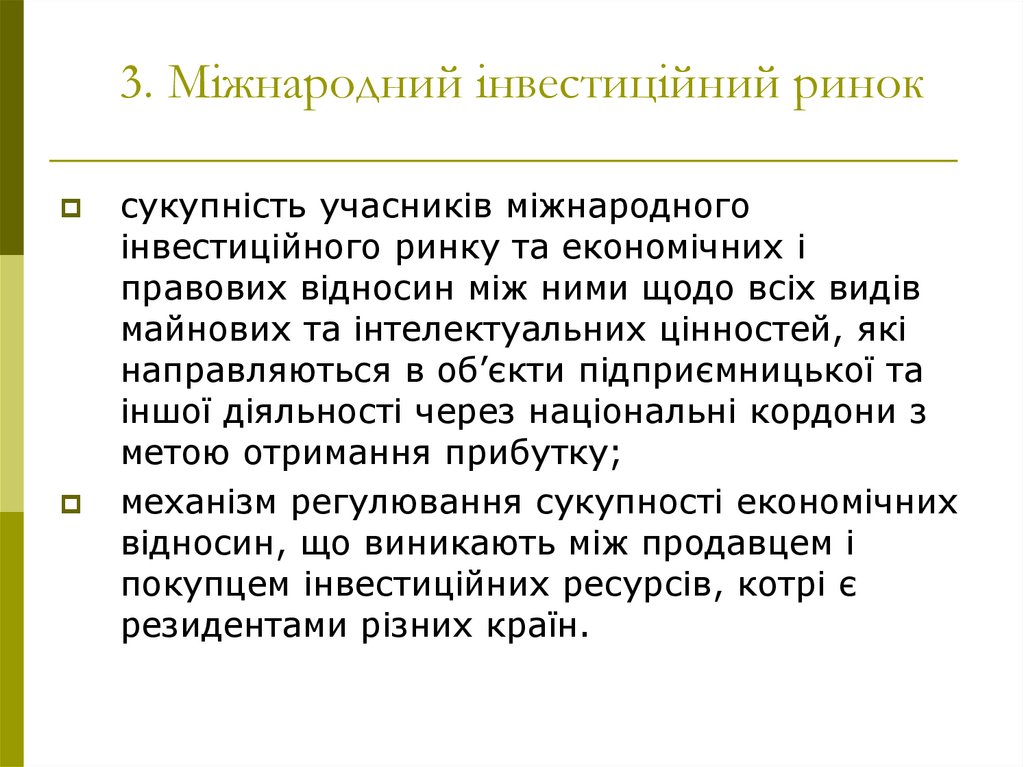

6.

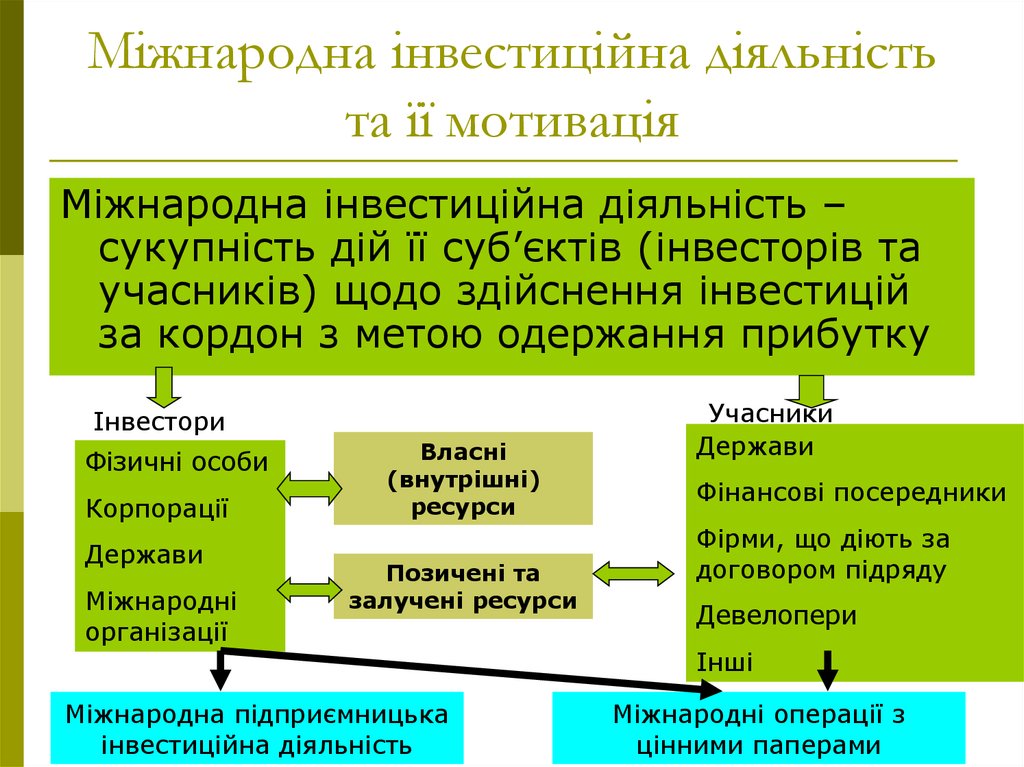

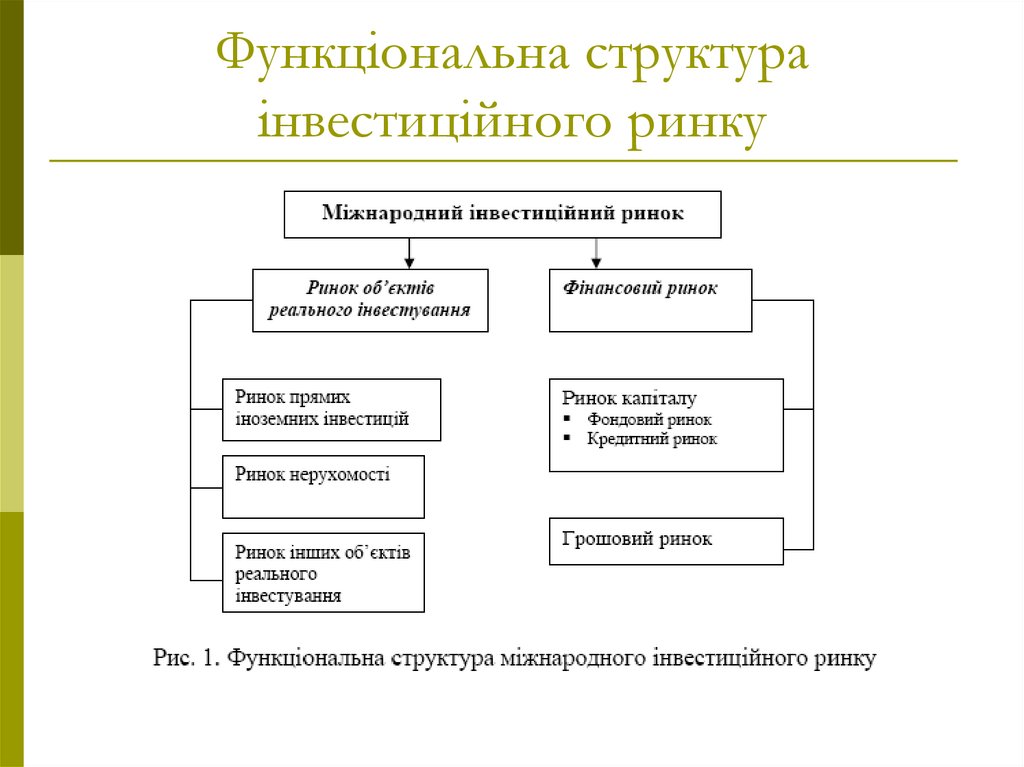

Міжнародна інвестиційна діяльністьта її мотивація

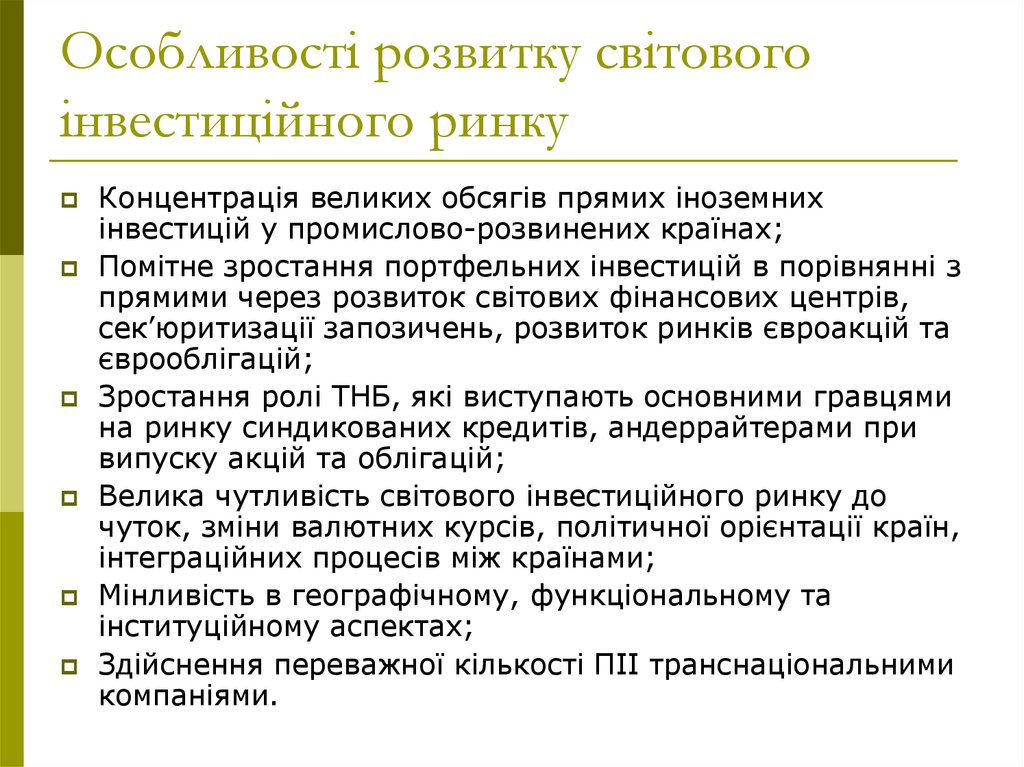

Міжнародна інвестиційна діяльність –

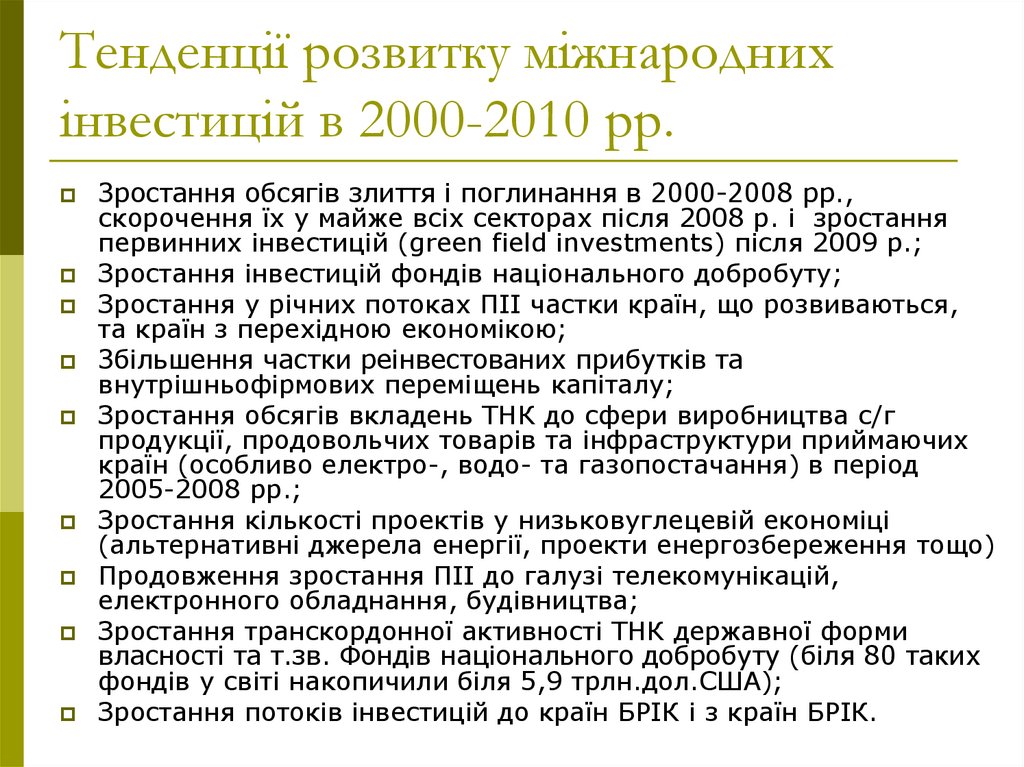

сукупність дій її суб’єктів (інвесторів та

учасників) щодо здійснення інвестицій

за кордон з метою одержання прибутку

Інвестори

Фізичні особи

Корпорації

Держави

Міжнародні

організації

Власні

(внутрішні)

ресурси

Позичені та

залучені ресурси

Міжнародна підприємницька

інвестиційна діяльність

Учасники

Держави

Фінансові посередники

Фірми, що діють за

договором підряду

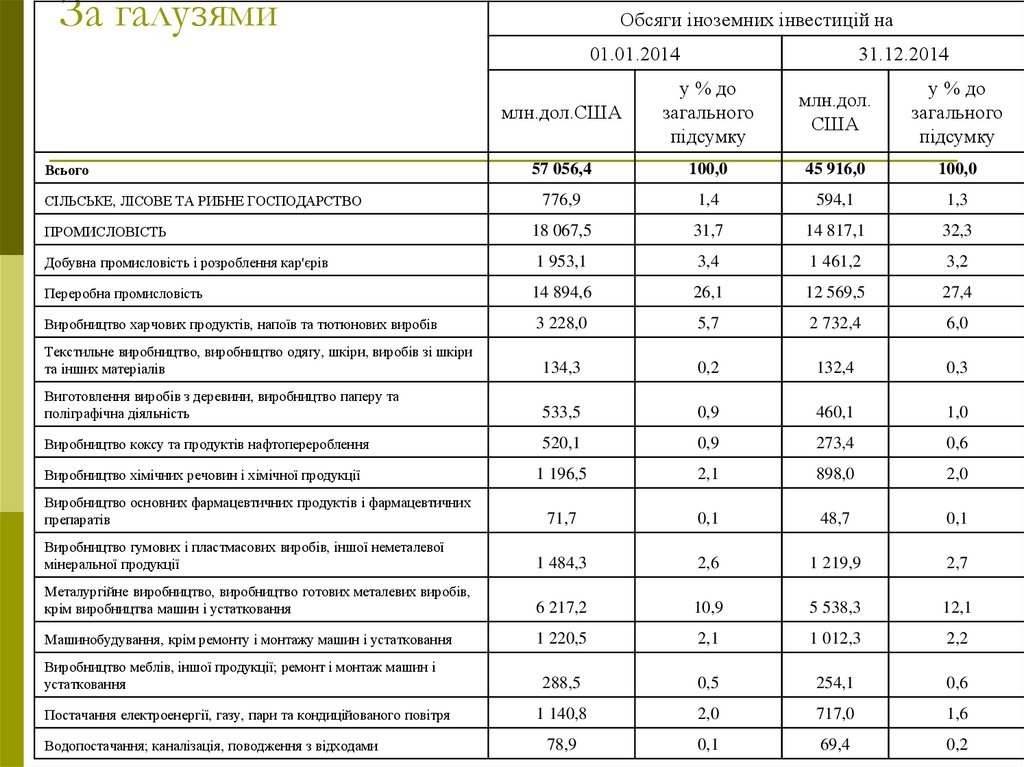

Девелопери

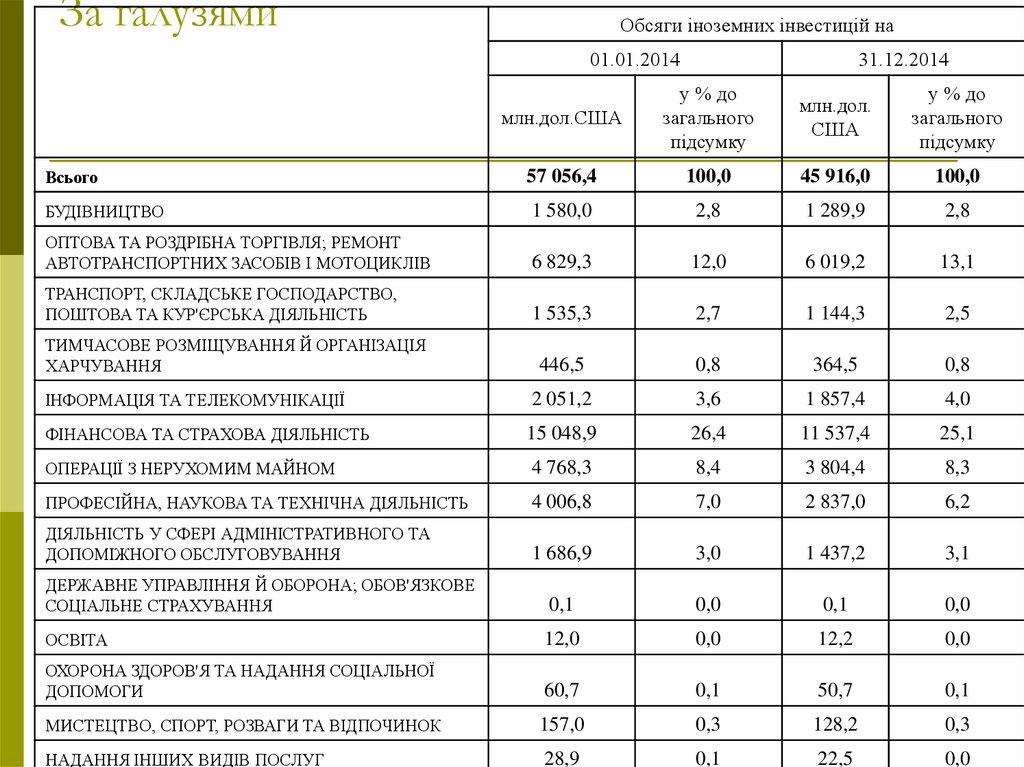

Інші

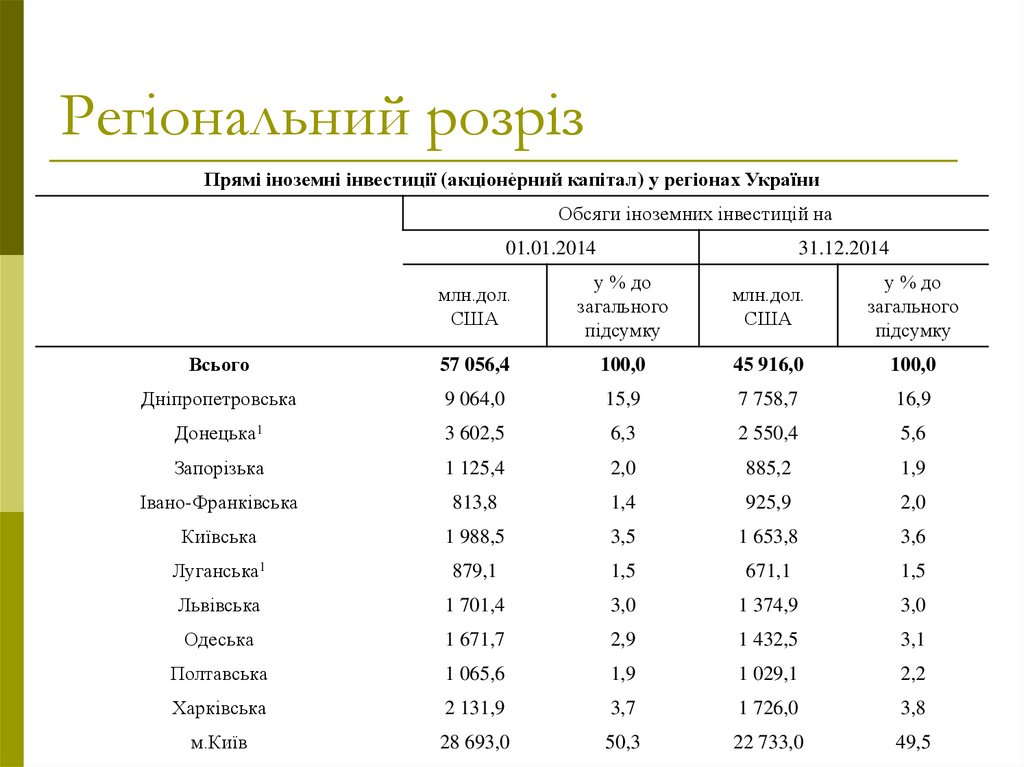

Міжнародні операції з

цінними паперами

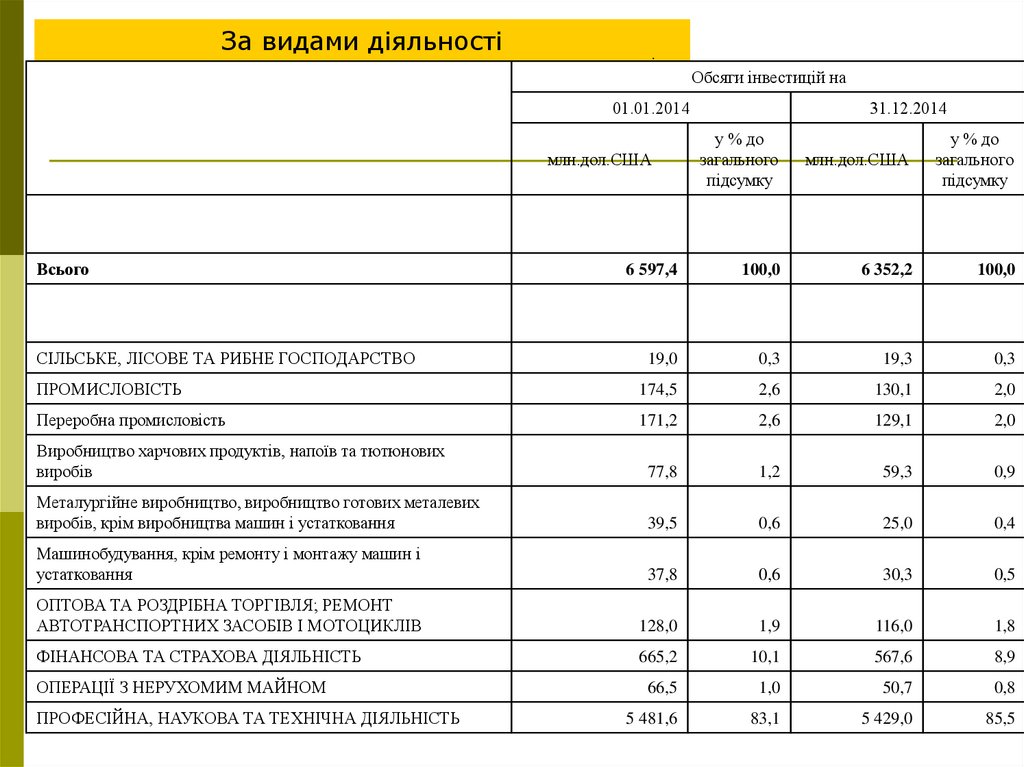

7.

Міжнародна інвестиційна діяльність: фактори впливуГлобально-економічні фактори

Стан розвитку світової економіки, міжнародних факторних ринків, в т.ч.

інвестиційного; стабільність світової валютної системи; рівент

транснаціоналізації та регіональної інтеграції

Країна базування донор

Приймаюча країна

- реципієнт

Політико – економічні

фактори країни

Ресурсно-економічні

фактори країни

Політична стабільність, ступінь

втручання уряду в економіку,

ставлення до іноземних інвестицій,

наявність дво- та багатосторонніх угод

Наявність ресурсів, демографічна

ситуація, географічне положення

Загальноекономічні фактори країни

Темпи економічного зростання, співвідношення споживання та заощаджень, ставка

%, норма чистого прибутку, показники інфляції, конвертованість валюти, стан

платіжного балансу

8.

Мотивація міжнародної інвестиційної діяльностіОтримання більшого прибутку за кордоном;

Мотивація прямого іноземного інвестування як

засобу оволодіння значною ринковою часткою

країни — імпортера капіталу компанієюінвестором;

Забезпечення стійких довготривалих інтересів в

країні або регіоні;

Зниження ризику шляхом географічної

диверсифікації виробництва;

Можливість ефективності виробничої діяльності

через прямий доступ до національних ринків

ресурсів;

Поширення новітніх технологій та домінування

окремих країн у розвитку цих технологій;

Перспектива отримати квазірентні доходи на

нововведеннях до їх тотального поширення дуже часто

приваблює компанії вкладати капітали саме в передові

галузі, які, як правило, просуваються тільки деякими

розвиненими країнами.

9.

2. Рух підприємницького капіталу та його форми,методи і види

Форми:

Форми:

підприємство, яке на 100% є власністю інвестора;

яке

на 100% є власністю інвестора;

підприємство,

часткова участь

у підприємствах;

участь

у підприємствах;

часткова

придбання

рухомого

та нерухомого майна;

придбання

концесії; рухомого та нерухомого майна;

концесії;

стратегічні альянси

стратегічні альянси

Види інвестицій:

Види інвестицій:

•національна валюта;

•національна

валюта;майно;

•рухоме та нерухоме

•рухоме

та нерухоме майно;

•цінні папери;

•цінні

папери;

•іноземна

валюта;

•іноземна

валюта;

•грошові вимоги;

•грошові

вимоги;

•права інтелектуальної

власності;

•права

•права інтелектуальної

на господарську власності;

діяльність;

•права

на господарську діяльність;

•послуги

•послуги

Акціонерні форми

Акціонерні

форми

співробітництва

співробітництва

(самостійні та часткова

(самостійні

та часткова

участь у акціонерному

участь

акціонерному

капіталіу підприємства)

капіталі підприємства)

Контрактні форми

Контрактні форми

співробітництва

без

співробітництва

без

створення нової

створення особи

нової

юридичної

юридичної особи

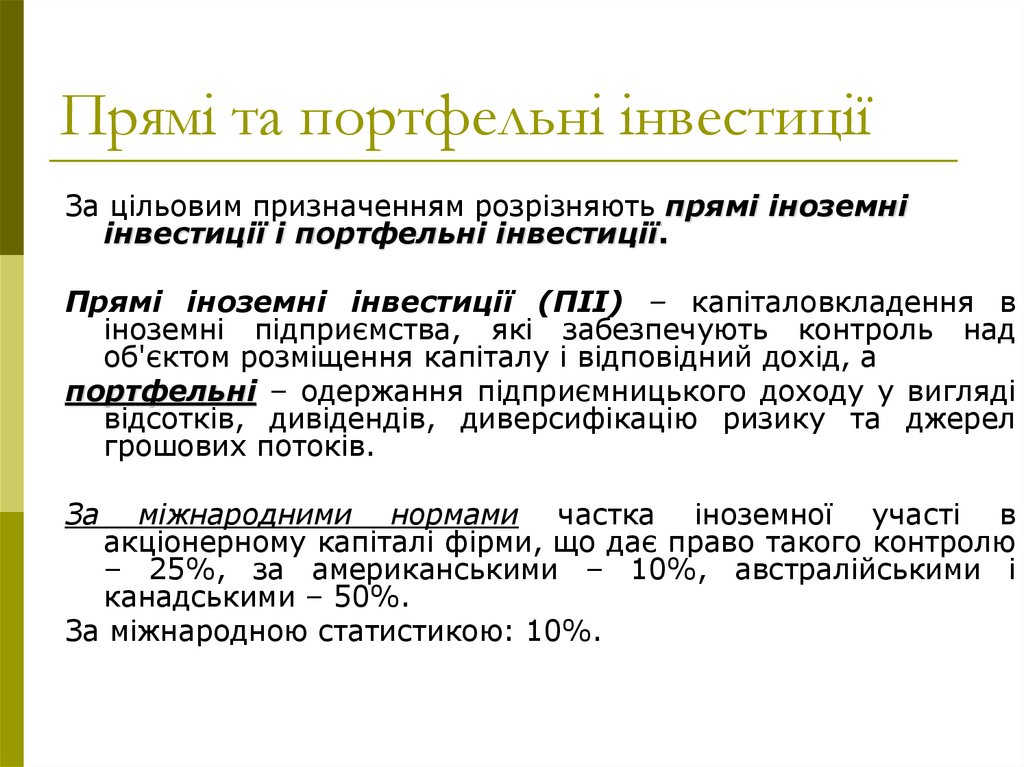

10. Прямі та портфельні інвестиції

За цільовим призначенням розрізняють прямі іноземніінвестиції і портфельні інвестиції.

Прямі іноземні інвестиції (ПІІ) – капіталовкладення в

іноземні підприємства, які забезпечують контроль над

об'єктом розміщення капіталу і відповідний дохід, а

портфельні – одержання підприємницького доходу у вигляді

відсотків, дивідендів, диверсифікацію ризику та джерел

грошових потоків.

За

міжнародними нормами частка іноземної участі в

акціонерному капіталі фірми, що дає право такого контролю

– 25%, за американськими – 10%, австралійськими і

канадськими – 50%.

За міжнародною статистикою: 10%.

11.

ПІІ за міжнародною класифікацієюа) вкладання компаніями за кордон власного

капіталу (капітал філій і частка акцій у дочірніх

та асоційованих компаніях);

б) реінвестування прибутку;

в) внутрішньо-фірмові переміщення капіталу у

формі кредитів і позик між прямим інвестором

та дочірніми, асоційованими компаніями і

філіями.

12.

Ефекти прямих іноземних інвестиційХ – М = S – I = Y – A = If,

де Х – експорт, М – імпорт, S – заощадження, І –

інвестиції, Y –національний дохід, А –

внутрішній попит (споживання (С) + інвестиції

(І)), If –іноземні інвестиції.

Якщо доходи країни є меншими за внутрішній

попит, інвестиції перевищують заощадження, у

результаті в країні виникає торговельний

дефіцит, який фінансується коштами, що

надходять із зовнішніх джерел.

Однією з таких форм фінансування виступають

прямі іноземні інвестиції.

Ефекти – див.тему 4

13.

Портфельні інвестиціїПортфельні інвестиції – вкладення в іноземні підприємства

або цінні папери, які приносять інвесторові відповідний доход,

але не дають право контролю над підприємством. Такими

цінними паперами можуть бути акціонерні або боргові цінні

папери (акції; прості векселі; боргові зобов'язання;

інструменти грошового ринку (депозити, ноти тощо).

Прямі іноземні інвестиції

Портфельні інвестиції

Інші

80-ті роки

90-ті роки

50%

20%

30%

30%

60%

10%

Випереджаюче зростання портфельних інвестицій пояснюється тим, що, з одного боку,

організацію і розміщення їх за кордоном дедалі частіше здійснюють інститути, які не

володіють значними грошовими ресурсами й широкою інформацією про стан світового

ринку цінних паперів (трастові й страхові компанії, пенсійні фонди, банки та інші

фінансові установи), а з іншого – тим, що портфельні вкладення часто використовують не

тільки як додаткове джерело прибутку, скільки для проникнення у високо монополізовані

галузі, великі й найбільші корпорації.

14. Портфельні інвестиції - 2

акціонерні цінні папери - грошовий документ, що обертається на ринку тазасвідчує майнове право власника документа стосовно особи, що

випустила цей документ;

боргові цінні папери - грошовий документ, що обертається на ринку та

засвідчує відношення позики власника документа стосовно особи, що

випустила цей документ. Боргові цінні папери можуть виступати у

формі:

облігації, простого векселя, ноти/боргової розписки— грошових

інструментів, що дають їхньому власникові безумовне право на

гарантований фіксований грошовий дохід або на обумовлений за

договором змінюваний грошовий дохід;

інструмента грошового ринку — грошових інструментів, що дають їхньому

власникові безумовне право на гарантований фіксований грошовий дохід

на певну дату. Ці інструменти продаються на ринку із знижкою, розмір якої

залежить від величини процентної ставки й часу, що залишився до

погашення: казначейські векселі, депозитні сертифікати, банківські

акцепти і ін.;

фінансові деривативи — похідні грошові інструменти та засвідчують право

власника на продаж або покупку первинних цінних паперів. У

їхньому числі – боргові розписки, опціони, варранти,

ф'ючерси, свопи тощо.

15. Інструменти та механізми стимулювання інвестиційної активності

-Внутрішні

Процентна ставка;

Податкові пільги інвесторам

та виробникам;

Стимулювання інвестиційної

активності населення;

Розвиток внутрішнього

фінансового ринку;

Політика валютного курсу;

Розвиток банківської

системи;

Стимулювання

національного виробництва;

Розвиток внутрішнього

споживчого ринку;

Приватизація

-

-

-

Зовнішні

Створення позитивного

інвестиційного іміджу

країни;

Укладення договорів про

уникнення подвійного

оподаткування прибутку та

про стимулювання

інвестицій;

Участь у мегарегіональних

інвестиційних угодах;

Створення Агенцій з

залучення інвестицій;

Угоди країн з ТНК;

Стимулювання експорту

16. Обмеження та стимулювання у національній інвестиційній політиці країн

17. Мегарегіональні інвестиційні договори

Мегарегіональні інвестиційніТрансатлантичне

договори

торгівельне та

інвестиційне

партнерство (TAFTA)

Транстихоокеанське

партнерство

Регіональне всебічне

економічне

партнерство

18.

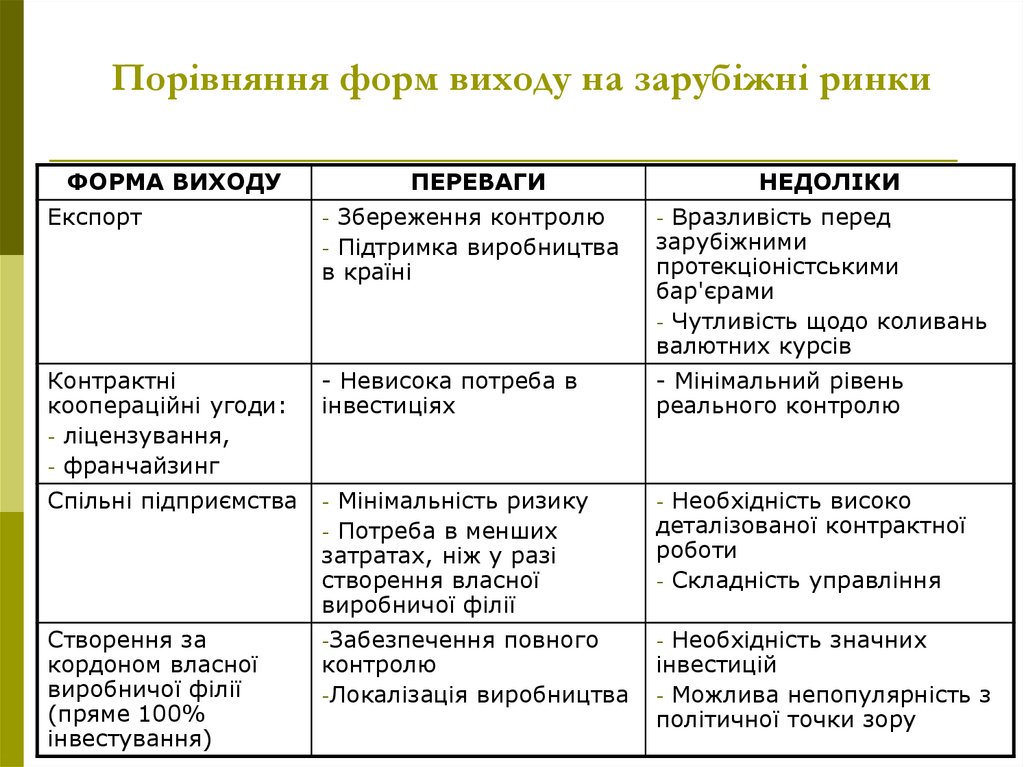

Порівняння форм виходу на зарубіжні ринкиФОРМА ВИХОДУ

Експорт

ПЕРЕВАГИ

- Збереження контролю

НЕДОЛІКИ

- Вразливість перед

- Підтримка виробництва

зарубіжними

протекціоністськими

бар'єрами

- Чутливість щодо коливань

валютних курсів

Контрактні

коопераційні угоди:

- ліцензування,

- франчайзинг

- Невисока потреба в

інвестиціях

- Мінімальний рівень

реального контролю

Спільні підприємства

- Мінімальність ризику

- Необхідність високо

в країні

- Потреба в менших

деталізованої контрактної

роботи

- Складність управління

-Забезпечення повного

- Необхідність значних

затратах, ніж у разі

створення власної

виробничої філії

Створення за

кордоном власної

виробничої філії

(пряме 100%

інвестування)

контролю

-Локалізація виробництва

інвестицій

- Можлива непопулярність з

політичної точки зору

19.

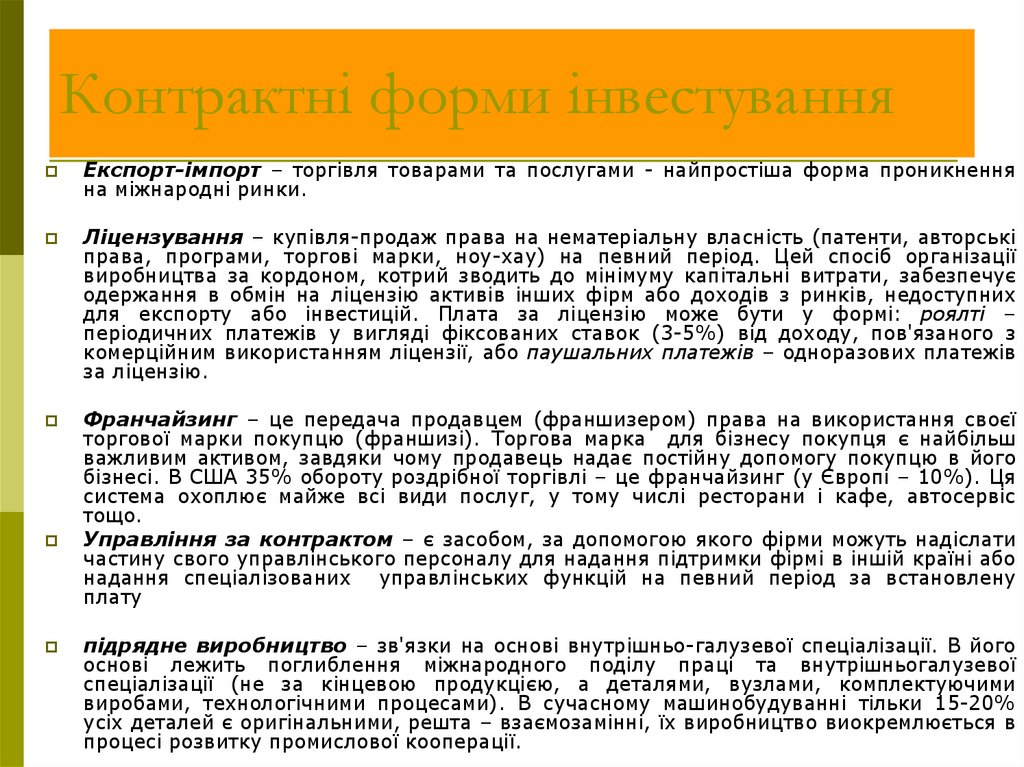

Контрактні форми інвестуванняЕкспорт-імпорт – торгівля товарами та послугами - найпростіша форма проникнення

на міжнародні ринки.

Ліцензування – купівля-продаж права на нематеріальну власність (патенти, авторські

права, програми, торгові марки, ноу-хау) на певний період. Цей спосіб організації

виробництва за кордоном, котрий зводить до мінімуму капітальні витрати, забезпечує

одержання в обмін на ліцензію активів інших фірм або доходів з ринків, недоступних

для експорту або інвестицій. Плата за ліцензію може бути у формі: роялті –

періодичних платежів у вигляді фіксованих ставок (3-5%) від доходу, пов'язаного з

комерційним використанням ліцензії, або паушальних платежів – одноразових платежів

за ліцензію.

Франчайзинг – це передача продавцем (франшизером) права на використання своєї

торгової марки покупцю (франшизі). Торгова марка для бізнесу покупця є найбільш

важливим активом, завдяки чому продавець надає постійну допомогу покупцю в його

бізнесі. В США 35% обороту роздрібної торгівлі – це франчайзинг (у Європі – 10%). Ця

система охоплює майже всі види послуг, у тому числі ресторани і кафе, автосервіс

тощо.

Управління за контрактом – є засобом, за допомогою якого фірми можуть надіслати

частину свого управлінського персоналу для надання підтримки фірмі в іншій країні або

надання спеціалізованих управлінських функцій на певний період за встановлену

плату

підрядне виробництво – зв'язки на основі внутрішньо-галузевої спеціалізації. В його

основі лежить поглиблення міжнародного поділу праці та внутрішньогалузевої

спеціалізації (не за кінцевою продукцією, а деталями, вузлами, комплектуючими

виробами, технологічними процесами). В сучасному машинобудуванні тільки 15-20%

усіх деталей є оригінальними, решта – взаємозамінні, їх виробництво виокремлюється в

процесі розвитку промислової кооперації.

20.

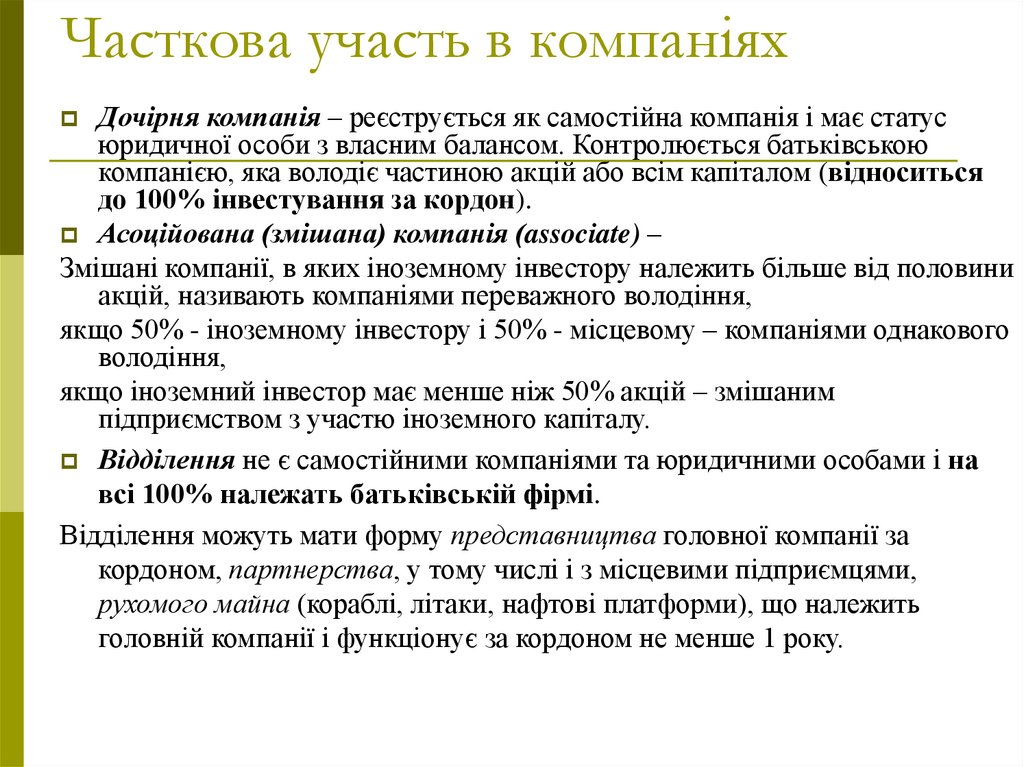

Часткова участь в компаніяхДочірня компанія – реєструється як самостійна компанія і має статус

юридичної особи з власним балансом. Контролюється батьківською

компанією, яка володіє частиною акцій або всім капіталом (відноситься

до 100% інвестування за кордон).

Асоційована (змішана) компанія (associate) –

Змішані компанії, в яких іноземному інвестору належить більше від половини

акцій, називають компаніями переважного володіння,

якщо 50% - іноземному інвестору і 50% - місцевому – компаніями однакового

володіння,

якщо іноземний інвестор має менше ніж 50% акцій – змішаним

підприємством з участю іноземного капіталу.

Відділення не є самостійними компаніями та юридичними особами і на

всі 100% належать батьківській фірмі.

Відділення можуть мати форму представництва головної компанії за

кордоном, партнерства, у тому числі і з місцевими підприємцями,

рухомого майна (кораблі, літаки, нафтові платформи), що належить

головній компанії і функціонує за кордоном не менше 1 року.

21.

Спільне підприємництвоСпільне підприємництво – це діяльність, заснована на

співробітництві з підприємцями, підприємствами і організаціями

країни-партнера та їхньому спільному розподілі доходів і ризиків від

здійснення цієї діяльності.

Переваги спільного підприємництва:

це реальний спосіб функціонування на ринках країн, в яких

заборонена або обмежена діяльність іноземних фірм без участі

місцевого партнера;

об'єднання капіталів;

можливості отримати певні пільги, переваги місцевого партнера;

можливості швидкого пристосування, розуміння місцевого

середовища за допомогою місцевого партнера;

можливості мінімізувати ризик за умов мінливої політичної та

економічної ситуації в різних країнах;

загострення конкуренції на світових ринках.

Недоліки:

зіткнення інтересів партнерів;

поєднання двох і більше корпоративних культур не завжди дає

можливість подолати суперечності.

22.

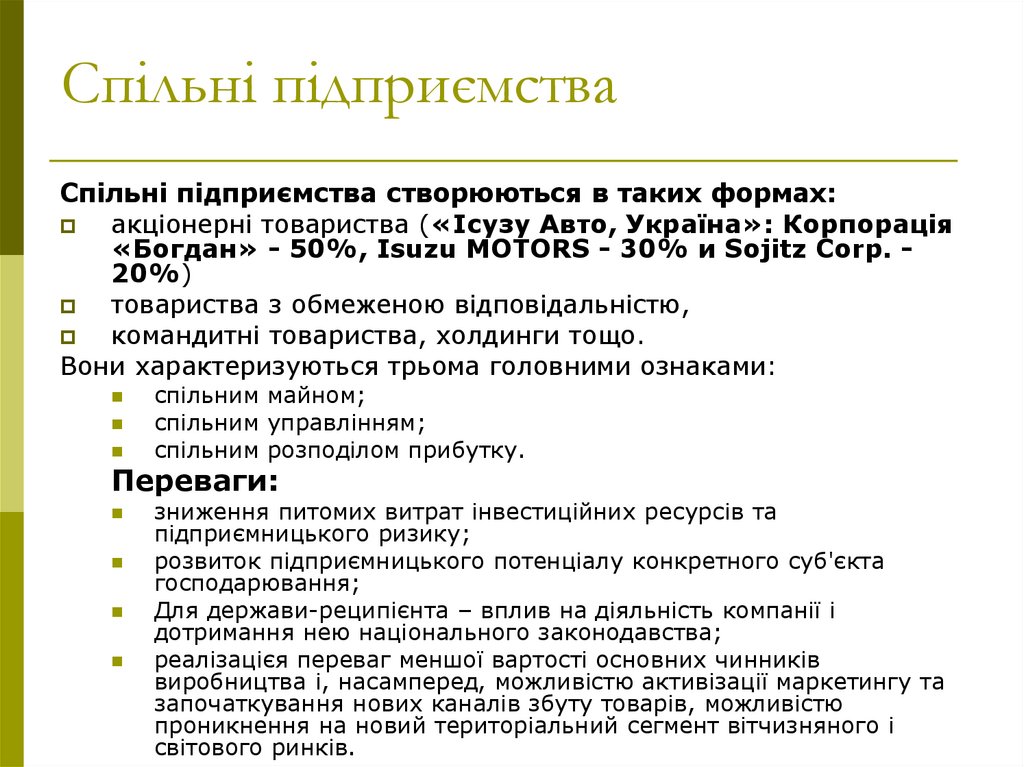

Спільні підприємстваСпільні підприємства створюються в таких формах:

акціонерні товариства («Ісузу Авто, Україна»: Корпорація

«Богдан» - 50%, Isuzu MOTORS - 30% и Sojitz Corp. 20%)

товариства з обмеженою відповідальністю,

командитні товариства, холдинги тощо.

Вони характеризуються трьома головними ознаками:

спільним майном;

спільним управлінням;

спільним розподілом прибутку.

Переваги:

зниження питомих витрат інвестиційних ресурсів та

підприємницького ризику;

розвиток підприємницького потенціалу конкретного суб'єкта

господарювання;

Для держави-реципієнта – вплив на діяльність компанії і

дотримання нею національного законодавства;

реалізацієя переваг меншої вартості основних чинників

виробництва і, насамперед, можливістю активізації маркетингу та

започаткування нових каналів збуту товарів, можливістю

проникнення на новий територіальний сегмент вітчизняного і

світового ринків.

23.

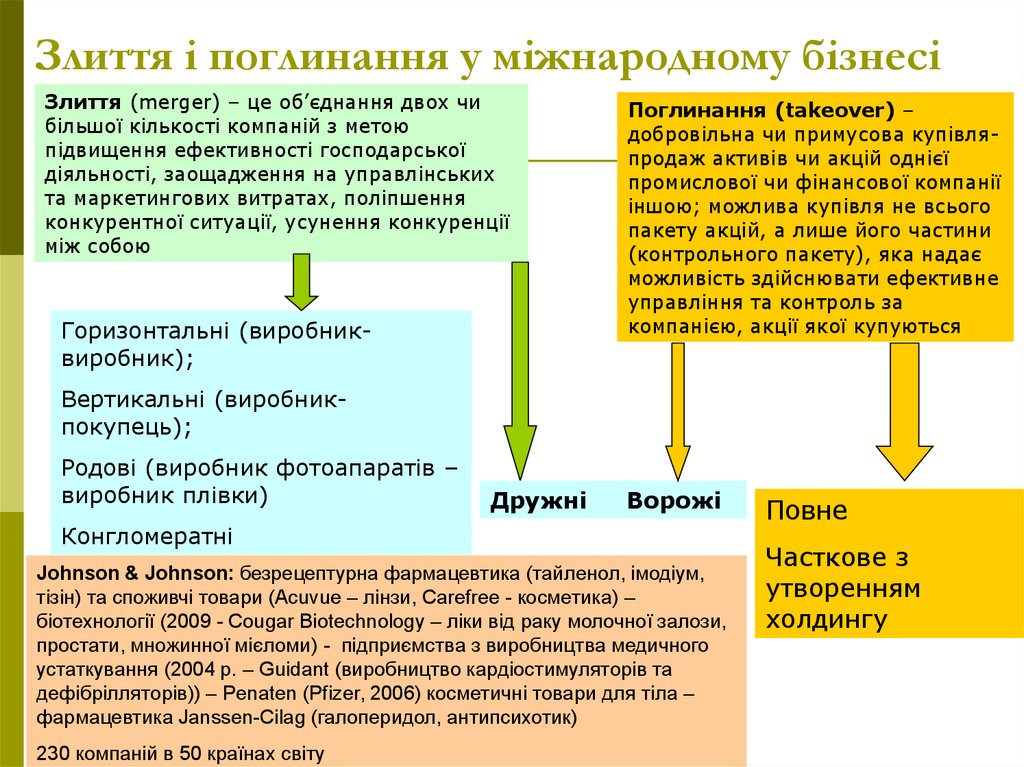

Злиття і поглинання у міжнародному бізнесіЗлиття (merger) – це об’єднання двох чи

більшої кількості компаній з метою

підвищення ефективності господарської

діяльності, заощадження на управлінських

та маркетингових витратах, поліпшення

конкурентної ситуації, усунення конкуренції

між собою

Горизонтальні (виробниквиробник);

Поглинання (takeover) –

добровільна чи примусова купівляпродаж активів чи акцій однієї

промислової чи фінансової компанії

іншою; можлива купівля не всього

пакету акцій, а лише його частини

(контрольного пакету), яка надає

можливість здійснювати ефективне

управління та контроль за

компанією, акції якої купуються

Вертикальні (виробникпокупець);

Родові (виробник фотоапаратів –

виробник плівки)

Дружні

Ворожі

Конгломератні

Johnson & Johnson: безрецептурна фармацевтика (тайленол, імодіум,

тізін) та споживчі товари (Acuvue – лінзи, Сarefree - косметика) –

біотехнології (2009 - Cougar Biotechnology – ліки від раку молочної залози,

простати, множинної мієломи) - підприємства з виробництва медичного

устаткування (2004 р. – Guidant (виробництво кардіостимуляторів та

дефібрілляторів)) – Penaten (Pfizer, 2006) косметичні товари для тіла –

фармацевтика Janssen-Cilag (галоперидол, антипсихотик)

230 компаній в 50 країнах світу

Повне

Часткове з

утворенням

холдингу

24.

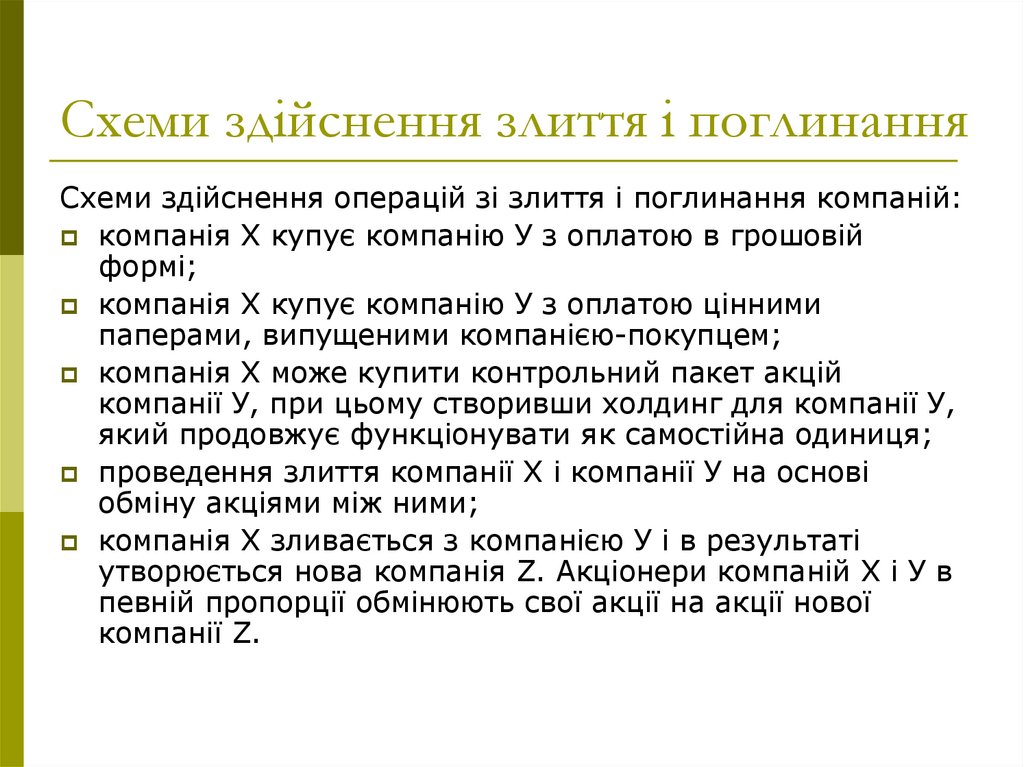

Схеми здійснення злиття і поглинанняСхеми здійснення операцій зі злиття і поглинання компаній:

компанія Х купує компанію У з оплатою в грошовій

формі;

компанія Х купує компанію У з оплатою цінними

паперами, випущеними компанією-покупцем;

компанія Х може купити контрольний пакет акцій

компанії У, при цьому створивши холдинг для компанії У,

який продовжує функціонувати як самостійна одиниця;

проведення злиття компанії Х і компанії У на основі

обміну акціями між ними;

компанія Х зливається з компанією У і в результаті

утворюється нова компанія Z. Акціонери компаній Х і У в

певній пропорції обмінюють свої акції на акції нової

компанії Z.

25.

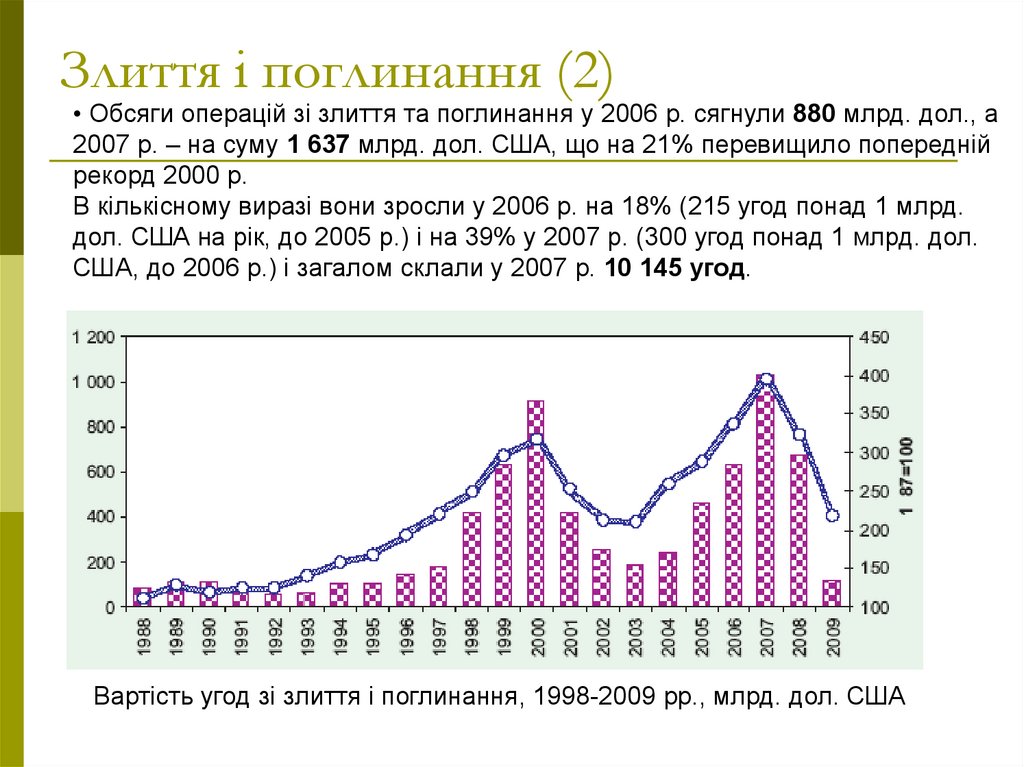

Злиття і поглинання (2)• Обсяги операцій зі злиття та поглинання у 2006 р. сягнули 880 млрд. дол., а

2007 р. – на суму 1 637 млрд. дол. США, що на 21% перевищило попередній

рекорд 2000 р.

В кількісному виразі вони зросли у 2006 р. на 18% (215 угод понад 1 млрд.

дол. США на рік, до 2005 р.) і на 39% у 2007 р. (300 угод понад 1 млрд. дол.

США, до 2006 р.) і загалом склали у 2007 р. 10 145 угод.

Вартість угод зі злиття і поглинання, 1998-2009 рр., млрд. дол. США

26.

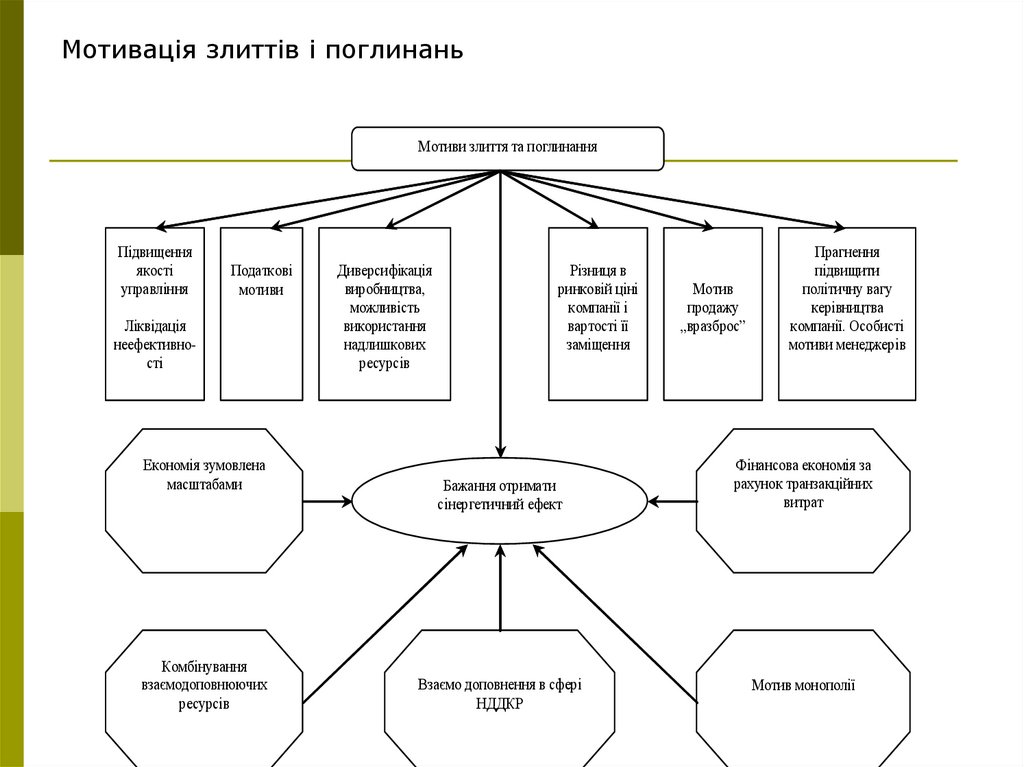

Мотивація злиттів і поглинаньМотиви злиття та поглинання

Підвищення

якості

управління

Податкові

мотиви

Ліквідація

неефективності

Економія зумовлена

масштабами

Комбінування

взаємодоповнюючих

ресурсів

Диверсифікація

виробництва,

можливість

використання

надлишкових

ресурсів

Різниця в

ринковій ціні

компанії і

вартості її

заміщення

Бажання отримати

сінергетичний ефект

Взаємо доповнення в сфері

НДДКР

Мотив

продажу

„вразброс”

Прагнення

підвищити

політичну вагу

керівництва

компанії. Особисті

мотиви менеджерів

Фінансова економія за

рахунок транзакційних

витрат

Мотив монополії

27.

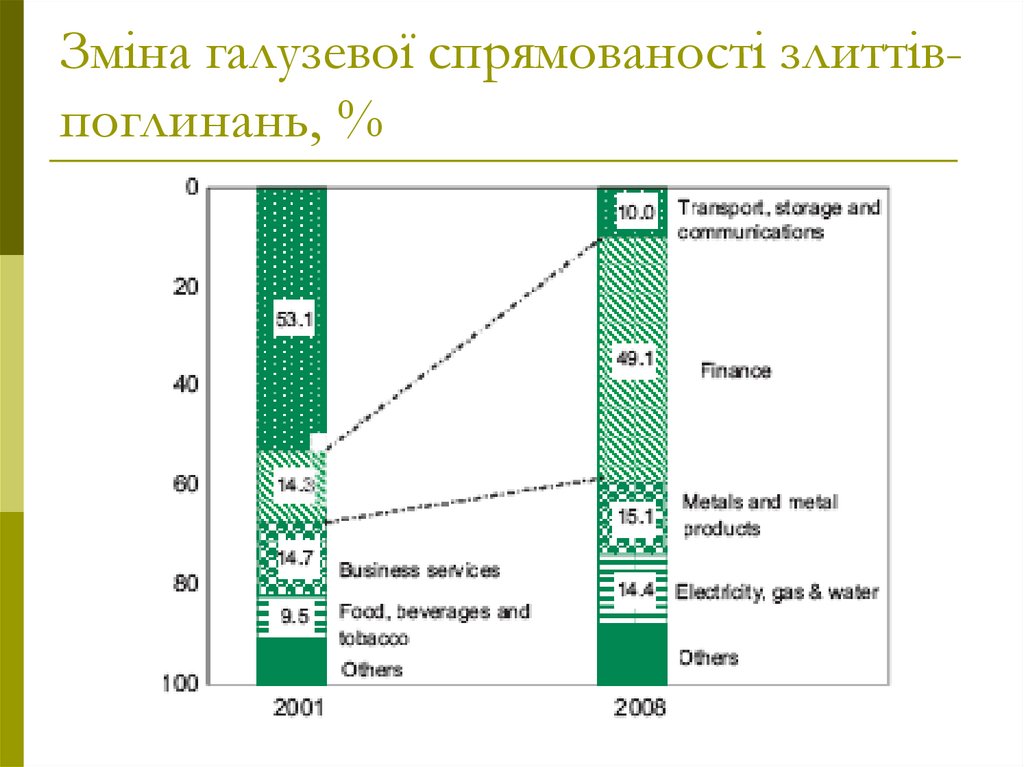

Зміна галузевої спрямованості злиттівпоглинань, %28.

За секторами у 2005-2009 рр. www.unctad.orgГалузь

2005

(млрд.

дол.)

2006

(млрд.

дол.)

2007

(млрд.

дол.)

2008

(млрд.

дол.)

2009

(млрд.

дол.)

Річні

темпи

приросту

(в %)

Промислове

виробництво

65,9

72,7

78,9

61,2

50,1

-34,5

Фінансовий

напрямок (послуги)

56,4

61,5

66,4

51,5

39,4

-23,5

Харчова

промисловість

44,5

51,2

55,3

39,8

32,9

-12,5

29,8

33,8

36,9

27,9

24,7

-11,3

ПЕК

29.

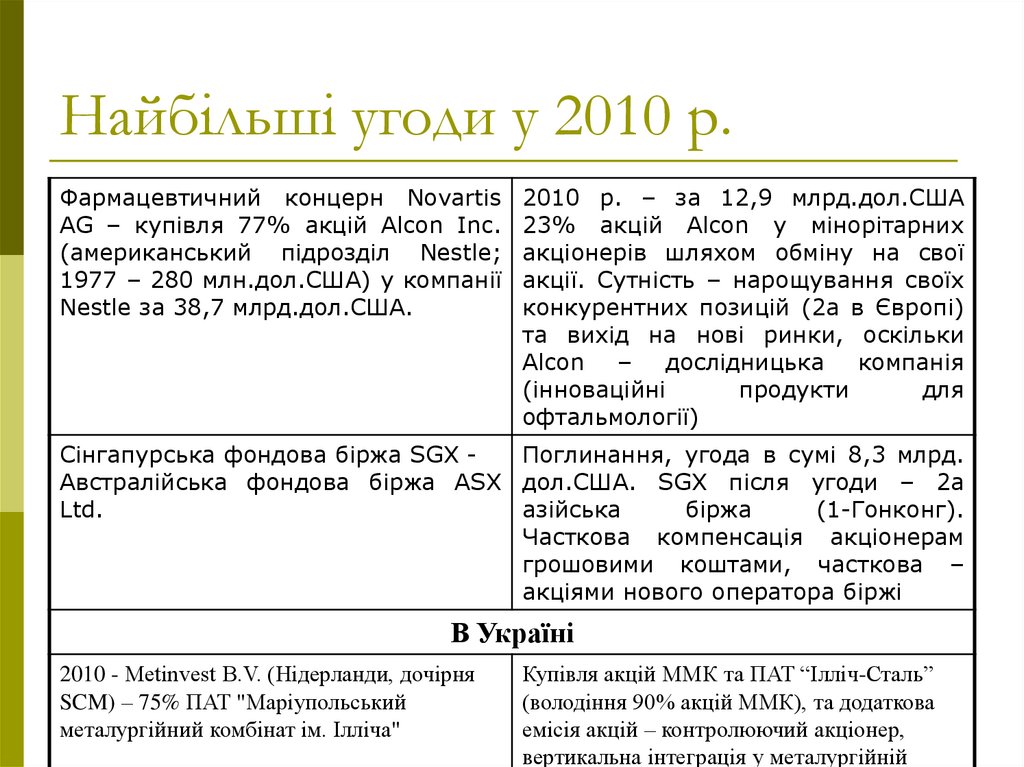

Найбільші угоди у 2010 р.Фармацевтичний концерн Novartis

AG – купівля 77% акцій Alcon Inc.

(американський підрозділ Nestle;

1977 – 280 млн.дол.США) у компанії

Nestle за 38,7 млрд.дол.США.

2010 р. – за 12,9 млрд.дол.США

23% акцій Alcon у мінорітарних

акціонерів шляхом обміну на свої

акції. Сутність – нарощування своїх

конкурентних позицій (2а в Європі)

та вихід на нові ринки, оскільки

Alcon – дослідницька компанія

(інноваційні

продукти

для

офтальмології)

Сінгапурська фондова біржа SGX Поглинання, угода в сумі 8,3 млрд.

Австралійська фондова біржа ASX дол.США. SGX після угоди – 2а

Ltd.

азійська

біржа

(1-Гонконг).

Часткова компенсація акціонерам

грошовими коштами, часткова –

акціями нового оператора біржі

В Україні

2010 - Metinvest B.V. (Нідерланди, дочірня

SCM) – 75% ПАТ "Маріупольський

металургійний комбінат ім. Ілліча"

Купівля акцій ММК та ПАТ “Ілліч-Сталь”

(володіння 90% акцій ММК), та додаткова

емісія акцій – контролюючий акціонер,

вертикальна інтеграція у металургійній

30.

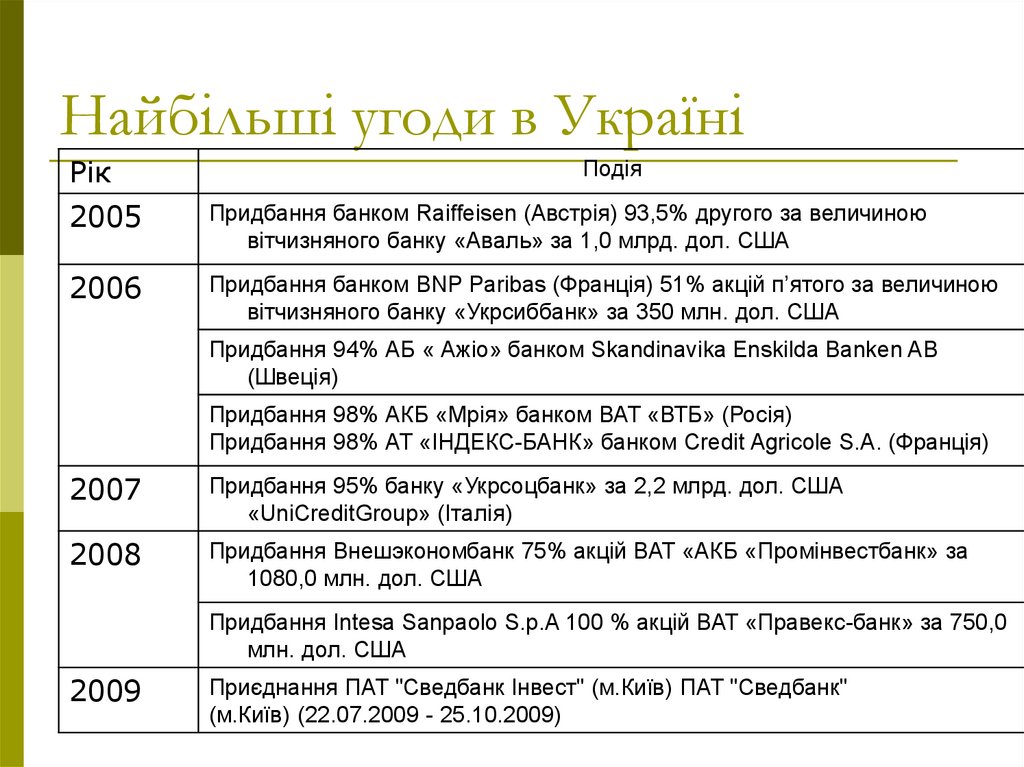

Найбільші угоди в УкраїніРік

Подія

2005

Придбання банком Raiffeisen (Австрія) 93,5% другого за величиною

вітчизняного банку «Аваль» за 1,0 млрд. дол. США

2006

Придбання банком BNP Paribas (Франція) 51% акцій п’ятого за величиною

вітчизняного банку «Укрсиббанк» за 350 млн. дол. США

Придбання 94% АБ « Ажіо» банком Skandinavika Enskilda Banken AB

(Швеція)

Придбання 98% АКБ «Мрія» банком ВАТ «ВТБ» (Росія)

Придбання 98% АТ «ІНДЕКС-БАНК» банком Credit Agricole S.A. (Франція)

2007

Придбання 95% банку «Укрсоцбанк» за 2,2 млрд. дол. США

«UniCreditGroup» (Італія)

2008

Придбання Внешэкономбанк 75% акцій ВАТ «АКБ «Промінвестбанк» за

1080,0 млн. дол. США

Придбання Intesa Sanpaolo S.p.A 100 % акцій ВАТ «Правекс-банк» за 750,0

млн. дол. США

2009

Приєднання ПАТ "Сведбанк Інвест" (м.Київ) ПАТ "Сведбанк"

(м.Київ) (22.07.2009 - 25.10.2009)

31.

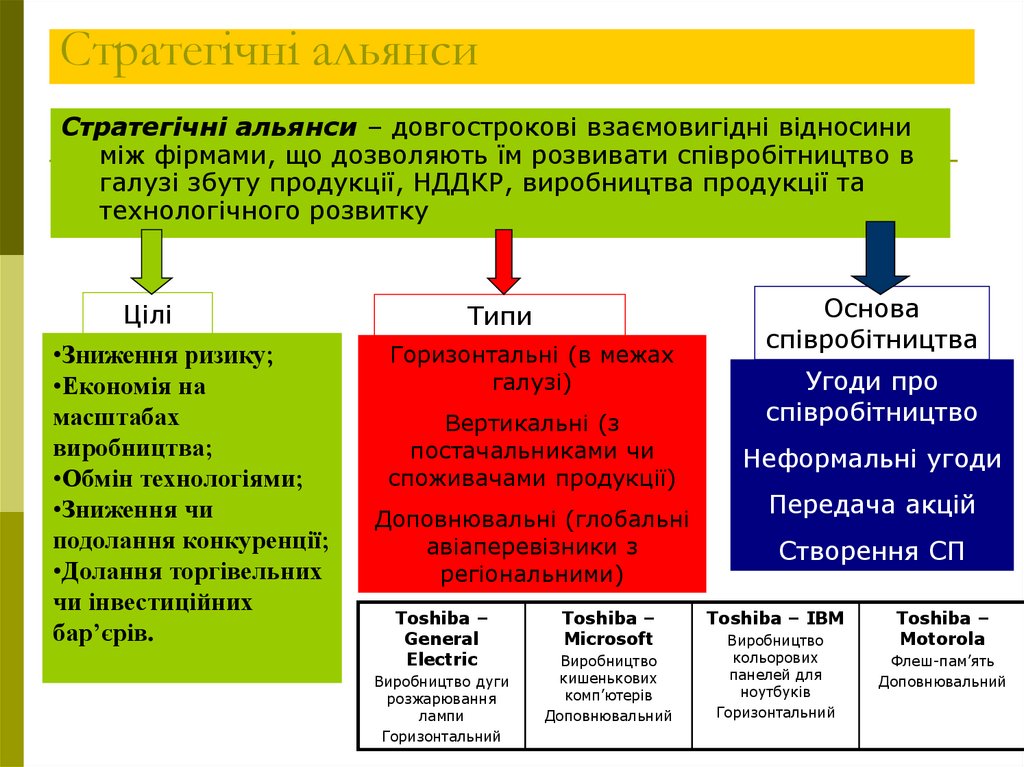

Стратегічні альянсиСтратегічні альянси – довгострокові взаємовигідні відносини

між фірмами, що дозволяють їм розвивати співробітництво в

галузі збуту продукції, НДДКР, виробництва продукції та

технологічного розвитку

Цілі

•Зниження ризику;

•Економія на

масштабах

виробництва;

•Обмін технологіями;

•Зниження чи

подолання конкуренції;

•Долання торгівельних

чи інвестиційних

бар’єрів.

Типи

Горизонтальні (в межах

галузі)

Основа

співробітництва

Угоди про

співробітництво

Вертикальні (з

постачальниками чи

споживачами продукції)

Неформальні угоди

Доповнювальні (глобальні

авіаперевізники з

регіональними)

Створення СП

Toshiba –

General

Electric

Виробництво дуги

розжарювання

лампи

Горизонтальний

Toshiba –

Microsoft

Виробництво

кишенькових

комп’ютерів

Доповнювальний

Передача акцій

Toshiba – IBM

Виробництво

кольорових

панелей для

ноутбуків

Горизонтальний

Toshiba –

Motorola

Флеш-пам’ять

Доповнювальний

32.

Стратегічні альянси - приклади33.

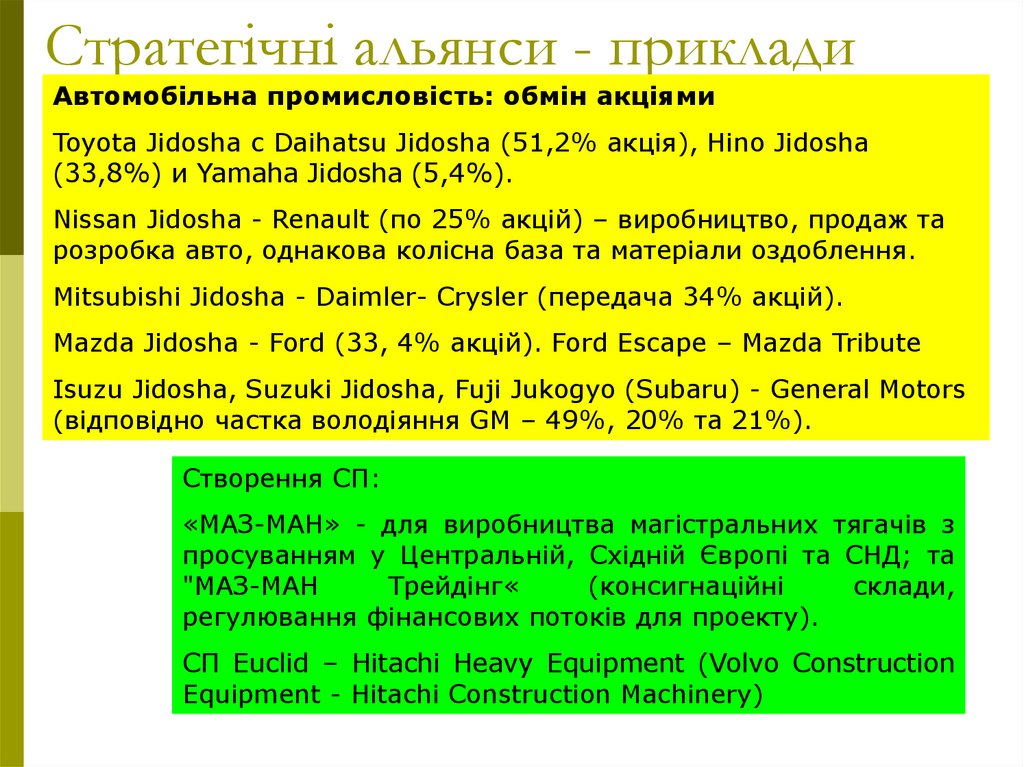

Стратегічні альянси - прикладиАвтомобільна промисловість: обмін акціями

Toyota Jidosha c Daihatsu Jidosha (51,2% акція), Hino Jidosha

(33,8%) и Yamaha Jidosha (5,4%).

Nissan Jidosha - Renault (по 25% акцій) – виробництво, продаж та

розробка авто, однакова колісна база та матеріали оздоблення.

Mitsubishi Jidosha - Daimler- Crysler (передача 34% акцій).

Mazda Jidosha - Ford (33, 4% акцій). Ford Escape – Mazda Tribute

Isuzu Jidosha, Suzuki Jidosha, Fuji Jukogyo (Subaru) - General Motors

(відповідно частка володіяння GM – 49%, 20% та 21%).

Створення СП:

«МАЗ-МАН» - для виробництва магістральних тягачів з

просуванням у Центральній, Східній Європі та СНД; та

"МАЗ-МАН

Трейдінг«

(консигнаційні

склади,

регулювання фінансових потоків для проекту).

СП Euclid – Hitachi Heavy Equipment (Volvo Construction

Equipment - Hitachi Construction Machinery)

34. 3. Міжнародний інвестиційний ринок

сукупність учасників міжнародногоінвестиційного ринку та економічних і

правових відносин між ними щодо всіх видів

майнових та інтелектуальних цінностей, які

направляються в об’єкти підприємницької та

іншої діяльності через національні кордони з

метою отримання прибутку;

механізм регулювання сукупності економічних

відносин, що виникають між продавцем і

покупцем інвестиційних ресурсів, котрі є

резидентами різних країн.

35. Функціональна структура інвестиційного ринку

36. Особливості розвитку світового інвестиційного ринку

Концентрація великих обсягів прямих іноземнихінвестицій у промислово-розвинених країнах;

Помітне зростання портфельних інвестицій в порівнянні з

прямими через розвиток світових фінансових центрів,

сек’юритизації запозичень, розвиток ринків євроакцій та

єврооблігацій;

Зростання ролі ТНБ, які виступають основними гравцями

на ринку синдикованих кредитів, андеррайтерами при

випуску акцій та облігацій;

Велика чутливість світового інвестиційного ринку до

чуток, зміни валютних курсів, політичної орієнтації країн,

інтеграційних процесів між країнами;

Мінливість в географічному, функціональному та

інституційному аспектах;

Здійснення переважної кількості ПІІ транснаціональними

компаніями.

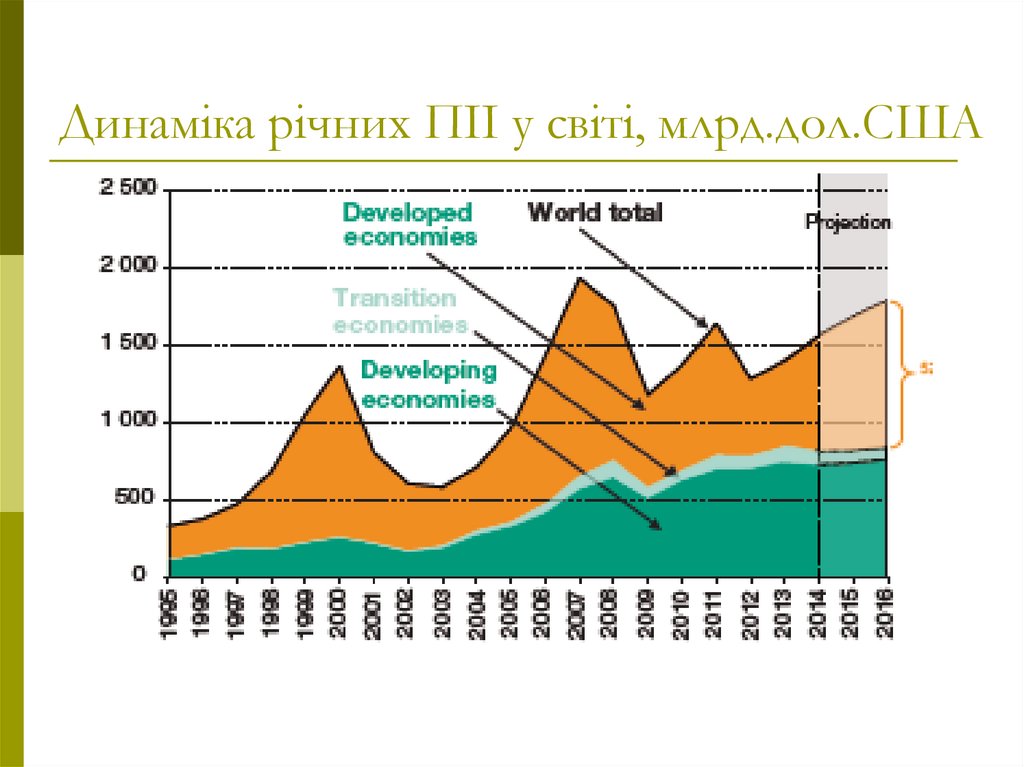

37. Тенденції розвитку міжнародних інвестицій в 2000-2010 рр.

Зростання обсягів злиття і поглинання в 2000-2008 рр.,скорочення їх у майже всіх секторах після 2008 р. і зростання

первинних інвестицій (green field investments) після 2009 р.;

Зростання інвестицій фондів національного добробуту;

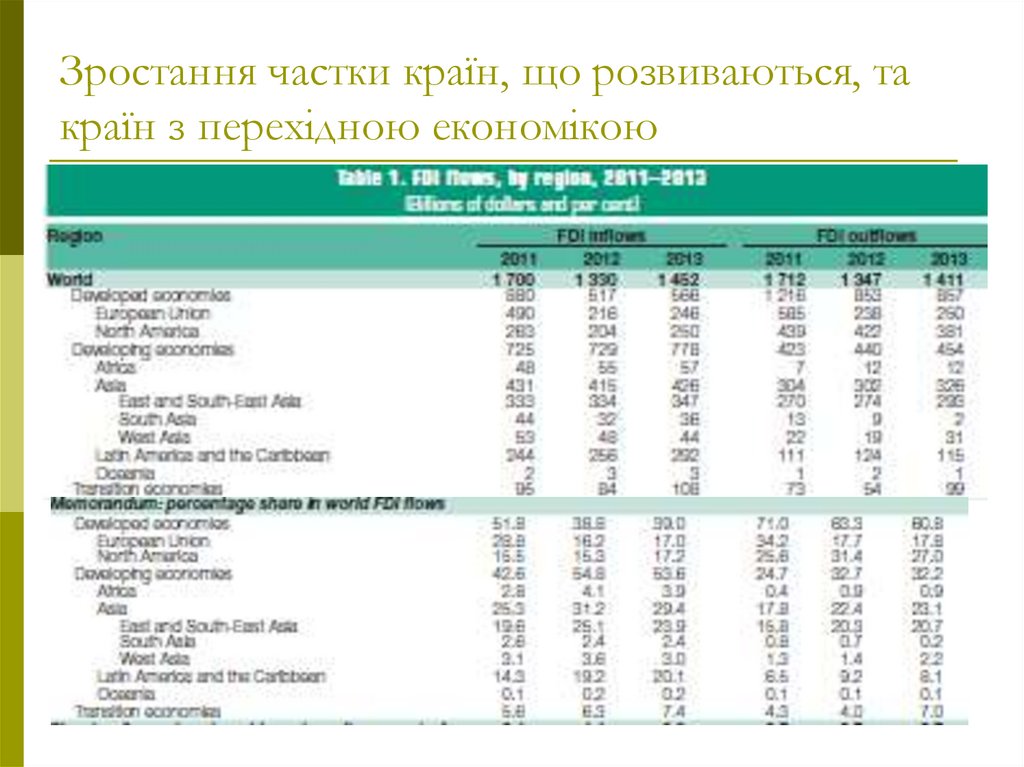

Зростання у річних потоках ПІІ частки країн, що розвиваються,

та країн з перехідною економікою;

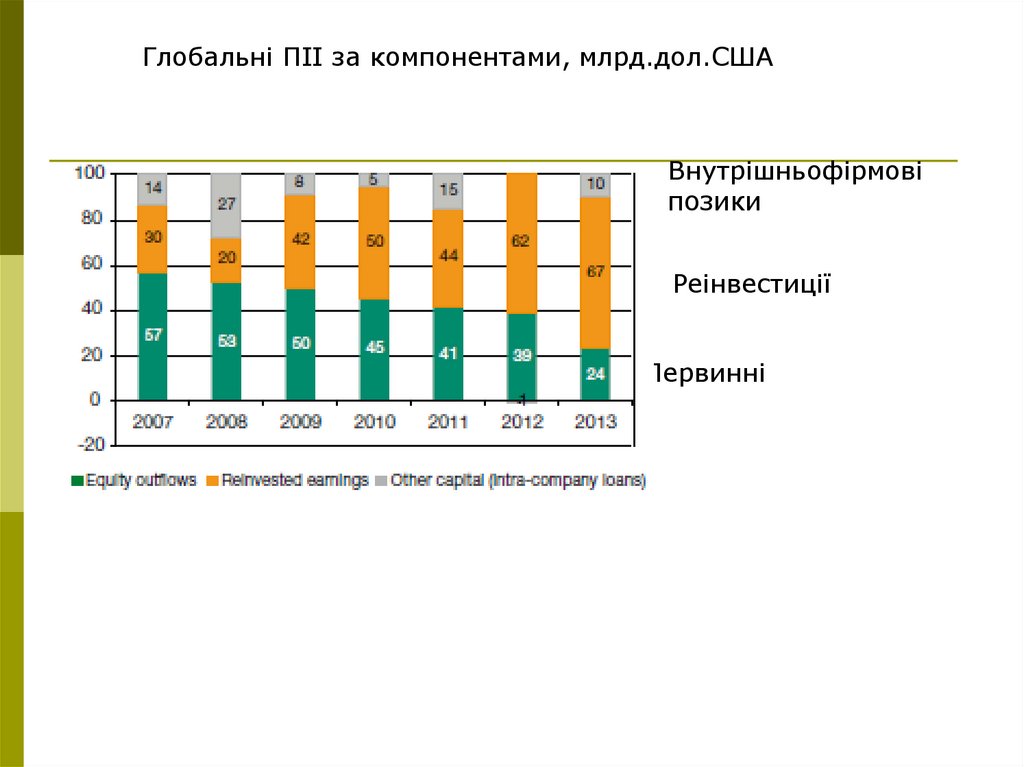

Збільшення частки реінвестованих прибутків та

внутрішньофірмових переміщень капіталу;

Зростання обсягів вкладень ТНК до сфери виробництва с/г

продукції, продовольчих товарів та інфраструктури приймаючих

країн (особливо електро-, водо- та газопостачання) в період

2005-2008 рр.;

Зростання кількості проектів у низьковуглецевій економіці

(альтернативні джерела енергії, проекти енергозбереження тощо)

Продовження зростання ПІІ до галузі телекомунікацій,

електронного обладнання, будівництва;

Зростання транскордонної активності ТНК державної форми

власності та т.зв. Фондів національного добробуту (біля 80 таких

фондів у світі накопичили біля 5,9 трлн.дол.США);

Зростання потоків інвестицій до країн БРІК і з країн БРІК.

38.

Динаміка річних ПІІ у світі, млрд.дол.США39. Зростання частки країн, що розвиваються, та країн з перехідною економікою

40.

Галузева структура ПІІ41.

Глобальні ПІІ за компонентами, млрд.дол.СШАВнутрішньофірмові

позики

Реінвестиції

Первинні

42. Країни-лідери у залученні та вивезенні інвестицій

43.

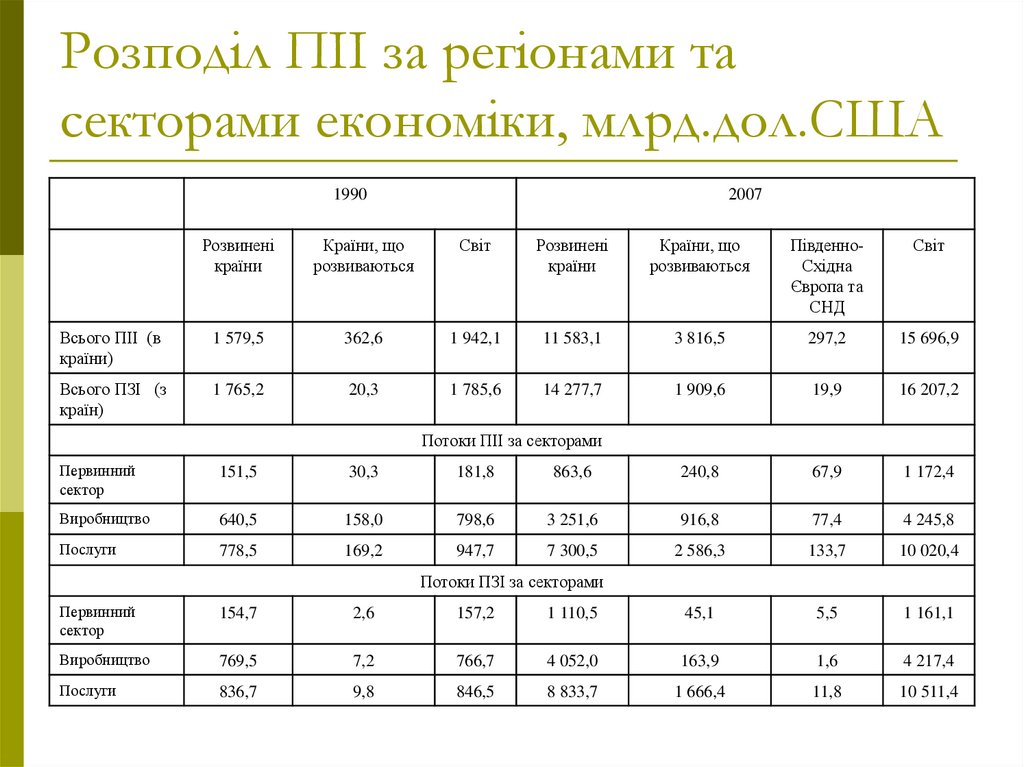

Розподіл ПІІ за регіонами тасекторами економіки, млрд.дол.США

1990

2007

Розвинені

країни

Країни, що

розвиваються

Світ

Розвинені

країни

Країни, що

розвиваються

ПівденноСхідна

Європа та

СНД

Світ

Всього ПІІ (в

країни)

1 579,5

362,6

1 942,1

11 583,1

3 816,5

297,2

15 696,9

Всього ПЗІ (з

країн)

1 765,2

20,3

1 785,6

14 277,7

1 909,6

19,9

16 207,2

Потоки ПІІ за секторами

Первинний

сектор

151,5

30,3

181,8

863,6

240,8

67,9

1 172,4

Виробництво

640,5

158,0

798,6

3 251,6

916,8

77,4

4 245,8

Послуги

778,5

169,2

947,7

7 300,5

2 586,3

133,7

10 020,4

Потоки ПЗІ за секторами

Первинний

сектор

154,7

2,6

157,2

1 110,5

45,1

5,5

1 161,1

Виробництво

769,5

7,2

766,7

4 052,0

163,9

1,6

4 217,4

Послуги

836,7

9,8

846,5

8 833,7

1 666,4

11,8

10 511,4

44.

Накопичені ПІІ за типами країн та основними групамиYEAR

1980

1990

2000

2010

2011

2012

2013

World

697912,8

2081392

7511300

20370690

21117234

23304429

25464165

Developing economies

296280,1

514318,6

1771479

6597073

6942733

7945334

8483009

Transition economies

0,00006

1651,594

58023,18

732679,4

748569,8

823075,7

928015

Developed economies

401632,6

1565422

5681798

13040937

13425931

14536019

16053141

APEC (Asia-Pacific Economic

Cooperation)

377851,3

1090609

4382436

8991162

9285947

10472142

11842727

ASEAN (Association of SouthEast Asian Nations)

17413,08

61636,14

257244,4

1138013

1253022

1463750

1552975

CIS (Commonwealth of

Independent States)

_

_

54374,86

680856,8

690931,6

761611,1

858153,3

EU28 (European Union)

224249,2

763304

2352811

7313818

7481550

8019942

8582665

G8

280701,8

1135242

4326710

7890649

8032012

8919988

10269006

G20

349448,3

1356075

5095742

11211908

11424992

12758104

14161729

MERCOSUR (Mercado

Comъn Sudamericano)

22207,77

52207,62

233825,6

834662

863884,7

928490,8

928546,4

NAFTA (North American Free

Trade Agreement)

135216,1

674868,2

3097947

4377935

4386049

4915028

5969228

45.

Вільні економічні зониВільні економічні зони (ВЕЗ) – це частина території країни, або

країна, на якій товари не підлягають звичайному митному

контролю та відповідному оподаткуванню, і в яких існує ряд

інвестиційних, фінансових, податкових, валютних пільг та

спрощено процедури ведення бізнесу.

Виникли у 30-х роках у США в період виходу країни з “великої

депресії”. Інтенсивно почали створюватися в країнах Західної

Європи та Америки у 50-х роках ХХ ст.

Зараз у світі нараховується близько 500 експортно-виробничих

зон у 60 країнах, загальна їх кількість – біля 2000.

Обсяг їх експорту становить понад 20 млрд. дол., а зайнятість –

близько 4 млн. осіб.

Світовий досвід свідчить, що за відсутності експортних зон вивіз

із країни товарів та послуг збільшується в середньому за рік на

7%, за наявності їх – на 20%.

46.

Цілі створення ВЕЗЗагальна мета створення ВЕЗ – покращення умов життя населення і

створення гідних умов життя шляхом прискорення соціальноекономічного розвитку країни.

Економічна мета: залучення іноземного і національного капіталу за

рахунок стимулювання його активності на певній території,

використання переваг міжнародного географічного положення і

розподілення труда, ліквідація монополій зовнішньої торгівлі через

усунення перешкод для доступу до них;

Соціальна мета: задоволення потреб населення у високоякісних

товарах і насичення внутрішнього ринку , прискорення розвитку

відсталих регіонів за рахунок концентрації в них необхідних для

цього ресурсів, підвищення рівня кваліфікації працюючих за рахунок

упровадження передового досвіду організації і управління

фінансами, культури менеджменту;

Науково-технічна мета: підвищення ефективності використання

інфраструктури на території ВЕЗ, прискорення інноваційних процесів

і упровадження, притягнення передових вітчизняних і іноземних

техніки та технологій, вчених і спеціалістів.

47.

ТИПИ ВІЛЬНИХЕКОНОМІЧНИХ ЗОН

безмитні торгові зони – зони прикордонної торгівлі,

порти, склади, транзитні зони, митні зони на підприємствах;

експортно-промислові зони – орієнтовані на зовнішню

торгівлю;

туристсько-рекреаційні;

імпортно-промислові зони або імпортозамінні – їх мета

– забезпечити споживачів імпортною продукцією або

стимулювати виробництво по заміщенню імпорту;

парки технологічного розвитку – створюються на основі

існуючого науково-технічного потенціалу для залучення

іноземного капіталу з використанням устаткування, ноухау, іноземного управлінського, комерційного чи

маркетингового досвіду;

банківські і страхові безмитні зони – створений

пільговий режим здійснення банківських і страхових

операцій;

комплексні зони – великі за територією, мають ознаки

різних ВЕЗ.

48.

Пільги, що надаються уВЕЗ (в Україні – СЕЗ)

Звільнення від оподаткування прибутку: можливий

варіант сплати 50% ставки податку на прибуток (в

Україні іноді – 20% ставки податку на прибуток), до 10

років – у випадку реінвестування;

Звільнення від оподаткування інвестицій: до 5 років

Звільнення від сплати ввізного мита та ПДВ: на

період освоєння ділянки, до 10 р. – іноді зовсім на

певний термін, від 2 до 5 років, іноді - 50% ставки мита

чи ПДВ

Звільнення від обов'язкового продажу надходжень

в іноземній валюті

Звільнення від плати за землю: на період освоєння

ділянки, до 10 р. – до 50% ставки податку

Звільнення від сплати зборів до деяких бюджетних

фондів, місцевих податків та зборів

49.

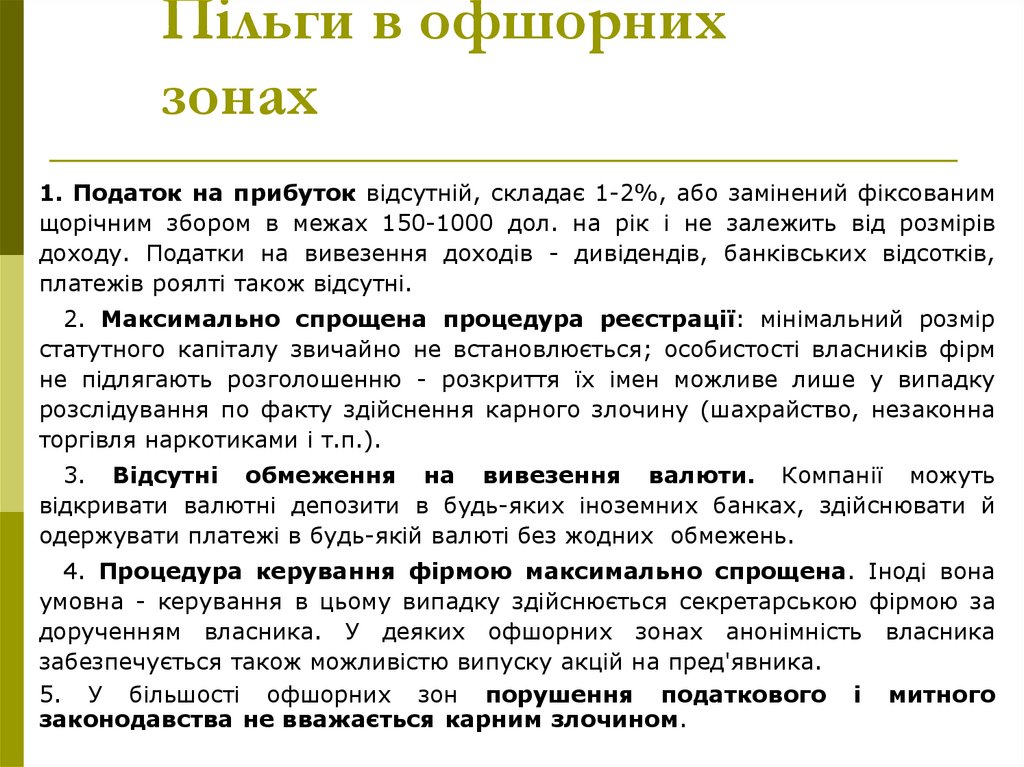

Пільги в офшорнихзонах

1. Податок на прибуток відсутній, складає 1-2%, або замінений фіксованим

щорічним збором в межах 150-1000 дол. на рік і не залежить від розмірів

доходу. Податки на вивезення доходів - дивідендів, банківських відсотків,

платежів роялті також відсутні.

2. Максимально спрощена процедура реєстрації: мінімальний розмір

статутного капіталу звичайно не встановлюється; особистості власників фірм

не підлягають розголошенню - розкриття їх імен можливе лише у випадку

розслідування по факту здійснення карного злочину (шахрайство, незаконна

торгівля наркотиками і т.п.).

3. Відсутні обмеження на вивезення валюти. Компанії можуть

відкривати валютні депозити в будь-яких іноземних банках, здійснювати й

одержувати платежі в будь-якій валюті без жодних обмежень.

4. Процедура керування фірмою максимально спрощена. Іноді вона

умовна - керування в цьому випадку здійснюється секретарською фірмою за

дорученням власника. У деяких офшорних зонах анонімність власника

забезпечується також можливістю випуску акцій на пред'явника.

5. У більшості офшорних зон порушення податкового і митного

законодавства не вважається карним злочином.

50.

СЕЗ в УкраїніКількість спеціальних економічних зон (СЕЗ) – 11

Кількість регіонів, де запроваджено спеціальний

режим інвестиційної діяльності (ТПР) – 9.

Загальна територія, на яку поширюється режим СЕЗ

та ТПР становить 6360 тис.га, або 10,5 % території

України

СЕЗ – 121 тис.га, або 0,2 % території України

ТПР - 6239 тис.га, або 10,3 % території України

Кількість областей з режимом СЕЗ та ТПР - 12

Кількість районів з режимом СЕЗ та ТПР - 41

Кількість міст, на які поширюються режими СЕЗ та ТПР –

58

51.

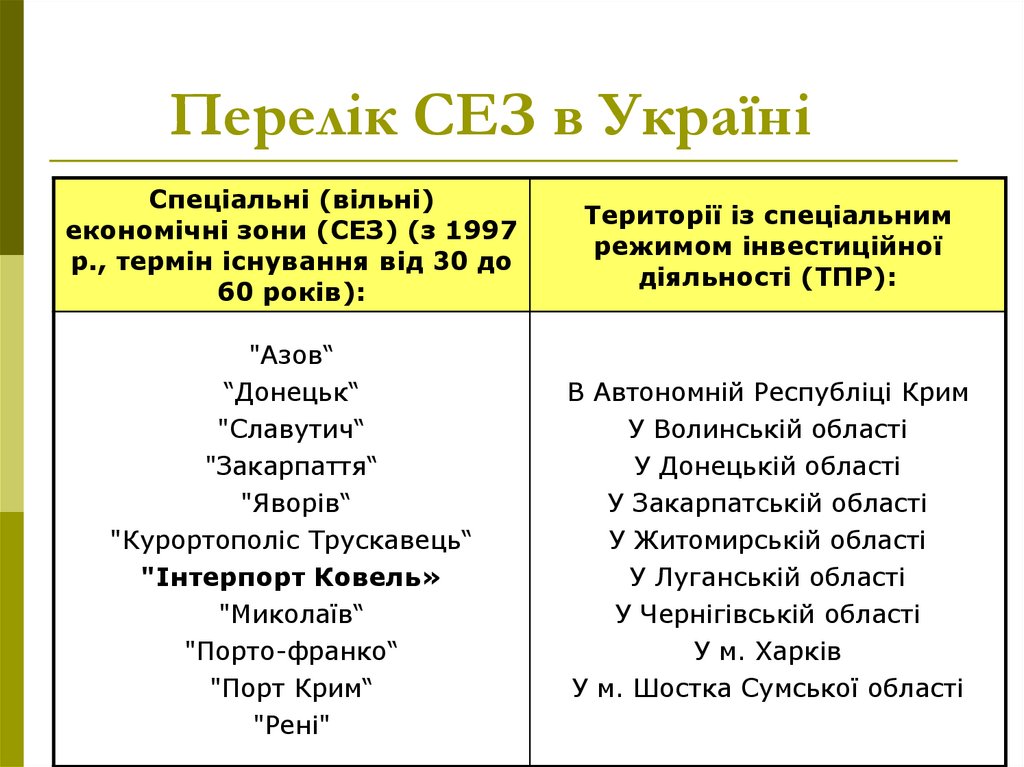

Перелік СЕЗ в УкраїніСпеціальні (вільні)

економічні зони (СЕЗ) (з 1997

р., термін існування від 30 до

60 років):

Території із спеціальним

режимом інвестиційної

діяльності (ТПР):

"Азов“

“Донецьк“

"Славутич“

"Закарпаття“

"Яворів“

"Курортополіс Трускавець“

"Інтерпорт Ковель»

"Миколаїв“

"Порто-франко“

"Порт Крим“

"Рені"

В Автономній Республіці Крим

У Волинській області

У Донецькій області

У Закарпатській області

У Житомирській області

У Луганській області

У Чернігівській області

У м. Харків

У м. Шостка Сумської області

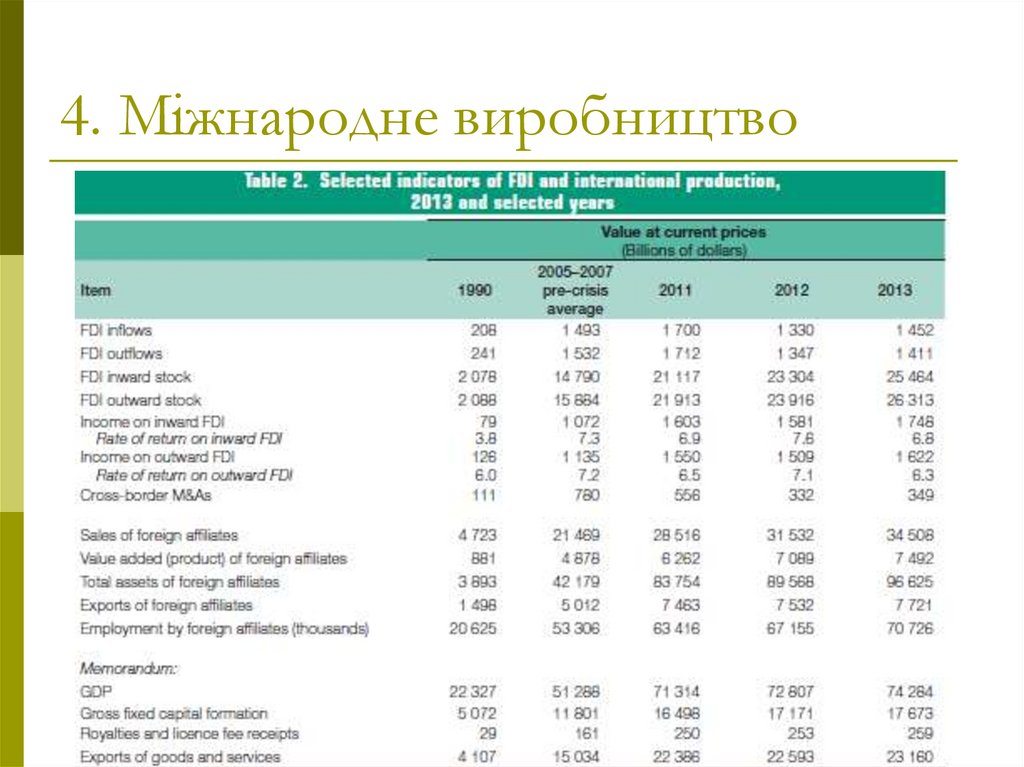

52. 4. Міжнародне виробництво

53. Світове виробництво, за групами товарів, темпи зростання, %

54. Світове виробництво, за видами, темпи зростання та ринкові частки, %

55. Загальний обсяг виробництва товарів промисловості, млрд.дол.США

56. 5. Україна на міжнародному інвестиційному ринку

Прямі іноземні інвестиції вУкраїну, млн.дол.США

Прямі інвестиції з України,

млн.дол.США

1995

483,5

20,3

2000

3281,8

98,5

2004

6794,4

166,0

2005

9047,0

198,6

2006

16890,0

219,5

2007

21607,3

243,3

2008

29542,7

6196,6

2009

35616,4

6203,1

2010

39 175,7

6 204,0

2011

43 836,8

6 846,3

2012

48 991,4

6 878,9

2013

53 679,3

6 462,6

2014

57 056,4

6 597,4

31.12.2014

45 916,0

6 352,2

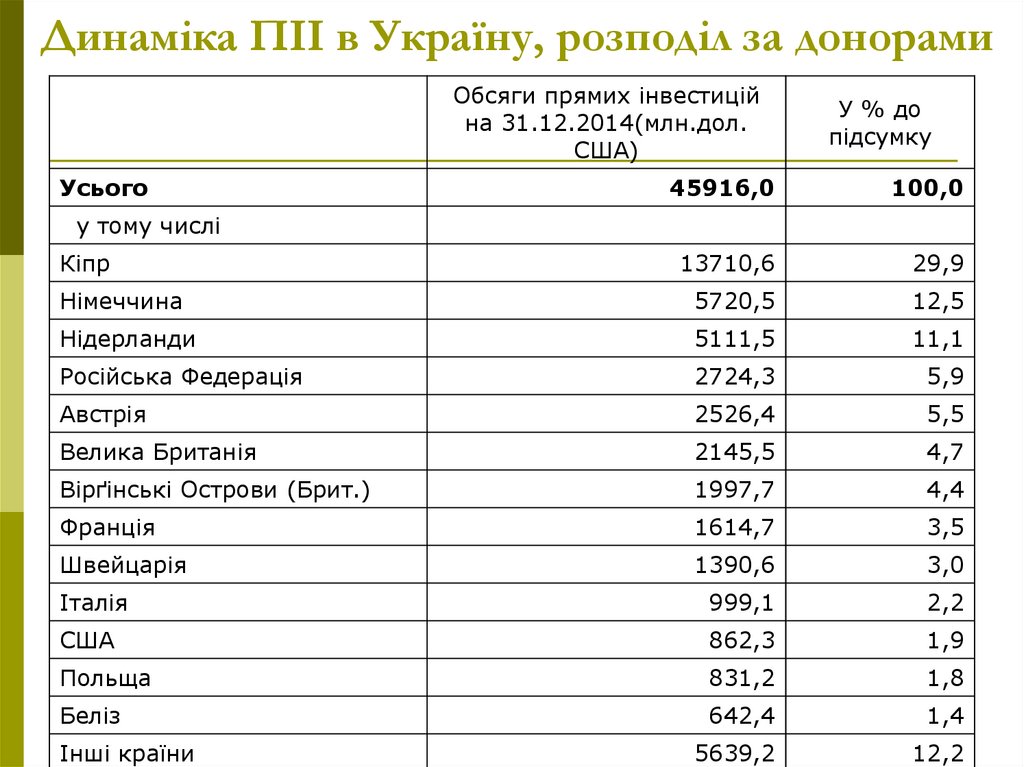

57. Динаміка ПІІ в Україну, розподіл за донорами

Обсяги прямих інвестиційна 31.12.2014(млн.дол.

США)

Усього

У % до

підсумку

45916,0

100,0

Кіпр

13710,6

29,9

Німеччина

5720,5

12,5

Нідерланди

5111,5

11,1

Російська Федерація

2724,3

5,9

Австрія

2526,4

5,5

Велика Британія

2145,5

4,7

Вiрґiнськi Острови (Брит.)

1997,7

4,4

Франція

1614,7

3,5

Швейцарія

1390,6

3,0

Італія

999,1

2,2

США

862,3

1,9

Польща

831,2

1,8

Беліз

642,4

1,4

Інші країни

5639,2

12,2

у тому числі

58. За галузями

Обсяги іноземних інвестицій на01.01.2014

31.12.2014

млн.дол.США

у % до

загального

підсумку

млн.дол.

США

у % до

загального

підсумку

57 056,4

100,0

45 916,0

100,0

776,9

1,4

594,1

1,3

ПРОМИСЛОВІСТЬ

18 067,5

31,7

14 817,1

32,3

Добувна промисловість і розроблення кар'єрів

1 953,1

3,4

1 461,2

3,2

Переробна промисловість

14 894,6

26,1

12 569,5

27,4

Виробництво харчових продуктів, напоїв та тютюнових виробів

3 228,0

5,7

2 732,4

6,0

Текстильне виробництво, виробництво одягу, шкіри, виробів зі шкіри

та інших матеріалів

134,3

0,2

132,4

0,3

Виготовлення виробів з деревини, виробництво паперу та

поліграфічна діяльність

533,5

0,9

460,1

1,0

Виробництво коксу та продуктів нафтоперероблення

520,1

0,9

273,4

0,6

Виробництво хімічних речовин і хімічної продукції

1 196,5

2,1

898,0

2,0

71,7

0,1

48,7

0,1

Виробництво гумових і пластмасових виробів, іншої неметалевої

мінеральної продукції

1 484,3

2,6

1 219,9

2,7

Металургійне виробництво, виробництво готових металевих виробів,

крім виробництва машин і устатковання

6 217,2

10,9

5 538,3

12,1

Машинобудування, крім ремонту і монтажу машин і устатковання

1 220,5

2,1

1 012,3

2,2

Виробництво меблів, іншої продукції; ремонт і монтаж машин і

устатковання

288,5

0,5

254,1

0,6

Постачання електроенергії, газу, пари та кондиційованого повітря

1 140,8

2,0

717,0

1,6

78,9

0,1

69,4

0,2

Всього

СІЛЬСЬКЕ, ЛІСОВЕ ТА РИБНЕ ГОСПОДАРСТВО

Виробництво основних фармацевтичних продуктів і фармацевтичних

препаратів

Водопостачання; каналізація, поводження з відходами

59. За галузями

Обсяги іноземних інвестицій на01.01.2014

31.12.2014

млн.дол.США

у % до

загального

підсумку

млн.дол.

США

у % до

загального

підсумку

Всього

57 056,4

100,0

45 916,0

100,0

БУДІВНИЦТВО

1 580,0

2,8

1 289,9

2,8

ОПТОВА ТА РОЗДРІБНА ТОРГІВЛЯ; РЕМОНТ

АВТОТРАНСПОРТНИХ ЗАСОБІВ І МОТОЦИКЛІВ

6 829,3

12,0

6 019,2

13,1

ТРАНСПОРТ, СКЛАДСЬКЕ ГОСПОДАРСТВО,

ПОШТОВА ТА КУР'ЄРСЬКА ДІЯЛЬНІСТЬ

1 535,3

2,7

1 144,3

2,5

ТИМЧАСОВЕ РОЗМІЩУВАННЯ Й ОРГАНІЗАЦІЯ

ХАРЧУВАННЯ

446,5

0,8

364,5

0,8

ІНФОРМАЦІЯ ТА ТЕЛЕКОМУНІКАЦІЇ

2 051,2

3,6

1 857,4

4,0

ФІНАНСОВА ТА СТРАХОВА ДІЯЛЬНІСТЬ

15 048,9

26,4

11 537,4

25,1

ОПЕРАЦІЇ З НЕРУХОМИМ МАЙНОМ

4 768,3

8,4

3 804,4

8,3

ПРОФЕСІЙНА, НАУКОВА ТА ТЕХНІЧНА ДІЯЛЬНІСТЬ

4 006,8

7,0

2 837,0

6,2

ДІЯЛЬНІСТЬ У СФЕРІ АДМІНІСТРАТИВНОГО ТА

ДОПОМІЖНОГО ОБСЛУГОВУВАННЯ

1 686,9

3,0

1 437,2

3,1

ДЕРЖАВНЕ УПРАВЛІННЯ Й ОБОРОНА; ОБОВ'ЯЗКОВЕ

СОЦІАЛЬНЕ СТРАХУВАННЯ

0,1

0,0

0,1

0,0

ОСВІТА

12,0

0,0

12,2

0,0

ОХОРОНА ЗДОРОВ'Я ТА НАДАННЯ СОЦІАЛЬНОЇ

ДОПОМОГИ

60,7

0,1

50,7

0,1

МИСТЕЦТВО, СПОРТ, РОЗВАГИ ТА ВІДПОЧИНОК

157,0

0,3

128,2

0,3

НАДАННЯ ІНШИХ ВИДІВ ПОСЛУГ

28,9

0,1

22,5

0,0

60. Регіональний розріз

Прямі іноземні інвестиції (акціонерний капітал) у регіонах УкраїниОбсяги іноземних інвестицій на

01.01.2014

31.12.2014

млн.дол.

США

у % до

загального

підсумку

млн.дол.

США

у % до

загального

підсумку

Всього

57 056,4

100,0

45 916,0

100,0

Дніпропетровська

9 064,0

15,9

7 758,7

16,9

Донецька1

3 602,5

6,3

2 550,4

5,6

Запорізька

1 125,4

2,0

885,2

1,9

Івано-Франківська

813,8

1,4

925,9

2,0

Київська

1 988,5

3,5

1 653,8

3,6

Луганська1

879,1

1,5

671,1

1,5

Львівська

1 701,4

3,0

1 374,9

3,0

Одеська

1 671,7

2,9

1 432,5

3,1

Полтавська

1 065,6

1,9

1 029,1

2,2

Харківська

2 131,9

3,7

1 726,0

3,8

м.Київ

28 693,0

50,3

22 733,0

49,5

61. ПЗІ з України

Обсяги прямихінвестицій на

31.12.2014(млн.дол.

США)

У % до підсумку

6352,2

100,0

Кіпр

5819,0

91,6

Російська Федерація

196,9

3,1

Латвія

85,0

1,3

Польща

52,6

0,8

Грузія

36,4

0,6

Вiрґiнськi Острови

(Брит.)

25,8

0,4

Казахстан

24,2

0,4

Усього

у тому числі

62.

За видами діяльностіОбсяги інвестицій на

01.01.2014

31.12.2014

у % до

загального

підсумку

млн.дол.США

у % до

загального

підсумку

6 597,4

100,0

6 352,2

100,0

СІЛЬСЬКЕ, ЛІСОВЕ ТА РИБНЕ ГОСПОДАРСТВО

19,0

0,3

19,3

0,3

ПРОМИСЛОВІСТЬ

174,5

2,6

130,1

2,0

Переробна промисловість

171,2

2,6

129,1

2,0

Виробництво харчових продуктів, напоїв та тютюнових

виробів

77,8

1,2

59,3

0,9

Металургійне виробництво, виробництво готових металевих

виробів, крім виробництва машин і устатковання

39,5

0,6

25,0

0,4

Машинобудування, крім ремонту і монтажу машин і

устатковання

37,8

0,6

30,3

0,5

ОПТОВА ТА РОЗДРІБНА ТОРГІВЛЯ; РЕМОНТ

АВТОТРАНСПОРТНИХ ЗАСОБІВ І МОТОЦИКЛІВ

128,0

1,9

116,0

1,8

ФІНАНСОВА ТА СТРАХОВА ДІЯЛЬНІСТЬ

665,2

10,1

567,6

8,9

ОПЕРАЦІЇ З НЕРУХОМИМ МАЙНОМ

66,5

1,0

50,7

0,8

5 481,6

83,1

5 429,0

85,5

млн.дол.США

Всього

ПРОФЕСІЙНА, НАУКОВА ТА ТЕХНІЧНА ДІЯЛЬНІСТЬ

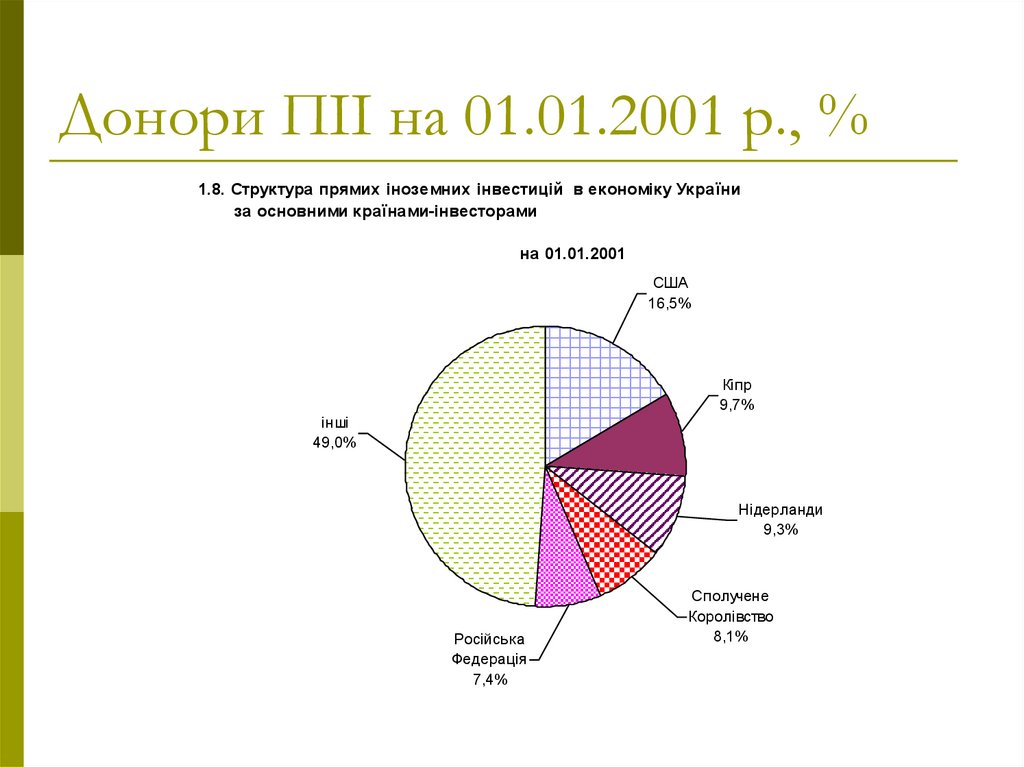

63. Донори ПІІ на 01.01.2001 р., %

1.8. Структура прямих іноземних інвестицій в економіку Україниза основними країнами-інвесторами

на 01.01.2001

США

16,5%

Кіпр

9,7%

інші

49,0%

Нідерланди

9,3%

Російська

Федерація

7,4%

Сполучене

Королівство

8,1%

64. Донори ПІІ на 01.01.2009 р., %

на 01.01.2009Кіпр

21,5%

інші

38,5%

Німеччина

17,9%

Сполучене

Королівство

6,4%

Нідерланди

8,9%

Австрія

6,8%

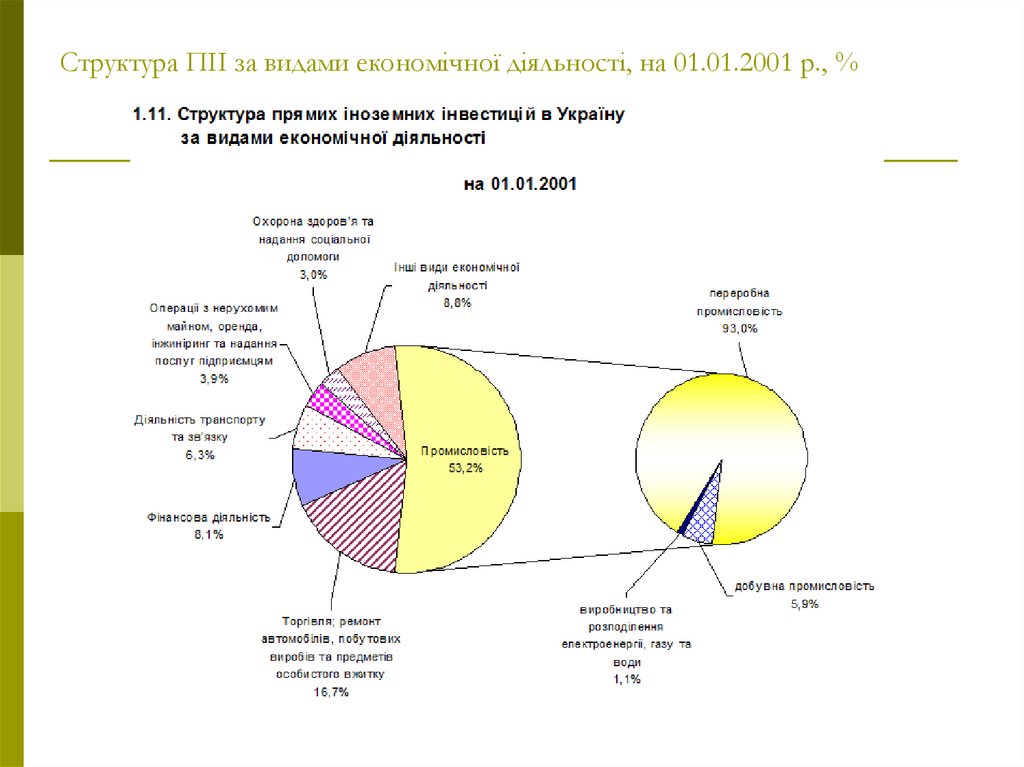

65. Структура ПІІ за видами економічної діяльності, на 01.01.2001 р., %

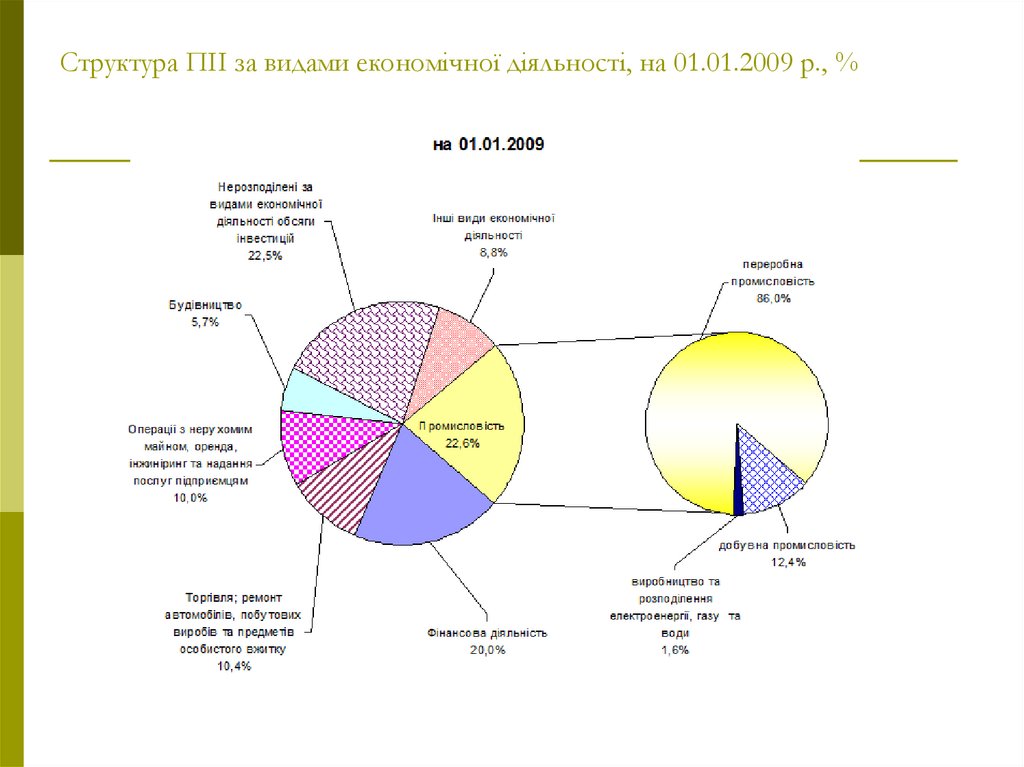

66. Структура ПІІ за видами економічної діяльності, на 01.01.2009 р., %

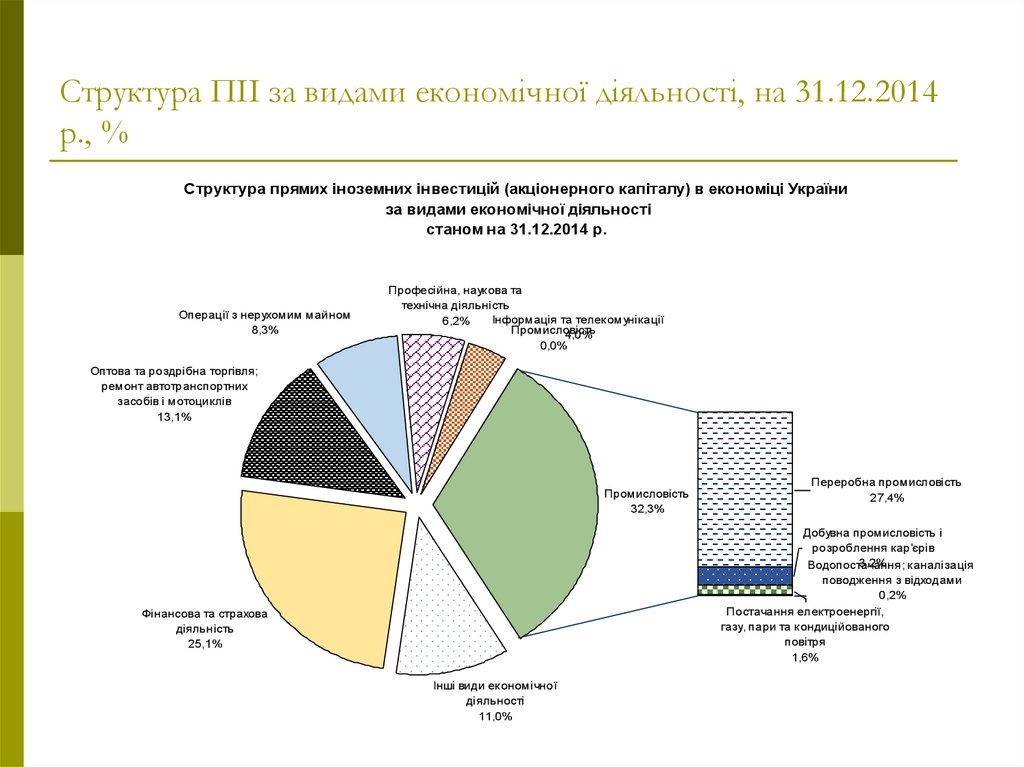

67. Структура ПІІ за видами економічної діяльності, на 31.12.2014 р., %

Структура прямих іноземних інвестицій (акціонерного капіталу) в економіці Україниза видами економічної діяльності

станом на 31.12.2014 р.

Операції з нерухомим майном

8,3%

Професійна, наукова та

технічна діяльність

Інформація та телекомунікації

6,2%

Промисловість

4,0%

0,0%

Оптова та роздрібна торгівля;

ремонт автотранспортних

засобів і мотоциклів

13,1%

Промисловість

32,3%

Переробна промисловість

27,4%

Добувна промисловість і

розроблення кар'єрів

3,2%

Водопостачання;

каналізація,

поводження з відходами

0,2%

Постачання електроенергії,

газу, пари та кондиційованого

повітря

1,6%

Фінансова та страхова

діяльність

25,1%

Інші види економічної

діяльності

11,0%

68. ПЗІ з регіонів України, млн.дол.США, на початок року, млн.дол.США

19962002

2003

2004

2005

2006

2007

2008

2009

Запорізька

0,1

4,7

2,2

2,3

2,2

2,4

2,5

8,7

14,4

Одеська

3,2

40,7

40,8

36,5

36,6

36,2

39,9

35,7

37,2

Дніпропетровська

3,1

3,8

4,1

4,4

4,0

21,6

22,1

88,7

78,9

м.Київ

50,8

8,2

8,1

19,4

44,7

43,7

75,6

186,6

235,8

Донецька

2,5

4,2

4,0

5,9

8,0

9,5

8,0

5335,1

5344,3

69. ПЗІ з регіонів України, на 31.12.2014 р.

Прямі інвестиції (акціонерний капітал) з регіонів України в економіцікраїн світу

Обсяги інвестицій на

01.01.2014

31.12.2014

млн.дол.

США

у % до

загального

підсумку

млн.дол.

США

у % до

загального

підсумку

Всього

6 597,4

100,0

6 352,2

100,0

Донецька1

5 431,8

82,3

5 405,6

85,1

778,2

11,8

686,0

10,8

м.Київ

____________

1 Дані можуть бути уточнені.

70. ПЗІ з України за видами діяльності, 2001, %

71. ПЗІ з України за видами діяльності, 2009, %

72. ПЗІ з України за видами діяльності, на 312.12.2014 р., %

Структура прямих інвестицій (акціонерного капіталу) з Україниза видами економічної діяльності

станом на 31.12.2014 р.

Фінансова та

страхова діяльність

8,9%

Промисловість

2,0%

Професійна, наукова та

технічна діяльність

85,5%

Оптова та роздрібна торгівля;

ремонт автотранспортних

засобів і мотоциклів

1,8%

Інші види

економічної діяльності

1,8%

73. Міжнародна інвестиційна позиція України, млн.дол.США

на 01.01.2006на

01.01.2007

на

01.01.2008

на

01.01.2009

на

01.04.2009

на

01.07.2009

42712

57023

90318

106618

105412

108119

Резервні активи

19391

22256

32463

31543

25393

27343

Прямі інвестиції за кордон2

468

344

6077

7005

7057

7096

Портфельні інвестиції

56

63

103

58

58

66

Інші інвестиційні активи

22797

34360

51675

68012

72904

73614

Торгові кредити3

3038

4433

5654

7453

6917

7385

Кредити

406

680

1328

1665

2165

2689

Валюта та депозити

18501

28259

43758

58057

62292

62480

Інші активи в т.ч.

852

988

935

837

1530

1060

56870

76942

117017

146714

145160

147723

Прямі інвестиції в Україну2

17209

23125

38059

46953

47508

49759

Портфельні інвестиції

9011

12861

18618

17062

16505

16251

Боргові цінні папери

8135

11613

16536

14755

14233

14002

Інші інвестиційні зобов'язання

30650

40956

60340

82699

81147

81713

Торгові кредити3

8262

9668

8680

9740

10906

10984

Кредити

19373

28763

47504

65457

63199

62932

Валюта та депозити

1765

1791

3503

6293

5589

5837

Інші зобов'язання

1250

734

653

1209

1453

1960

-14158

-19919

-26699

-40096

-39748

-39604

АКТИВИ

ПАСИВИ

ЧИСТА МІЖНАРОДНА ІНВЕСТИЦІЙНА ПОЗИЦІЯ

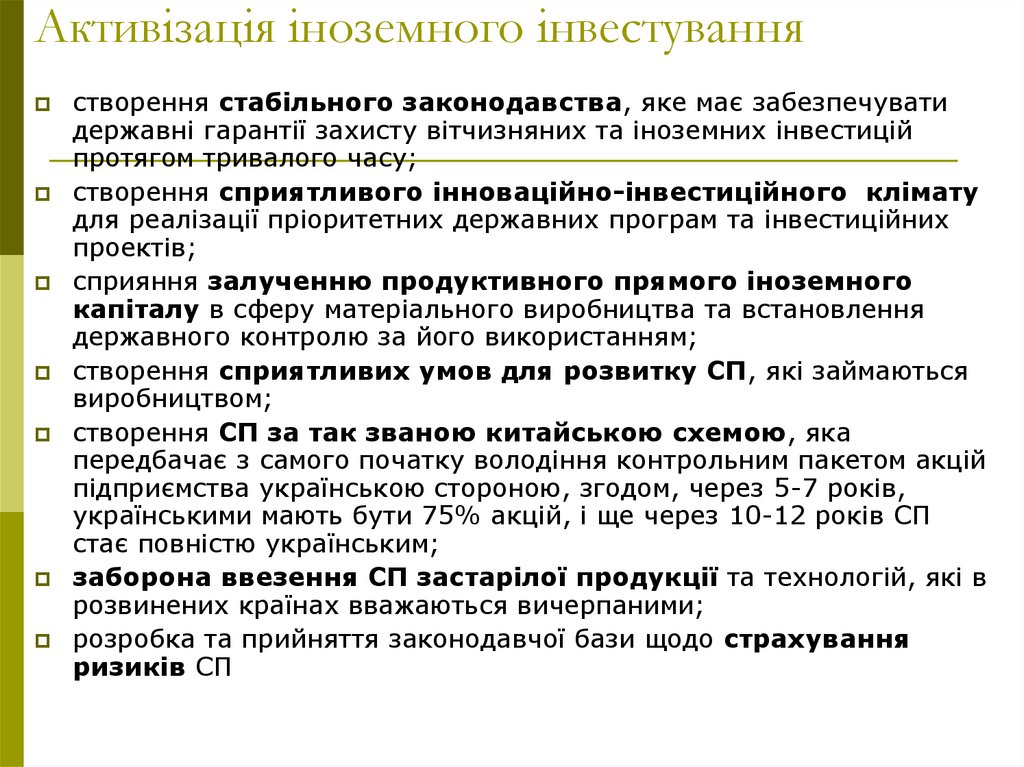

74. Активізація іноземного інвестування

створення стабільного законодавства, яке має забезпечуватидержавні гарантії захисту вітчизняних та іноземних інвестицій

протягом тривалого часу;

створення сприятливого інноваційно-інвестиційного клімату

для реалізації пріоритетних державних програм та інвестиційних

проектів;

сприяння залученню продуктивного прямого іноземного

капіталу в сферу матеріального виробництва та встановлення

державного контролю за його використанням;

створення сприятливих умов для розвитку СП, які займаються

виробництвом;

створення СП за так званою китайською схемою, яка

передбачає з самого початку володіння контрольним пакетом акцій

підприємства українською стороною, згодом, через 5-7 років,

українськими мають бути 75% акцій, і ще через 10-12 років СП

стає повністю українським;

заборона ввезення СП застарілої продукції та технологій, які в

розвинених країнах вважаються вичерпаними;

розробка та прийняття законодавчої бази щодо страхування

ризиків СП

Финансы

Финансы