Похожие презентации:

Форвардные процентные ставки. Хеджирование срочных контрактов

1. Форвардные процентные ставки. Хеджирование срочных контрактов.

Форварды и фьючерсы.Форвардный контракт - это соглашение между

сторонами о будущей поставке базисного актива,

которое заключается вне биржи. В отличие от

фьючерсных

контрактов

форвардный

контракт

предполагает реальную поставку базового актива. Что

касается фьючерса, то условиями соглашения также

могут предусматриваться условия и сроки поставки, но в

действительности, на большинстве фьючерсных рынков

поставка производится менее чем по одному проценту

всех заключённых контрактов.

2. Форварды

Форвардный контракт по своей природе имеет ряднедостатков, которые препятствуют его широкому

применению даже в случаях, когда для этого

существует необходимая основа. Первый – это

наличие больших операционных издержек,

которые необходимы для поиска контрагентов и

достижения договорённости об условиях и сроках

поставки, цене и т.д. Второй – наличие кредитного

риска, возможности того, что одна из сторон

откажется или будет не в состоянии выполнить

взятые на себя обязательства. Всё это случит

причиной возникновения организованного рынка

срочных сделок – рынка фьючерсных контрактов.

3. Форвардная процентная ставка

Форвардная процентная ставка - это процентная ставка,зафиксированная сегодня для ссуды, предоставляемой в

будущем. Таким образом, процентная ставка для

трехмесячного займа, предоставляемого через три

месяца - это трехмесячная форвардная процентная

ставка на три месяца. Если ссуда одногодичная и

предоставляется через 12 месяцев, то процентная ставка

для нее будет одногодичная форвардная ставка на 12

месяцев. На денежных рынках эти ставки известны как

форвардные форварды и обозначаются в виде 3/6 или

12/24, что означает начало будущих финансовых

операций через 3 и 12 месяцев, а окончание

соответственно через 6 и 24 месяца. Эти ставки могут

также называться как три против шести или 12 против 24.

4. Форвардная процентная ставка

Форвардные ставки не котируются напрямую нарынке. Однако относительно денежных рынков они могут

быть получены по информации о краткосрочных займах и

депозитах. Для рынка облигаций, включая казначейские

векселя, форвардные процентные ставки можно

определить

исходя

из

соотношения

между

последовательными спот-ставками.

Непосредственный расчет форвардных ставок зависит

от того, простые или сложные проценты применяются на

данном конкретном рынке. В случае сложных процентов

расчет зависит также от того, применяется непрерывное

или дискретное наращение. Простые проценты на

финансовых рынках применяются к финансовым

инструментам со сроком менее одного года. На рынках

облигаций используется дискретное наращение, а для

опционов - непрерывное наращение.

5. Фьючерсы

• Определение фьючерсного контракта по смыслуне отличается от того, которое мы использовали

для форварда. Отличием является то, что

фьючерсный контракт есть стандартизованное

соглашение, а заключение и выполнение таких

соглашений производится по единым правилам

на организованном рынке.

• При заключении любого фьючерсного (как и

форвардного) контракта всегда присутствует две

стороны – покупатель и продавец, причём

выполнение соглашения обязательно для обоих.

6. Фьючерсы

О продавце говорят, что он открывает короткуюпозицию или продаёт фьючерсный контракт.

Покупатель – открывает длинную позицию

(покупает фьючерсный контракт). Оплата при

заключении фьючерсного контракта производится

в оговоренный соглашением момент поставки

товара или финансового актива, по которому

заключён контракт. Что же касается других

платежей, то тут между форвардным и

фьючерсным контрактом существует значительное

различие. Форвард не предусматривает никаких

предварительных или промежуточных платежей до

момента поставки. Система же торговли

фьючерсными

контрактами

обладает

определённой спецификой.

7. Фьючерсы

Говоря об оценке фьючерсного контракта,необходимо различать понятие «фьючерсная

цена» и «стоимость фьючерсного контракта».

Фьючерсная цена – это цена, по которой, в

соответствии с соглашением, предусматривается

поставка базового актива в указанный в контракте

срок.

Стоимость определяется тем приростом

богатства, который приносит инвестору факт

наличия у него открытой фьючерсной позиции. На

момент заключения контракта

(открытая

позиция), его стоимость равна нулю.

8. Фьючерсы

Если в течение времени до моментавыполнения фьючерсная цена изменится, то

стоимость контракта есть разница между текущей

фьючерсной ценой и ценой, по которой был

приобретён (продан контракт). Пусть

фьючерсная цена на момент открытия позиции, а

- текущая фьючерсная цена. Тогда стоимость

одной открытой длинной позиции (покупка)

составляет

- , а короткой позиции (продажа)

.

На момент поставки стоимость фьючерса – это

разница между контрактной ценой и ценой на

рынке наличных продаж:

9. Фьючерсы

Разница между фьючерсной ценой и ценой нарынке наличных продаж (ценой спот) называется

базисом

Разница между ценами одинаковых фьючерсных

контрактов, которые имеют различные сроки

поставки, называется фьючерсным спрэдом.

Центральный вопрос теории оценки фьючерсных

(форвардных) контрактов – как должны относиться

фьючерсная цена и цена спот, или другими

словами – какой должна быть величина базиса.

Несомненно, что текущая и фьючерсная цена

взаимосвязаны. Более того, на момент поставки

обе цены должны совпасть:

.

10. Фьючерсы

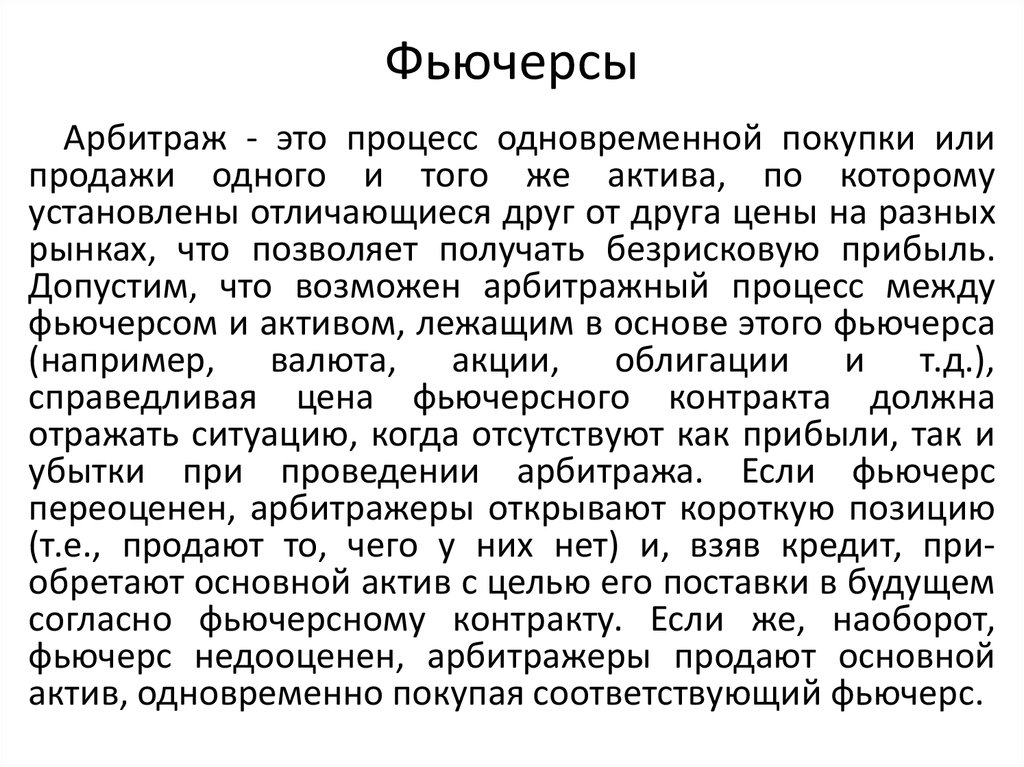

Арбитраж - это процесс одновременной покупки илипродажи одного и того же актива, по которому

установлены отличающиеся друг от друга цены на разных

рынках, что позволяет получать безрисковую прибыль.

Допустим, что возможен арбитражный процесс между

фьючерсом и активом, лежащим в основе этого фьючерса

(например, валюта, акции, облигации и т.д.),

справедливая цена фьючерсного контракта должна

отражать ситуацию, когда отсутствуют как прибыли, так и

убытки при проведении арбитража. Если фьючерс

переоценен, арбитражеры открывают короткую позицию

(т.е., продают то, чего у них нет) и, взяв кредит, приобретают основной актив с целью его поставки в будущем

согласно фьючерсному контракту. Если же, наоборот,

фьючерс недооценен, арбитражеры продают основной

актив, одновременно покупая соответствующий фьючерс.

11. Формулы ценообразования форвардов и фьючерсов

Формулыценообразования

форвардов

и

фьючерсов. В случае простых процентов эта

формула выглядит так:

В случае сложных процентов это выражение

примет вид:

где С - величина дохода, выраженная в процентах

в виде десятичной дроби; (Т – t) - время до

истечения

форвардного

или

фьючерсного

контракта, выраженное в годах.

12.

Форвардная ставка по депозиту может быть создана путемзаимствования на короткий срок и помещения этих денег

на депозит на длительный срок. Форвардный заем, или

кредит, создается в случае займа на длительный срок и

помещения этой суммы на депозит на более короткий

срок. Например, если ваш банк предлагает вам

процентную ставку на трехмесячный депозит через три

месяца, то в этом случае банк предлагает вам форвардный

депозит. Банк должен захеджировать форвардное

обязательство, данное вам, заняв деньги на три месяца и

одновременно ссудив эту же сумму на шесть месяцев.

Банковский баланс будет уравновешен в течение первых

трех месяцев, так как ссуда соответствует займу. Однако

привлеченные средства (депозит) должны быть

возвращены через три месяца, тогда как ссуда не будет

возвращена в течение шести месяцев. Поэтому банк будет

использовать депозит, обещанный вами, для того чтобы

уравновесить баланс второго трехмесячного периода.

13.

Рассмотрим теперь ситуацию, когда вы попросилибанк о трехмесячном кредите через три месяца с

процентной ставкой, установленной сегодня. Банк

постарается захеджировать свою позицию, взяв

шестимесячный заем и ссудив эти средства на три

месяца. Через три месяца эта ссуда будет

возвращена банку, который использует ее для

вашего кредитования. Когда через шесть месяцев

вы вернете кредит, банк использует эти средства

для погашения своего шестимесячного займа.

Безубыточная ставка, по которой банк будет

кредитовать вас, соответствует разнице издержек

банка по шестимесячному займу и доходов по

ссуде за первые три месяца.

14. Опционы

Опцион (от англ. option - выбор, правовыбора) - контракт, согласно которому одна из

сторон получает право купить или продать

базовый актив по установленной соглашением

цене в определенный промежуток (момент)

времени. Право купить или продать актив имеет

покупатель опциона. Продавец обязан выполнить

контракт в случае, если покупатель решит свое

право реализовать.

Из самого определения опциона следует, что

возможны два типа контрактов - соглашение о

праве на приобретение (опцион на приобретение

или опцион «колл») и соглашение о праве на

продажу (опцион на продажу или опцион «пут»).

15. Опционы

Цена, по которой покупатель опциона может купить(продать) базовый актив называется ценой выполнения.

Момент времени, в который заканчивается действие

соглашения, называется моментом выполнения опциона.

Различают европейский тип опциона, когда покупка

(продажа) может быть совершена исключительно в

определенный соглашением момент, и американский

опцион, который может быть выполнен покупателем в

любой момент времени на протяжении срока действия

соглашения. О покупателе говорят, что он открыл

длинную позицию по опционному контракту («длинный

колл» или «длинный пут» в зависимости от типа

контракта). О продавце опциона говорят как об

открывшем короткую позицию («короткий пут» или

«короткий колл»).

16. Опционы

Покупатель имеет право, но не обязательство,относительно

приобретения

или

продажи

базового актива - он может, в зависимости от того,

выгодно ему это или нет, либо реализовать

соглашение, либо отказаться от его выполнения. В

тоже время продавец обязан выполнить свои

обязательства, если покупатель обратится к нему с

таким требованием. То есть, когда контракт уже

заключен,

весь

риск,

связанный

с

неблагоприятным изменением цены, лежит на

продавце. Для того чтобы продавец согласился

принять на себя этот риск, покупатель платит ему

за заключение контракта определенную сумму,

называемую премией.

17. Стоимость опциона в момент выполнения

Рассмотрим опцион на приобретение. ПустьX - цена выполнения опциона, S - цена базового

актива на рынке наличных продаж в момент

выполнения, С(t) - стоимость европейского

опциона за время t до выполнения. Чему равна

стоим ость опциона к моменту выполнения?

18. Нижние границы стоимости опционов

Нижней границей стоимости американскогоопциона «колл» является разница:

S-X

(в случае, если S > X) - иначе покупатель, купив

опцион и немедленно выполнив его, получит

арбитражную прибыль.

Аналогично, нижней границей стоимости

опциона на продажу является разница:

X-S

(если S < X).

19. Нижние границы стоимости опционов

Границы стоимости европейского опционаопределяются аналогично, но с учетом того, что опцион

может быть выполнен только через время t, то есть

отсутствием арбитража считается невозможность

получения за время t гарантированной прибыли

большей, чем безрисковая процентная ставка. Для

европейского опциона call границы стоимости можно

Финансы

Финансы