Похожие презентации:

Стоимость капитала предприятия

1. Стоимость капитала предприятия

2. Средневзвешенная стоимость капитала WACC

WACC (Weighted AverageCost of Capital) –

показатель,

характеризующий

относительный уровень

общей суммы расходов

на финансирование

деятельности компании

3.

Стоимостьисточника

%% %%

Предложение

Спрос

Объем капитала,

руб.

4. WACC показывает:

Минимально допустимыйуровень ROI (т.е. WACC – это

точка безубыточности для

рентабельности капитала)

Если ROI>WACC, то

предприятие создает

дополнительную стоимость

(EVA> 0)

5. Определение WACC:

Ct C c C o H *q

D

F*

2

q

Определение WACC:

WACC

n

r *d

i 1

i

i

ri – стоимость данного

источника финансирования (в

%);

di - доля данного источника в их

общей сумме

6. Где используется показатель стоимость капитала (WACC?)

Ct C c C o H *q

D

F*

2

q

Где используется показатель

стоимость капитала (WACC?)

1)WACC – норма

дисконтирования (при расчете

показателей эффективности

инвестиционного проекта,

например,NPV или ЧДД)

2)Если WACC>IRR, то проект

считается эффективным

7.

Ct C c C o H *q

D

F*

2

q

3) Веса (доли) берутся либо исходя из

рыночных, либо исходя из

балансовых оценок капитала

4) WACC – относительно стабильная

величина и отражает стоимость

источников финансирования при

сложившейся структуре капитала

5) Необходимо стоимость источников

определять в сопоставимом виде

(на посленалоговой основе)

8. Стоимость конкретного источника капитала определяют:

Уровень минимальной ставки доходности(безрисковой ставки)

Премия за риск

Косвенные затраты (например, эмиссионные

затраты)

Оплата дополнительных услуг (например,

страхование кредита)

Налоговая экономия (при отнесении платы за

источник на расходы)

9. Определение WACC (Пример)

Ct C c C o H *q

D

F*

2

q

Определение WACC (Пример)

Балансовая

оценка

Доля

(%)

Выплачиваемые

проценты

(дивиденды), %

Краткосрочные

займы

6000

35,3

18,5

Долгосрочные

займы

2000

11,8

16,5

Обыкновенные

акции

7000

41,2

22,5

Привилегированные акции

1500

8,8

20,4

Нераспределенная

прибыль

500

2,9

22,5

17000

100

18,5

Источники средств

Итого

10. WACC=18,5 *(1-0,2)*0,353+16,5*(1-0,2)*0,118+22,5*0,412+20,4*0,088+ 22,5*0,29 = 5,22+1,56+9,27+1,80+0,65 = 18,5%

WACC=18,5 *(1-0,2)*0,353+16,5*(10,2)*0,118+22,5*0,412+20,4*0,088+22,5*0,29 = 5,22+1,56+9,27+1,80+0,65 =

18,5%

11. Определение источника «Заемный капитал»

Банковский кредит:rк

CП × (1 - Снп)

Облигационный займ:

rо = k ×(1-Cнп)

Финансовый лизинг:

rл = ЛП ×(1- Cнп)

12. Определение источника «Собственный капитал»

Привилегированные акции:1)

2)

r

r

па =

D/P× 100%

па

D/P : (1-f) × 100%

D – дивиденд на 1 акцию

P – стоимость 1 акции

f – флотационная стоимость (доп. затраты)

13. Определение источника «Собственный капитал»

Обыкновенные акции –основные модели:

1. Модель Гордона.

2. Модель оценки долгосрочных

(капитальных) активов CAPM.

3. Модели на основе

финансовых коэффициентов.

4. Кумулятивная модель.

14. Модель Гордона:

дивиденды не меняются (модельнулевого роста)

дивиденды возрастают с постоянным

темпом прироста (модель постоянного

роста)

дивиденды возрастают с

изменяющимся темпом прироста

(модель переменного роста)

15. Модель нулевого роста

1)r

r

2)

оа =

D/P× 100%

оа

D/P : (1-f) × 100%

D – дивиденд на 1 акцию

P – стоимость 1 акции

f – флотационная стоимость (доп. затраты)

16. Модель постоянного роста

1)r

оа D0×(1+g)/Po +g × 100%

2) rоа = (D1/P0 +g) × 100%

3) rоа = D1/P0×(1- f) +g × 100%

Po - рыночная цена обыкновенной акции, руб.

D0 - величина выплаченного дивиденда в отчетном периоде, руб.;

D1 – планируемый (ожидаемый) дивиденд, руб.;

g - прогнозируемый темп прироста дивидендов.

17. Модель оценки долгосрочных (капитальных) активов CAPM

rоа rf (rm - rf) × brm

среднерыночная доходность финансового

рынка в целом по ценным бумагам аналогичного

вида, %

-

rf - доходность вложений в безрисковые активы, %

b - коэффициент систематического риска активов

предприятия

18. Модифицированная модель САРМ

rоа rf (rm - rf) × b Х +Y + Z,где Х, Y , Z – специфические виды рисков,

связанные с данной компанией

19. Модели на основе финансовых коэффициентов

1) На основе коэффициента«Ценность акции»

rоа = EPS/Pоа× 100%

На основе коэффициента

рентабельности акции:

2)

rоа = D/N × 100%

20. Модель кумулятивного построения

rоа = rf + pP – премия за риск

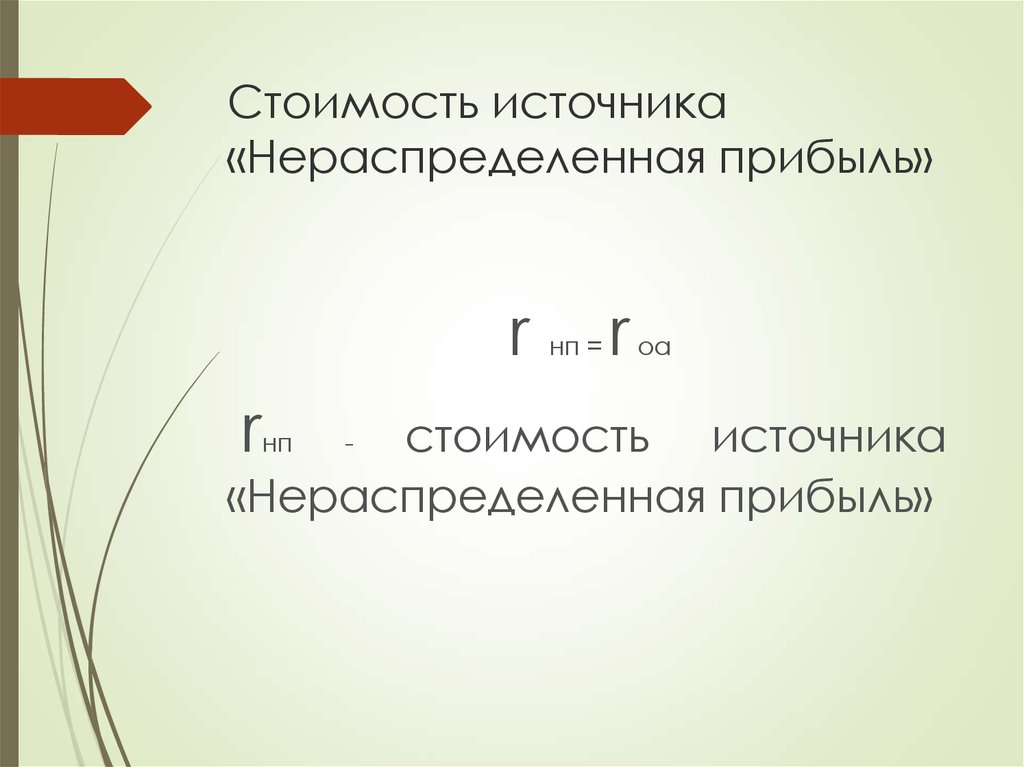

21. Стоимость источника «Нераспределенная прибыль»

rr

нп =

r

оа

стоимость источника

«Нераспределенная прибыль»

нп

-

Финансы

Финансы