Похожие презентации:

Содержание и практика применения налога на добавленную стоимость

1.

Министерство образования и науки Самарской областигосударственное бюджетное профессиональное образовательное учреждение

Самарской области

«Самарский торгово-экономический колледж»

Содержание и практика применения

налога на добавленную стоимость

Выполнила

Студентка Герасимова Татьяна Игоревна

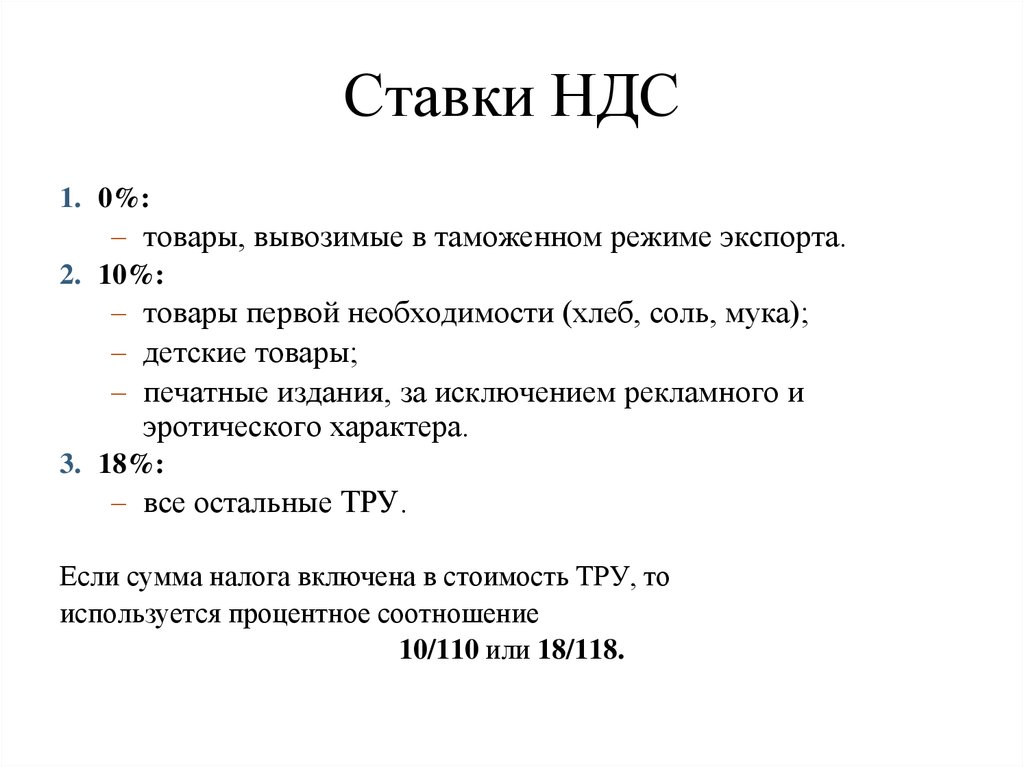

Специальности

38.02.01 Экономика и бухгалтерский учет (по отраслям)

Группы 3 Бн-2

Самара, 2018

2.

Актуальность обусловлена• Методика взимания НДС предполагает

исчисление как НДС, подлежащего уплате в

бюджет, так и НДС, возмещаемого из

бюджета.

• Одна из основных статей дохода бюджета

• Сложный учет в части применения льгот и

вычетов

• Регрессивный налог (сбор)

3.

Цель дипломной работы• комплексное исследование налога на

добавленную стоимость и перспектив

развития учета в организации в

условиях рыночной экономики (на

примере ООО “ЭСО”)

4.

Задачи дипломной работы• раскрыть сущность и значение налога

на добавленную стоимость;

• определить порядок учета

применительно к бухгалтерскому и

налоговому учету;

• определить возможности оптимизации

данного вида налогообложения .

5.

Информационная базаЗаконодательные и нормативные акты

Российской Федерации по налогообложению;

материалы Федеральной налоговой службы по

налогам и сборам; Министерства финансов

Российской Федерации, Налоговый Кодекс РФ,

федеральные законодательные акты РФ, письма

Минфина РФ. использованы источники учебной,

монографической и периодической литературы,

методические материалы

6.

НДСНалог на добавленную стоимость (НДС)

является косвенным федеральным налогом.

Устанавливается гл.21 НК РФ.

7.

Плательщики НДС• Организации;

• ИП;

• лица, признаваемые плательщиками НДС в

результате перемещения товаров через

таможенную границу РФ.

8.

Объект налогообложения1. Реализации товаров, работ, услуг на территории

РФ.

2. Передача на территории РФ ТРУ для собственных

нужд, расходы на которые не принимаются к

вычету при исчислении налога на прибыль.

3. Выполнение строительно-монтажных работ для

собственного потребления.

4. Ввоз товаров на таможенную территорию РФ.

9.

Налоговая базаНалоговая база определяется как выручка от

реализации товаров (работ, услуг), исчисленная

исходя из всех доходов налогоплательщика,

связанных с расчетами по оплате указанных товаров

(работ, услуг), полученных как в денежной, так и в

натуральной формах, включая оплату ценными

бумагами.

10.

Ставки НДС1. 0%:

– товары, вывозимые в таможенном режиме экспорта.

2. 10%:

– товары первой необходимости (хлеб, соль, мука);

– детские товары;

– печатные издания, за исключением рекламного и

эротического характера.

3. 18%:

– все остальные ТРУ.

Если сумма налога включена в стоимость ТРУ, то

используется процентное соотношение

10/110 или 18/118.

11.

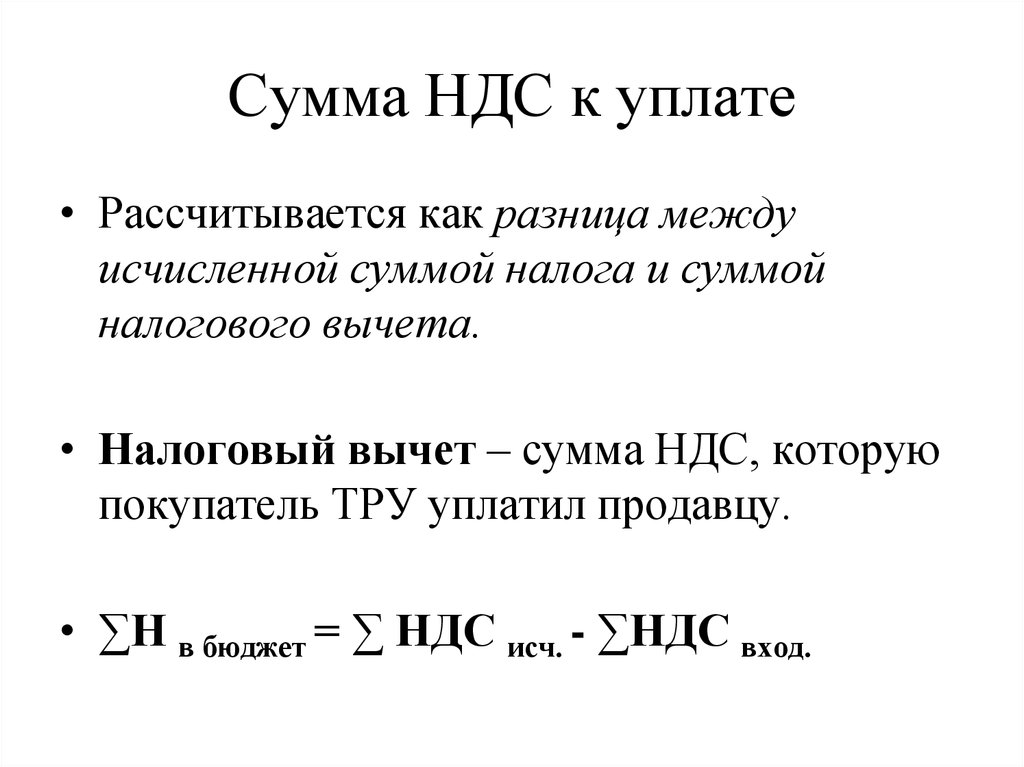

Сумма НДС к уплате• Рассчитывается как разница между

исчисленной суммой налога и суммой

налогового вычета.

• Налоговый вычет – сумма НДС, которую

покупатель ТРУ уплатил продавцу.

• ∑Н в бюджет = ∑ НДС исч. - ∑НДС вход.

12.

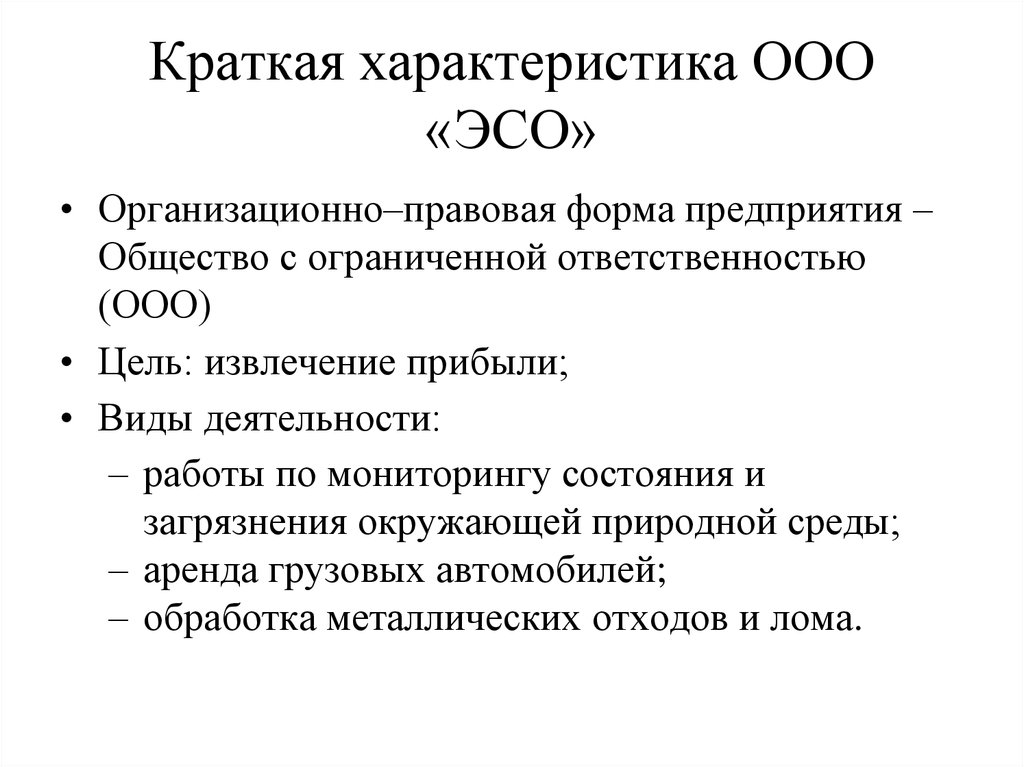

Краткая характеристика ООО«ЭСО»

• Организационно–правовая форма предприятия –

Общество с ограниченной ответственностью

(ООО)

• Цель: извлечение прибыли;

• Виды деятельности:

– работы по мониторингу состояния и

загрязнения окружающей природной среды;

– аренда грузовых автомобилей;

– обработка металлических отходов и лома.

13.

Учетная политика• Допущения

– имущественной обособленности организации.

– непрерывности деятельности будут

погашаться в установленном порядке.

– последовательном применения учетной

политики.

– временной определенности фактов

хозяйственной деятельности.

14.

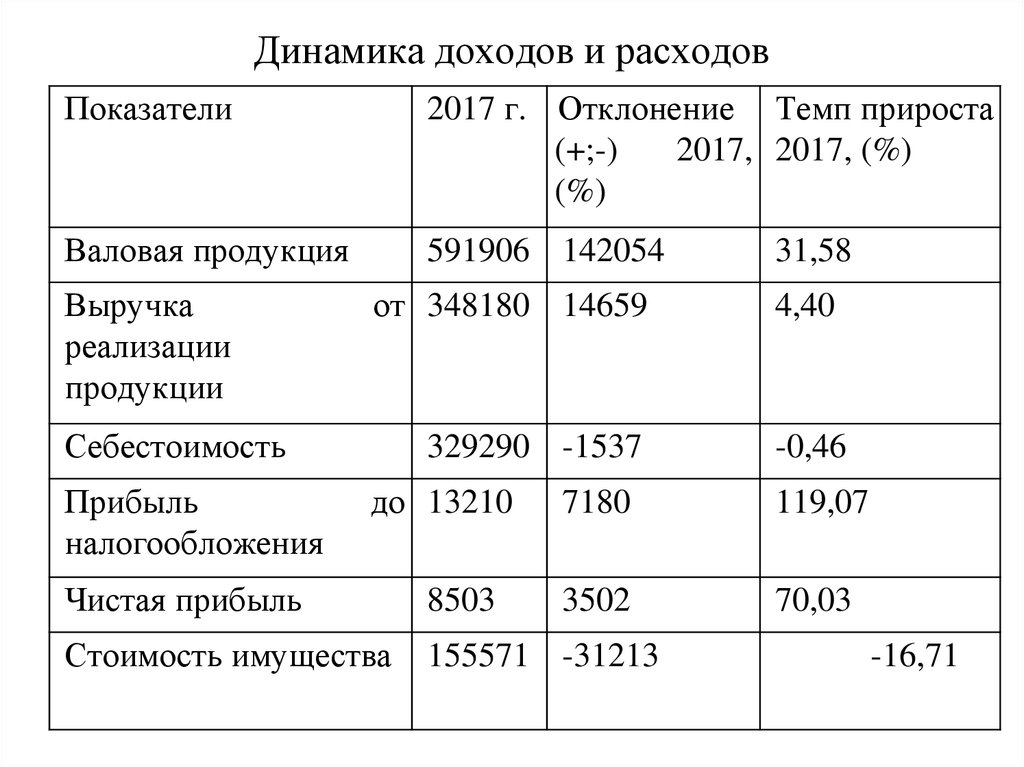

Динамика доходов и расходовПоказатели

2017 г. Отклонение Темп прироста

(+;-)

2017, 2017, (%)

(%)

Валовая продукция

591906 142054

Выручка

реализации

продукции

от 348180 14659

Себестоимость

Прибыль

налогообложения

329290 -1537

до 13210

31,58

4,40

-0,46

7180

119,07

3502

70,03

Чистая прибыль

8503

Стоимость имущества

155571 -31213

-16,71

15.

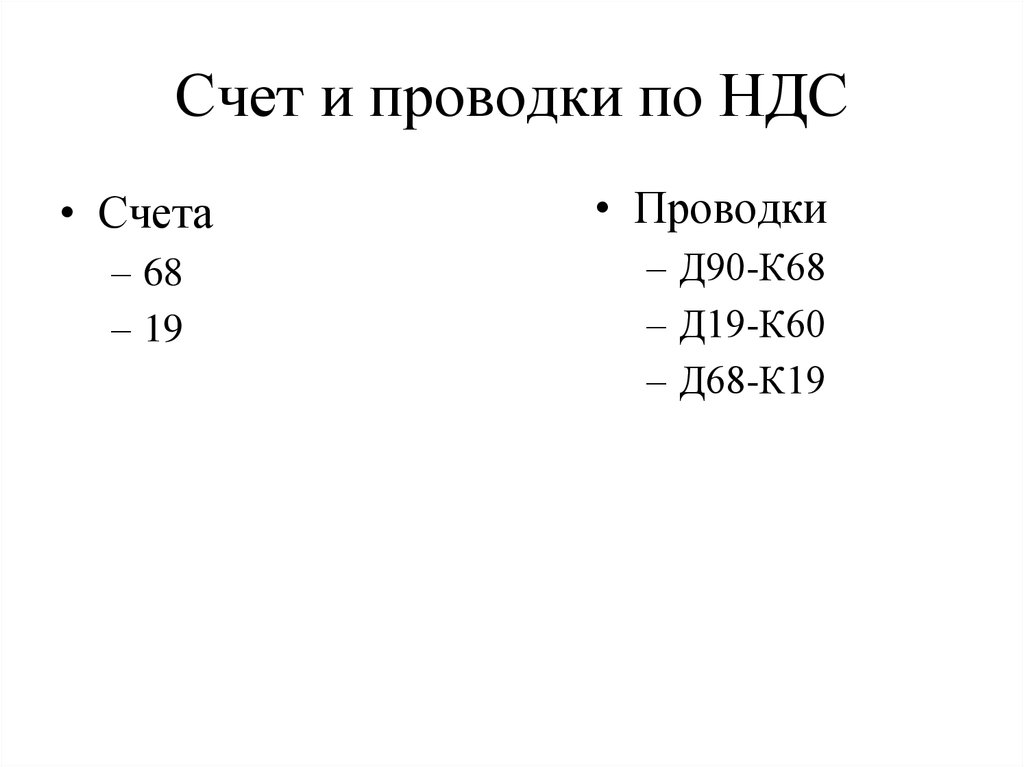

Счет и проводки по НДС• Счета

– 68

– 19

• Проводки

– Д90-К68

– Д19-К60

– Д68-К19

16.

Оптимизация по НДС• - Разделить и вывести производство

продукции, которая предназначена для

продажи в розницу или мелким оптом без

НДС, на покупателей с льготным

налогообложением.

• - Реализовывать продукцию в розницу или

мелкий опт без НДС посредством

покупателей используя трансфертное

ценообразование.

17.

Спасибо завнимание!

Финансы

Финансы