Похожие презентации:

Ндфл. НК РФ налог на доходы физических лиц

1. Налог на доходы физических лиц Гл.23 нк рф

Работу выполнила: Головных Анастасия2. Налогоплательщики. Гл.23, ст.207, п.1

Налогоплательщиками налога на доходы физических лицпризнаются физические лица, являющиеся налоговыми

резидентами РФ, а также физические лица, получающие

доходы от источников, в РФ, не являющиеся налоговыми

резидентами РФ.

3. Налоговые резиденты. Ст.207, п.2

•физическиелица, фактически находящиеся в Российской

Федерации не менее 183 календарных дней в течение 12

следующих подряд месяцев.

•российские военнослужащие, проходящие службу за

границей, а также сотрудники органов государственной

власти и органов местного самоуправления,

командированные на работу за пределы Российской

Федерации.

4. Объект налогообложения. Ст.209

Объектом налогообложения признается доход,полученный налогоплательщиками:

1) от источников в РФ и (или) от источников за

пределами РФ - для физических лиц, являющихся

налоговыми резидентами РФ

2) от источников в РФ - для физических лиц, не

являющихся налоговыми резидентами РФ.

5. Доходы от источников в РФ и доходы от источников за пределами РФ. Ст. 208

доходы, полученные от использования в РФ авторских илисмежных прав;

доходы, полученные от сдачи в аренду или иного использования

имущества, находящегося в РФ;

дивиденды и проценты, полученные от российской

организации, а также проценты, полученные от российских

индивидуальных предпринимателей и (или) иностранной

организации в связи с деятельностью ее обособленного

подразделения в Российской Федерации;

6. Налоговая база. Ст.210

При определении налоговой базы учитываются все доходыналогоплательщика, полученные им как в денежной, так и в

натуральной формах, или право на распоряжение которыми у него

возникло, а также доходы в виде материальной выгоды,

определяемой в соответствии со статьей 212 настоящего

Кодекса.

Налоговая база определяется отдельно по каждому виду доходов,

в отношении которых установлены различные налоговые ставки.

См. https://www.nalog.ru/rn46/taxation/taxes/ndfl/

7.

налоговая база определяется как стоимость этих товаров (работ,услуг) иного имущества, исчисленная исходя из их цен, определяемых в

порядке, аналогичном предусмотренному статьей 105.3 настоящего

Кодекса.

К доходам, полученным налогоплательщиком в натуральной форме, в

частности, относятся:

1) оплата (полностью или частично) за него организациями или

индивидуальными предпринимателями товаров (работ, услуг);

2) полученные налогоплательщиком товары, выполненные в интересах

налогоплательщика работы, оказанные в интересах налогоплательщика

услуги на безвозмездной основе или с частичной оплатой;

3) оплата труда в натуральной форме.

8.

При получении налогоплательщиком дохода в виде материальнойвыгоды, налоговая база определяется как:

1) превышение суммы процентов за пользование заемными

(кредитными) средствами, выраженными в рублях, исчисленной

исходя из двух третьих действующей ставки рефинансирования,

установленной Центральным банком Российской Федерации на

дату фактического получения налогоплательщиком дохода, над

суммой процентов, исчисленной исходя из условий договора;

2) превышение суммы процентов за пользование заемными

(кредитными) средствами, выраженными в иностранной валюте,

исчисленной исходя из 9 процентов годовых, над суммой

процентов, исчисленной исходя из условий договора.

9.

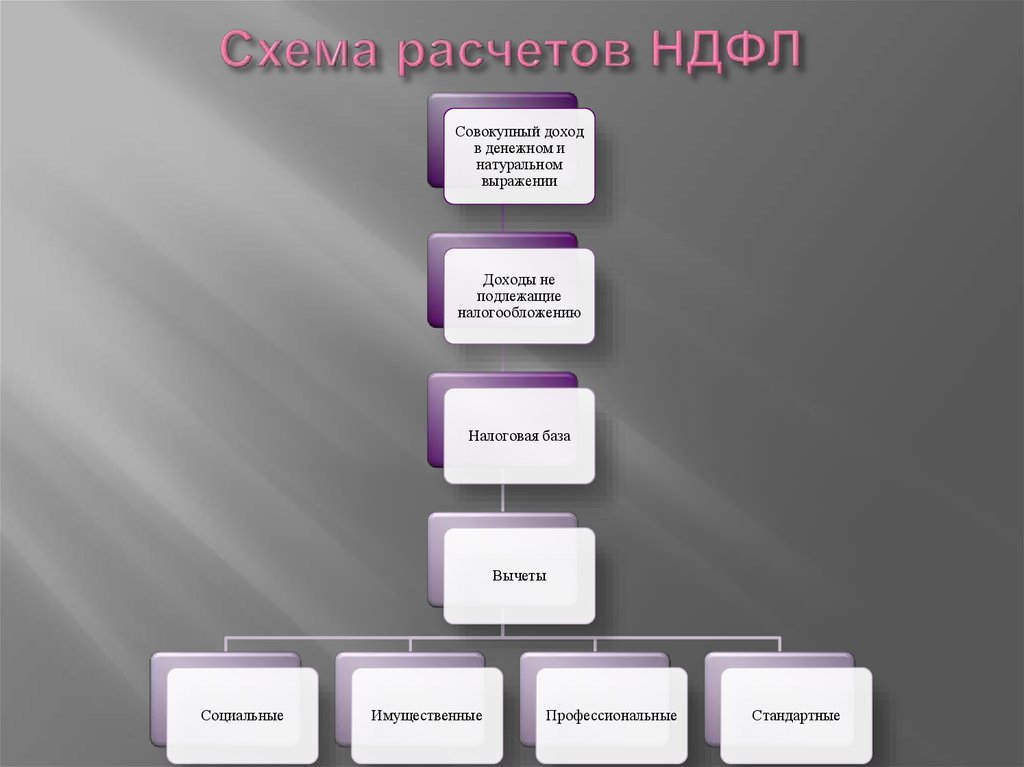

Совокупный доходв денежном и

натуральном

выражении

Доходы не

подлежащие

налогообложению

Налоговая база

Вычеты

Социальные

Имущественные

Профессиональные

Стандартные

10. Схема расчета НДФЛ, продолжение

Суммаоблагаемая

налогом

Ставка

налога

НДФЛ

Финансы

Финансы