Похожие презентации:

Математические и структурные модели управления

1. Математические и структурные модели управления

2. МОДЕЛИ И МЕТОДЫ Структурные модели : целеполагание (построение дерева целей)

Цели – подцели - задачиКонечная цель

1

Конечная цель

Подцели

1

1.1

а)

1.2

1.3

б)

Конечная цель

1

Подцели

1.1

Проблемы и

задачи

1.2.1

в)

1.3

1.2

1.2.2

1.3.1

1.3.2

1.3.3

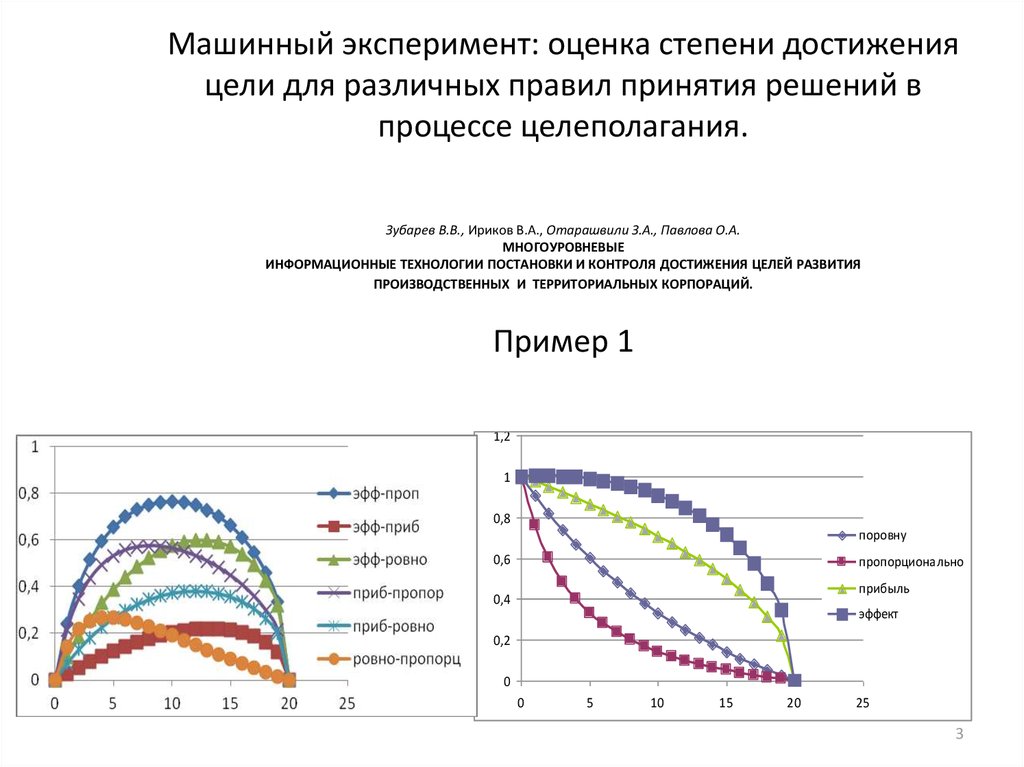

3. Машинный эксперимент: оценка степени достижения цели для различных правил принятия решений в процессе целеполагания. Зубарев

В.В., Ириков В.А., Отарашвили З.А., Павлова О.А.МНОГОУРОВНЕВЫЕ

ИНФОРМАЦИОННЫЕ ТЕХНОЛОГИИ ПОСТАНОВКИ И КОНТРОЛЯ ДОСТИЖЕНИЯ ЦЕЛЕЙ РАЗВИТИЯ

ПРОИЗВОДСТВЕННЫХ И ТЕРРИТОРИАЛЬНЫХ КОРПОРАЦИЙ.

Пример 1

1,2

1

0,8

поровну

0,6

пропорционально

прибыль

0,4

эффект

0,2

0

0

5

10

15

20

25

3

4. Машинный эксперимент: оценка степени достижения цели для различных правил принятия решений в процессе целеполагания. Пример 2

45. Структурные модели Построение дерева целей

Структура «цели – средства»Уровень 1. Конечная цель

1

1.1

1.2

1.3

Уровень 2. Подцели

1.2.1

Уровень3. Задачи

Уровень 4. Пути

решения (направления)

Уровень5. Проекты

1

П 1.1

П 1.2

2

П 3.1

П 3.2

1.2.2

.

1.3.1

1.3.2

1.3.3

3

4

5

6

П 3.3

П 4.1

П 4.2

П 6.1

П 6.2

П 6.3

6. Машинный эксперимент: оценка степени достижения цели для различных правил принятия решений в процессе целеполагания. Пример 3.

Механизм перекрестного финансированияСпособ 1. Суммирование требуемых заемных средств по всем

проектам.

Способ 2. Консолидированный ПДДС с одновременным запуском всех

проектов .

Способ 3. Консолидированный ПДДС с

последовательным запуском всех проектов (выгодные

периоды запуска определяются расчетным путем).

6

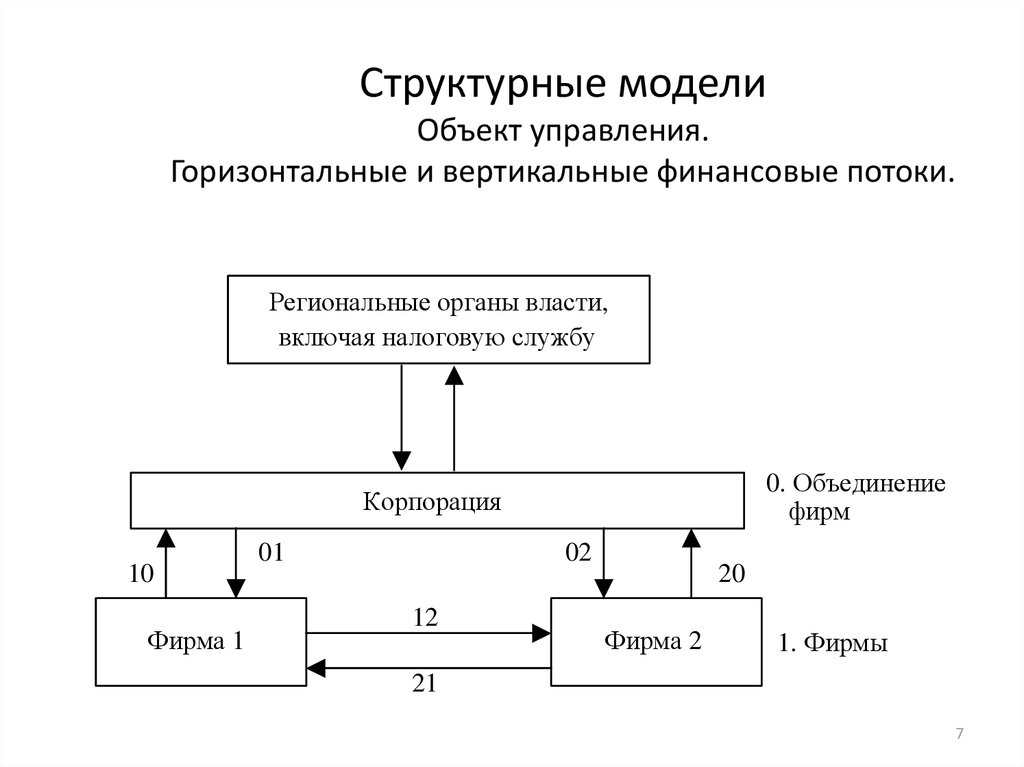

7. Структурные модели Объект управления. Горизонтальные и вертикальные финансовые потоки.

Региональные органы власти,включая налоговую службу

0. Объединение

фирм

Корпорация

10

Фирма 1

01

02

12

20

Фирма 2

1. Фирмы

21

7

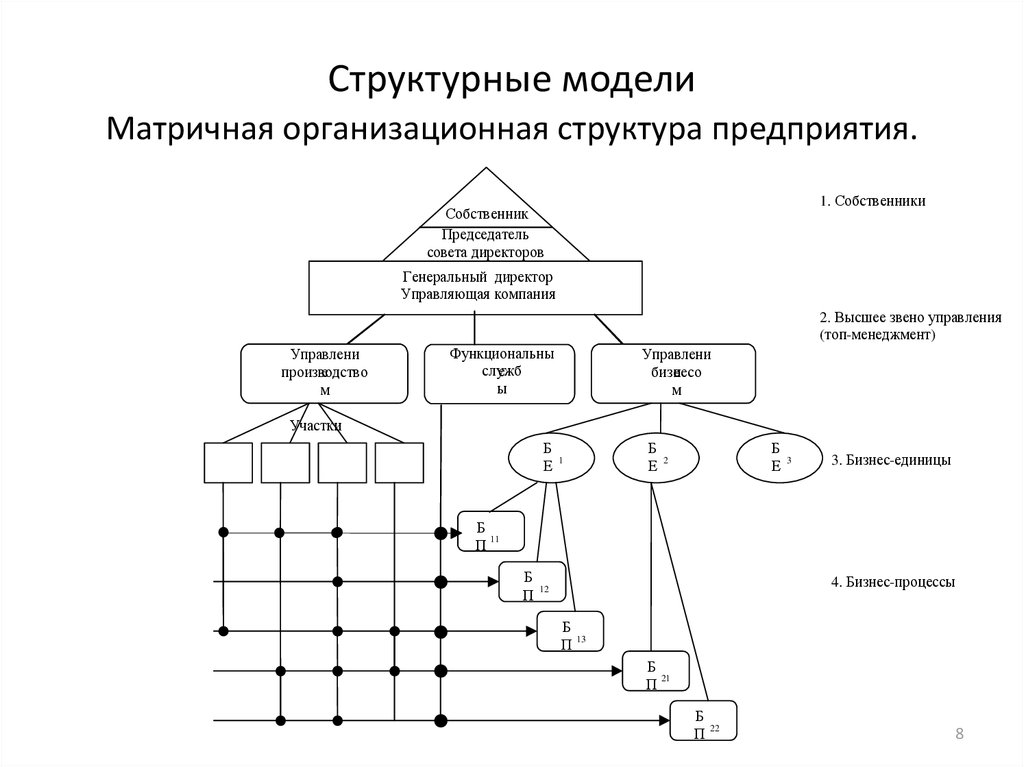

8. Структурные модели Матричная организационная структура предприятия.

1. СобственникиСобственник

Председатель

совета директоров

Генеральный директор

Управляющая компания

2. Высшее звено управления

(топ-менеджмент)

Управлени

производство

е

м

Функциональны

служб

е

ы

Управлени

бизнесо

е

м

Участки

Б

Е

Б

Е

1

Б

Е

2

3

3. Бизнес-единицы

Б

11

П

Б

П

4. Бизнес-процессы

12

Б

П

13

Б

21

П

Б

П

22

8

9. Структурные модели: система управления изменениями

СобственникСовет директоров

Генеральный директор

Комитет по развитию

Директор по

развитию (стратегии)

Бюджетный

комитет

Технический

комитет

(техсовет)

Исполнительный директор

Ценовой

комитет

Отдел стратегического

развития

Линейные

подразделения

*)

*)

*)

Функциональные

подразделения

*

)

*)

Группа

стратегического

развития

Центр

активного

развития

Группа

реализации

Основные задачи:

Основные задачи:

Механизмы

активизации

потенциала

База данных по

инновациям

Оценка потенциала

зазвития

Механизмы

создания новой

продукции и

технологий

Бизнес-инкубатор

Другие

Положение о ВЦГ

Подбор состава ВЦГ

Мотивация ВЦГ

Проектное

управление

(планирование и

контроль)

Отчётность

Передача

информации от ВЦГ

в подразделения

Авторский надзор за

реализацией

Другие

*)

Цели и критерии;

Целевые

установки;

Контроль

(квартальный)

результатов;

Корректировка

стратегии.

Сквозные

проекты и

механизмы

управления.

Другие.

Временные

целевые

группы

(ВЦГ) по

решению

ключевых

задач

9

10.

Структурные моделиКогнитивная модель связей показателей

11. Ограничения по

фонду развития

1. Цена единицы

продукции

10. Ограничения по

продажам

22. Общая

рентабельность

5. Выручка

за период

17.Постоянные

затраты

7. Маржинальная

прибыль за период

12. Ограничение

по производству

3. Продолжитель

ность бизнесцикла

8. Маржинальная

рентабельность за

период по выручке

19. Прибыль от

основной

деятел ьности

4. Объем производства

и продаж (в натуральных

единицах за период)

21. Чистая

прибыль

9. Маржинальная

рентабельность за

период по оборотным

средствам

2. Удельные

расходы (переменные

затраты на единицу

продукции)

6. Переменные затраты

за период (требуемые

оборотные средства)

18. Налоги

23. Прибыль к

распределению

20. Отчисления

собственнику

13. Сверхнормативные

запасы

14. Ограничение по оборотным средствам

16. Дебиторская задолженность

15. Кредиторская

задолженность

10

11. Структурные модели Регламент (бизнес-процесс) управления на конечные цели.

Блок 1. Формулировка целей развития и критериев ихдостижения.

Блок 2. Анализ стратегических альтернатив и выбор стратегии достижения целей.

Блок 3. Долгосрочное комплексное планирование инновационного развития(ПИР).

Блок 4. Среднесрочное планирование (план на год и квартал вперед).

Блок 5. Оперативное планирование.

Блок 6. Ежемесячный контроль фактического исполнения комплексного плана.

Блок 7. Корректировка комплексного плана.

1

2

3

4

5

6

7

11

12. Структурные модели Построение дерева целей

Пример эскиза структуры «цели – средства»Производство

мясопродуктов

2

1

Инвестиции

в породы

21

12

Инвестиции

в корма

111

Мясомолочное

стадо

211

111

Покупка

мясокомбината

Собственное

стадо

Работа с хозяйствами

по конкретным договорам

11

3

22

Стадо

КРС

212

23

31

24

Смешан

ное

Свиноком

мясное

плекс

стадо

Заготовка

скота

Сбыт

молочных

продуктов

2111

311

21, 22, 23, 24

Покупка

молокозавода

Производство Производство по

кормов

переработке

стоков

2121

2131

Птицеводство,

сбыт продуктов

прицеводства

Выращивание

трав

33

Заготовка скота,

частичное

производство

рентаб. видов

продукции, сбыт

221 231 241232 242

222

213

214

Собственное

стадо

32

Заготовка скота,

сбыт и

производство

рентаб. видов

продукции,

311

311

Покупка

мясокомбината

31, 32, 33

Собственное

стадо

21, 22, 23, 24

21311

211,

212, 213,

214

Мясомолочное

стадо

211, 212, 213, 214

13. Технология реформирования, стадия 1

1314. Этапы технологии реформирования, стадия 1

1)2)

3)

4)

5)

6)

7)

8)

9)

10)

11)

12)

13)

14)

15)

16)

17)

18)

определение целей развития и критериев их достижения;

анализ сильных и слабых сторон предприятия;

общая диагностика состояния и тенденций;

анализ финансового состояния;

анализ поля проблем и выделение ключевых проблем;

формирование путей и проектов решения проблемы (с использованием технологии "мозгового

штурма");

оценка инновационного потенциала (потенциала изменений);

выделение приоритетных направлений деятельности (стратегий);

прогноз, анализ и оценка вариантов реформирования;

разработка программы реформирования;

оценка источников ресурсов;

распределение ресурсов;

выделение первоочередных проектов;

формирование команд;

проработка и защита первоочередных проектов;

выбор и фиксация стратегии и программы реформирования;

определение первоочередных организационных шагов;

оформление документа "План реформирования".

14

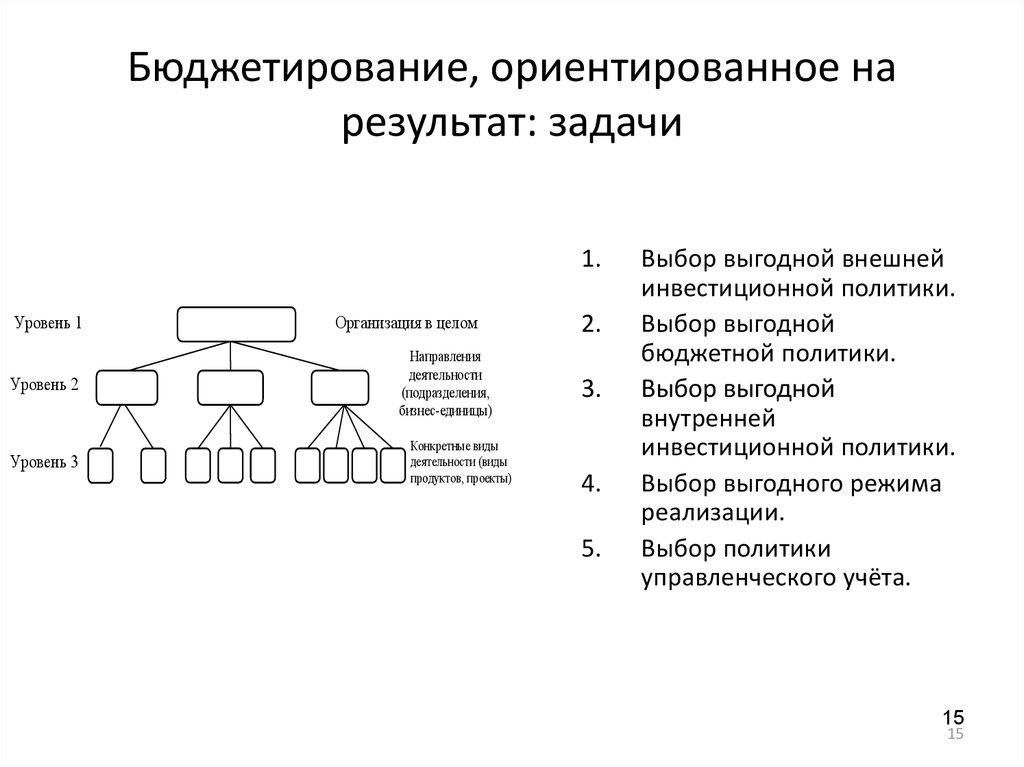

15. Бюджетирование, ориентированное на результат: задачи

1.Уровень 1

Уровень 2

Уровень 3

Организация в целом

Направления

деятельности

(подразделения,

бизнес-единицы)

Конкретные виды

деятельности (виды

продуктов, проекты)

2.

3.

4.

5.

Выбор выгодной внешней

инвестиционной политики.

Выбор выгодной

бюджетной политики.

Выбор выгодной

внутренней

инвестиционной политики.

Выбор выгодного режима

реализации.

Выбор политики

управленческого учёта.

15

15

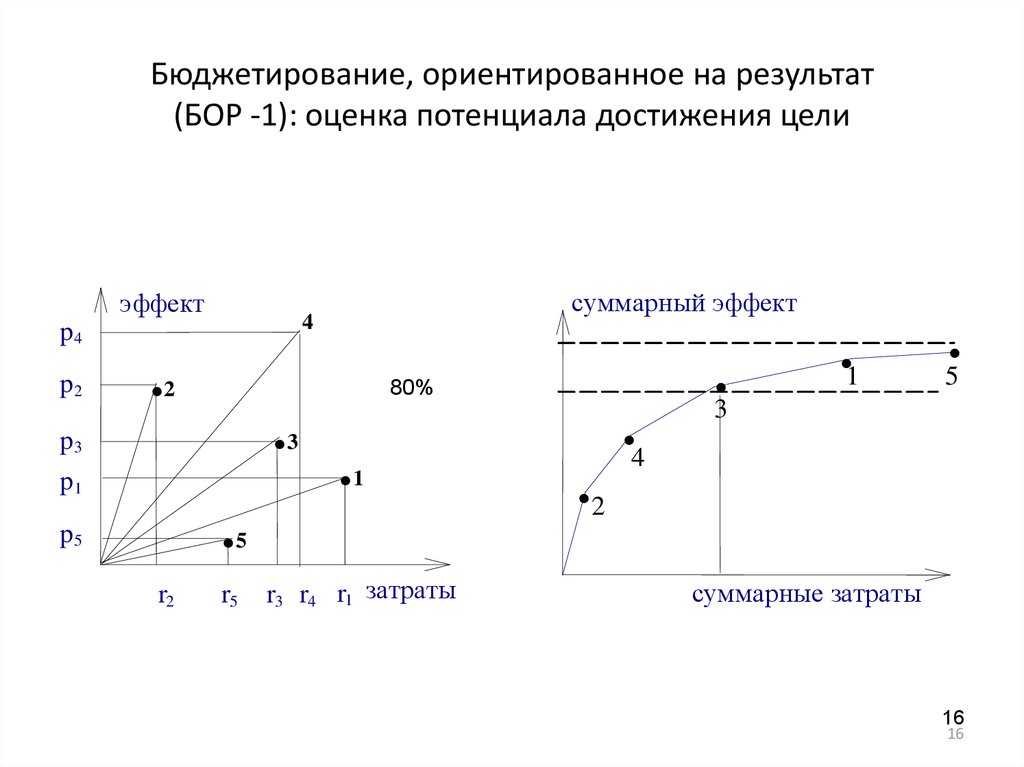

16. Бюджетирование, ориентированное на результат (БОР -1): оценка потенциала достижения цели

эффектp4

p2

суммарный эффект

4

.2

80%

.3

p3

p1

.1

.5

p5

r2

r5

r3 r4 r1 затраты

.2

.4

.3

.1

.

5

суммарные затраты

16

16

17. Бюджетирование, ориентированное на результат 2: выбор пакета приоритетных проектов с максимальной эффективностью затрат

cуммарный эффект.

0,8

.

.

.

k

d

.

cуммарные затраты

17

17

18. Многоуровневая модель «затраты — результаты» производственной корпорации с распределением ресурсов на прирост результатов, а не

на содержание подразделенийУровень

Корпорации

Корпорация

Финансовый

результат

затраты

Предприятие 1

Финансовый

результат

Финансовый

результат

затраты

затраты

…..

Предприятие 2

Финансовый

результат

Финансовый

результат

затраты

затраты

БЕ 1

Уровень

предприятия

Уровень

бизнес-единиц

БЕ 2

Уровень

проектов

Проект Б

Проект В

Проект ...

Проект ...

18

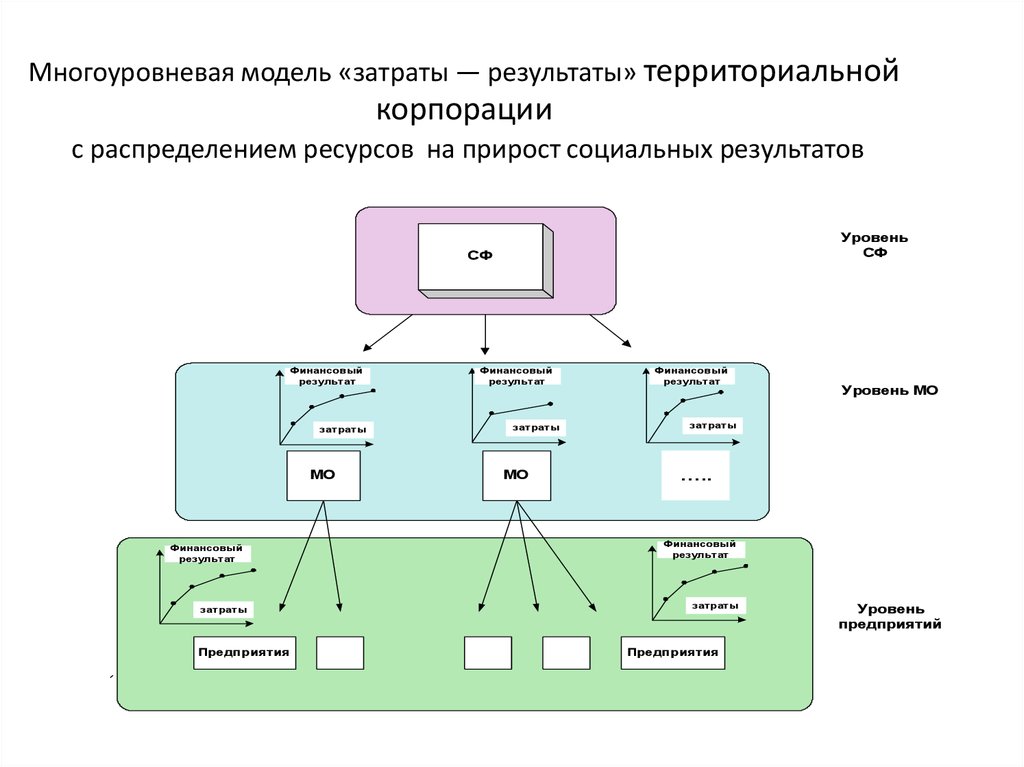

19. Многоуровневая модель «затраты — результаты» территориальной корпорации с распределением ресурсов на прирост социальных

результатовУровень

СФ

СФ

Финансовый

результат

затраты

МО

Финансовый

результат

затраты

Предприятия

Финансовый

результат

затраты

МО

Финансовый

результат

Уровень МО

затраты

…..

Финансовый

результат

затраты

Предприятия

Уровень

предприятий

20. Бюджетирование, ориентированное на результат- 2: Расчёты и оптимизация финансовых потоков (Cash Flow)

Денежные средства на начало периода-

Периоды времени

Наименование

показателя

1

Денежные средст в а на начало периода

NN

1

2

3

4

100 млн. рублей

Поступления

Наименова ние

показателя

100

324

1

Поступления

Платежи

Платежи

Сальдо

Сальдо

Наличие денежных средств

2

3

4

6

7

3

9

6

45

12

Периоды времени

2

3

4

324

223

163

349

34

200

101

101

-13

-13

-25

-25

-194

-194

201

188

163

-31

223

5

16

2006

5

200

6

3445 100 12

34

100

201

денежных средств

2

3

188

4

163

-31

5

4 200

4

196

1111 -88-88 196

-20

-

-108

1

Имеются периоды с отрицательным значение м наличия

Наличие денеж ных средств

0

денежных средств.

250

Наличие

200

150

100

50

0

- 50 1

- 100

- 150

7

8

-20

6

88

88

7

20

20

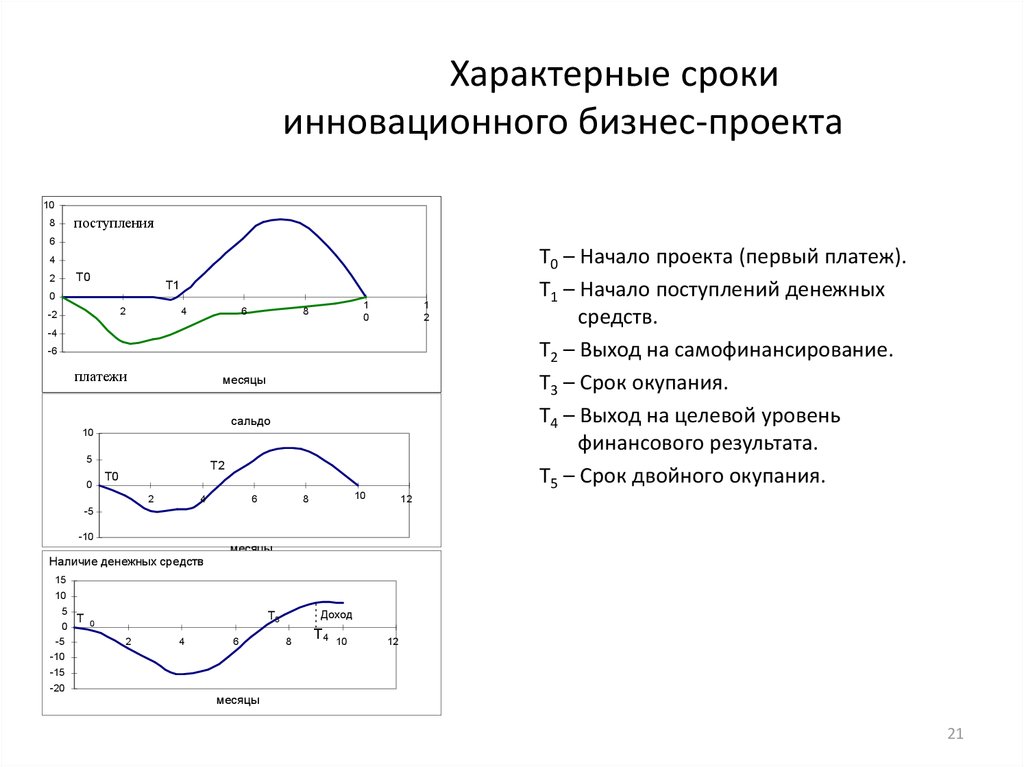

21. Характерные сроки инновационного бизнес-проекта

10поступления

8

6

4

Т0

2

Т1

0

2

-2

4

6

1

0

8

1

2

-4

-6

платежи

месяцы

сальдо

10

5

0

Т2

Т0

2

4

6

10

8

Т0 – Начало проекта (первый платеж).

Т1 – Начало поступлений денежных

средств.

Т2 – Выход на самофинансирование.

Т3 – Срок окупания.

Т4 – Выход на целевой уровень

финансового результата.

Т5 – Срок двойного окупания.

12

-5

-10

Наличие денежных средств

месяцы

15

10

5

0

-5

Т

Доход

Т3

0

2

4

6

8

Т4

10

12

-10

-15

-20

месяцы

21

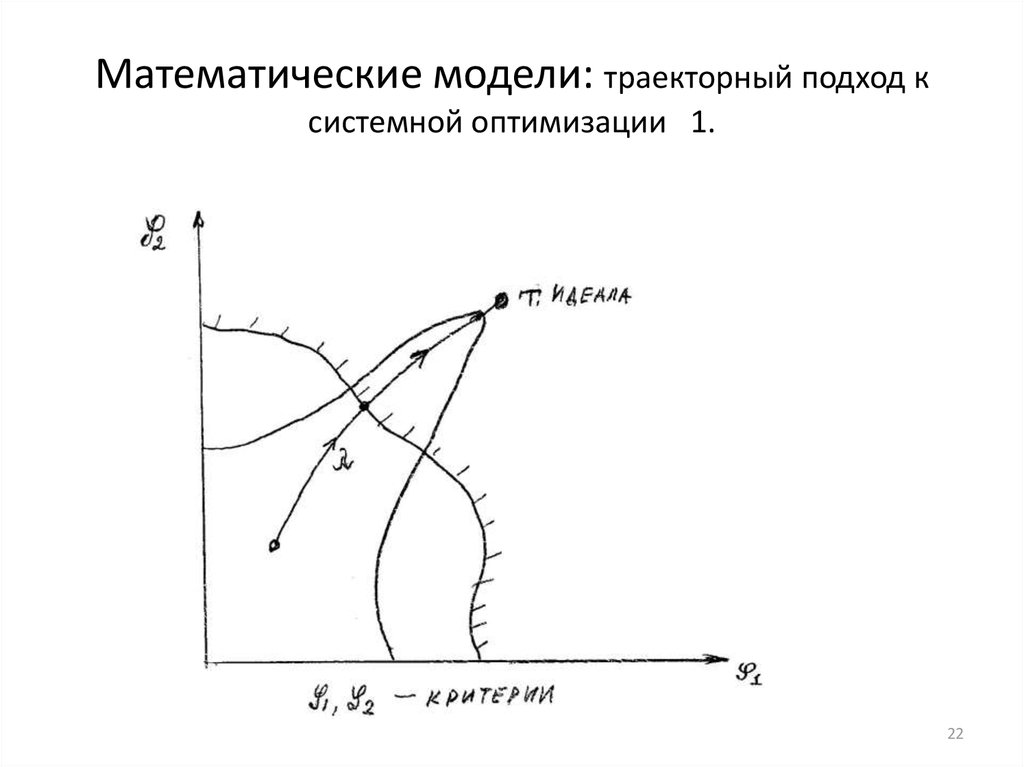

22. Математические модели: траекторный подход к системной оптимизации 1.

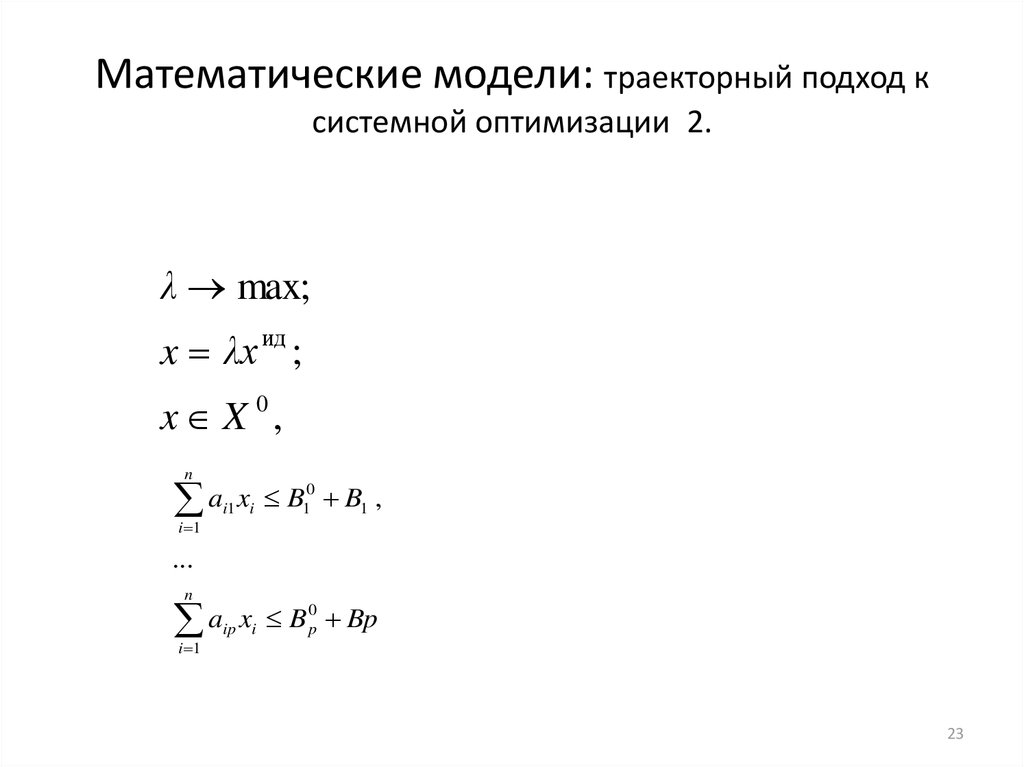

2223. Математические модели: траекторный подход к системной оптимизации 2.

λ max;x λx ;

ид

x X 0,

n

0

a

x

B

i1 i 1 B1 ,

i 1

...

n

a

i 1

x B p0 Bp

ip i

23

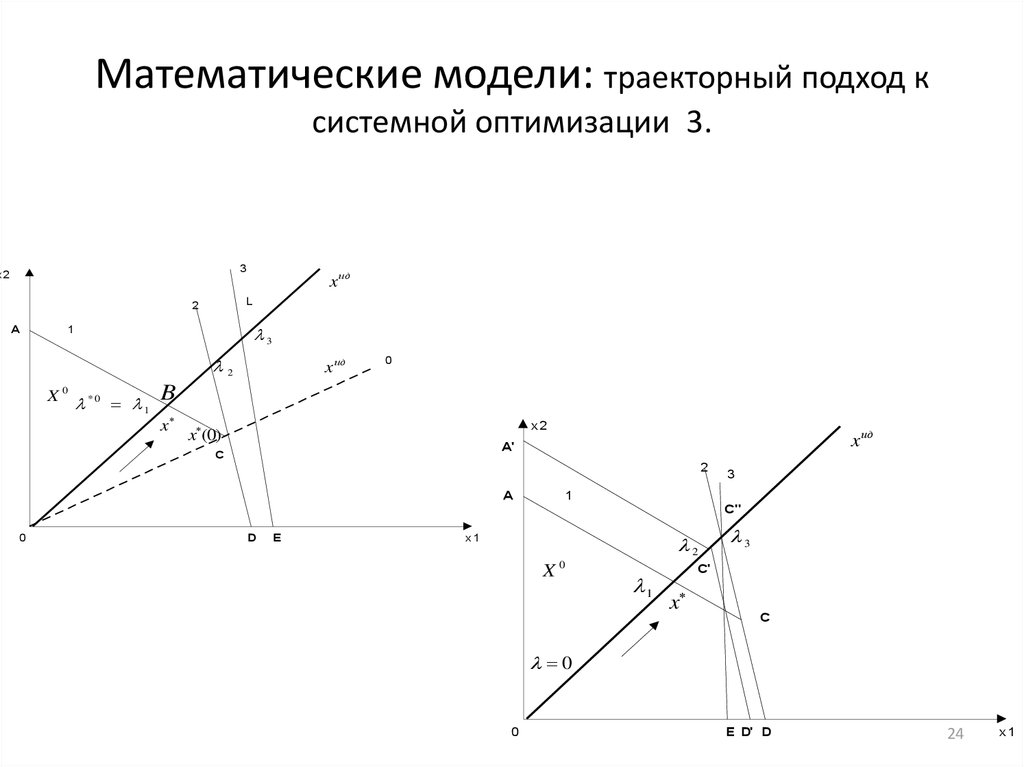

24. Математические модели: траекторный подход к системной оптимизации 3.

3х2

L

2

A

x ид

3

1

2

X0

*0 1

x ид

0

B

x

х2

x (0)

x ид

A'

С

2

A

3

1

С''

0

D

E

2

х1

X0

1

3

С'

x

С

0

0

E D' D

24

х1

25. Математические модели: траекторный подход к системной оптимизации 4. Результаты расчётов.

Степень достиженияцели

1

A

С

Степень достижения

цели

1

0

0

С

B1

B2

B2

B3

B3

Дополнительнгый

B

ресурс

0

0

B1

B2

B2

B3

B3

Дополнительнгый

B

ресурс

25

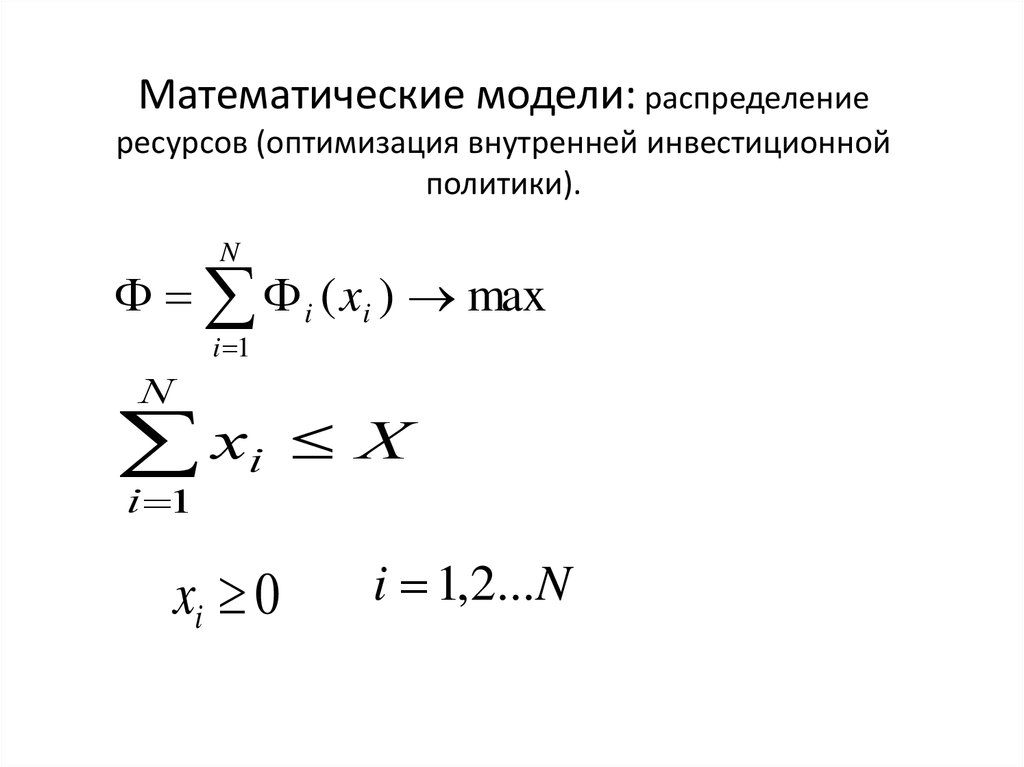

26. Математические модели: распределение ресурсов (оптимизация внутренней инвестиционной политики).

Ni ( xi ) max

i 1

N

xi

X

i 1

xi 0

i 1,2...N

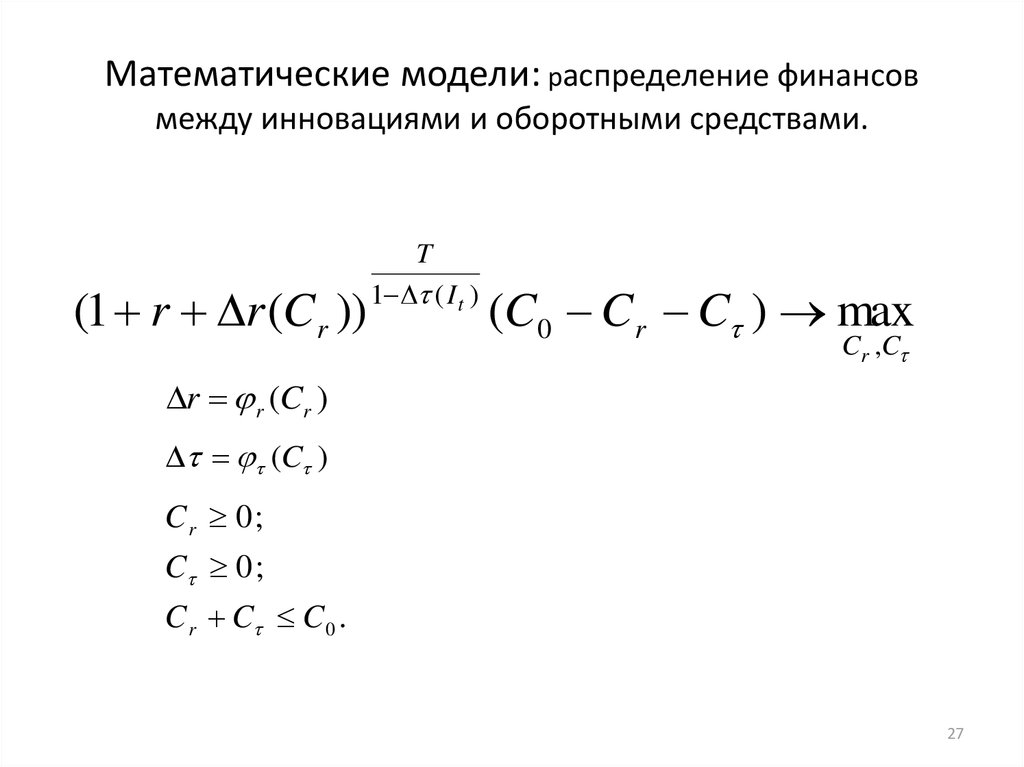

27. Математические модели: распределение финансов между инновациями и оборотными средствами.

(1 r r (Cr ))T

1 ( I t )

(C0 Cr C ) max

Cr ,C

r r (Cr )

(C )

Cr 0 ;

C 0 ;

C r C C 0 .

27

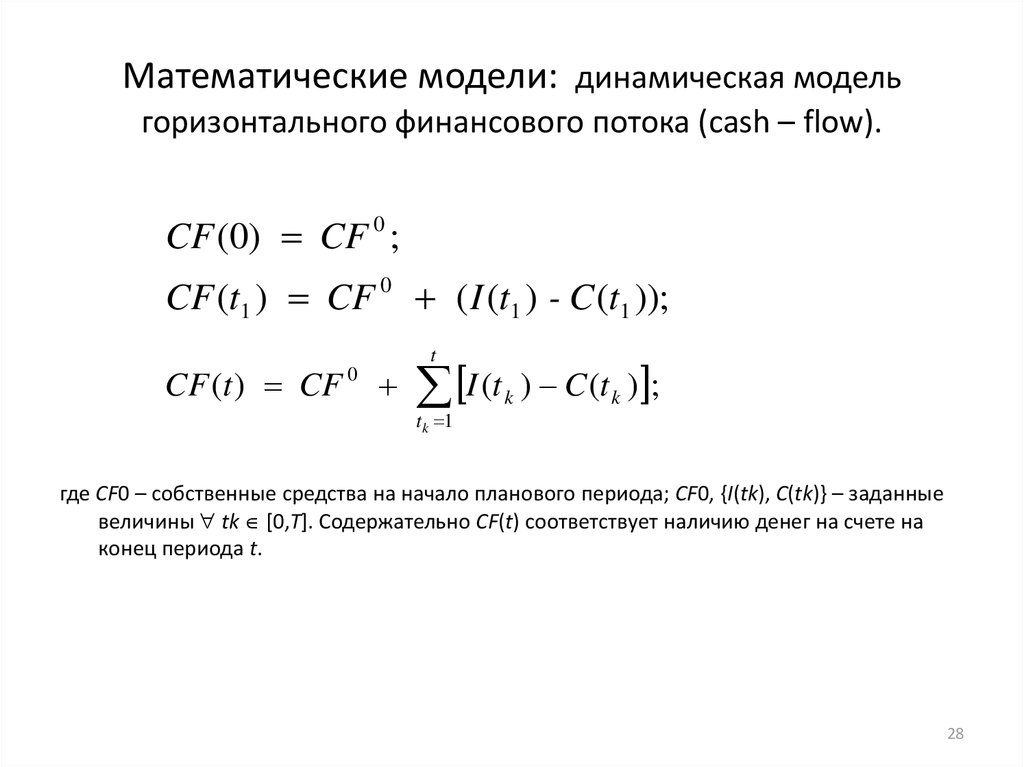

28. Математические модели: динамическая модель горизонтального финансового потока (cash – flow).

CF (0) CF 0 ;CF (t1 ) CF 0 ( I (t1 ) - C (t1 ));

CF (t ) CF

0

t

I (t

t k 1

k

) C (t k ) ;

где CF0 – собственные средства на начало планового периода; CF0, {I(tk), C(tk)} – заданные

величины tk [0,T]. Содержательно CF(t) соответствует наличию денег на счете на

конец периода t.

28

29. Математические модели: горизонтальные финансовые и материальные потоки.

CF (t ) CF (t 1) CF (t ) D(t ) M (t );CF (t ) I (t ) C (t ) K (t ) o (t ) o (t );

CF (0) CF o ;

MF (t ) MF (t 1) MF (t ) M (t );

MF (t ) MS (t ) MC (t ) M (t );

MF (0) M o

29

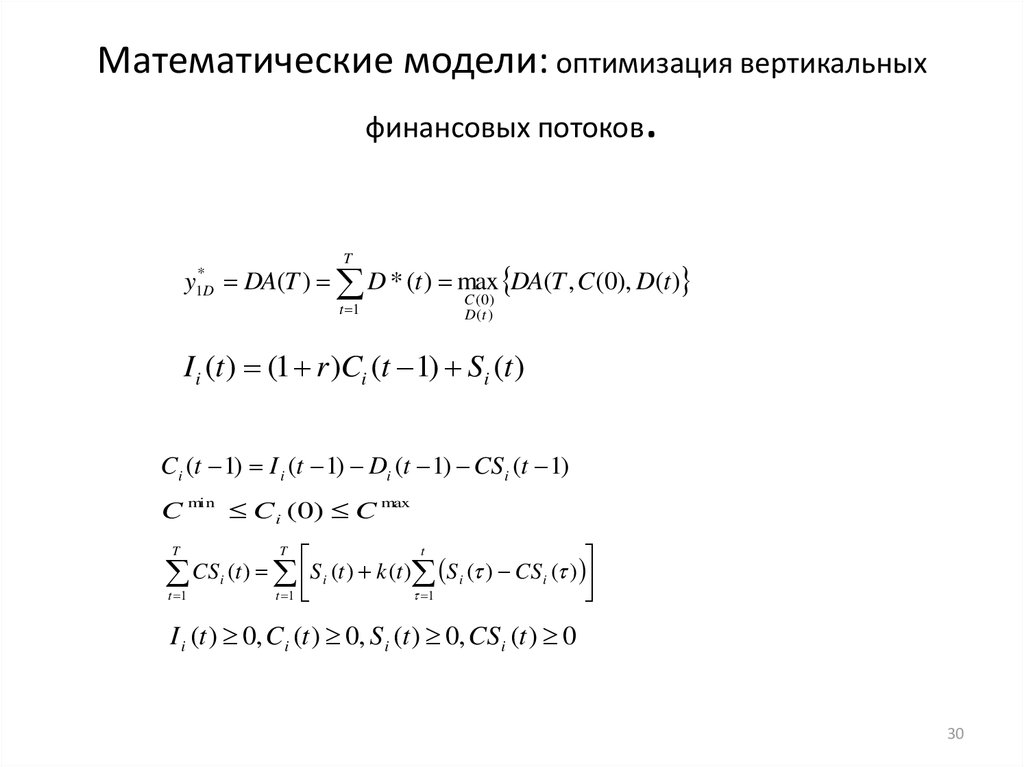

30. Математические модели: оптимизация вертикальных финансовых потоков.

Математические модели: оптимизация вертикальныхфинансовых потоков

.

T

*

1D

y

DA(T ) D * (t ) max DA(T , C (0), D(t )

t 1

C ( 0)

D (t )

I i (t ) (1 r )Ci (t 1) Si (t )

Ci (t 1) I i (t 1) Di (t 1) CSi (t 1)

C min C i (0) C max

t

CS i (t ) S i (t ) k (t ) S i ( ) CS i ( )

t 1

t 1

1

T

T

I i (t ) 0, Ci (t ) 0, S i (t ) 0, CS i (t ) 0

30

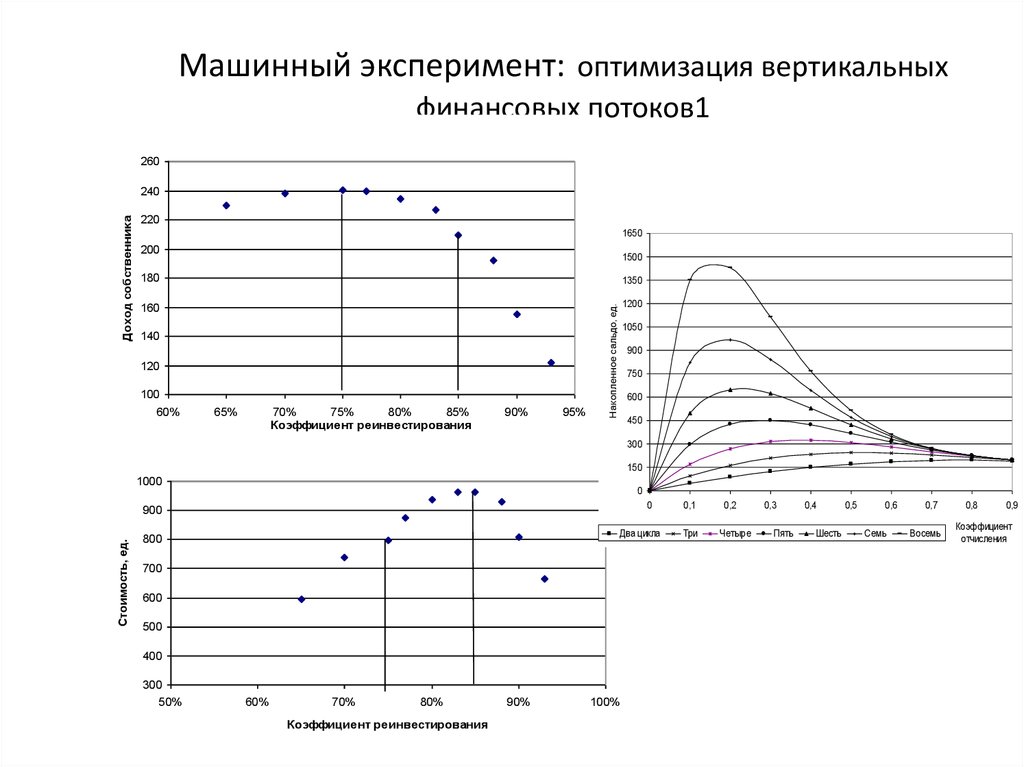

31. Машинный эксперимент: оптимизация вертикальных финансовых потоков1

260220

1650

200

1500

180

1350

160

1200

140

120

100

60%

65%

70%

75%

80%

85%

Коэффициент реинвестирования

90%

95%

Накопленное сальдо, ед.

Доход собственника

240

1050

900

750

600

450

300

150

1000

0

0

Стоимость, ед.

900

Два цикла

800

700

600

500

400

300

50%

60%

70%

80%

Коэффициент реинвестирования

90%

100%

0,1

Три

0,2

Четыре

0,3

Пять

0,4

Шесть

0,5

0,6

Семь

0,7

Восемь

0,8

0,9

Коэффициент

отчисления

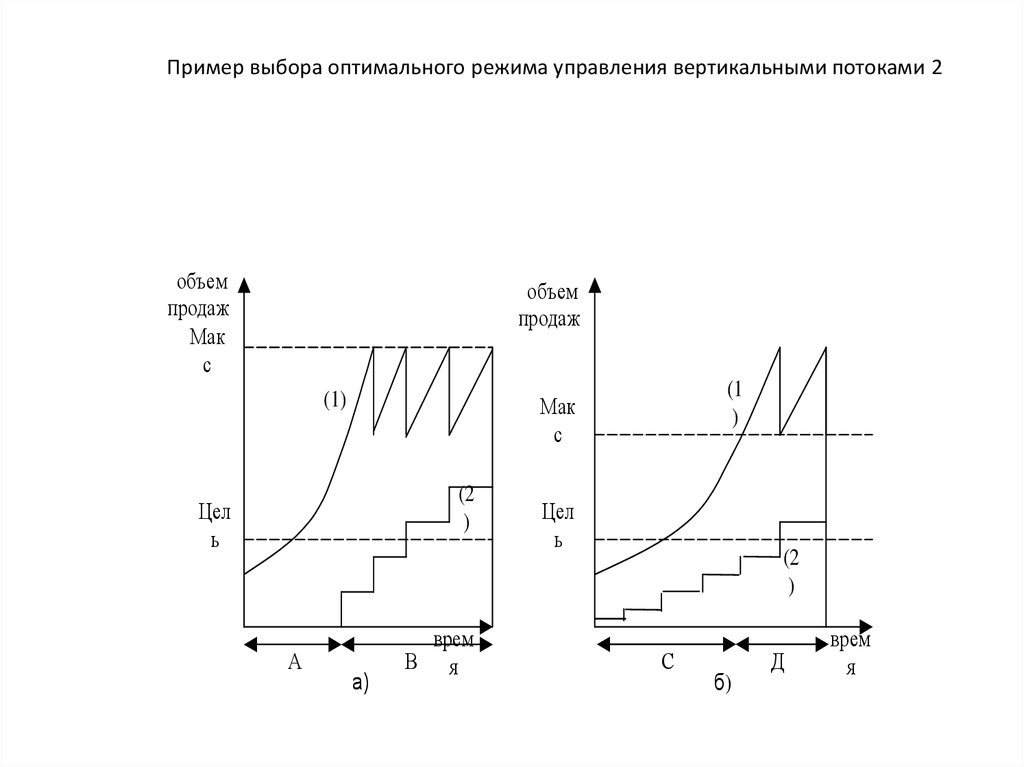

32. Пример выбора оптимального режима управления вертикальными потоками 2

объемпродаж

Мак

с

объем

продаж

(1)

(2

)

Цел

ь

А

(1

)

Мак

с

а)

врем

В я

Цел

ь

(2

)

С

б)

Д

врем

я

33. Машинный эксперимент: многокритериальный анализ Парето-оптимальных решений

800Стоимость бизнеса, ед.

750

85%

83%

88%

90%

700

80%

650

77%

93%

600

75%

550

95%

500

70%

450

400

65%

350

120

140

160

180

200

Т екущий доход, ед.

220

240

260

объем продаж к моменту времени Т

Графическое представление 2-х критерив

600

95%

500

93%

400

90%

88%

300

85%

83%

200

75%

100

0

300

400

450

80%

70%

65%

350

77%

500

550

600

стоимость бизнеса

650

700

750

800

34. Машинный эксперимент: интерпретация расчетов по оптимизации вертикальных финансовых потоков 3

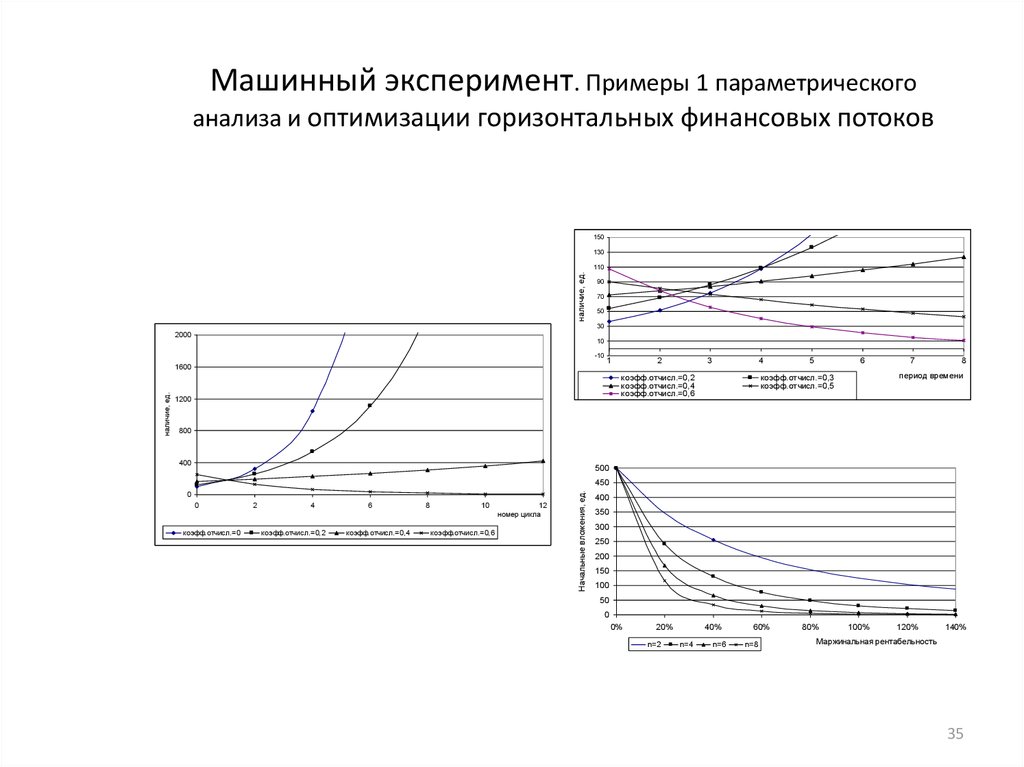

3435. Машинный эксперимент. Примеры 1 параметрического анализа и оптимизации горизонтальных финансовых потоков

150130

наличие, ед.

110

90

70

50

30

2000

10

-10

1

2

3

4

коэфф.отчисл.=0,2

коэфф.отчисл.=0,4

коэфф.отчисл.=0,6

1200

5

6

7

8

период времени

коэфф.отчисл.=0,3

коэфф.отчисл.=0,5

800

400

500

450

0

0

коэфф.отчисл.=0

2

4

коэфф.отчисл.=0,2

6

коэфф.отчисл.=0,4

8

10

коэфф.отчисл.=0,6

12

номер цикла

Начальные вложения, ед.

наличие, ед.

1600

400

350

300

250

200

150

100

50

0

0%

20%

n=2

40%

n=4

n=6

60%

n=8

80%

100%

120%

140%

Маржинальная рентабельность

35

36. Машинный эксперимент. Примеры 2 параметрического анализа и оптимизации горизонтальных финансовых потоков

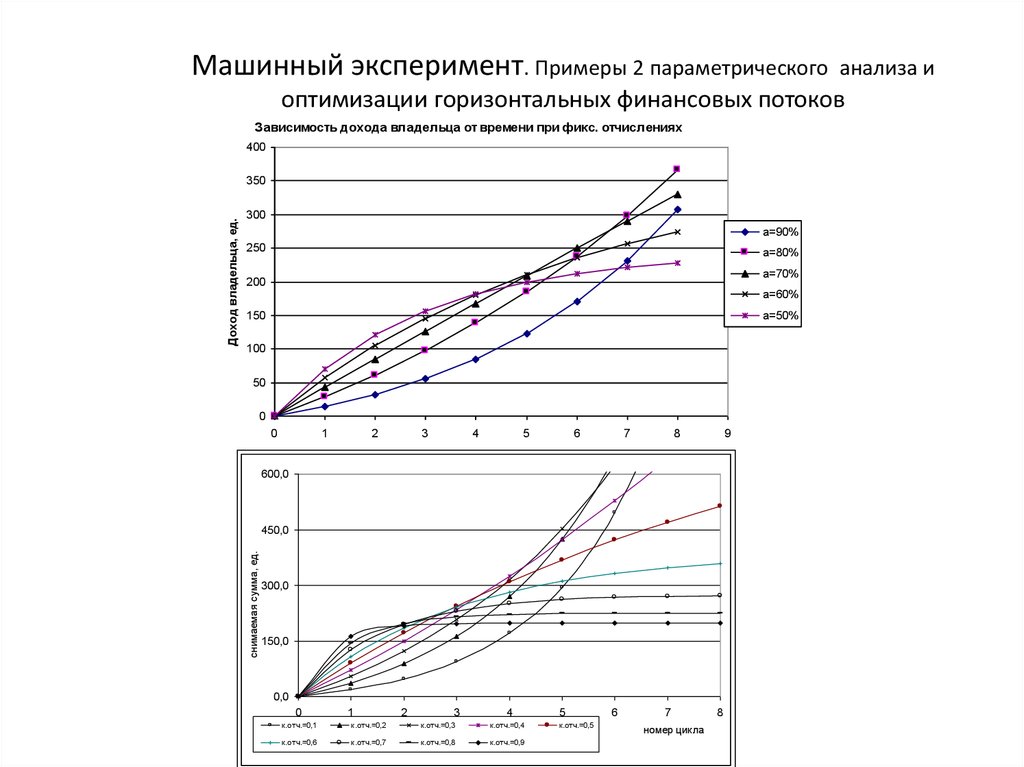

Зависимость дохода владельца от времени при фикс. отчислениях400

300

а=90%

250

а=80%

а=70%

200

а=60%

150

а=50%

100

50

0

0

1

2

3

4

5

6

7

8

9

Колличество циклов

600,0

450,0

снимаемая сумма, ед.

Доход владельца, ед.

350

300,0

150,0

0,0

0

1

2

3

4

к.отч.=0,1

к.отч.=0,2

к.отч.=0,3

к.отч.=0,4

к.отч.=0,6

к.отч.=0,7

к.отч.=0,8

к.отч.=0,9

5

к.отч.=0,5

6

7

номер цикла

8

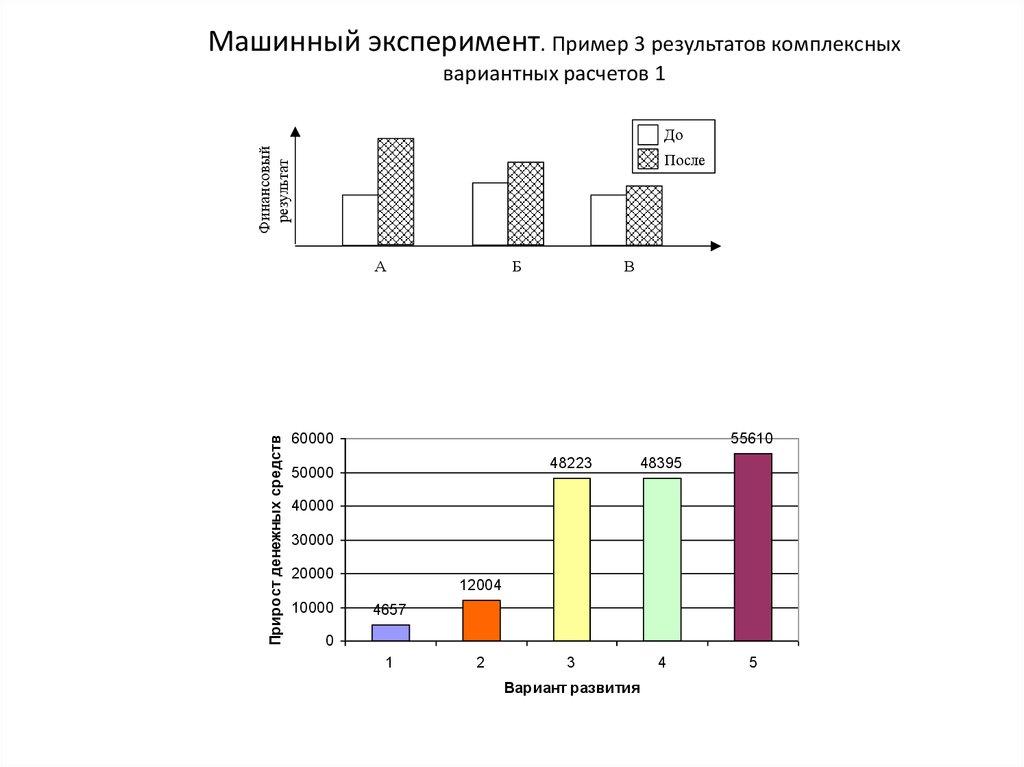

37. Машинный эксперимент. Пример 3 результатов комплексных вариантных расчетов 1

Финансовыйрезультат

До

После

Прирост денежных средств

А

Б

В

60000

55610

50000

48223

48395

3

4

40000

30000

20000

10000

12004

4657

0

1

2

Вариант развития

5

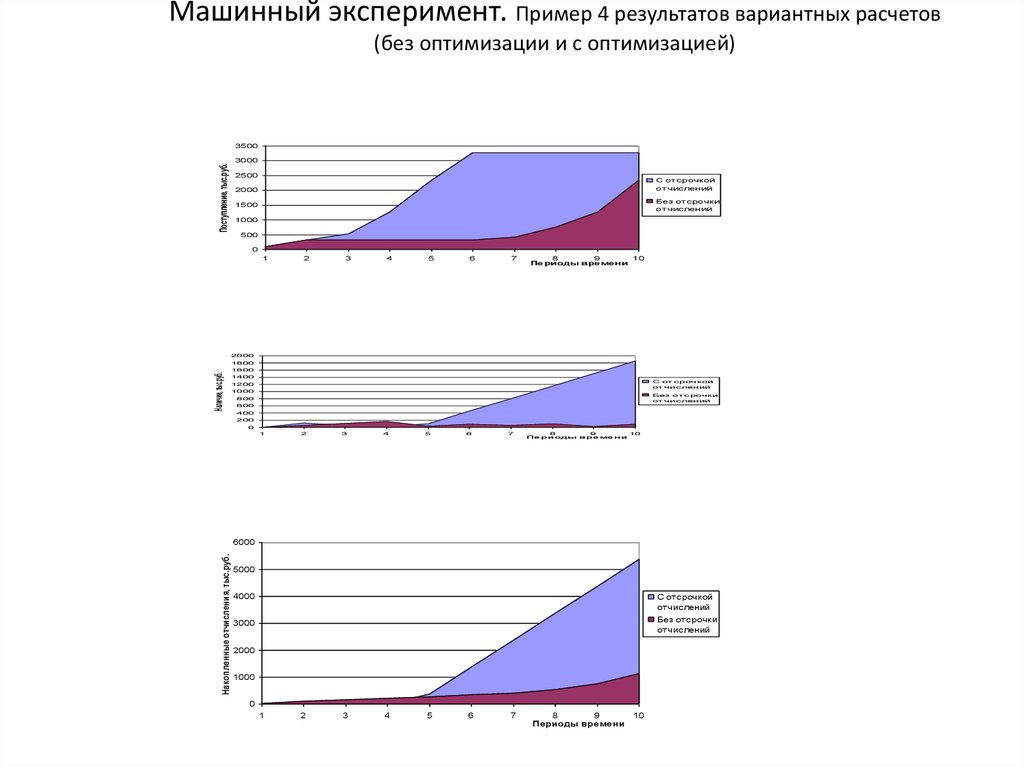

38. Машинный эксперимент. Пример 4 результатов вариантных расчетов (без оптимизации и с оптимизацией)

3500Поступление, тыс.руб.

3000

2500

С от срочкой

от числений

2000

Без от срочки

от числений

1500

1000

500

0

1

2

3

4

5

6

7

8

9

10

Пе риоды вре ме ни

2000

Наличие, тыс.руб.

1800

1600

1400

С от с рочкой

от чис лений

1200

1000

Без от с рочки

от чис лений

800

600

400

200

0

1

2

3

4

5

6

7

8

9

10

Пе риоды вре ме ни

Накопленные отчисления, тыс.руб.

6000

5000

4000

С от срочкой

от числений

3000

Без от срочки

от числений

2000

1000

0

1

2

3

4

5

6

7

8

9

Периоды времени

10

Математика

Математика