Похожие презентации:

Анализ ликвидности бухгалтерского баланса

1. ЛЕКЦИЯ по дисциплине «Комплексный анализ хозяйственной деятельности»

• Тема № 3.Бухгалтерский баланс и

его анализ.

• Занятие № 4. Анализ ликвидности

бухгалтерского баланса.

2. Учебные вопросы:

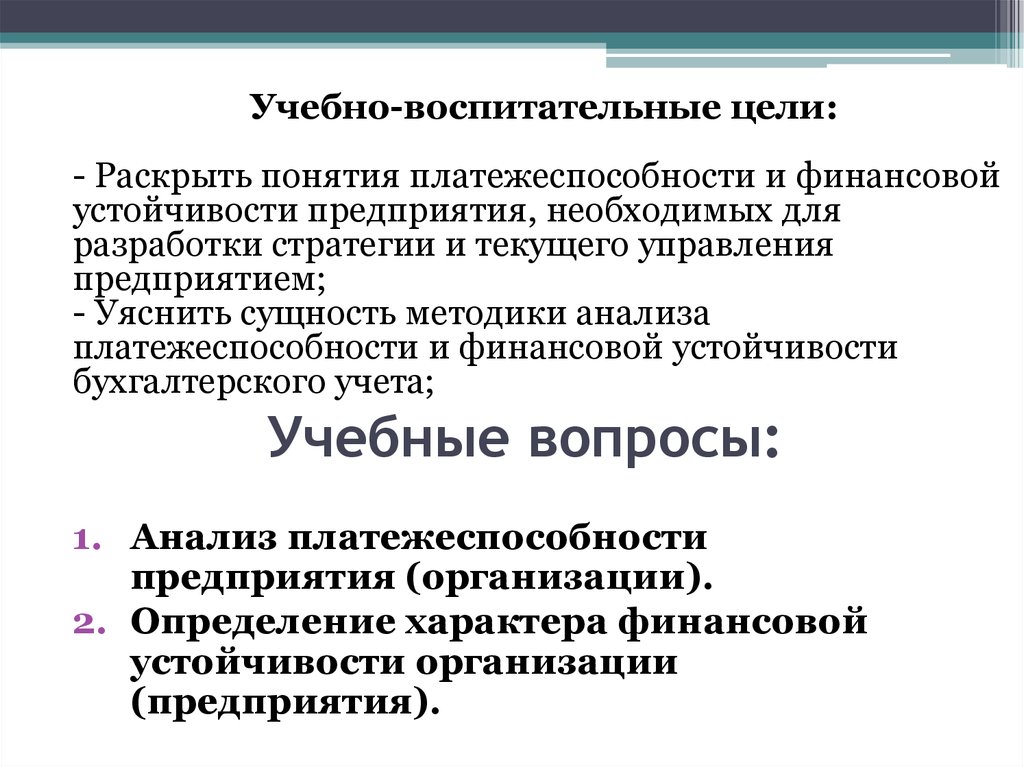

Учебно-воспитательные цели:- Раскрыть понятия платежеспособности и финансовой

устойчивости предприятия, необходимых для

разработки стратегии и текущего управления

предприятием;

- Уяснить сущность методики анализа

платежеспособности и финансовой устойчивости

бухгалтерского учета;

Учебные вопросы:

1. Анализ платежеспособности

предприятия (организации).

2. Определение характера финансовой

устойчивости организации

(предприятия).

3. Литература:

а) основная:1. Анализ финансовой отчетности: учеб. пособие / О.В. Ефимова

[и др.]. – М.: Издательство «Омега-Л», 2013.

2. Анализ финансовой отчетности: Учебник / ВЗФЭИ; Под ред.

М.А. Вахрушиной, Н.С. Пласковой . - М.: Вузовский учебник,

2007. ЯФ – 187

3. Анализ финансовой отчетности: Учебник / Под ред. М.А.

Вахрушиной. - 2-e изд. - М.: Вузовский учебник: ИНФРА-М,

2011. - 431 с.

4. Анализ финансовой отчетности: Учебное пособие / В. И.

Бариленко, О. В. Кайро, С. И. Кузнецов, Л. К. Плотникова;

Финуниверситет; Под ред. В.И. Бариленко. - 4-е изд.; перераб. М.: КноРус, 2014. Гриф УМО ЯФ

5. Бариленко В.И., Кузнецов СИ., Плотникова Л.К., Кайро О.В.

Анализ финансовой отчетности. Учебник - М.: КноРус, 2012, 430с.

4.

б) дополнительная:1.

Арабян К.К. Анализ бухгалтерской (финансовой) отчетности

внешними пользователями. Учебное пособие. - М.: КноРус, 2010 304с.

2. Бархатов А.П. Международные стандарты учета и финансовой

отчетности. - М.: Дашков и Ко, 2012 - 482с.

3. Бланк И.А. Управление финансовой стабилизацией организации. М.: Омега-Л, 2008 -488с.

4. Бланк И.А. Управление финансовыми ресурсами. - М.:: Омега-Л,

2011.

5. Грачёв А.В. Финансовая устойчивость организации. Критерии и

методы оценки в рыночной экономике. - М.: Финпресс, 2010 - 400с.

6. Григорьева Т. И. Финансовый анализ для менеджеров. Оценка,

прогноз. Серия: Магистр. -М.: Юрайт-Издат, 2013 -462с.

7. Джерард Зак Справедливая стоимость - соблазны манипулирования

отчетностью. Новые глобальные риски и методы их выявления /

Fair Value Accounting Fraud: New Global Risks and Detection

Techniques. –М.: Издательство: Маросейка, 2011 - 232с.

8. Ефимова О.В. Финансовый анализ. Современный инструментарий

для принятия экономических решений. - М.: Омега-Л т, 2012 -352с.

5.

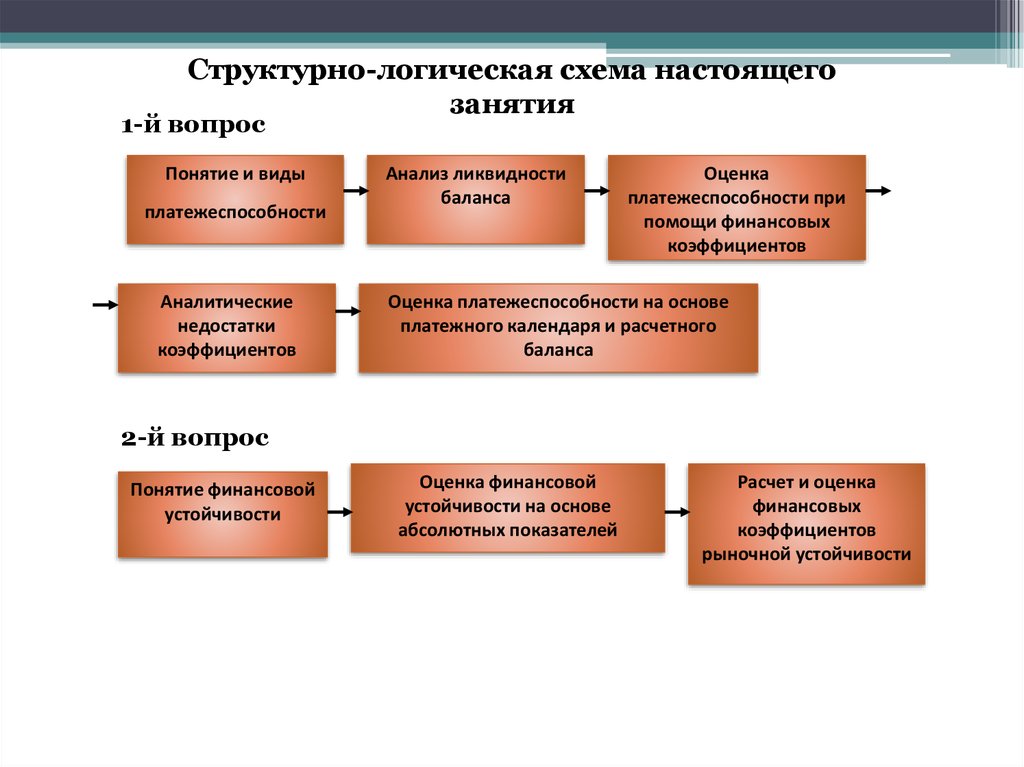

Структурно-логическая схема настоящегозанятия

1-й вопрос

Понятие и виды

платежеспособности

Аналитические

недостатки

коэффициентов

Анализ ликвидности

баланса

Оценка

платежеспособности при

помощи финансовых

коэффициентов

Оценка платежеспособности на основе

платежного календаря и расчетного

баланса

2-й вопрос

Понятие финансовой

устойчивости

Оценка финансовой

устойчивости на основе

абсолютных показателей

Расчет и оценка

финансовых

коэффициентов

рыночной устойчивости

6.

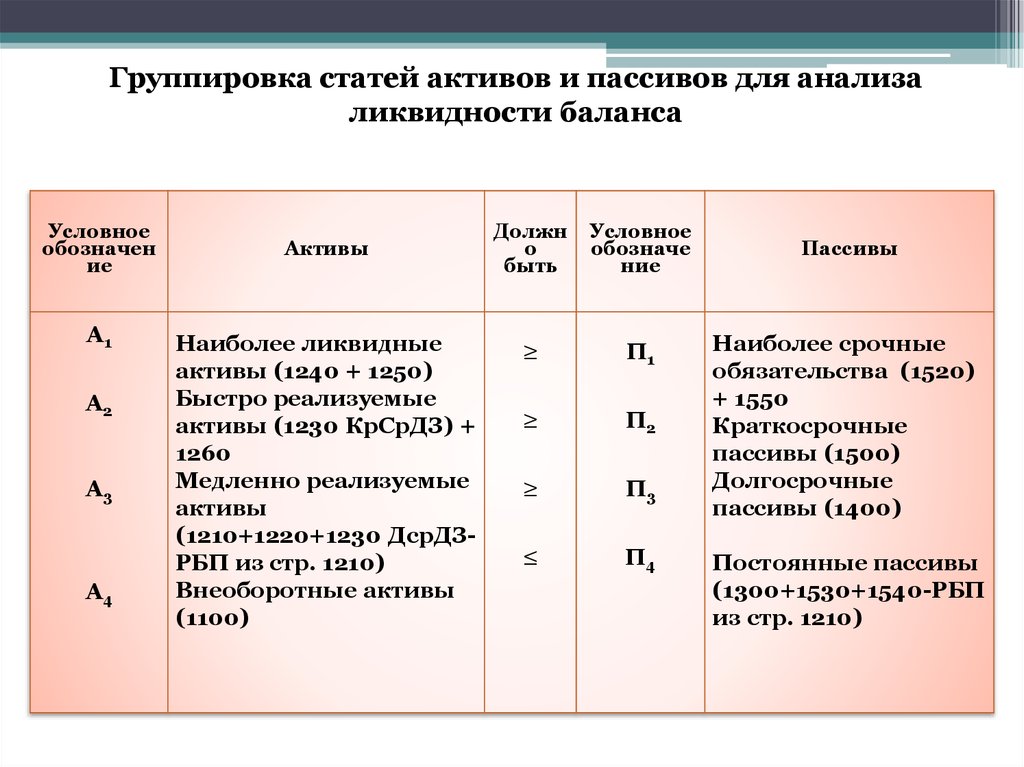

Группировка статей активов и пассивов для анализаликвидности баланса

Условное

обозначен

ие

А1

А2

А3

А4

Активы

Наиболее ликвидные

активы (1240 + 1250)

Быстро реализуемые

активы (1230 КрСрДЗ) +

1260

Медленно реализуемые

активы

(1210+1220+1230 ДсрДЗРБП из стр. 1210)

Внеоборотные активы

(1100)

Должн

о

быть

Условное

обозначе

ние

≥

П1

≥

П2

≥

П3

≤

П4

Пассивы

Наиболее срочные

обязательства (1520)

+ 1550

Краткосрочные

пассивы (1500)

Долгосрочные

пассивы (1400)

Постоянные пассивы

(1300+1530+1540-РБП

из стр. 1210)

7.

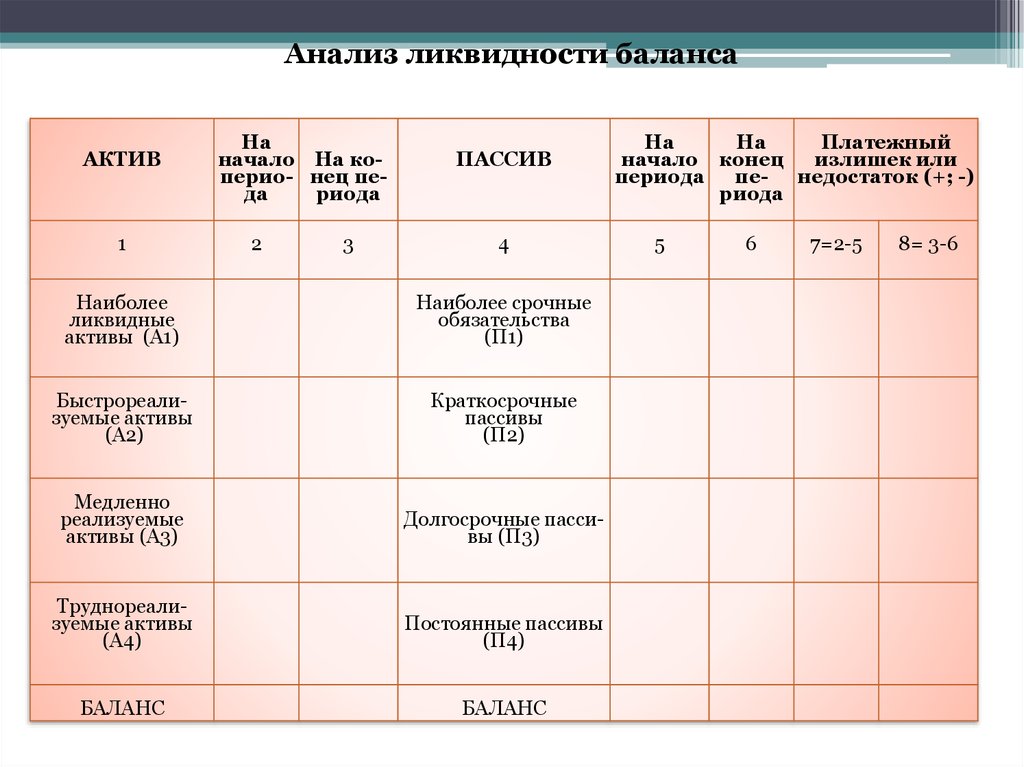

Анализ ликвидности балансаАКТИВ

1

На

начало На коперио- нец педа

риода

2

3

ПАССИВ

4

Наиболее

ликвидные

активы (А1)

Наиболее срочные

обязательства

(П1)

Быстрореализуемые активы

(А2)

Краткосрочные

пассивы

(П2)

Медленно

реализуемые

активы (А3)

Долгосрочные пассивы (П3)

Труднореализуемые активы

(А4)

Постоянные пассивы

(П4)

БАЛАНС

БАЛАНС

На

На

Платежный

начало конец излишек или

периода

пе- недостаток (+; -)

риода

5

6

7=2-5

8= 3-6

8.

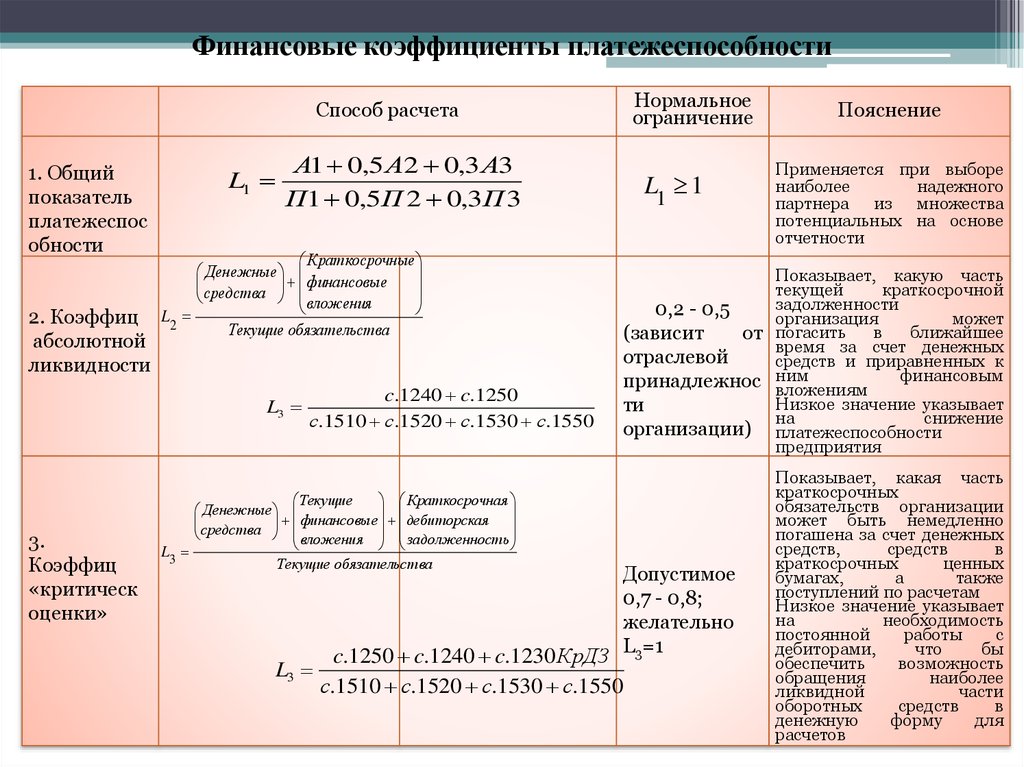

Финансовые коэффициенты платежеспособностиНормальное

ограничение

Способ расчета

1. Общий

показатель

платежеспос

обности

2. Коэффиц

абсолютной

ликвидности

L1

А1 0,5 А2 0,3 А3

П1 0,5 П 2 0,3 П 3

Краткосрочные

Денежные

финансовые

средства

вложения

L2

Текущие обязательства

L3

3.

Коэффиц

«критическ

оценки»

c.1240 c.1250

с.1510 с.1520 с.1530 с.1550

Текущие

Краткосрочная

Денежные

финансовые дебиторская

средства вложения задолженность

L3

Текущие обязательства

L3

L1 1

Пояснение

Применяется при выборе

наиболее

надежного

партнера из множества

потенциальных на основе

отчетности

Показывает, какую часть

текущей

краткосрочной

задолженности

0,2 - 0,5

организация

может

(зависит

от погасить в ближайшее

время за счет денежных

отраслевой

средств и приравненных к

финансовым

принадлежнос ним

вложениям

Низкое значение указывает

ти

на

снижение

организации) платежеспособности

предприятия

Допустимое

0,7 - 0,8;

желательно

L3=1

c.1250 c.1240 c.1230 КрДЗ

с.1510 с.1520 с.1530 с.1550

Показывает, какая часть

краткосрочных

обязательств организации

может быть немедленно

погашена за счет денежных

средств,

средств

в

краткосрочных

ценных

бумагах,

а

также

поступлений по расчетам

Низкое значение указывает

на

необходимость

постоянной

работы

с

дебиторами,

что

бы

обеспечить

возможность

обращения

наиболее

ликвидной

части

оборотных

средств

в

денежную

форму

для

расчетов

9.

4.Коэффици

ент

текущей

ликвиднос

ти

L3

L4

L6

7.

Коэффици

ент

обеспеченн

ости

собственны

ми

L7

средствами

Уменьшение

показателя в

динамике –

положительн

ый факт

Показывает, какая часть

функционирующего

капитала обездвижена в

производственных

запасах и долгосрочной

дебиторской

задолженности

L6 ≥ 0,5

Зависит от отраслевой

принадлежности

организации

c.1200 c.1220 c.1230 ДСДЗ

с.1510 с.1520 с.1526 с.1550

Оборотные активы

Текущие обязательства

5.

c.1210 c.1220 c.1230 ДСДЗ

Коэффици

L

5

ент

с.1200 с.1510 с.1520 с.1526 с.1550

маневренн

ости

функциони

Медленно реализуемые активы

L5

рующего

Оборотные Текущие

капитал

активы

обязательства

6. Доля

оборотных

средств в

активах

Необходимое

значение 1,5;

оптимальное

L4 = 2,0 - 3,5

Показывает, какую часть

текущих обязательств по

кредитам и расчетам

можно

погасить,

мобилизовав

все

оборотные средства.

Невыполнение

этого

норматива

создает

угрозу

финансовой

независимости

организации

в

виду

различной

степени

ликвидности активов и

невозможности

их

срочной реализации в

случае одновременного

обращения кредитов

Оборотные активы

Текущие обязательства

L7

L6

с.1200

с.1600

с.1300 с.1530 с.1540 с.1100

с.1200

L7 ≥ 0,1

(чем больше,

тем лучше)

Собственный Внеоборотные

Капитал

активы

Оборотные активы

Характеризует наличие

собственных оборотных

средств у организации,

необходимых

для

ее

текущей деятельности

10.

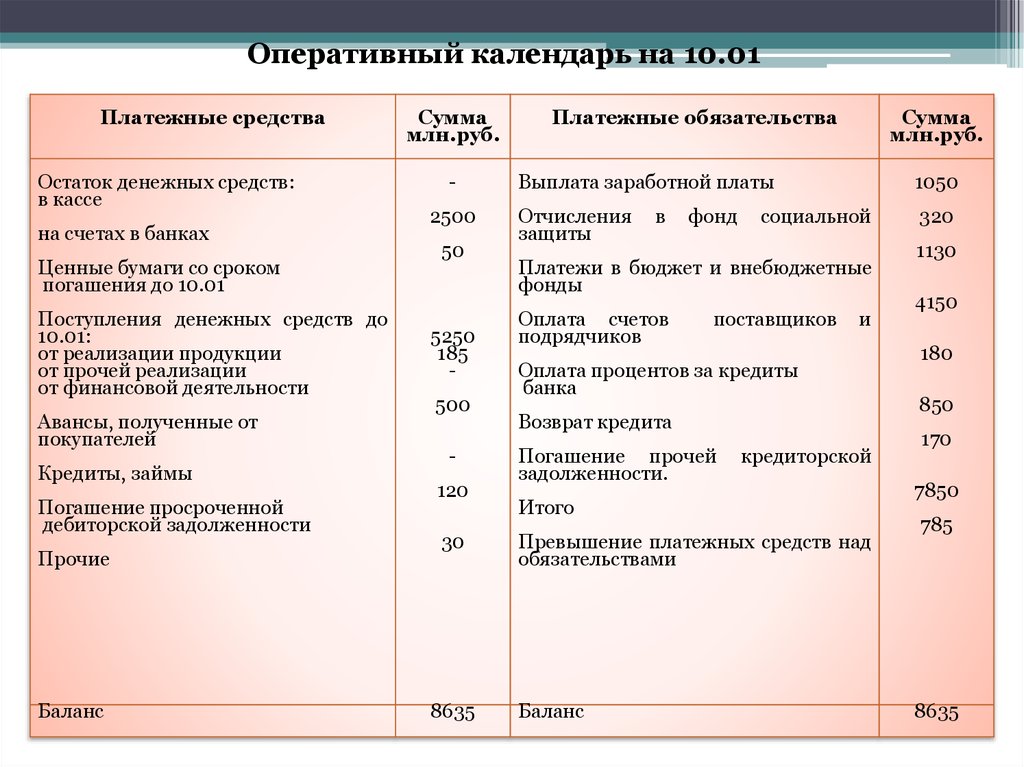

Оперативный календарь на 10.01Платежные средства

Остаток денежных средств:

в кассе

на счетах в банках

Ценные бумаги со сроком

погашения до 10.01

Поступления денежных средств до

10.01:

от реализации продукции

от прочей реализации

от финансовой деятельности

Авансы, полученные от

покупателей

Кредиты, займы

Погашение просроченной

дебиторской задолженности

Прочие

Баланс

Сумма

млн.руб.

2500

50

5250

185

500

120

30

8635

Платежные обязательства

Сумма

млн.руб.

Выплата заработной платы

1050

Отчисления

защиты

320

в

фонд

социальной

Платежи в бюджет и внебюджетные

фонды

Оплата счетов

подрядчиков

поставщиков

и

Оплата процентов за кредиты

банка

Возврат кредита

Погашение прочей

задолженности.

кредиторской

Итого

Превышение платежных средств над

обязательствами

Баланс

1130

4150

180

850

170

7850

785

8635

11.

Сводная таблица показателей по типамфинансовых ситуаций

Тип финансовой ситуации

Показатели

Абсолютная

Нормальная

независимость независимость

Неустойчивое

состояние

Кризисное

состояние

Δ СОС

≥0

<0

<0

<0

Δ СД

≥0

≥0

<0

<0

Δ ОИ

≥0

≥0

≥0

<0

12.

Характеристика типов финансовойустойчивости

Типы

финансовой

устойчивости

Источники

покрытия запасов и

затрат

Краткая

характеристика

Платежеспособность

1.

Абсолютная

финансовая

устойчивость

Собственные

оборотные средства

Предприятие

Абсолютно обеспеченная

практически не зависит

от кредитов

2.

Нормальная

финансовая

устойчивость

3.

Неустойчивое

финансовое

состояние

4.

Кризисное

Собственные

Нормально обеспеченная

оборотные

средства Эффективное

плюс

долгосрочные использование заемных

кредиты

средств,

доходность

производственной

деятельности

Нарушение

Снижение

платежеспособности

эффективности

производства

Собственные

оборотные

средства

плюс долгосрочные и

Неплатежеспособность,

краткосрочные

грань банкротства

кредиты

Наличие просроченной

дебиторской

и

кредиторской

задолженности

13.

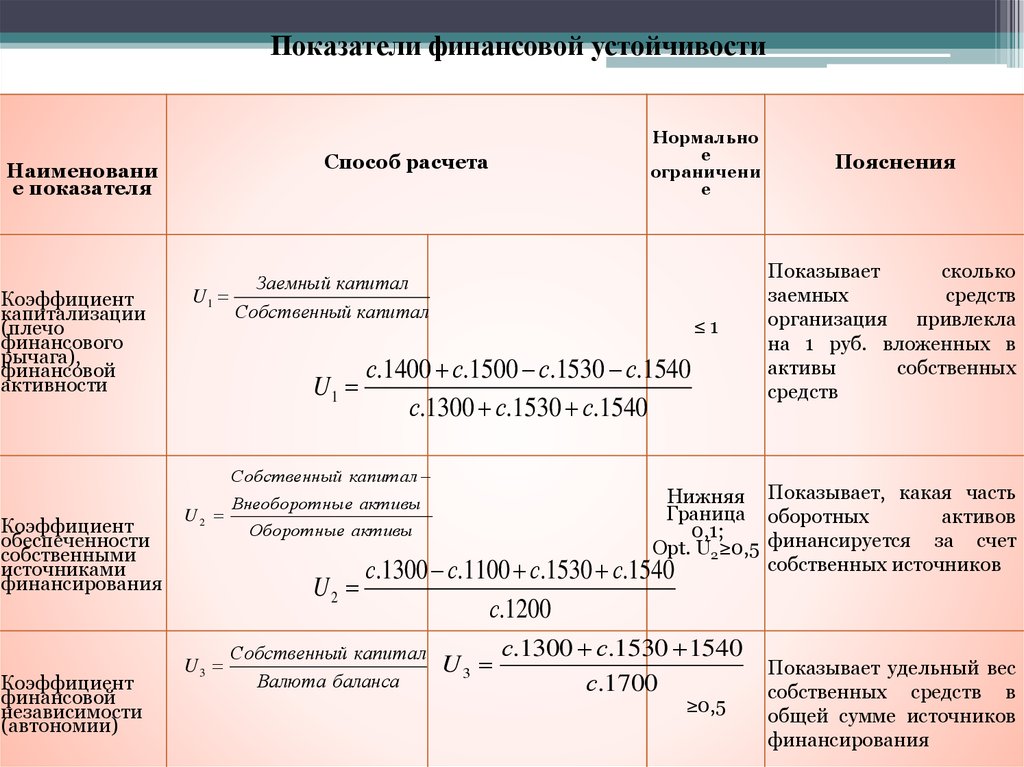

Показатели финансовой устойчивостиСпособ расчета

Наименовани

е показателя

Коэффициент

капитализации

(плечо

финансового

рычага),

финансовой

активности

Нормально

е

ограничени

е

Пояснения

≤1

Показывает

сколько

заемных

средств

организация привлекла

на 1 руб. вложенных в

активы

собственных

средств

Заемный капитал

U1

Собственный капитал

U1

с.1400 с.1500 с.1530 с.1540

с.1300 с.1530 с.1540

Собственный капитал

Коэффициент

обеспеченности

собственными

источниками

финансирования

Коэффициент

финансовой

независимости

(автономии)

Нижняя Показывает, какая часть

Граница оборотных

активов

0,1;

Opt. U2≥0,5 финансируется за счет

собственных источников

с.1300 с.1100 с.1530 с.1540

Внеоборотн ые активы

U2

Оборотные активы

U2

U3

Собственный капитал

Валюта баланса

с.1200

U3

с.1300 с.1530 1540

с.1700

≥0,5

Показывает удельный вес

собственных средств в

общей сумме источников

финансирования

14.

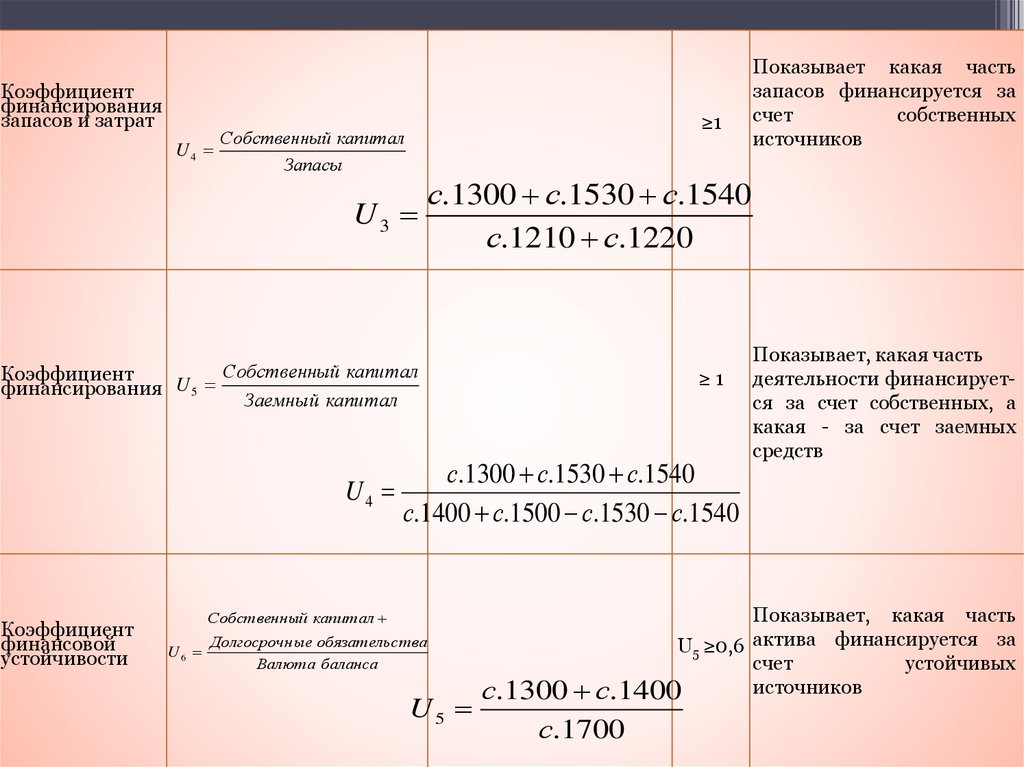

Коэффициентфинансирования

запасов и затрат

≥1

Собственный капитал

U4

Запасы

U3

с.1300 с.1530 с.1540

с.1210 с.1220

Собственный капитал

Коэффициент

финансирования U 5

Заемный капитал

U4

Коэффициент

финансовой

устойчивости

≥1

с.1300 с.1530 с.1540

с.1400 с.1500 с.1530 с.1540

Собственный капитал

U6

Показывает какая часть

запасов финансируется за

счет

собственных

источников

Долгосрочные обязательс тва

Валюта баланса

U5

Показывает, какая часть

деятельности финансируется за счет собственных, а

какая - за счет заемных

средств

Показывает, какая часть

U5 ≥0,6 актива финансируется за

счет

устойчивых

источников

с.1300 с.1400

с.1700

Финансы

Финансы