Похожие презентации:

Принципы банковского кредитования и их развитие в современных условиях. Курсовая работа

1. Федеральное государственное бюджетное образовательное учреждение высшего образования «РОССИЙСКАЯ АКАДЕМИЯ НАРОДНОГО ХОЗЯЙСТВА И

Подготовила:Ковалева М.И., студентка 3 курса

Руководитель:

Гура Н.Ф., преподаватель

экономических дисциплин

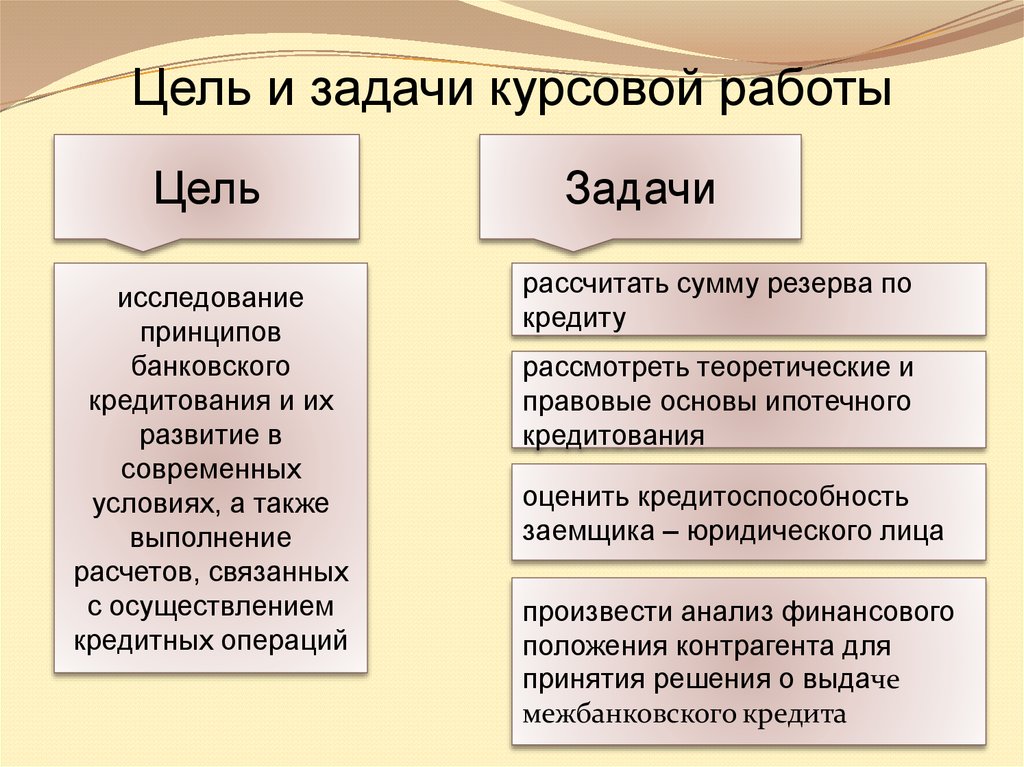

2. Цель и задачи курсовой работы

Цельисследование

принципов

банковского

кредитования и их

развитие в

современных

условиях, а также

выполнение

расчетов, связанных

с осуществлением

кредитных операций

Задачи

рассчитать сумму резерва по

кредиту

рассмотреть теоретические и

правовые основы ипотечного

кредитования

оценить кредитоспособность

заемщика – юридического лица

произвести анализ финансового

положения контрагента для

принятия решения о выдаче

межбанковского кредита

3. Банковское кредитование

Принципы банковского кредитования – этоосновные изначальные положения, на которые

основывается теория и практика кредитного

распорядка .

4. Принципы кредитования

Принцип возвратностиПринцип срочности

Принцип платности

Принцип

обеспеченности

Принцип целевого

характера

5. Значение банковского кредитования

Значение кредита содержится в его конкретнойроли. Наибольшее значение имеет кредитный

механизм для развития экономики любой страны.

Кредитная система функционирует через

кредитный механизм.

6. Развитие принципов банковского кредитования

В современныхусловиях особое

значение приобретает

принципы удобного

кредитования надежной

оценки не только

объекта, субъекта и

качество обеспечения,

но и прибыльности

кредитных операций,

сокращение риска.

7. Анализ ликвидности баланса

ОбозначенияСостав

А1

Денежные средства и краткосрочные

финансовые вложения

А2

А1+ дебиторская задолженность и прочие

активы и прочие оборотные активы

А3

А2+ «запасы и затраты»

А4

А3+ итого раздела 1

П1

Кредиторская задолженность и ссуды,

непогашенные в срок

П2

П1+ краткосрочные кредиты и заемные

средства

П3

П2+ долгосрочные кредиты и заемные

средства

П4

П3+ доходы будущих периодов

8. Способы оценки кредитоспособности заемщика – юридического лица

На основе финансовыхкоэффициентов

На основе денежного

потока

На основе показателя

денежного риска

9. Показатели ликвидности

Наименованиепоказателя

Экономический смысл

Коэффициент абсолютной

ликвидности

Доля обязательств,

покрываемых за счет

денежных средств

Коэффициент быстрой

ликвидности

Скорость погашения

краткосрочных обязательств

Коэффициент общей

ликвидности

Способность предприятия

погашать текущие

обязательства

10.

Структура активов предприятияна начало года

32,1

на конец года

-24,8

67

73,6

Внеоборотные

активы

Оборотные

активы

11.

Структура пассивов предприятияна начало года

на конец года

15,8

24,8

12,3

52,2

17,5

68,9

Капитал и

резервы

Долгосрочные

обязательства

Краткосрочные

обязательства

12. Определение рейтинг заемщика

Рейтинг – этостроение показателей

в определенном

порядке в

зависимости от

суммы по всем

показателям для

оценки класса

кредитоспособности.

13. Рейтинг заемщика

КлассСумма балов

Кредитная политика банка

1

100 – 150

Заемщики считаются финансово

устойчивыми, и банки могут

открывать им кредитную линию,

кредитовать по счету с

овердрафтом

2

151 – 250

Заемщики считаются финансово

неустойчивыми и кредитуются на

общих основаниях

3

250 – 300

Заемщики считаются

ненадежными, и кредит

предоставляется им на особых

условиях: под более высокий

процент, под несколько видов

обеспечения, ограничением ссуды

размером уставного капитала

14. Показатели кредитоспособности

ПоказателиКоэффициент

абсолютной

ликвидности (КАЛ)

Нормативное

значение

0,2-0,25

Распределение по классам

1-й

2-й

3-й

0,2 и выше

0,1-0,2

≤ 0,1

Коэффициент

текущей

(промежуточной)

ликвидности (КПЛ)

0,7-0,8

0,7 и выше

0,5-0,7

≤ 0,5

Коэффициент

покрытия (КП)

Оборачиваемость

активов (ОА)

Коэффициент

автономии (КА)

2,0

2 и выше

1-2

≤1

-

Ускорение

Замедление

0,5

0,5 и выше

На одном

уровне

0,3 – 0,5

≤ 0,3

15. ОАО АКБ «Росбанк»

ОАО АКБ «РОСБАНК» был создан в Москве в1993 году как коммерческий банк

«Независимость».

16. Динамика показателей баланса ОАО АКБ «Росбанка»России

900000000800000000

700000000

600000000

500000000

400000000

300000000

200000000

100000000

0

На 01.11.2015г.

На 01.12.2015г.

Финансы

Финансы