Похожие презентации:

Учет расходов налогоплательщика

1.

«НАЛОГОВЫЙ УЧЕТ»ТЕМА 9 «ОРГАНИЗАЦИЯ

НАЛОГОВОГО УЧЕТА

РАСХОДОВ

НАЛОГОПЛАТЕЛЬЩИКА»

2.

ПЛАН ЛЕКЦИИ1. ПОНЯТИЕ, КЛАССИФИКАЦИЯ И ПОРЯДОК

ПРИЗНАНИЯ

РАСХОДОВ

НАЛОГООБЛОЖЕНИЯ

В

ЦЕЛЯХ

2. ХАРАКТЕРИСТИКА РАСХОДОВ, СВЯЗАННЫХ С

ПРОИЗВОДСТВОМ И РЕАЛИЗАЦИЕЙ

3. ХАРАКТЕРИСТИКА

ВНЕРЕАЛИЗАЦИОННЫХ

РАСХОДОВ

4. ХАРАКТЕРИСТИКА

УЧИТЫВАЕМЫХ

НАЛОГООБЛОЖЕНИЯ

РАСХОДОВ,

В

НЕ

ЦЕЛЯХ

5. РЕГИСТРЫ НАЛОГОВОГО УЧЕТА РАСХОДОВ

3.

ТЕМЫ ДОКЛАДОВ НАПРАКТИЧЕСКОЕ ЗАНЯТИЕ

1. МЕТОДИКА

АНАЛИЗА

УЧЕТА

РЕГИСТРОВ

С

ЦЕЛЬЮ

ФАКТОВ

УВЕЛИЧЕНИЯ

НАЛОГОВОГО

УСТАНОВЛЕНИЯ

НЕОБОСНОВАННОГО

РАСХОДОВ

2. ОТЛИЧИЯ ОТРАЖЕНИЯ РАСХОДОВ В

БУХГАЛТЕРСКОМ И НАЛОГОВОМ УЧЕТЕ

3. ВИДЫ НОРМИРУЕМЫХ РАСХОДОВ В

НАЛОГОВОМ УЧЕТЕ

4.

1 ВОПРОС ЛЕКЦИИПОНЯТИЕ, КЛАССИФИКАЦИЯ И

ПОРЯДОК ПРИЗНАНИЯ РАСХОДОВ

В ЦЕЛЯХ НАЛОГООБЛОЖЕНИЯ

5.

Расходамипризнаются

обоснованные

и

документально

подтвержденные затраты (а в

случаях, предусмотренных ст.

265

НК,

убытки),

осуществленные (понесенные)

налогоплательщиком.

6.

Принципы признания расходовв налоговом учете

– расходы должны быть обоснованными. Под

обоснованными расходами понимаются экономически

оправданные затраты, оценка которых выражена в

денежной форме. Экономически оправданными

затраты будут в том случае, если они направлены на

получение

доходов,

отвечают

принципу

рациональности и обусловлены обычаями делового

оборота;

–

расходы

должны

быть

документально

подтвержденными.

Под

документально

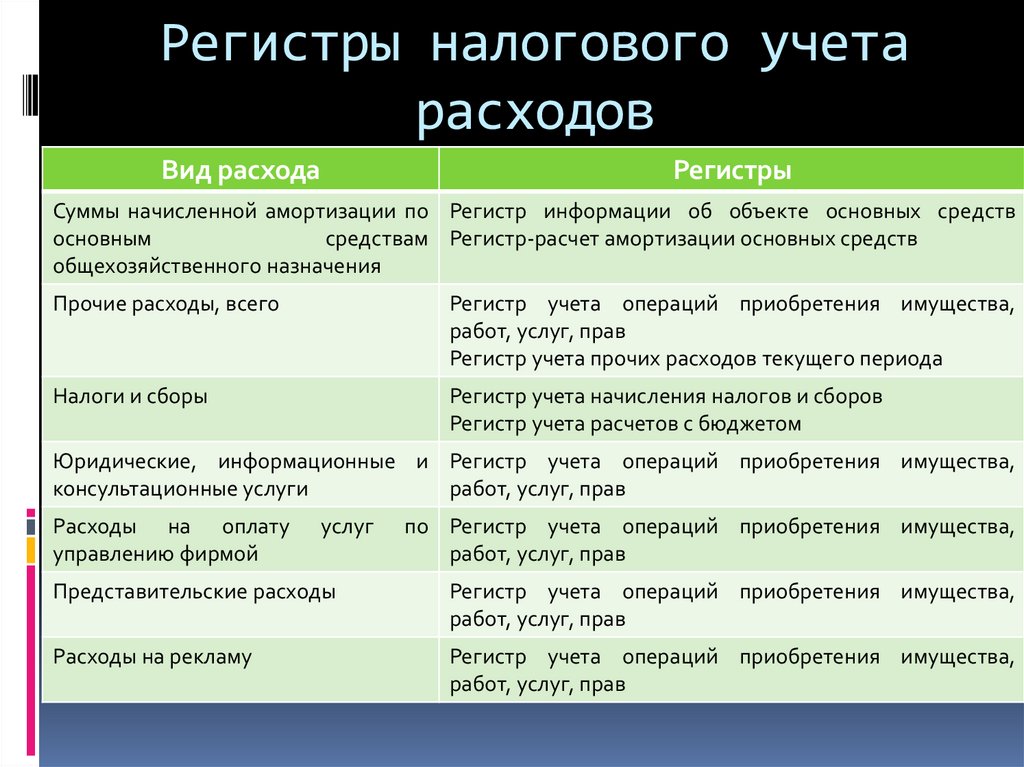

подтвержденными расходами понимаются затраты,

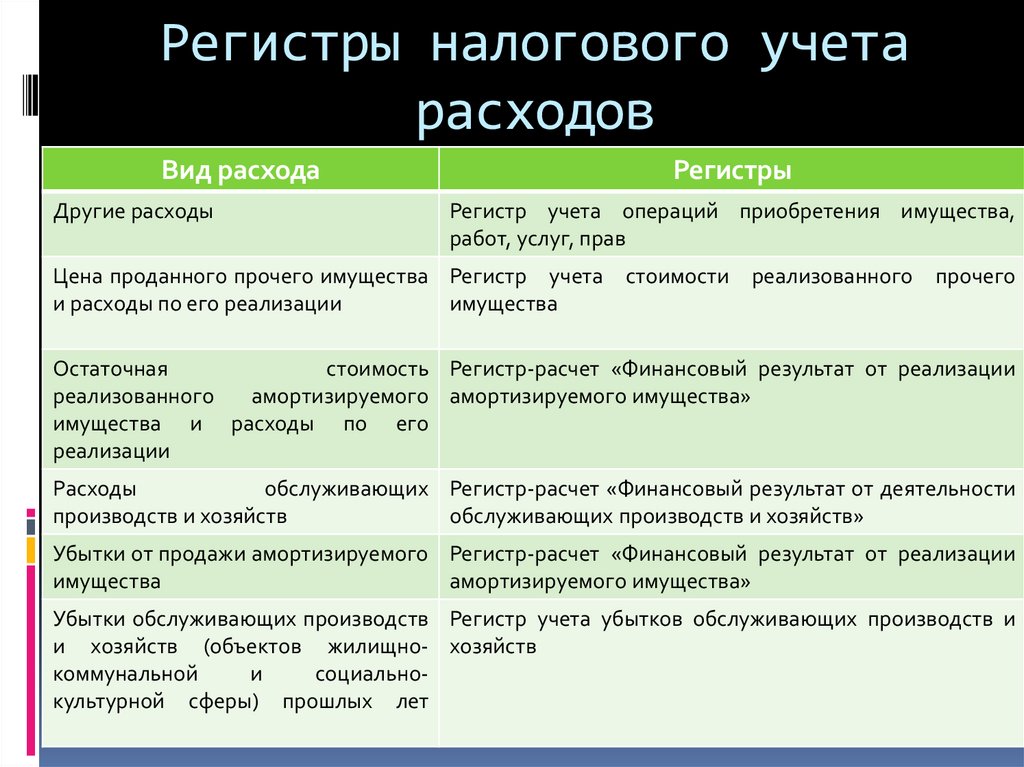

подтвержденные документами, оформленными в

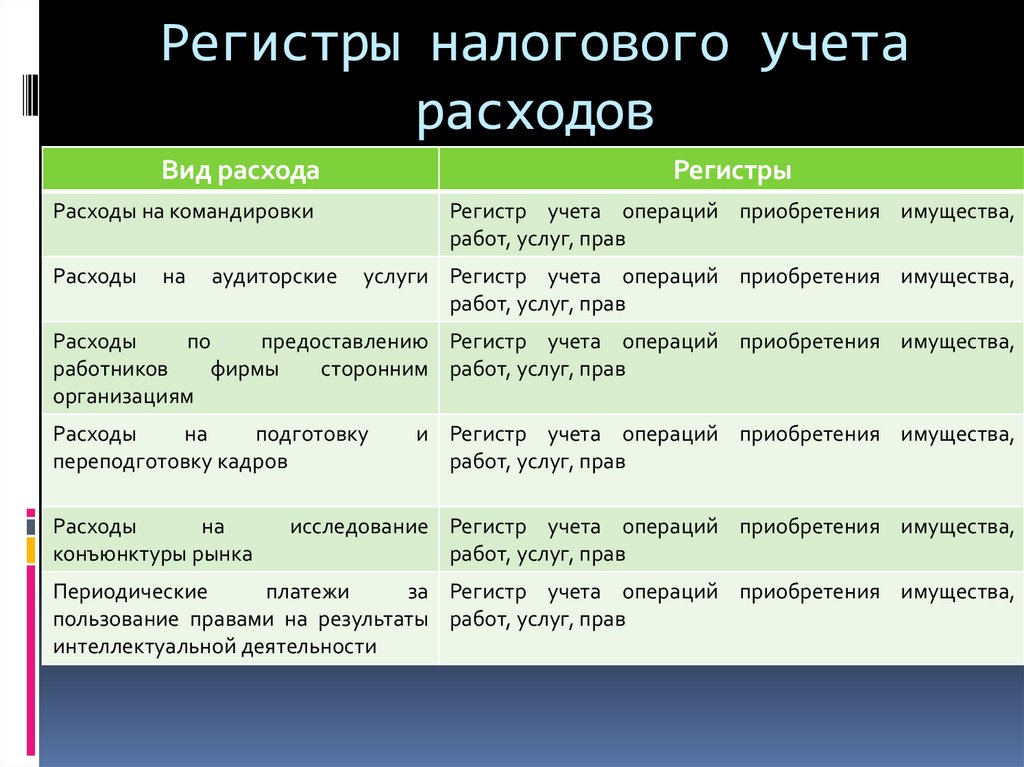

соответствии с законодательством РФ.

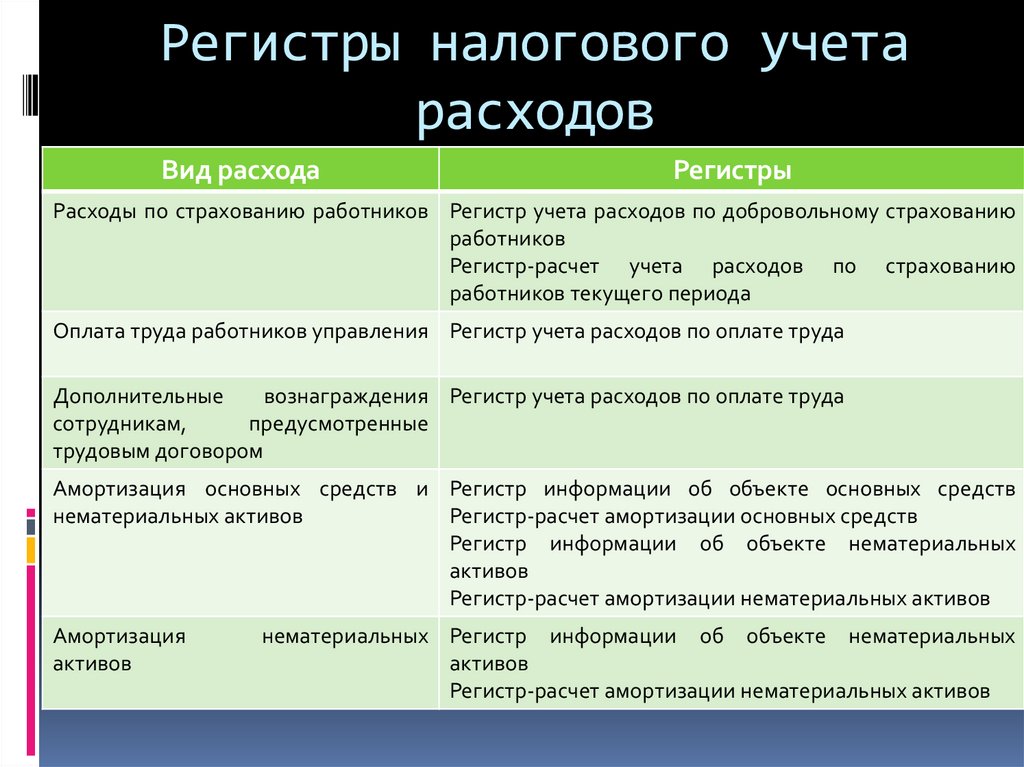

7.

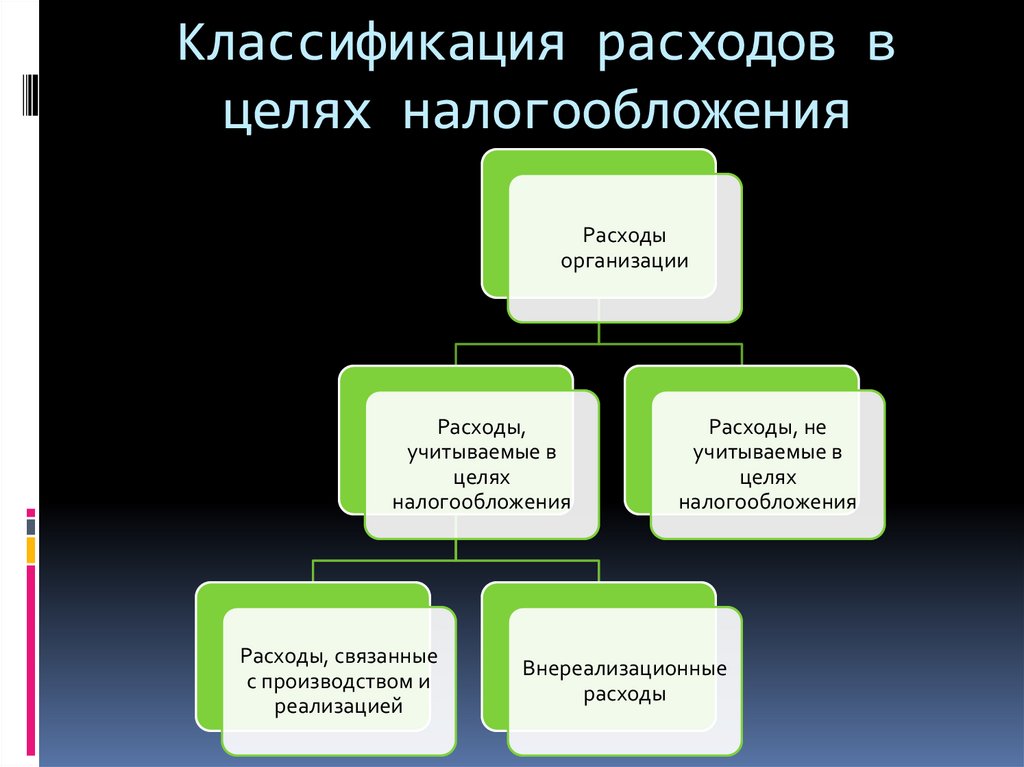

Классификация расходов вцелях налогообложения

Расходы

организации

Расходы,

учитываемые в

целях

налогообложения

Расходы, связанные

с производством и

реализацией

Расходы, не

учитываемые в

целях

налогообложения

Внереализационные

расходы

8.

Методы признаниярасходов

Метод начисления;

Кассовый метод.

9.

Метод начисленияПри использовании метода начисления

в налоговом учете (ст. 272 НК РФ)

расходы, принимаемые для целей

налогообложения,

признаются

таковыми в том отчетном (налоговом)

периоде, к которому они относятся,

независимо от времени фактической

выплаты денежных средств и (или)

иной формы их оплаты и определяются

с учетом положений ст. 318–320 НК РФ.

10.

Метод начисленияРасходы признаются в том отчетном (налоговом)

периоде, когда они возникают по условиям сделок.

Если сделка не содержит таких условий и связь

между доходами и расходами не может быть

определена четко или определяется косвенным

путем, расходы распределяются налогоплательщиком

самостоятельно.

В случае, если условиями договора предусмотрено

получение доходов в течение более чем одного

отчетного периода и не предусмотрена поэтапная

сдача

товаров

(работ,

услуг),

расходы

распределяются налогоплательщиком самостоятельно

с

учетом

принципа

равномерности

признания

доходов и расходов.

11.

Метод начисленияРасходы налогоплательщика, которые не

могут быть непосредственно отнесены на

затраты по конкретному виду деятельности,

распределяются

пропорционально

доле

соответствующего дохода в суммарном

объеме всех доходов налогоплательщика.

При этом необходимо учитывать положения ст.

318 НК РФ, согласно которым расходы на

производство и реализацию, понесенные в

течение отчетного (налогового) периода,

подразделяются на прямые и косвенные, что

существенно влияет на порядок их признания

в отчетном (налоговом) периоде.

12.

Кассовый методПри использовании кассового метода в

налоговом учете (п. 3 ст. 273 НК РФ)

расходами налогоплательщиков признаются

затраты после их фактической оплаты.

Оплатой товара (работ, услуг и (или)

имущественных

прав)

признается

прекращение

встречного

обязательства

налогоплательщиком

–

приобретателем

указанных

товаров

(работ,

услуг)

и

имущественных прав перед продавцом,

которое непосредственно связано с поставкой

этих товаров (выполнением работ, оказанием

услуг, передачей имущественных прав).

13.

Кассовый методРасходы учитываются в составе расходов с учетом

следующих

особенностей:

1) материальные расходы, а также расходы на оплату

труда учитываются в составе расходов в момент

погашения задолженности путем списания денежных

средств с расчетного счета налогоплательщика,

выплаты из кассы, а при ином способе погашения

задолженности – в момент такого погашения.

Аналогичный порядок применяется в отношении

оплаты процентов за пользование заемными

средствами (включая банковские кредиты) и при

оплате услуг третьих лиц. Расходы по приобретению

сырья и материалов учитываются в составе расходов

по мере списания данного сырья и материалов в

производство;

14.

Кассовый метод2) амортизация учитывается в составе расходов в

суммах, начисленных за отчетный (налоговый)

период. При этом допускается амортизация только

оплаченного налогоплательщиком амортизируемого

имущества,

используемого

в

производстве.

Аналогичный порядок применяется в отношении

капитализируемых расходов, предусмотренных в ст.

261, 262 НК РФ;

3) расходы на уплату налогов и сборов учитываются в

составе расходов в размере их фактической уплаты

налогоплательщиком. При наличии задолженности по

уплате налогов и сборов расходы на ее погашение

учитываются в составе расходов в пределах

фактически погашенной задолженности и в те

отчетные

(налоговые)

периоды,

когда

налогоплательщик ее погашает.

15.

2 ВОПРОС ЛЕКЦИИХАРАКТЕРИСТИКА

РАСХОДОВ, СВЯЗАННЫХ С

ПРОИЗВОДСТВОМ И

РЕАЛИЗАЦИЕЙ

16.

Расходы, связанные с производствоми реализацией

Расходы, связанные с производством и

реализацией можно сгруппировать по видам,

экономическим элементам, а для организаций,

определяющих доходы и расходы по методу

начисления – еще и по признанию в течение

отчетного (налогового) периода.

17.

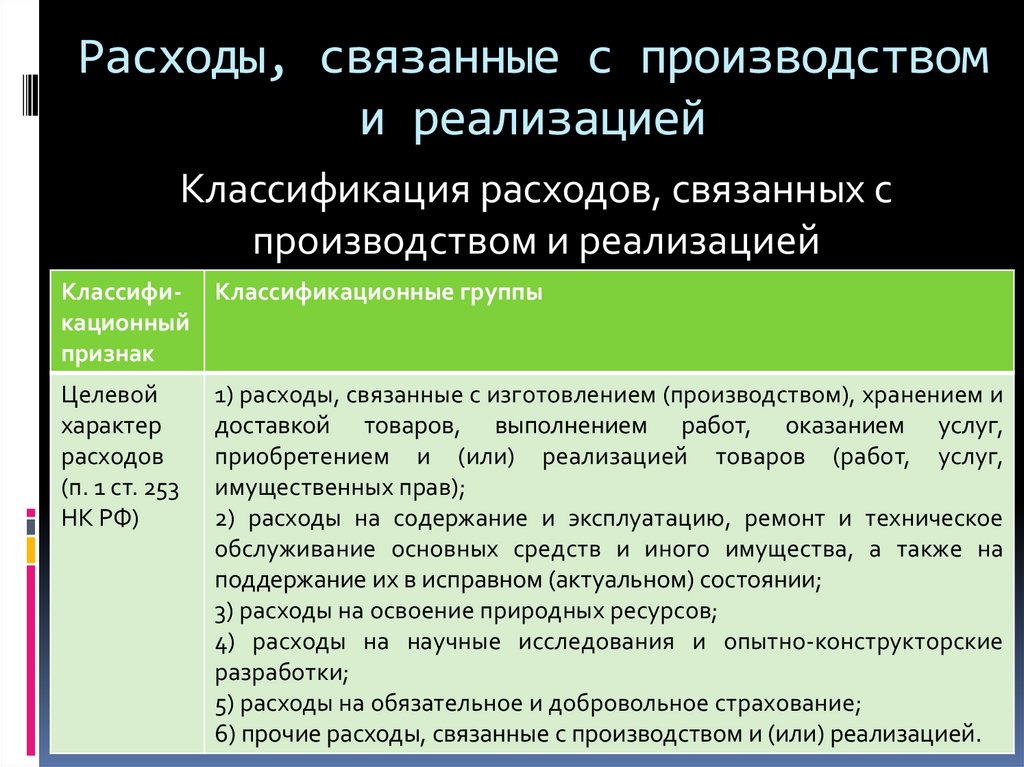

Расходы, связанные с производствоми реализацией

Классификация расходов, связанных с

производством и реализацией

Классифи- Классификационные группы

кационный

признак

Целевой

характер

расходов

(п. 1 ст. 253

НК РФ)

1) расходы, связанные с изготовлением (производством), хранением и

доставкой товаров, выполнением работ, оказанием услуг,

приобретением и (или) реализацией товаров (работ, услуг,

имущественных прав);

2) расходы на содержание и эксплуатацию, ремонт и техническое

обслуживание основных средств и иного имущества, а также на

поддержание их в исправном (актуальном) состоянии;

3) расходы на освоение природных ресурсов;

4) расходы на научные исследования и опытно-конструкторские

разработки;

5) расходы на обязательное и добровольное страхование;

6) прочие расходы, связанные с производством и (или) реализацией.

18.

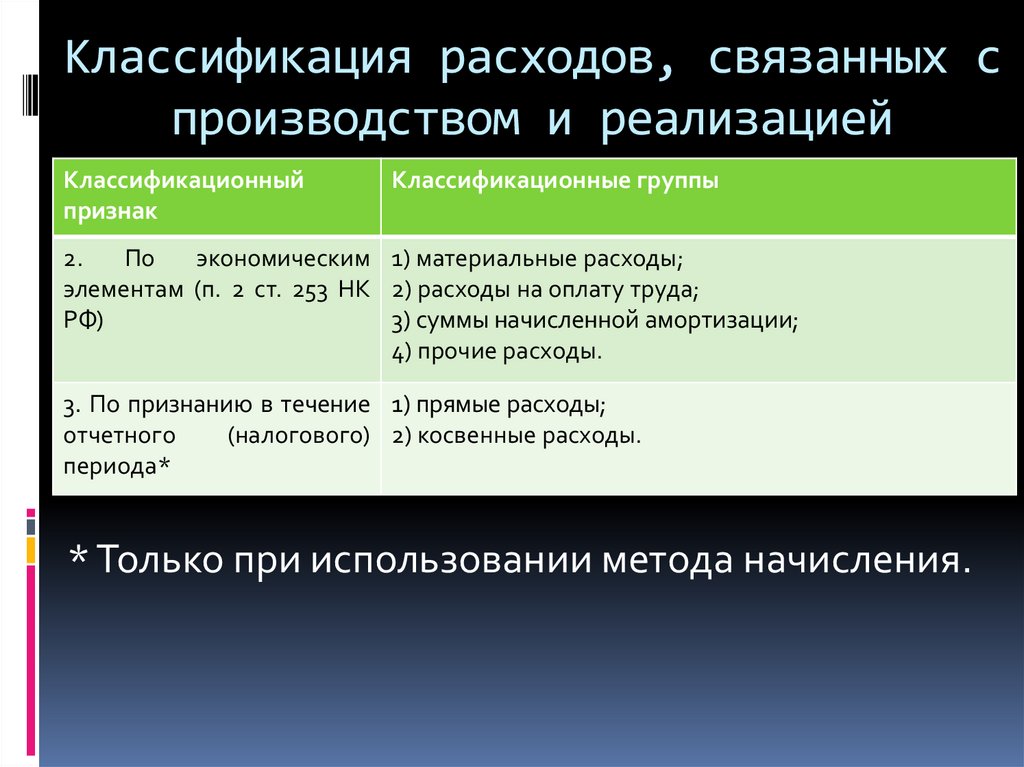

Классификация расходов, связанных спроизводством и реализацией

Классификационный

признак

Классификационные группы

2.

По

экономическим 1) материальные расходы;

элементам (п. 2 ст. 253 НК 2) расходы на оплату труда;

РФ)

3) суммы начисленной амортизации;

4) прочие расходы.

3. По признанию в течение 1) прямые расходы;

отчетного

(налогового) 2) косвенные расходы.

периода*

* Только при использовании метода начисления.

19.

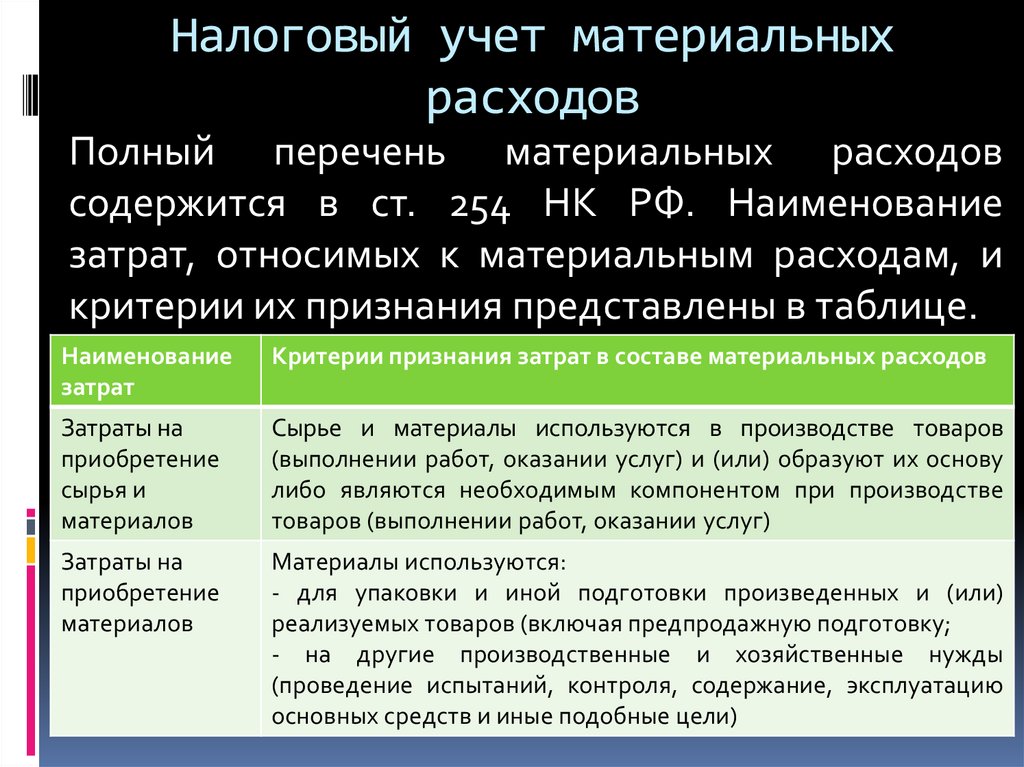

Налоговый учет материальныхрасходов

Полный перечень материальных расходов

содержится в ст. 254 НК РФ. Наименование

затрат, относимых к материальным расходам, и

критерии их признания представлены в таблице.

Наименование

затрат

Критерии признания затрат в составе материальных расходов

Затраты на

приобретение

сырья и

материалов

Сырье и материалы используются в производстве товаров

(выполнении работ, оказании услуг) и (или) образуют их основу

либо являются необходимым компонентом при производстве

товаров (выполнении работ, оказании услуг)

Затраты на

приобретение

материалов

Материалы используются:

- для упаковки и иной подготовки произведенных и (или)

реализуемых товаров (включая предпродажную подготовку;

- на другие производственные и хозяйственные нужды

(проведение испытаний, контроля, содержание, эксплуатацию

основных средств и иные подобные цели)

20.

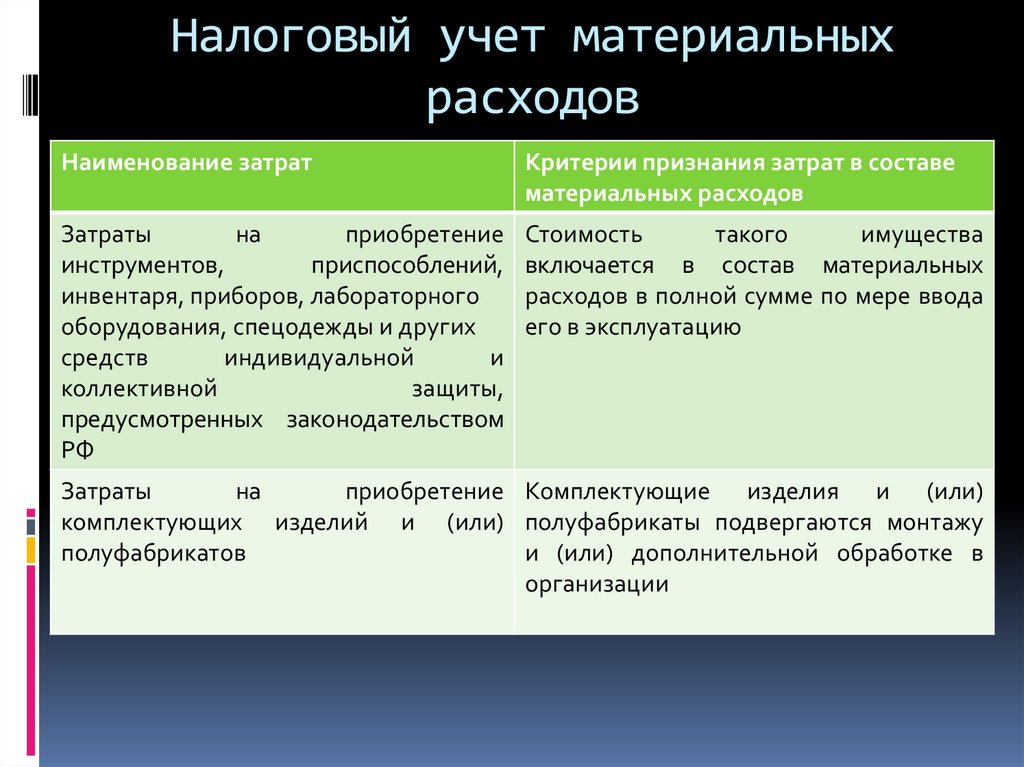

Налоговый учет материальныхрасходов

Наименование затрат

Критерии признания затрат в составе

материальных расходов

Затраты

на

приобретение

инструментов,

приспособлений,

инвентаря, приборов, лабораторного

оборудования, спецодежды и других

средств

индивидуальной

и

коллективной

защиты,

предусмотренных законодательством

РФ

Стоимость

такого

имущества

включается в состав материальных

расходов в полной сумме по мере ввода

его в эксплуатацию

Затраты

на

приобретение Комплектующие изделия и (или)

комплектующих изделий и (или) полуфабрикаты подвергаются монтажу

полуфабрикатов

и (или) дополнительной обработке в

организации

21.

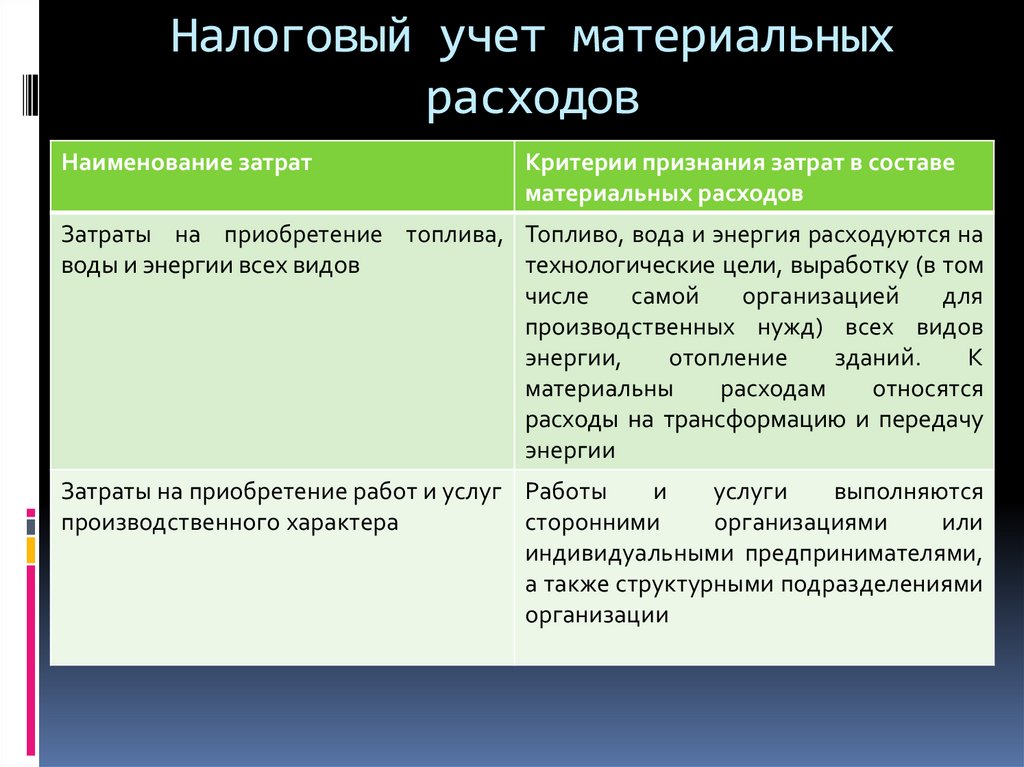

Налоговый учет материальныхрасходов

Наименование затрат

Критерии признания затрат в составе

материальных расходов

Затраты на приобретение топлива, Топливо, вода и энергия расходуются на

воды и энергии всех видов

технологические цели, выработку (в том

числе

самой

организацией

для

производственных нужд) всех видов

энергии,

отопление

зданий.

К

материальны

расходам

относятся

расходы на трансформацию и передачу

энергии

Затраты на приобретение работ и услуг Работы

и

услуги

выполняются

производственного характера

сторонними

организациями

или

индивидуальными предпринимателями,

а также структурными подразделениями

организации

22.

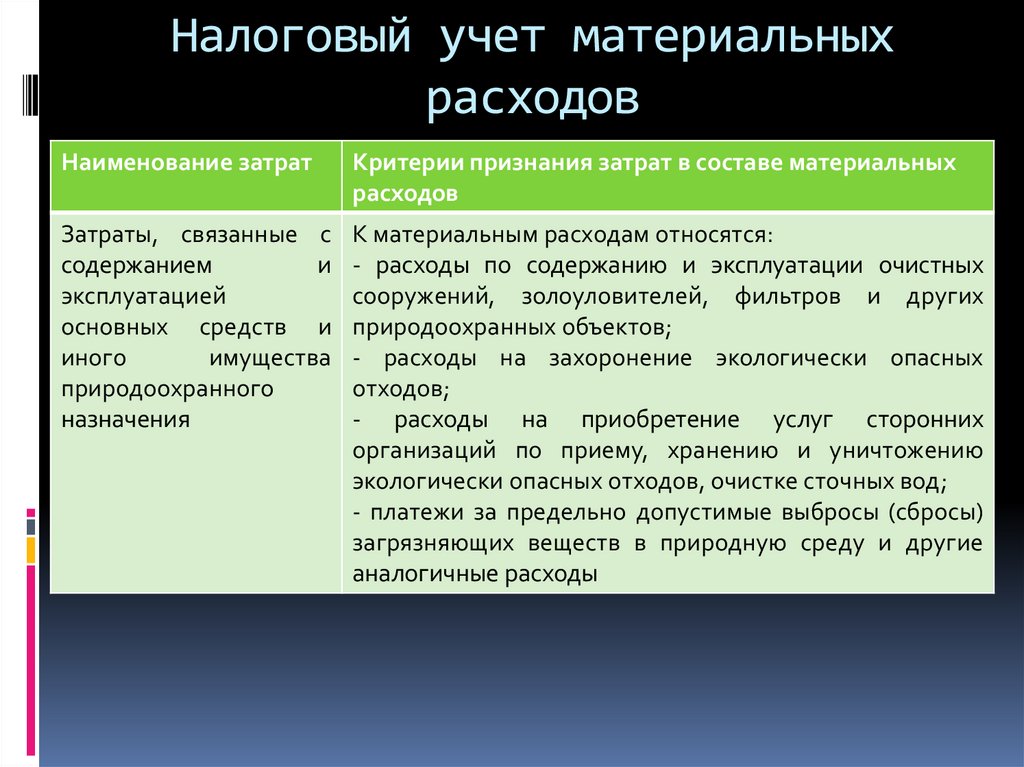

Налоговый учет материальныхрасходов

Наименование затрат

Критерии признания затрат в составе материальных

расходов

Затраты, связанные с

содержанием

и

эксплуатацией

основных средств и

иного

имущества

природоохранного

назначения

К материальным расходам относятся:

- расходы по содержанию и эксплуатации очистных

сооружений, золоуловителей, фильтров и других

природоохранных объектов;

- расходы на захоронение экологически опасных

отходов;

- расходы на приобретение услуг сторонних

организаций по приему, хранению и уничтожению

экологически опасных отходов, очистке сточных вод;

- платежи за предельно допустимые выбросы (сбросы)

загрязняющих веществ в природную среду и другие

аналогичные расходы

23.

Налоговый учет материальныхрасходов

К материальным расходам приравниваются:

- расходы на рекультивацию земель и иные

природоохранные мероприятия;

- потери от недостачи и (или) порчи МПЗ в пределах

норм естественной убыли;

- технологические потери при производстве и (или)

транспортировке.

- расходы на горно-подготовительные работы при

добыче полезных ископаемых, по эксплуатационным

вскрышным работам на карьерах и нарезным

работам при подземных разработках в пределах

горного отвода горнорудных предприятий.

24.

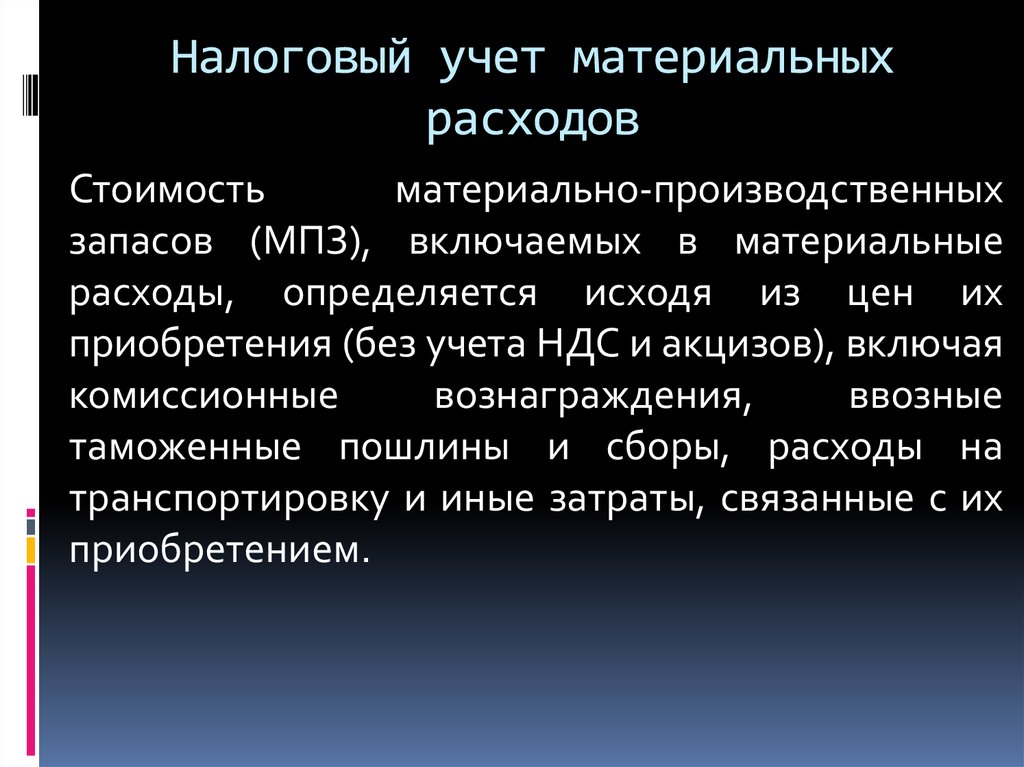

Налоговый учет материальныхрасходов

Стоимость

материально-производственных

запасов (МПЗ), включаемых в материальные

расходы, определяется исходя из цен их

приобретения (без учета НДС и акцизов), включая

комиссионные

вознаграждения,

ввозные

таможенные пошлины и сборы, расходы на

транспортировку и иные затраты, связанные с их

приобретением.

25.

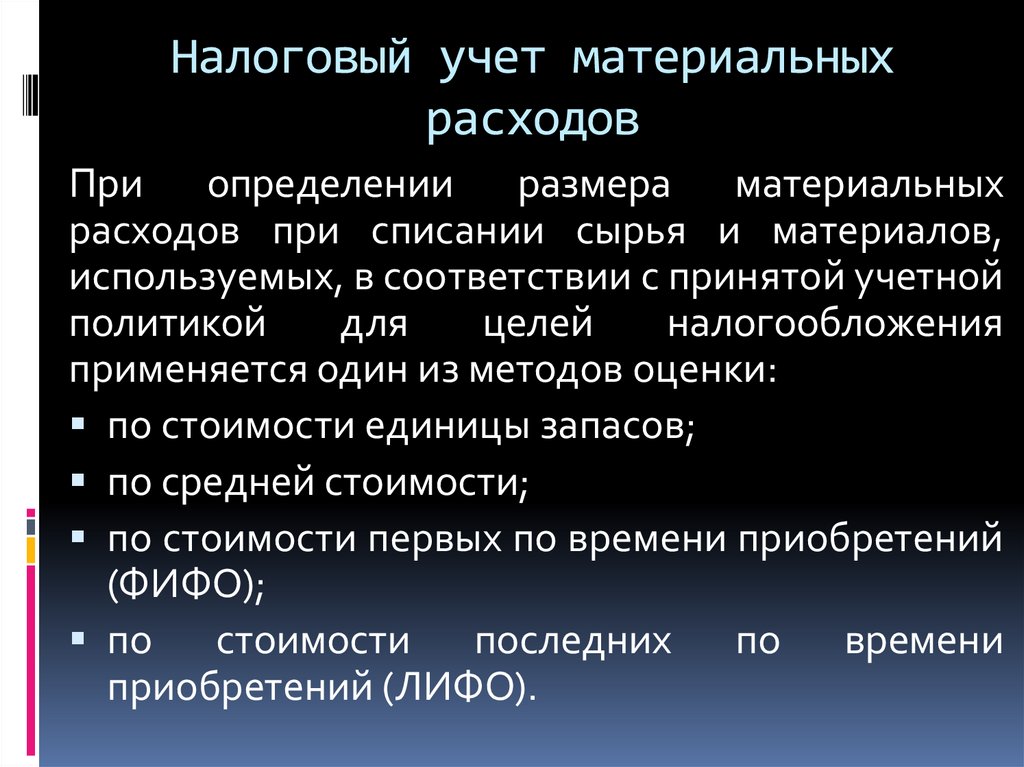

Налоговый учет материальныхрасходов

При определении размера материальных

расходов при списании сырья и материалов,

используемых, в соответствии с принятой учетной

политикой

для

целей

налогообложения

применяется один из методов оценки:

по стоимости единицы запасов;

по средней стоимости;

по стоимости первых по времени приобретений

(ФИФО);

по

стоимости последних по времени

приобретений (ЛИФО).

26.

Налоговый учет расходов на оплатутруда

Налоговый учет расходов на оплату

труда регулируется ст. 255 НК РФ.

Наименование некоторых расходов

на оплату труда представлено в

таблице.

27.

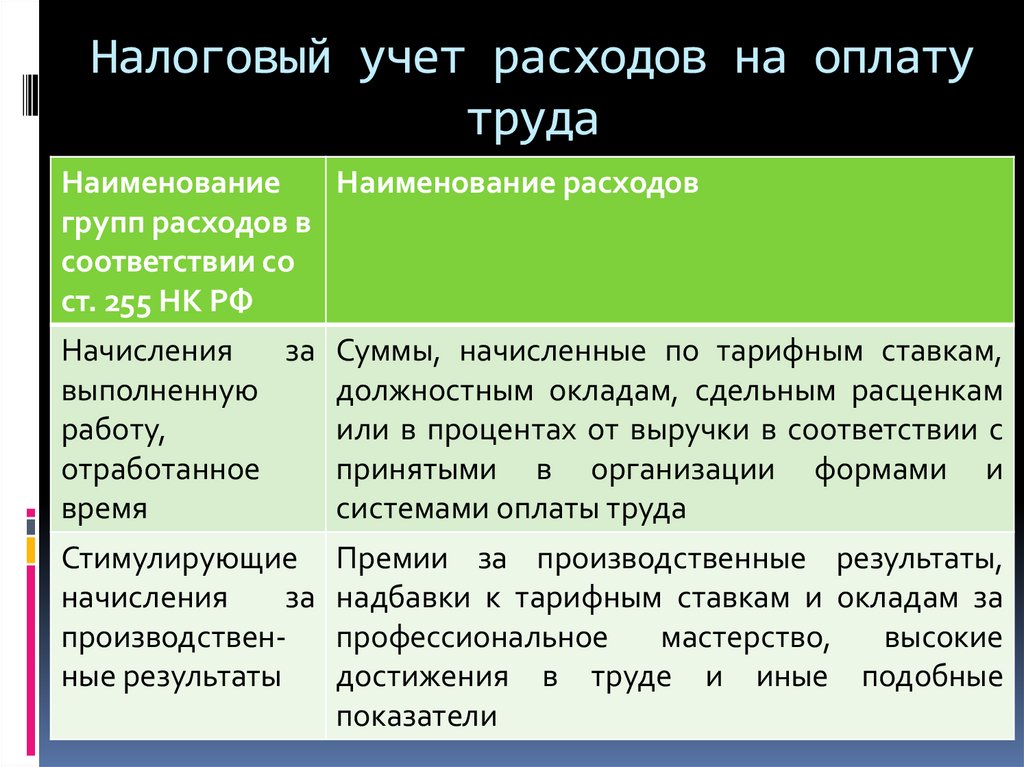

Налоговый учет расходов на оплатутруда

Наименование

Наименование расходов

групп расходов в

соответствии со

ст. 255 НК РФ

Начисления

за Суммы, начисленные по тарифным ставкам,

выполненную

должностным окладам, сдельным расценкам

работу,

или в процентах от выручки в соответствии с

отработанное

принятыми в организации формами и

время

системами оплаты труда

Стимулирующие

начисления

за

производственные результаты

Премии за производственные результаты,

надбавки к тарифным ставкам и окладам за

профессиональное

мастерство,

высокие

достижения в труде и иные подобные

показатели

28.

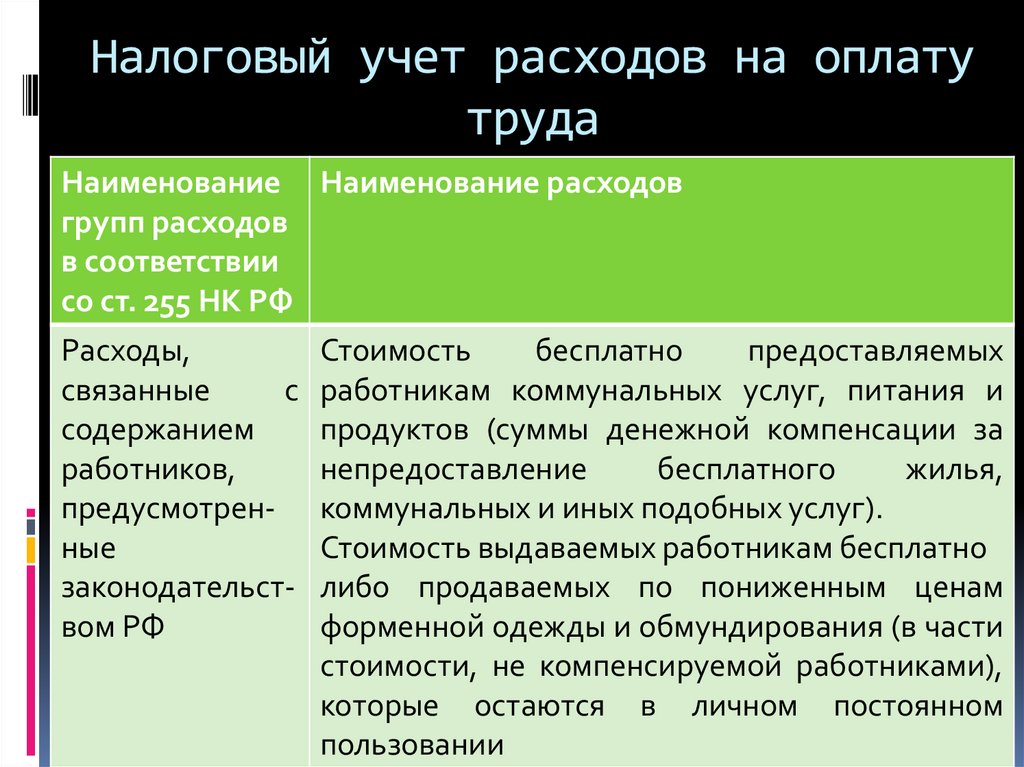

Налоговый учет расходов на оплатутруда

Наименование Наименование расходов

групп расходов

в соответствии

со ст. 255 НК РФ

Расходы,

связанные

с

содержанием

работников,

предусмотренные

законодательством РФ

Стоимость

бесплатно

предоставляемых

работникам коммунальных услуг, питания и

продуктов (суммы денежной компенсации за

непредоставление

бесплатного

жилья,

коммунальных и иных подобных услуг).

Стоимость выдаваемых работникам бесплатно

либо продаваемых по пониженным ценам

форменной одежды и обмундирования (в части

стоимости, не компенсируемой работниками),

которые остаются в личном постоянном

пользовании

29.

Налоговый учет расходов на оплатутруда

Наименование

Наименование расходов

групп расходов в

соответствии со

ст. 255 НК РФ

Начисления

стимулирующего

и

(или)

компенсирующего характера,

связанные

с

режимом работы

и

условиями

труда

Надбавки к тарифным ставкам и окладам за

работу в ночное время, работу в

многосменном режиме, за совмещение

профессий, расширение зон обслуживания, за

работу в тяжелых, вредных, особо вредных

условиях труда, за сверхурочную работу и

работу в выходные и праздничные дни,

производимые

в

соответствии

с

законодательством РФ

30.

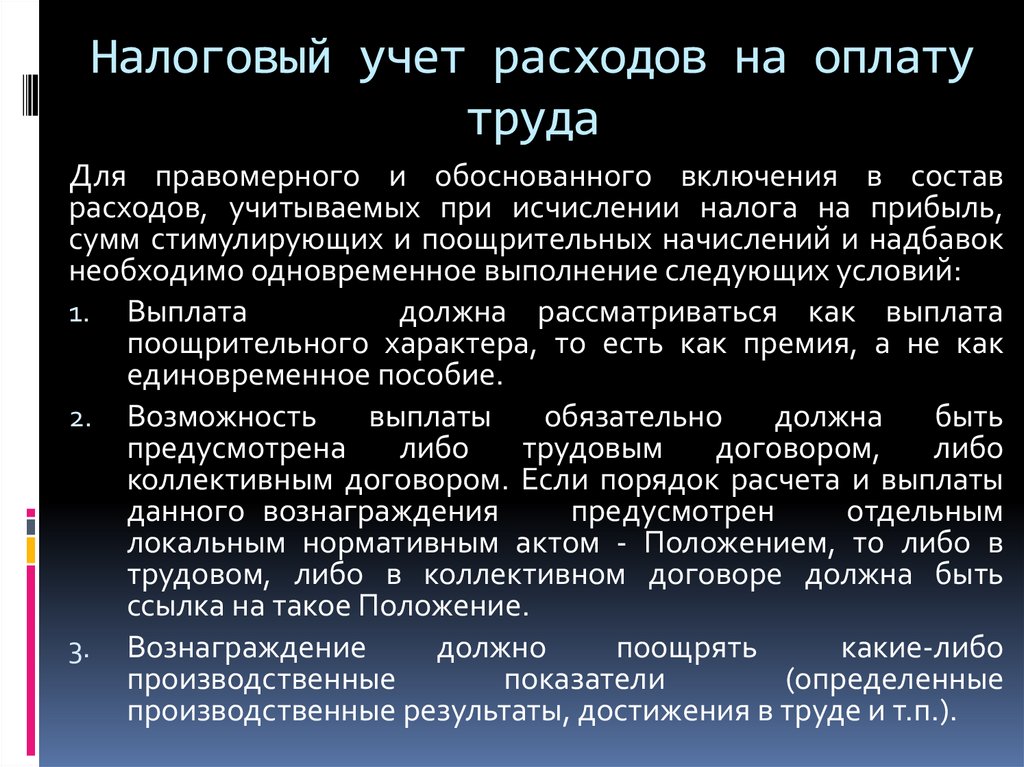

Налоговый учет расходов на оплатутруда

Для правомерного и обоснованного включения в состав

расходов, учитываемых при исчислении налога на прибыль,

сумм стимулирующих и поощрительных начислений и надбавок

необходимо одновременное выполнение следующих условий:

1. Выплата

должна рассматриваться как выплата

поощрительного характера, то есть как премия, а не как

единовременное пособие.

2. Возможность

выплаты

обязательно

должна

быть

предусмотрена

либо

трудовым

договором,

либо

коллективным договором. Если порядок расчета и выплаты

данного вознаграждения

предусмотрен

отдельным

локальным нормативным актом - Положением, то либо в

трудовом, либо в коллективном договоре должна быть

ссылка на такое Положение.

3. Вознаграждение

должно

поощрять

какие-либо

производственные

показатели

(определенные

производственные результаты, достижения в труде и т.п.).

31.

Налоговый учет расходов на оплатутруда

По форме выплаты расходы на оплату труда

подразделяются на:

1) выплаты, осуществляемые в денежной форме;

2) выплаты, осуществляемые в натуральной

форме;

3) выплаты третьим лицам в пользу работника.

32.

Налоговый учет расходов наамортизацию

Порядок

учета

расходов

на

амортизацию

регулируется ст. 256-259 НК РФ.

Условия включения основных средств в состав

амортизируемого имущества:

- имущество находится у налогоплательщика на

праве собственности;

- имущество используется для извлечения дохода;

- срок полезного использования имущества

превышает 12 месяцев;

- первоначальная стоимость имущества превышает

100 000 руб.

33.

Налоговый учет расходов наамортизацию

Первоначальная стоимость основного средства

определяется как сумма расходов на его

приобретение (а в случае, если основное

средство

получено

налогоплательщиком

безвозмездно, - как сумма, в которую оценено

такое имущество в соответствии с п.8 ст.250 НК

РФ), сооружение, изготовление, доставку и

доведение до состояния, в котором оно пригодно

для использования, за исключением налога на

добавленную стоимость и акцизов, кроме

случаев, предусмотренных НК РФ.

34.

Налоговый учет расходов наамортизацию

Сроком полезного использования признается

период, в течение которого объект основных

средств или объект нематериальных активов

служит для выполнения целей деятельности

налогоплательщика (п. 1 ст. 258 НК РФ). Срок

полезного

использования

определяется

налогоплательщиком самостоятельно на дату

ввода в эксплуатацию объекта амортизируемого

имущества с учетом классификации основных

средств,

утверждаемой

Правительством

Российской Федерации

35.

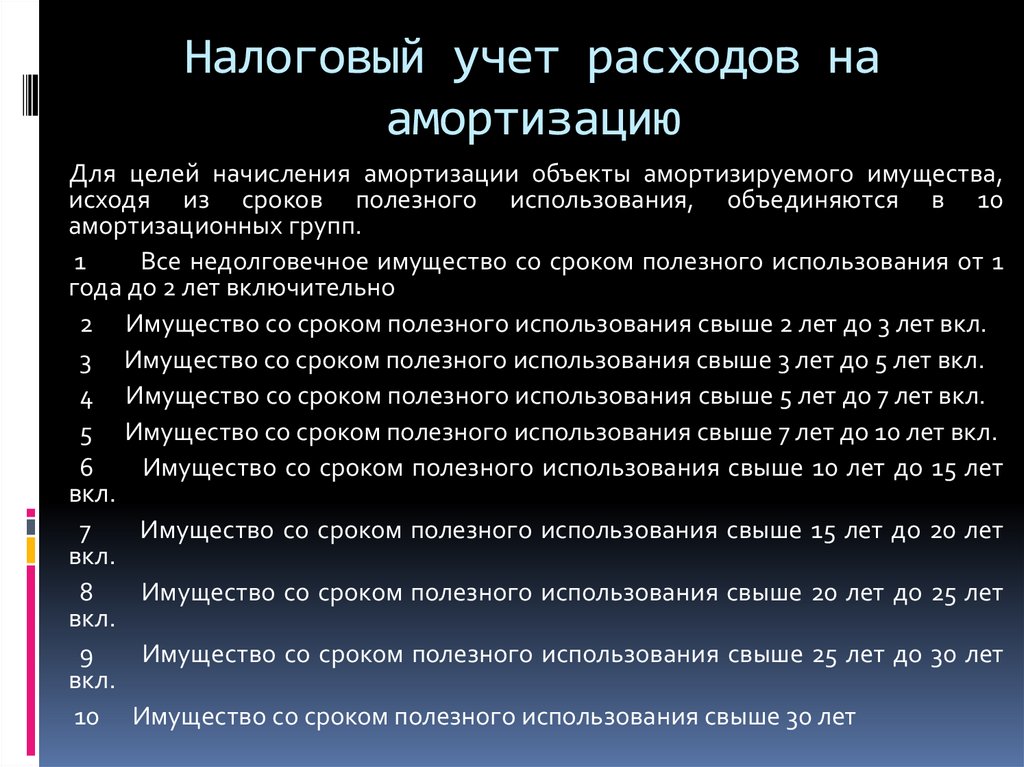

Налоговый учет расходов наамортизацию

Для целей начисления амортизации объекты амортизируемого имущества,

исходя из сроков полезного использования, объединяются в 10

амортизационных групп.

1

Все недолговечное имущество со сроком полезного использования от 1

года до 2 лет включительно

2 Имущество со сроком полезного использования свыше 2 лет до 3 лет вкл.

3 Имущество со сроком полезного использования свыше 3 лет до 5 лет вкл.

4 Имущество со сроком полезного использования свыше 5 лет до 7 лет вкл.

5 Имущество со сроком полезного использования свыше 7 лет до 10 лет вкл.

6

Имущество со сроком полезного использования свыше 10 лет до 15 лет

вкл.

7

Имущество со сроком полезного использования свыше 15 лет до 20 лет

вкл.

8

Имущество со сроком полезного использования свыше 20 лет до 25 лет

вкл.

9

Имущество со сроком полезного использования свыше 25 лет до 30 лет

вкл.

10 Имущество со сроком полезного использования свыше 30 лет

36.

Налоговый учет расходов наамортизацию

В соответствии со ст. 259 НК РФ амортизация для

целей налогообложения может начисляться одним из

двух методов: линейным либо нелинейным методом.

Метод начисления амортизации устанавливается

налогоплательщиком

самостоятельно

применительно ко всем объектам амортизируемого

имущества и отражается в учетной политике для

целей налогообложения.

По зданиям, сооружениям и передаточным

устройствам, входящим в состав VIII-X групп

амортизируемого имущества, независимо от их

срока ввода в эксплуатацию, может быть применен

только линейный метод начисления амортизации.

37.

Налоговый учет расходов наамортизацию

При линейном методе сумма начисленной за один месяц

амортизации в отношении объекта амортизируемого

имущества определяется как произведение его

первоначальной (восстановительной) стоимости и нормы

определенной для данного объекта. При этом норма

амортизации по каждому объекту амортизируемого

имущества определяется по формуле:

К = [1/n] x 100% ,

где:

К – норма амортизации в процентах к первоначальной

(восстановительной)

стоимости

объекта

амортизируемого имущества;

n - срок полезного использования данного объекта

амортизируемого имущества.

38.

Налоговый учет расходов наамортизацию

Нелинейный метод предусматривает расчет суммы начисленной за один месяц

амортизации в отношении амортизационной группы (подгруппы). Сумма

амортизации определяется по следующей формуле:

А = В х к/100,

где:

А – сумма начисленной за один месяц амортизации для соответствующей

амортизационной группы (подгруппы);

В – суммарный баланс соответствующей амортизационной группы

(подгруппы);

к – норма амортизации для соответствующей амортизационной группы

(подгруппы).

Нормы амортизации для соответствующей амортизационной группы

(подгруппы) приведены в НК РФ.

Суммарный баланс амортизационной группы - сумма остаточной стоимости

объектов амортизируемого имущества, входящих в амортизационную группу,

на 1-е число месяца, увеличенная на стоимость поступивших и (или)

уменьшенная на стоимость выбывших объектов амортизируемого имущества.

39.

Налоговый учет прочих расходов,связанных с производством и

реализацией

Налоговый учет прочих расходов, связанных с

производством и реализацией регулируется ст. 264

НК РФ.

Среди прочих расходов можно выделить несколько

групп.

К первой группе можно отнести расходы,

принимаемые для целей налогообложения исходя из

фактически произведенных затрат, например,

консультационные, информационные, юридические

услуги, арендные платежи, расходы на приобретение

права использования программ для ЭВМ, расходы на

канцелярские товары и пр.

40.

Налоговый учет прочих расходов,связанных с производством и

реализацией

Вторая группа объединяет расходы, принимаемые для

целей налогообложения в пределах норм и нормативов:

- суммы выплаченных подъемных в пределах норм,

установленных в соответствии с законодательством РФ;

- представительские расходы в размере, не

превышающем 4 процента от расходов на оплату труда;

- расходы на компенсацию за использование для

служебных поездок личных легковых автомобилей и

мотоциклов

в

пределах

норм,

установленных

Правительством РФ;

- расходы на рекламу, признаваемые в следующем

порядке.

41.

Налоговый учет прочих расходов,связанных с производством и

реализацией

Расходы на рекламу, предусмотренные ст. 264 НК РФ,

признаются в размере фактических затрат. К данным расходам

относятся:

- расходы на рекламные мероприятия через средства массовой

информации (в том числе объявления в печати, передача по

радио и телевидению) и телекоммуникационные сети;

- расходы на световую и иную наружную рекламу, включая

изготовление рекламных стендов и рекламных щитов;

- расходы на участие в выставках, ярмарках, экспозициях, на

оформление витрин, выставок-продаж, комнат образцов и

демонстрационных залов, изготовление рекламных брошюр и

каталогов, содержащих информацию о работах и услугах,

выполняемых и оказываемых организацией, и (или) о самой

организации, на уценку товаров, полностью или частично

потерявших свои первоначальные качества при экспонировании.

42.

Налоговый учет прочих расходов,связанных с производством и

реализацией

К третьей группе можно отнести расходы будущих

периодов, которые подлежат распределению между

отчетными (налоговыми) периодами:

- расходы на сертификацию продукции и услуг;

- расходы на освоение природных ресурсов (ст. 261 НК

РФ);

- расходы на обязательное и добровольное страхование

имущества в течение срока действия договора (ст. 263 НК

РФ);

- убыток от реализации амортизируемого имущества

(ст. 268 НК РФ);

- расходы на приобретение лицензий и осуществление

отдельных видов деятельности.

43.

Налоговый учет прямых расходовВ ст. 318 НК РФ приведен открытый перечень прямых расходов:

– материальные затраты (ст. 254 НК РФ);

– расходы на оплату труда персонала, участвующего в процессе

производства товаров, выполнения работ, оказания услуг, а также

расходы на обязательное пенсионное страхование, идущие на

финансирование страховой и накопительной части трудовой

пенсии, на обязательное социальное страхование на случай

временной нетрудоспособности и в связи с материнством,

обязательное медицинское страхование, обязательное социальное

страхование от несчастных случаев на производстве и

профессиональных заболеваний, начисленные на указанные суммы

расходов на оплату труда;

–

суммы

начисленной

амортизации

по

основным

средствам,используемым при производстве товаров, работ, услуг.

Организации имеют право самостоятельно определить состав

прямых расходов, утвердив его в учетной политике.

44.

Налоговый учет прямых расходовПрямые расходы относятся к расходам текущего

отчетного (налогового) периода по мере реализации

продукции, работ, услуг, в стоимости которых они

учтены.

Исключение

составляют

налогоплательщики,

оказывающие услуги: они имеют вправо относить

сумму прямых расходов, осуществленных в отчетном

(налоговом) периоде, в полном объеме на

уменьшение доходов от производства и реализации

данного отчетного (налогового) периода без

распределения

на

остатки

незавершенного

производства.

45.

Налоговый учет косвенных расходовК косвенным расходам в налоговом учете относятся

все расходы, за исключением прямых и

внереализационных расходов.

Косвенные расходы, осуществленные в отчетном

(налоговом) периоде, в полном объеме относятся к

расходам данного отчетного (налогового) периода с

учетом требований, предусмотренных НК РФ (по

размеру, по дате признания, по принципу

соответствия доходов и расходов).

46.

Оценка остатков незавершенногопроизводства, остатков готовой

продукции, товаров отгруженных

Под незавершенным производством (НЗП) в целях

главы 25 НК РФ понимается продукция (работы, услуги)

частичной готовности, т.е. не прошедшая всех

операций обработки (изготовления), предусмотренных

технологическим процессом. В НЗП включаются

законченные, но не принятые заказчиком работы и

услуги. К НЗП относятся также остатки невыполненных

заказов производств и остатки полуфабрикатов

собственного

производства.

Материалы

и

полуфабрикаты,

находящиеся

в

производстве,

относятся к НЗП при условии, что они уже подверглись

обработке.

47.

Оценка остатков незавершенногопроизводства, остатков готовой

продукции, товаров отгруженных

Оценка остатков НЗП на конец текущего месяца

производится налогоплательщиком на основании

данных первичных учетных документов о движении и

об остатках (в количественном выражении) сырья и

материалов,

готовой

продукции

по

цехам

(производствам

и

прочим

производственным

подразделениям налогоплательщика) и данных

налогового учета о сумме осуществленных в текущем

месяце прямых расходов.

48.

Оценка остатков незавершенногопроизводства, остатков готовой

продукции, товаров отгруженных

Налогоплательщик самостоятельно определяет порядок

распределения прямых расходов на НЗП и на

изготовленную

в

текущем

месяце

продукцию

(выполненные работы, оказанные услуги) с учетом

соответствия осуществленных расходов изготовленной

продукции (выполненным работам, оказанным услугам).

Указанный порядок распределения прямых расходов

(формирования стоимости НЗП) устанавливается

налогоплательщиком в учетной политике для целей

налогообложения и подлежит применению в течение не

менее двух налоговых периодов.

49.

Оценка остатков незавершенногопроизводства, остатков готовой

продукции, товаров отгруженных

Сумма остатков незавершенного производства на

конец текущего месяца включается в состав

прямых расходов следующего месяца. При

окончании налогового периода сумма остатков

НЗП на конец налогового периода включается в

состав прямых расходов следующего налогового

периода

в

порядке

и

на

условиях,

предусмотренных ст. 319 НК РФ.

50.

Оценка остатков незавершенногопроизводства, остатков готовой

продукции, товаров отгруженных

Оценка остатков готовой продукции на складе на конец текущего

месяца производится налогоплательщиком на основании данных

первичных учетных документов о движении и об остатках готовой

продукции на складе (в количественном выражении) и суммы

прямых расходов, осуществленных в текущем месяце, уменьшенных

на сумму прямых расходов, относящуюся к остаткам НЗП. Оценка

остатков

готовой

продукции

на

складе

определяется

налогоплательщиком как разница между суммой прямых затрат,

приходящейся на остатки готовой продукции на начало текущего

месяца, увеличенной на сумму прямых затрат, приходящихся на

выпуск продукции в текущем месяце (за минусом

суммы прямых затрат, приходящейся на остаток НЗП), и суммой

прямых затрат, приходящейся на отгруженную в текущем месяце

продукцию.

51.

Оценка остатков незавершенногопроизводства, остатков готовой

продукции, товаров отгруженных

Оценка остатков отгруженной, но не реализованной на конец текущего

месяца продукции производится налогоплательщиком на основании

данных об отгрузке (в количественном выражении) и суммы прямых

расходов, осуществленных в текущем месяце, уменьшенных на сумму

прямых расходов, относящуюся к остаткам НЗП и остаткам готовой

продукции на складе. Оценка остатков отгруженной, но не

реализованной на конец текущего месяца продукции определяется

налогоплательщиком как разница между суммой прямых затрат,

приходящейся на остатки отгруженной, но не реализованной готовой

продукции на начало текущего месяца, увеличенной на сумму прямых

затрат, приходящуюся на отгруженную продукцию в текущем месяце

(за минусом суммы прямых затрат, приходящейся на остатки готовой

продукции на складе), и суммой прямых затрат, приходящейся на

реализованную в текущем месяце продукцию.

52.

3 ВОПРОС ЛЕКЦИИХАРАКТЕРИСТИКА

ВНЕРЕАЛИЗАЦИОННЫХ

РАСХОДОВ

53.

Внереализационные расходыВнереализационные

расходы

–

обоснованные затраты на осуществление

деятельности,

непосредственно

не

связанной с производством и (или)

реализацией,

определяемые

в

соответствии со ст. 265 НК РФ.

54.

Внереализационные расходыК внереализационным расходам относят:

- расходы на содержание переданного в аренду

имущества (если фирма сдает имущество в аренду не

чаще чем один раз в год);

- проценты, которые выплачены по полученным

кредитам,

займам

и

другим

долговым

обязательствам, а также выпущенным ценным

бумагам (в пределах норм);

- расходы на организацию выпуска ценных бумаг:

подготовку проспекта эмиссии, изготовление

бланков, регистрацию ценных бумаг и т.д.;

55.

Внереализационные расходы- отрицательные курсовые разницы, которые

возникают при купле-продаже валюты, а также при

переоценке имущества и обязательств в валюте;

- расходы на формирование резервов по

сомнительным долгам у фирм, которые определяют

доходы и расходы по методу начисления;

- расходы на ликвидацию зданий и оборудования;

- затраты на содержание законсервированных зданий

и оборудования;

- судебные расходы и арбитражные сборы;

- затраты на аннулированные производственные

заказы и производство, не давшее продукции;

56.

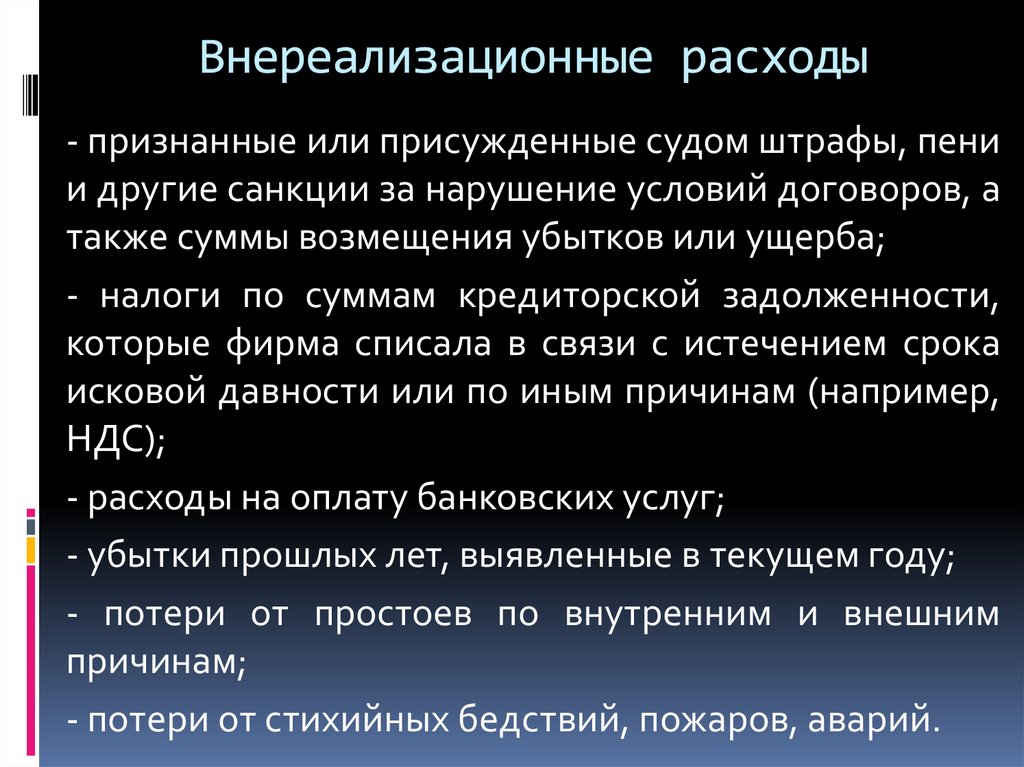

Внереализационные расходы- признанные или присужденные судом штрафы, пени

и другие санкции за нарушение условий договоров, а

также суммы возмещения убытков или ущерба;

- налоги по суммам кредиторской задолженности,

которые фирма списала в связи с истечением срока

исковой давности или по иным причинам (например,

НДС);

- расходы на оплату банковских услуг;

- убытки прошлых лет, выявленные в текущем году;

- потери от простоев по внутренним и внешним

причинам;

- потери от стихийных бедствий, пожаров, аварий.

57.

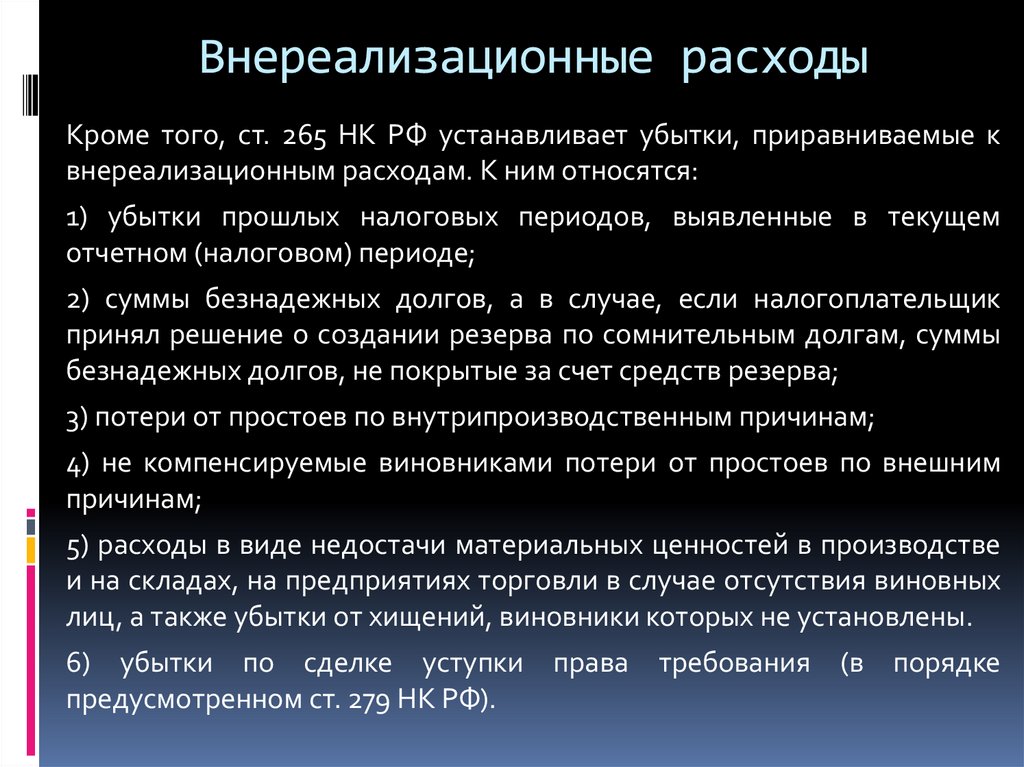

Внереализационные расходыКроме того, ст. 265 НК РФ устанавливает убытки, приравниваемые к

внереализационным расходам. К ним относятся:

1) убытки прошлых налоговых периодов, выявленные в текущем

отчетном (налоговом) периоде;

2) суммы безнадежных долгов, а в случае, если налогоплательщик

принял решение о создании резерва по сомнительным долгам, суммы

безнадежных долгов, не покрытые за счет средств резерва;

3) потери от простоев по внутрипроизводственным причинам;

4) не компенсируемые виновниками потери от простоев по внешним

причинам;

5) расходы в виде недостачи материальных ценностей в производстве

и на складах, на предприятиях торговли в случае отсутствия виновных

лиц, а также убытки от хищений, виновники которых не установлены.

6) убытки по сделке уступки права требования (в порядке

предусмотренном ст. 279 НК РФ).

58.

4 ВОПРОС ЛЕКЦИИХарактеристика расходов, не

учитываемых в целях

налогообложения

59.

Перечень расходов, которые неучитываются

для

целей

налогообложения, содержится в

статье 270 НК РФ. Операции по

расходованию указанных средств

не формируют налоговую базу по

налогу на прибыль.

60.

Расходы, не учитываемые в целяхналогообложения

1) расходы

в

виде

сумм

начисленных

налогоплательщиком дивидендов и других сумм

прибыли после налогообложения (п. 1 ст. 270 НК РФ).

Дивидендом в соответствии со ст. 43 НК РФ признается

любой доход, полученный акционером (участником) от

организации при распределении прибыли, остающейся

после налогообложения (в том числе в виде процентов по

привилегированным

акциям),

по

принадлежащим

акционеру (участнику) акциям (долям) пропорционально

долям акционеров (участников) в уставном (складочном)

капитале этой организации.

Расходы, осуществленные за счет чистой прибыли, то есть

прибыли, оставшейся после налогообложения, не

учитываются в налоговой базе по налогу на прибыль

организаций вне зависимости от характера таких

расходов.

61.

Расходы, не учитываемые в целяхналогообложения

2) расходы в виде пени, штрафов и иных санкций,

перечисляемых в бюджет (в государственные

внебюджетные фонды), а также штрафов и других

санкций,

взимаемых

государственными

организациями,

которым

законодательством

Российской Федерации предоставлено право

наложения указанных санкций (п. 2 ст. 270 НК РФ).

62.

Расходы, не учитываемые в целяхналогообложения

3) в виде взноса в уставный (складочный) капитал,

вклада в простое товарищество, в инвестиционное

товарищество.

63.

Расходы, не учитываемые в целяхналогообложения

4) расходы в виде суммы налога, а также суммы платежей за

сверхнормативные

выбросы

загрязняющих

веществ

в

окружающую среду.

Плата за негативное воздействие на окружающую среду

установлена ст. 16 Федерального закона от 10 января 2002 г. N 7ФЗ "Об охране окружающей среды", Порядок определения платы

и ее предельных размеров установлен Постановлением

Правительства Российской Федерации от 28 августа 1992 г. N 632

"Об утверждении Порядка определения платы и ее предельных

размеров за загрязнение окружающей природной среды,

размещение отходов, другие виды вредного воздействия".

Плательщиком

экологических

платежей

за

негативное

воздействие на окружающую среду является организацияприродопользователь,

в

том

числе

осуществляющая

хозяйственную деятельность, приводящую к загрязнению

окружающей среды, на арендуемых площадях.

64.

Расходы, не учитываемые в целяхналогообложения

5) расходы по приобретению и (или) созданию

амортизируемого имущества, а также расходы,

осуществленные

в

случаях

достройки,

дооборудования, реконструкции, модернизации,

технического перевооружения объектов основных

средств, за исключением расходов, указанных в п.

9 ст. 258 НК РФ.

Расходы по приобретению и (или) созданию

амортизируемого имущества не учитываются при

налогообложении прибыли, поскольку стоимость

амортизируемого

имущества

погашается

посредством начисления амортизации.

65.

Расходы, не учитываемые в целяхналогообложения

6) расходы в виде взносов на добровольное

страхование, кроме взносов, указанных в ст. ст.

255, 263 и 291 НК РФ.

В расходы организации на обязательное и

добровольное

страхование

имущества

в

соответствии с п. 1 ст. 263 НК РФ включаются

расходы в виде страховых взносов по всем видам

обязательного

страхования,

а

также

по

перечисленным

в

этом

пункте

видам

добровольного страхования имущества. Перечень

видов добровольного страхования имущества,

расходы

по

которым

уменьшают

налогооблагаемую прибыль, является закрытым.

66.

Расходы, не учитываемые в целяхналогообложения

7) расходы в виде взносов на негосударственное

пенсионное

обеспечение,

кроме

взносов,

указанных в ст. 255 НК РФ.

67.

Расходы, не учитываемые в целяхналогообложения

8) расходы в виде имущества, работ, услуг,

имущественных прав, переданных в порядке

предварительной оплаты налогоплательщиками,

определяющими доходы и расходы по методу

начисления.

68.

Расходы, не учитываемые в целяхналогообложения

9) расходы в виде стоимости безвозмездно

переданного

имущества

(работ,

услуг,

имущественных прав) и расходов, связанных с

такой передачей .

69.

Расходы, не учитываемые в целяхналогообложения

10) расходы в виде сумм налогов, предъявленных в

соответствии с НК РФ налогоплательщиком покупателю

(приобретателю) товаров (работ, услуг, имущественных

прав), если иное не предусмотрено НК РФ.

В случае неподтверждения правомерности применения

нулевой ставки НДС в установленные сроки налог

подлежит уплате в бюджет за тот налоговый период, на

который приходится день отгрузки (передачи) товаров.

Налогоплательщик имеет право на возврат уплаченных

сумм НДС в течение трех лет со дня возникновения

обязанности по уплате налога при представлении в

налоговые органы необходимых документов. Таким

образом, сумма уплаченного НДС как возмещаемого

налога не может быть включена при определении

налоговой базы по налогу на прибыль в состав прочих

расходов, связанных с производством и реализацией,

согласно п. 19 ст. 270 НК РФ.

70.

Расходы, не учитываемые в целяхналогообложения

11) расходы на любые виды вознаграждений,

предоставляемых руководству или работникам

помимо вознаграждений, выплачиваемых на

основании трудовых договоров (контрактов).

71.

Расходы, не учитываемые в целяхналогообложения

12)

расходы

на

оплату

дополнительно

предоставляемых по коллективному договору

(сверх

предусмотренных

действующим

законодательством) отпусков работникам, в том

числе женщинам, воспитывающим детей.

Согласно ст. 116 Трудового кодекса Российской

Федерации, работодатели с учетом своих

производственных и финансовых возможностей

могут

самостоятельно

устанавливать

дополнительные отпуска работникам, если иное

не предусмотрено ТК РФ и иными федеральными

законами.

72.

Расходы, не учитываемые в целяхналогообложения

13) расходы на компенсацию за использование для

служебных поездок личных легковых автомобилей

и мотоциклов, на оплату суточных, полевого

довольствия и рациона питания экипажей

морских, речных и воздушных судов сверх норм

таких расходов, установленных Правительством

Российской Федерации.

73.

5 ВОПРОСРЕГИСТРЫ НАЛОГОВОГО УЧЕТА

РАСХОДОВ

74.

Регистры налогового учетарасходов

Для целей налогового учета все виды расходов

необходимо накапливать (собирать) в регистрах.

Регистры — это таблицы, предназначенные для

накопления первичной информации по определенным

правилам.

Правила накопления расходов определяются двумя

требованиями:

1) в регистры следует включать только те расходы,

которые можно включить в ту или иную группу

расходов (на входе в учетный процесс);

2) с учетом того, какой показатель необходимо

сформировать для заполнения налоговой декларации

(на выходе из учетного процесса).

75.

Регистры налогового учетарасходов

Для организации налогового учета расходов

необходимо разработать и применять аналитические

регистры налогового учета в разрезе:

1) элементов затрат с указанием в них необходимых

направлений расходов;

2) расчетов (или регистров) для перехода от суммы

расходов в разрезе элементов затрат к группам

расходов, подлежащим отражению в декларации.

Каждый из регистров предназначен для учета

определенного,

укрупненного

вида

затрат

(материальные расходы, расходы на оплату труда,

сумма начисленной амортизации, прочие расходы и

внереализационные расходы).

76.

Регистры налогового учетаматериальных расходов

Организация налогового учета материальных расходов призвана обеспечить

решение трех задач:

1) Разработка для учета затрат компактной формы аналитического регистра

налогового учета материальных расходов.

2) Отражение в денежной форме документально обоснованных и экономически

оправданных затрат в целом по организации в трех видах группировок;

3) Соблюдение правил распределения затрат вначале на две части- на прямые и

косвенные — и затем последующее распределение прямых затрат на две части:

расходы, уменьшающие доходы от реализации отчетного периода и расходы,

которые не ведут к уменьшению доходов от реализации отчетного периода. Ко

второй группе относятся следующие расходы:

1) прямые расходы, приходящиеся на остатки незавершенного производства;

2) прямые расходы, приходящиеся на остаток готовой продукции на складе;

3) прямые расходы, приходящиеся на остаток отгруженной, но не

реализованной продукции.

77.

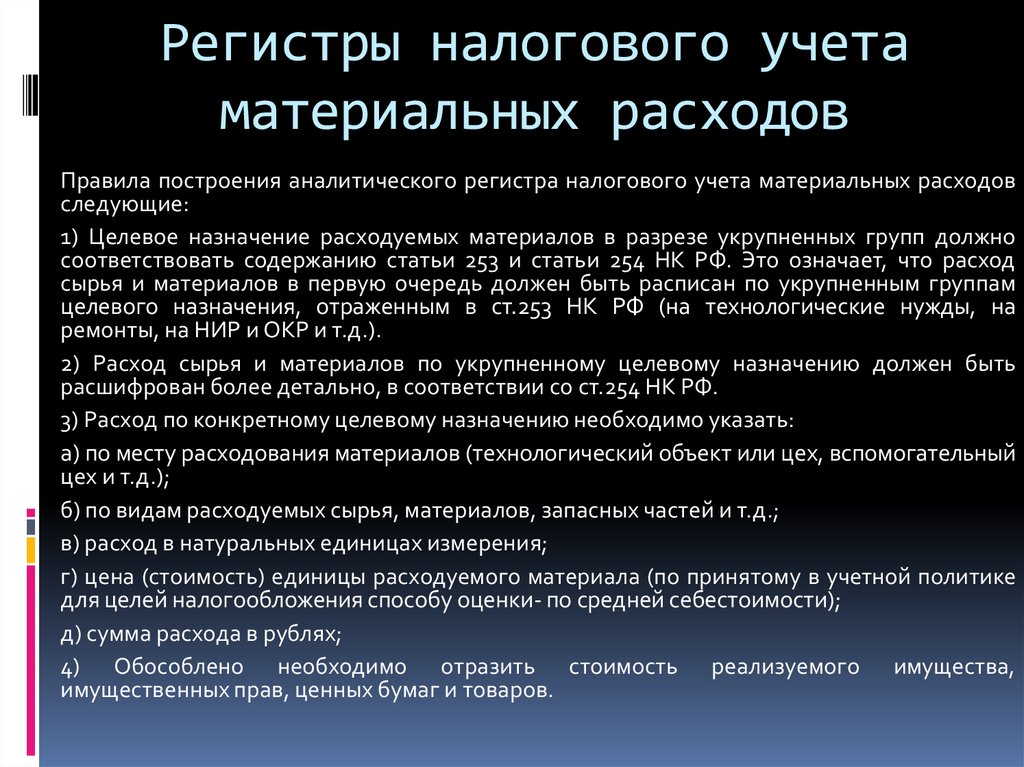

Регистры налогового учетаматериальных расходов

Правила построения аналитического регистра налогового учета материальных расходов

следующие:

1) Целевое назначение расходуемых материалов в разрезе укрупненных групп должно

соответствовать содержанию статьи 253 и статьи 254 НК РФ. Это означает, что расход

сырья и материалов в первую очередь должен быть расписан по укрупненным группам

целевого назначения, отраженным в ст.253 НК РФ (на технологические нужды, на

ремонты, на НИР и ОКР и т.д.).

2) Расход сырья и материалов по укрупненному целевому назначению должен быть

расшифрован более детально, в соответствии со ст.254 НК РФ.

3) Расход по конкретному целевому назначению необходимо указать:

а) по месту расходования материалов (технологический объект или цех, вспомогательный

цех и т.д.);

б) по видам расходуемых сырья, материалов, запасных частей и т.д.;

в) расход в натуральных единицах измерения;

г) цена (стоимость) единицы расходуемого материала (по принятому в учетной политике

для целей налогообложения способу оценки- по средней себестоимости);

д) сумма расхода в рублях;

4) Обособлено необходимо отразить стоимость реализуемого имущества,

имущественных прав, ценных бумаг и товаров.

78.

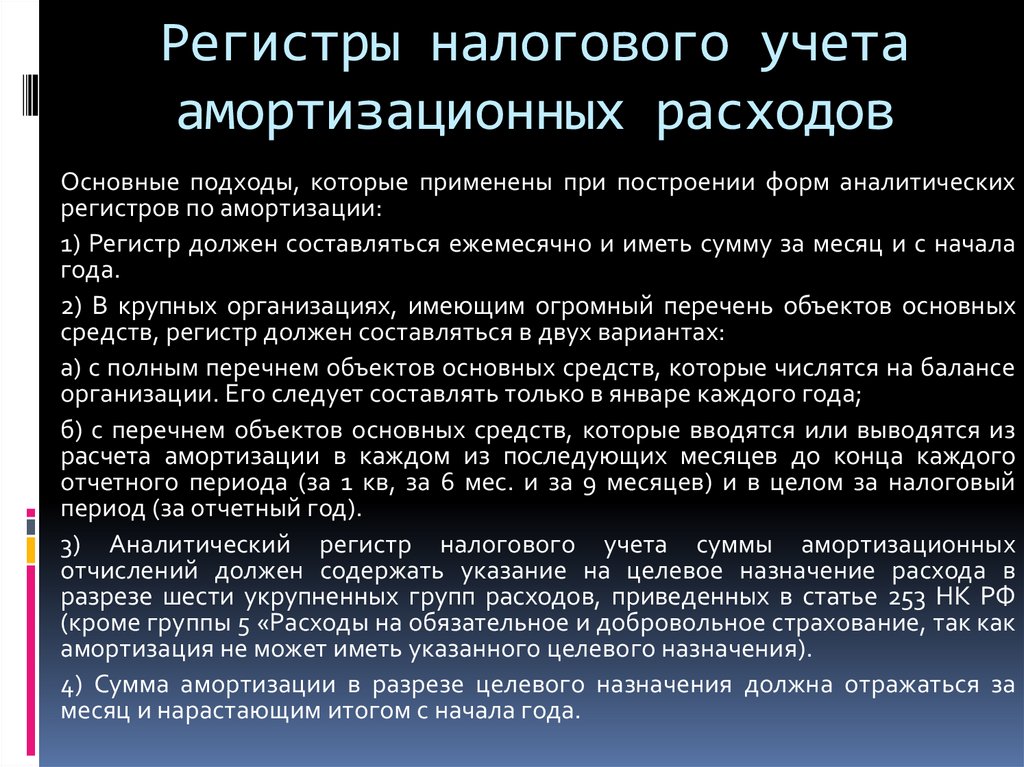

Регистры налогового учетаамортизационных расходов

Основные подходы, которые применены при построении форм аналитических

регистров по амортизации:

1) Регистр должен составляться ежемесячно и иметь сумму за месяц и с начала

года.

2) В крупных организациях, имеющим огромный перечень объектов основных

средств, регистр должен составляться в двух вариантах:

а) с полным перечнем объектов основных средств, которые числятся на балансе

организации. Его следует составлять только в январе каждого года;

б) с перечнем объектов основных средств, которые вводятся или выводятся из

расчета амортизации в каждом из последующих месяцев до конца каждого

отчетного периода (за 1 кв, за 6 мес. и за 9 месяцев) и в целом за налоговый

период (за отчетный год).

3) Аналитический регистр налогового учета суммы амортизационных

отчислений должен содержать указание на целевое назначение расхода в

разрезе шести укрупненных групп расходов, приведенных в статье 253 НК РФ

(кроме группы 5 «Расходы на обязательное и добровольное страхование, так как

амортизация не может иметь указанного целевого назначения).

4) Сумма амортизации в разрезе целевого назначения должна отражаться за

месяц и нарастающим итогом с начала года.

79.

Регистры налогового учета прочихрасходов

Форма аналитического регистра налогового учета прочих расходов должна

иметь следующие графы:

1) наименование укрупненных групп прочих расходов в соответствии со статьей

264 НК РФ.

2) Конкретное наименование расходов (приводятся в этой же графе в качестве

расшифровки укрупненной группы).

3) код целевого назначения расходов (графа 2 регистра):

код 1 — расходы, связанные с изготовлением (производством), хранением и

доставкой товаров, выполнением работ, оказанием услуг, приобретением и

(или) реализацией товаров (работ, услуг, имущественных прав);

код 2 — расходы на содержание и эксплуатацию, ремонт и техническое

обслуживание основных средств и иного имущества, а также на поддержание их

в исправном (актуальном) состоянии;

код 3 — расходы на освоение природных ресурсов (в тех организациях, в

которых расходы указанного назначения имеют место;

код 4 — расходы на научные исследования и опытно-конструкторские

разработки;

код 5 — расходы на обязательное и добровольное страхование;

код — прочие расходы.

80.

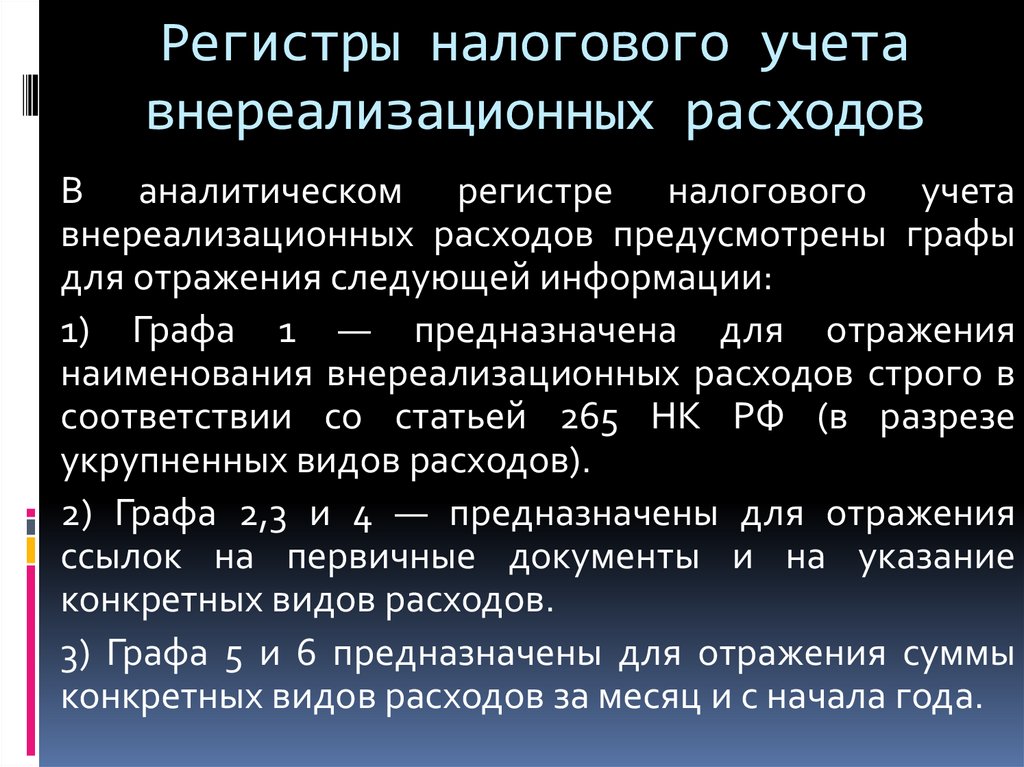

Регистры налогового учетавнереализационных расходов

В аналитическом регистре налогового учета

внереализационных расходов предусмотрены графы

для отражения следующей информации:

1) Графа 1 — предназначена для отражения

наименования внереализационных расходов строго в

соответствии со статьей 265 НК РФ (в разрезе

укрупненных видов расходов).

2) Графа 2,3 и 4 — предназначены для отражения

ссылок на первичные документы и на указание

конкретных видов расходов.

3) Графа 5 и 6 предназначены для отражения суммы

конкретных видов расходов за месяц и с начала года.

81.

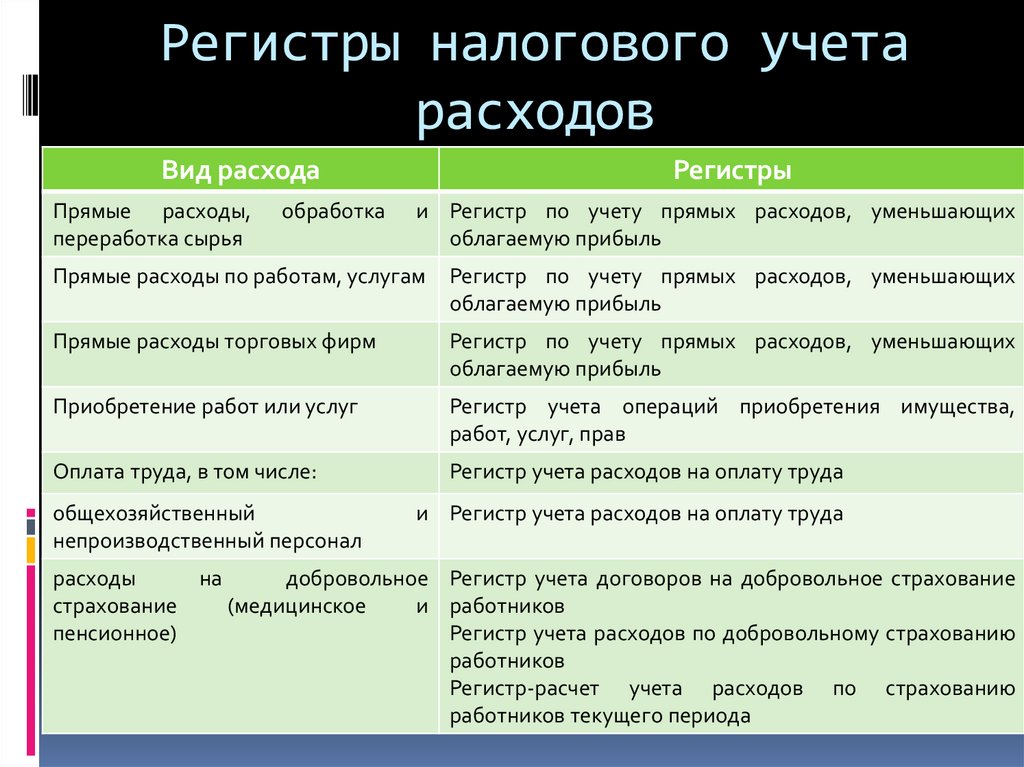

Регистры налогового учетарасходов

Вид расхода

Прямые расходы,

переработка сырья

обработка

Регистры

и Регистр по учету прямых расходов, уменьшающих

облагаемую прибыль

Прямые расходы по работам, услугам

Регистр по учету прямых расходов, уменьшающих

облагаемую прибыль

Прямые расходы торговых фирм

Регистр по учету прямых расходов, уменьшающих

облагаемую прибыль

Приобретение работ или услуг

Регистр учета операций приобретения имущества,

работ, услуг, прав

Оплата труда, в том числе:

Регистр учета расходов на оплату труда

общехозяйственный

непроизводственный персонал

и Регистр учета расходов на оплату труда

расходы

на

добровольное Регистр учета договоров на добровольное страхование

страхование

(медицинское

и работников

пенсионное)

Регистр учета расходов по добровольному страхованию

работников

Регистр-расчет учета расходов по страхованию

работников текущего периода

82.

Регистры налогового учетарасходов

Вид расхода

Регистры

Суммы начисленной амортизации по Регистр информации об объекте основных средств

основным

средствам Регистр-расчет амортизации основных средств

общехозяйственного назначения

Прочие расходы, всего

Регистр учета операций приобретения имущества,

работ, услуг, прав

Регистр учета прочих расходов текущего периода

Налоги и сборы

Регистр учета начисления налогов и сборов

Регистр учета расчетов с бюджетом

Юридические, информационные и Регистр учета операций приобретения имущества,

консультационные услуги

работ, услуг, прав

Расходы на оплату

управлению фирмой

услуг

по Регистр учета операций приобретения имущества,

работ, услуг, прав

Представительские расходы

Регистр учета операций приобретения имущества,

работ, услуг, прав

Расходы на рекламу

Регистр учета операций приобретения имущества,

работ, услуг, прав

83.

Регистры налогового учетарасходов

Вид расхода

Другие расходы

Регистры

Регистр учета операций приобретения имущества,

работ, услуг, прав

Цена проданного прочего имущества Регистр учета стоимости реализованного прочего

и расходы по его реализации

имущества

Остаточная

стоимость Регистр-расчет «Финансовый результат от реализации

реализованного

амортизируемого амортизируемого имущества»

имущества и расходы по его

реализации

Расходы

обслуживающих Регистр-расчет «Финансовый результат от деятельности

производств и хозяйств

обслуживающих производств и хозяйств»

Убытки от продажи амортизируемого Регистр-расчет «Финансовый результат от реализации

имущества

амортизируемого имущества»

Убытки обслуживающих производств Регистр учета убытков обслуживающих производств и

и хозяйств (объектов жилищно- хозяйств

коммунальной

и

социальнокультурной сферы) прошлых лет

84.

Регистры налогового учетарасходов

Вид расхода

Регистры

Расходы на командировки

Расходы

на

аудиторские

Регистр учета операций приобретения имущества,

работ, услуг, прав

услуги Регистр учета операций приобретения имущества,

работ, услуг, прав

Расходы

по

предоставлению Регистр учета операций приобретения имущества,

работников

фирмы

сторонним работ, услуг, прав

организациям

Расходы

на

подготовку

переподготовку кадров

Расходы

на

конъюнктуры рынка

и Регистр учета операций приобретения имущества,

работ, услуг, прав

исследование Регистр учета операций приобретения имущества,

работ, услуг, прав

Периодические

платежи

за Регистр учета операций приобретения имущества,

пользование правами на результаты работ, услуг, прав

интеллектуальной деятельности

85.

Регистры налогового учетарасходов

Вид расхода

Регистры

Расходы по страхованию работников Регистр учета расходов по добровольному страхованию

работников

Регистр-расчет учета расходов по страхованию

работников текущего периода

Оплата труда работников управления Регистр учета расходов по оплате труда

Дополнительные

вознаграждения Регистр учета расходов по оплате труда

сотрудникам,

предусмотренные

трудовым договором

Амортизация основных средств и Регистр информации об объекте основных средств

нематериальных активов

Регистр-расчет амортизации основных средств

Регистр информации об объекте нематериальных

активов

Регистр-расчет амортизации нематериальных активов

Амортизация

активов

нематериальных Регистр информации об объекте нематериальных

активов

Регистр-расчет амортизации нематериальных активов

Финансы

Финансы