Похожие презентации:

Развитие рынка перестрахования в Российской Федерации

1.

МИНИСТЕРСТВО НАУКИ И ВЫСШЕГО ОБРАЗОВАНИЯРОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное автономное образовательное

учреждение высшего образования

«КРЫМСКИЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ

имени В. И. Вернадского»

(ФГАОУ ВО «КФУ им. В. И. Вернадского»)

ИНСТИТУТ ЭКОНОМИКИ И УПРАВЛЕНИЯ

Кафедра финансов и кредита

Мокшанова Алина Дмитриевна

РАЗВИТИЕ РЫНКА ПЕРЕСТРАХОВАНИЯ В РОССИЙСКОЙ

ФЕДЕРАЦИИ

Выпускная квалификационная работа

Обучающегося

5 курса

Направления подготовки

38.03.01 Экономика

Форма обучения

заочная

Научный руководитель

доцент кафедры финансов и кредита,

к. э. н.

Симферополь, 2021

Ю.В. Плакса

2.

ПерестрахованиеСтраховая компания n

Страховая компания 2

Страховая компания 1

Страхователь

Страхование

Повторное перестрахование

Рисунок 1 – Взаимосвязь процессов страхования и перестрахования

Источник: составлено автором на основе [7,14].

3.

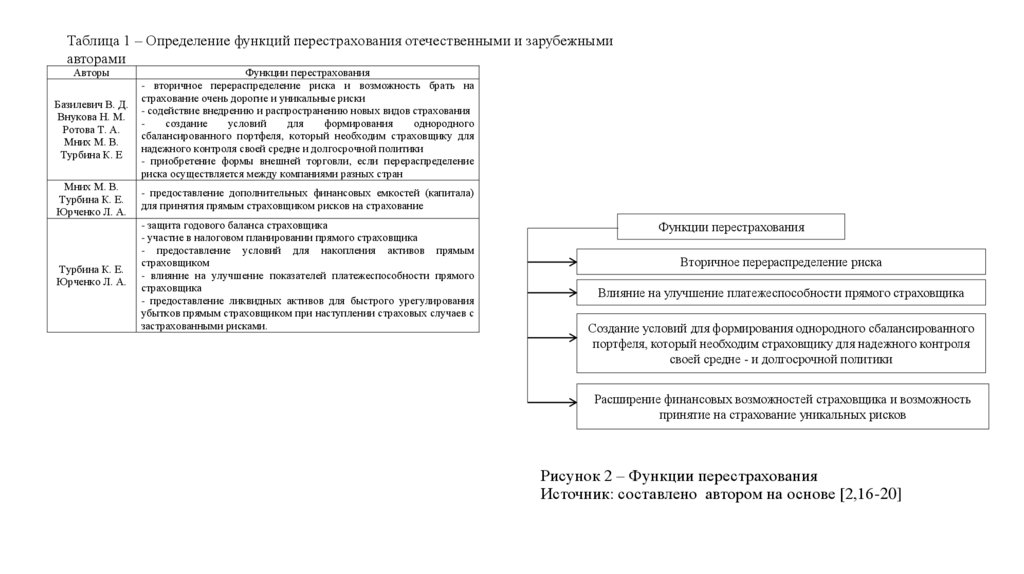

Таблица 1 – Определение функций перестрахования отечественными и зарубежнымиавторами

Авторы

Базилевич В. Д.

Внукова Н. М.

Ротова Т. А.

Мних М. В.

Турбина К. Е

Функции перестрахования

- вторичное перераспределение риска и возможность брать на

страхование очень дорогие и уникальные риски

- содействие внедрению и распространению новых видов страхования

создание

условий

для

формирования

однородного

сбалансированного портфеля, который необходим страховщику для

надежного контроля своей средне и долгосрочной политики

- приобретение формы внешней торговли, если перераспределение

риска осуществляется между компаниями разных стран

Мних М. В.

Турбина К. Е.

Юрченко Л. А.

- предоставление дополнительных финансовых емкостей (капитала)

для принятия прямым страховщиком рисков на страхование

Турбина К. Е.

Юрченко Л. А.

- защита годового баланса страховщика

- участие в налоговом планировании прямого страховщика

- предоставление условий для накопления активов прямым

страховщиком

- влияние на улучшение показателей платежеспособности прямого

страховщика

- предоставление ликвидных активов для быстрого урегулирования

убытков прямым страховщиком при наступлении страховых случаев с

застрахованными рисками.

Функции перестрахования

Вторичное перераспределение риска

Влияние на улучшение платежеспособности прямого страховщика

Создание условий для формирования однородного сбалансированного

портфеля, который необходим страховщику для надежного контроля

своей средне - и долгосрочной политики

Расширение финансовых возможностей страховщика и возможность

принятие на страхование уникальных рисков

Рисунок 2 – Функции перестрахования

Источник: составлено автором на основе [2,16-20]

4.

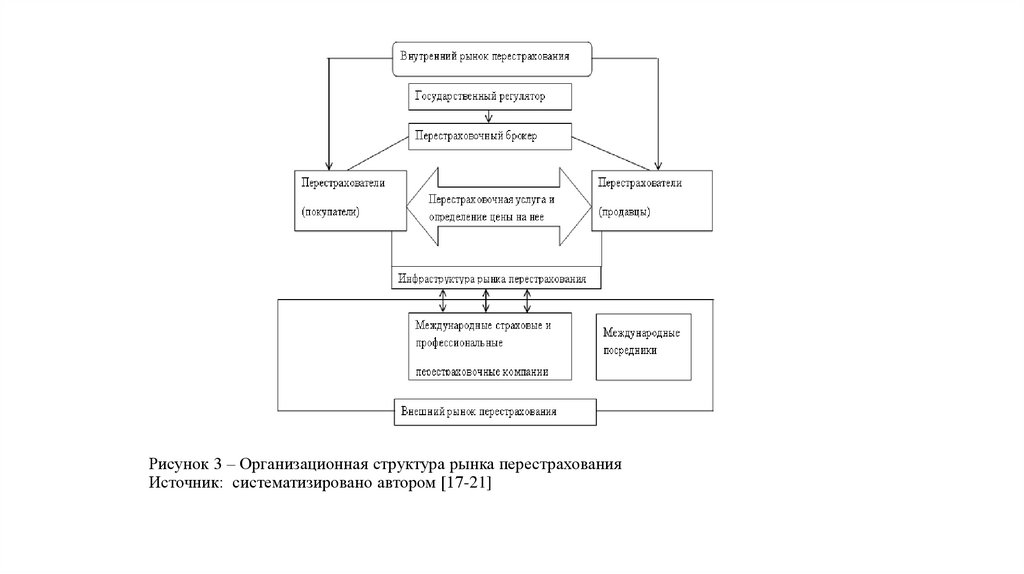

Рисунок 3 – Организационная структура рынка перестрахованияИсточник: систематизировано автором [17-21]

5.

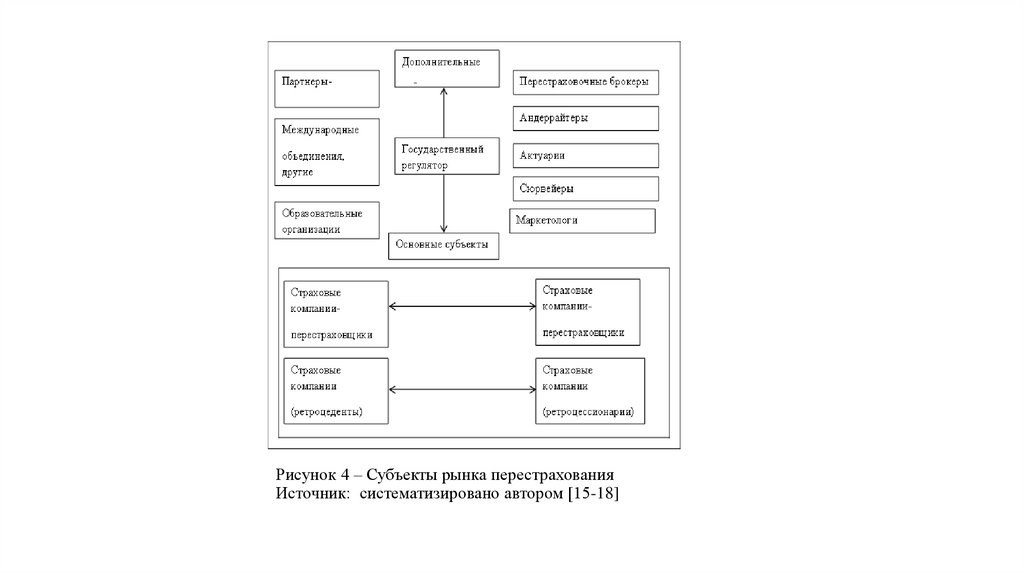

Рисунок 4 – Субъекты рынка перестрахованияИсточник: систематизировано автором [15-18]

6.

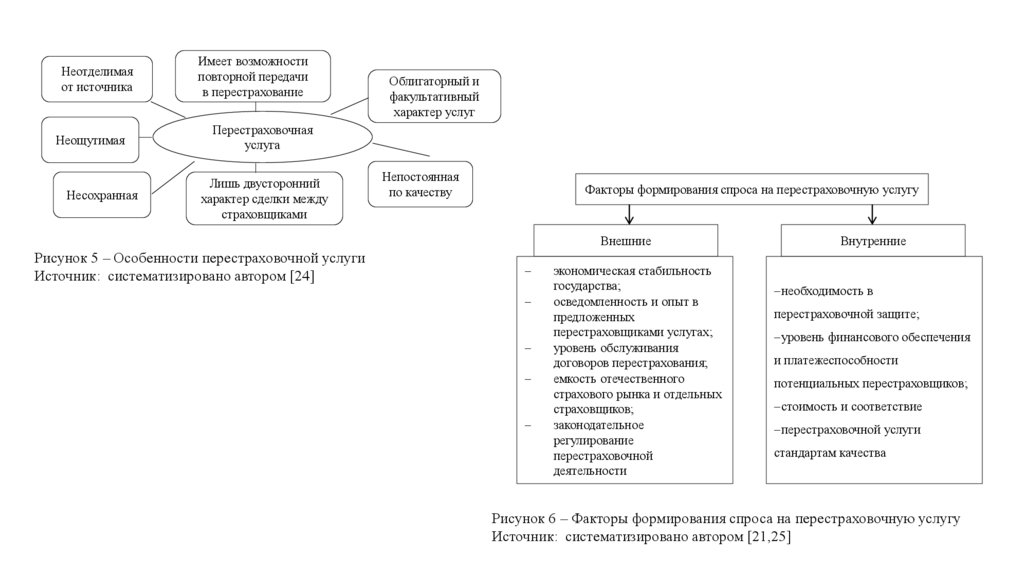

Неотделимаяот источника

Неощутимая

Несохранная

Имеет возможности

повторной передачи

в перестрахование

Облигаторный и

факультативный

характер услуг

Перестраховочная

услуга

Лишь двусторонний

характер сделки между

страховщиками

Непостоянная

по качеству

Факторы формирования спроса на перестраховочную услугу

Внешние

Рисунок 5 – Особенности перестраховочной услуги

Источник: систематизировано автором [24]

экономическая стабильность

государства;

осведомленность и опыт в

предложенных

перестраховщиками услугах;

уровень обслуживания

договоров перестрахования;

емкость отечественного

страхового рынка и отдельных

страховщиков;

законодательное

регулирование

перестраховочной

деятельности

Внутренние

необходимость в

перестраховочной защите;

уровень финансового обеспечения

и платежеспособности

потенциальных перестраховщиков;

стоимость и соответствие

перестраховочной услуги

стандартам качества

Рисунок 6 – Факторы формирования спроса на перестраховочную услугу

Источник: систематизировано автором [21,25]

7.

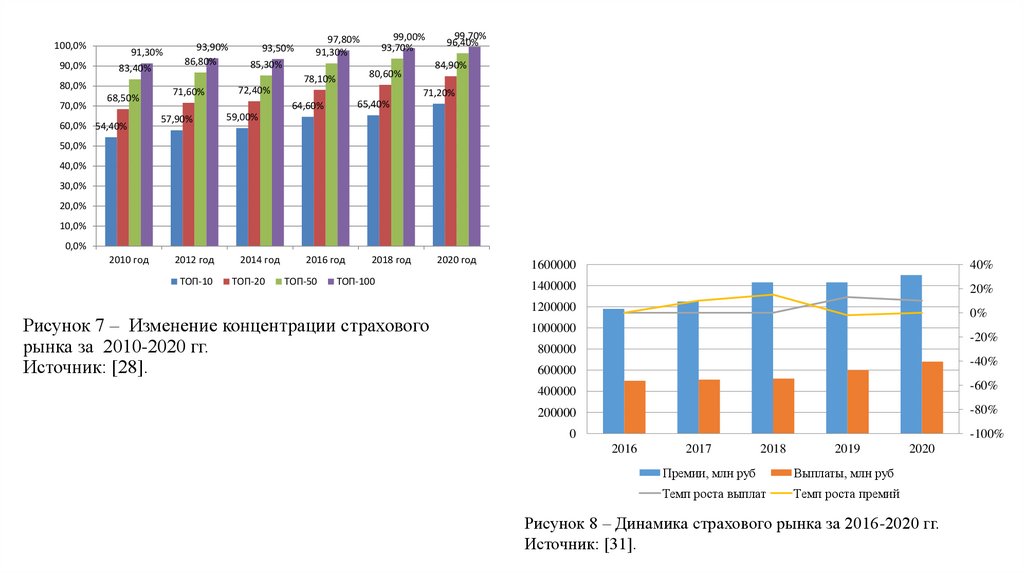

100,0%90,0%

91,30%

83,40%

80,0%

70,0%

68,50%

60,0% 54,40%

93,90%

86,80%

93,50%

85,30%

72,40%

71,20%

65,40%

64,60%

57,90%

99,70%

96,40%

84,90%

80,60%

78,10%

71,60%

99,00%

93,70%

97,80%

91,30%

59,00%

50,0%

40,0%

30,0%

20,0%

10,0%

0,0%

2010 год

2012 год

ТОП-10

2014 год

ТОП-20

2016 год

ТОП-50

2018 год

ТОП-100

Рисунок 7 – Изменение концентрации страхового

рынка за 2010-2020 гг.

Источник: [28].

2020 год

1600000

40%

1400000

20%

1200000

0%

1000000

-20%

800000

-40%

600000

400000

-60%

200000

-80%

0

-100%

2016

2017

2018

2019

Премии, млн руб

Выплаты, млн руб

Темп роста выплат

Темп роста премий

2020

Рисунок 8 – Динамика страхового рынка за 2016-2020 гг.

Источник: [31].

8.

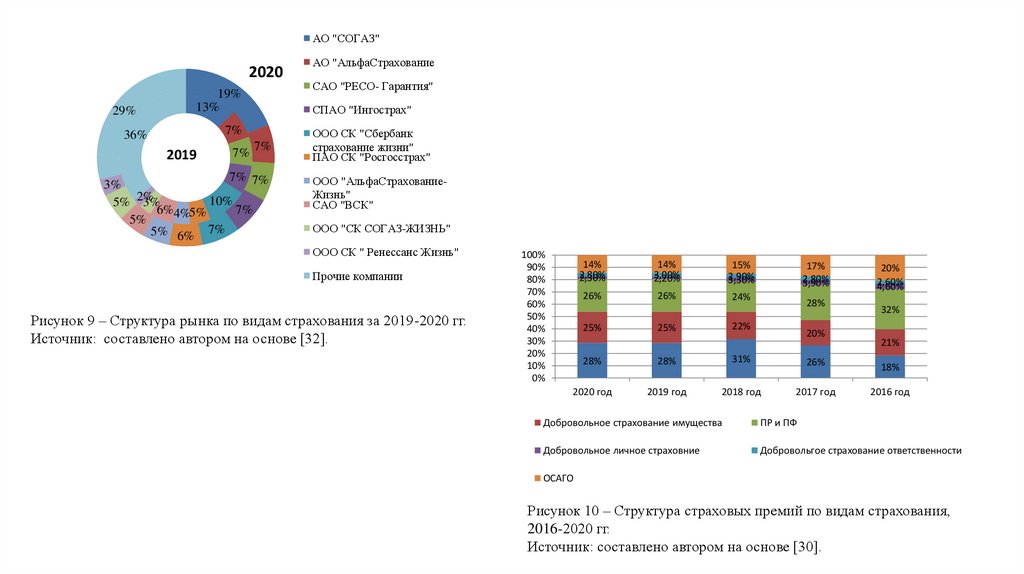

АО "СОГАЗ"2020

29%

19%

13%

2019

7%

САО "РЕСО- Гарантия"

СПАО "Ингострах"

7%

36%

АО "АльфаСтрахование

7%

7% 7%

3%

10%

5% 2%

3%

7%

6%4%5%

5%

5% 6% 7%

ООО СК "Сбербанк

страхование жизни"

ПАО СК "Росгосстрах"

ООО "АльфаСтрахованиеЖизнь"

САО "ВСК"

ООО "СК СОГАЗ-ЖИЗНЬ"

ООО СК " Ренессанс Жизнь"

Прочие компании

Рисунок 9 – Структура рынка по видам страхования за 2019-2020 гг.

Источник: составлено автором на основе [32].

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

14%

2,80%

2,30%

14%

3,00%

2,20%

15%

2,90%

3,30%

26%

26%

24%

25%

17%

2,80%

3,90%

28%

22%

25%

20%

20%

2,60%

4,60%

32%

21%

28%

28%

31%

26%

18%

2020 год

2019 год

2018 год

2017 год

2016 год

Добровольное страхование имущества

ПР и ПФ

Добровольное личное страховние

Добровольгое страхование ответственности

ОСАГО

Рисунок 10 – Структура страховых премий по видам страхования,

2016-2020 гг.

Источник: составлено автором на основе [30].

9.

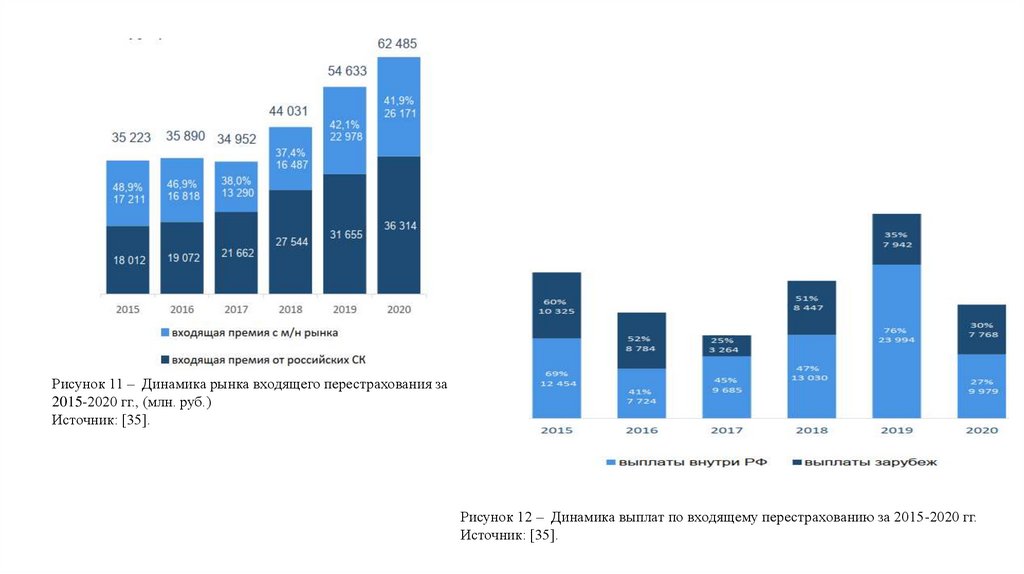

Рисунок 11 – Динамика рынка входящего перестрахования за2015-2020 гг., (млн. руб.)

Источник: [35].

Рисунок 12 – Динамика выплат по входящему перестрахованию за 2015-2020 гг.

Источник: [35].

10.

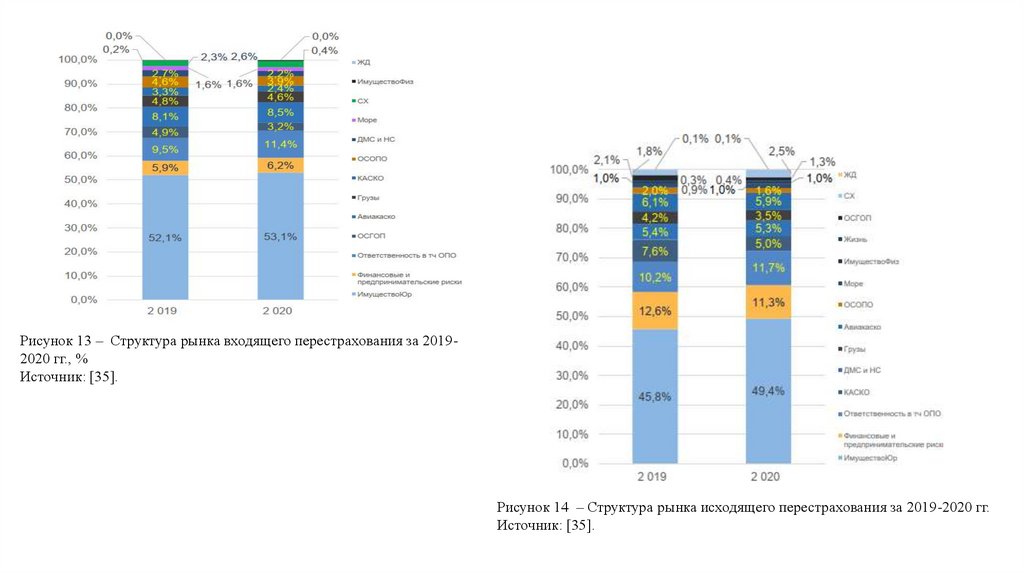

Рисунок 13 – Структура рынка входящего перестрахования за 20192020 гг., %Источник: [35].

Рисунок 14 – Структура рынка исходящего перестрахования за 2019-2020 гг.

Источник: [35].

11.

Рисунок 15 – Динамика сальдо входящего перестрахования за 20152020 гг.Источник: [35].

Рисунок 16 – Доля исходящего перестрахования за 2015-2020 гг.

Источник: [35].

12.

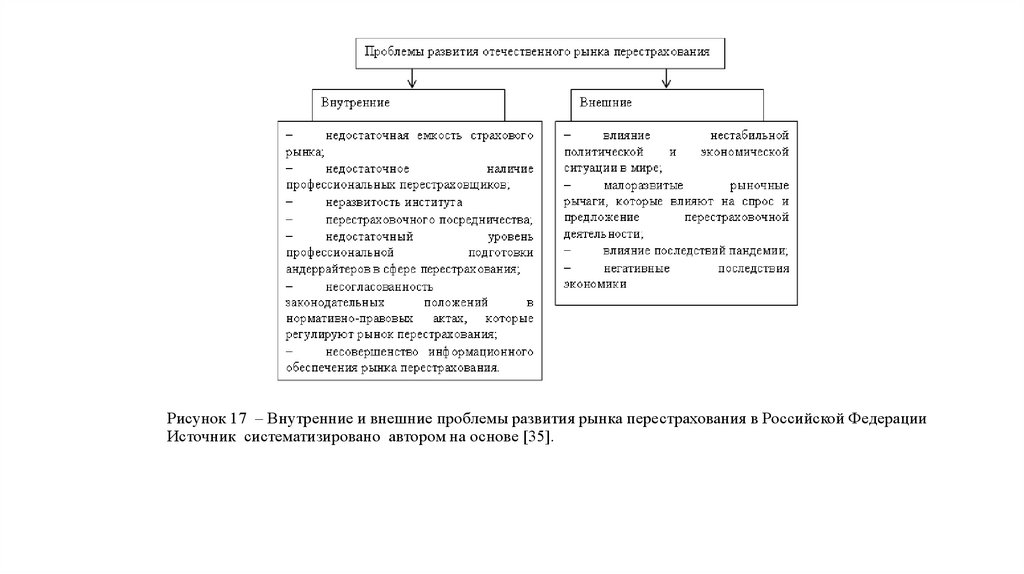

Рисунок 17 – Внутренние и внешние проблемы развития рынка перестрахования в Российской ФедерацииИсточник систематизировано автором на основе [35].

13.

Алгоритм реализации комплекса мероприятий развитиярынка перестрахования в Российской Федерации

Планирование и

разработка

положений комплекса

мероприятий

Реализация основ

комплекса

мероприятий

Контроль за

достижением

поставленных задач

помощью комплекса

мероприятий

- определение потребностей и ожиданий рынка;

- изучение иностранного опыта функционирования

рынка перестрахования;

- обсуждение задач развития в рабочих группах

(участие

государства,

представители

рынка,

представители добровольных объединений, науки).

- принятие комплекса мер и утверждение их на

законодательном уровне;

- информирование по поставленным задачам комплекса

мероприятий всех участников рынка, представителей

государства, субъектов инфраструктуры;

- создание постоянно действующей рабочей группы по

отслеживанию реализации комплекса мероприятий.

- проведение периодического (ежегодного) анализа

полученных результатов по реализации комплекса мер;

внедрение

текущего

редактирования

задач

соответственно изменениям условий внешней среды.

Рисунок 18 – Алгоритм реализации комплекса мероприятий развития рынка перестрахования в Российской Федерации

Источник: систематизировано автором

Финансы

Финансы