Похожие презентации:

Анализ прибыли предприятия

1. Анализ прибыли предприятия

2. Анализ прибыли предприятия

1.2.

3.

4.

5.

6.

Задачи и источники информации анализа

финансовых результатов.

Анализ и оценка уровня и динамики прибыли.

Факторный анализ прибыли от продаж.

Анализ финансовых результатов от прочей

реализации и внереализационной

деятельности.

Анализ и оценка использования чистой

прибыли.

Анализ рентабельности деятельности.

3.

Задачи и источники информации анализа финансовых

результатов.

Любой хозяйствующий в условиях рыночной экономики субъект

стремиться к превышению полученных доходов над

произведенными расходами, т.к. каждая организация

заинтересована в получении положительного результата свой

деятельности (прибыли) .

Прибыль – это особый систематически воспроизводимый ресурс

коммерческой организации, конечная цель развития бизнеса.

Сущность рассматриваемой экономической категории,

заключается в том, что необходимый уровень прибыли это:

– Основной внутренний источник текущего и долгосрочного

развития организации;

– Базовый фактор возрастания рыночной стоимости организации;

– Индикатор и инструмент конкурентоспособности организации при

наличии стабильного и устойчивого уровня прибыли;

– Приоритетный интерес собственника, поскольку он обеспечивает

возможность возрастания капитала;

– Гарант выполнения организацией своих обязательств, источник

удовлетворения социальных потребностей общества.

4. Основными задачами анализа прибыли являются:

1.Систематический контроль выполнения плановреализации продукции и получение прибыли;

2.Определение влияния как объективных, так и

субъективных факторов на прибыль;

3.Выявление резервов увеличения суммы

прибыли и рентабельности;

4.Оценка работы предприятия по использованию

возможностей увеличения прибыли и

рентабельности;

5.Разработка мероприятий по использованию

выявленных резервов.

5. Основные источники информации для анализа прибыли:

– Накладные на отгрузку продукции;– Данные аналитического бухгалтерского учета по счетам

финансовых результатов;

– Бухгалтерская отчетность, форма №2 «Отчет о

фин.результатах»;

– Соответствующие таблицы бизнес-плана предприятия и

отчета об его исполнении.

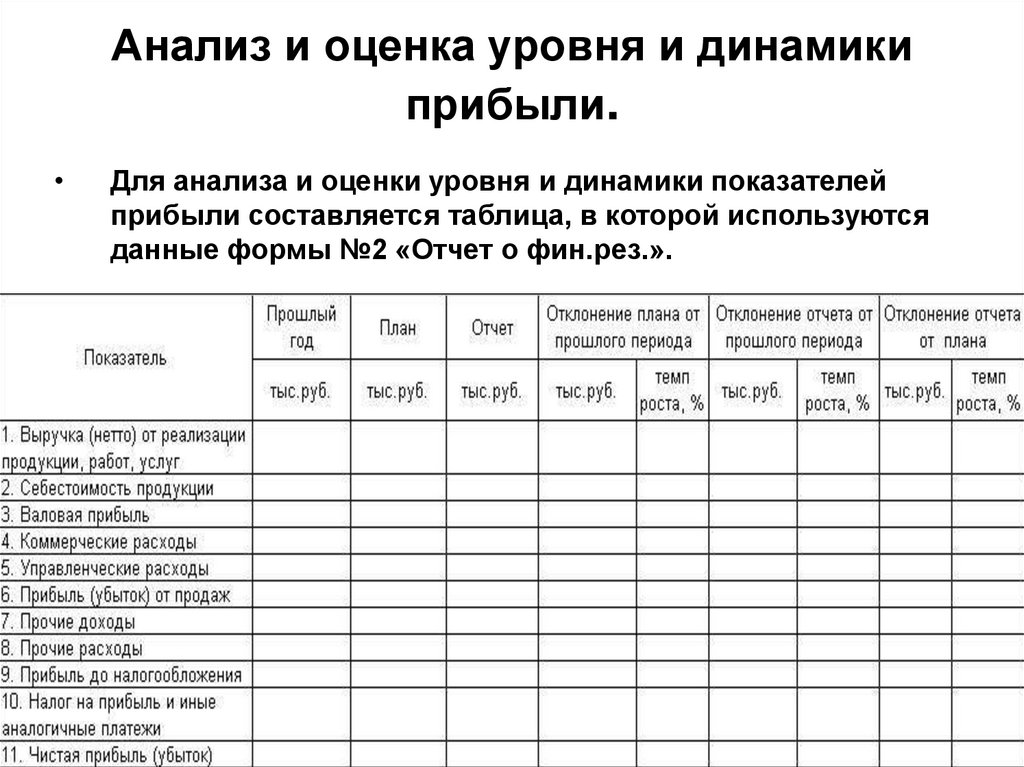

6. Анализ и оценка уровня и динамики прибыли.

Для анализа и оценки уровня и динамики показателей

прибыли составляется таблица, в которой используются

данные формы №2 «Отчет о фин.рез.».

7. Факторный анализ прибыль от реализации продукции, работ, услуг.

Прибыль от реализации продукции в общем случаенаходится под воздействием таких факторов,

как:

–изменение объемов реализации,

–структуры продукции,

–отпускных цен на реализованную продукцию;

–цен на сырье и материалы, топливо, тарифов на

электро- и теплоэнергию и перевозки,

–материальных и трудовых затрат.

8.

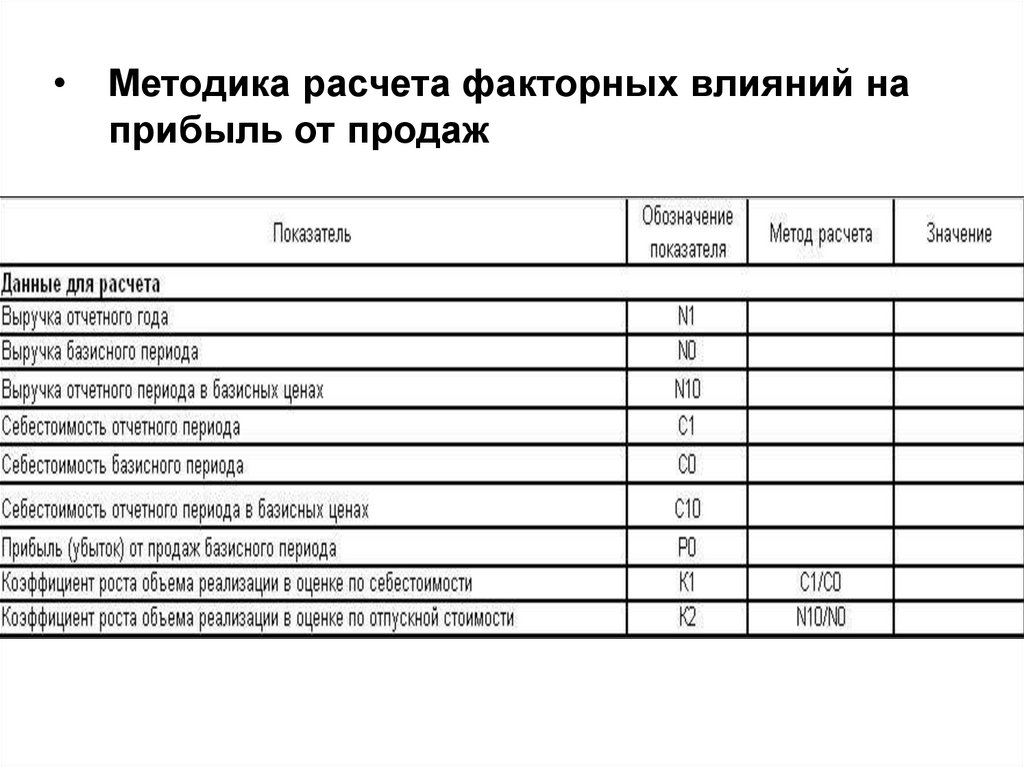

Методика расчета факторных влияний на

прибыль от продаж

9.

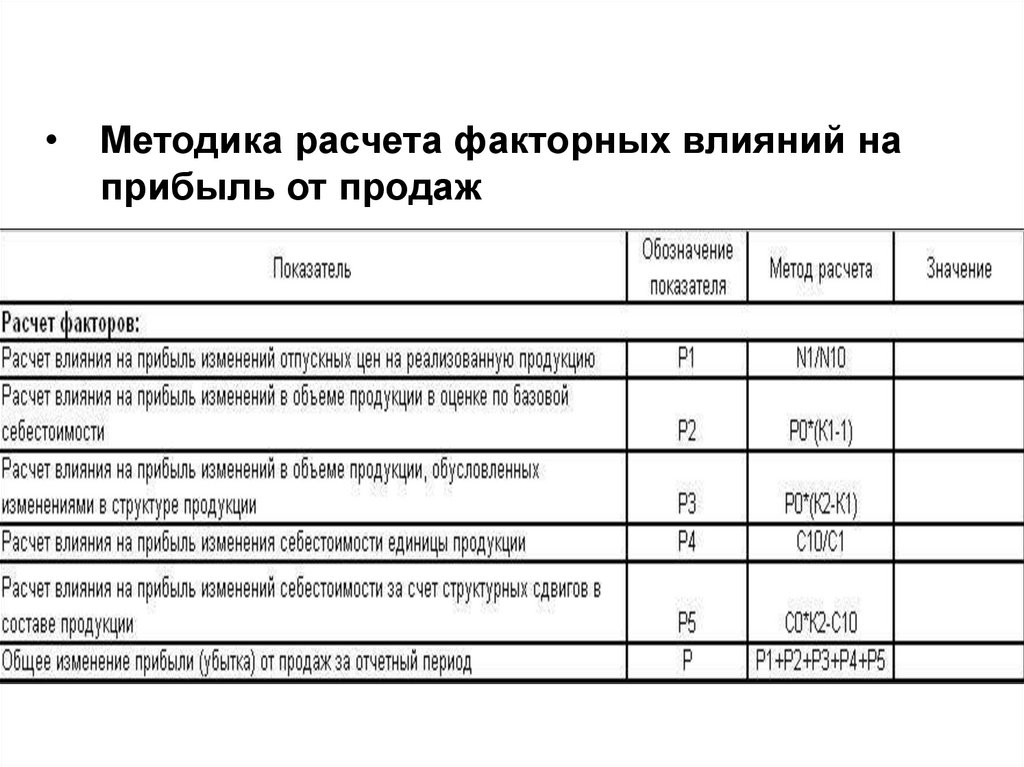

Методика расчета факторных влияний на

прибыль от продаж

10. Анализ финансовых результатов по прочей реализации и внереализационной деятельности.

Выполнение плана по прибыли в значительной

степени зависит от финансовых результатов

деятельности, не связанных с реализацией

продукции, в том числе:

–Операционные доходы и расходы;

–Внереализационные доходы и расходы.

11.

• Операционные доходы:–В состав операционных

доходов включают:

• Проценты к получению по

облигациям и депозитам;

• Доходы от участия в других

организациях;

• Доходы от реализации

основных средств и других

активов и пр.

12.

Внереализационные доходы:

– В состав внереализационных доходов включают:

Безвозмездно полученные активы

Прибыль прошлых лет, выявленная в отчетном периоде;

Курсовые разницы;

Штрафы и неустойки полученные;

Списание кредиторской задолженности с истекшим сроком

исковой давности.

• Суммы страховых возмещений и пр.

Внереализационные расходы:

– В состав внереализационных расходов включают:

• Убытки от списания ТМЦ, выявленных при инвентаризации;

• Суммы уценки производственных запасов;;

• Убытки прошлых лет, выявленные в отчетном периоде;

• Пени и штрафы, неустойки за нарушение условий договоров;

• Списание дебиторской задолженности с истекшим сроком

исковой давности и др.

13. Анализ и оценка использования чистой прибыли.

Чистая прибыль предприятия определяется как разница

между прибылью отчетного периода и величиной налога и

иных аналогичных платежей.

Направление использования чистой прибыли

определяется собственниками предприятия (в АО – Общим

собранием акционеров, в ООО – Общим собранием

участников, в ИП - предпринимателем).

14.

Основные направления использования чистой прибыли:

– Выплата дивидендов;

– Отчисления в резервный фонд в соответствии с

законодательством;

– Образование фонда накопления;

– Образование фонда потребления;

– Образование фонда социальной сферы;

– Отвлечение на благотворительность и другие цели.

15.

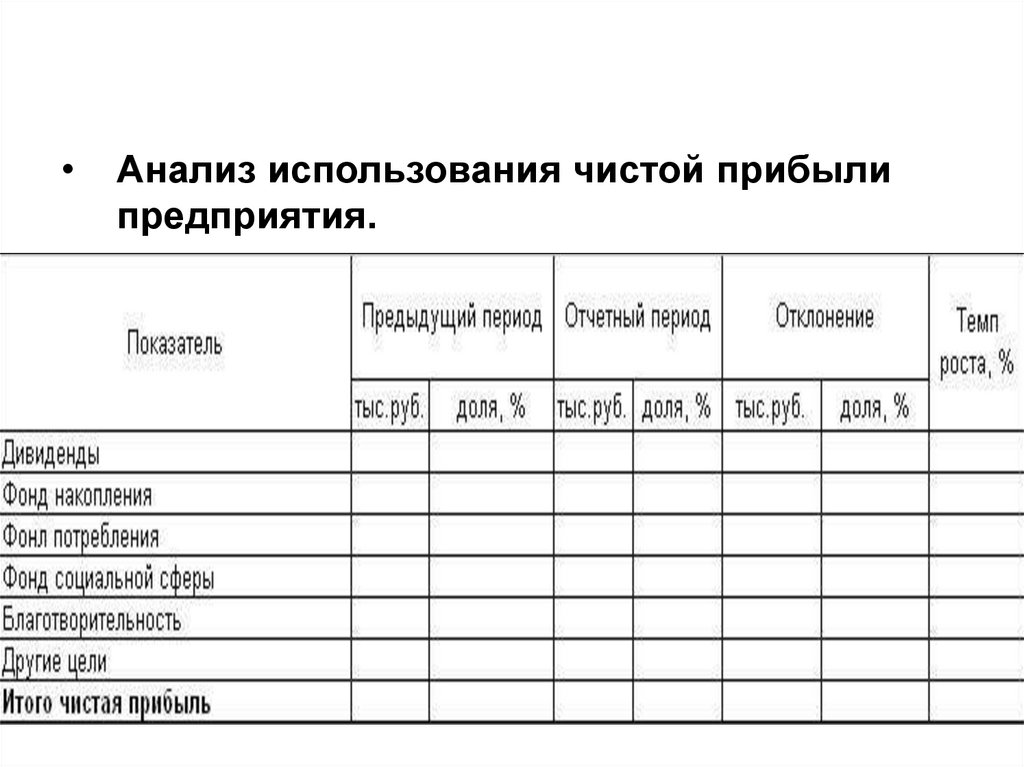

Анализ использования чистой прибыли

предприятия.

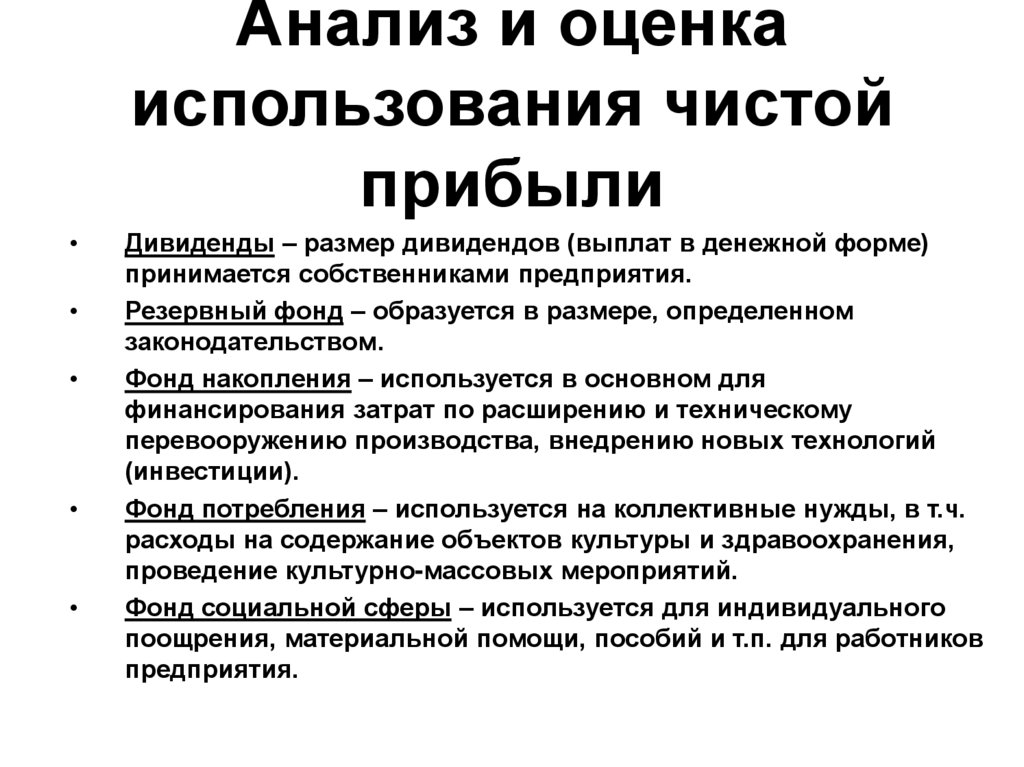

16. Анализ и оценка использования чистой прибыли

Дивиденды – размер дивидендов (выплат в денежной форме)

принимается собственниками предприятия.

Резервный фонд – образуется в размере, определенном

законодательством.

Фонд накопления – используется в основном для

финансирования затрат по расширению и техническому

перевооружению производства, внедрению новых технологий

(инвестиции).

Фонд потребления – используется на коллективные нужды, в т.ч.

расходы на содержание объектов культуры и здравоохранения,

проведение культурно-массовых мероприятий.

Фонд социальной сферы – используется для индивидуального

поощрения, материальной помощи, пособий и т.п. для работников

предприятия.

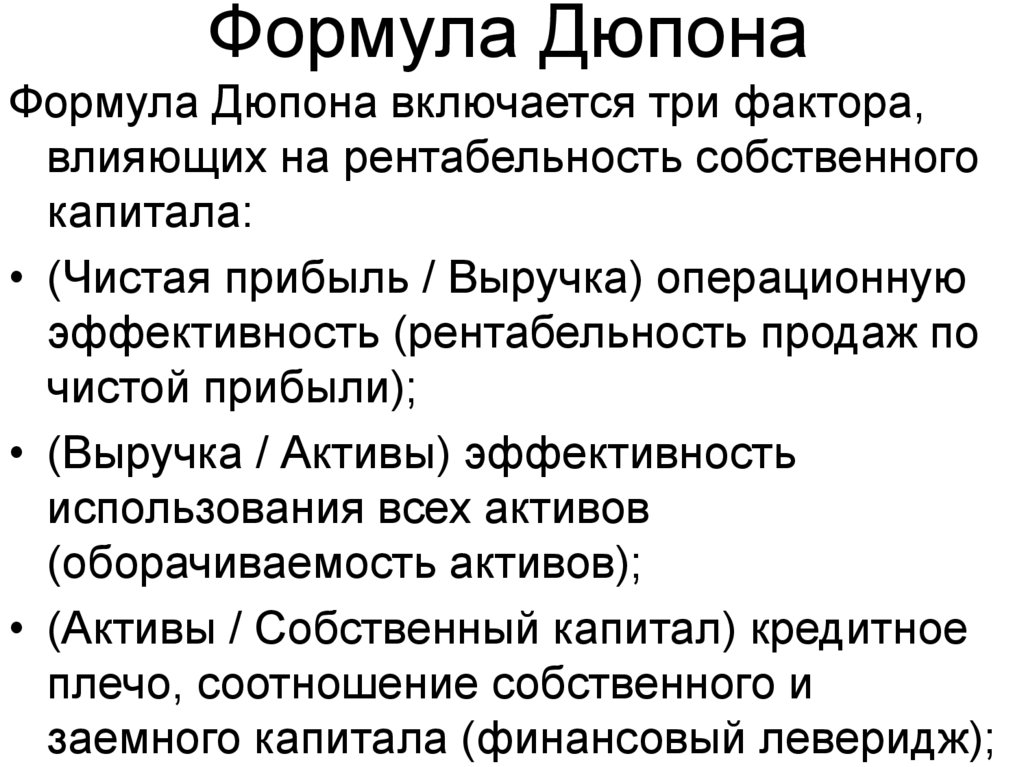

17. Формула Дюпона

Формула Дюпона включается три фактора,влияющих на рентабельность собственного

капитала:

• (Чистая прибыль / Выручка) операционную

эффективность (рентабельность продаж по

чистой прибыли);

• (Выручка / Активы) эффективность

использования всех активов

(оборачиваемость активов);

• (Активы / Собственный капитал) кредитное

плечо, соотношение собственного и

заемного капитала (финансовый леверидж);

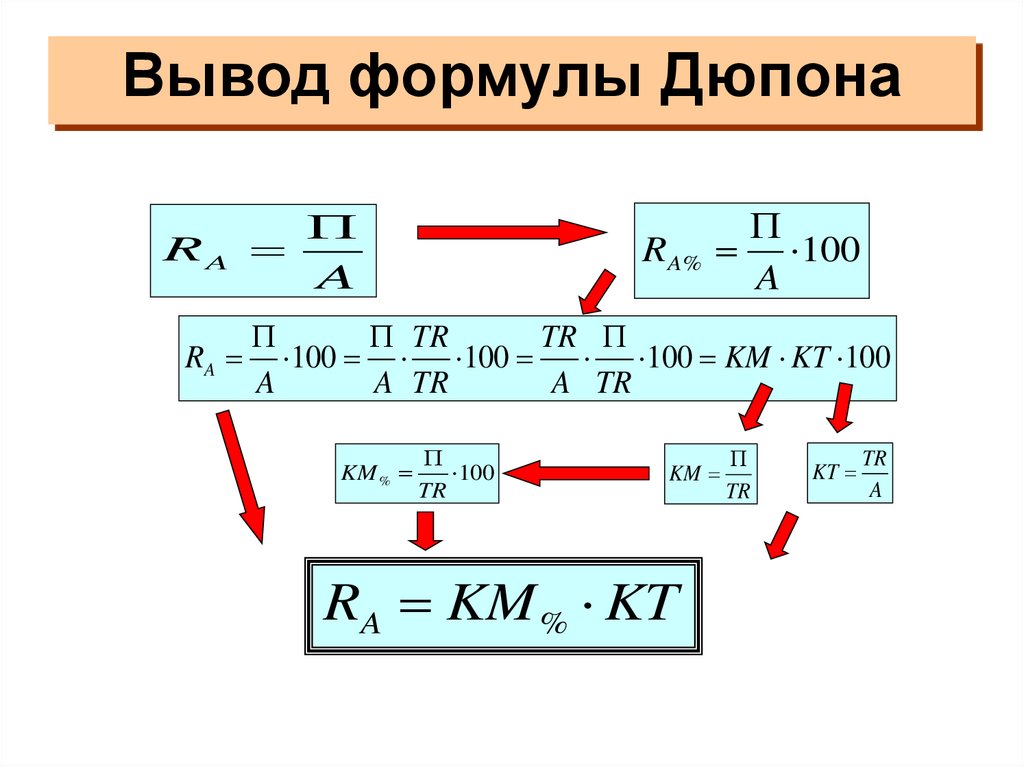

18. Вывод формулы Дюпона

RARA

A

RA%

100

A

TR

TR

100 100

100 KM KT 100

A

A TR

A TR

KM %

100

TR

KM

RA KM % KT

TR

KT

TR

A

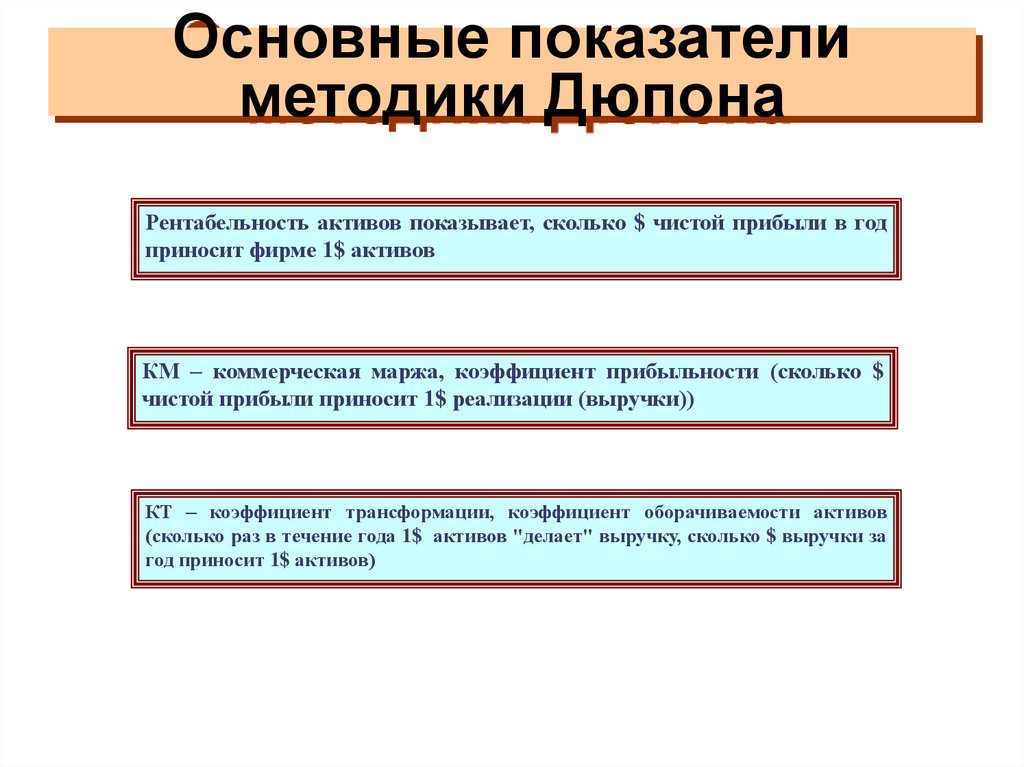

19. Основные показатели методики Дюпона

Рентабельность активов показывает, сколько $ чистой прибыли в годприносит фирме 1$ активов

КМ – коммерческая маржа, коэффициент прибыльности (сколько $

чистой прибыли приносит 1$ реализации (выручки))

КТ – коэффициент трансформации, коэффициент оборачиваемости активов

(сколько раз в течение года 1$ активов "делает" выручку, сколько $ выручки за

год приносит 1$ активов)

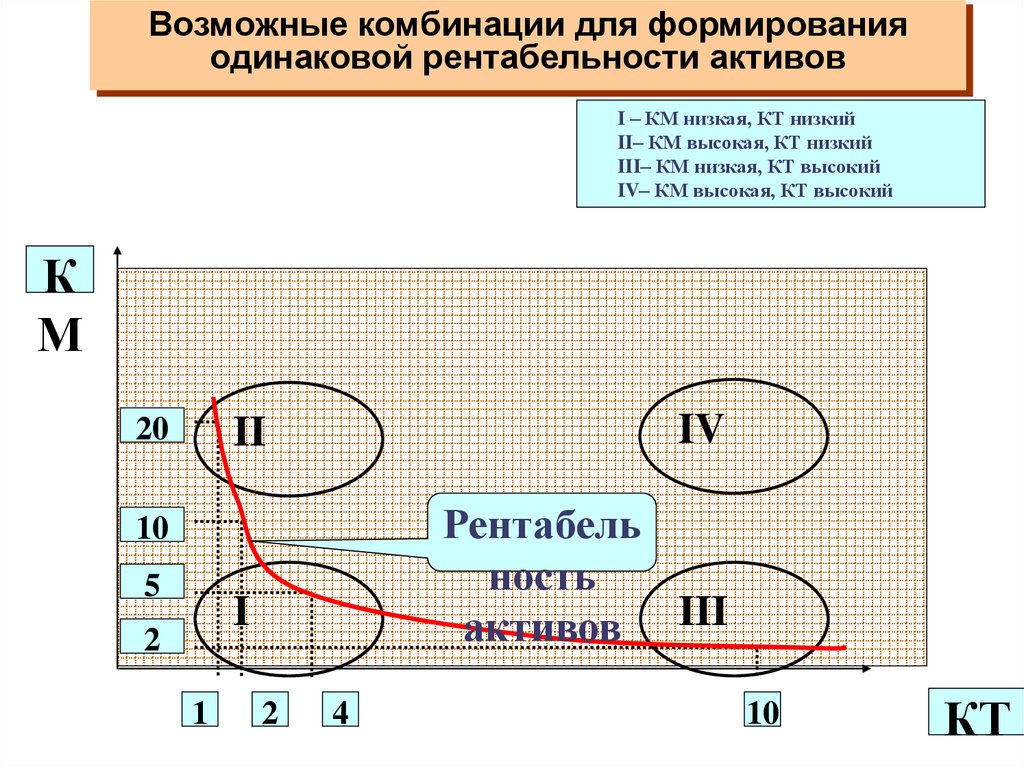

20. Возможные комбинации для формирования одинаковой рентабельности активов

I – КМ низкая, КТ низкийII– КМ высокая, КТ низкий

III– КМ низкая, КТ высокий

IV– КМ высокая, КТ высокий

К

М

IV

II

20

Рентабель

ность

активов III

10

5

I

2

1

2

4

10

КТ

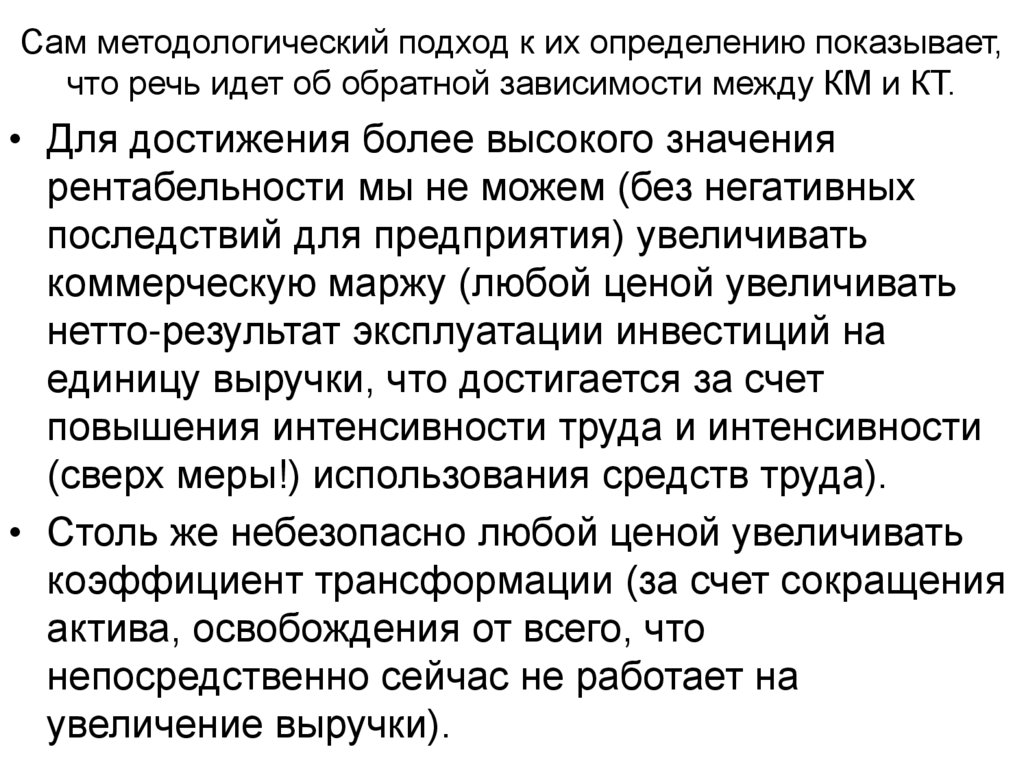

21. Сам методологический подход к их определению показывает, что речь идет об обратной зависимости между КМ и КТ.

• Для достижения более высокого значениярентабельности мы не можем (без негативных

последствий для предприятия) увеличивать

коммерческую маржу (любой ценой увеличивать

нетто-результат эксплуатации инвестиций на

единицу выручки, что достигается за счет

повышения интенсивности труда и интенсивности

(сверх меры!) использования средств труда).

• Столь же небезопасно любой ценой увеличивать

коэффициент трансформации (за счет сокращения

актива, освобождения от всего, что

непосредственно сейчас не работает на

увеличение выручки).

22. два правила:

1. При значительной величине актива наединицу оборота предприятию

намного труднее перемещаться в

другую сферу бизнеса и наоборот

2. 2. Нельзя максимизировать КМ любой

ценой. КТ сразу же напомнит Вам об

этом. Последствия невнимания в

коэффициенту трансформации могут

быть катастрофическими для Вас.

23. Оценка доходности предприятия на основе методов анализа безубыточности

• Точка безубыточности - это такой объемпроизводства и реализации товаров в

натуральном или стоимостном измерении, при

которой предприятие полностью возмещает все

расходы связанные с его деятельностью.

24. Оценка доходности продукции предприятия на основе методов анализа безубыточности

• Группа 1 . Тб/у < ВР товары реализуютсялегко, являются рентабельными и

перспективными для предприятия.

• Задача маркетинга:

• проверка емкости рынка: увеличение

объемов реализации;

• анализ эластичности рынка с целью выбора

рациональной ценовой политики

25.

• Группа 2. Тб/у < ВР - имеютсятрудности реализации:

• Тб/у <ВР незначительные

• Задача маркетинга:

• анализ емкости рынка - нахождение

новых рыночных ниш;

• выработка с учетом спроса и

уровня конкуренции гибкой ценовой

политики

26.

• Группа 3. Тб/у >ВР - имеются трудностиреализации:

• Тб/у> ВР незначительные

Задача маркетинга:

• анализ жизненного цикла товара, выявление

устаревших товаров, реализация которых

бесперспективно для предприятия;

• определение возможностей модернизации

ассортимента;

• выработка с учетом спроса и уровня

конкуренции гибкой ценовой политики.

27.

• Группа 4 . Тб/у = ВР - ситуация характерная,как правило, при освоении новой линии

товара

• Основные задачи маркетинга для данной

группы:

• ускорение сроков выхода на рентабельные

объемы;

• проведение активной рекламной и

маркетинговой работы по подготовке рынков

сбыта.

28.

• Группа 5. Тб/у <0 –МАРЖИНАЛЬНАЯ ПРИБЫЛЬ

ОТРИЦАТЕЛЬНА,

это

безусловно убыточная ситуация

для предприятия, прекращение

реализации которой должно стать

первым шагом антикризисного

управления

29.

Порог рентабельности – этотакой объем производства

продукции и выручка от ее

реализации, при которых

предприятие не имеет ни

прибыли, ни убытков, т.е.

выручка от реализации

продукции только покрывает

затраты

Порог рентабельности

30.

• Порог рентабельности – это такая выручка отреализации, которая =

Постоянные затраты /( Результат от реализации Переменные затраты).

Существуют две формулы порогового количества

товаров:

• - порог рентабельности данного товара / цена

реализации;

• постоянные затраты / цена за единицу товара переменные затраты на единицу товара.

31.

• Операционный рычаг (операционныйлеверидж) показывает во сколько раз темпы

изменения прибыли от продаж превышают

темпы изменения выручки от продаж.

• Операционный леверидж дает возможность

увеличить прибыль при изменении

соотношения переменных и постоянных

затрат.

32.

• Производственный рычаг связан с объёмомреализации и непосредственно с прибылью.

• Каждое изменение выручки от реализации

порождает ещё более сильное изменение прибыли

(это сила рычага).

Сила воздействия производственного рычага

=(Результат от реализации – Переменные

затраты )/ Прибыль.

Эта формула используется в западной практике, как

формула бюджетирования затрат, т.е. на каждое

производство составляют смету затрат, для

определения минимальных постоянных и

минимальных переменных затрат.

Финансы

Финансы