Похожие презентации:

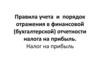

Организация учета расчетов по налогам и сборам

1. Организация учета расчетов по налогам и сборам

Счет 68 «Расчеты по налогам и сборам»Субсчета открываются по видам налогов

68.1 «Расчеты по НДС»

68.2 «Расчеты по НДФЛ»

68.3 «Расчеты по налогу на прибыль»

68.4 «Расчеты по налогу на имущество»

Основание для отражения обязательства –

Расчет по налогу (налоговая декларация)

2. Порядок определения суммы обязательства

Налоговая база и ставки налогов определяется в соответствиис порядком, установленным НК РФ или соответствующими

законами

Данные для расчета налоговой базы – регистры бухгалтерского

учета, регистры налогового учета

В бухгалтерском учете отражают суммы обязательств по

налогам и сборам и операции по уплате налогов и сборов

3. Налог на добавленную стоимость

Счет-фактура – основание для принятия предъявленных суммналога к вычету или возмещению

Регистры по учету НДС:

Книга покупок и журнал учета полученных счетов-фактур

Книга продаж и журнал учета выставленных счетов-фактур

Порядок ведения Книги покупок и Книги продаж установлен

Постановлением Правительством РФ

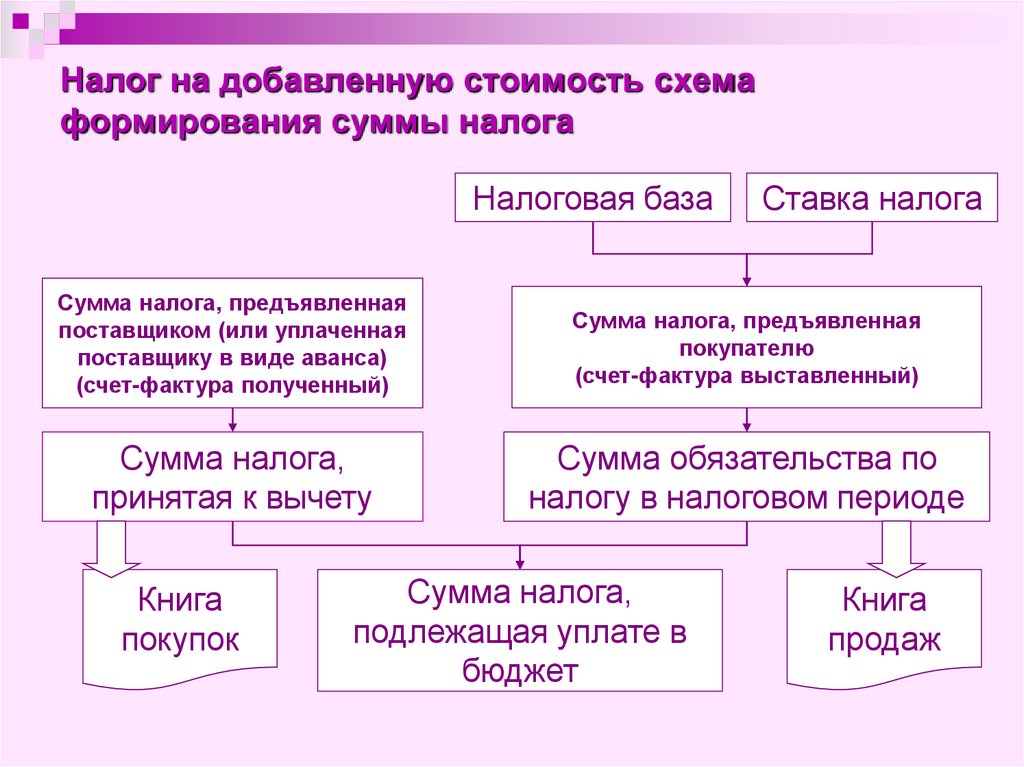

4. Налог на добавленную стоимость схема формирования суммы налога

Налоговая базаСтавка налога

Сумма налога, предъявленная

поставщиком (или уплаченная

поставщику в виде аванса)

(счет-фактура полученный)

Сумма налога, предъявленная

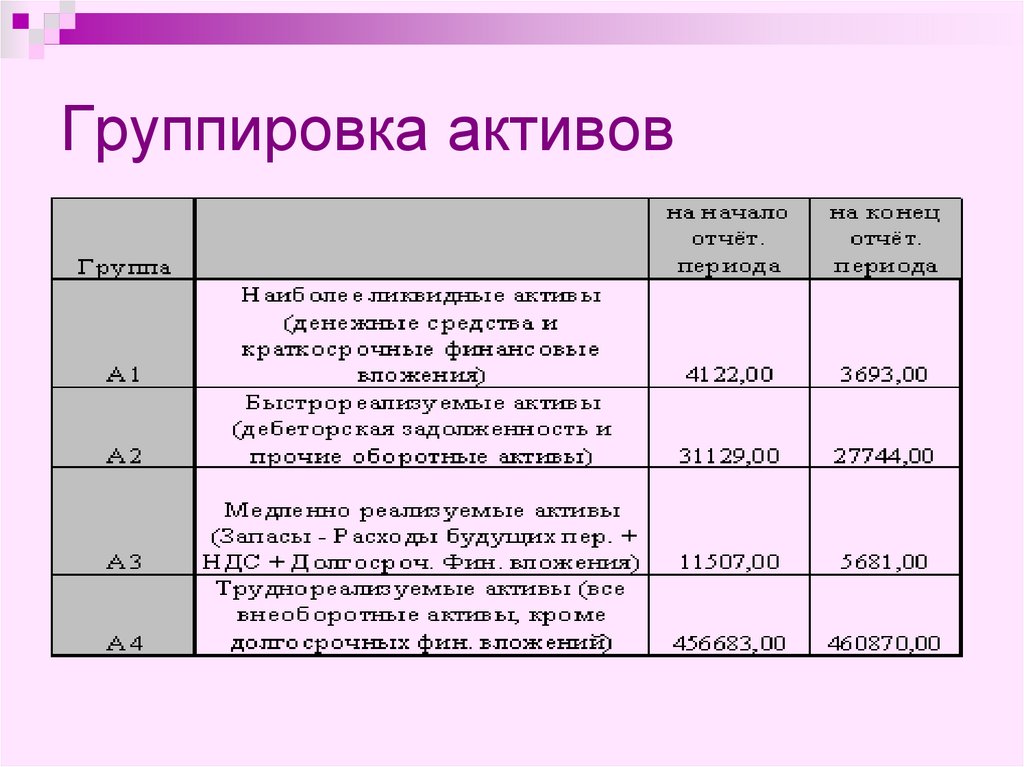

покупателю

(счет-фактура выставленный)

Сумма налога,

принятая к вычету

Сумма обязательства по

налогу в налоговом периоде

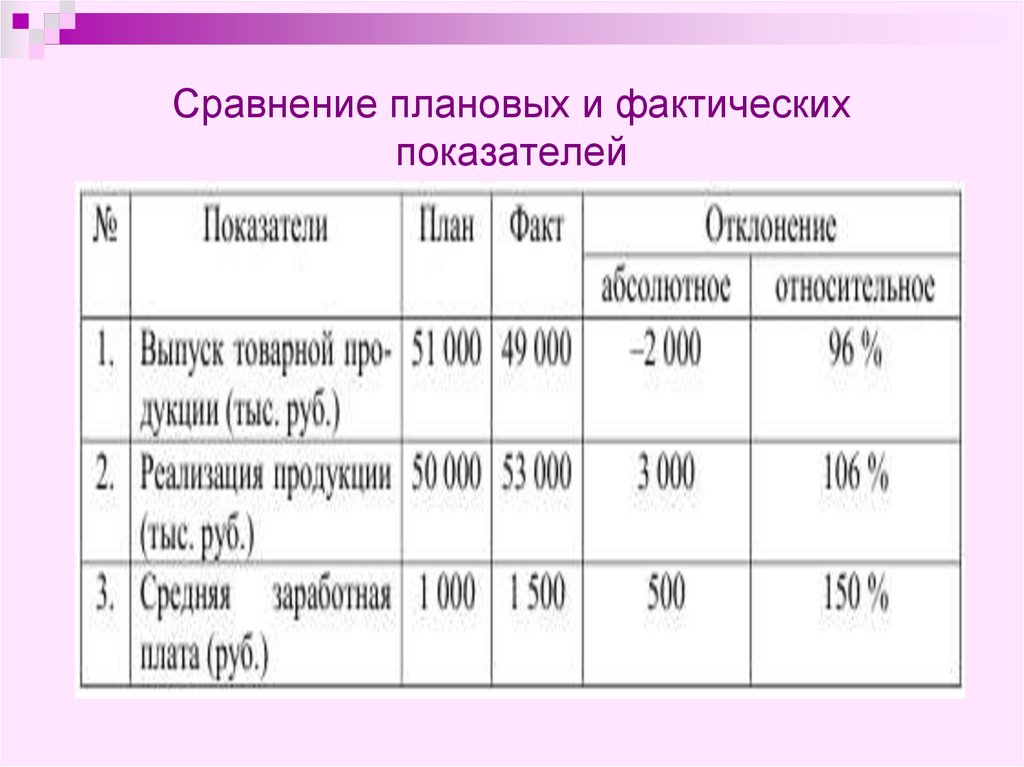

Книга

покупок

Сумма налога,

подлежащая уплате в

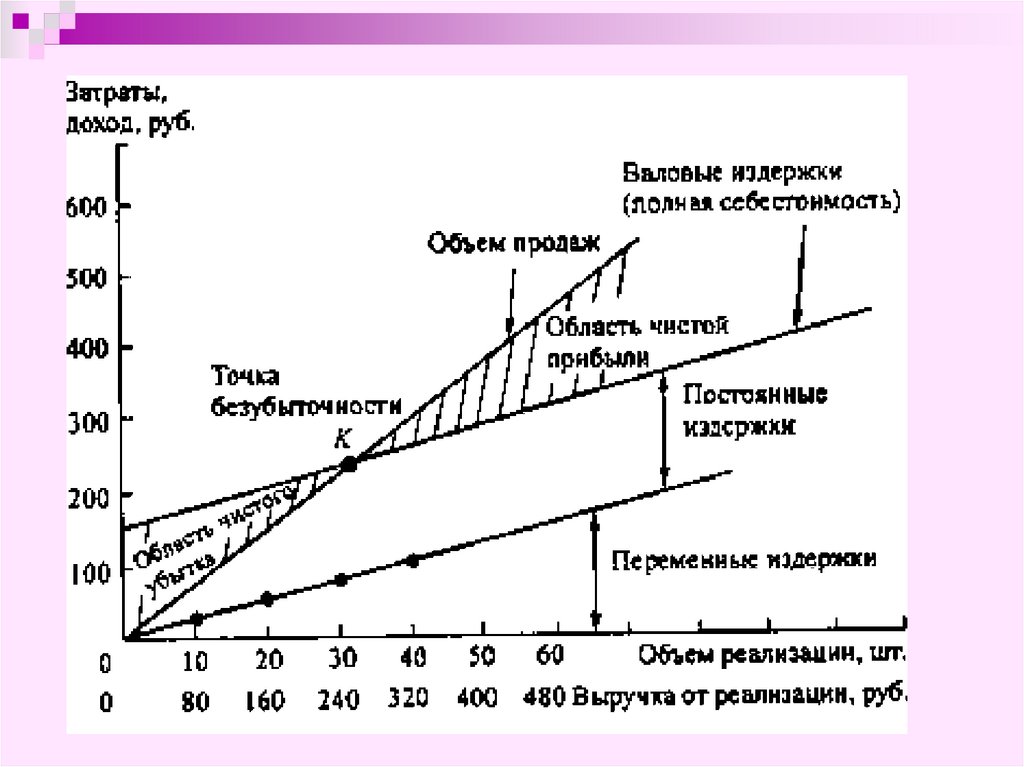

бюджет

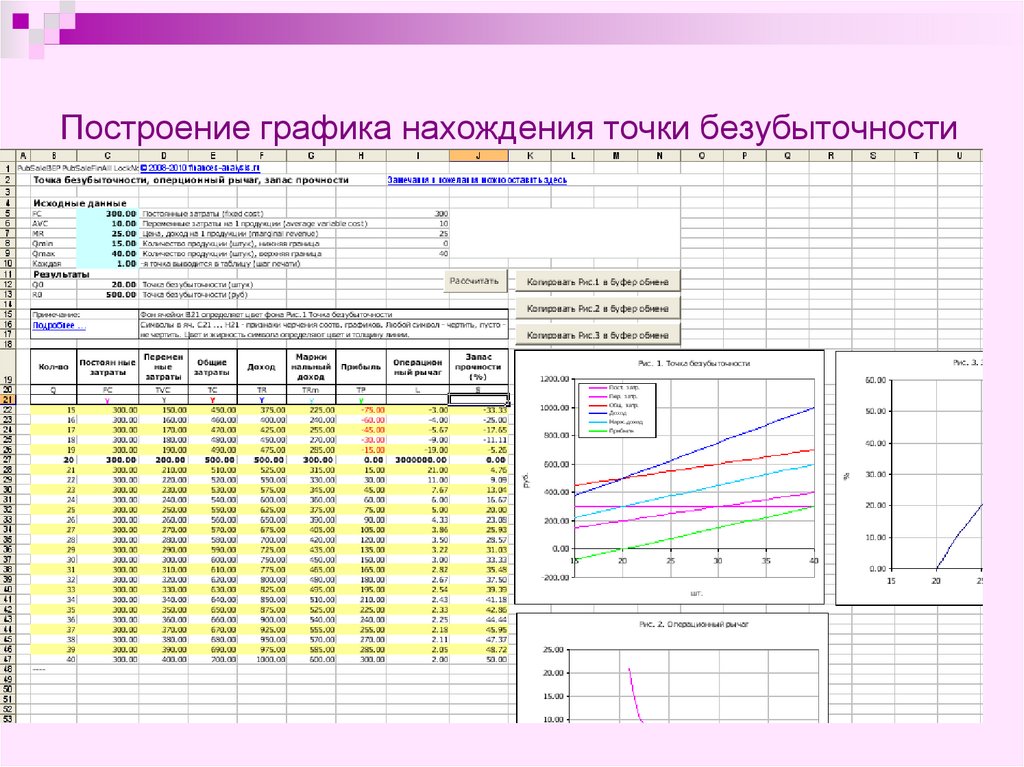

Книга

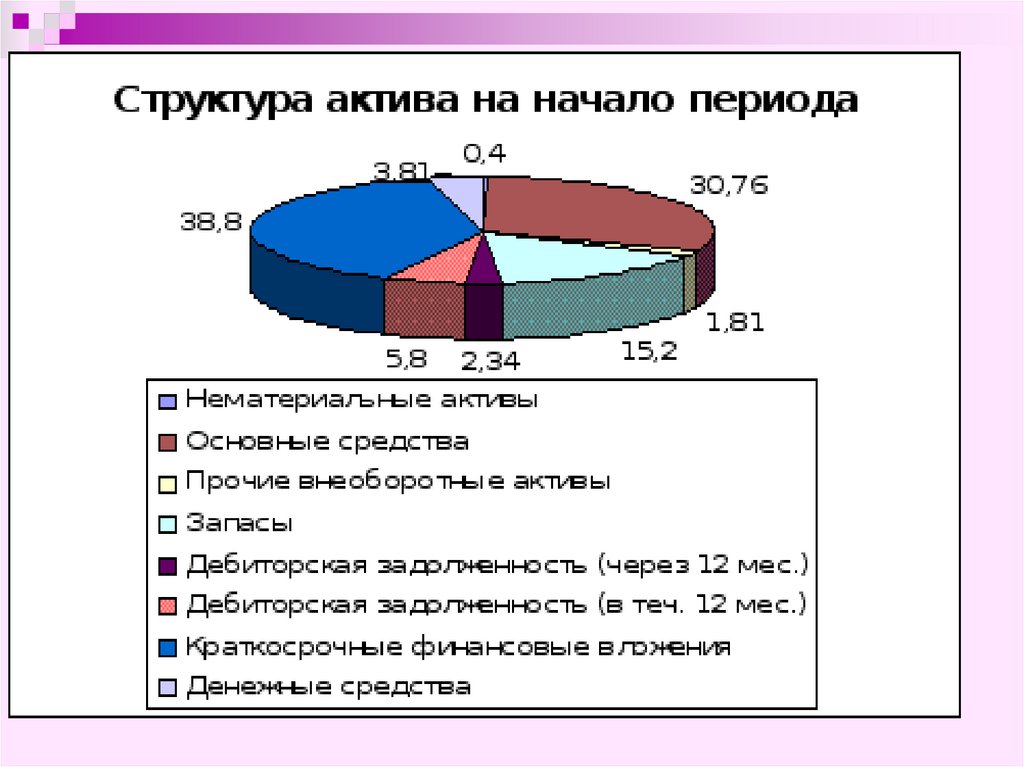

продаж

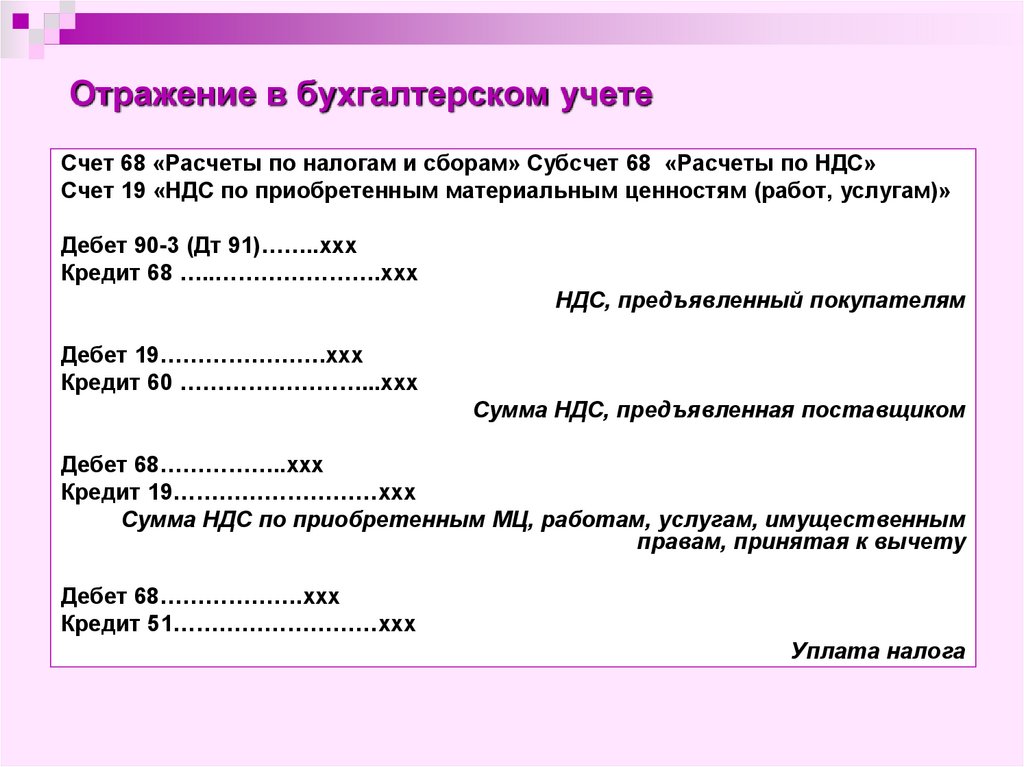

5. Отражение в бухгалтерском учете

Счет 68 «Расчеты по налогам и сборам» Субсчет 68 «Расчеты по НДС»Счет 19 «НДС по приобретенным материальным ценностям (работ, услугам)»

Дебет 90-3 (Дт 91)……..ххх

Кредит 68 …..………………….ххх

НДС, предъявленный покупателям

Дебет 19………………….ххх

Кредит 60 ……………………...ххх

Сумма НДС, предъявленная поставщиком

Дебет 68……………..ххх

Кредит 19………………………ххх

Сумма НДС по приобретенным МЦ, работам, услугам, имущественным

правам, принятая к вычету

Дебет 68……………….ххх

Кредит 51………………………ххх

Уплата налога

6. Налог на прибыль организаций

Налоговая база определяется на основе данных налогового учетаНалоговый учет – система обобщения информации для

определения налоговой базы на основе данных первичных

документов, сгруппированных в соответствии

установленным НК РФ порядком

Налоговый учет может вестись:

- в регистрах бухгалтерского учета, дополненных необходимыми

реквизитами;

- в самостоятельных аналитических регистрах налогового учета.

Расчет налоговой базы за отчетный (налоговый) период

составляется на основании данных налогового учета

нарастающим итогом с начала года

7. Разница между бухгалтерской прибылью и налогооблагаемой прибылью

Бухгалтерская прибыльДоходы, полученные за период, признанные и оцененные по

правилам бухгалтерского учета (ПБУ 9/99), уменьшенные на

величину расходов за отчетный период, признанных и

оцененных по правилам бухгалтерского учета (ПБУ 10/99).

Налогооблагаемая прибыль Доходы, уменьшенные на величину расходов, признанные и

оцененные в соответствии с требованиями, установленным

Налоговым кодексом РФ (25 Глава «Налог на прибыль»)

8. Отражение разниц в бухгалтерском учете в соответствии с ПБУ 18 «Учет расчетов по налогу на прибыль»

Постоянные разницы (ПР)доходы и расходы, формирующие бухгалтерскую прибыль (убыток)

отчетного периода и исключаемые из налоговой базы по налогу на

прибыль как отчетного так и следующих периодов

Временные разницы (ВР)

доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в

одном отчетном периоде, а налоговую базу по налогу на прибыль - в

другом

9. Постоянные разницы

ПР образуются в результате:- превышения фактических расходов над нормируемой величиной

расходов;

- непризнания расходов, связанных с передачей имущества

(безвозмездно и др.);

- др.

10. Постоянное налоговое обязательство (ПНР)

Сумма налога, приводящая к увеличению налоговых платежей по налогу вотчетном периоде:

ПНР = ПР х ставка налога

Дебет 99 субсчет «Постоянное налоговое обязательство»

Кредит 68 субсчет «Расчеты по налогу на прибыль»

Отражается сумма ПНР в том отчетном периоде, в котором возникла

постоянная разница

11. Временные разницы

Временные разницы формируют: отложенный налог на прибыль – сумма,влияющая на величину налога на прибыль в будущих периодах

Временные разницы:

- вычитаемые временные разницы приводят к уменьшению

налога в следующих периодах;

- налогооблагаемые временные разницы приводят к увеличению

налога в следующих периодах.

12. Вычитаемые временные разницы (ВВР)

ВВР образуются в результате:-применения разных способов амортизации

-разных способов признания затрат расходами периода

-разных правил оценки остаточной стоимости продаваемых основных

средств

-использования для целей налогообложения кассового метода

определения доходов и расходов

-убытка, перенесенного на будущее

-др.

ВВР отражаются в аналитическом учете соответствующего счета активов

или обязательств, в оценке которых возникла разница

С течением времени ВВР уменьшаются или полностью погашаются

13. Отложенный налоговый актив (ОНА)

Часть отложенного налога на прибыль, которая уменьшит сумму налога вследующих периодах

ОНА = ВВР х ставка налога

ОНА признается в случае, если существует вероятность, что в следующих

периодах организация получит налогооблагаемую прибыль

Дебет сч. 09 «Отложенные налоговые активы»

Кредит сч. 68 субсчет «Расчеты по налогу на прибыль»

Сумма отложенного налогового актива в том отчетном периоде, в

котором возникла ВВР

Дебет 68 субсчет «Расчеты на налогу на прибыль»

Кредит 09 «Отложенные налоговые активы»

По мере уменьшения или полного погашения ВВР уменьшается или

погашается ОНА

Дебет 99 «Прибыли и убытки»

Кредит 09 «Отложенные налоговые активы»

Списание ОНА в случае выбытия актива, по которому возникла ВВР

14. Налогооблагаемые временные разницы (НВР)

НВР образуются в результате:-применения разных способов амортизации

-использования для целей налогообложения кассового метода

определения доходов (выручки, процентов к получению)

-использования разных правил отражения расходов по привлеченным

средствам

-Др.

НВР отражаются в аналитическом учете соответствующего счета активов

или обязательств, в оценке которых возникла разница

С течением времени НВР уменьшаются или полностью погашаются

15. Отложенное налоговое обязательство (ОНО)

Часть отложенного налога на прибыль, которая увеличит сумму налога вследующих периодах

ОНО = НВР х ставка налога

ОНО признается в том отчетном периоде, в котором возникли НВР

По мере уменьшения или погашения НВР уменьшается ОНО

Дебет сч. 68 субсчет «Расчеты по налогу на прибыль»

Кредит сч. 77 «Отложенные налоговые обязательства»

Сумма отложенного налогового обязательства в том отчетном

периоде, в котором возникла НВР

Дебет 77 «Отложенные налоговые обязательства»

Кредит 68 субсчет «Расчеты на налогу на прибыль»

По мере уменьшения или полного погашения НВР уменьшается или

погашается ОНО

Дебет 77 «Отложенные налоговые обязательства»

Кредит 99 «Прибыли и убытки»

Списание ОНО в случае выбытия актива или обязательства, по

которому возникла НВР

16. Условный расход (доход) по налогу на прибыль

Условный расход по налогу на прибыль == Прибыль бух. х ставка налога

Дебет 99 субсчет «Условный расход по налогу на прибыль»

Кредит 68 субсчет «Расчеты по налогу на прибыль»

Условный доход по налогу на прибыль =

= Убыток бух. х ставка налога

Дебет 68 субсчет «Расчет по налогу на прибыль»

Кредит 99 субсчет «Условный доход по налогу на прибыль»

Текущий налог на прибыль

+Текущий налог на прибыль(-текущий налоговый убыток) =

+Условный расход (-условный доход) + +Постоянное налоговое

обязательство + +Отложенный налоговый актив –

- Отложенное налоговое обязательство

17. Уплата налога на прибыль (авансовых платежей по налогу)

Дебет 68 субсчет «Расчеты по налогу на прибыль»Кредит 51 «Расчетный счет»

Уплачен налог на прибыль в федеральный бюджет

Дебет 68 субсчет «Расчеты по налогу на прибыль»

Кредит 51 «Расчетный счет»

Уплачен налог на прибыль в региональный бюджет

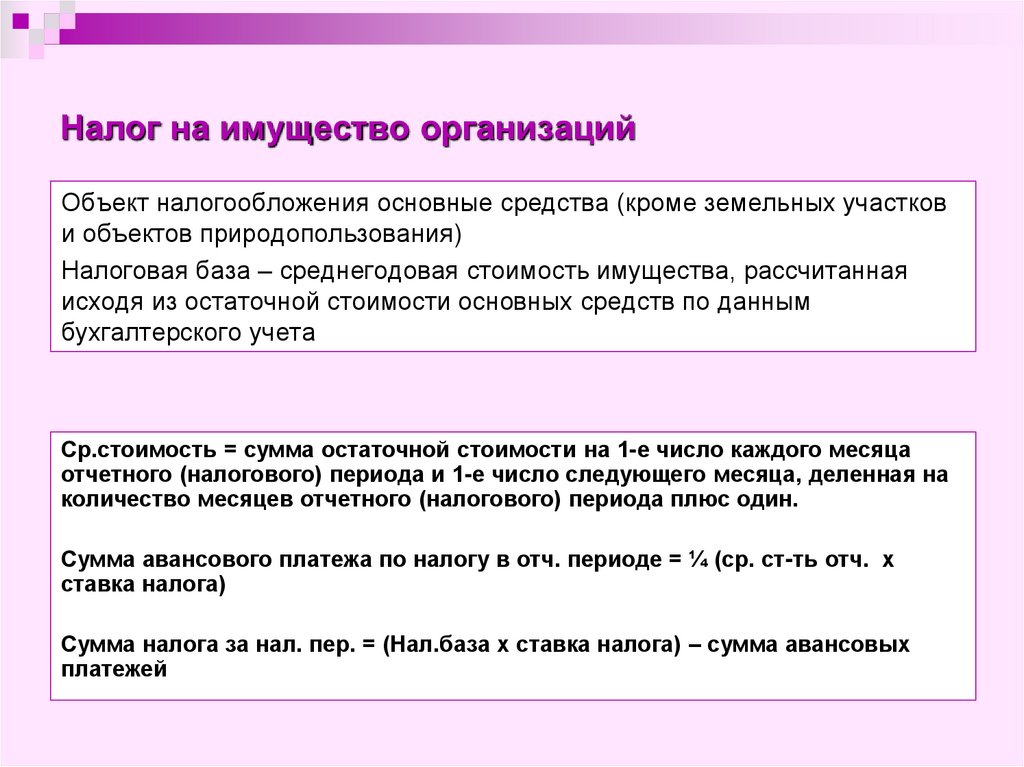

18. Налог на имущество организаций

Объект налогообложения основные средства (кроме земельных участкови объектов природопользования)

Налоговая база – среднегодовая стоимость имущества, рассчитанная

исходя из остаточной стоимости основных средств по данным

бухгалтерского учета

Ср.стоимость = сумма остаточной стоимости на 1-е число каждого месяца

отчетного (налогового) периода и 1-е число следующего месяца, деленная на

количество месяцев отчетного (налогового) периода плюс один.

Сумма авансового платежа по налогу в отч. периоде = ¼ (ср. ст-ть отч. х

ставка налога)

Сумма налога за нал. пер. = (Нал.база х ставка налога) – сумма авансовых

платежей

19. Учет начисления и уплаты налога

Дебет 91 субсчет «Прочие расходы»Кредит 68 субсчет «Расчеты по налогу на имущество»

Начислен налог на имущество (авансовый

платеж) за период

Дебет 68 субсчет «Расчеты по налогу на имущество»

Кредит 51 «Расчетный счет»

Уплачен налог (авансовый платеж)

20. Концепция бухгалтерской отчетности в России. Понятие, цель и задачи анализа финансовой отчетности организации

В конце 1990-х – начале 2000-х гг. в областибухгалтерского учета и отчетности в

Российской Федерации произошли

значительные изменения, во многом

предопределенные Программой

реформирования бухгалтерского учета в

соответствии с Международными

стандартами финансовой отчетности,

утвержденной постановлением

Правительства Российской Федерации от 6

марта 1998 г. № 283.

21. Анализ финансовой отчетности организации

– это часть финансового и соответственноэкономического анализа, связанная с

исследованием финансового состояния и

финансовых результатов организации на

основе данных ее финансовой отчетности.

Предмет анализа финансовой

отчетности организации – финансовое

состояние и финансовые результаты

организации (предприятия).

22. Финансовое состояние-

Финансовое состояниеспособность организации финансировать свою

деятельность. Оно характеризуется

обеспеченностью финансовыми ресурсами,

необходимыми для нормального функционирования

организации, целесообразностью их размещения,

интенсивностью и эффективностью использования.

К финансовым результатам организации

относят валовую прибыль, прибыль от продаж,

операционную прибыль, внереализационную

прибыль, прибыль до налогообложения, чистую

прибыль и нераспределенную прибыль.

23. Объект анализа

финансовой отчетности организации – формыфинансовой отчетности организации:

Приложение № 1 «Бухгалтерский баланс»;

Приложение № 2 «Отчет о прибылях и убытках»;

Приложение № 3 «Отчет об изменениях капитала»;

Приложение № 4 «Отчет о движении денежных

средств»;

Приложение № 5 «Приложение к бухгалтерскому

балансу».

К приказу Минфина РФ №66н от 02.07.2010г.

24. Анализ финансовой отчетности организации может рассматриваться с двух позиций:

как внешний финансовый анализ организации;как элемент внутреннего финансового анализа

организации.

Цель анализа финансовой отчетности как

внешнего финансового анализа организации

заключается в оценке ее рейтинга (внешнего),

финансовой устойчивости,

платежеспособности и надежности, т.е. в

уменьшении степени риска взаимодействия данной

организации и ее контрагентов.

25. Цель анализа финансовой отчетности как элемента внутреннего финансового анализа организации –

рассмотреть состояние ее финансовыхресурсов, дать внутреннюю оценку

рейтинга и выявить финансовые

резервы, в конечном итоге – обеспечить

эффективное управление

ликвидностью организации.

26. Цель анализа финансовой отчетности организации достигается в ходе решения ряда следующих аналитических задач:

дать оценку имущественного положения организации;оценить финансовую устойчивость организации;

оценить платежеспособность и ликвидность организации;

выполнить анализ формирования финансовых результатов

организации;

проанализировать распределение и использование прибыли

организации;

рассчитать и проанализировать показатели деловой активности

(оборачиваемости, рентабельности) организации;

осуществить комплексную оценку финансового состояния организации;

предложить комплекс рекомендаций, направленных на повышение

финансовых результатов и улучшение финансового состояния

организации;

прогнозировать финансовые результаты и финансовое состояние

организации.

27. Анализ финансовой отчетности организации может быть выполнен в четыре этапа:

I этап. Предварительный анализ (экспресс-анализ) финансовойотчетности организации.

II этап. Углубленный анализ финансовой отчетности

организации.

III этап. Обобщение результатов анализа финансовой отчетности

организации, переходящее в разработку рекомендаций,

направленных на повышение ее финансовых

результатов и улучшение финансового состояния.

IV этап. Прогнозирование финансовой отчетности

организации.

28. Основные методические приемы анализа финансовой отчетности

способ абсолютных величин;способ относительных величин;

способ средних величин;

сравнение;

группировка;

графический способ;

табличный способ;

балансовый способ;

способ цепных подстановок;

способ абсолютных разниц.

29. Способ абсолютных величин

Может использоваться :во-первых, в качестве информационной базы

(показатели финансовой отчетности) для

исчисления относительных и средних величин;

во-вторых, как расчетные показатели,

характеризующие те или иные аспекты

финансового состояния организации (например,

абсолютные показатели оценки ликвидности

бухгалтерского баланса).

30. Группировка активов по степени ликвидности ООО «Ревдинская Транспортная Компания»

АктивыНаиболее

ликвидные

активы

На начало года

тыс. руб

На конец года

тыс. руб.

Абсолютное

отклонение,

тыс.руб.

325

300

40 870

43 507

+ 2 637

Медленно

реализуемые

активы

21 833

28 904

+7 071

Трудно

реализуемые

активы

42 089

47 782

+ 5 693

105 117

120 493

+15 376

Быстрореализу

емые активы

Итого:

-25

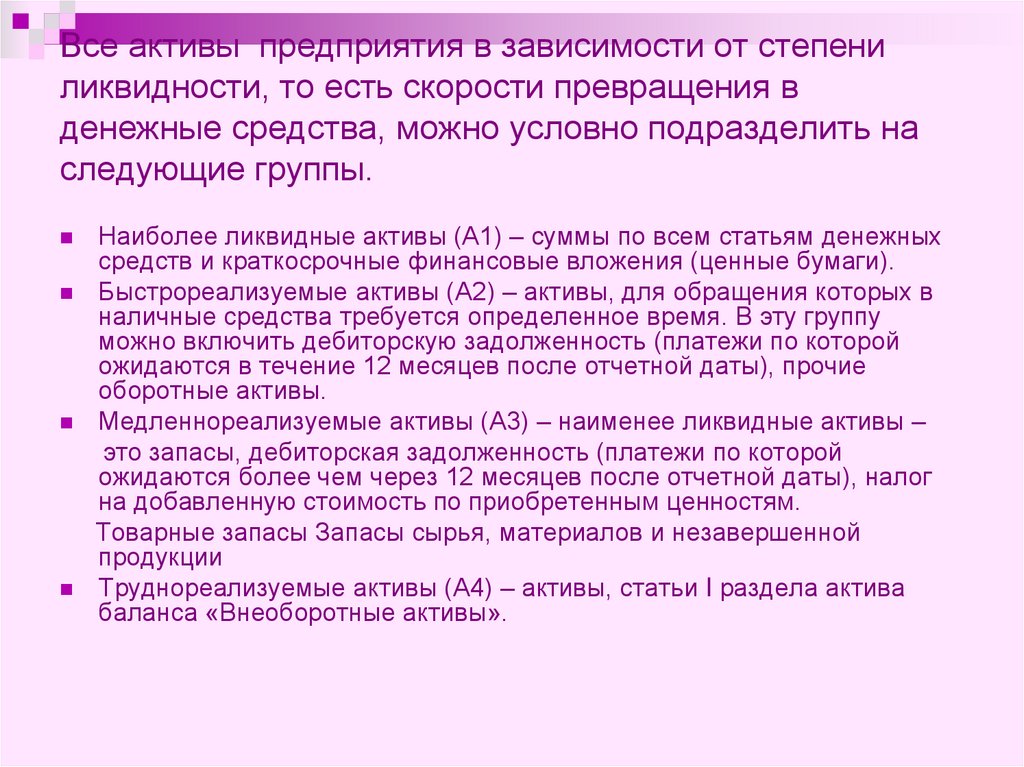

31. Все активы предприятия в зависимости от степени ликвидности, то есть скорости превращения в денежные средства, можно условно

подразделить наследующие группы.

Наиболее ликвидные активы (А1) – суммы по всем статьям денежных

средств и краткосрочные финансовые вложения (ценные бумаги).

Быстрореализуемые активы (А2) – активы, для обращения которых в

наличные средства требуется определенное время. В эту группу

можно включить дебиторскую задолженность (платежи по которой

ожидаются в течение 12 месяцев после отчетной даты), прочие

оборотные активы.

Медленнореализуемые активы (А3) – наименее ликвидные активы –

это запасы, дебиторская задолженность (платежи по которой

ожидаются более чем через 12 месяцев после отчетной даты), налог

на добавленную стоимость по приобретенным ценностям.

Товарные запасы Запасы сырья, материалов и незавершенной

продукции

Труднореализуемые активы (А4) – активы, статьи I раздела актива

баланса «Внеоборотные активы».

32. Способ относительных величин.

относительные величины (показатели) отражаютсоотношение величины изучаемого явления с

величиной какого-либо другого явления или того же

явления, но взятого за другое время или по другому

объекту. В данном случае относительные величины

получают делением одного абсолютного показателя

финансовой отчетности на другой, который

принимается за базу сравнения. Относительные

величины выражаются в форме коэффициентов (при

базе 1) или процентов (при базе 100).

33. Горизонтальный анализ отчета о прибылях и убытках

Показатели2012г

(тыс.руб.)

2013г

(тыс.руб.)

1) Выручка (нетто) от

продажи товаров

(продукции, работ и

услуг)

291 384

392 313

134,6

277 936

376 044

135,3

13 448

16 269

120,9

2) Себестоимость

проданных товаров

(продукции, работ и

Относительное

отклонение, %

услуг)

3) Прибыль (убыток)

от продаж

4) Отложенные

налоговые активы

279

100

35,8

34. Способ средних величин

. В анализе финансовой отчетности средниевеличины используются для обобщения типичных,

однородных показателей и исключения случайных

отдельных значений и колебаний и позволяют

переходить от единичного к общему, от случайного –

к закономерному. Существует достаточно большое

количество форм средних величин, но в анализе

финансовой отчетности наибольшее применение

получили две из них: средняя арифметическая и

средняя хронологическая.

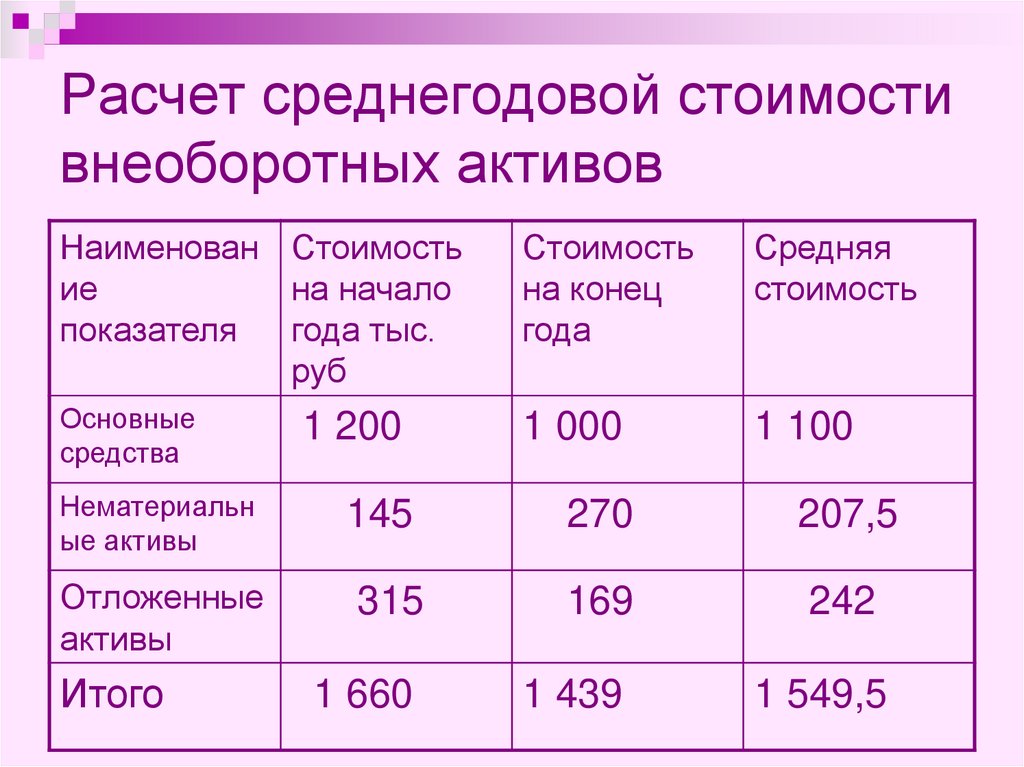

35. Расчет среднегодовой стоимости внеоборотных активов

Наименован Стоимостьие

на начало

показателя

года тыс.

руб

Стоимость

на конец

года

Средняя

стоимость

Основные

средства

1 200

1 000

1 100

145

270

207,5

315

169

242

1 660

1 439

1 549,5

Нематериальн

ые активы

Отложенные

активы

Итого

36. Сравнение.

– это научный метод познания, в процессе которого изучаемое явлениесопоставляется с уже известными явлениями с целью выявления

общих черт и различий между ними. :

сопоставление плановых и фактических показателей (если анализ

финансовой отчетности выполняется в рамках внутреннего

финансового анализа);

сопоставление фактических показателей с нормативными

(рекомендуемыми);

сравнение фактических показателей с показателями прошлых

периодов;

межхозяйственные сравнения;

сравнение показателей анализируемой организации со средними

данными (по региону, отрасли и т. д.);

сопоставление результативных показателей до и после изменения

какого-либо фактора.

37. Сравнение плановых и фактических показателей

38. Группировка информации

– деление массы изучаемой совокупности объектов накачественно однородные группы по соответствующим

признакам.

группировка помогает разъяснить смысл средних величин,

показать роль отдельных единиц в них, выявить взаимосвязь

между изучаемыми показателями.

По сложности построения различают два вида группировок:

простые и комбинированные.

В основе построения простой группировки лежит один

группировочный признак,

а в основе построения комбинированной группировки – два и

более.

39. Группировка активов

40. Графический способ

. масштабное изображение показателей, чисел с помощью геометрическихзнаков (линий, прямоугольников, кругов) или условно-художественных фигур.

Для анализа финансовой отчетности графики имеют три значения:

иллюстративное (благодаря им изучаемый материал становится более

доходчивым и понятным);

аналитическое (поскольку график дает обобщающий рисунок изменения

изучаемого показателя, позволяет зрительно заметить те закономерности,

которые содержит числовая информация, отражает тенденции и связи

изучаемых показателей);

методологическое (построение разнообразных схем для наглядного

изображения внутреннего строения изучаемого показателя, изображение

взаимосвязей между результативным и факторными показателями).

Основные формы графиков, используемые при выполнении анализа

финансовой отчетности организации, – это диаграммы, которые

классифицируются по форме (столбиковые, полосовые, круговые, квадратные,

линейные и фигурные) и по содержанию (диаграммы сравнения, структурные,

динамические, графики связи, графики контроля и т. д.).

41.

42. Построение графика нахождения точки безубыточности

43.

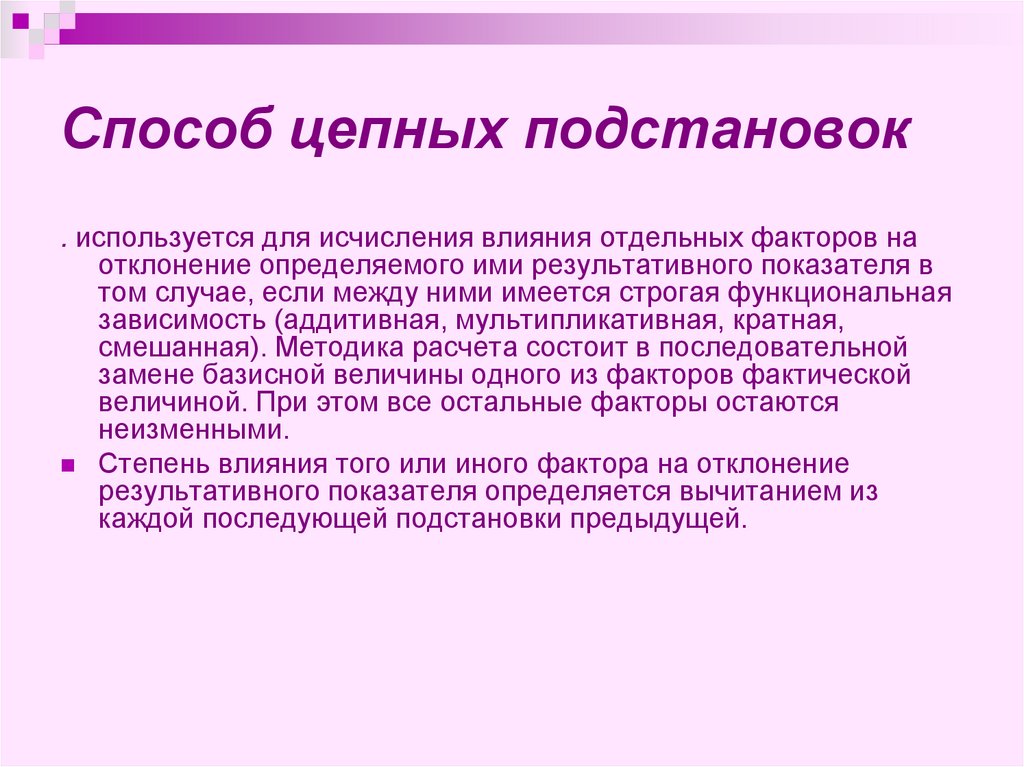

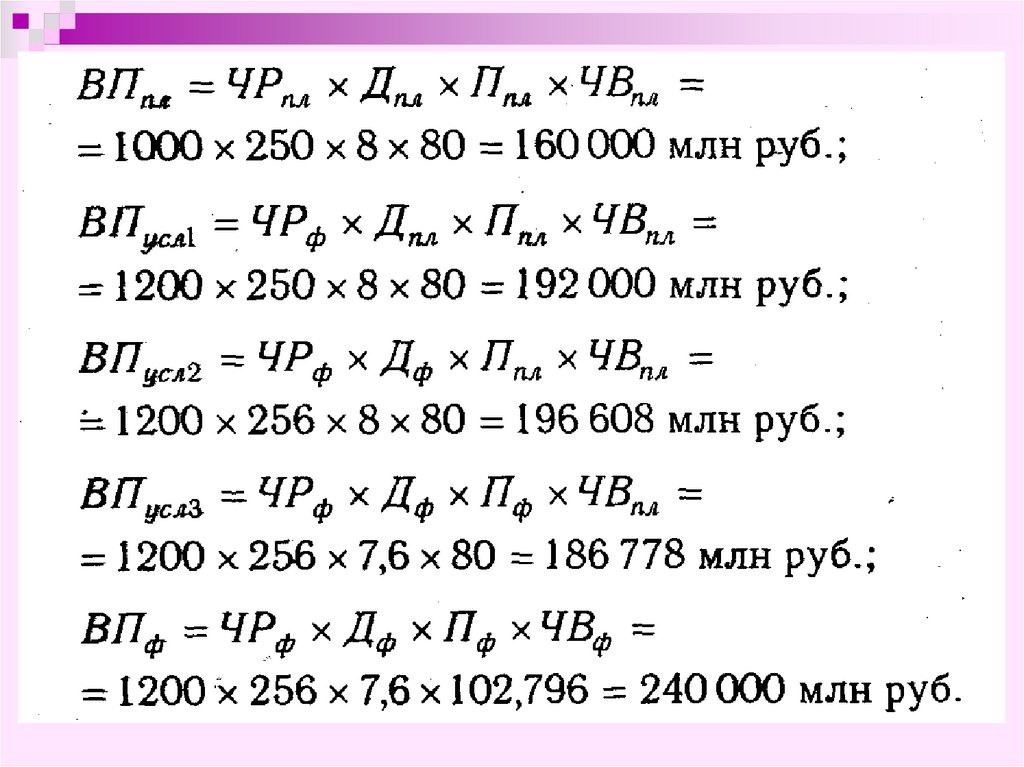

44. Способ цепных подстановок

. используется для исчисления влияния отдельных факторов наотклонение определяемого ими результативного показателя в

том случае, если между ними имеется строгая функциональная

зависимость (аддитивная, мультипликативная, кратная,

смешанная). Методика расчета состоит в последовательной

замене базисной величины одного из факторов фактической

величиной. При этом все остальные факторы остаются

неизменными.

Степень влияния того или иного фактора на отклонение

результативного показателя определяется вычитанием из

каждой последующей подстановки предыдущей.

45.

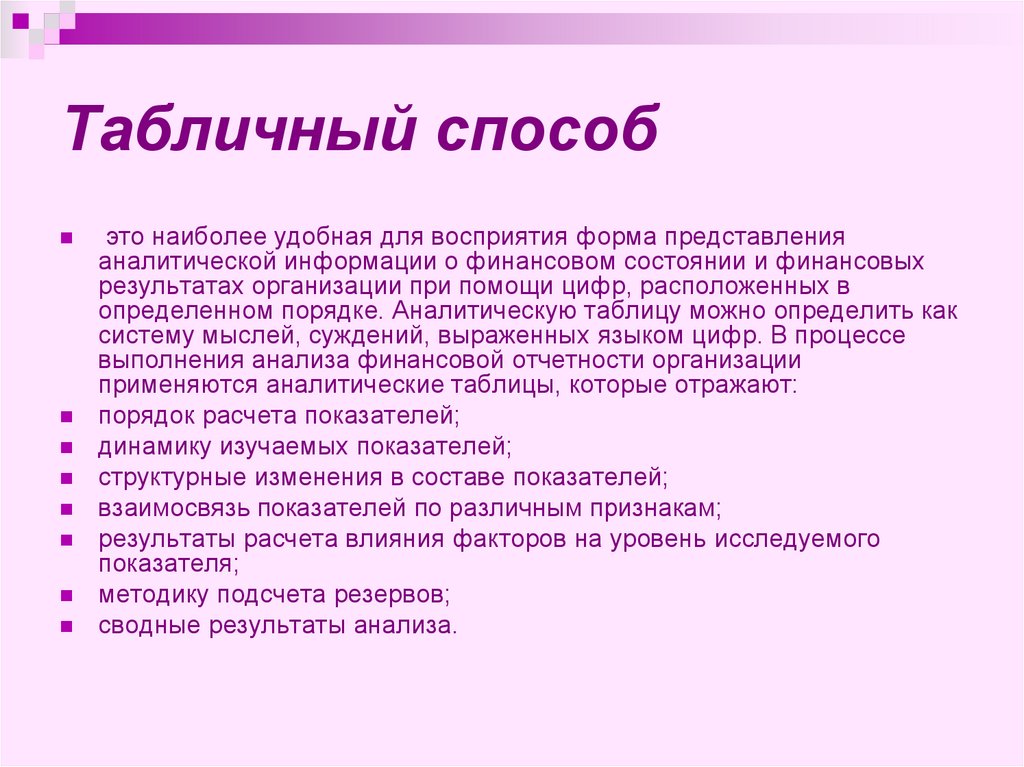

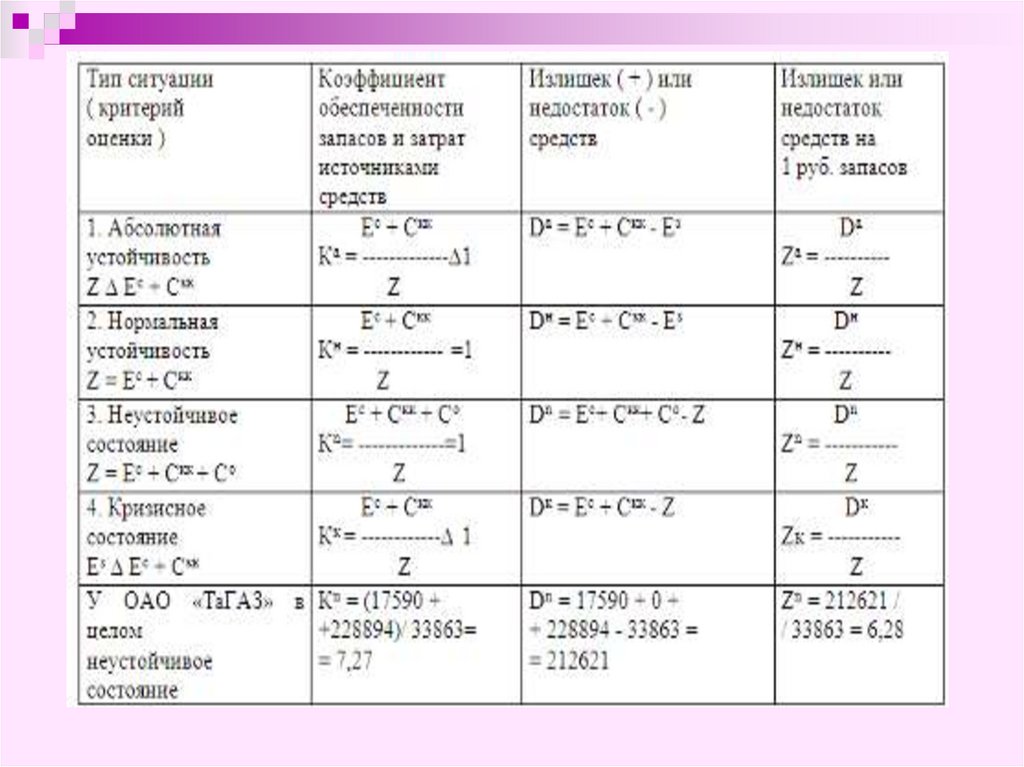

46. Табличный способ

это наиболее удобная для восприятия форма представленияаналитической информации о финансовом состоянии и финансовых

результатах организации при помощи цифр, расположенных в

определенном порядке. Аналитическую таблицу можно определить как

систему мыслей, суждений, выраженных языком цифр. В процессе

выполнения анализа финансовой отчетности организации

применяются аналитические таблицы, которые отражают:

порядок расчета показателей;

динамику изучаемых показателей;

структурные изменения в составе показателей;

взаимосвязь показателей по различным признакам;

результаты расчета влияния факторов на уровень исследуемого

показателя;

методику подсчета резервов;

сводные результаты анализа.

47.

48. Балансовый способ.

Балансовый способ служит, главным образом, для отражениясоотношений, пропорций двух групп взаимосвязанных и

уравновешенных экономических показателей, итоги которых

должны быть тождественными. В анализе финансовой

отчетности он может использоваться при оценке

обеспеченности организации финансовыми ресурсами, а также

при анализе полноты их использования. Кроме того,

балансовый способ применяется при построении

детерминированных аддитивных факторных моделей, для

определения величины влияния отдельных факторов на

прирост результативного показателя, а также как средство

проверки правильности расчетов при выполнении факторного

анализа.

49.

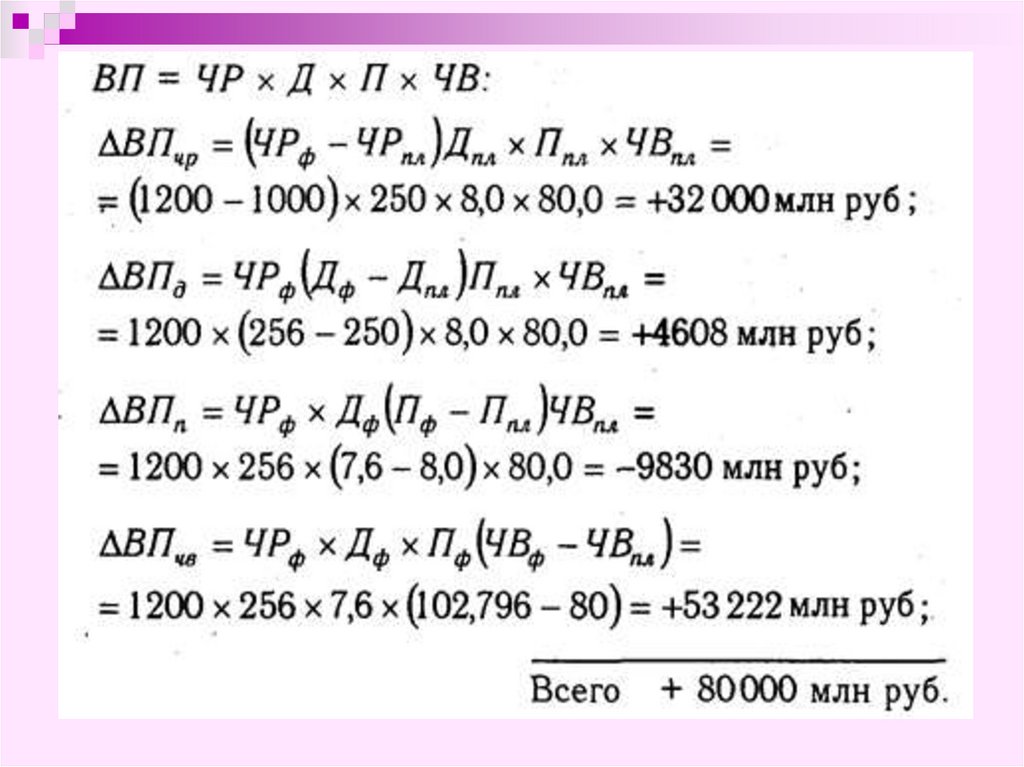

50. Способ абсолютных разниц.

используется для исчисления влияния отдельныхфакторов на отклонение определяемого ими

результативного показателя в том случае, если

между ними имеется, как правило,

мультипликативная зависимость. При его

применении величина влияния факторов

рассчитывается умножением абсолютного прироста

исследуемого фактора на базисную величину

факторов, находящихся справа от него, и на

фактическую величину факторов, расположенных

слева от него в формуле (модели).

Финансы

Финансы