Похожие презентации:

Экономический и финансовый анализ хозяйственной деятельности предприятия

1.

Тема: Экономический и финансовый анализ хозяйственнойдеятельности предприятия

1.Задачи, виды и методические приемы анализа.

2.Организация и информационное обеспечение анализа

хозяйственной деятельности.

3.Платёжеспособность и ликвидность предприятий.

4.Анализ финансовой устойчивости предприятий и оценка ее

уровня

5.Оценка вероятности банкротства предприятия.

2.

1.Задачи, виды и методические приемы анализа.Объект экономического анализа - хозяйственная деятельность

предприятия, ее экономические результаты – производство и продажа

продукции, ее себестоимость, использование материальных,

трудовых, финансовых ресурсов, финансовые результаты

производства.

Задачи анализа: использование данных, накопленных учетом и

контролем, для изучения:

- закономерностей отклонений и их стабильности;

- факторов, вызвавших конкретные причины отклонений;

- размера резервов при устранении отрицательных воздействий.

3.

Методы экономического анализа:– определение системы показателей, всесторонне характеризующих

хозяйственную деятельность организаций;

– установление соподчиненности показателей с выделением

совокупных результативных факторов и факторов (основных и

второстепенных), на них влияющих;

– выявление формы взаимосвязи между факторами;

– выбор приемов и способов для изучения взаимосвязи;

– количественное измерение влияния факторов на совокупный

показатель.

4.

Приемы экономического анализа:– чтение отчетности и анализ абсолютных показателей;

– горизонтальный (динамический) анализ – это сравнение

показателей во времени;

– абсолютные изменения рассчитываются разницей

значений показателей между отчетным и прошлым

периодами;

– относительные изменения - это темпы роста и прироста;

– вертикальный (структурный) анализ, показывает долю

(часть) целого в его обшей величине.( Например удельный

вес материальных затрат в обшей сумме затрат)

5.

– структурно-динамический анализ, показывает отклоненияв структуре, удельных весах (разница удельных весов

отчетного и прошлого периодов);

– трендовый анализ – это анализ динамических временных

рядов показателей хозяйственной деятельности (выявление

общей тенденции развития).

6.

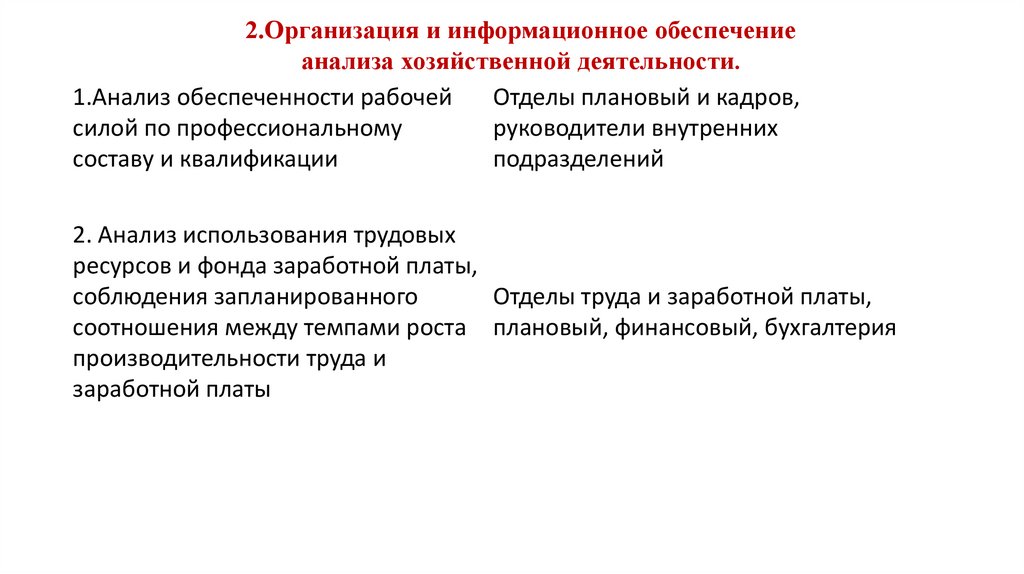

2.Организация и информационное обеспечениеанализа хозяйственной деятельности.

1.Анализ обеспеченности рабочей

Отделы плановый и кадров,

силой по профессиональному

руководители внутренних

составу и квалификации

подразделений

2. Анализ использования трудовых

ресурсов и фонда заработной платы,

соблюдения запланированного

Отделы труда и заработной платы,

соотношения между темпами роста плановый, финансовый, бухгалтерия

производительности труда и

заработной платы

7.

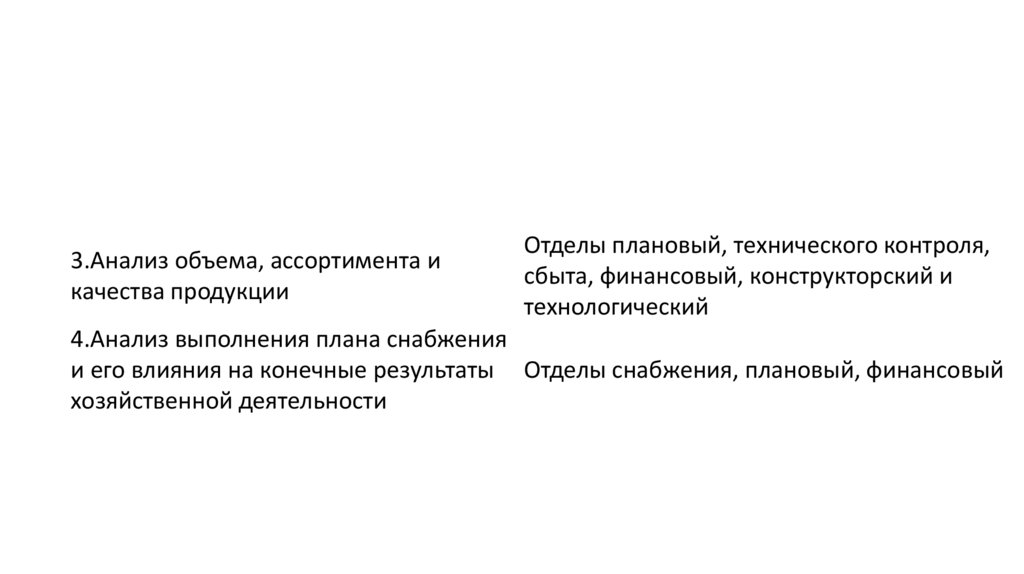

3.Анализ объема, ассортимента икачества продукции

Отделы плановый, технического контроля,

сбыта, финансовый, конструкторский и

технологический

4.Анализ выполнения плана снабжения

и его влияния на конечные результаты Отделы снабжения, плановый, финансовый

хозяйственной деятельности

8.

3.Платёжеспособность и ликвидность предприятий.Платежеспособность – это способность организации полностью и в срок

погашать свою кредиторскую задолженность.

Платежеспособность складывается из факторов:

1.Наличие активов (денежных средств и имущества), достаточных

для погашения всех имеющих у организации обязательств.

2.Степень ликвидности имеющих активов достаточная для того, чтобы

при необходимости реализовать их, перевести в деньги в достаточной сумме

для погашения обязательств.

Ликвидность предприятия — отношение долгов к ликвидным активам,

то есть может ли компания быстро рассчитаться со всеми кредиторами.

9.

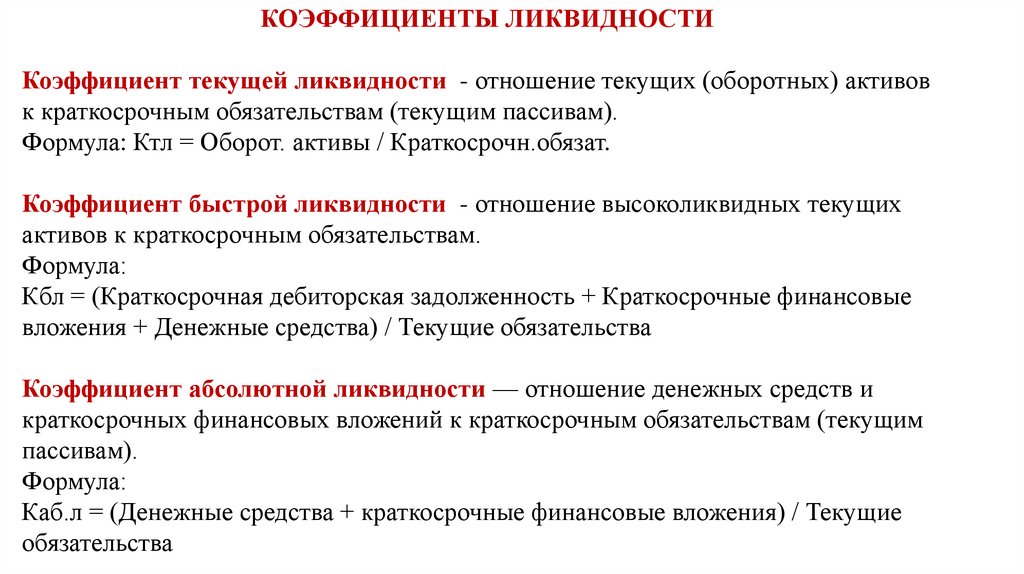

КОЭФФИЦИЕНТЫ ЛИКВИДНОСТИКоэффициент текущей ликвидности - отношение текущих (оборотных) активов

к краткосрочным обязательствам (текущим пассивам).

Формула: Ктл = Оборот. активы / Краткосрочн.обязат.

Коэффициент быстрой ликвидности - отношение высоколиквидных текущих

активов к краткосрочным обязательствам.

Формула:

Кбл = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые

вложения + Денежные средства) / Текущие обязательства

Коэффициент абсолютной ликвидности — отношение денежных средств и

краткосрочных финансовых вложений к краткосрочным обязательствам (текущим

пассивам).

Формула:

Каб.л = (Денежные средства + краткосрочные финансовые вложения) / Текущие

обязательства

10.

4.Анализ финансовой устойчивости предприятий и оценка ее уровня11.

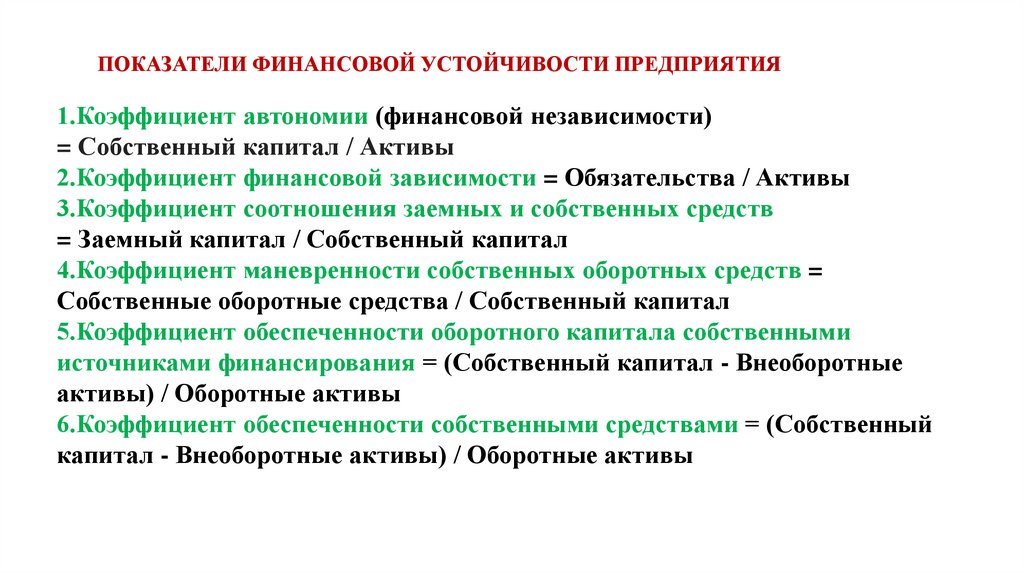

ПОКАЗАТЕЛИ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ1.Коэффициент автономии (финансовой независимости)

= Собственный капитал / Активы

2.Коэффициент финансовой зависимости = Обязательства / Активы

3.Коэффициент соотношения заемных и собственных средств

= Заемный капитал / Собственный капитал

4.Коэффициент маневренности собственных оборотных средств =

Собственные оборотные средства / Собственный капитал

5.Коэффициент обеспеченности оборотного капитала собственными

источниками финансирования = (Собственный капитал - Внеоборотные

активы) / Оборотные активы

6.Коэффициент обеспеченности собственными средствами = (Собственный

капитал - Внеоборотные активы) / Оборотные активы

12.

5.Оценка вероятности банкротства предприятия.Признак банкротства предприятия - его неспособность удовлетворять требования кредиторов по денежным обязательствам, работников

(включая бывших) о выплате выходных пособий и об оплате труда, а

также уплачивать обязательные платежи, в течение 3 месяцев с даты,

когда указанные обязательства должны были быть исполнены.

Несостоятельность (банкротство) - признанная арбитражным

судом неспособность должника в полном объеме погасить

перечисленные выше обязательства.

13.

Концепция банкротства:-управление заемным и собственным капиталом компании неэффективно;

-из-за того, что заемный капитал выше собственного, наступает период

финансовой зависимости от кредиторов;

-размер просроченной задолженности кредиторам выше норматива;

-рентабельность производства ниже отраслевого среднего значения или вообще

отрицательна;

-объемы продаж компании падают, снижаются объемы получаемой прибыли.

Оценка вероятности банкротства - прогнозирование возможности

наступления ситуации ухудшения платежеспособности и ликвидности

предприятия, что будет означать невозможность погашения ею своих

обязательств перед кредиторами.

14.

Банкротство предприятия определяется по признакам:1.Неустойчивый доход;

2.Низкие показатели ликвидности;

3.Уменьшение инвестиционной прибыли;

4. Снижение рентабельности;

5.Большое количество задолженностей.

15.

ОЦЕНКА ВЕРОЯТНОСТИ БАНКРОТСТВАУчитываются:

наличие денежной зависимости;

•текущая платежеспособность;

•самостоятельность;

•оборот финансов;

•расчеты по внутренним расходам;

•управление доходами;

16.

ОЦЕНОЧНЫЕ МОДЕЛИМОДЕЛЬ БИВЕРА

Определяются:

•Чистый оборот, рассчитываемый как активы.

•Прибыль, получаемую организацией по своим активам.

•Удельный вес займов, находящихся в пассиве.

•Коэффициент реальной ликвидности.

•Коэффициент соотношения дохода к займовым обязательствам.

17.

МОДЕЛЬ АЛЬТМАНАОпределяются:

Размер части чистого денежного имущества,

числящегося в активах.

Отношение полученной прибыли к активам.

Прибыль, полученную по активам.

Отношение акций к задолженности.

Обращаемость активов.

18.

МОДЕЛЬ ТАФФЛЕРАОпределяются:

.степень выполнимости обязательств

.состояние оборотного имущества

.финансовые риски

.возможность предприятия рассчитаться с долгами

19.

МОДЕЛЬ ЗАЙЦЕВОЙОпределяются:

.Соотношение чистых потерь к личному имуществу

предприятия.

.Соответствие между кредиторской и дебиторской

задолженностями.

.Соответствие между ликвидными активами и

краткосрочными обязательствами.

.Потери от реализуемой продукции.

.Соотношение своего имущества и займа.

.Оборачиваемость активов.

20.

Основные виды банкротства:1.Реальное

2.Техническое

3.Преднамеренное

4.Криминальное

21.

Меры по предотвращению банкротства:•Оценка имущественного положения предприятия

•Анализ экономической деятельности предприятия

•План оптимизации финансового управления предприятием

•Поиск новых рынков, развитие бывших

•Проработка баланса собственных и заёмных средств.

•Разработка мероприятий по контролю финансовой дисциплины.

•Создание подхода к оценке платежеспособности клиентов.

Экономика

Экономика Финансы

Финансы