Похожие презентации:

Участники инвестиционного процесса и их цели

1. Участники инвестиционного процесса и их цели

Можно выделить следующих главных участников инвестиционного процесса:1. Фирмы, которые являются заемщиками капитала.

2. Индивидуальные и институциональные инвесторы. Среди индивидуальных

инвесторов наиболее многочисленной группой являются домохозяйства или ,

так называемые граждане. К институциональным инвесторам относятся

пенсионные фонды, страховые компании, а также благотворительные фонды.

3. Профессиональные инвесторы: инвестиционные компании и фонды, в том числе

взаимные, паевые и хеджевые фонды и личные трасты.

4. Инвестиционные банки или коммерческие банки, наделенные соответствующими

полномочиями. Эти учреждения специализируются на андеррайтинге, а также

осуществляют собственные инвестиционные операции для сбалансирования

рисков активов и пассивов.

5. Правительства, которые могут быть как заемщиками, так и кредиторами. Чаще

правительства испытывают дефицит бюджета, означающий, что их расходы

превышают налоговые поступления. Основные способы заимствования средств

у населения — выпуск казначейских ценных бумаг (векселей, нот и облигаций).

6. Консультанты по инвестированию – лица или фирмы, дающие советы по поводу

помещения капитала, обычно за вознаграждение. К ним относятся:

специалисты по финансовому планированию, биржевые брокеры, банковские

служащие, агентства подписной финансовой информации, индивидуальные

консультанты и консалтинговые фирмы, клубы инвесторов.

2. Стратегии инвестирования

Американской Ассоциацией по исследованиям и управлениюинвестициями (Association for Investment Management and

Research – AIMR) предложен систематический подход к

процессу инвестирования.

Базовая модель этого подхода предполагает разделение

инвестиционного процесса на четыре стадии:

постановка целей и разработка планов инвестирования;

формулирование ограничений;

выработка инвестиционной политики;

мониторинг и корректировка портфеля.

К широко распространенным целям инвестирования относят:

- увеличение текущего дохода;

- сбережение средств для будущих крупных расходов;

- накопление средств в пенсионных фондах;

- защиту дохода от налогообложения.

3.

Формулирование ограниченийЛиквидность – означает скорость и легкость обращения того или иного актива по

«справедливой» цене в деньги.

Инвестиционный горизонт – запланированная дата окончания срока действия инвестиции,

т.е. ее ликвидация.

Законы.

Налоговые соображения относятся к числу центральных

проблем в инвестиционных

решениях. Эффективность любой инвестиционной стратегии должна определяться

ставкой доходности после уплаты налогов.

Выработка инвестиционной политики

Эта политика должна отражать соответствующий профиль "риск-доходность", а также

потребности в ликвидности, прибыли и налогообложении.

Решение, которое должен принять инвестор, – решение о распределении активов. Под

распределением активов мы понимаем выбор процентного содержания в портфеле

основных классов активов, к числу которых относятся:

1) активы денежного рынка (денежные эквиваленты);

2) ценные бумаги с фиксированным доходом (главным образом, облигации);

3) акции;

4) иностранные акции и облигации;

5) недвижимость;

6)

драгоценные металлы и другие товары.

Лишь после определения общих классов активов, которые предполагается включить в

портфель, можно приступать к выбору конкретных видов ценных бумаг для этого

портфеля.

Мониторинг и корректировка портфеля

Инвестирование представляет собой динамический процесс.

4. Риски и их измерители

Начальным риском, которому подвержены любые вложения в ценныебумаги, риск, определяемый факторами, присущими самому

рынку, называют систематическим (системным) риском.

Несистематический (уникальный, диверсифицируемый) риск –

это агрегированное понятие, объединяющее все виды рисков,

связанных с конкретной ценной бумагой. Этот риск является

специфическим для конкретной фирмы и его можно устранить

путем диверсификации вложений в различные ценные бумаги,

разных эмитентов

Диверсификация позволяет значительно снизить уникальный риск

отдельной компании, уже при наличии 15-20 различных ценных

бумаг

в портфеле. Однако систематический риск остается

постоянно присутствующим на соответствующем рынке и

обусловлен

самим

рынком,

поэтому

является

недиверсифицируемым и неустранимым.

5. Сущность портфельного инвестирования

Портфель ценных бумаг – это определенным образом подобраннаясовокупность отдельных видов ценных бумаг.

Структура портфеля – это соотношение конкретных видов ценных бумаг

в портфеле.

Процесс управления инвестициями можно разбить на следующие пять

этапов:

1. Формулирование инвестиционных целей, зависящих от задач

инвестора.

2. Формулирование инвестиционной политики для достижения выбранной

цели.

3. Выбор портфельной стратегии, соответствующей инвестиционным

целям инвестиционной политике.

4. Определение и выбор тех активов, которые будут включены в

портфель.

5. Измерение и оценка эффективности инвестиций.

Основная задача портфельного инвестирования – улучшить условия

инвестирования,

придав

совокупности

ценных

бумаг

такие

инвестиционные характеристики, которые недостижимы с позиции

отдельно взятой ценной бумаги, и возможны только при их

комбинации.

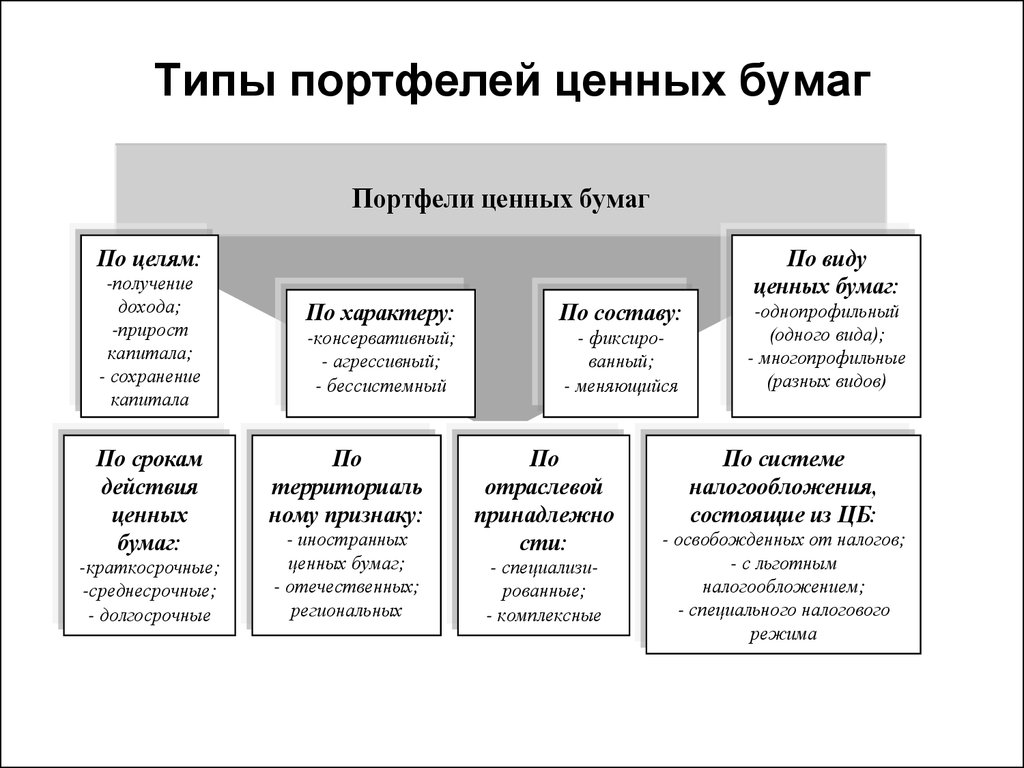

6. Типы портфелей ценных бумаг

Портфели ценных бумагПо целям:

-получение

дохода;

-прирост

капитала;

- сохранение

капитала

По срокам

действия

ценных

бумаг:

-краткосрочные;

-среднесрочные;

- долгосрочные

По характеру:

По составу:

-консервативный;

- агрессивный;

- бессистемный

- фиксированный;

- меняющийся

По

территориаль

ному признаку:

- иностранных

ценных бумаг;

- отечественных;

региональных

По

отраслевой

принадлежно

сти:

- специализированные;

- комплексные

По виду

ценных бумаг:

-однопрофильный

(одного вида);

- многопрофильные

(разных видов)

По системе

налогообложения,

состоящие из ЦБ:

- освобожденных от налогов;

- с льготным

налогообложением;

- специального налогового

режима

По виду

ценных бумаг

7. Принципы формирования инвестиционного портфеля

При формировании инвестиционного портфеля следует руководствоватьсяследующими соображениями:

- безопасность вложений (неуязвимость инвестиций от потрясений на рынке

инвестиционного капитала), консервативность;

- стабильность получения дохода;

- ликвидность вложений, то есть их способность участвовать в немедленном

приобретении товара (работ, услуг), или быстро и без потерь в цене

превращаться в наличные деньги;

- рост капитала.

Принцип консервативности (безопасности) – это соотношение между

высоконадежными и рискованными долями поддерживается таким, чтобы

возможные потери от рискованной доли с подавляющей вероятностью

покрывались доходами от надежных активов.

Диверсификация вложений - основной принцип портфельного инвестирования.

Идея этого принципа хорошо проявляется в старинной английской поговорке: do

not put all eggs in one basket - "не кладите все яйца в одну корзину". Распыление

вложений происходит как между теми активными сегментами так и внутри них.

Принцип достаточной ликвидности

Он состоит в том, чтобы поддерживать долю быстрореализуемых активов в

портфеле не ниже уровня, достаточного для проведения неожиданно

подворачивающихся высокодоходных сделок и удовлетворения потребностей

клиентов в денежных средствах.

8. Современная теория эффективного портфеля

Современная портфельная теория (теория Марковица) часто

называется теорией E – V (Expected return(E(r)-ожидаемая

доходность) – Variance of return (σ2 – дисперсия доходности)).

Марковиц доказывал, что диверсификация эффективна только тогда,

когда корреляция между включенными в портфель бумагами имеет

значение меньше единицы.

Современная портфельная теория использует несколько основных

статистических показателей для обоснования портфельной стратегии.

Один из таких показателей – квадрат стандартного отклонения, или

дисперсия доходности актива. Дисперсия служит мерой разброса

значений случайной величины вокруг ее среднего значения. Для

доходности (как случайной величины) дисперсия, оценивающая степень

отклонения возможных конкретных значений от средней или ожидаемой

доходности, служит мерой риска, связанного с данной доходностью.

Второй – корреляция доходности пары ценных бумаг или доходности

ценной бумаги и рынка в целом. При создании портфеля по концепции

современной портфельной теории большое внимание уделяется

корреляции между показателями доходности различных активов.

Абсолютно положительно коррелированные ряды изменяются

параллельно друг другу, а абсолютно отрицательно коррелированные –

в прямо противоположных направлениях.

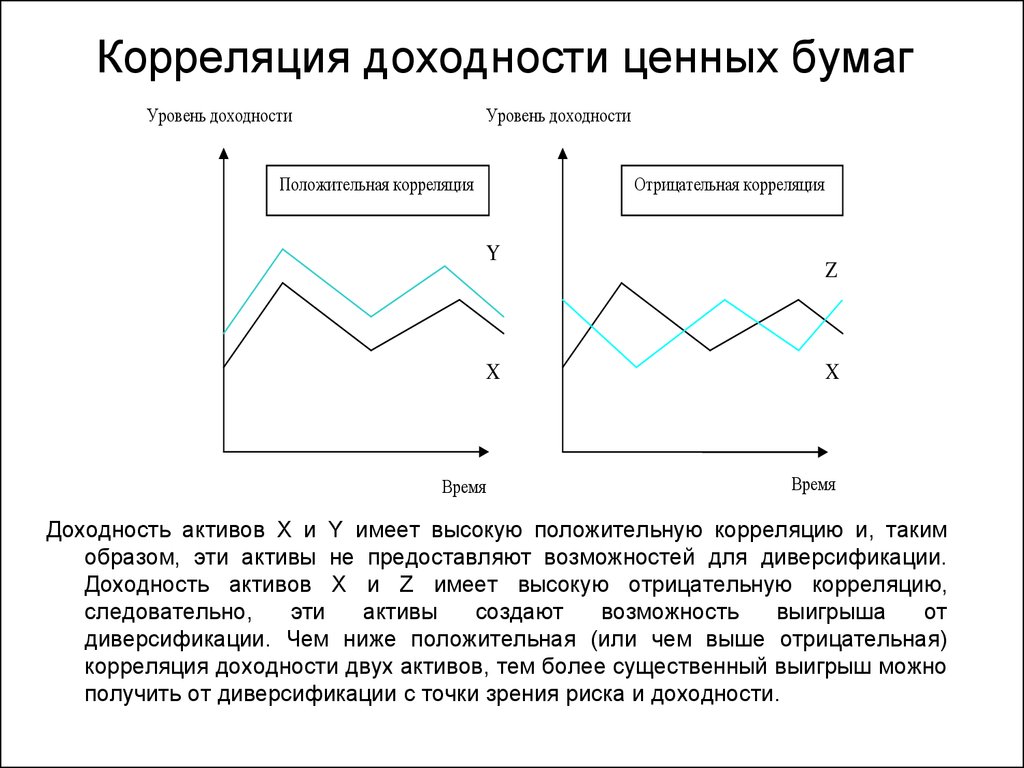

9. Корреляция доходности ценных бумаг

Уровень доходностиУровень доходности

Положительная корреляция

Отрицательная корреляция

Y

X

Время

Z

X

Время

Доходность активов Х и Y имеет высокую положительную корреляцию и, таким

образом, эти активы не предоставляют возможностей для диверсификации.

Доходность активов Х и Z имеет высокую отрицательную корреляцию,

следовательно,

эти

активы

создают

возможность

выигрыша

от

диверсификации. Чем ниже положительная (или чем выше отрицательная)

корреляция доходности двух активов, тем более существенный выигрыш можно

получить от диверсификации с точки зрения риска и доходности.

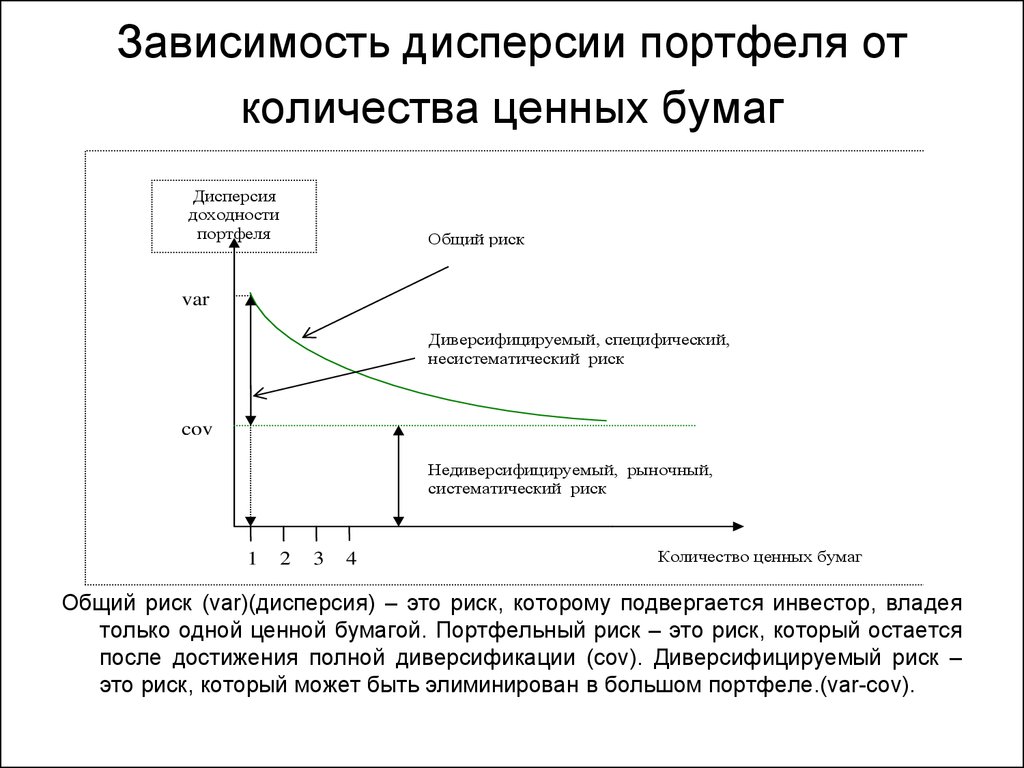

10. Зависимость дисперсии портфеля от количества ценных бумаг

Дисперсиядоходности

портфеля

Общий риск

var

Диверсифицируемый, специфический,

несистематический риск

cov

Недиверсифицируемый, рыночный,

систематический риск

1

2

3

4

Количество ценных бумаг

Общий риск (var)(дисперсия) – это риск, которому подвергается инвестор, владея

только одной ценной бумагой. Портфельный риск – это риск, который остается

после достижения полной диверсификации (cov). Диверсифицируемый риск –

это риск, который может быть элиминирован в большом портфеле.(var-cov).

11. Ценовая модель рынка капитала (модель оценки финансовых активов) (САРМ) (Capital Asset Pricing Model)

У Марковица сложная процедура поискаэффективного

портфеля.

У.Ф.Шарп

использовал метод составления портфеля

Марковица, но упростил процедуру поиска

эффективного портфеля. Для этого Шарп

ввел так называемый β – фактор.

Базовая версия САРМ предполагает ряд

упрощающих допущений и ее главная идея

заключается в том, что инвесторы ведут себя

максимально похоже. Различия инвесторов

заключаются в начальном уровне богатства,

а также в их склонности к риску.

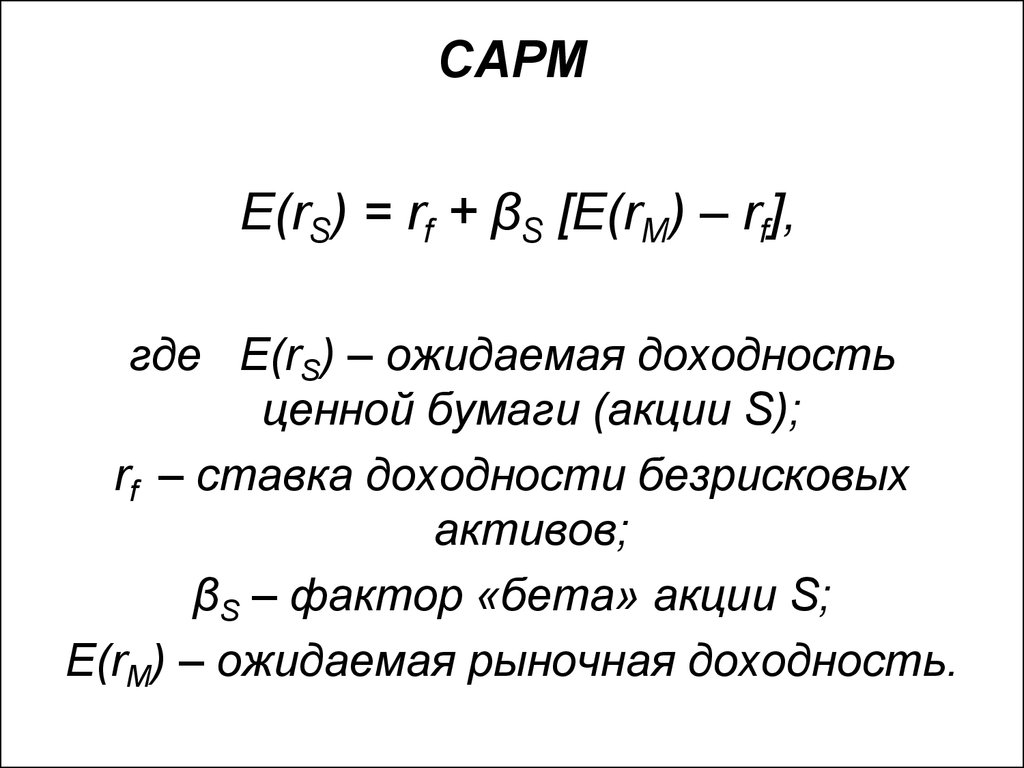

12. САРМ

E(rS) = rf + βS [E(rM) – rf],где E(rS) – ожидаемая доходность

ценной бумаги (акции S);

rf – ставка доходности безрисковых

активов;

βS – фактор «бета» акции S;

E(rM) – ожидаемая рыночная доходность.

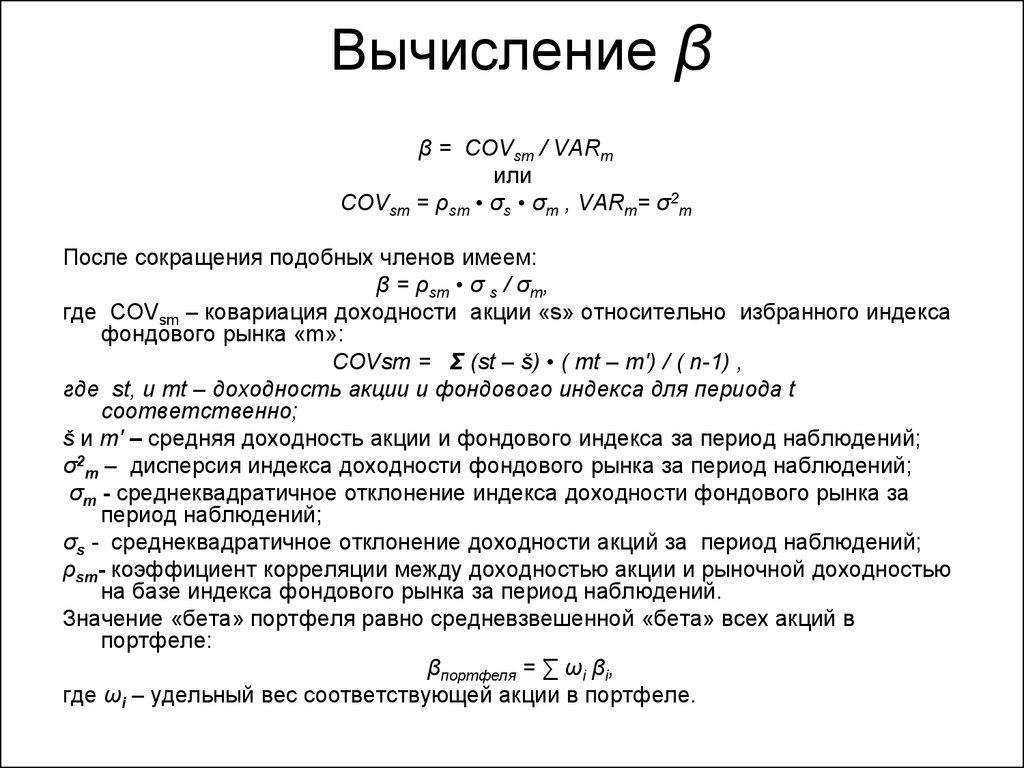

13. Вычисление β

β = COVsm / VARmили

COVsm = ρsm • σs • σm , VARm= σ2m

После сокращения подобных членов имеем:

β = ρsm • σ s / σm,

где COVsm – ковариация доходности акции «s» относительно избранного индекса

фондового рынка «m»:

COVsm = Σ (st – š) • ( mt – m') / ( n-1) ,

где st, и mt – доходность акции и фондового индекса для периода t

соответственно;

š и m' – средняя доходность акции и фондового индекса за период наблюдений;

σ2m – дисперсия индекса доходности фондового рынка за период наблюдений;

σm - среднеквадратичное отклонение индекса доходности фондового рынка за

период наблюдений;

σs - среднеквадратичное отклонение доходности акций за период наблюдений;

ρsm- коэффициент корреляции между доходностью акции и рыночной доходностью

на базе индекса фондового рынка за период наблюдений.

Значение «бета» портфеля равно средневзвешенной «бета» всех акций в

портфеле:

βпортфеля = ∑ ωi βi,

где ωi – удельный вес соответствующей акции в портфеле.

14.

Выборочные значения «бета» и ихинтерпретация

«Бета»

Интерпретация

Комментарий

2,0

1,0

0,5

В два раза более отзывчивы на изменения, чем рынок

Так же отзывчивы или рискованны, как рынок

Вдвое менее отзывчивы, чем рынок

Движутся в том же

направлении, что и

рынок

0

Не затрагиваются изменениями рынка

-0,5

-1,0

-2,0

Вдвое менее отзывчивы, чем рынок

Так же отзывчивы или рискованны, как и рынок

В два раза более отзывчивы на изменения, чем рынок

Движутся в

противоположном

направлении по

сравнению с рынком

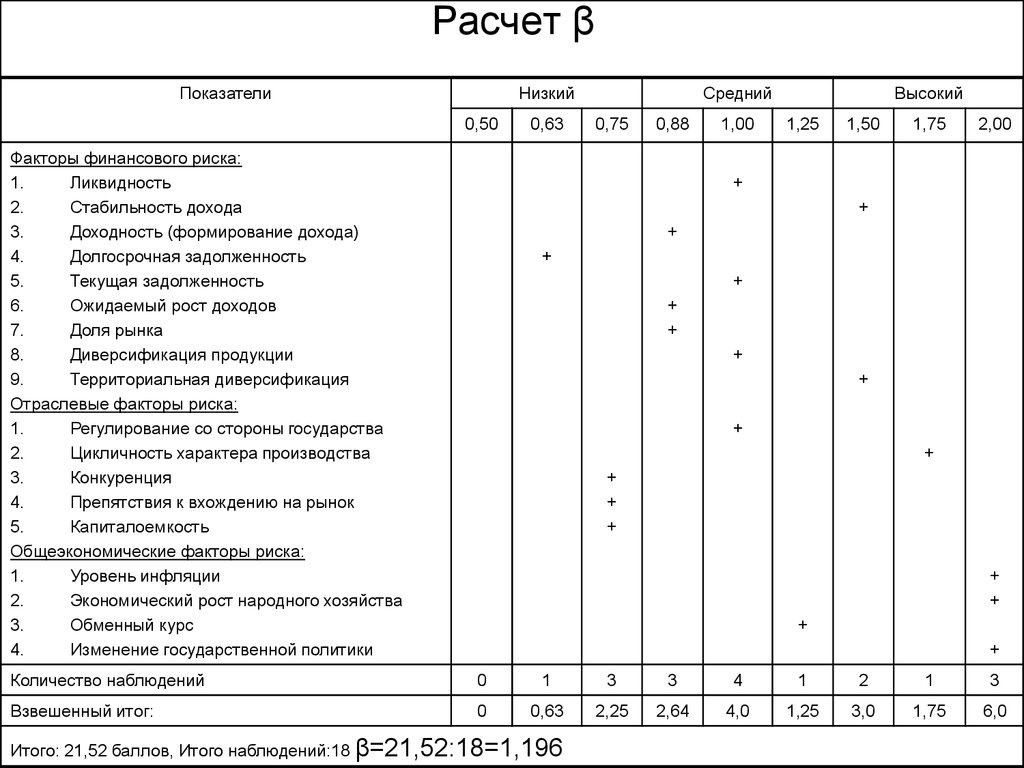

15. Расчет β

ПоказателиНизкий

0,50

Факторы финансового риска:

1.

Ликвидность

2.

Стабильность дохода

3.

Доходность (формирование дохода)

4.

Долгосрочная задолженность

5.

Текущая задолженность

6.

Ожидаемый рост доходов

7.

Доля рынка

8.

Диверсификация продукции

9.

Территориальная диверсификация

Отраслевые факторы риска:

1.

Регулирование со стороны государства

2.

Цикличность характера производства

3.

Конкуренция

4.

Препятствия к вхождению на рынок

5.

Капиталоемкость

Общеэкономические факторы риска:

1.

Уровень инфляции

2.

Экономический рост народного хозяйства

3.

Обменный курс

4.

Изменение государственной политики

0,63

Средний

0,75

0,88

1,00

Высокий

1,25

1,50

1,75

2,00

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

Количество наблюдений

0

1

3

3

4

1

2

1

3

Взвешенный итог:

0

0,63

2,25

2,64

4,0

1,25

3,0

1,75

6,0

Итого: 21,52 баллов, Итого наблюдений:18 β=21,52:18=1,196

16. Инвестиционная деятельность в России

Инвестиционный фонд — это акционерное общество, которое выпускает

свои акции и реализует их инвесторам. Аккумулированные таким образом

средства он размещает в другие ценные бумаги или на депозитах в

банках.

Среди профессиональных инвесторов в России наиболее распространены

паевые инвестиционные фонды (ПИФы), которые действуют аналогично

взаимным фондам в США. Паевой инвестиционный фонд - это

объединенные средства инвесторов, переданные в доверительное

управление управляющей компании. Паевые инвестиционные фонды

бывают трех типов: открытыми, интервальными и закрытыми.

В открытом фонде инвестор имеет возможность купить или продать свой

пай в любой рабочий день. В интервальном фонде инвестор имеет

возможность купить или продать свой пай только в определенные сроки - в

так называемые «периоды открытия интервала». Интервал открывается не

реже одного раза в год (обычно это 2-4 раза в год) на срок, равный двум

неделям. Закрытые ПИФы создаются под какой-то проект, и продать свои

паи можно только после завершения этого проекта.

Фонды до востребования или фонды денежного рынка (ФДР), значительная часть средств размещается на депозитах, являются

альтернативой банковским счетам.

17.

В зависимости от объектов инвестирования паевой фонд может быть:• фондом облигаций;

• фондом акций;

• фондом смешанных инвестиций;

• фондом фондов;

• фондом недвижимости (за исключением открытых и интервальных

паевых инвестиционных фондов);

• индексным фондом;

• фондом особо рисковых (венчурных) инвестиций (за исключением

открытых и интервальных паевых инвестиционных фондов).

Инвестиционный пай является именной ценной бумагой. Пай удостоверяет

право его владельца на долю имущества, составляющего паевой

инвестиционный фонд.

Доход пайщика складывается из прироста стоимости его паев.

Стоимость пая определяется исходя из текущей стоимости чистых активов

(СЧА) фонда путем деления СЧА на количество выданных паев.

Паевой фонд не является юридическим лицом, а его имуществом

распоряжается управляющая компания. Деятельность же управляющей

компании строго регулируется и контролируется.

Специализированный депозитарий - организация, которая ведет хранение и

учет прав на ценные бумаги, составляющие паевой фонд.

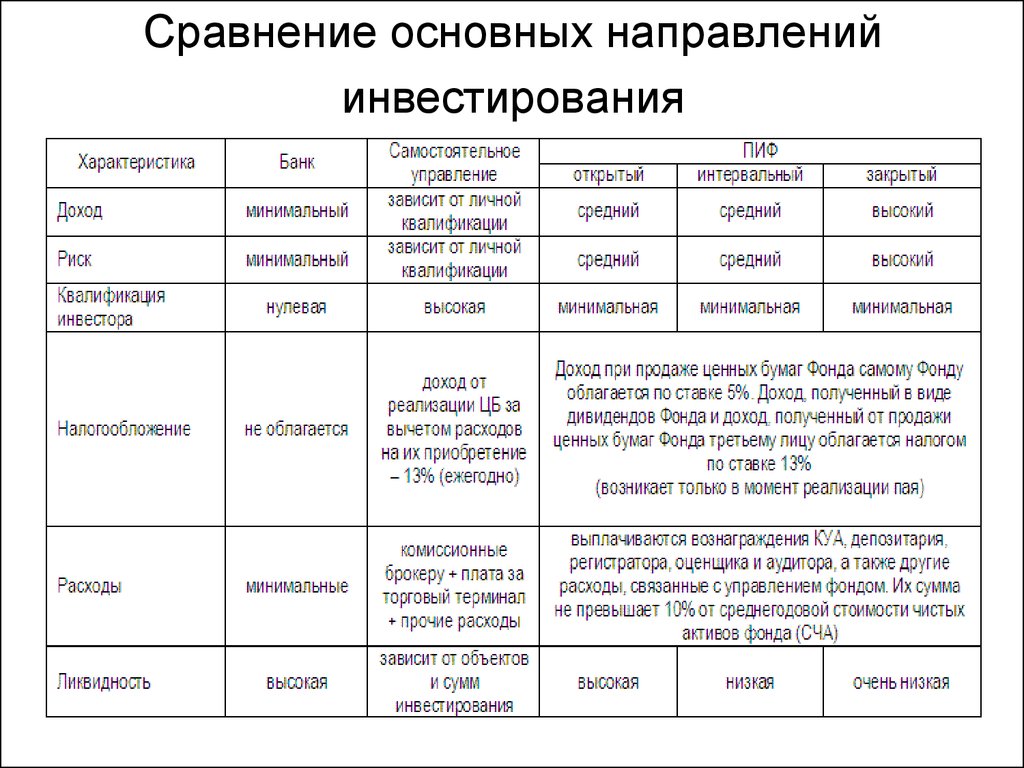

18. Сравнение основных направлений инвестирования

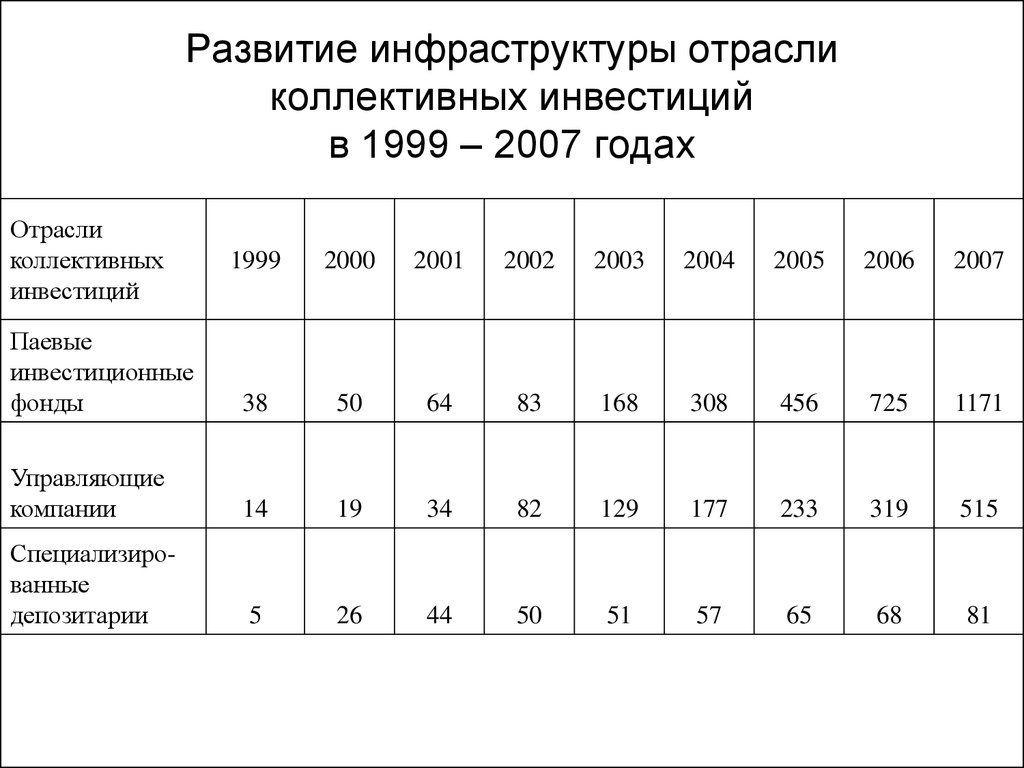

19. Развитие инфраструктуры отрасли коллективных инвестиций в 1999 – 2007 годах

Отрасликоллективных

инвестиций

1999

2000

2001

2002

2003

2004

2005

2006

2007

Паевые

инвестиционные

фонды

38

50

64

83

168

308

456

725

1171

Управляющие

компании

14

19

34

82

129

177

233

319

515

Специализированные

депозитарии

5

26

44

50

51

57

65

68

81

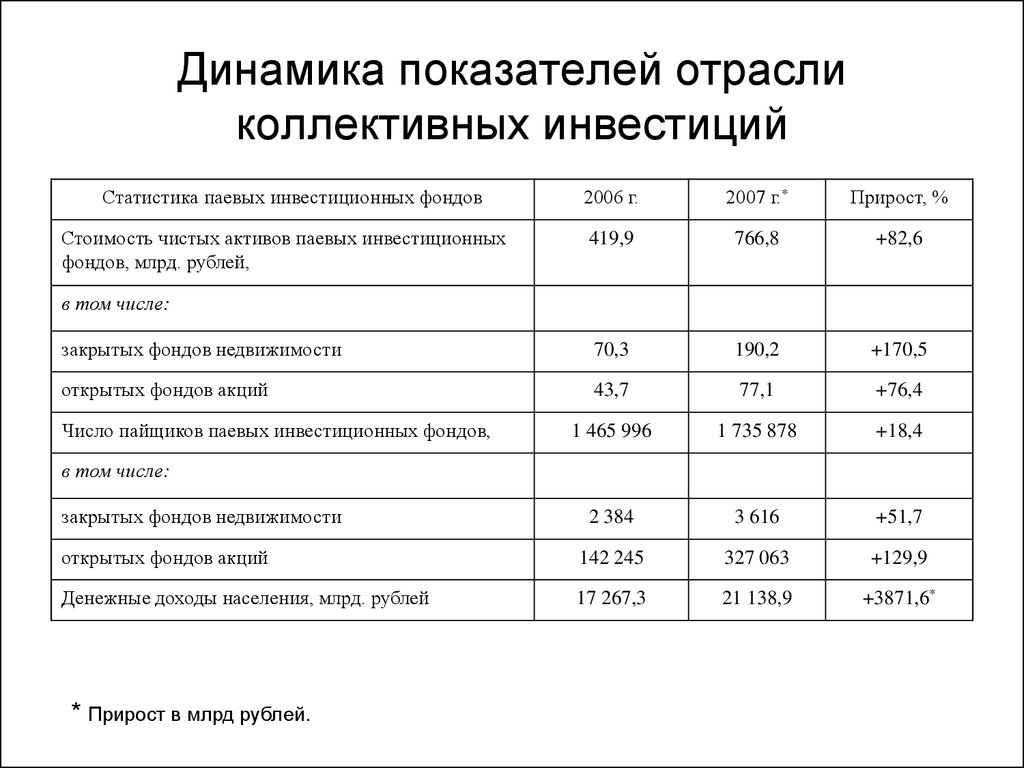

20. Динамика показателей отрасли коллективных инвестиций

Статистика паевых инвестиционных фондов2006 г.

2007 г.*

Прирост, %

419,9

766,8

+82,6

закрытых фондов недвижимости

70,3

190,2

+170,5

открытых фондов акций

43,7

77,1

+76,4

1 465 996

1 735 878

+18,4

2 384

3 616

+51,7

открытых фондов акций

142 245

327 063

+129,9

Денежные доходы населения, млрд. рублей

17 267,3

21 138,9

+3871,6*

Стоимость чистых активов паевых инвестиционных

фондов, млрд. рублей,

в том числе:

Число пайщиков паевых инвестиционных фондов,

в том числе:

закрытых фондов недвижимости

* Прирост в млрд рублей.

21. Формирование розничных инвесторов на фондовом рынке

Количество физических лиц, использующихразличные способы участия на финансовом

рынке

2006 г.

2007 г.

Прирост, %

Участники системы негосударственного

пенсионного обеспечения

6 420 700

6 668 120

+3,8

Пайщики паевых инвестиционных фондов

1 465 996

1 642 149

+12

Физические лица – уникальные клиенты

торговой системы Фондовой биржи ММВБ

198 973

417 400

+110

13,6

25,4

–

Физические лица – уникальные клиенты

торговой системы Фондовой биржи ММВБ к

численности пайщиков паевых

инвестиционных фондов, %

Финансы

Финансы