Похожие презентации:

Облигации

1. Облигации

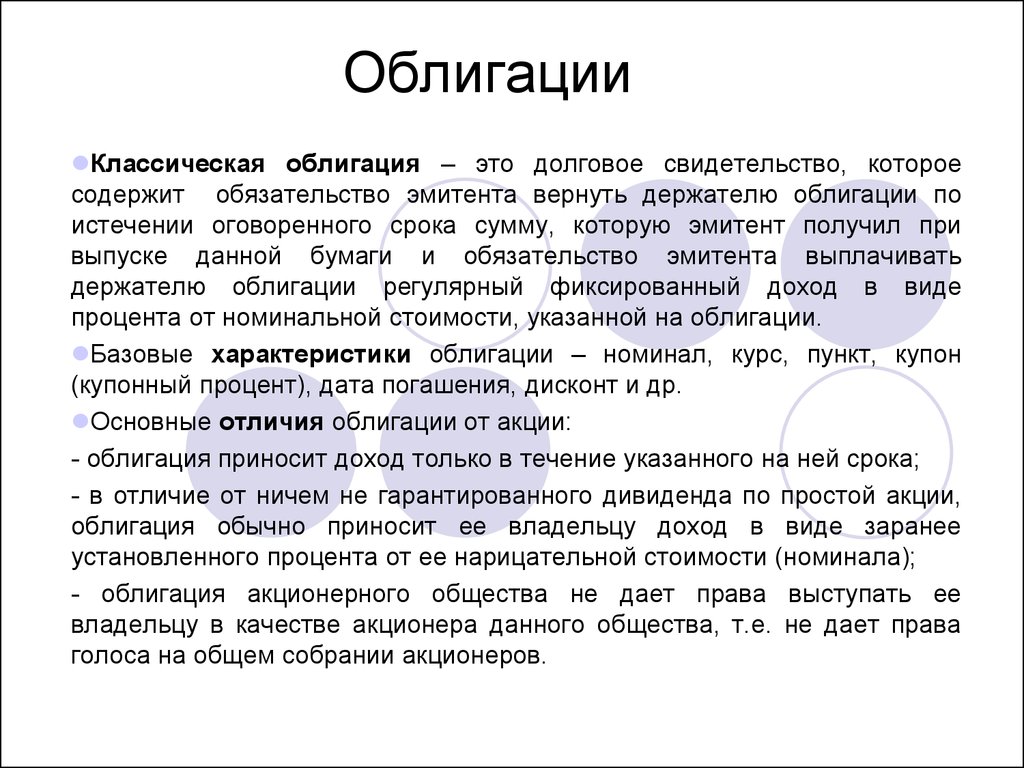

Классическая облигация – это долговое свидетельство, котороесодержит обязательство эмитента вернуть держателю облигации по

истечении оговоренного срока сумму, которую эмитент получил при

выпуске данной бумаги и обязательство эмитента выплачивать

держателю облигации регулярный фиксированный доход в виде

процента от номинальной стоимости, указанной на облигации.

Базовые характеристики облигации – номинал, курс, пункт, купон

(купонный процент), дата погашения, дисконт и др.

Основные отличия облигации от акции:

- облигация приносит доход только в течение указанного на ней срока;

- в отличие от ничем не гарантированного дивиденда по простой акции,

облигация обычно приносит ее владельцу доход в виде заранее

установленного процента от ее нарицательной стоимости (номинала);

- облигация акционерного общества не дает права выступать ее

владельцу в качестве акционера данного общества, т.е. не дает права

голоса на общем собрании акционеров.

2. Облигации

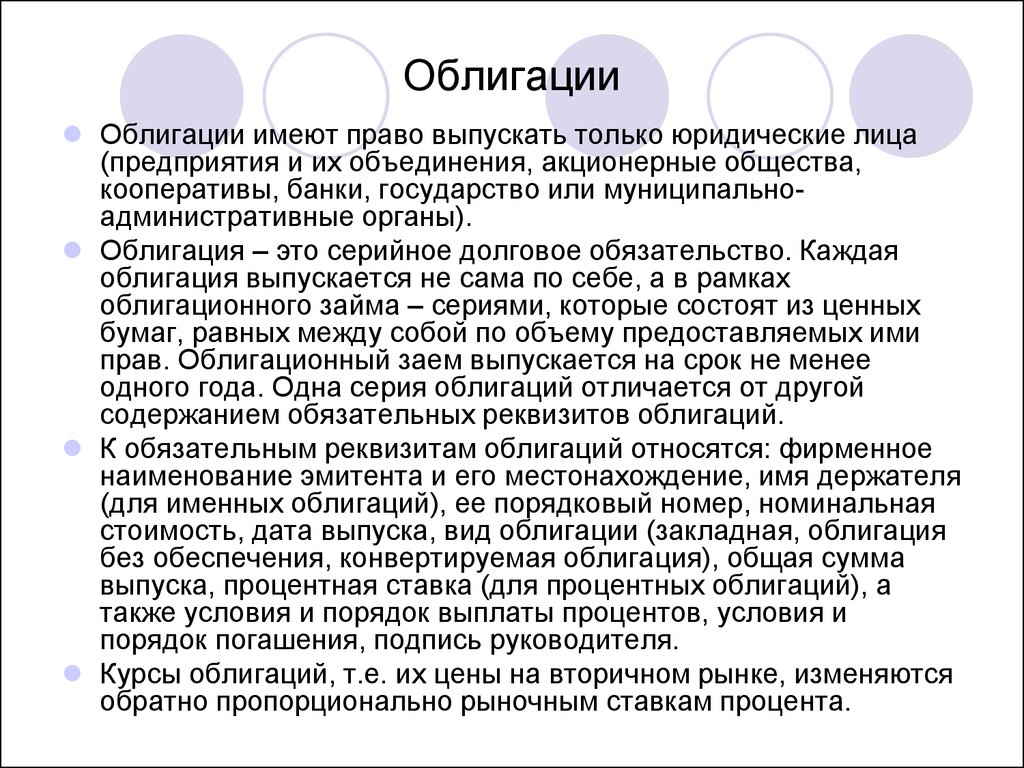

Облигации имеют право выпускать только юридические лица(предприятия и их объединения, акционерные общества,

кооперативы, банки, государство или муниципальноадминистративные органы).

Облигация – это серийное долговое обязательство. Каждая

облигация выпускается не сама по себе, а в рамках

облигационного займа – сериями, которые состоят из ценных

бумаг, равных между собой по объему предоставляемых ими

прав. Облигационный заем выпускается на срок не менее

одного года. Одна серия облигаций отличается от другой

содержанием обязательных реквизитов облигаций.

К обязательным реквизитам облигаций относятся: фирменное

наименование эмитента и его местонахождение, имя держателя

(для именных облигаций), ее порядковый номер, номинальная

стоимость, дата выпуска, вид облигации (закладная, облигация

без обеспечения, конвертируемая облигация), общая сумма

выпуска, процентная ставка (для процентных облигаций), а

также условия и порядок выплаты процентов, условия и

порядок погашения, подпись руководителя.

Курсы облигаций, т.е. их цены на вторичном рынке, изменяются

обратно пропорционально рыночным ставкам процента.

3.

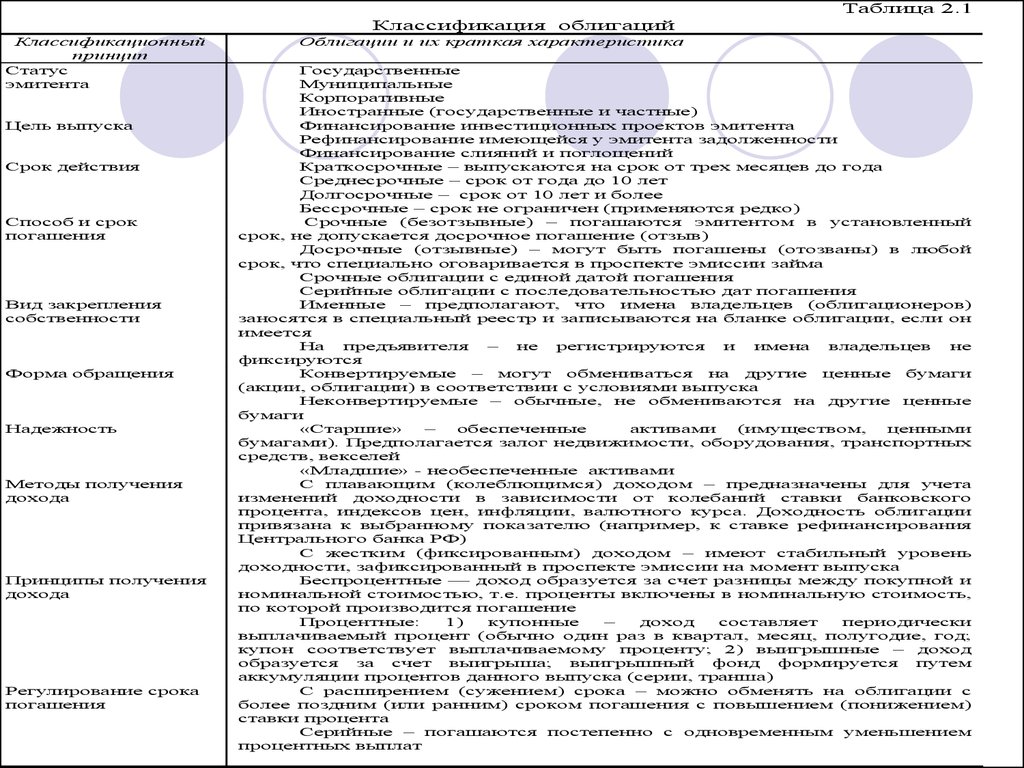

Таблица 2.1Классификация облигаций

Классификационный

принцип

Статус

эмитента

Цель выпуска

Срок действия

Способ и срок

погашения

Вид закрепления

собственности

Форма обращения

Надежность

Методы получения

дохода

Принципы получения

дохода

Регулирование срока

погашения

Облигации и их краткая характеристика

Государственные

Муниципальные

Корпоративные

Иностранные (государственные и частные)

Финансирование инвестиционных проектов эмитента

Рефинансирование имеющейся у эмитента задолженности

Финансирование слияний и поглощений

Краткосрочные – выпускаются на срок от трех месяцев до года

Среднесрочные – срок от года до 10 лет

Долгосрочные – срок от 10 лет и более

Бессрочные – срок не ограничен (применяются редко)

Срочные (безотзывные) – погашаются эмитентом в установленный

срок, не допускается досрочное погашение (отзыв)

Досрочные (отзывные) – могут быть погашены (отозваны) в любой

срок, что специально оговаривается в проспекте эмиссии займа

Срочные облигации с единой датой погашения

Серийные облигации с последовательностью дат погашения

Именные – предполагают, что имена владельцев (облигационеров)

заносятся в специальный реестр и записываются на бланке облигации, если он

имеется

На

предъявителя

–

не

регистрируются

и

имена

владельцев

не

фиксируются

Конвертируемые – могут обмениваться на другие ценные бумаги

(акции, облигации) в соответствии с условиями выпуска

Неконвертируемые – обычные, не обмениваются на другие ценные

бумаги

«Старшие»

–

обеспеченные

активами

(имуществом,

ценными

бумагами). Предполагается залог недвижимости, оборудования, транспортных

средств, векселей

«Младшие» - необеспеченные активами

С плавающим (колеблющимся) доходом – предназначены для учета

изменений доходности в зависимости от колебаний ставки банковского

процента, индексов цен, инфляции, валютного курса. Доходность облигации

привязана к выбранному показателю (например, к ставке рефинансирования

Центрального банка РФ)

С жестким (фиксированным) доходом – имеют стабильный уровень

доходности, зафиксированный в проспекте эмиссии на момент выпуска

Беспроцентные — доход образуется за счет разницы между покупной и

номинальной стоимостью, т.е. проценты включены в номинальную стоимость,

по которой производится погашение

Процентные:

1)

купонные

–

доход

составляет

периодически

выплачиваемый процент (обычно один раз в квартал, месяц, полугодие, год;

купон соответствует выплачиваемому проценту; 2) выигрышные – доход

образуется за счет выигрыша; выигрышный фонд формируется путем

аккумуляции процентов данного выпуска (серии, транша)

С расширением (сужением) срока – можно обменять на облигации с

более поздним (или ранним) сроком погашения с повышением (понижением)

ставки процента

Серийные – погашаются постепенно с одновременным уменьшением

процентных выплат

4.

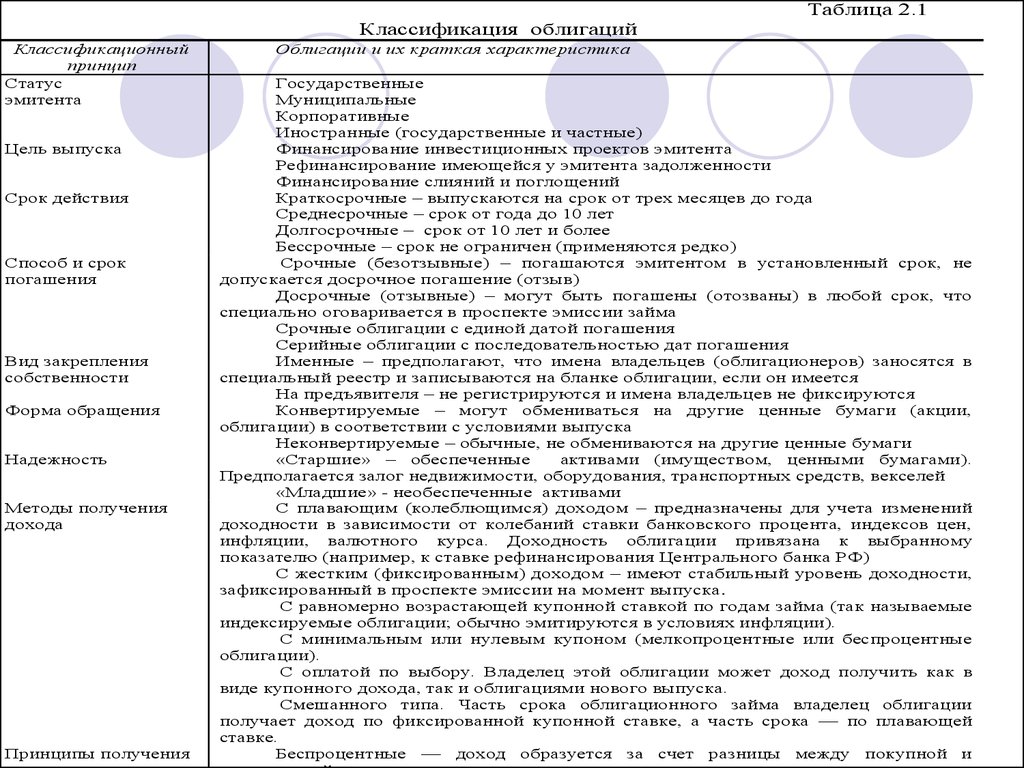

Таблица 2.1Классификация облигаций

Классификационный

принцип

Статус

эмитента

Цель выпуска

Срок действия

Способ и срок

погашения

Вид закрепления

собственности

Форма обращения

Надежность

Методы получения

дохода

Принципы получения

Облигации и их краткая характеристика

Государственные

Муниципальные

Корпоративные

Иностранные (государственные и частные)

Финансирование инвестиционных проектов эмитента

Рефинансирование имеющейся у эмитента задолженности

Финансирование слияний и поглощений

Краткосрочные – выпускаются на срок от трех месяцев до года

Среднесрочные – срок от года до 10 лет

Долгосрочные – срок от 10 лет и более

Бессрочные – срок не ограничен (применяются редко)

Срочные (безотзывные) – погашаются эмитентом в установленный срок, не

допускается досрочное погашение (отзыв)

Досрочные (отзывные) – могут быть погашены (отозваны) в любой срок, что

специально оговаривается в проспекте эмиссии займа

Срочные облигации с единой датой погашения

Серийные облигации с последовательностью дат погашения

Именные – предполагают, что имена владельцев (облигационеров) заносятся в

специальный реестр и записываются на бланке облигации, если он имеется

На предъявителя – не регистрируются и имена владельцев не фиксируются

Конвертируемые – могут обмениваться на другие ценные бумаги (акции,

облигации) в соответствии с условиями выпуска

Неконвертируемые – обычные, не обмениваются на другие ценные бумаги

«Старшие» – обеспеченные

активами (имуществом, ценными бумагами).

Предполагается залог недвижимости, оборудования, транспортных средств, векселей

«Младшие» - необеспеченные активами

С плавающим (колеблющимся) доходом – предназначены для учета изменений

доходности в зависимости от колебаний ставки банковского процента, индексов цен,

инфляции, валютного курса. Доходность облигации привязана к выбранному

показателю (например, к ставке рефинансирования Центрального банка РФ)

С жестким (фиксированным) доходом – имеют стабильный уровень доходности,

зафиксированный в проспекте эмиссии на момент выпуска.

С равномерно возрастающей купонной ставкой по годам займа (так называемые

индексируемые облигации; обычно эмитируются в условиях инфляции).

С минимальным или нулевым купоном (мелкопроцентные или беспроцентные

облигации).

С оплатой по выбору. Владелец этой облигации может доход получить как в

виде купонного дохода, так и облигациями нового выпуска.

Смешанного типа. Часть срока облигационного займа владелец облигации

получает доход по фиксированной купонной ставке, а часть срока — по плавающей

ставке.

Беспроцентные — доход образуется за счет разницы между покупной и

5.

В зависимости от обеспечения:1.Обеспеченные

залогом.

Обеспечиваются

физическими

активами

в виде:

- имущества и иного вещного имущества;

- в виде оборудования (чаще всего выпускаются транспортными организациями,

которые в качестве обеспечения используют суда, самолеты и т. п.);

- с залогом фондовых бумаг обеспечиваются находящимися в собственности

эмитента ценными бумагами какой-либо другой компании (не эмитента);

-с залогом пула закладных (ипотек).

2. Необеспеченные залогом облигации включают следующие разновидности:

• необеспеченные облигации какими-либо материальными активами;

• облигации под конкретный вид доходов эмитента;

• облигации под конкретный инвестиционный проект;

• гарантированные облигации. Облигации не обеспечены залогом, но выполнение

обязательств по займу гарантируется не компанией-эмитентом, а другими

компаниями;

• облигации с распределенной или переданной ответственностью. По этим

облигациям обязательства по данному займу либо распределяются между

некоторым числом компаний, включая эмитента, либо целиком принимают на себя

другие компании, исключая эмитента.

• застрахованные облигации.

6. Облигации

Классификация «сленговых» облигаций«Мусорные», бросовые – с плохой репутацией и низким рейтингом.

«Суши» - еврооблигация в иностранной валюте эмитированная

японской компанией и предназначенная для японского рынка.

3)

«Кроличьи» - с варрантами, дающими право на реинвестирование

купонного дохода в новые облигации того же типа.

4)

«Детские» - эмитированные с номиналом меньше стандартного.

5)

«Ад и рай» - разновидность двухвалютных облигаций (доллар/иена),

основная сумма которых изменяется в зависимости от изменения

валютного курса.

6)

«Слонами» в США называют долговые обязательства с крупным

номиналом более 100000 долларов).

7)

«Мягкая» - облигация эмитированная в старанах с мягкой валютой.

http://www.traduction-francais-russe.fr/espace_professionnel/bsleng.php

1)

2)

7. Облигации

Соглашение об условиях займа и процесс подпискиДля каждого выпуска облигация требуется наличие доверенного

лица, которое выполняет функции обеспечения выполнения

эмитентом взятых на себя обязательств с момента выпуска

облигаций и до их погашения.

Выпуск может состояться только после того, как компания

подпишет с доверенным лицом детальное соглашение обо всех

условиях выпуска и контроля над их соблюдением.

Когда инвестиционный дилер покупает ценные бумаги нового

выпуска

и

перепродает

их

институциональным

и

индивидуальным инвесторам, это называется подпиской, а сам

дилер – подписчиком. Когда дилер просто находит покупателя

для бумаг, то он выступает в роли брокера, а его услуга

называется агентской операцией. Иногда дилер берет опцион

на подписку, т. е. право купить выпуск у эмитента. Такое право

он реализует, если только найдет покупателей. Дилер также

может приобрести часть выпуска, а на остаток – взять опцион.

8. Кредитные рейтинги

Комплексную оценку способности заемщика к полному и своевременномувыполнению долговых обязательств на весь срок погашения долга или период

обращения ценной бумаги с учетом прогноза возможных изменений

экономической среды и социально-политической ситуации отражает рейтинг

кредитоспособности (кредитный рейтинг).

Существуют четыре типа кредитных рейтингов: суверенные (страновые),

корпоративные, региональные и муниципальные.

Виды рейтингов кредитоспособности

Существуют сравнительные кредитные рейтинги (рэнкинги) , позиционирующие

уровень кредитоспособности, например муниципалитета среди выбранного

ряда других городов.

Классические индивидуальные рейтинги , в которых каждый эмитент относится к

определенному рейтинговому классу не только по уровню риска невозврата

(дефолта), но и по вероятному типу его поведения в отношении кредитора.

Наиболее общими среди классических рейтингов являются кредитные рейтинги

эмитентов , - оценка общей способности и готовности эмитента выполнять свои

финансовые обязательства. Помимо них существуют кредитные рейтинги

отдельных эмиссий.

Еще более точным инструментом оценки кредитных рисков служат

специализированные рейтинги, присваиваемые определенным видам долговых

обязательств, банковским кредитам, инвестиционным проектам и частным

размещениям ценных бумаг.

В странах с "проблемной" валютой, обычно различаются рейтинги по

заимствованиям в местной и иностранной валютах .

Кредитные рейтинги различаются также по временному горизонту. По этому

признаку они делятся на долгосрочные и краткосрочные .

9. Кредитные рейтинги

Все рейтинги построены по принципу рейтинговой шкалы, в которой выделяютсятипы, категории и классы рейтингов. В качестве примера можно привести

категории кредитных рейтингов агентства Standard& Poor's:

ИНВЕСТИЦИОННЫЕ РЕЙТИНГИ:

ААА - возможности эмитента по выплате долга и процентов чрезвычайно

велики;

АА - возможности эмитента по выплате долга и процентов достаточно

велики;

А - возможности эмитента по выплате долга и процентов достаточно велики,

но зависят от внутриэкономической ситуации;

ВВВ - возможности эмитента по выплате долга и процентов зависят от

внутриэкономической ситуации на момент погашения.

СПЕКУЛЯТИВНЫЕ РЕЙТИНГИ:

ВВ - нестабильность внутриэкономической ситуации может повлиять на

платежеспособность эмитента;

В - ограниченная платежеспособность эмитента, соответствующая, тем не

менее, текущему объему выпущенных обязательств.

АУТСАЙДЕРСКИЕ РЕЙТИНГИ:

ССС - некоторая защита интересов присутствует, однако риски и

нестабильность высоки;

СС - платежеспособность эмитента сильно зависит от внутриэкономической

ситуации;

С - платежеспособность эмитента полностью зависит от

внутриэкономической ситуации;

D - долги просрочены.

10. Кредитные рейтинги

Национальные рейтинговые агентства уделяют особое вниманиесопровождению рейтинга после присвоения, что менее

распространено

в

практике

международных

агентств.

Национальные агентства помимо рейтингов предлагают также

широкий спектр информационно-аналитических услуг, то есть

следуют цели создания эффективной инфраструктуры рынка

долговых обязательств, а не цели продажи отдельного

продукта; международные агентства не могут позволить себе

этого

в

такой

степени,

уделяя

больше

внимания

международным рынкам.

Доверие к международным рейтинговым агентствам было резко

подорвано скандалом с корпорацией ENRON и последующим

разорением одного из крупнейших агентств Arthur Andersen.

В России более 20 структур позиционирует свои услуги как

рейтинговые, из которых лишь 8 именуют себя рейтинговыми

агентствами. Наиболее известные из них специализированные

рейтинговые агентства: независимое Рейтинговое агентство

"Эксперт РА", информационные агентства AK&M и "Интерфакс".

11. Кредитные рейтинги

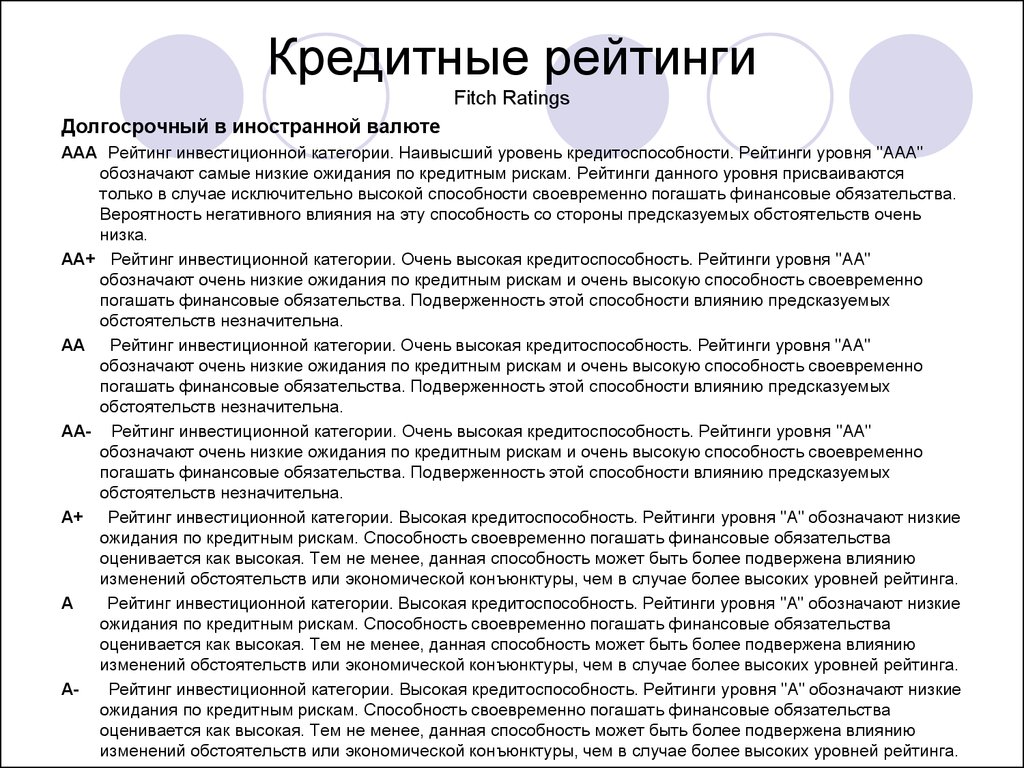

Fitch RatingsДолгосрочный в иностранной валюте

AAA Рейтинг инвестиционной категории. Наивысший уровень кредитоспособности. Рейтинги уровня "AAA"

обозначают самые низкие ожидания по кредитным рискам. Рейтинги данного уровня присваиваются

только в случае исключительно высокой способности своевременно погашать финансовые обязательства.

Вероятность негативного влияния на эту способность со стороны предсказуемых обстоятельств очень

низка.

AA+ Рейтинг инвестиционной категории. Очень высокая кредитоспособность. Рейтинги уровня "AA"

обозначают очень низкие ожидания по кредитным рискам и очень высокую способность своевременно

погашать финансовые обязательства. Подверженность этой способности влиянию предсказуемых

обстоятельств незначительна.

AA Рейтинг инвестиционной категории. Очень высокая кредитоспособность. Рейтинги уровня "AA"

обозначают очень низкие ожидания по кредитным рискам и очень высокую способность своевременно

погашать финансовые обязательства. Подверженность этой способности влиянию предсказуемых

обстоятельств незначительна.

AA- Рейтинг инвестиционной категории. Очень высокая кредитоспособность. Рейтинги уровня "AA"

обозначают очень низкие ожидания по кредитным рискам и очень высокую способность своевременно

погашать финансовые обязательства. Подверженность этой способности влиянию предсказуемых

обстоятельств незначительна.

A+ Рейтинг инвестиционной категории. Высокая кредитоспособность. Рейтинги уровня "A" обозначают низкие

ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства

оценивается как высокая. Тем не менее, данная способность может быть более подвержена влиянию

изменений обстоятельств или экономической конъюнктуры, чем в случае более высоких уровней рейтинга.

A

Рейтинг инвестиционной категории. Высокая кредитоспособность. Рейтинги уровня "A" обозначают низкие

ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства

оценивается как высокая. Тем не менее, данная способность может быть более подвержена влиянию

изменений обстоятельств или экономической конъюнктуры, чем в случае более высоких уровней рейтинга.

AРейтинг инвестиционной категории. Высокая кредитоспособность. Рейтинги уровня "A" обозначают низкие

ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства

оценивается как высокая. Тем не менее, данная способность может быть более подвержена влиянию

изменений обстоятельств или экономической конъюнктуры, чем в случае более высоких уровней рейтинга.

12.

BBB+ Рейтинг инвестиционной категории. Хорошая кредитоспособность. Рейтинги уровня "BBB" обозначают низкие на данныймомент ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства оценивается как

адекватная, однако негативные изменения обстоятельств и экономической конъюнктуры с большей вероятностью могут

понизить данную способность. Данный уровень рейтинга является самым низким среди рейтингов инвестиционной категории.

BBB Рейтинг инвестиционной категории. Хорошая кредитоспособность. Рейтинги уровня "BBB" обозначают низкие на данный

момент ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства оценивается как

адекватная, однако негативные изменения обстоятельств и экономической конъюнктуры с большей вероятностью могут

понизить данную способность. Данный уровень рейтинга является самым низким среди рейтингов инвестиционной категории.

BBB- Рейтинг инвестиционной категории. Хорошая кредитоспособность. Рейтинги уровня "BBB" обозначают низкие на данный момент

ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства оценивается как адекватная,

однако негативные изменения обстоятельств и экономической конъюнктуры с большей вероятностью могут понизить данную

способность. Данный уровень рейтинга является самым низким среди рейтингов инвестиционной категории.

BB+ Спекулятивный рейтинг. Рейтинг уровня "BB" обозначает, что существует возможность развития кредитных рисков, особенно в

результате негативных экономических изменений, которые могут произойти со временем. Однако при этом компаниям могут

быть доступны альтернативные ресурсы в сфере бизнеса или финансов, которые позволят им выполнить свои финансовые

обязательства. Ценные бумаги, которым присвоены рейтинги данного уровня, не являются ценными бумагами инвестиционной

категории.

BB Спекулятивный рейтинг. Рейтинг уровня "BB" обозначает, что существует возможность развития кредитных рисков, особенно в

результате негативных экономических изменений, которые могут произойти со временем. Однако при этом компаниям могут

быть доступны альтернативные ресурсы в сфере бизнеса или финансов, которые позволят им выполнить свои финансовые

обязательства. Ценные бумаги, которым присвоены рейтинги данного уровня, не являются ценными бумагами инвестиционной

категории.

BB- Спекулятивный рейтинг. Рейтинг уровня "BB" обозначает, что существует возможность развития кредитных рисков, особенно в

результате негативных экономических изменений, которые могут произойти со временем. Однако при этом компаниям могут

быть доступны альтернативные ресурсы в сфере бизнеса или финансов, которые позволят им выполнить свои финансовые

обязательства. Ценные бумаги, которым присвоены рейтинги данного уровня, не являются ценными бумагами инвестиционной

категории.

B+ В значительной степени спекулятивный рейтинг. В отношении эмитентов и ценных бумаг, обязательства по которым

выполняются, рейтинги уровня "B" обозначают наличие значительных кредитных рисков, однако при этом остается

ограниченная "подушка безопасности". На данный момент финансовые обязательства выполняются, однако способность

продолжать выплаты зависит от устойчивой и благоприятной деловой и экономической конъюнктуры.

B

В значительной степени спекулятивный рейтинг. В отношении эмитентов и ценных бумаг, обязательства по которым

выполняются, рейтинги уровня "B" обозначают наличие значительных кредитных рисков, однако при этом остается

ограниченная "подушка безопасности". На данный момент финансовые обязательства выполняются, однако способность

продолжать выплаты зависит от устойчивой и благоприятной деловой и экономической конъюнктуры.

BВ значительной степени спекулятивный рейтинг. В отношении эмитентов и ценных бумаг, обязательства по которым

выполняются, рейтинги уровня "B" обозначают наличие значительных кредитных рисков, однако при этом остается

ограниченная "подушка безопасности". На данный момент финансовые обязательства выполняются, однако способность

продолжать выплаты зависит от устойчивой и благоприятной деловой и экономической конъюнктуры.

13.

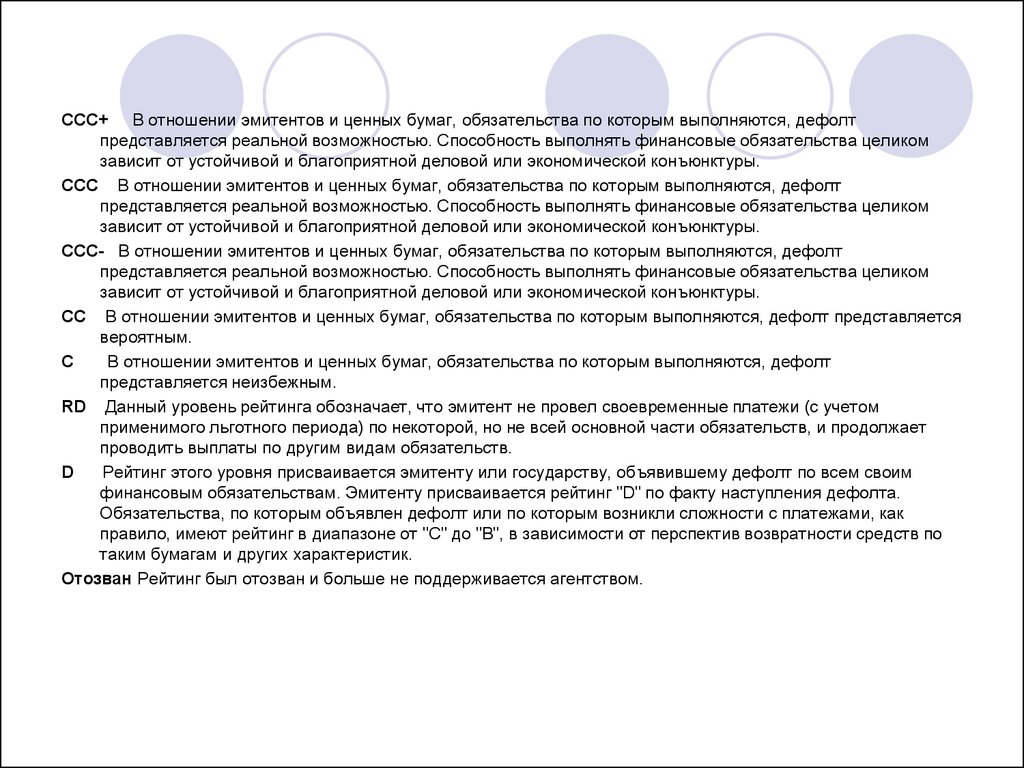

CCC+ В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, дефолтпредставляется реальной возможностью. Способность выполнять финансовые обязательства целиком

зависит от устойчивой и благоприятной деловой или экономической конъюнктуры.

CCC В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, дефолт

представляется реальной возможностью. Способность выполнять финансовые обязательства целиком

зависит от устойчивой и благоприятной деловой или экономической конъюнктуры.

CCC- В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, дефолт

представляется реальной возможностью. Способность выполнять финансовые обязательства целиком

зависит от устойчивой и благоприятной деловой или экономической конъюнктуры.

CC В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, дефолт представляется

вероятным.

C

В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, дефолт

представляется неизбежным.

RD Данный уровень рейтинга обозначает, что эмитент не провел своевременные платежи (с учетом

применимого льготного периода) по некоторой, но не всей основной части обязательств, и продолжает

проводить выплаты по другим видам обязательств.

D

Рейтинг этого уровня присваивается эмитенту или государству, объявившему дефолт по всем своим

финансовым обязательствам. Эмитенту присваивается рейтинг "D" по факту наступления дефолта.

Обязательства, по которым объявлен дефолт или по которым возникли сложности с платежами, как

правило, имеют рейтинг в диапазоне от "C" до "B", в зависимости от перспектив возвратности средств по

таким бумагам и других характеристик.

Отозван Рейтинг был отозван и больше не поддерживается агентством.

14.

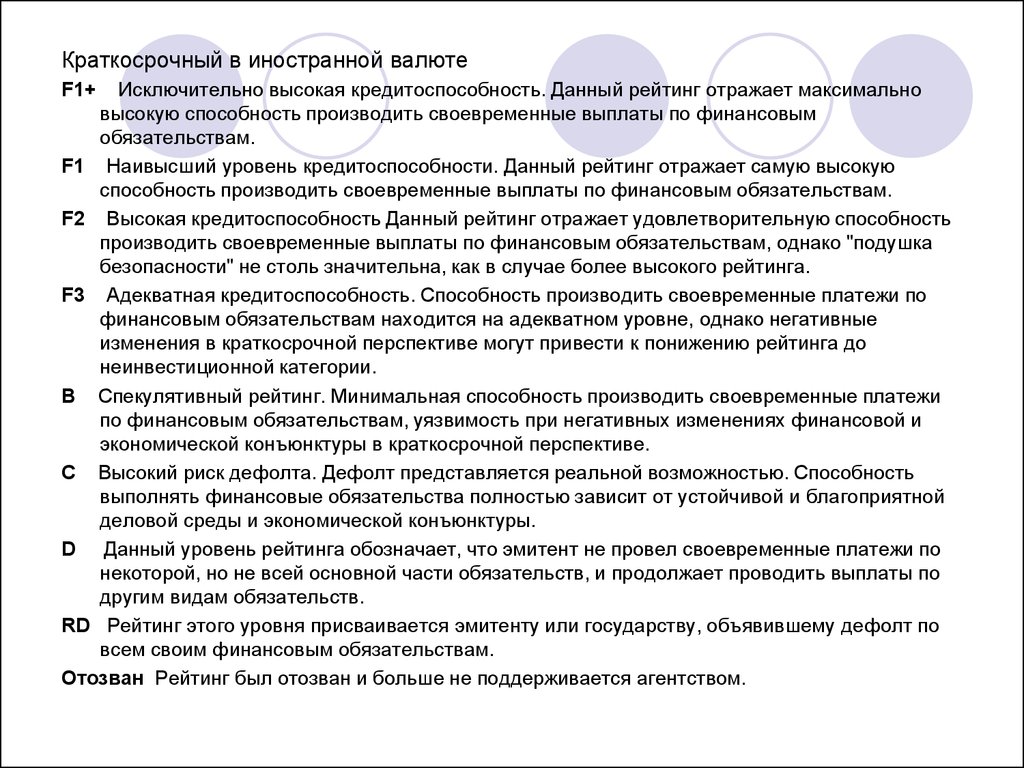

Краткосрочный в иностранной валютеИсключительно высокая кредитоспособность. Данный рейтинг отражает максимально

высокую способность производить своевременные выплаты по финансовым

обязательствам.

F1 Наивысший уровень кредитоспособности. Данный рейтинг отражает самую высокую

способность производить своевременные выплаты по финансовым обязательствам.

F2 Высокая кредитоспособность Данный рейтинг отражает удовлетворительную способность

производить своевременные выплаты по финансовым обязательствам, однако "подушка

безопасности" не столь значительна, как в случае более высокого рейтинга.

F3 Адекватная кредитоспособность. Способность производить своевременные платежи по

финансовым обязательствам находится на адекватном уровне, однако негативные

изменения в краткосрочной перспективе могут привести к понижению рейтинга до

неинвестиционной категории.

B Спекулятивный рейтинг. Минимальная способность производить своевременные платежи

по финансовым обязательствам, уязвимость при негативных изменениях финансовой и

экономической конъюнктуры в краткосрочной перспективе.

C Высокий риск дефолта. Дефолт представляется реальной возможностью. Способность

выполнять финансовые обязательства полностью зависит от устойчивой и благоприятной

деловой среды и экономической конъюнктуры.

D Данный уровень рейтинга обозначает, что эмитент не провел своевременные платежи по

некоторой, но не всей основной части обязательств, и продолжает проводить выплаты по

другим видам обязательств.

RD Рейтинг этого уровня присваивается эмитенту или государству, объявившему дефолт по

всем своим финансовым обязательствам.

Отозван Рейтинг был отозван и больше не поддерживается агентством.

F1+

15. Классификация рейтингов агентств «Standard & Poor’s» и «Moody’s Investor Service»

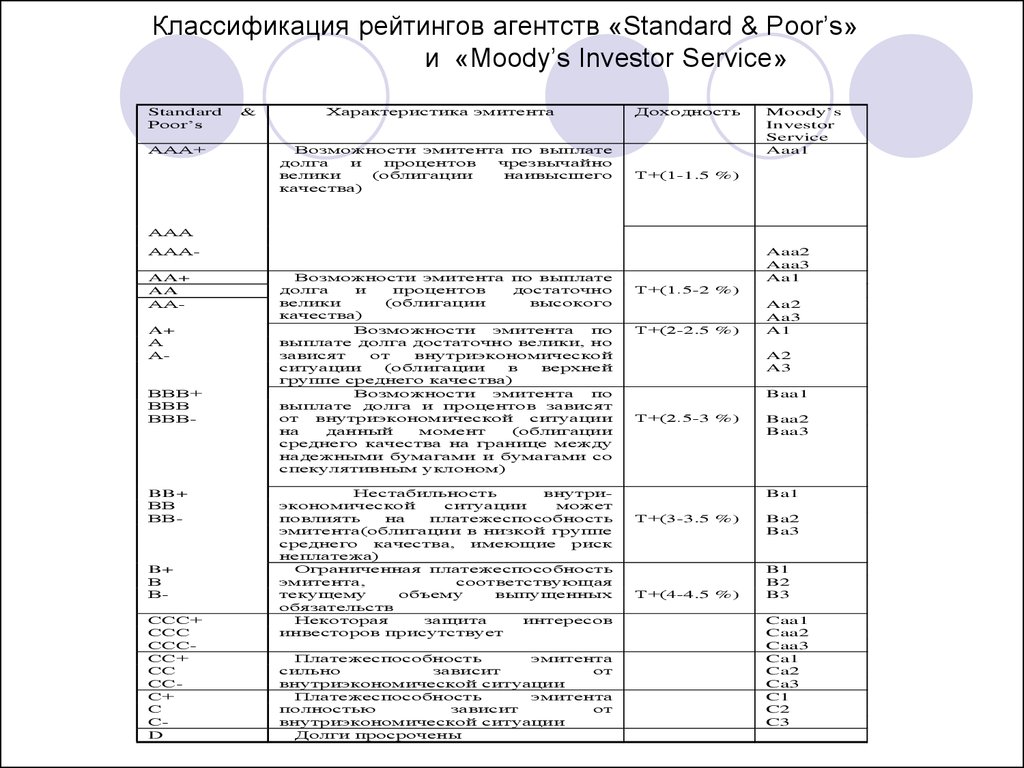

Классификация рейтингов агентств «Standard & Poor’s»и «Moody’s Investor Service»

Standard

Poor’s

ААА+

&

Характеристика эмитента

Возможности эмитента по выплате

долга

и

процентов

чрезвычайно

велики

(облигации

наивысшего

качества)

Доходность

Moody’s

Investor

Service

Aaa1

Т+(1-1.5 %)

ААА

АААAA+

AA

ААA+

А

АВВВ+

ВВВ

ВВВ-

BB+

ВВ

ВВ-

B+

В

ВССС+

ССС

ССССС+

СС

ССС+

С

СD

Возможности эмитента по выплате

долга

и

процентов

достаточно

велики

(облигации

высокого

качества)

Возможности

эмитента

по

выплате долга достаточно велики, но

зависят

от

внутриэкономической

ситуации

(облигации

в

верхней

группе среднего качества)

Возможности

эмитента

по

выплате долга и процентов зависят

от

внутриэкономической

ситуации

на

данный

момент

(облигации

среднего качества на границе между

надежными бумагами и бумагами со

спекулятивным уклоном)

Нестабильность

внутриэкономической

ситуации

может

повлиять

на

платежеспособность

эмитента(облигации в низкой группе

среднего качества, имеющие риск

неплатежа)

Ограниченная платежеспособность

эмитента,

соответствующая

текущему

объему

выпущенных

обязательств

Некоторая

защита

интересов

инвесторов присутствует

Платежеспособность

эмитента

сильно

зависит

от

внутриэкономической ситуации

Платежеспособность

эмитента

полностью

зависит

от

внутриэкономической ситуации

Долги просрочены

Aaa2

Aaa3

Aa1

Т+(1.5-2 %)

Т+(2-2.5 %)

Aa2

Aa3

A1

A2

A3

Baa1

Т+(2.5-3 %)

Baa2

Baa3

Ba1

Т+(3-3.5 %)

Т+(4-4.5 %)

Ba2

Ba3

B1

B2

B3

Caa1

Caa2

Caa3

Ca1

Ca2

Ca3

C1

C2

C3

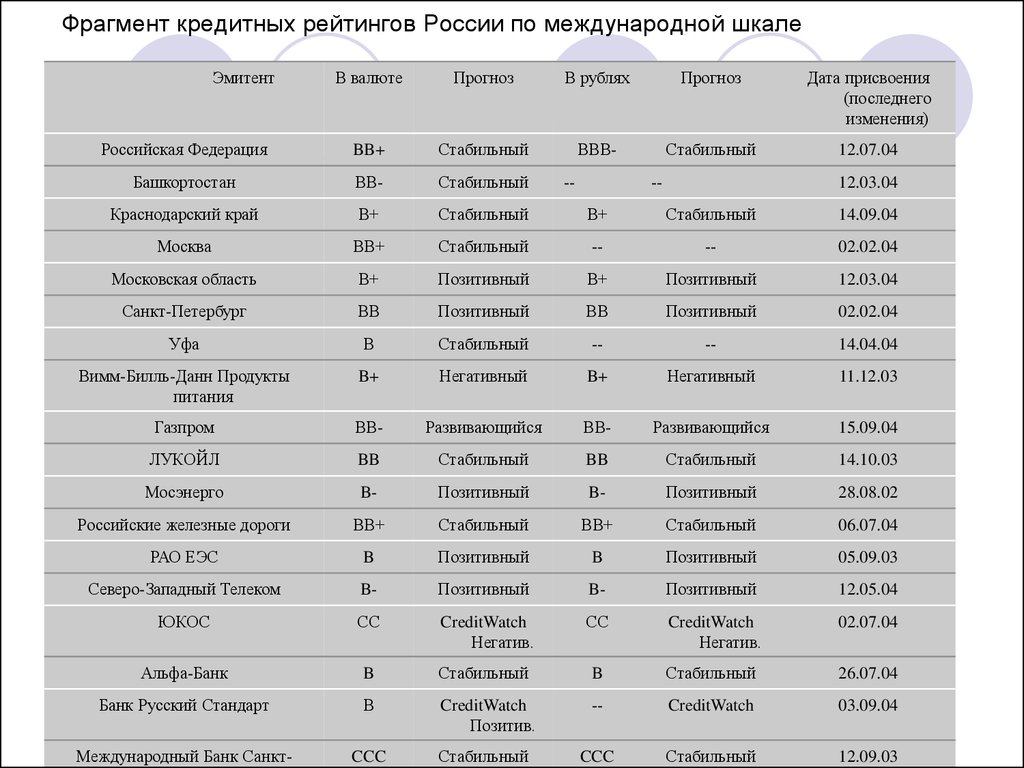

16. Фрагмент кредитных рейтингов России по международной шкале

ЭмитентВ валюте

Прогноз

В рублях

Прогноз

Дата присвоения

(последнего

изменения)

Российская Федерация

BB+

Стабильный

BВB-

Стабильный

12.07.04

Башкортостан

ВВ-

Стабильный

Краснодарский край

В+

Стабильный

В+

Стабильный

14.09.04

Москва

ВВ+

Стабильный

--

--

02.02.04

Московская область

В+

Позитивный

В+

Позитивный

12.03.04

Санкт-Петербург

ВВ

Позитивный

ВВ

Позитивный

02.02.04

Уфа

В

Стабильный

--

--

14.04.04

Вимм-Билль-Данн Продукты

питания

B+

Негативный

B+

Негативный

11.12.03

Газпром

ВВ-

Развивающийся

ВВ-

Развивающийся

15.09.04

ЛУКОЙЛ

BB

Стабильный

BB

Стабильный

14.10.03

Мосэнерго

B-

Позитивный

B-

Позитивный

28.08.02

Российские железные дороги

ВВ+

Стабильный

ВВ+

Стабильный

06.07.04

РАО ЕЭС

B

Позитивный

B

Позитивный

05.09.03

Северо-Западный Телеком

B-

Позитивный

B-

Позитивный

12.05.04

ЮКОС

СС

CreditWatch

Негатив.

СС

CreditWatch

Негатив.

02.07.04

Альфа-Банк

B

Стабильный

B

Стабильный

26.07.04

Банк Русский Стандарт

В

CreditWatch

Позитив.

--

CreditWatch

03.09.04

Международный Банк Санкт-

CCC

Стабильный

CCC

Стабильный

12.09.03

--

--

12.03.04

17. «Свежие» рейтинги

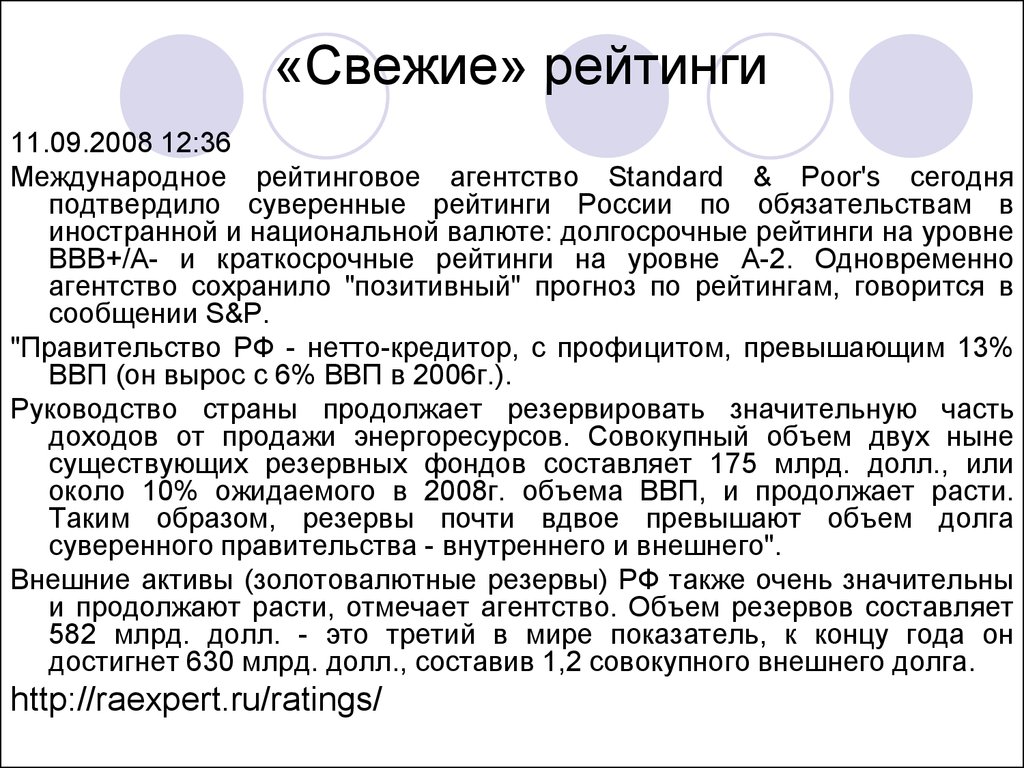

11.09.2008 12:36Международное рейтинговое агентство Standard & Poor's сегодня

подтвердило суверенные рейтинги России по обязательствам в

иностранной и национальной валюте: долгосрочные рейтинги на уровне

BBB+/A- и краткосрочные рейтинги на уровне A-2. Одновременно

агентство сохранило "позитивный" прогноз по рейтингам, говорится в

сообщении S&P.

"Правительство РФ - нетто-кредитор, с профицитом, превышающим 13%

ВВП (он вырос с 6% ВВП в 2006г.).

Руководство страны продолжает резервировать значительную часть

доходов от продажи энергоресурсов. Совокупный объем двух ныне

существующих резервных фондов составляет 175 млрд. долл., или

около 10% ожидаемого в 2008г. объема ВВП, и продолжает расти.

Таким образом, резервы почти вдвое превышают объем долга

суверенного правительства - внутреннего и внешнего".

Внешние активы (золотовалютные резервы) РФ также очень значительны

и продолжают расти, отмечает агентство. Объем резервов составляет

582 млрд. долл. - это третий в мире показатель, к концу года он

достигнет 630 млрд. долл., составив 1,2 совокупного внешнего долга.

http://raexpert.ru/ratings/

18. «Свежайшие» рейтинги http://www.rusbonds.ru

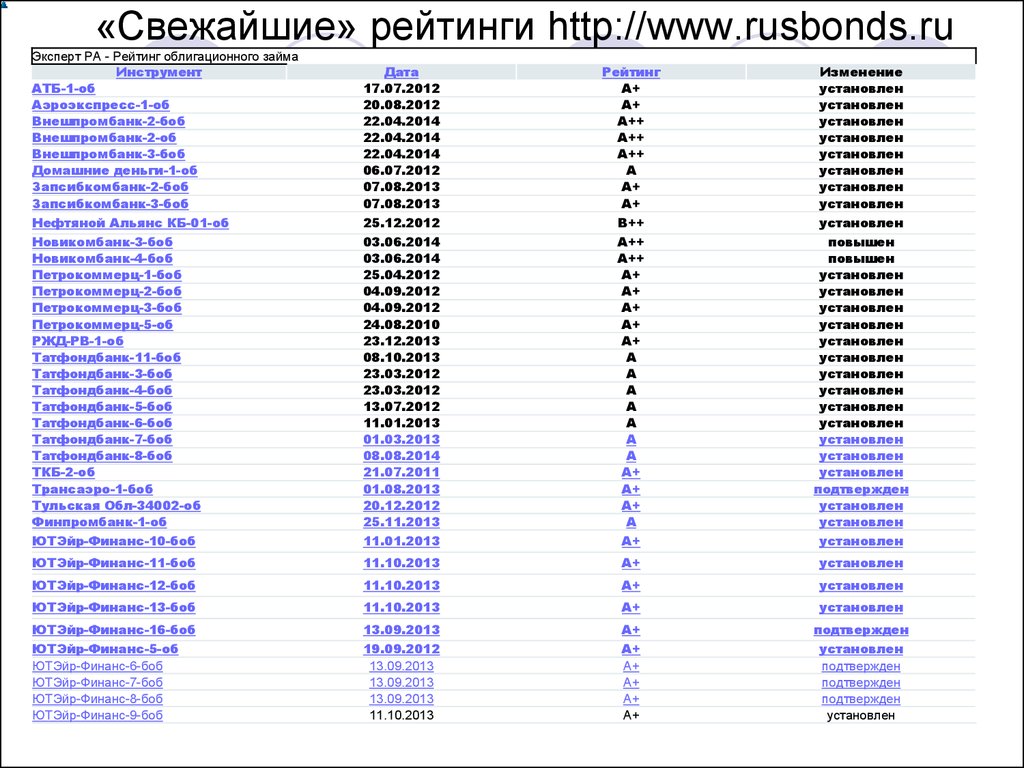

Эксперт РА - Рейтинг облигационного займаИнструмент

АТБ-1-об

Аэроэкспресс-1-об

Внешпромбанк-2-боб

Внешпромбанк-2-об

Внешпромбанк-3-боб

Домашние деньги-1-об

Запсибкомбанк-2-боб

Запсибкомбанк-3-боб

Дата

17.07.2012

20.08.2012

22.04.2014

22.04.2014

22.04.2014

06.07.2012

07.08.2013

07.08.2013

Рейтинг

A+

A+

A++

A++

A++

A

A+

A+

Изменение

установлен

установлен

установлен

установлен

установлен

установлен

установлен

установлен

Нефтяной Альянс КБ-01-об

25.12.2012

B++

установлен

Новикомбанк-3-боб

Новикомбанк-4-боб

Петрокоммерц-1-боб

Петрокоммерц-2-боб

Петрокоммерц-3-боб

Петрокоммерц-5-об

РЖД-РВ-1-об

Татфондбанк-11-боб

Татфондбанк-3-боб

Татфондбанк-4-боб

Татфондбанк-5-боб

Татфондбанк-6-боб

Татфондбанк-7-боб

Татфондбанк-8-боб

ТКБ-2-об

Трансаэро-1-боб

Тульская Обл-34002-об

Финпромбанк-1-об

03.06.2014

03.06.2014

25.04.2012

04.09.2012

04.09.2012

24.08.2010

23.12.2013

08.10.2013

23.03.2012

23.03.2012

13.07.2012

11.01.2013

01.03.2013

08.08.2014

21.07.2011

01.08.2013

20.12.2012

25.11.2013

A++

A++

A+

A+

A+

A+

A+

A

A

A

A

A

A

A

A+

A+

A+

A

повышен

повышен

установлен

установлен

установлен

установлен

установлен

установлен

установлен

установлен

установлен

установлен

установлен

установлен

установлен

подтвержден

установлен

установлен

ЮТЭйр-Финанс-10-боб

11.01.2013

A+

установлен

ЮТЭйр-Финанс-11-боб

11.10.2013

A+

установлен

ЮТЭйр-Финанс-12-боб

11.10.2013

A+

установлен

ЮТЭйр-Финанс-13-боб

11.10.2013

A+

установлен

ЮТЭйр-Финанс-16-боб

13.09.2013

A+

подтвержден

ЮТЭйр-Финанс-5-об

ЮТЭйр-Финанс-6-боб

ЮТЭйр-Финанс-7-боб

ЮТЭйр-Финанс-8-боб

ЮТЭйр-Финанс-9-боб

19.09.2012

13.09.2013

13.09.2013

13.09.2013

11.10.2013

A+

A+

A+

A+

A+

установлен

подтвержден

подтвержден

подтвержден

установлен

19. Облигации

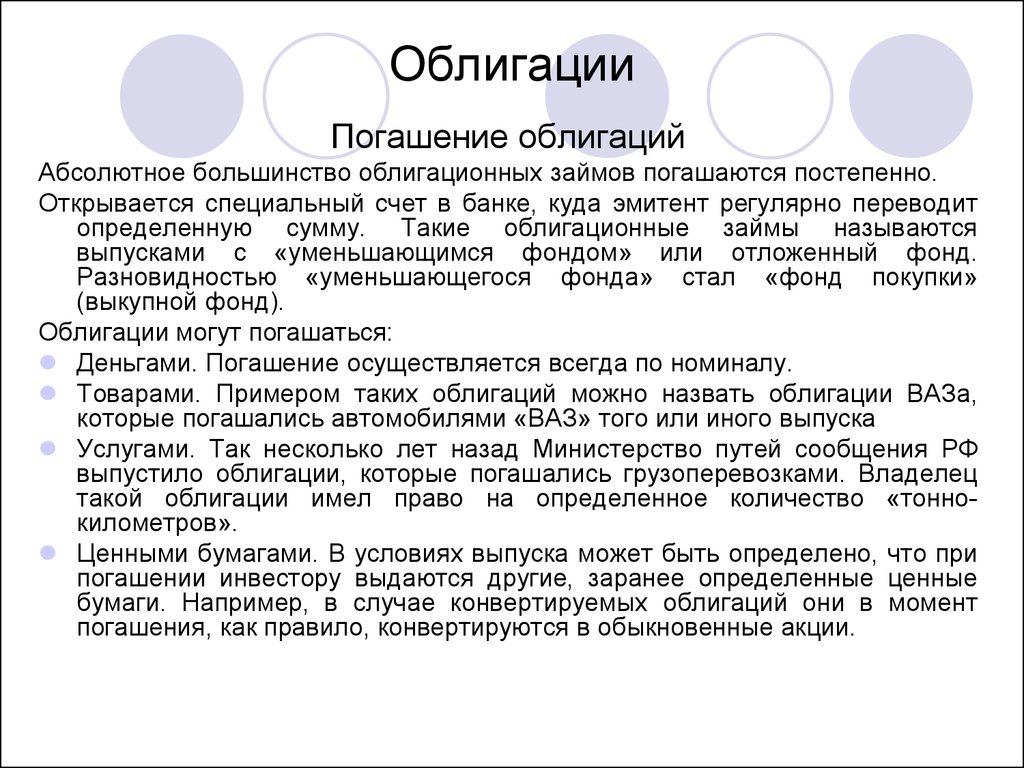

Погашение облигацийАбсолютное большинство облигационных займов погашаются постепенно.

Открывается специальный счет в банке, куда эмитент регулярно переводит

определенную сумму. Такие облигационные займы называются

выпусками с «уменьшающимся фондом» или отложенный фонд.

Разновидностью «уменьшающегося фонда» стал «фонд покупки»

(выкупной фонд).

Облигации могут погашаться:

Деньгами. Погашение осуществляется всегда по номиналу.

Товарами. Примером таких облигаций можно назвать облигации ВАЗа,

которые погашались автомобилями «ВАЗ» того или иного выпуска

Услугами. Так несколько лет назад Министерство путей сообщения РФ

выпустило облигации, которые погашались грузоперевозками. Владелец

такой облигации имел право на определенное количество «тоннокилометров».

Ценными бумагами. В условиях выпуска может быть определено, что при

погашении инвестору выдаются другие, заранее определенные ценные

бумаги. Например, в случае конвертируемых облигаций они в момент

погашения, как правило, конвертируются в обыкновенные акции.

20. Облигации

Государственные облигацииПод государственными ценными бумагами понимаются такие,

которые выпускаются или гарантируются Правительством РФ.

На территории РФ в настоящее время выпущены и обращаются

следующие государственные долгосрочные и среднесрочные

облигации:

- облигации Государственного республиканского внутреннего

займа РСФСР;

- облигации внутреннего валютного займа;

- облигации федерального займа;

- золотые сертификаты;

- облигации Государственного сберегательного займа;

- облигации Российского внутреннего выигрышного займа;

- облигации внешнего облигационного займа.

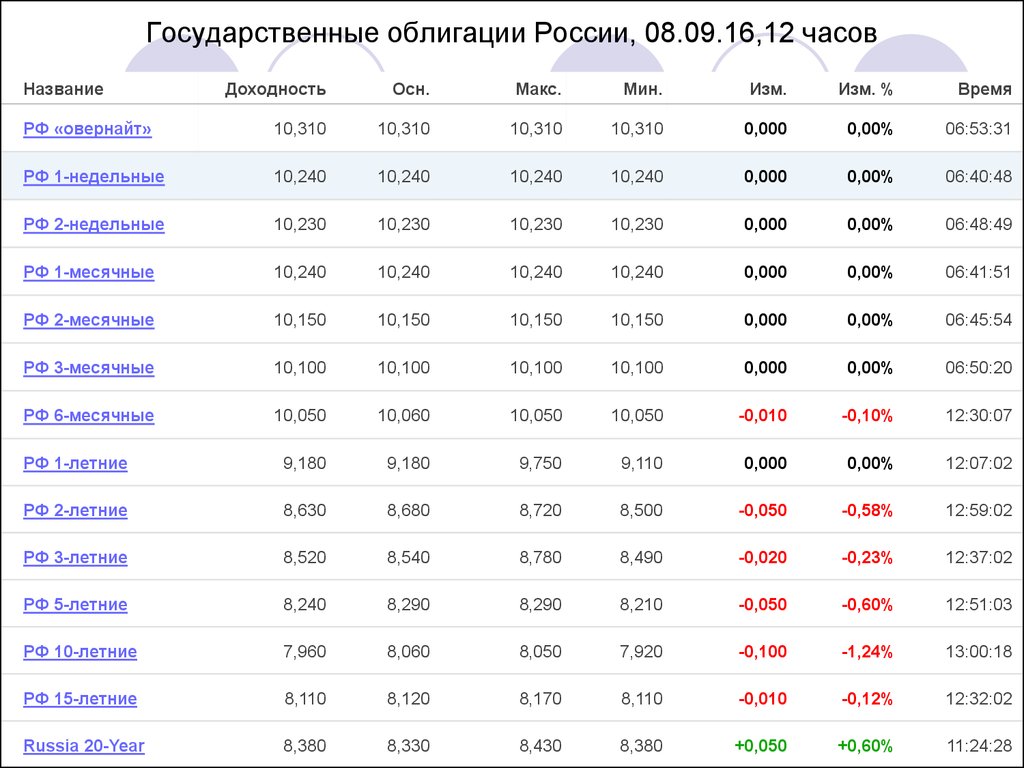

21. Государственные облигации России, 08.09.16,12 часов

НазваниеДоходность

Осн.

Макс.

Мин.

Изм.

Изм. %

Время

РФ «овернайт»

10,310

10,310

10,310

10,310

0,000

0,00%

06:53:31

РФ 1-недельные

10,240

10,240

10,240

10,240

0,000

0,00%

06:40:48

РФ 2-недельные

10,230

10,230

10,230

10,230

0,000

0,00%

06:48:49

РФ 1-месячные

10,240

10,240

10,240

10,240

0,000

0,00%

06:41:51

РФ 2-месячные

10,150

10,150

10,150

10,150

0,000

0,00%

06:45:54

РФ 3-месячные

10,100

10,100

10,100

10,100

0,000

0,00%

06:50:20

РФ 6-месячные

10,050

10,060

10,050

10,050

-0,010

-0,10%

12:30:07

РФ 1-летние

9,180

9,180

9,750

9,110

0,000

0,00%

12:07:02

РФ 2-летние

8,630

8,680

8,720

8,500

-0,050

-0,58%

12:59:02

РФ 3-летние

8,520

8,540

8,780

8,490

-0,020

-0,23%

12:37:02

РФ 5-летние

8,240

8,290

8,290

8,210

-0,050

-0,60%

12:51:03

РФ 10-летние

7,960

8,060

8,050

7,920

-0,100

-1,24%

13:00:18

РФ 15-летние

8,110

8,120

8,170

8,110

-0,010

-0,12%

12:32:02

Russia 20-Year

8,380

8,330

8,430

8,380

+0,050

+0,60%

11:24:28

Финансы

Финансы