Похожие презентации:

Инвестиция. Современная портфельная теория как используя инвестиции достичь мечты

1.

современная портфельная теориякак используя инвестиции достичь мечты

2.

Начнем с повторения. Чтобы в итоге после моего рассказа в головепоявилась цельная картинка.

Надо понимать что тема большая, не на одно слайдшоу, поэтому я

расскажу по верхам. Неизбежна фрагментарность. Но

ознакомиться с пруфами и разобраться детальнее можно в книгах,

список в конце слайдшоу.

План рассказа:

1) кратко основы, термины. Рассказ про классы активов, про то во что

можно инвестировать, а во что не стоит. Буду чередовать с

«продвинутыми» знаниями

2) Как компания делится прибылью. Фундаментальный анализ.

Истинная ценность.

3) ваша цель и что может помочь ее достижению.

4) современная портфельная теория, с примерами из

portfoliovisualizer.com

5) общая информация, которую полезно знать. FIRE, CAPE,

неукоснительный Степан, правило 4%, Bond Tent и т.д.

3.

Что такое инвестиции?Инвестиции - это то чем занимаются богатые люди. То что

делает их еще богаче.

Если посмотреть на действительно богатых людей, то у них конечно

есть яхты, виллы, самолеты.

Но это не главное. Главное то что основная часть капитала у них в

биржевых инструментах.

Если посмотреть на Джефа Безоса, Илона Маска, Билла Гейтса,

Марка Цукерберга то они все владеют акциями.

4.

Умны ли они? Безусловно.Почему они делают это? Потому что выгодно.

Позволяет им решить три задачи:

- приумножить.

- сохранить.

- жить как хотят и

делать все что хотят.

5.

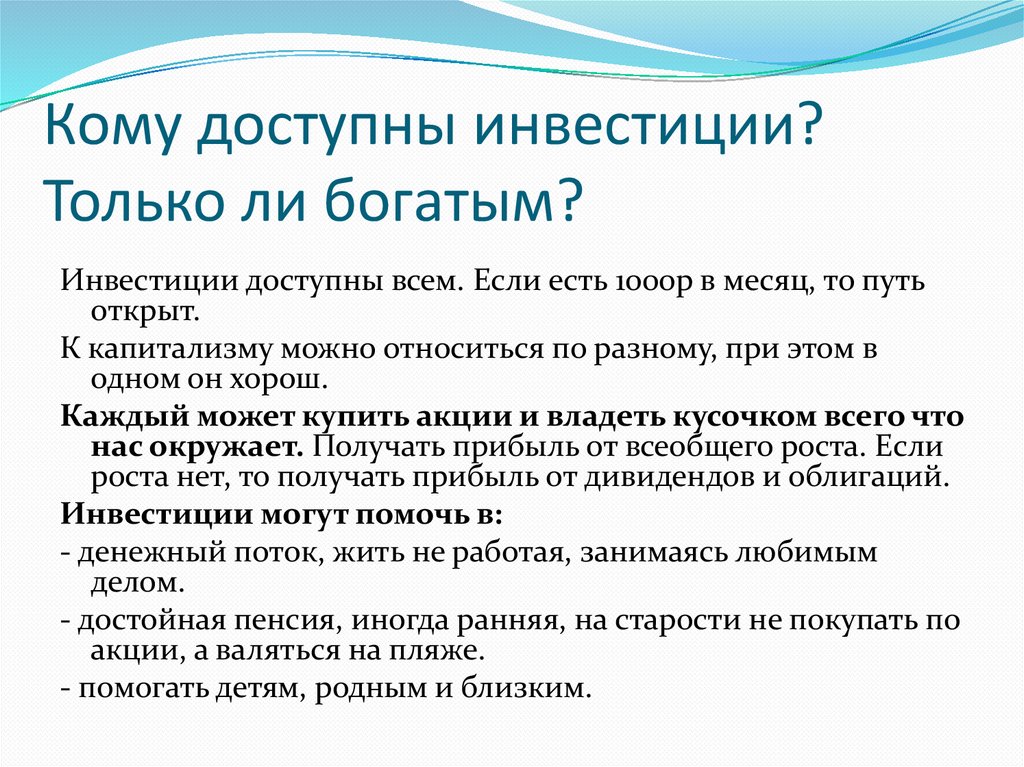

Кому доступны инвестиции?Только ли богатым?

Инвестиции доступны всем. Если есть 1000р в месяц, то путь

открыт.

К капитализму можно относиться по разному, при этом в

одном он хорош.

Каждый может купить акции и владеть кусочком всего что

нас окружает. Получать прибыль от всеобщего роста. Если

роста нет, то получать прибыль от дивидендов и облигаций.

Инвестиции могут помочь в:

- денежный поток, жить не работая, занимаясь любимым

делом.

- достойная пенсия, иногда ранняя, на старости не покупать по

акции, а валяться на пляже.

- помогать детям, родным и близким.

6.

Что является инвестициями?Акции

это владение частью компании.

Маленький кусочек компании твой. Здания, люди,

технологии, все работает чтобы сделать тебя богаче.

Облигации

как вклад, только взаймы даем не банку, а компании.

Золото

«люди гибнут за металл»

Криптовалюты *очень рискованно

Деньги, кеш

страдает от инфляции и обесценивается.

Недвижимость

квартиры, офисы, сдача в аренду. Лайфхак: Можно купить через фонд FXRE.

7.

АкцииПлюсы:

владение истинной ценностью: заводы,

предприятия, фермы, люди, технологии.

получение дивидендов.

через 20 лет будет стоит дороже

Минусы:

волатильность. Можно купить, затем цена упадет в два раза, и

будет такой 5 лет. Если срочно потребуются деньги и придется

продавать, будет обидно.

если купить только одну компанию, она может обанкротиться.

Решения:

ETF - чтобы не бояться банкротства, и не тратить усилия на выбор

отдельных акций.

не покупать на краткосрок(<5лет), либо диверсифицированный

портфель, либо дивидендные акции.

Об этом расскажу чуть позже.

8.

Как компания делится прибылью сакционерами:

Дивиденды

Повышение внутренней ценности. Больше офисов, шахт, заводов

=> больше заработают => в долгосроке рост котировок. Т.е.

крупная компания стоит дороже маленькой. Когда компания

вкладывает деньги в себя это хорошо.

Байбек. Обратный выкуп акций. Компания выкупает акции с

рынка. Поэтому цена акций растет на сумму выкупа. Это лучше

дивов потому что нет налога.

"А индексные инвесторы они очень хитрые и продуманные. Они

прибыль не ходят отдавать посреднику в виде налоговой. И

богатеют используя научные методы."

Существует мнение что дивы самый глупый способ делиться прибылью, потому

что у повышения внутренней ценности выше % годовых. А на байбек нет

налогов. При этом инвесторы любят дивы:)

Баффет и Грэм говорят что лучше когда компания платит дивы, но небольшие, а

основные средства направляет в развитие.

9.

Внутренняя ценность компаний.Компания это:

способность зарабатывать деньги здесь и сейчас.

потенциал роста.

долги.

Чтобы оценить компанию используются

фундаментальный анализ!(читают отчеты

компании, много думают).

И мультипликаторы, самый известный P/E

Цена деленная на прибыль. Т.е. то за

сколько лет компания себя окупит. Чем

P/E меньше, тем лучше.

10.

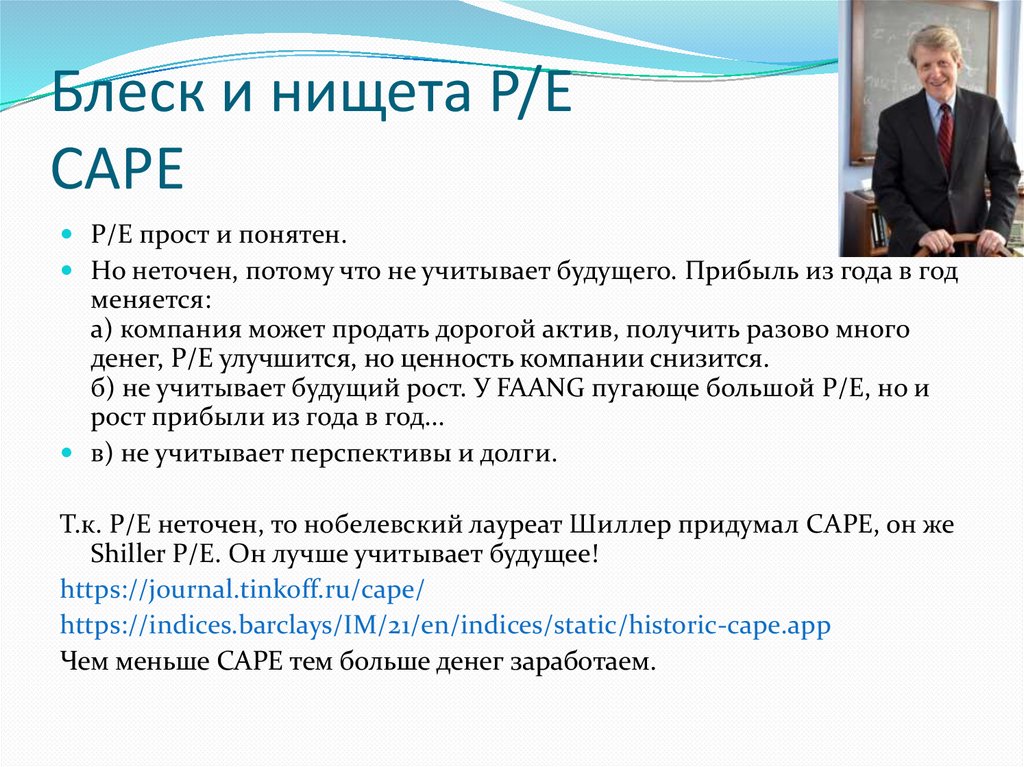

Блеск и нищета P/ECAPE

P/E прост и понятен.

Но неточен, потому что не учитывает будущего. Прибыль из года в год

меняется:

а) компания может продать дорогой актив, получить разово много

денег, P/E улучшится, но ценность компании снизится.

б) не учитывает будущий рост. У FAANG пугающе большой P/E, но и

рост прибыли из года в год...

в) не учитывает перспективы и долги.

Т.к. P/E неточен, то нобелевский лауреат Шиллер придумал CAPE, он же

Shiller P/E. Он лучше учитывает будущее!

https://journal.tinkoff.ru/cape/

https://indices.barclays/IM/21/en/indices/static/historic-cape.app

Чем меньше CAPE тем больше денег заработаем.

11.

CAPE для стран12.

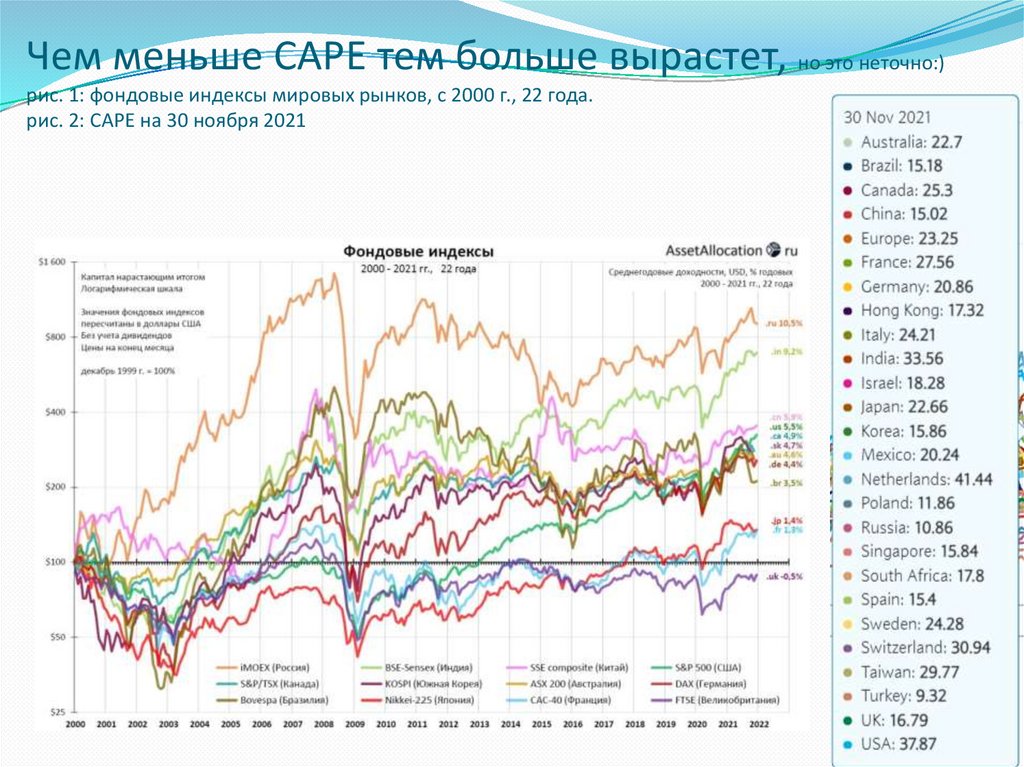

Чем меньше CAPE тем больше вырастет, но это неточно:)рис. 1: фондовые индексы мировых рынков, с 2000 г., 22 года.

рис. 2: CAPE на 30 ноября 2021

13.

Облигациианалог вклада. только взаймы даем не банку, а компаниям: Газпрому, Сбербанку,

Netflix и т.п.

Плюсы:

полная предсказуемость, знаем точно сколько получим.

подходит для сохранения денег.

бывали периоды когда % дохода значительно обгонял инфляцию, делая

облигации лучше золота.

Минусы:

компания может обанкротиться.

в текущих условиях не обгоняет инфляцию.

Пример про инфляцию:

у нас 1000р и мы можем купить 20(update: 15) пакетов молока.

вложили 1000р под 10% годовых, и через год у нас 1100р. Вот только инфляция

в России тоже ~10%. Т.е. цены в магазинах выросли.

на нашу 1100р также можем купить только 20(update: 15) пакетов молока.

с $ тоже самое, доходность трежерис 2%, и инфляция 2 (update: уже

двухзначная)%.

Решения:

покупать Газпром, избегать "Урюпинскстрой"

если портфель на пару лет, или ИИС, то облигации хорошо, берем. Иначе

избегаем.

14.

TIPS (облигации с защитой от инфляции)Сейчас в мире огромная инфляция. И по словам ФРС

США она так и останется. И это проблема! Сумма денег

на счете больше, но купить на них можно меньше. Как

защититься?

Решение №1: облигации которые индексируют на

размер инфляции.

FXTP - Гособлигации США с защитой от инфляции.

Решение №2: в портфеле меньше облигаций и больше

золота, но аккуратно.

Решение №3: существует мнение что в условиях

инфляции, акции лучший актив.

15.

ЗолотоПлюсы:

сохраняет стоимость, не боится инфляции

в условиях когда облигации не дают доходности,

выглядит интересно.

Минусы:

волатильно т.е. может просесть в стоимости

ничего не производит.

Пример: инвестор купил акции Сбербанка. Сбер

открыл новые офисы, нанял людей, купил еще бизнесы,

заплатил дивиденды акционерам, и как итог инвестор

в Сбербанк получил прибыль.

А золото так и осталось лежать…

16.

Cash т.е. грязные зеленые бумажки.Плюсы:

когда на рынке все падает, падают акции, падают

облигации, падает золото, кеш король.

можно сразу использовать, для покупок. А с акциями

чтобы превратить их в деньги, иногда надо ждать два

дня.

Минусы:

инфляция уничтожает ценность денег. Сумма остается

той же, но купить на нее можем меньше.

20 лет назад 1000р = 100 пачек молока, недавно 1000р=20

пачек молока. Сейчас 1000р=15 пачек молока

Мое личное мнение:

держать деньги в кеше, даже в долларах худшее что

можно делать. Немного кеша про запас стоит иметь. Но

если деньги накопились, пора инвестировать.

17.

НедвижимостьПлюсы:

"бетон"

Минусы:

требует личного участия

расходы на аренду

маленький доход

Существует аналог – REIT(упрошенно: компании владеют недвижимостью, и сдают ее в аренду, они

обязаны платить дивы)

FXRE - фонд на недвижимость, его плюсы:

- комиссия 0,6%

- налог на дивы 15%, а если покупать REIT’ы самому налог 30%

- внутри 130 компаний

18.

Про FXRE и REITНадо понимать что REIT это не

безопасная гавань.

Когда акции падают, то REIT

зачастую падает еще сильнее.

Это более волатильный актив чем

акции.

В краткосроке цена следует за

ценой акций, в долгосроке за

ценой недвижимости.

Т.е. если вы верите в

недвижимость, и у вас большой

горизонт инвестирования, то REIT

достойный выбор.

19.

Что не является инвестициями?трейдинг;

финансовые пирамиды;

накопительное страхование жизни;

многие инвестиционные/структурные продукты,

предлагаемые

банками/брокерами

20.

Трейдинг vs Инвестиции.Активные vs Пассивные.

Трейдинг всегда потеря денег.

Надо понимать что трейдинг это казино, да приятно, да интересно, да острые

ощушения. Но мат. ожидание отрицательное.

Активное инвестирование лучше трейдинга.

При этом все еще через 30 лет, только 3-4% людей обгонят индекс.

«я примирился с возможностью того, что в конце моей инвестиционной жизни, я, возможно,

оглянусь на доходности, полученные мною в течение моей активной инвестиционной жизни, и

приду к выводу, что я мог бы получить не меньше, или даже больше, инвестируя в индексные

фонды. Если это произойдет, я не буду смотреть на время, которое я провел, анализируя и

выбирая акции, как на потраченное впустую, поскольку я получил столько удовольствия от

процесса! Короче говоря, если вы не любите рынки и не получаете удовольствие от процесса

инвестирования, мой вам совет: вложите деньги в индексные фонды, и потратьте свое время на

те вещи, которые вам действительно нравится делать!» Асват Дамодаран.

https://assetallocation.ru/active-investing-rest-in-peace/

Пари Баффета.

ETF на SP500 vs топ хеджфонды. ETF порвал их.

21.

Помните обезьянку Лукерью?А сегодня расскажу про криптохомяка Mr Goxx.

https://vc.ru/finance/297956-homyak-kriptotreyder-

zarabotal-30-za-tri-mesyaca-v-kletke-dlya-torgovlioboydya-uorrena-baffeta-i-s-p-500

https://vc.ru/finance/298038-pochemu-keys-shomyakom-ne-oshibka-vyzhivshego-i-ne-sluchaynost

22.

Маркеттайминг и Стокпикинг вредят вашемупортфелю.

Дисциплина и стратегия помогают.

«Почти столетие назад экономист Джон Мейнард Кейнс сказал о владении акциями

следующее: «Время от времени *серьезный* инвестор обязан принимать обесценивание

своих активов с невозмутимостью и без упреков». (курсив добавлен) Как вы думаете,

сможете ли вы рассчитать время операций на рынке и избежать этих просадок?

Подумайте еще. Уже почти столетие академические исследования показывают, что

никому не удается делать это последовательно, и кладбище Уолл-стрит усеяно останками

тех, кто получил известность благодаря одному счастливому случаю, а затем

десятилетиями после этого делал поразительно паршивые прогнозы.»

«Финансовые рынки – это автомобиль, который

перевозит ваши активы через весь город от

вашего нынешнего "я" к вашему будущему "я".

Дороги скользкие ото льда и усеяны гигантскими

выбоинами. Если вы поедете быстро, то сможете

добраться до места назначения намного быстрее.

Но обычно это плохая идея.»

Уильям Бернстайн

23.

Ловушка для умныхЯ - умный человек, с хорошим образованием, прочитавший много умных книг. Я дисциплинирован, усерден, трудолюбив,

талантлив, психологически устойчив и готов заниматься исследованиями рынка и своим дальнейшем самообразованием – оплачивать деньгами и

своим временем курсы, тренинги, индивидуальное обучение у профессионалов.

Да, я ясно отдаю себе отчет в том, что все на рынке выигрывать не могут, и рынок — это место, где одни люди выигрывают за счет других. Но ведь

не может же такого быть, чтобы я оказался хуже средней массы? Ведь я же вижу в интернете огромное количество людей, которые тоже пришли на

финансовые рынки и при этом, похоже, намного глупее меня.

Так почему бы мне не предпринять некоторые усилия в надежде отобрать на рынке деньги у этих людей, ведь эти

усилия должны окупиться? Ведь не может же такого быть, чтобы я, такой умный, дисциплинированный и усердный, не смог в итоге

получить результаты лучше этой массы глупцов, бездарей и раздолбаев?

Признайтесь, приходили такие мысли вам в голову? ;)

Почему эта логика не работает?

Вы полагаете, что играете в игру, в которой ваши качества на что-то влияют. Управление капиталом представляется вам игрой с неслучайным

исходом, вроде шахмат, где побеждает сильнейший, умнейший, талантливейший, дисциплинированный, психологически устойчивый и т.д. и т.п.

И вы думаете, что стоит только приложить старание, научиться, узнать секрет великих побед, усердно

тренироваться, и дальше вы начнете побеждать и пожинать плоды успеха, играя на деньги с наивными

дилетантами.

Однако, вы ошибаетесь. Не в себе. Вы ошибаетесь в характере игры, в которую вы собираетесь играть.

Вы думаете, что это шахматы. А в реальности эта игра ближе к рулетке – игре со случайным исходом.

В играх со случайным исходом – таких как рулетка, орлянка или кости – у умных ничуть не больше шансов, чем у дураков. И никакие ваши качества

не дают вам преимуществ перед теми, у кого их нет. У дурака ровно такие же шансы выиграть на рулетке, что и умного.

Даже хуже того – дуракам, говорят, в такие игры везет.

И эти шансы всегда ниже 50%, поскольку часть прибыли всегда забирает организатор азартных игр и инфраструктура, а еще часть уходит на

«обучение», «платные прогнозы аналитиков» и прочие сопутствующие расходы.

Вы можете годами читать умно выглядящие книжки, платить за обучение у умно выглядящих «профессионалов», оплачивать дорогостоящие

советы «экспертов» и постоянно тренироваться. Но если вы играете в игру со случайным исходом, то все это вам не поможет.

Главный вопрос здесь: насколько управление капиталом и спекуляции на фондовом рынке действительно являются игрой со случайным исходом?

Результаты исследований ясно показывают, что результаты в гораздо большей степени определяются удачей

(везением), чем умением (мастерством).

А если это так, то, похоже, единственно правильная стратегия умного человека – вообще не играть в такого рода игры.

А вместо этого выбирать правильные игры, в которых ваши шансы на победу имеют положительное математическое

ожидание, и, что не менее важно, не случайны.

цитирую Сергея Спирина

24.

Один из инвесторов провел эксперимент: составил 2портфеля, хороший и плохой. На основе голосования в

российских инвест сообществах.

https://blackterminal.com/articles/horoshiy-i-plohoyportfel?hl=ru

Через какое то время подвели итоги:

- Хороший портфель упал на 5.5%

- Плохой портфель вырос на 4.5%

Рынок может оставаться иррациональным дольше чем

вы платежеспособным. Уоррен Баффет

25.

Важность стратегии«Как оказаться в рядах победителей и не пополнить

ряды неудачников? Прежде всего, у вас должна быть

логичная и понятная стратегия действий. Вы должны

понимать, что нужно делать, и почему. В этом случае

даже кризисные условия будут работать на рост

вашего капитала. Ведь капиталы в кризисы никуда не

пропадают, они просто меняют своих хозяев.» Сергей

Спирин

Поверите ли вы, если я скажу, что существует

инвестиционная стратегия, которую поймет и

семилетний ребенок, которая отнимет всего 15 минут

в год вашего времени, результаты которой на

длительном промежутке времени превосходят

результаты 90% профессиональных управляющих, и

которая со временем сделает Вас миллионером?

Уильям Бернштайн

26.

Люди пробуют разные путиКто-то изучаетмультипликаторы и смотрит всё «анализы»

Кто-то покупает «хороший» бизнес, который понимает

Кто-то старается максимально исключить риск/волатильность

Кто-то ищет иксы

Еще есть див. стратегия.

А что в итоге?

На горизонте в 30 лет, 3-4% инвесторов обгонят индекс,

остальные уступят.

Поэтому если для вас удовольствие отбор акций, то отличное

хобби.

А если цель деньги, то что надежнее и доходнее?

27.

Часть 3Ваша цель и что может помочь ее достижению.

У каждого человека разные цели:

накопить на отпуск.

купить квартиру.

финансовая свобода делать то

что пожелаешь.

обеспеченная старость.

валяться на пляже.

помощь детям.

Инвестиции помогут во всем.

Только надо понимать:

а) разные цели подразумевают разные пути их достижения.

б) инвестиции помогут всем, но нужно время. Что лучше через

10/20/30 лет достичь цели, или быть бедным и больным?

Решение: портфель активов под ваши нужды. С заранее продуманным

горизонтом, сроком инвестирования.

28.

История пенсионеркиhttps://ngs.ru/text/gorod/2022/01/31/70404074/

она 17 лет была директором, развивала бизнес. А потом

старость, и внезапно выжить на 8,5 тысячи в месяц.

А представьте она бы по чуть чуть откладывала, в акции.

Сейчас у нее был бы совсем другой доход. Совсем

другая старость...

На пенсии у Японцев и

Австралийцев новая жизнь только

начинается... Путешествия.

И другие желания души...

29.

Инвестиции помогут во всем.Главное продумать стратегию, все посчитать

заранее.

30.

Часть 4. Современнаяпортфельная теория

1. покупать не отдельные акции, а ETF.

2. в портфеле, не только акции или облигации, а

сочетание активов.

3. если акции, то не отдельной страны, а США,

Европы и даже России.

4. "Купил и держи"

Далее отвечу почему?

31.

Почему не отдельные акции, а ETF?Удобно и надежно.

Давайте представим ситуацию, вложили все деньги в

прекрасную компанию Kodak, а она взяла и обанкротилась.

Кто виноват?

Другая ситуация, вложили в ETF на SP500.

32.

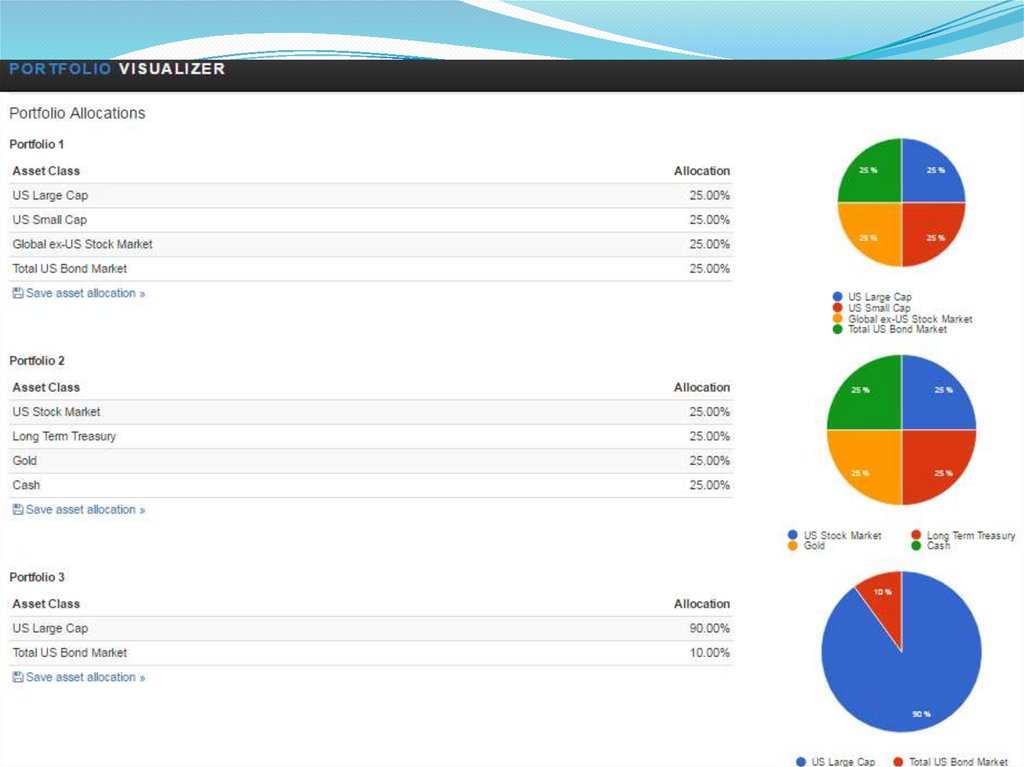

https://www.portfoliovisualizer.com/backtest-asset-class-allocation

Этот сайт позволяет выбрать разные активы,

акции, облигации, золото, reit, индексы разных

стран.

Посмотреть их риск и их доходность.

И главное посмотреть как вел себя портфель с

ними.

33.

Почему сочетание активов?1. меньше просадка т.е. меньше риска.

2. доп. доход от ребалансировки.

3. можно выбрать комфортное сочетание:

доходность/риск.

34.

Про комфортное сочетание:доходность/риск

100% акций менее доходно и более рискованно чем

90% акций и 10% облигаций

100% облигаций менее доходно и более рискованно

чем 90% облигаций и 10% акций

набирая разные классы активов можно:

а) увеличить доходность и снизить риск. Одновременно!

б) для максимально приемлемого риска, подобрать

максимальную доходность.

Шарп и Сортино. Коэффициенты по которым можно

оценить волатильность активов.

35.

Почему сочетание активов?Цитата:

Бертон Мэлкил, экономист из Принстона и советник Rebalance IRA,

объясняет, как система работала бы за последние 15 лет.

«На дворе январь 2000 г. Вы даже не представляете, что это вершина

интернет-пузыря. Но вы знаете, что ваше распределение 60/40 теперь

выглядит как 75% акций и 25% облигаций. Таким образом, вы продаете

акции и покупаете облигации», – говорит он.

«Январь 2003 г.: вы не знаете, что октябрь [предыдущего] года был дном

для рынка акций. Вы знаете, что Федеральная Резервная Система

приближает процентные ставки к нулю, а ваши облигации достигают 55%.

вашего портфеля, тогда как доля ваших акций составляет 45%. Итак, вы

продаете облигации и покупаете акции…»

«Большой урок поведенческих финансов заключается в том, что люди

делают абсолютно неправильные вещи. Они приходят на фондовый

рынок в первом квартале 2000 г., потому что высокие технологии в это

время популярны. И выходят в деньги в третьем квартале 2008 г., потому

что мир разваливается на куски. Ребалансировка заставляет вас делать

прямо противоположное.»

36.

Почему "3. если акции, то не отдельной страны,а США, Европы и даже России."

Сейчас рынок США великолепно растет, это

десятилетие и предыдущее он фонтанирует

доходностью. А рынок Европы по сравнению с ним

стоит на месте.

При этом бывали десятилетия когда рынок США

стоял на месте, а рынок Европы рос.

Покупая и то и то, мы гарантируем себе

процветание. Покупая что то одно, играем в

лотерею.

37.

Просадки в акциях России38.

Почему "Купил и держи"Отличная стратегия проверенная временем.

Рынок большую часть времени растет.

Избегаем комиссий за сделки

Даже обезьяны и хомяки так обгоняют

профессиональных управляющих :)

39.

Еще раз:Магия портфелей в том что можем выбирать

баланс между риском и доходностью.

Портфель с 90% акций и 10% облигаций более

доходный и менее рискованный чем 100% акций.

Портфель с 10% акций и 90% облигаций более

доходный и менее рискованный чем 100%

облигаций.

40.

Портфели и примеры их доходности.Разберем портфели и поговорим кому какой подходит:

No Brainer "Каждый поймет" - Уильяма Бернштайна

50% акции США, 25% развитые рынки кроме США, 25%

облигации.

Вечный портфель - Брауна

90% акций, 10% облигаций - Баффета

Домашнее задание: Портфель лежебоки - Сергея Спирина.

изучить и узнать доходность за 20 лет.

41.

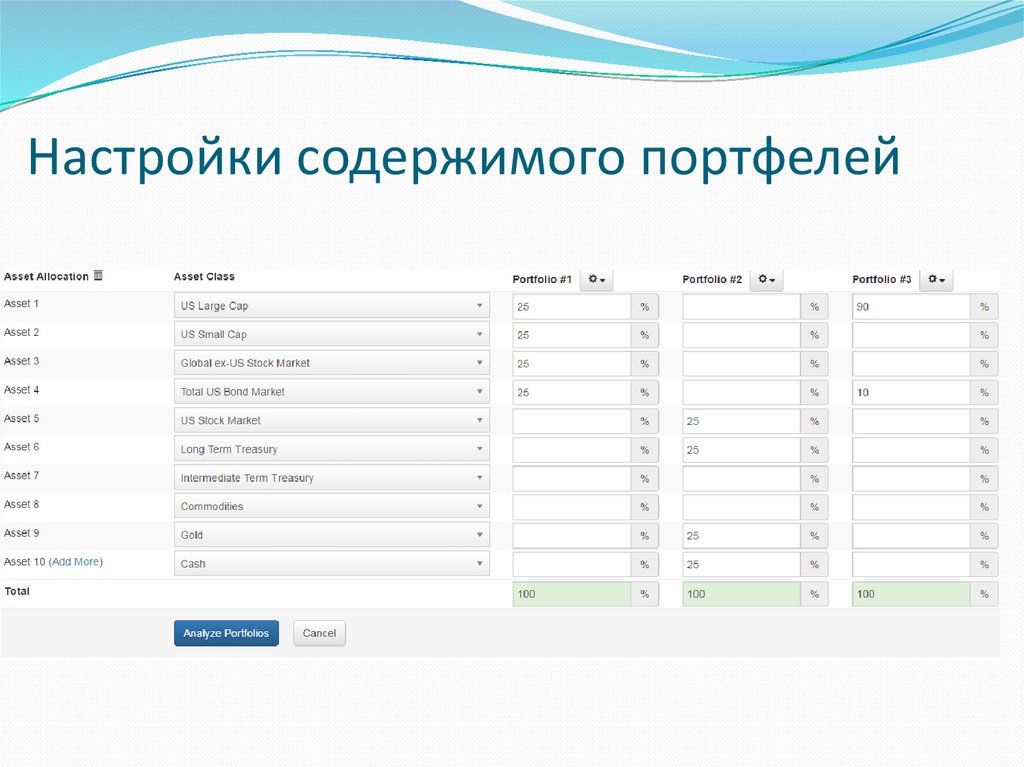

Настройки года, суммы, пополнения42.

Настройки содержимого портфелей43.

44.

Итоги за Jan 2001 - Feb 2021:45.

Update за Jan 2001 - Jan 2022:46.

Итого:Портфель Баффета подходит тому у кого впереди 30

лет.

Или 20, но он готов к риску.

Портфель Брауна. К тому кому важнее не потерять.

Короткие накопления. Пенсионеры.

Примечание №1: оптимально в портфелях Брауна и Баффета

разбавить акции США, акциями других стран. Для надежности.

Примечание №2: никто не мешает начать с портфеля Баффета и

плавно менять его на портфель Брауна.

47.

Часть 5.общая информация, которую полезно знать.

FIRE, CAPE, неукоснительный Степан, REIT,

налоговые читы в России: ИИС, ЛДВ.

Место России в мире! Возможность?

48.

Налоговые читыИИС А, ИИС Б, ЛДВ, это:

ИИС А. Возврат 13% с той суммы что вы

проинсвестировали.

ИИС Б. Нет налога на прибыль.

ЛДВ – владей активом 3 года и сможешь продать

без налога.

Про ИИС: https://journal.tinkoff.ru/iis-faq/

49.

Место России в мире, по версии finviz.com50.

Ничего не понял, что мне делать?Начните с портфеля Брауна, а затем

почитайте книги.

Вариация портфеля Брауна:

33% FXGD – золото

33% FXTP – облигации TIPS (либо 10% FXTP, 10% FXRU, 5%FXFA, 8%$)

33% акции:

к примеру из суммы на акции

25% FXUS Америка;

25% FXDM Развитые;

9% FXCN Китай;

5% FXIN Индия;

10% FXEM развивающиеся;

22% TMOS(при жизни в России),

потому что home bias.

51.

Как прийти к успеху:Откладываем маленькую часть дохода каждый месяц.

Покупаем активы согласно стратегии.

Первые три года ничего не продаем, затем раз в год

ребаланс.

Если можем делаем налоговые вычеты, ИИС.

Наслаждаемся прекрасной жизнью. PROFIT!

Среди последователей FIRE полно вдохновляющих историй.

Среди них есть как упоротые экономящие крохи, чтобы быстрее прийти

к успеху.

Так и более спокойное накопление, с тем чтобы заниматься любимой

работой.

52.

FIREВиды FIRE кратко https://rationalanswer.club/post/248/

Mini FIRE

Coast FIRE

Barista FIRE

Classic FIRE

Lean FIRE

FAT Fire

https://habr.com/ru/post/504578/ ЧИТАЙТЕ И ВДОХНОВЛЯЙТЕСЬ!

Это свободная жизнь, существуют разные виды. Можно

подобрать под себя и быть счастливым.

53.

Правило 4%Мы долго копили, и вот наша «пенсия», как

тратить деньги и не проесть капитал.

Рассчитывать на дивиденды не всегда эффективно,

поэтому зарубежные опытные ребята придумали

правило 4%.

Это когда сначала копим, копим копим, а затем

начинается наша пенсия. И начинаем каждый год

снимать 4%(или 3.5%) от стоимости активов.

Правило интересное, но не всех устраивает.

Есть более продвинутые версии Bond Tent.

54.

Bond Tent«кризисов и просадок на стадии накопления капитала

бояться не стоит - они не имеют большого значения.

Кризисов стоит бояться в переходный период - когда от

стадии накопления переходим в стадию "проедания".

Это самый опасный период, и если кризис выпадет на

это время, и просадка будет глубокой и

продолжительной - это уничтожит мой капитал.»

Но есть неочевидное решение - Bond Tent.

https://telegra.ph/Kak-obezopasit-vyhod-na-rannyuyupensiyu-ot-unichtozheniya-vsego-kapitala-01-26

55.

Чему мы можем поучиться унорвежского пенсионного фонда:

https://telegra.ph/Po-itogam-2021-goda-norvezhskie-pensionery-stali-bogache-na-15-trlnkron-02-04

Когда вы молоды, и у вас появился хороший доход - есть смысл не тратить всё в ноль, а

откладывать часть доходов на будущее. Это стандартная практика, и чудес не бывает деньги из ниоткуда не появляются.

Управляющие крупнейшим фондом с долгосрочными целями распределяют вложения по трем

типам активов: доли в бизнесах (акции), фиксированный доход (облигации), недвижимость.

Наверное, делают они это неслучайно. Кстати, они полностью игнорируют золото.

Большую часть активов (72%) норвежцы держат в акциях. Несмотря на нестабильность

ценообразования, акции исторически дают лучший результат на длинных периодах - в них

будто бы есть дополнительная премия для тех, кто готов терпеть нервные скачки в части

стоимости.

Норвежцы держат в своем фонде активы со всего мира, и не концентрируются на одной стране

или на одной части света. Если в одной стране что-то пойдет не так (часто можно услышать

опасения по поводу "пузырения" в США сейчас и страшилки о Японском пузыре в конце 1980х), активы в других странах могут компенсировать убытки от падения.

Даже имея у себя в штате лучших управляющих со всего мира и лучшие возможности анализа

компаний, норвежцы не возомнили себя гуру рынка, и инвестируют свои средства равномерно

- ровным слоем размазывая на компании со всего мира пропорционально их рыночной

капитализации и только за редким исключением выходя из диапазона 0,5-2% от стоимости

всей компании.

56.

Внимательный зритель мог заметить что ямного говорю про исследования.

Имя им легион. Правильный путь почитать книги,

разобраться в вопросе.

При этом если вы «панда», точно не хотите читать

книги.

Но хотите узнать больше, и с пруфами. То можете

ознакомиться с заметками Rational Answer.

У Павла Комаровского в материалах много ссылок на

исследования.

https://t.me/RationalAnswer

https://www.rationalanswer.ru/

57.

Как начатьУ вас есть сумма. Подумайте о вашей цели. Сколько

нужно денег для нее. Как вам комфортнее копить.

Выберите портфель подходящий для вашей цели:

агрессивный, сбалансированный, защитный.

Готовы ли вы к просадкам? А к долгим?

Купите активов в портфель в соответствии с вашей

стратегией.

58.

А достойны ли вы богатства?Если да, то безусловно сможете прочитать

https://assetallocation.ru/if_you_can-2/ и остальные статьи

из цикла.

Или слабо??? Являются ли парочка статей для вас

непреодолимым ровом...

59.

Инвестиции это "игра" в которую играютбогатые люди.

А трейдинг, пирамиды, лотереи это игры

бедных.

Выбор кем быть, за каждым из нас.

Спасибо за внимание.

60.

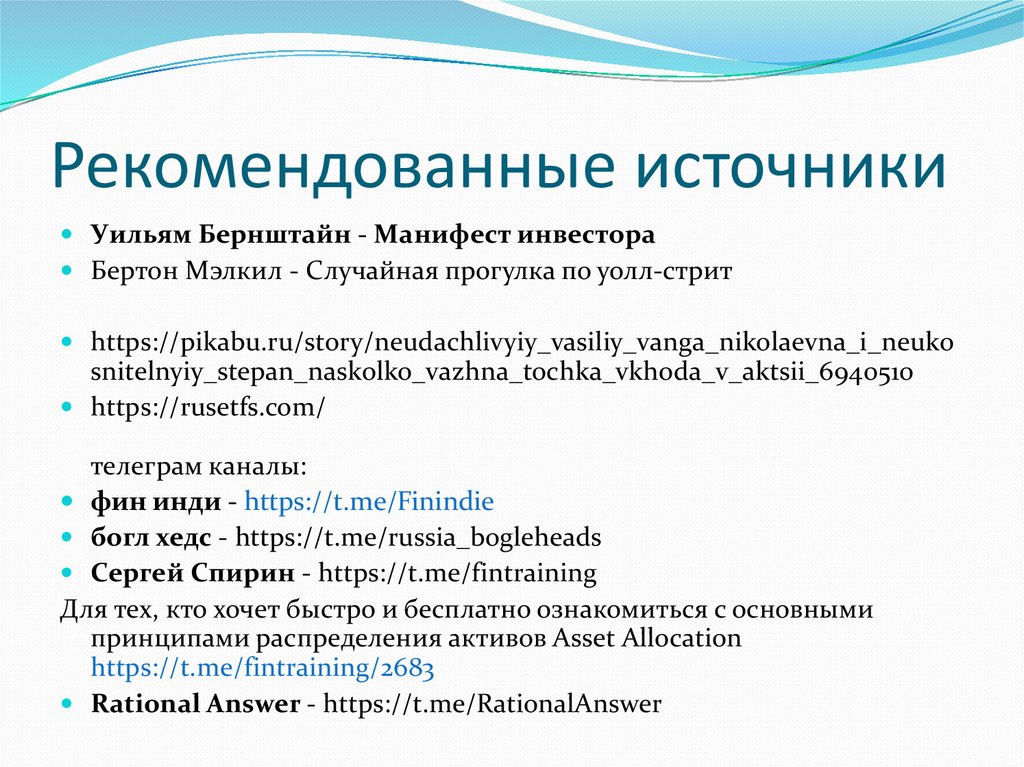

Рекомендованные источникиУильям Бернштайн - Манифест инвестора

Бертон Мэлкил - Случайная прогулка по уолл-стрит

https://pikabu.ru/story/neudachlivyiy_vasiliy_vanga_nikolaevna_i_neuko

snitelnyiy_stepan_naskolko_vazhna_tochka_vkhoda_v_aktsii_6940510

https://rusetfs.com/

телеграм каналы:

фин инди - https://t.me/Finindie

богл хедс - https://t.me/russia_bogleheads

Сергей Спирин - https://t.me/fintraining

Для тех, кто хочет быстро и бесплатно ознакомиться с основными

принципами распределения активов Asset Allocation

https://t.me/fintraining/2683

Rational Answer - https://t.me/RationalAnswer

Финансы

Финансы