Похожие презентации:

Учет расчетов специальных налоговых режимов, на примере патентной системы налогообложения

1.

АВТОНОМНАЯ НЕКОММЕРЧЕСКАЯ ПРОФЕССИОНАЛЬНАЯ ОБРАЗОВАТЕЛЬНАЯ ОРГАНИЗАЦИЯ«СУРГУТСКИЙ ИНСТИТУТ ЭКОНОМИКИ, УПРАВЛЕНИЯ И ПРАВА»

УЧЕТ РАСЧЕТОВ СПЕЦИАЛЬНЫХ НАЛОГОВЫХ

РЕЖИМОВ, НА ПРИМЕРЕ ПАТЕНТНОЙ СИСТЕМЫ

НАЛОГООБЛОЖЕНИЯ

Докладчик: Кубарик Владимир Дмитриевич,

Студент группы БУ 19/9

Специальность: 38.02.01 Экономика и бухгалтерский учет (по отраслям)

Руководитель от института: Руссо Наталья Викторовна

Преподаватель АНПОО «Сургутский институт экономики, управления и права»

2.

ТЕЗИСЫ I ГЛАВЫ (§ 1.1)В чем суть патентной системы налогообложения.

ПСН трудно назвать полноценной системой налогообложения, потому что у нее нет

сложной процедуры учета и отчетности. Налоговая декларация на ПСН не сдается, а

расчет налога производится сразу при оплате патента. Суть этого льготного

налогового режима заключается в получении специального документа - патента,

который дает право на осуществление определенной деятельности. Это может быть

очень удобно, если вы хотите какое-то недолгое время опробовать мелкий бизнес,

чтобы выяснить потребительский спрос и перспективы его развития в выбранном

регионе

2

3.

ТЕЗИСЫ I ГЛАВЫ (§ 1.2)Патентная система налогообложения: разрешенные виды деятельности

Список видов деятельности, на которые можно получить патент, указан в статье 346.43 НК

РФ. Однако этот перечень из обязательного стал рекомендованным, поэтому ориентироваться

надо на законы субъектов РФ, в которых указаны патентные направления бизнеса для

конкретной территории. И хотя многие региональные законы полностью дублируют список

статьи 346.43 НК РФ, но могут быть и исключения.

В основном это разного рода услуги населению, но есть и производственные

направления. Например, производство ковров и ковровых изделий, валяной обуви, гончарных

изделий, бондарной посуды, молочной и хлебобулочной продукции. Узнать о конкретных

видах деятельности, на которых выдают патенты, можно в местной ИФНС.

3

4.

ТЕЗИСЫ I ГЛАВЫ (§ 1.3)Ограничения для патентной системы налогообложения

Ограничений для ПСН немного:

•приобретать патент могут только индивидуальные предприниматели;

•численность работников ИП не должна превышать 15 человек;

•патентная система налогообложения не применяется в рамках

договоров товарищества или доверительного управления имуществом;

•предприниматель теряет право на патент, если с начала года его

доходы превысили 60 млн рублей.

4

5.

ТЕЗИСЫ II ГЛАВЫ (§ 2.1)Как происходит оплата налога на патентной системе

налогообложения.

Под налогом на ПСН понимают сумму, уплачиваемую за патент

или его стоимость. Так же, как и на других спецрежимах,

стоимость патента заменяет для ИП уплату следующих налогов:

•НДФЛ на доходы, полученные от патентных видов

деятельности;

•НДС, кроме того, что уплачивают при ввозе в Россию;

налог на имущество, используемое в предпринимательской

деятельности по патентным видам деятельности (за рядом

исключений).

5

6.

ТЕЗИСЫ II ГЛАВЫ (§ 2.2)Порядок оплаты патента зависит от срока его действия:

•Патент, выданный на срок до шести месяцев, надо

оплатить в полном объеме не позднее срока окончания его

действия;

•Если срок действия патента составляет от шести месяцев и

до года, то одну треть его полной стоимости надо оплатить

не позднее 90 дней после начала действия, а две трети - не

позднее срока окончания действия патента.

6

7.

ТЕЗИСЫ II ГЛАВЫ (§ 2.2)Как перейти на патентную систему налогообложения

Переход на патентную систему налогообложения носит заявительный или разрешительный характер.

В получении патента могут и отказать по основаниям, перечисленным в п. 4 ст. 346.45 НК РФ:

В заявлении на выдачу патента указан вид деятельности, в отношении которого патентная система

налогообложения не применяется;

Указанный в заявлении срок действия патента не соответствует требованиям НК РФ. Патент выдается

в пределах одного календарного года. Нельзя указать, к примеру, такой срок – с 1 марта 2022 года по

март 2023 года.

Если в текущем году предприниматель уже работал на ПСН, но утратил право на патент (по причине

превышения лимита доходов или числа работников) или добровольно прекратил работу на патенте до

истечения срока его действия, то снова подать заявление на получение патента он может только с

нового года.

7

8.

ТЕЗИСЫ II ГЛАВЫ (§ 2.2)Учет и отчетность на патентной системе налогообложения

Налоговая отчетность в виде декларации для ПСН не предусмотрена. Что касается учета, то для этого

режима ведется учет доходов по каждому полученному патенту в специальной книге для патентной

системы налогообложения. Надо следить, чтобы общая сумма реально полученных доходов (а не

потенциально возможный доход) по всем патентам не превышала 60 млн. рублей за календарный год.

Если ваша деятельность предполагает привлечение наемных работников, то чтобы избежать

негативных последствий для бизнеса, нужно грамотно организовать ведение бухгалтерии. Чтобы

вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить

подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям месяц

бесплатного бухгалтерского обслуживания:

8

9.

ТЕЗИСЫ II ГЛАВЫ (§ 2.2)9

10.

ТЕЗИСЫ II ГЛАВЫ (§ 2.2)10

11.

ТЕЗИСЫ II ГЛАВЫ (§ 2.2)11

12.

ЗАДАЧАИП Меновщиков П. А. решил заняться в 2022 году оказанием парикмахерских услуг и приобрести

патент на 5 месяцев. Региональными властями субъекта РФ установлен потенциальный доход в

размере 325 000 рублей. Рассчитаем годовую стоимость патента.

Она будет равна 325 000 рублей × 6% = 19 500 рублей. Стоимость патента в месяц будет составлять 19

500 рублей / 12 = 1 625 рублей. Соответственно, стоимость патента для ИП Меновщиков П. А. на 5

месяцев 2022 года составит 1 625 рублей × 5 месяцев = 8 125 рублей.

Согласно местному законодательству величина потенциального дохода увеличивается при увеличении

штата сотрудников. Если ИП Меновщиков будет иметь штат персонала не более 5 человек, то

возможный доход по закону субъекта в нашем примере будет равен 600 000 рублей. Тогда стоимость

патента на год будет пересчитана в большую сторону: 600 000 рублей × 6% = 36 000 рублей. Цена

патента за месяц составит 36 000 рублей / 12 месяцев = 3 000 рублей. Итого предприниматель должен

заплатить за 5 месяцев использования патента: 3 000 рублей × 5 месяцев = 15 000 рублей.

12

13.

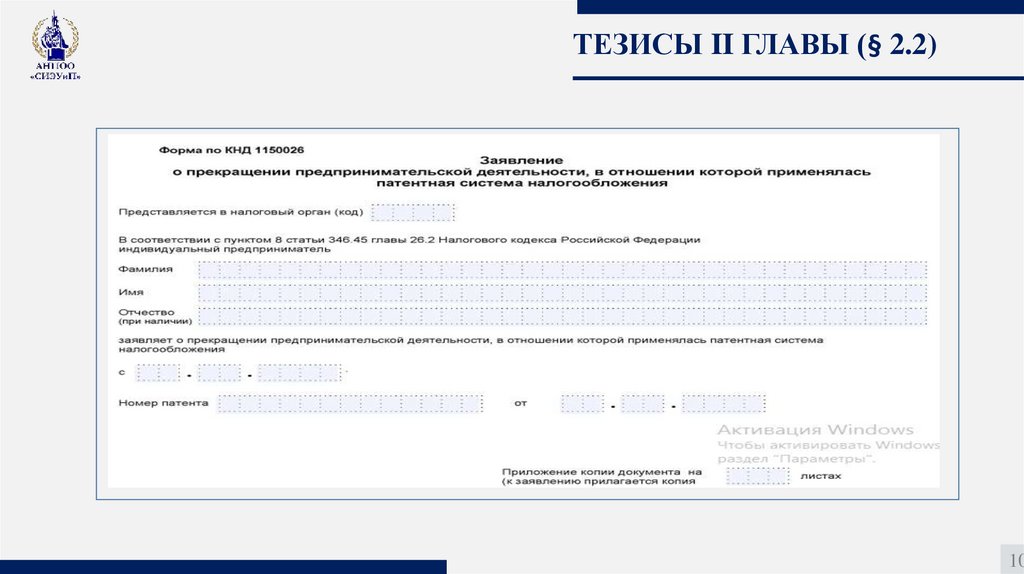

ЗАДАЧАРассмотрим пример, когда количество сотрудников увеличилось в середине действия патента.

Всё тот же ИП Меновщиков П. А., отработав самостоятельно 4 полных месяца, решил принять на

работу 3 человек на оставшийся 5-й месяц действия патентной системы налогообложения. На 3 новых

работников он должен дополнительно купить патент на 1 оставшийся месяц срока действия патента.

Так как он принял количество работников до 5 человек, то цена патента будет рассчитываться, исходя

из наших предположительных 600 000 рублей.

Получаем цену патента на 5-й месяц деятельности предпринимателя: 600 000 рублей × 6% / 12

месяцев = 3 000 рублей. Именно на эту сумму ИП Меновщиков должен приобрести новый патент на 3

своих новых сотрудников.

После окончания действия 2 патентов ИП Меновщиков П. А. может приобрести новый патент на

желаемый период, но уже исходя из другого размера потенциального дохода, принятого властями его

региона, например, 900 000 рублей. Размер этого дохода изменится по причине увеличения количества

работающего персонала с 5 до 8 человек.

13

14.

ПРОВОДКИ14

15.

ЗАКЛЮЧЕНИЕУзнали:

Научились:

• принимать первичные бухгалтерские документы на

• общие требования к бухгалтерскому учету в части

бумажном носителе и (или) в виде электронного

документирования всех хозяйственных действий и

документа, подписанного электронной подписью;

операций; понятие первичной бухгалтерской

• проверять наличие в произвольных первичных

документации;

бухгалтерских документах обязательных реквизитов;

• определение первичных бухгалтерских документов;

проверку по существу,

• заносить данные по сгруппированным документам в • правила и сроки хранения первичной бухгалтерской

документации;

регистры бухгалтерского учета;

• сущность плана счетов бухгалтерского учета

• передавать первичные бухгалтерские документы в

финансово-хозяйственной деятельности организаций;

текущий бухгалтерский архив;

• понимать и анализировать план счетов бухгалтерского • теоретические вопросы разработки и применения

плана счетов бухгалтерского учета в финансовоучета финансово-хозяйственной деятельности

хозяйственной деятельности организации;

организаций; обосновывать необходимость разработки

рабочего плана счетов на основе типового плана счетов • инструкцию по применению плана счетов

бухгалтерского учета;

бухгалтерского учета финансово-хозяйственной

деятельности и т.д.

15

Право

Право