Похожие презентации:

Банковские услуги

1. банковские услуги

12.

Цель занятия:рассмотреть виды банковских услуг для

физических лиц и объяснить значение банков

для экономики семьи.

Ключевой вопрос:

Как вы понимаете высказывание древнеримского философа Марка Туллия Цицерона:

«Бережливость – большой доход»?

3.

Повторение пройденногоматериала

1. Что такое ИНФЛЯЦИЯ ?

процесс обесценивая денег,

который появляется в виде

долговременного повышения цен на

товары и услуги

4. ФУНКЦИИ ДЕНЕГ(5):

+ мера стоимости: установление стоимости товаров припомощи установления их цен

+ средство обращения: обмен товаров на деньги и наоборот

+ средство накопления: деньги уходят в хранилища

+ средство платежа: выплата заработной платы, пособий,

покупка товаров в кредит

+ мировые деньги: международные расчеты, обмен валют

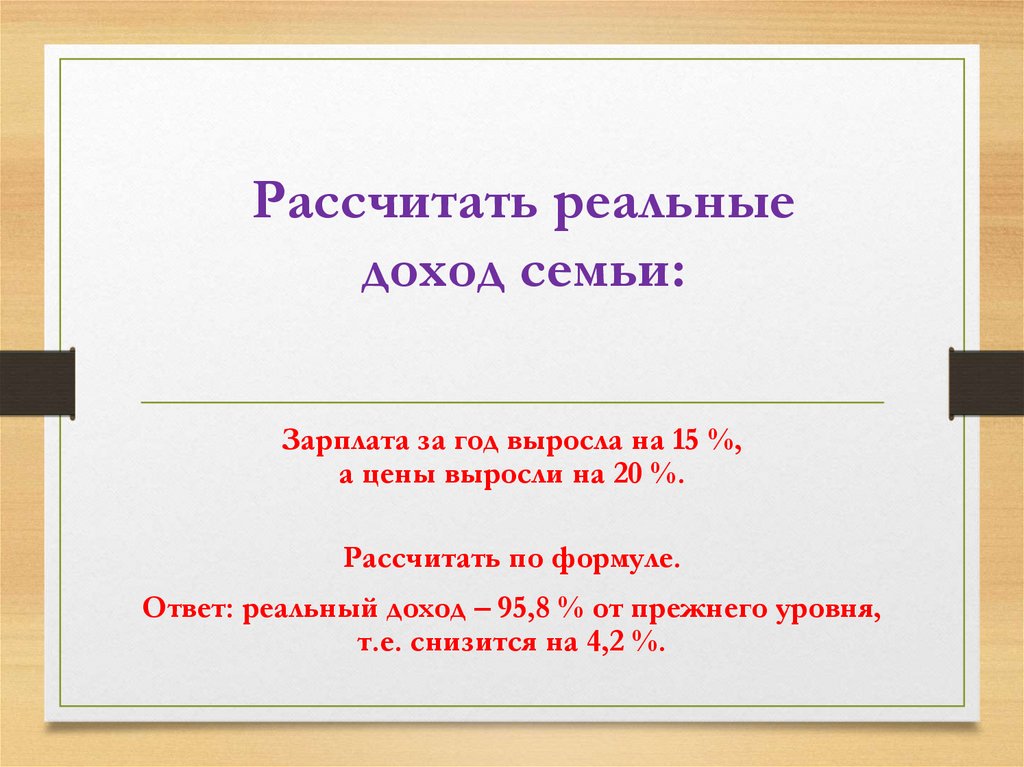

5. Рассчитать реальные доход семьи:

Зарплата за год выросла на 15 %,а цены выросли на 20 %.

Рассчитать по формуле.

Ответ: реальный доход – 95,8 % от прежнего уровня,

т.е. снизится на 4,2 %.

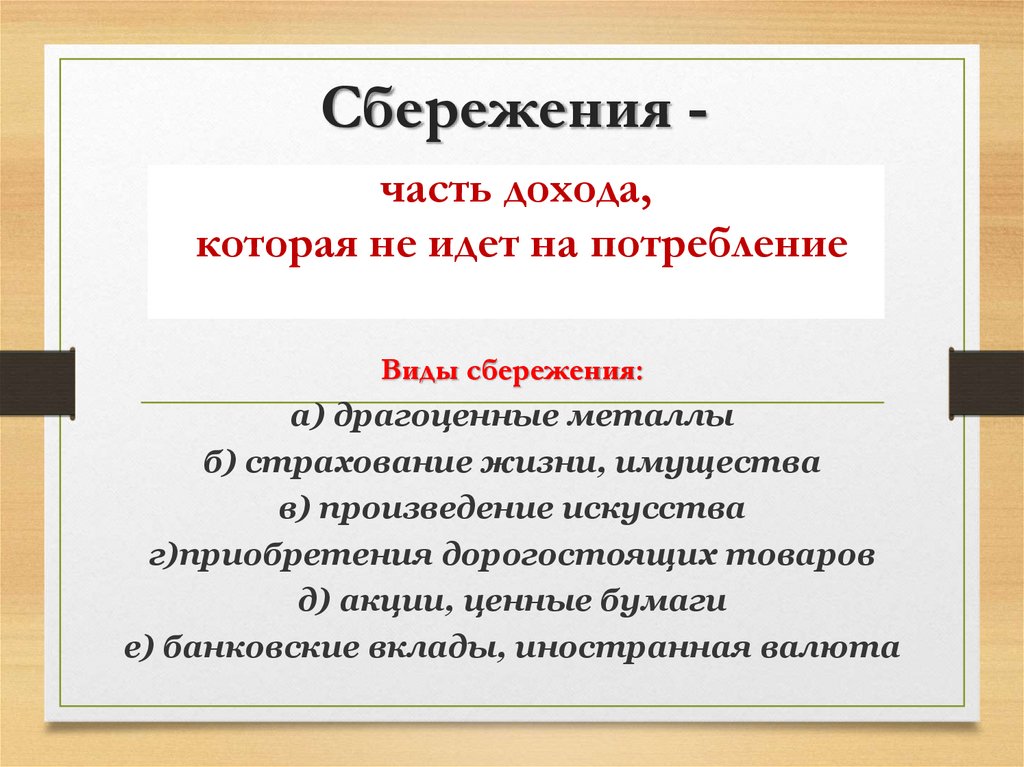

6. Сбережения -

Сбережения часть дохода,которая не идет на потребление

Виды сбережения:

а) драгоценные металлы

б) страхование жизни, имущества

в) произведение искусства

г)приобретения дорогостоящих товаров

д) акции, ценные бумаги

е) банковские вклады, иностранная валюта

7.

Основныепонятия:

банк;

депозит (вклад);

процентная ставка;

кредит;

обмен валюты;

платежные карты;

дистанционное банковское обслуживание;

безопасность.

8.

Начало истории банковского дела датируется VII векомдо наступления нашей эры.

На территории Древней Греции ростовщиков называли

трапезитами. Эти люди не только обменивали монеты, но и

принимали материальные ценности на хранение.

Приблизительно в это же время зародились первые

безналичные платежи, которые проводились через списание и

начисление средств покупателей на специальных счетах.

В России банковское дело появилось в XVII веке.

Первые купеческие кредитные организации функционировали в

Пскове еще в далеком 1665 году.

Во времена правления Анны Иоанновны выдача ссуд

практиковалась под определенный процент, а в качестве

кредитора выступал монетный двор.

В 1754 году на основании указа Елизаветы Петровны в

России появляются первые кредитные учреждения –

Купеческий банк в Петербурге, а также Дворянские заемные

банки в обеих столицах.

9.

Банк – финансовая организация, основныевиды деятельности которой - привлечение и

размещение денежных средств, а также

проведение расчетов.

С экономической точки зрения банки выступают

на денежном рынке посредниками между теми, у кого есть

свободные денежные средства, и теми, кто нуждается в

дополнительных ресурсах.

10.

На сегодняшний день в России, как и в большинствестран мира, действует двухуровневая банковская система.

Первый

уровень

представлен

Банком

России (Центральным банком), который ведет расчеты

между кредитными организациями и занимается

регулированием их деятельности. Функции ЦБ

регулируются Федеральным законом от 10 июля 2002

года № 86-ФЗ «О Центральном банке Российской

Федерации (Банке России)».

Второй уровень – это коммерческие банки,

предоставляющие финансовые услуги организациям и

частным лицам.

11.

Наиболее распространенныепродукты банков:

расчетно-кассовое обслуживание физических и

юридических лиц,

вклады и депозиты,

кредиты, в т. ч. Ипотечные займы,

автокредиты,

потребительские кредиты,

банковские карты и др.

12.

Вклад – это деньги, которые клиентпередал банку с целью хранения и извлечения

прибыли.

Депозитный вклад – это свободный

капитал юридических или физических лиц,

который помещается в финансово-кредитное

учреждение (банк) для получения дохода в виде

процентных отчислений.

Процентная ставка (Interest rate) это плата, которую одно лицо (заемщик) передает

другому лицу (кредитору) за то, что последний

предоставляет первому во временное пользование

денежные средства.

13.

Вклад может быть срочным и до востребования.Срочный вклад имеет определенный срок действия, и

при соблюдении этого условия клиент может получить

максимальную выгоду.

Деньги с вклада до востребования можно снять в

любой момент, но большого дохода от него не получить

– это оптимальный вариант для того, чтобы безопасно

сохранить крупную сумму денег в течение некоторого

времени (например, между сделками по купле-продаже

имущества).

14.

Депозит – это вид храненияценностей, но не обязательно денег.

Депозитом могут быть ценные бумаги,

акции, драгоценные металлы и т. п.

15.

Кредит – это ссуда, предоставленнаякредитором (в данном случае банком)

Заемщику (физическое или юридическое лицо) под

определенные проценты за пользование деньгами.

Кредиты выдаются физическим и юридическим

лицам.

Кредиты гражданам делятся на потребительский

(мебель, бытовая техника), когда банк выдает

определенную сумму на нужды заемщика, и на целевые –

на покупку жилья, автомобиля (автокредит, ипотека).

16.

Условияпредоставления

кредита

банк

устанавливает в кредитном договоре (в нем

оговариваются сроки, все платежи по кредиту,

меры ответственности за нарушение договора,

штрафы

за

допущенную

просроченную

задолженность со стороны заемщика).

Согласно вступившему в 2008 году в силу

закону, банк в обязательном порядке должен

информировать заемщика о полной стоимости

кредита, рассчитываемой по специальной

формуле Центробанка.

17.

МФО – микрофинансовые организации.Выдает небольшие займы и при этом не требует

залога, поручителей, сбора документов.

Заём выдается быстро, но при этом процент по

заёму намного выше, чем в банке.

18. Обмен валюты – одна из самых популярных банковских услуг.

Валюта – денежная единица того илииного государства.

На территории Российской федерации

денежная единица – рубль является

платежным средством.

19. Платежные карты Банковская карта - инструмент для оплаты товаров и услуг в безналичной форме, для хранения и перевода денег,

снятие наличных,проведения расчетов.

Дебетовая карта - на ней хранятся ваши деньги, а не заемные средства

от банка. Однако некоторые клиенты пользуются овердрафтом. Овердрафт –

особая форма краткосрочного кредита. Его выдают на особых условиях,

которые заранее обговариваются с клиентом.

Кредитная карта — банковская платёжная карта, предназначенная для

совершения операций, расчёты по которым осуществляются за счёт

денежных средств, предоставленных банком клиенту в пределах

установленного лимита в соответствии с условиями кредитного договора.

Банк устанавливает лимит, исходя из платёжеспособности клиента.

20. Дистанционное банковское обслуживание (ДБО)

Способ предоставления банковских услугклиенту (как юридическому, так и

физическому лицу) с использованием средств

телекоммуникаций (чаще всего телефон,

интернет) без его непосредственного визита в

банк.

20

21.

Виды ДБО:Классический «Банк-Клиент» - на компьютере пользователя

устанавливается отдельная программа клиент, которая хранит тут же все свои

данные (выписки по счетам, платежные документы). Взаимодействие с

банком может осуществляться по различным каналам связи (телефонные

коммутируемые или выделенные линии, через сеть Интернет).

Интернет-банкинг - это система дистанционного банковского

обслуживания, работающая через обычный Интернет-браузер. С ее

помощью можно осуществлять все те же действия, что и через традиционные

системы, с тем отличием, что не требуется установка дистрибутива системы

на компьютер пользователя.

Мобильный банкинг - оказание услуг ДБО с использованием

телефонной связи. Как правило, такие системы имеют ограниченный набор

функций. Чаще всего это информационный сервис (клиент производит

различные платежи и осуществляет денежные переводы с помощью

мобильного телефона.

Внешние сервисы - технологии ДБО с использованием устройств

банковского самообслуживания (банкоматов, платежных терминалов,

информационных киосков).

22. БЕЗОПАСТНОСТЬ

23. Закрепляем пройденный материал

Ключевой вопрос:Как вы понимаете высказывание

древне-римского философа Марка

Туллия Цицерона: «Бережливость

– большой доход»?

24. Домашние задание

Параграф 25 стр. 212- 220Выполнить задание

« В классе и дома»

2 стр. 220

Финансы

Финансы