Похожие презентации:

Теоретические основы налоговой системы в Российской Федерации. Основные понятия налоговой системы

1.

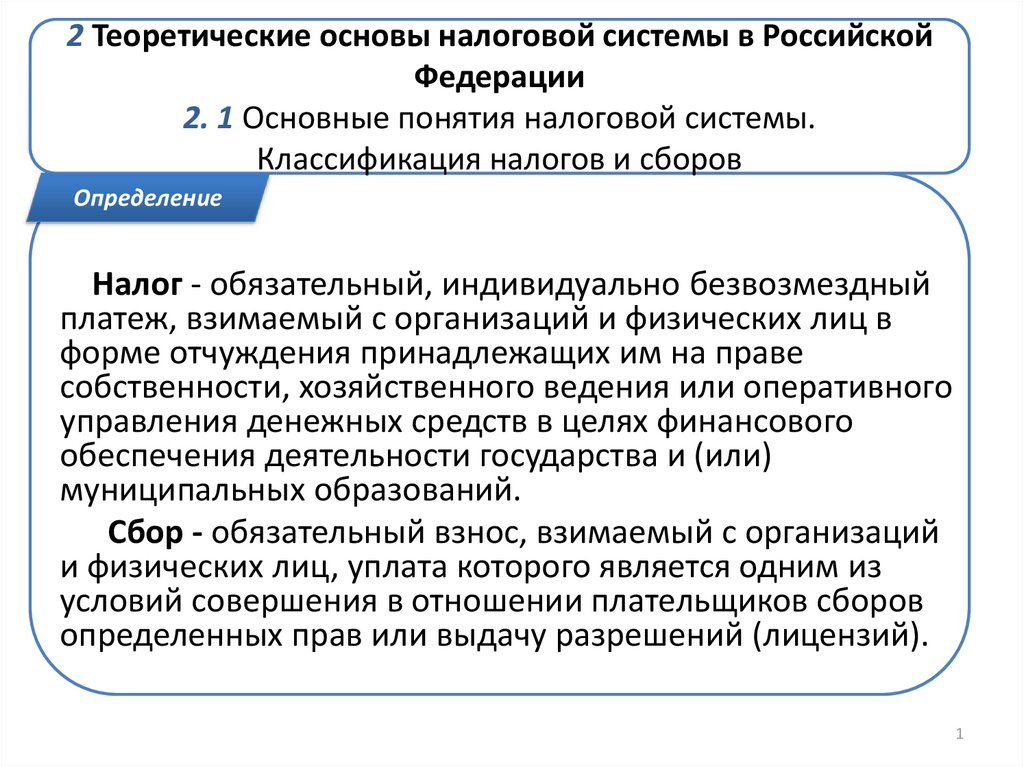

2 Теоретические основы налоговой системы в РоссийскойФедерации

2. 1 Основные понятия налоговой системы.

Классификация налогов и сборов

Определение

Налог - обязательный, индивидуально безвозмездный

платеж, взимаемый с организаций и физических лиц в

форме отчуждения принадлежащих им на праве

собственности, хозяйственного ведения или оперативного

управления денежных средств в целях финансового

обеспечения деятельности государства и (или)

муниципальных образований.

Сбор - обязательный взнос, взимаемый с организаций

и физических лиц, уплата которого является одним из

условий совершения в отношении плательщиков сборов

определенных прав или выдачу разрешений (лицензий).

1

2.

НК РФОсновная информация о налогах и

сборах содержится в Налоговом кодексе.

НК РФ:

1 часть: I - раздел ОБЩИЕ ПОЛОЖЕНИЯ

II - раздел НАЛОГОПЛАТЕЛЬЩИКИ И

ПЛАТЕЛЬЩИКИ СБОРОВ

III - раздел НАЛОГОВЫЕ ОРГАНЫ.

и др.

2 часть: Информация о каждом налоге и

сборе

2

3. НС РФ

Налоговая система РФ – это совокупность налогов,сборов и пошлин, установленных законами России и ее

субъектов, а также законодательными актами органов

местного самоуправления.

Основные требования к налоговой системе:

–способствовать росту и эффективности производства;

–стимулировать инвестиции и научно-технический прогресс;

–способствовать созданию устойчивой налогооблагаемой

базы;

– на всей территории государства должны быть единые

ставки налогов, которые могут незначительно отклонятся на

местном уровне;

– увеличение доли прямых налогов по отношению к

косвенным для более эффективного социального

выравнивания с помощью налогов;

– необходимо упростить налоговую систему, уменьшить

налоговые ставки, улучшить собираемость налогов.

3

4.

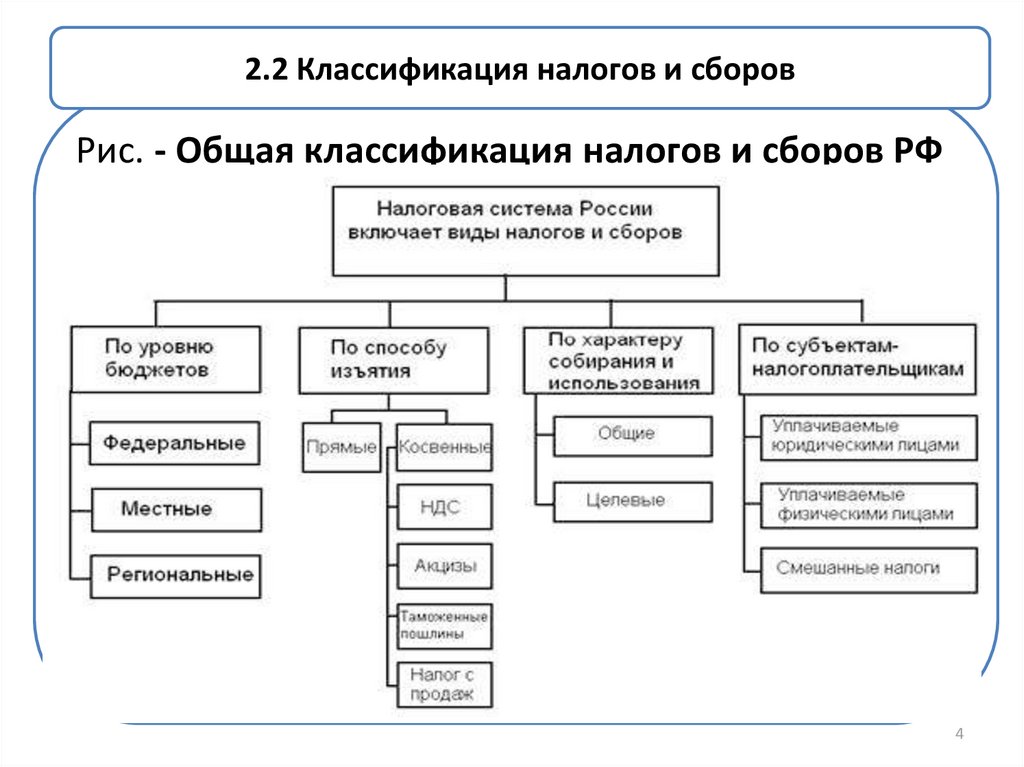

2.2 Классификация налогов и сборовРис. - Общая классификация налогов и сборов РФ

4

5.

Федеральные налоги и сборыКлассификация НиС

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) налог на добычу полезных ископаемых;

6) водный налог;

7) сборы за пользование объектами животного мира и за

пользование объектами водных биологических ресурсов;

8) государственная пошлина;

9) налог на дополнительный доход от добычи

углеводородного сырья.

5

6.

Классификация НиСРегиональные и местные налоги и сборы

К региональным налогам относятся (Региональными - налоги и сборы,

устанавливаемые НК РФ и законами субъектов РФ, вводимые в действие в соответствии с НК РФ,

:

законами субъектов РФ и обязательные к уплате на территориях субъектов РФ)

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

К местным налогам и сборам относятся (Местными - налоги и сборы,

устанавливаемые НК РФ и нормативными правовыми актами представительных органов местного

самоуправления, вводимые в действие в соответствии с НК РФ нормативными правовыми актами

представительных органов местного самоуправления и обязательные к уплате на территориях

:

соответствующих муниципальных образований)

1) земельный налог;

2) налог на имущество физических лиц;

3) торговый сбор.

6

7.

Классификация НиСПо способу изъятия:

1)Прямые налоги устанавливаются на доход и

имущество;

2)Косвенные налоги устанавливаются на товары, т.е.

налогоплательщик включает сумму косвенного налога в

цену товара, перекладывая реальное бремя его уплаты

на покупателя. В случае дальнейшей перепродажи этот

покупатель, в свою очередь, становится

налогоплательщиком.

По характеру собирания и использования:

1)Целевые налоги имеют целевую направленность,

обусловленную интересами определенных групп

населения либо отраслей хозяйства или ведомств

2)Общие налоги, т.е. нецелевые.

7

8.

Классификация НиСПо субъектам – налогоплатильщикам:

1)налоги, уплачиваемые физическими лицами;

2) налоги, уплачиваемые организациями;

3) смешанные налоги, уплачиваемые как

физическими лицами,(нецелевые)

так и организациями.

По объекту обложения выделяют:

1)налоги на имущество;

2)налоги на доходы (прибыль);

3)налоги на определенные виды деятельности.

8

9.

2.3 Налогоплательщики и элементы налогообложенияМетоды управления- это совокупность приемов и способов

воздействия на управленческий объект для достижения

поставленных организацией целей.

Налог считается

установленным

Выделяют

следующие методы

управления: лишь в том случае, когда

Методы управления

персоналом используются

комплексно, взаимно

дополняют

друг друга и

определены

налогоплательщики

и

следующие

элементы

налогообразуют единую систему методов управления организации.

обложения:

Основные методы управления персоналом:

• 1)Налогоплательщик;

экономические;

• 2)Элементы

налогообложения:

административные;

3) •социально-психологические;

объект налогообложения;

4) социологические;

налоговая база;

5) •программно-целевые;

налоговая ставка;

6) •проблемно-ориентированные;

7) •коммуникативные;

налоговый период;

8) имиджевые.

• порядок

исчисления

налога;

Социальные

исследования

свидетельствуют,

если успех деятельности хозяйственного

руководителя

на 15%

зависитуплаты

от его профессиональных

знаний, то на 85% от умения

• порядок

и сроки

налога.

работать с людьми. Японские социологи утверждают, что от настроения, желания

работать и от того, какая морально-психологическая обстановка в коллективе,

производительность труда в 1.5 раза может увеличиться или в несколько раз

уменьшиться.

9

10.

Налогоплательщиками и плательщиками сборовявляются физические и юридические лица, на которых в

соответствии с налоговым законодательством возложена

обязанность уплачивать налоги и (или) сборы.

Объектами налогообложении фирмы являются

различные аспекты экономической деятельности фирмы.

В качестве объектов налогообложения в налоговом

законодательстве РФ выделены:

• доходы (прибыль, дивиденды, проценты, доходы от

долевого участия и т.д.);

• имущество;

• стоимость реализованных товаров (работ, услуг);

• пользование природными ресурсами;

• операции по реализации товаров (работ, услуг);

• пересечение границы РФ (ввоз и вывоз товаров);

• отдельные виды деятельности и т.д.

10

11.

Налоговая база представляет собойстоимостную, физическую или иную

характеристику объекта налогообложения.

То есть это та количественно выраженная величина, к которой

будет применена налоговая ставка. Налоговая база может быть

определена как денежная сумма (например, стоимость

налогооблагаемого имущества) либо как величина в натуральном

выражении (например, в единицах веса, объема, штуках и т.п.).

Налоговая ставка представляет собой

величину налоговых начислений на единицу

измерения налоговой базы. В качестве единицы

измерения для большинства налогов

используется стоимостный показатель (НДС,

налог на прибыль, налог на имущество и т.д.).

11

12.

Налоговый период - это период времени, поокончании которого определяется налоговая база и

исчисляется сумма налога, подлежащего уплате. По

каждому налогу устанавливается налоговый период.

Исчисление налогов определяется плательщиком

самостоятельно, исходя из налоговой базы,

налоговой ставки и налоговых льгот.

Порядок уплаты федеральных налогов

устанавливается Налоговым кодексом РФ и

федеральными налоговыми законами,

региональных и местных налогов —

соответственно законами субъектов Федерации и

нормативными правовыми актами представительных органов местного самоуправления.

12

13.

Налоговые льготы – преимущества переддругими платильщиками не уплачивать налог

ил уплачивать в меньших размерах.

Виды налоговых льгот:

1) Изьятие – выведение из под

налогообложение предметов или

объектов;

2) Скидки – льготы направленные на

сокращение налоговой базы;

3) Налоговый вычет — это сумма, которая

уменьшает размер дохода (так

называемую налогооблагаемую базу), с

которого уплачивается налог.

13

14.

Функции2.4 Функции и принципы нологообложения

Сущность налогов проявляется через функции.

Функции налога – это способ выражения

сущностных свойств налога.

Функции налогов:

• Бюджетная (фискальная);

• Экономическая (регулирующая):

– Распределительная подфункция;

– Стимулирующая подфункция;

– Социальная подфункция;

– Воспроизводственная подфункция;

• Контрольная.

14

15.

Использование налогов в качестве основного источника доходовгосударства требует разработки определенных правил, т.е. принципов

Принципы налогообложения –характеризуют благополучие населения с

социально-экономической точки зрения.

Крупнейший вклад в развитие теории налогов внес шотландский экономист Адам Смит.

Основной вклад А. Смита в теорию налогов состоит в том, что им выработаны фундаментальные

принципы налогообложения: равенства и справедливости, удобства, определенности и

экономичности.

• Принцип равенства и справедливости, согласно которому все граждане

обязаны участвовать в формировании финансов государства соразмерно

получаемым доходам и возможностям.

• Принцип определенности состоит в том, что налог, который должен

уплачивать каждый, должен быть точно определен, определено время его

уплаты, способ и размер налога должны быть ясны и известны как самому

налогоплательщику, так и всякому другому.

• Принцип экономности, по которому должна быть обеспечена

максимальная эффективность каждого конкретного налога, выражаемая в

низких издержках государства на сбор налогов и содержание налогового

аппарата.

• Принцип удобства означает, что каждый налог должен взиматься в такое

время и таким способом, какие удобны для налогоплательщика.

15

16.

Принципы налогообложения в РФ установлены в ст. 3НК РФ. К ним относятся:• Принцип законности. Ни на кого не может быть возложена обязанность

уплачивать налоги и сборы, а также иные взносы и платежи, не

предусмотренные Кодексом.

• Принцип обязательности уплаты налогов и сборов. Каждое лицо должно

уплачивать законно установленные налоги и сборы.

• Налоги и сборы не могут иметь дискриминационный характер и различно

применяться исходя из социальных, расовых, национальных, религиозных и иных

подобных критериев.

• Принцип экономической обоснованности. Налоги и сборы должны иметь

экономическое основание и не могут быть произвольными.

• Обеспечение единого экономического пространства РФ и, недопустимо прямо

или косвенно ограничивающие свободное перемещение в пределах территории

РФ товаров (работ, услуг) или финансовых средств, либо иначе ограничивать или

создавать препятствия не запрещенной законом экономической деятельности

физических лиц и организаций.

• Принцип стабильности. Акты законодательства о налогах и сборах должны

быть сформулированы таким образом, чтобы каждый точно знал, какие налоги

(сборы), когда и в каком порядке он должен платить.

• Все неустранимые сомнения, противоречия и неясности актов

законодательства о налогах и сборах толкуются в пользу налогоплательщика.

16

17.

2.4 Методы и способы уплаты налоговПод методом налогообложения понимается установление зависимости

между величиной ставки налога и размером объекта налогообложения.

Существуют четыре метода уплаты налогов:

Метод равного налогообложения заключается в том, что все

налогоплательщики уплачивают одинаковую сумму налога независимо от

имеющегося в их собственности дохода или имущества.

Метод пропорционального налогообложения. Суть его заключается в том,

что величина ставки одинакова для всех плательщиков. Однако уплачиваемый

налоговый

оклад

будет

различным.

В

настоящее

время

по

пропорциональному методу построено подавляющее большинство налогов

(налог на прибыль, НДС, акцизы, налог на имущество предприятий и др.).

Метод

прогрессивного

налогообложения.

При

прогрессивном

налогообложении плательщики могут платить налоги по разным ставкам.

Величина ставки зависит от размера дохода или имущества: чем больше доход

(имущество), тем выше ставка налога и больше сумма налогового оклада.

Метод регрессивного налогообложения заключается в том, что для более

высоких доходов устанавливаются пониженные ставки налога.

17

18.

Выделяются три способа уплаты налога:1) по декларации;

2) «у источника»;

3) кадастровый.

Способ уплаты налога «у источника» предписывает, что обязанность по

исчислению налога, его удержанию из начисленного дохода и перечислению в

бюджет возложена на того, кто выплачивает доходы. Налогоплательщик сам

не рассчитывает налог. Он получает свой доход за вычетом налога, в «чистом»

виде. При этом способе сначала уплачивается налог, а затем

налогоплательщик получает свой доход.

Способ уплаты налогов по декларации. При этом способе

налогоплательщик сначала получает доход, а лишь затем исчисляет налог и

уплачивает его в бюджет. Налоговую декларацию составляют и представляют в

налоговые органы не только физические лица. Налоговые расчеты, которые

составляют юридические лица по уплачиваемым налогам, также называются

налоговыми декларациями.

Кадастровый способ уплаты. При кадастровом способе уплаты исходят из

того, что избранные внешние признаки объектов (домов, земель)

соответствуют их известной доходности. При кадастровом способе уплаты

устанавливаются фиксированные даты уплаты налога. (Кадастр - это реестр типичных

объектов, классифицированных по внешним признакам, показывающий среднюю доходность объекта обложения).

В практике часто применяются смешанные способы уплаты налогов.

18

Финансы

Финансы