Похожие презентации:

Слияния и поглощения компаний (Mergers & Acquisitions - M&A)

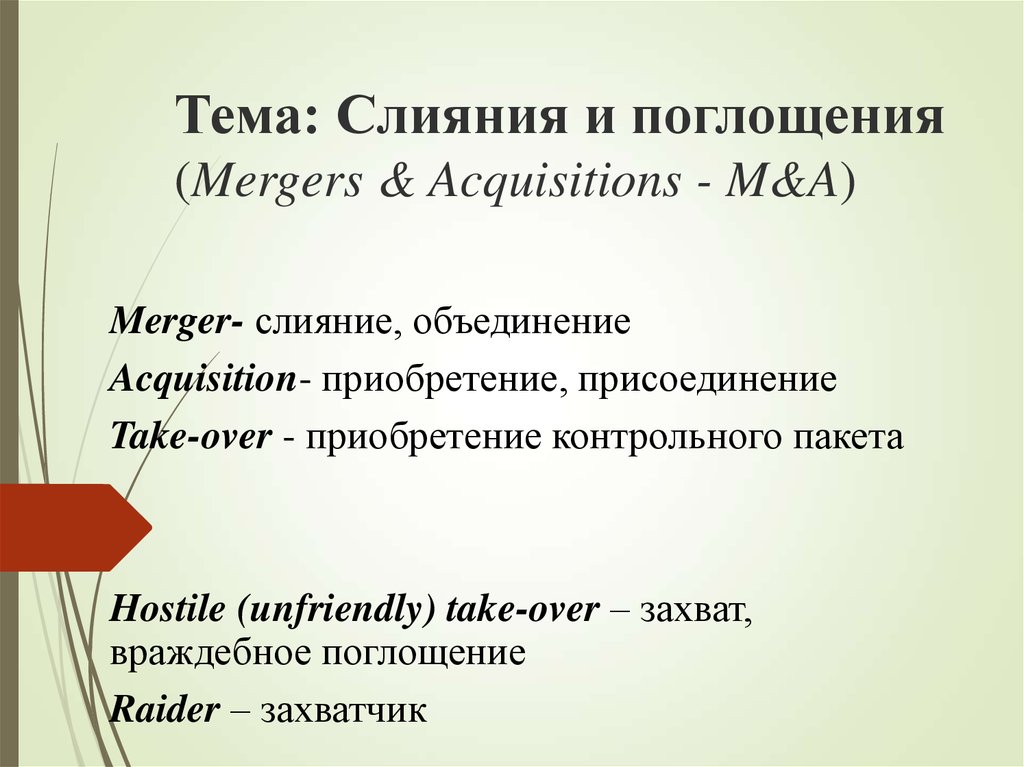

1. Тема: Слияния и поглощения (Mergers & Acquisitions - M&A)

Тема: Слияния и поглощения(Mergers & Acquisitions - M&A)

Merger- слияние, объединение

Acquisition- приобретение, присоединение

Take-over - приобретение контрольного пакета

Hostile (unfriendly) take-over – захват,

враждебное поглощение

Raider – захватчик

2.

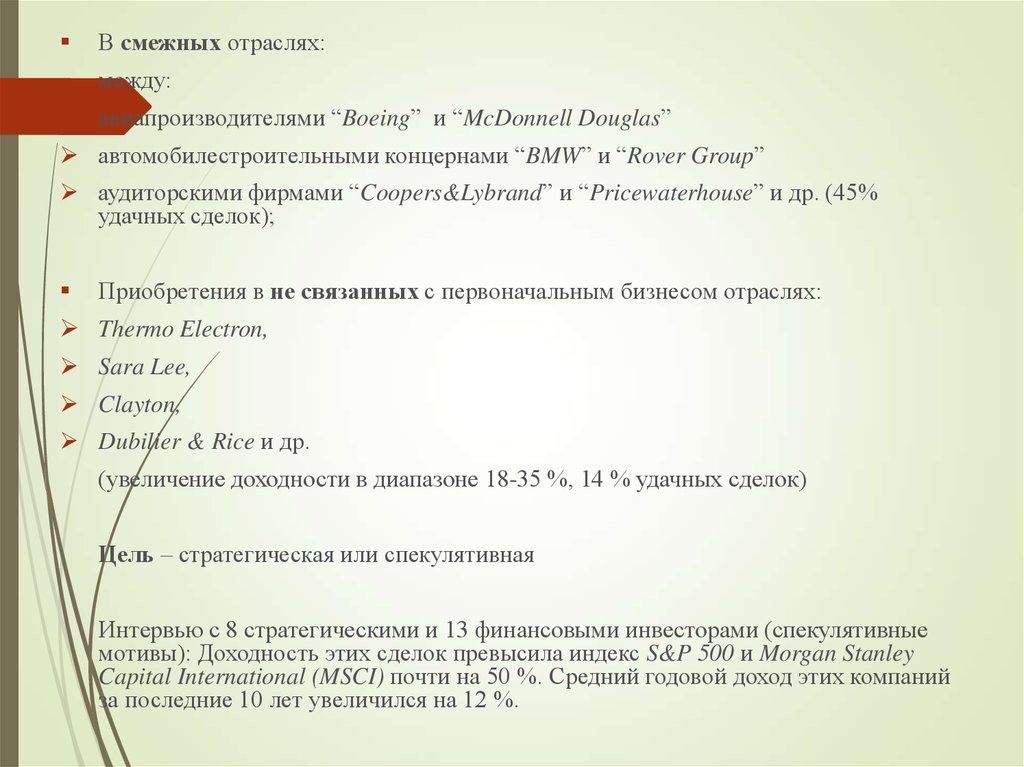

В смежных отраслях:между:

авиапроизводителями “Boeing” и “McDonnell Douglas”

автомобилестроительными концернами “BMW” и “Rover Group”

аудиторскими фирмами “Coopers&Lybrand” и “Pricewaterhouse” и др. (45%

удачных сделок);

Приобретения в не связанных с первоначальным бизнесом отраслях:

Thermo Electron,

Sara Lee,

Clayton,

Dubilier & Rice и др.

(увеличение доходности в диапазоне 18-35 %, 14 % удачных сделок)

Цель – стратегическая или спекулятивная

Интервью с 8 стратегическими и 13 финансовыми инвесторами (спекулятивные

мотивы): Доходность этих сделок превысила индекс S&P 500 и Morgan Stanley

Capital International (MSCI) почти на 50 %. Средний годовой доход этих компаний

за последние 10 лет увеличился на 12 %.

3. Цель – создание стоимости за счет укрупнения

возрастающая роль сделок по слияниям иприсоединениям как инструмента создания

стоимости;

результат - быстрый рост, выход на качественно

новый уровень компании, возникновение новых

отраслей (слияние Citibank и Travelers Group);

высокие риски - доля сделок M&A, которые не

привели к созданию стоимости, достигала в

отдельные годы 60 %;

причины неудач - низкое качество подготовки и

проведения интеграции.

4.

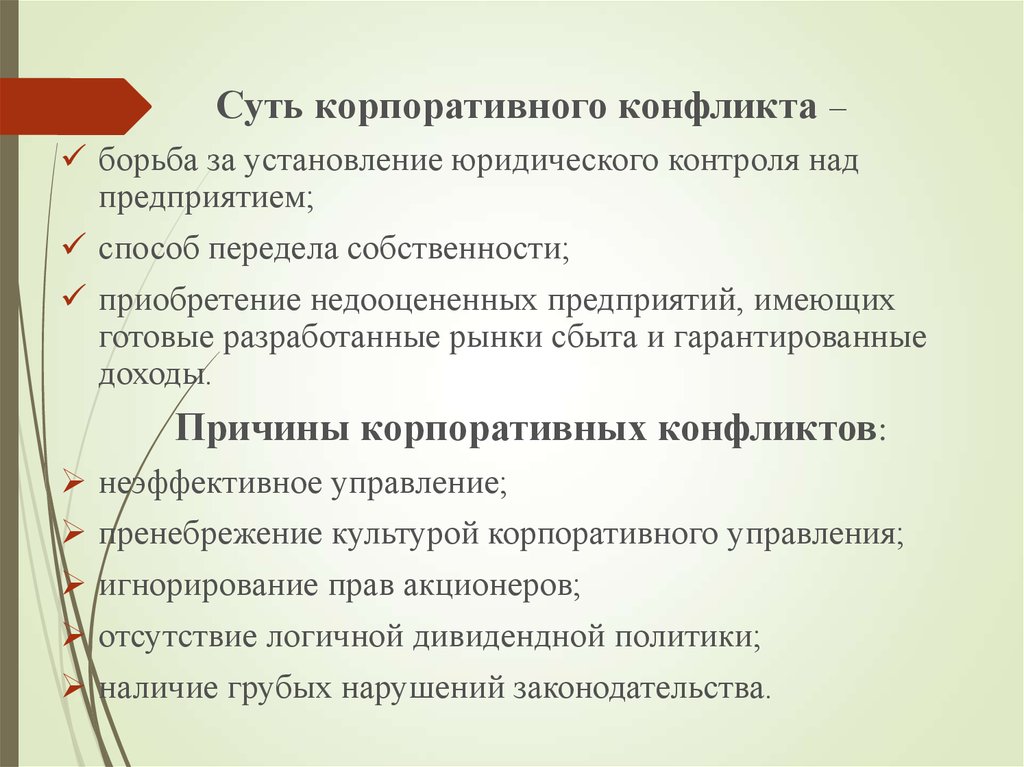

Суть корпоративного конфликта –борьба за установление юридического контроля над

предприятием;

способ передела собственности;

приобретение недооцененных предприятий, имеющих

готовые разработанные рынки сбыта и гарантированные

доходы.

Причины корпоративных конфликтов:

неэффективное управление;

пренебрежение культурой корпоративного управления;

игнорирование прав акционеров;

отсутствие логичной дивидендной политики;

наличие грубых нарушений законодательства.

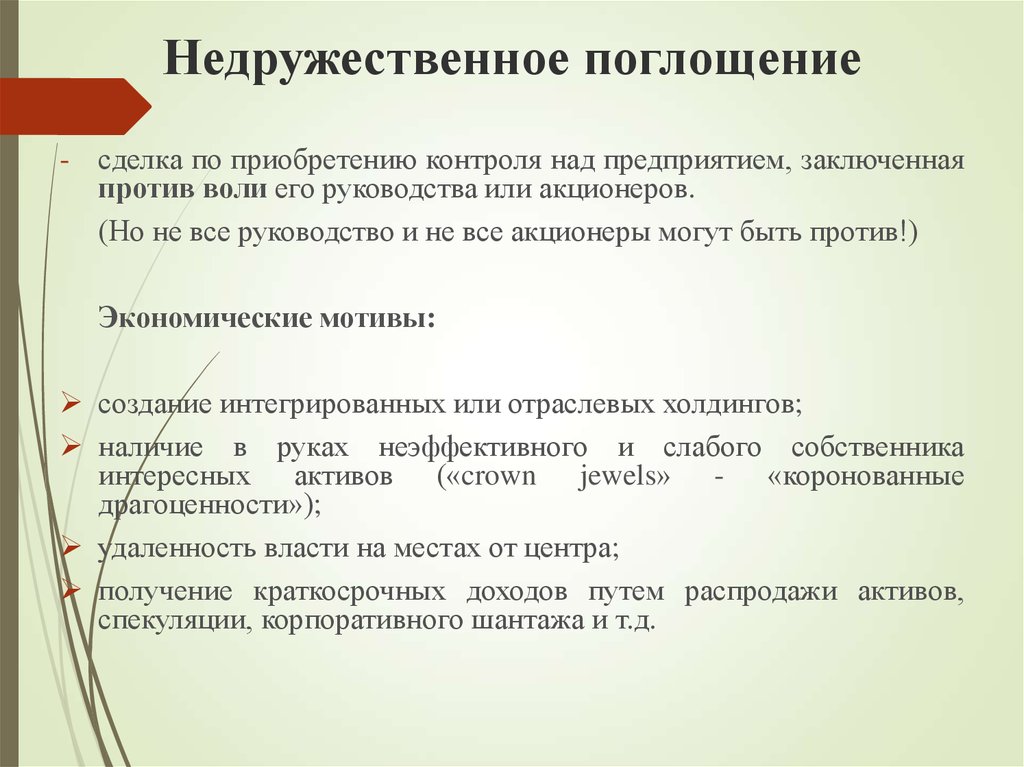

5. Недружественное поглощение

- сделка по приобретению контроля над предприятием, заключеннаяпротив воли его руководства или акционеров.

(Но не все руководство и не все акционеры могут быть против!)

Экономические мотивы:

создание интегрированных или отраслевых холдингов;

наличие в руках неэффективного и слабого собственника

интересных активов («crown jewels» - «коронованные

драгоценности»);

удаленность власти на местах от центра;

получение краткосрочных доходов путем распродажи активов,

спекуляции, корпоративного шантажа и т.д.

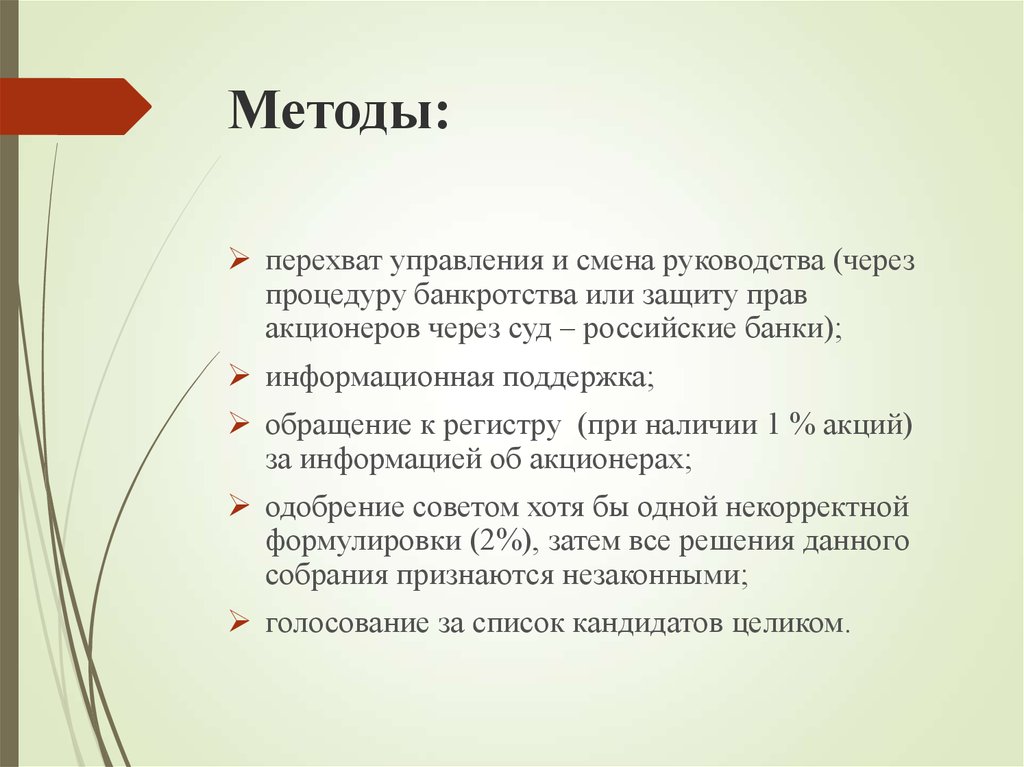

6. Методы:

перехват управления и смена руководства (черезпроцедуру банкротства или защиту прав

акционеров через суд – российские банки);

информационная поддержка;

обращение к регистру (при наличии 1 % акций)

за информацией об акционерах;

одобрение советом хотя бы одной некорректной

формулировки (2%), затем все решения данного

собрания признаются незаконными;

голосование за список кандидатов целиком.

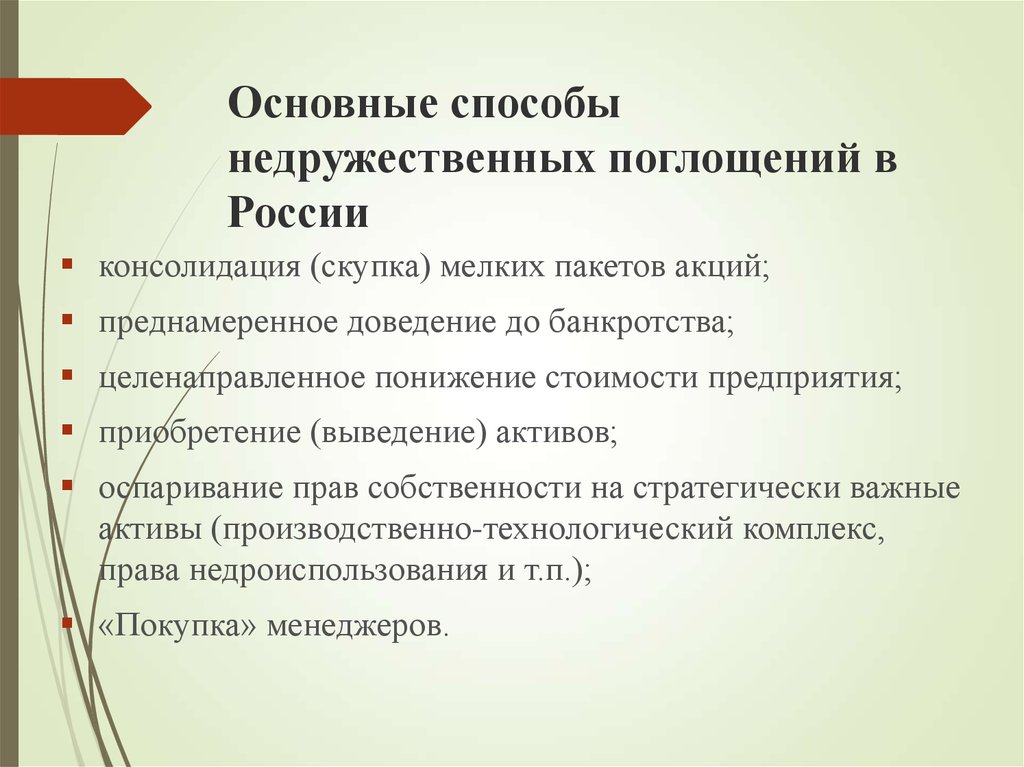

7. Основные способы недружественных поглощений в России

консолидация (скупка) мелких пакетов акций;преднамеренное доведение до банкротства;

целенаправленное понижение стоимости предприятия;

приобретение (выведение) активов;

оспаривание прав собственности на стратегически важные

активы (производственно-технологический комплекс,

права недроиспользования и т.п.);

«Покупка» менеджеров.

8. Приемы защиты

принятие устава, защищающего от поглощений (например, требованиеквалифицированного большинства - до 80 % голосующих акций) -при

принятии важнейших вопросов;

защита служебной информации (предотвращение несанкционированного

доступа к реестру акционеров; об объектах недвижимости, деловой контакт

с реестродержателями);

принятие поправок к уставу;

перерегистрация предприятия в дружественном регионе;

встречная скупка акций налетчика;

ведение арбитражного управления;

продление деятельности директората (staggered directorships) ;

«отравленные пилюли» (poison pills)- тактика избежания нежелательного

поглощения путем снижения стоимости компании (выведение активов или

выпуск ценных бумаг с конверсионным опционом (executive share option),

позволяющим купить акции в будущем по заниженной цене в случае

поглощения);

возбуждение

судебного

разбирательства

через

антимонопольный комитет;

9. Приемы защиты (продолжение)

«зеленый шантаж» (greenmail or greymail) - предложение агрессору самимвыкупить акции собственной компании-мишени по цене выше рыночной;

«подкидывание ежей» (porcupine provisions), «отпугивание акул» (sharke:

проведение дополнительной эмиссии акций по закрытой подписке;

реструктуризация компании; перевод активов в дружественные компании;

продажа лакомых активов; поиск дружественного покупателя;

золотые, бронзовые и деревянные парашюты;

внезапное поглощение – быстрая или скрытая скупка акций с привлечением

залога;

«медвежьи объятия» – директорат предлагает акционерам покупку на выгодных

условиях или через долг (вынуждено)

«стратегия леди Макбет» – белый рыцарь (white knight) объединяется с

враждебным рейдером, серый снижает цену, но он предпочтительнее, чем

враждебный;

разделение совета директоров на три части, которые не могут быть

переизбраны целиком (ступенчатые выборы) избираются акционерами только

на 1 год и так в течение 3-х лет (невозможно получить контроль немедленно)

или каждый год переизбирается только треть членов совета директоров.

10. Выгоды

увеличение рынков сбыта,усиление влияния в отрасли и регионе,

улучшение доступа к капиталу,

новые возможности диверсификации,

улучшение финансовых результатов за счет:

увеличения объема продаж за счет покупки готового бизнеса

получения синергетического эффекта,

повышения эффективности управления в целом

диверсификации, которая может стабилизировать денежные потоки и

снизить корпоративный риск;

использования налоговых преимуществ.

11. Доходность для акционеров

на долю акционеров приобретаемых компанийприходится в среднем 20 % ценовой премии при

дружественных слияниях и 35 % - при

враждебных поглощениях;

средняя

доходность

для

акционеров

покупающей компании в среднем колеблется в

диапазоне 2 – 5 %.

12. Виды интеграции

При горизонтальном слиянии объединяются двекомпании, имеющие сходные сферы деятельности.

Мотивами таких сделок обычно являются: достижение

экономии за счет масштаба и/или усиление рыночной

власти в результате снижения конкуренции.

Вертикальные слияния/присоединения имеют место,

когда объединяются компании, находящиеся на различных

этапах производственной цепочки. Главным мотивом

здесь выступает построение надежных каналов поставок

или распределения продукции, а также экономия на

расходах по поиску партнеров, заключении договоров и

т.д., т.е. сокращение так называемых трансакционных

издержек.

Конгломератом называют объединение двух компаний,

работающих в несвязанных между собой отраслях.

Главным стимулом их создания является снижение риска

путем диверсификации.

13. Мотивы

1.Синергия проявляется, когда две объединившиеся компании стоят больше,

чем каждая в отдельности. В результате синергии компании надеются усилить

(получить) рыночную власть, использовать экономию от масштаба,

интернационализировать трансакции, выйти на новые рынки и отрасли, получить

налоговые льготы и осуществить диверсификацию риска.

2.

Выкуп по сниженным ценам. Целевая компания (мишень) может быть

приобретена по цене, более низкой, чем приведенная стоимость ее будущих

денежных потоков, оказавшись в руках нового руководства. В результате такого

выкупа покупатель стремится устранить неэффективное руководство и создать

(распространить) более результативные механизмы управления новой компанией.

Еще одним мотивом в этой группе можно считать недооцененные фондовым

рынком (обычно в результате недостаточной информации о компании) акции

компании-мишени.

3.

Управленческие

мотивы:

создание

империи,

статус,

власть,

вознаграждения, высокомерие, выживание (стратегия быстрого роста с целью

снижения риска стать объектом поглощения).

14. Этапы осуществления

Подготовка. На этой стадии преобладает стратегическоепланирование. В строгой последовательности определяются

стратегические цели сделки, проводится отбор критериев оценки

целевой

компании,

соответствующих

стратегии

компании,

осуществляется поиск потенциальных целевых компаний, проводится

оценка отобранных потенциальных целевых компаний, планируются

действия по интеграции после слияния/присоединения.

I.

II. Переговоры и заключение сделки. Эта стадия включает в себя

тщательный финансовый анализ и оценку выбранной целевой

компании, включая анализ человеческих ресурсов и конкурентных

преимуществ. Важным этапом на этой стадии является разработка

стратегии и тактики ведения переговоров.

III. Собственно объединение. Заключительная стадия включает в

себя анализ организационных и культурных сходств и различий

компаний, участвующих в сделке. В заключение осуществляется

планирование объединения после слияния/присоединения и его

немедленное осуществление.

15.

Из историив США в конце 19-го века прошли слияния в базовых отраслях – нефтяной,

сталелитейной;

в 1920-х годах – имели место слияния в более молодых, возникших к этому

времени отраслях – коммуникационной, автомобильной;

1960-е годы - конгломератные объединения;

1980-е годы - новый способ финансирования - при значительном

использовании заемных средств («выкуп с использованием финансового

левериджа» (Leveraged Buyouts, LBO). В этот период впервые появились и

«мусорные облигации», обеспечившие значительный приток финансовых

ресурсов в ряд компаний;

для слияний последних лет характерен международный размах для

обеспечения конкурентоспособности фирм в условиях глобализации

экономики;

на протяжении последних лет наблюдался рост числа и стоимости сделок

M&A, исключением стал 2008 г., когда рынок M&A сократился из-за

мирового финансово-экономического кризиса.

16. Топ-5 крупнейших сделок M&A в 2015-2016 годах

Топ-5 крупнейших сделокM&A в 2015-2016 годах

Компании

Стоимость сделки

Отрасль

Покупка

производителя 160 млрд. долларов

ботокса Allergan

фармацевтика

Слияние AB InBev и

SABMiller

117 млрд. долларов

Пищевая

(производство напитков)

Приобретение BG

нефтегигантом Shell

81,5 млрд. долларов

нефтяная

Покупка

производителя 67 млрд. долларов

систем хранения данных

EMC

IT-технологии

H.J. Heinz Company и Kraft 62,2 млрд.долларов

Foods Group

Пищевая (производство

продуктов питания)

17. Трактовка по МСФО

Объединение компаний – операция или иное событие, в результатекоторого покупатель обретает контроль над одним или несколькими

предприятиями.

Контроль – возможность управлять финансовой и хозяйственной

политикой компании с тем, чтобы получать выгоды от его

деятельности (хотя бы один):

- владение более чем половиной голосующих акций

- может управлять более чем половиной… по соглашению с другими

инвесторами;

- определять финансовую и операционную (хоз.) деятельность

согласно уставу или соглашению;

- назначать или смешать большинство членов совета директоров;

- иметь большинство голосов на заседаниях совета директоров;

- учет эффекта потенциальных обыкновенных акций (опционов и

конвертируемых облигаций) .

Доля неконтролирующих акционеров – часть капитала дочерней

компании, которой материнская не владеет прямо или косвенно.

18. Сложности при оценке и признании

Гудвилл (затраты на объединение бизнеса –справедливая стоимость идентифицируемых

чистых активов, фактическая стоимость за

вычетом убытков от обесценения);

Доля меньшинства (раньше по балансу, сейчас –

по справедливой стоимости);

Обязательства.

19. Литература по M&A:

Литература по M&A:1.

Гохан П.А. Слияния, поглощения и реструктуризация компаний. М., Альпина бизнес

Букс, 2004, 2006.

2.

Погребс А. Реорганизация фирмы без негативных последствий. М., Вершина, 2006.

3.

Полуэктов А.А. Новые методы оценки компаний в сделках слияния и поглощения. М.,

МАКС-Пресс, 2001.

4.

Радыгин А., Эитов Р., Шмелева Н. Проблемы слияний и поглощений в корпоративном

секторе.– М., ИЭПП, 2002.

5.

Искусство слияний и поглощений. Рид С.Ф. – М., Альпина Бизнес Букс, 2004.

6.

Анслинждер П., Коупленд Т. Рост за счет поглощений//Стратегии роста: Пер. с англ. –

М.: Альпина Бизнес Букс, 2008.

7.

Слияния и поглощения. Серия «Класcика Harvard Business Review. Пер. с англ. – М.:

Альпина Бизнес Букс, 2007.

8.

Бекье М. Путеводитель по слияниям// Вестник McKinsey, 2003, № 2(4).

9.

Эванс Ф, Бишоп Д. Оценка компаний при слияниях и поглощениях. Создание

стоимости в частных компаниях. – М.: Альпина Бизнес Букс, 2007.

10.

Мergers & Acquisitions Review, Fourth Quarter 2008// Thomson Reuter

20. Отдельные разделы в книгах:

1.Арнольд Глен Руководство по корпоративным финансам. Днепропетровск.

Баланс Бизнес Букс, 2007

2.

Бригхэм Ю., Гапенски Л. Финансовый менеджмент. Полный курс. В 2 томах.

М.: Экономическая школа, 2005 г.

3.

Ванхорн Дж. С., Вахович мл. Дж.М. Основы финансового менеджмента. 12-е

изд.: Пер. с англ. – М.: ООО «И.Д. Вильямс», 2008

4.

Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и

управление. – 3-е изд., перераб. И доп./ Пер. с англ. – М.: ЗАО «ОлимпБизнес», 2005.

5.

Уоррен Баффетт, Лоренс Каннингем Эссе об инвестициях, корпоративных

финансах и управлении компаниями/Пер. с англ.,2007.

6.

Паламарчук В.П. Оценка компании для обоснования стратегических решений.

- М.: ВШФМ АНХ при правительстве РФ, 2009.

7.

Кудина М.В. Теория стоимости компании – М. ИД «ФОРУМ» - ИНФРА-М,

2010.

8.

Финансовый менеджмент. Проблемы и решения: учебник под ред. А.З.

Бобылевой. – М.: Издательство Юрайт, 2011.

21. Интернет-источники:

http://www.sistema.ru/press/releasesMergerstat Review 2008

www.mergers.ru

www.marketguide.com - сайт, дающий информацию о возможностях роста фирмы без ухудшения ее

финансового состояния.

http://us/badm.washington.edu/higgins/book/book/htm - аналитические материалы по проблемам,

затронутым в книге: Higgins R.C. Analysis for Financial Management. Irwin McGraw-Hill, 2001, 6-th

Edition

www.cbr.ru – официальный сайт Банка России

www.rbc.ru – РосБизнесКонсалтинг. Новости, акции, курсы валют.

www.finmarket.ru – Информационное агенство «Финмаркет».

www.cbonds.ru – Информационное агентство «CBonds» (рынок облигаций России).

www.interfax.ru – Международная информационная группа «Интерфакс» (политические и экономические

новости, биржевая информация, аналитика, базы данных, рейтинги и рэнкинги, кредитные отчеты).

www.raexpert.ru – Рейтинговое агентство «Эксперт РА» (рейтинги, обзоры, исследования).

www.k2kapital.com – Информационно-аналитический портал К2Капитал.

www.weforum.org – World Economic Forum.

www.bloomberg.com – Bloomberg (информационное агентство).

Бизнес

Бизнес