Похожие презентации:

Финансовая составляющая экономической безопасности организации

1.

Финансовая составляющая экономическойбезопасности организации

Финансовая составляющая корпоративной

безопасности - совокупность работ по

обеспечению максимально высокого уровня,

наиболее эффективной структуры капитала

организации, она включает также

совокупность определенных расчетноаналитических действий.

2. Алгоритм экспресс-анализа финансовой составляющей корпоративной безопасности

АЛГОРИТМ ЭКСПРЕСС-АНАЛИЗА ФИНАНСОВОЙСОСТАВЛЯЮЩЕЙ КОРПОРАТИВНОЙ

БЕЗОПАСНОСТИ

1)

2)

3)

Расчет финансовых

коэффициентов

Расчет показателей

рентабельности

Определение типа финансовой

составляющей

3.

Показатели оценки финансовой составляющейкорпорации (экспресс-метод)

Первичный анализ финансовой

составляющей безопасности организации

производится по данным ее бухгалтерского

баланса (форма №1) и отчёта о прибылях и

убытках (форма №2).

Он необходим, чтобы знать, в каком

положении находится организация в тот или

иной промежуток времени и для эффективного

управления с целью обеспечения ее

финансово-хозяйственной устойчивости.

4.

1. Коэффициент абсолютнойликвидности — показывает какую часть

текущей краткосрочной задолженности

организация может погасить в ближайшее

время за счет денежных средств и

приравненных к ним финансовым вложениям.

Источником данных служит бухгалтерский

баланс компании (форма № 1).

Нормальное значение коэффициента: 0,2 и

более.

5.

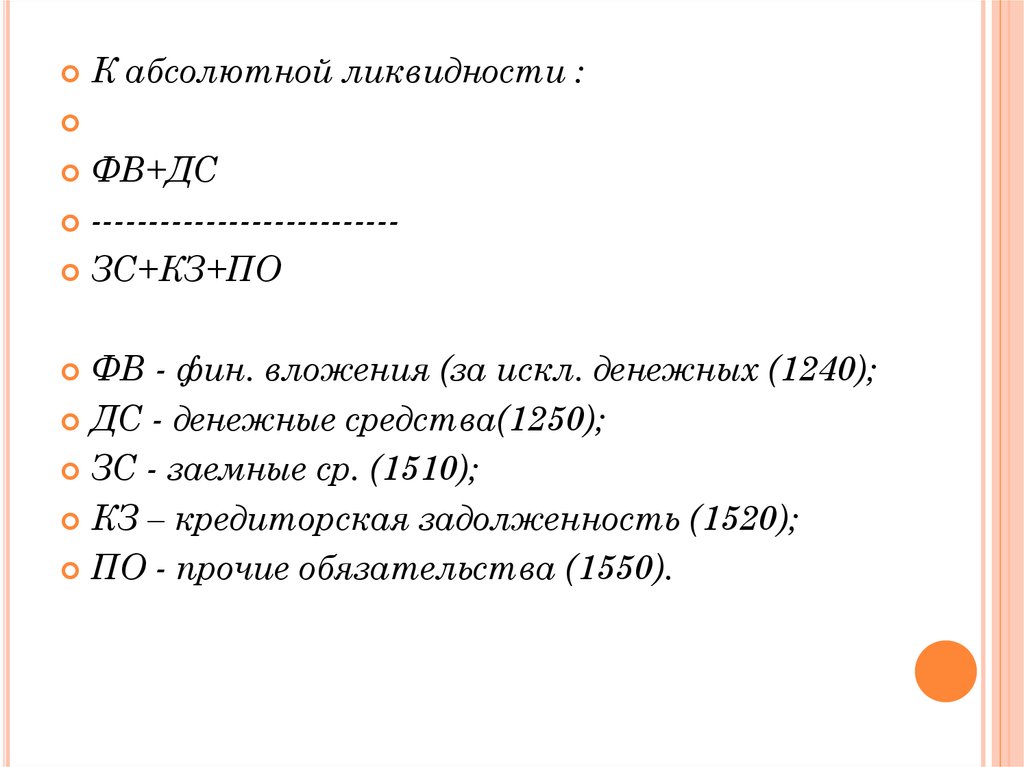

К абсолютной ликвидности :ФВ+ДС

-------------------------- ЗС+КЗ+ПО

ФВ - фин. вложения (за искл. денежных (1240);

ДС - денежные средства(1250);

ЗС - заемные ср. (1510);

КЗ – кредиторская задолженность (1520);

ПО - прочие обязательства (1550).

6.

2. Коэффициент текущей ликвидности —позволяет установить, в какой кратности

текущие активы покрывают краткосрочные

обязательства. Это главный показатель

платежеспособности.

К текущей ликвидности показывает какую

часть текущих обязательств по кредитам и

расчетам можно погасить мобилизовав все

оборотные средства.

Определяется как отношение ликвидных

активов к текущим обязательствам должника.

Источник - бухгалтерский баланс компании

(форма № 1).

7.

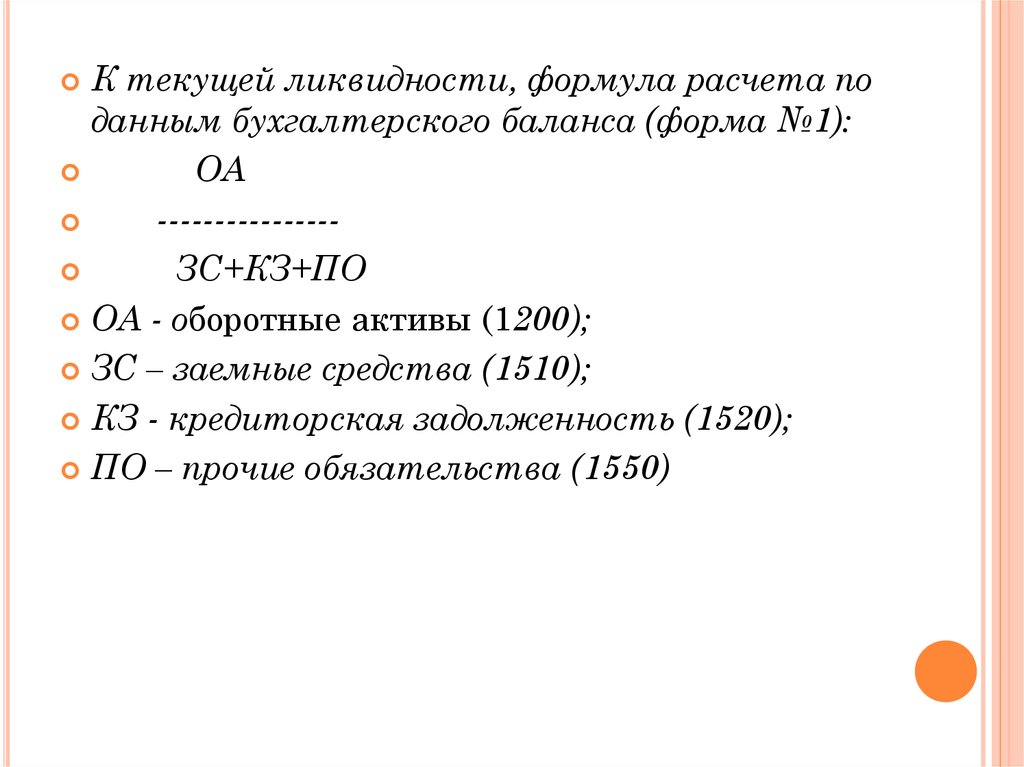

К текущей ликвидности, формула расчета поданным бухгалтерского баланса (форма №1):

ОА

---------------

ЗС+КЗ+ПО

ОА - оборотные активы (1200);

ЗС – заемные средства (1510);

КЗ - кредиторская задолженность (1520);

ПО – прочие обязательства (1550)

8.

3. Коэффициент критическойликвидности — показывает какая часть

краткосрочных обязательств организации

может быть немедленно погашена за счет

денежных средств, средств в краткосрочных

ценных бумагах, а также поступлений по

расчетам. Источник - бухгалтерский баланс

компании (форма № 1).

Нормальное значение коэффициента: 0,8,

желательно 1.

9.

К критической ликвидности:ФВ+ДС+ДЗ

--------------------- ЗС+КЗ+ПО

ФВ – финансовые вложения (1240);

ДС – денежные средства (1250);

ДЗ – дебиторская задолженность (1230);

ЗС – Заемные средства (1510);

КЗ – кредиторская задолженность (1520);

ПО – прочие обязательства (1550).

10.

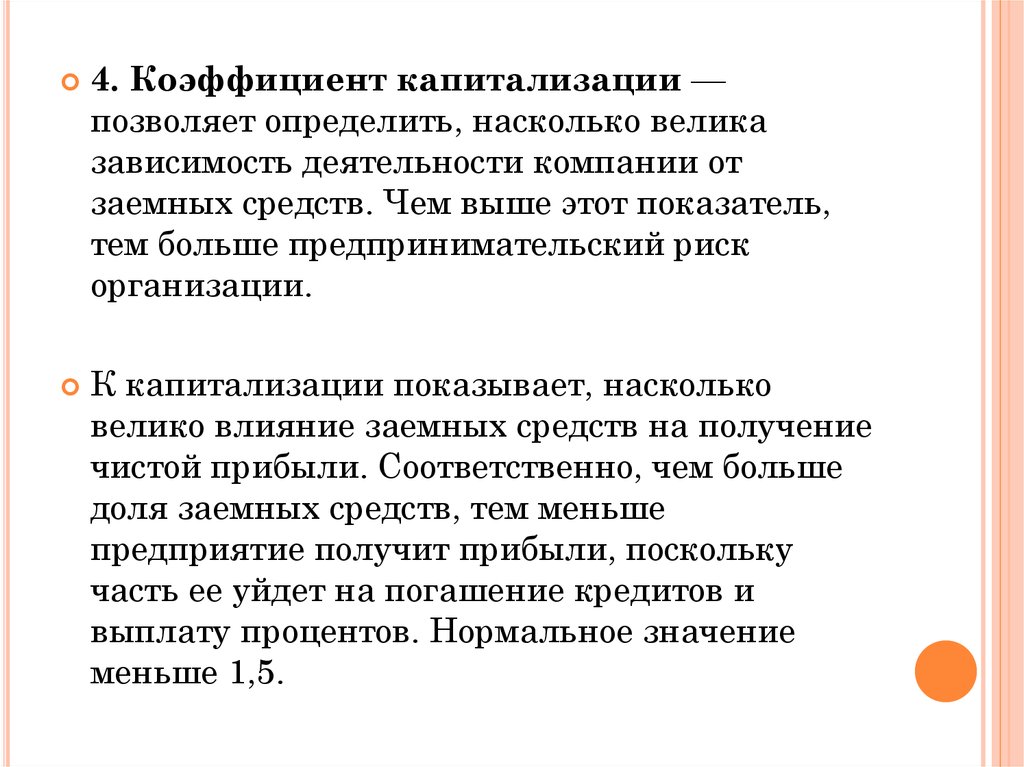

4. Коэффициент капитализации —позволяет определить, насколько велика

зависимость деятельности компании от

заемных средств. Чем выше этот показатель,

тем больше предпринимательский риск

организации.

К капитализации показывает, насколько

велико влияние заемных средств на получение

чистой прибыли. Соответственно, чем больше

доля заемных средств, тем меньше

предприятие получит прибыли, поскольку

часть ее уйдет на погашение кредитов и

выплату процентов. Нормальное значение

меньше 1,5.

11.

К капитализации:ДО+КО

--------------- КиР

ДО – долгосрочные обязательства (1400);

КО – краткосрочные обязательства (1500);

КиР – капитал и резервы (1300).

12.

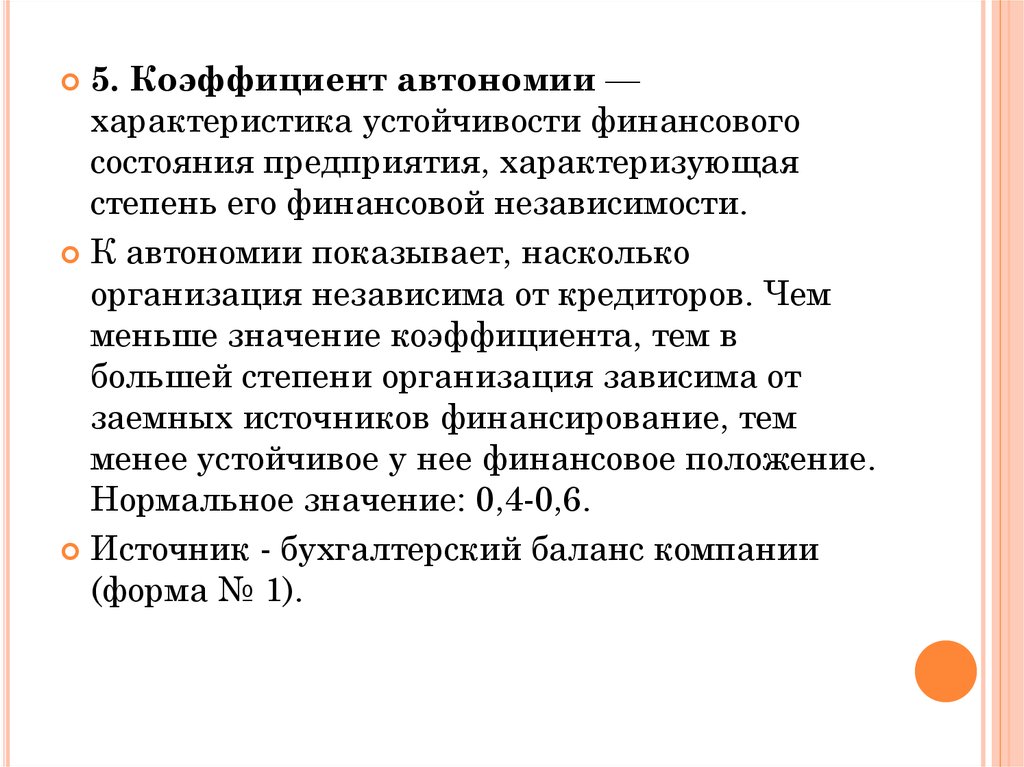

5. Коэффициент автономии —характеристика устойчивости финансового

состояния предприятия, характеризующая

степень его финансовой независимости.

К автономии показывает, насколько

организация независима от кредиторов. Чем

меньше значение коэффициента, тем в

большей степени организация зависима от

заемных источников финансирование, тем

менее устойчивое у нее финансовое положение.

Нормальное значение: 0,4-0,6.

Источник - бухгалтерский баланс компании

(форма № 1).

13.

К автономии:КиР

------------ Баланс

КиР – капитал и резервы (1300);

Баланс - Итог баланса (1700).

14.

Заполнение таблицы 2 - Показатели рентабельностипредприятия

Для заполнения таблицы 2 нужен Отчет о прибылях и убытках.

Расчет показателей рентабельности – рассчитываем 4

показателя рентабельности,

Расчет сводим в табл. 2 (файл для самостоятельной работы).

15.

1.Рентабельность оборотных активов:

В числителе: Чистая прибыль (к. 2400)

В знаменателе: Сумма оборотных активов (к. 1200)

16.

Рентабельность оборотных активов показывает отдачукаждого рубля, вложенного в оборотные активы.

Это один из основных показателей эффективности

деятельности, т.к. известно, что оборотные активы

непосредственно создают прибыль организации, в то время

как внеоборотные активы создают условия для

формирования этой прибыли.

Увеличение рентабельности оборотных активов при

неизменном показателе чистой прибыли может

свидетельствовать об уменьшении доли оборотных активов,

что рассматривается как негативная тенденция. Однако, если

уменьшение доли оборотных активов было вызвано такими

факторами, как: уменьшение запасов в части готовой

продукции, более рациональное управление объемами

запасов сырья и материалов – можно сказать, что это

положительная тенденция, при сохранении которой в

будущем можно ожидать увеличения чистой прибыли

организации. Опережающий темп роста чистой прибыли по

сравнению с ростом оборотных активов в отчетном периоде

свидетельствует об увеличении эффективности работы

оборотных активов

17.

18.

19.

Данный показатель позволяет оценитьэффективность управления продажами в

процессе основной деятельности, т.е. анализ

в динамике показывает – улучшается

эффективность или ухудшается.

20.

21.

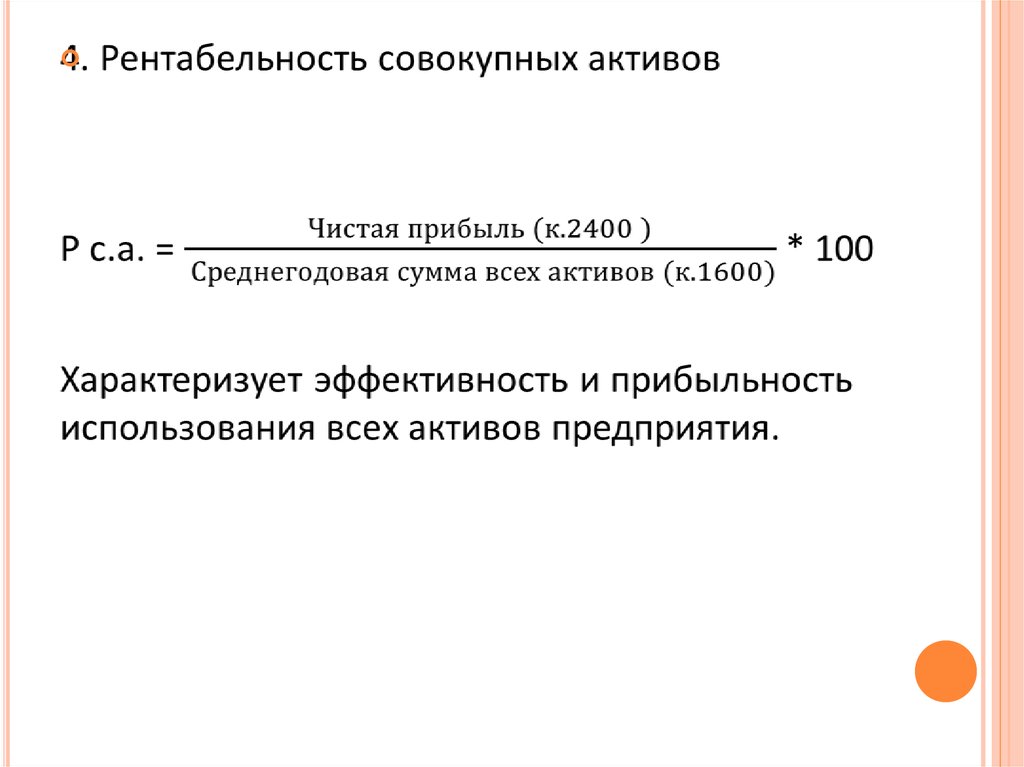

При расчете рентабельности активов вкачестве показателя прибыли берется

конечный финансовый результат –

чистая прибыль.

Этот

коэффициент

показывает

эффективность управления активами

организации через отдачу каждого

рубля, вложенного в активы и

характеризует генерирование доходов

данной компанией.

22. 3. Расчет трехкомпонентного показателя типа финансовой ситуации

3. РАСЧЕТ ТРЕХКОМПОНЕНТНОГОПОКАЗАТЕЛЯ ТИПА ФИНАНСОВОЙ

СИТУАЦИИ

Наиболее обобщающим показателем

финансовой устойчивости организации

является излишек или недостаток

источников средств для формирования

запасов и затрат. Этот излишек или

недостаток образуется в результате

разницы величины источников средств и

величины запасов и затрат.

23.

Таблица 3 – Анализ финансовой устойчивости предприятия (считаем по балансу!)Показатели

1

1. Общая величина

запасов и затрат (З)

2. Наличие собственного

оборотного капитала

(СОК)

3.Функционирующий

капитал (СОК+ДО)

4.Общая величина

источников

(СОК+ДО+КО)

5. Фс=СОК - З

6.Фд=СОК + ДО – З

7.Фо=СОК + ДО +КО - З

8.Трехкомпонентный

показатель типа

финансовой ситуации

Источник

информации

2

к.1210

к.1300 – к.1100

(к.1300 –

к.1100)+к.1400

(к.1300 –

к.1100)+к.1400

+ к.1500

стр.2 – стр.1

стр.3 – стр.1

стр.4 – стр.1

На

31.12.2010

3

На

31.12.2012

4

Абсолютное

изменение

5=4-3

24.

Условные обозначения:Фс – это излишек (+) или недостаток (-) собственных

оборотных средств, определяемый как разница между

наличием собственных оборотных средств и величиной

запасов.

Фд – это излишек (+) или недостаток (-) собственных и

долгосрочных заемных источников формирования запасов

и затрат, определяемый как разница между наличием

собственных и долгосрочных заемных источников и

величиной запасов.

Фо – это излишек (+) или недостаток (-) общей величины

основных источников для формирования запасов и затрат

(Фо), определяемый как разница между общей величиной

основных источников и величиной запасов.

25.

Проводим расчет и заполняем табл. 3.После этого – определяем

трехкомпонентный показатель ситуации,

который показывает степень финансовой

устойчивости предприятия.

26. 4 типа ситуации:

4 ТИПА СИТУАЦИИ:1) Фс>0, Фд>0, Фо>0 – абсолютная

финансовая устойчивость

(трехкомпонентный показатель

ситуации=1.1.1)

2) Фс<0, Фд>0, Фо>0 – нормальная

финансовая устойчивость,

гарантирующая платежеспособность

(трехкомпонентный показатель

ситуации=0.1.1)

27.

3) Фс<0, Фд<0, Фо>0 – неустойчивоефинансовое состояние, связанное с

нарушением платежеспособности

(трехкомпонентный показатель

ситуации=0.0.1)

4) Фс<0, Фд<0, Фо<0 – кризисное

финансовое состояние

(трехкомпонентный показатель

ситуации=0.0.0)

28.

На сайте раскрытия информации выбратьпредприятие (нефинансового сектора) и провести

анализ финансовой составляющей его

корпоративной безопасности.

http://www.e-disclosure.ru/portal/

Мой совет – берите для выполнения задания

промышленное или сельскохозяйственное

предприятие.

Финансы

Финансы