Похожие презентации:

Глобальные изменения в работе бухгалтеров в IV квартале 2020 года и начале 2021 года

1. Глобальные изменения в работе бухгалтеров в IV квартале 2020 года и начале 2021 года

Митюкова Эльвира, кандидат экономических наук,руководитель Аудиторской компании «Академия успешного бизнеса»

2.

Смотрите авторские видео – уроки Эльвиры Митюковойв Высшей налоговой академии.

Ваш бесплатный доступ к урокам на 7 дней>>

https://akademia.rnk.ru/demo?programid=197910

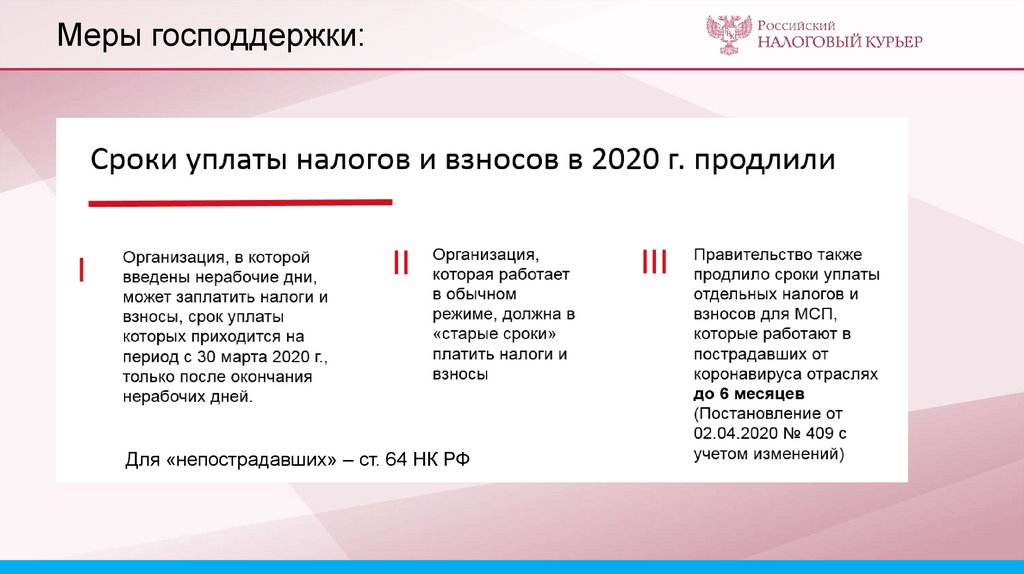

3. Меры господдержки:

Для «непострадавших» – ст. 64 НК РФ4. Перечень отраслей российской экономики, в наибольшей степени пострадавших в условиях коронавирусной инфекции (Постановление

Меры господдержки:Перечень отраслей российской экономики, в наибольшей степени

пострадавших в условиях коронавирусной инфекции

(Постановление Правительства РФ от 03.04.2020 N 434 с учетом

изменений):

1. Авиаперевозки, аэропортовая деятельность, автоперевозки

2. Культура, организация досуга и развлечений

3. Физкультурно-оздоровительная деятельность и спорт

4. Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере

туризма

5. Гостиничный бизнес

6. Общественное питание

7. Деятельность организаций дополнительного образования, негосударственных образовательных

учреждений

8. Деятельность по организации конференций и выставок

9. Деятельность по предоставлению бытовых услуг населению (ремонт, стирка, химчистка, услуги

парикмахерских и салонов красоты)

10. Деятельность в области здравоохранения

11. Розничная торговля непродовольственными товарами

12. Средства массовой информации и производство печатной продукции

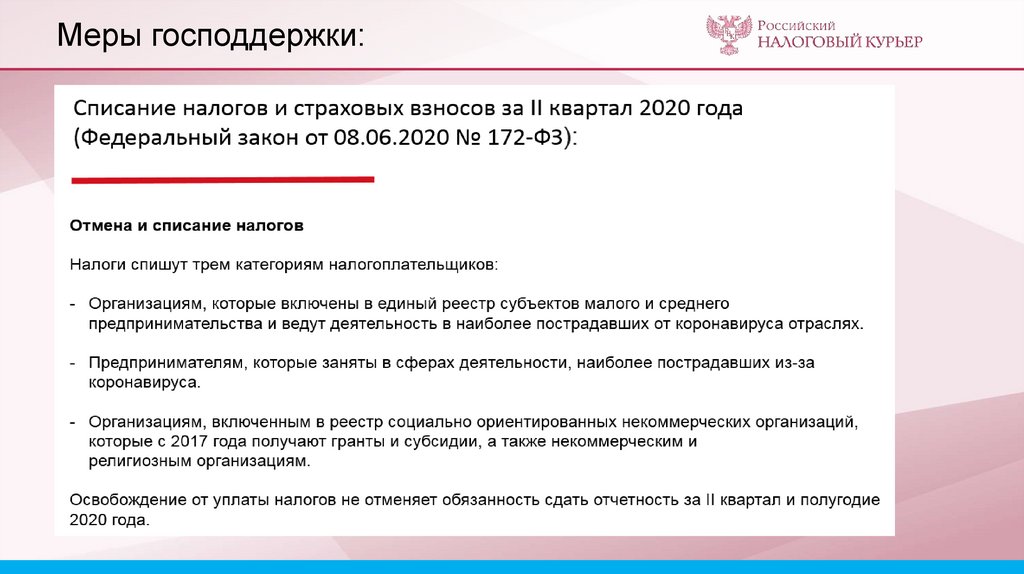

5. Меры господдержки:

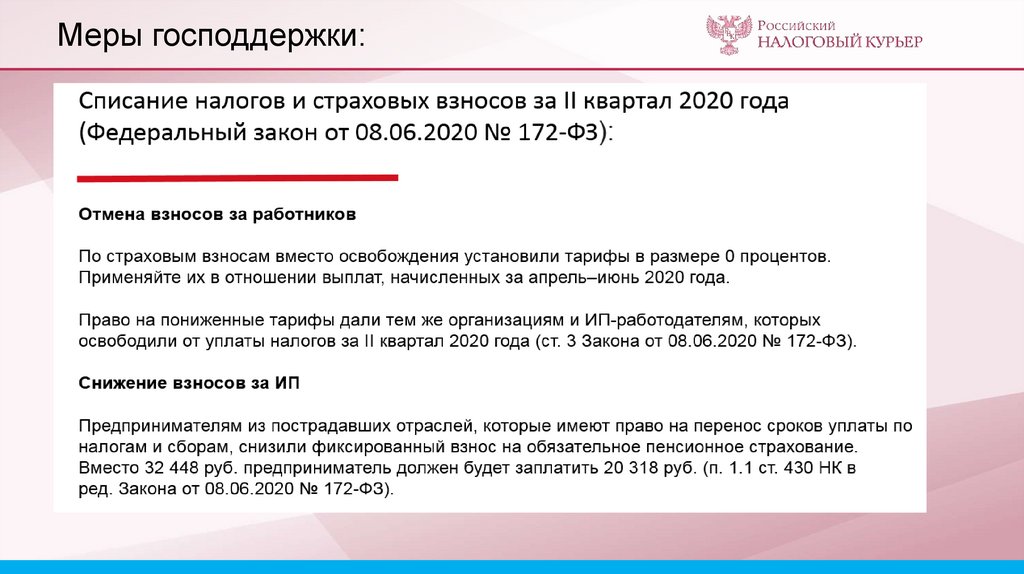

6. Меры господдержки:

7. Расширили перечень необлагаемых доходов и перечень расходов, неучитываемых при налогообложении

Меры господдержки:Расширили перечень необлагаемых доходов и

перечень расходов, неучитываемых при

налогообложении

I

Федеральные субсидии, полученные в связи с коронавирусом организациями из

пострадавших отраслей бизнеса, которые на 1 марта 2020 года включены в реестр малого

и среднего предпринимательства, налогом на прибыль не облагаются. Поэтому их в

доходы не включайте.

Расходы за счет таких субсидий при расчете налога на прибыль не учитывайте

II

Применяется с 22 апреля 2020 года и распространяется на правоотношения с 1 января

2020 года - П. 2, 6 ст. 1, ст. 3 Закона от 22.04.2020 № 121-ФЗ

8. В 2020 году можно в середине года перейти на уплату ежемесячных авансов исходя из фактической прибыли

Меры господдержки:В 2020 году можно в середине года перейти на уплату

ежемесячных авансов исходя из фактической

прибыли

I

Решение о смене способа уплаты ежемесячных авансов пропишите в учетной политике.

Уведомите о нем налоговую инспекцию по форме, рекомендованной ФНС в письме от

22.04.2020 № СД-4-3/6802.

Срок подачи уведомления - не позднее 20-го числа последнего месяца периода.

Правила об этом – в пунктах 2 и 2.1 статьи 286 НК.

II

Применяется с 22 апреля 2020 года.

Можно применить начиная с отчетности за январь–апрель и до конца 2020 года

П. 6 ст. 1 Закона от 22.04.2020 № 121-ФЗ

9. В 2020 году действует повышенный лимит по доходам, при соблюдении которого организация вправе перейти на ежеквартальную уплату

Меры господдержки:В 2020 году действует повышенный лимит по

доходам, при соблюдении которого организация

вправе перейти на ежеквартальную уплату авансов по

налогу на прибыль

I

Доходы организации не должны превышать 25 млн. руб. в среднем за квартал, чтобы она

могла перечислять авансы по налогу на прибыль ежеквартально. Лимит считают по итогам

четырех предшествующих кварталов.

Этот лимит действует только в 2020 году. С 2021 года применяется прежний лимит – 15

млн. руб. в среднем за квартал (п. 3 ст. 286 НК).

II

Применяется с 22 апреля 2020 года и только в 2020 году

П. 2 ст. 2 Закона от 22.04.2020 № 121-ФЗ

10.

Новая декларация по налогу на прибыль:Начиная с отчетности за 2020 год декларацию подавайте по новой форме.

Поправки в бланк, его электронный формат и правила заполнения ФНС

внесла приказом от 11.09.2020 № ЕД-7-3/655.

За 9 месяцев 2020 года отчитывайтесь по действующей форме.

В новой форме декларации по налогу на прибыль учли поправки в главу 25 НК и

изменения в правилах подачи отчетности о доходах физлиц. В бланке появились

новые строки, а в правилах заполнения – дополнительные указания.

11. Начиная с отчетности за IV квартал 2020 года декларацию по НДС надо сдавать по новой форме. Изменения в бланке ФНС

Новая декларация по НДС:Начиная с отчетности за IV квартал 2020 года декларацию по НДС надо сдавать

по новой форме.

Изменения в бланке ФНС утвердила приказом от 19.08.2020 № ЕД-7-3/591.

В частности, сократили количество строк в титульном листе, ввели новые строки

в разделе 1. Указали, что при подаче первичной декларации в строке «Номер

корректировки» нужно обязательно указывать 0. При подаче уточненок в этой строке

обязательно указывайте их номер: 1, 2, 3 и т. д. Иначе декларации не пройдут форматнологический контроль

Приложение 3 к приказу ФНС от 19.08.2020 № ЕД-7-3/591:

1. Привели в соответствии с формулировками НК наименование отдельных операций.

2. Утвердили коды операций, которые раньше ФНС рекомендовала в своих письмах.

Например, в письме ФНС от 29.10.2019 № СД-4-3/22175.

12.

Новая декларация по налогу на имущество:Утверждена приказом ФНС России от 28.07.2020 № ЕД-7-21/475.

Документ вступает в силу 3 ноября 2020 года.

Поправки связаны с законами от 01.04.2020 № 102-ФЗ и 70-ФЗ. В декларации можно

будет отразить перенос сроков уплаты налога и авансовых платежей из за

коронавируса, а также особенности расчета налога на имущество для участников

соглашений о защите и поощрении капиталовложений.

Кроме того, расширили перечень кодов налоговых льгот. В него включили коды в виде

освобождения от уплаты налога за II квартал 2020 года из-за коронавируса.

По новой форме должны отчитываться в том числе организации, которые сдают

декларации за 2020 год досрочно в период с 3 ноября либо позднее. Например, это

ликвидируемые организации, а также те компании, у которых в 2020 году произошла

реорганизация.

13.

Новый порядок возврата и зачета предоплатыс 1 октября 2020 года:

С 1 октября 2020 года можно зачитывать переплату по одному налогу в счет

другого, не обращая внимания на тип налога. Например, переплату по

федеральному налогу можно будет зачесть в счет регионального и наоборот (ст. 78

НК РФ).

Возврат налога при наличии недоимки невозможен.

Поскольку разрешено зачитывать переплату по одному налогу в счет другого

налога вне зависимости от уровня налога (федеральный, региональный, местный),

меняются правила возврата переплаты.

С 1 октября 2020 года можно вернуть переплаченный налог только в том случае,

если не будет недоимки по любому другому налогу.

Если по налогу проводится "камералка", срок принятия решения ИФНС о зачете или

возврате переплаты будет зависеть от срока окончания камеральной проверки

либо вступления в силу решения по ней.

14. Минтруд в письме от 23.04.2020 № 14-2/10/П-3710 предложил способы, как организовать работу сотрудников вне офиса

Способ № 1: удаленная работаМинтруд в письме от 23.04.2020 № 14-2/10/П-3710 предложил

способы, как организовать работу сотрудников вне офиса

I

III

Каждый работодатель

определяют списки сотрудников,

которые переходят на этот

режим работы.

Далее необходимо издать приказ

о временном переходе

сотрудников на удаленную

работу и ознакомить с ним

работников.

II

IV

Нужно также разработать порядок

организации работы – установить график

рабочего времени, способы обмена

информацией о производственных

заданиях и их выполнении, возможность

использовать ресурсы работодателя.

Оформите и дополнительное

соглашение к трудовому договору.

Зарплата при удаленной занятости при

сохранении должностных обязанностей

сотрудника должна остаться без

изменений.

15. Минтруд в письме от 23.04.2020 № 14-2/10/П-3710 предложил способы, как организовать работу сотрудников вне офиса

Способ № 2: дистанционная работаМинтруд в письме от 23.04.2020 № 14-2/10/П-3710 предложил

способы, как организовать работу сотрудников вне офиса

I

III

Оформлять трудовой договор о

дистанционной работе можно уже при

приеме. В случае перевода на

дистанционную работу нужно

дополнительное соглашение к

трудовому договору.

II

В трудовом договоре или допсоглашении фиксируют

условие, что работодатель обеспечивает сотрудника

техническими средствами и другими ресурсами либо он

использует личное оборудование.

Дистанционная работа предусматривает

взаимодействие путем обмена

электронными документами, где

используются усиленные

квалифицированные электронные подписи

дистанционного работника.

16. Об особенностях правового регулирования трудовых отношений в 2020 г.

Постановление Правительства от 19.06.2020 № 887I

III

В период ограничений из-за

коронавируса, власти разрешат

поездки на работу кадровым

специалистам и бухгалтерам,

которые рассчитывают и

выплачивают зарплату. Главное –

чтобы соблюдались сроки выплаты

зарплаты, которые установлены в

локальных актах работодателей.

Крайний срок уведомления работников

о выборе формата трудовой книжки

перенесли на 31 октября 2020 г.

Напомним, что уведомление нужно

составить на каждого сотрудника. В нем

объясните сотруднику, что ему нужно

решить: сохранять бумажную трудовую

книжку или вести сведения о его трудовой

деятельности только в электронном виде

(ст. 2 Закона от 16.12.2019 № 439-ФЗ).

II

Если сотрудники, которые работают в районах

Крайнего Севера, не воспользовались в 2020 г.

своим правом на оплату работодателем один

раз в два года стоимости проезда к месту

отпуска и обратно из-за ограничительных

мероприятий, то они смогут получить

компенсацию в 2021 году.

Работники, которые оплатили билеты, но не

воспользовались ими в три дня после отпуска:

• возвращают работодателю средства, которые

получили на билеты, если их возместила

транспортная компания;

• информируют работодателя о пролонгации

транспортной компанией билетов на 2021 г.;

• информируют работодателя о том, что

транспортная компания не возвращает средства за

билеты и не продлевает их действие.

В этом случае работодатель оказывает работнику

юридическую поддержку.

А работник не должен возвращать компенсацию.

17. Об особенностях правового регулирования трудовых отношений в 2020 г.

Меры, которые исключили из проекта. Изначально проект Правительства предусматривали др. кардинальные изменения, от них отказались:

• запрет на введение простоя в отношении работников, на которых распространяются

ограничительные меры властей региона (обязательная самоизоляция),

• обязанность работодателей выплачивать работникам, на которых не распространяются

ограничительные меры, зарплату в обычном размере, в соответствии с локальными актами,

коллективным или трудовым договором,

• возможность отправлять сотрудников, на которых распространяются ограничительные

мероприятия, в ежегодный отпуск вне графика по согласованию с работодателем;

возможность оплатить такой отпуск в срок, который установлен по соглашению сторон,

• ограничения на увольнения: работник, на которого распространяются ограничительные

мероприятия, может уволиться в период действия мероприятий только по собственному

желанию или по соглашению сторон,

• возможность перевести работника на другую работу без его согласия, чтобы предотвратить

или устранить последствия эпидемии или любых исключительных случаев, которые ставят

под

угрозу жизнь или нормальные жизненные условия всего населения или его части.

18. Эксперимент по электронным кадровым документам

Федеральный закон от 24.04.2020 № 122-ФЗI

IV

К эксперименту может

присоединиться любая

компания Он продлится

до 31 марта 2021 года.

Создавать

и

хранить

кадровые

электронные

документы можно в своей

информационной системе,

либо на портале «Работа

в

России».

Можно

применять оба ресурса

одновременно.

II

Для участия нужно:

- сформировать и утвердить

списки работников — участников

эксперимента. Уведомить

их о начале эксперимента нужно

не позднее чем за месяц

до начала;

- определить перечень кадровых

документов, которые компания

планирует использовать только

в электронном виде;

- решить, какие программные

средства использовать.

III

В списки участников

нельзя включать

дистанционных

сотрудников

и работников, которые

временно работают

у других по договору

о предоставлении

персонала. Сотрудники

будут участвовать

в эксперименте

по своему желанию и в

любой момент смогут

от него отказаться,

предупредив за две

недели.

19. Индексация зарплаты обязательна

Конституционный суд в своем определении от 28.11.2019 г. № 3163-О указал, что вТрудовом кодексе установленные нормы не позволяют работодателю, не относящемуся к

бюджетной сфере, лишить работников предусмотренной законом гарантии и уклониться от

установления индексации.

Индексировать зарплату обязаны все работодатели (ИП и организации), причем

как государственные компании, так и коммерческие.

Индексация – это государственная гарантия по оплате труда работников, она

предоставляется всем работающим по трудовым договорам.

Законом не предоставлена возможность работодателю, не относящемуся к бюджетной

сфере, отказаться от индексации зарплат сотрудникам и лишить их тем самым этой

гарантии.

ТК РФ установлено, что процедура индексации регламентируется текстом трудового

договора, оговаривается в коллективном договоре, либо в локальном нормативном акте.

На 2020 г. право не проводить индексацию в Трудовой кодекс не вписали.

20. «Антикоронавирусные» расходов

Расходы в нерабочие дниМинфин указал, что, согласно ПБУ 10/99 «Расходы организации», расходы, отличные от

расходов по обычным видам деятельности, считаются прочими (п. 2 письма Минфина от

15.07.2020 № 14/2020).

В частности, на счете 91 нужно отражать:

● зарплату за время нерабочих дней, которые установлены из-за коронавируса, и

страховые взносы с нее;

оплату вынужденного простоя из-за приостановления деятельности организации по

причине коронавируса;

штрафы и выплаты по искам за нарушение санитарных требований или правил режима

повышенной готовности;

расходы по несостоявшимся командировкам: невозмещенная оплата проезда к месту

командировки и обратно, бронирования гостиницы, услуг и т. д.;

расходы на благотворительные мероприятия, которые направлены на предотвращение

распространения коронавируса.

21. «Антикоронавирусные» расходы

Расходы на маски, тесты и дезинфекциюПо обычным статьям затрат отражайте в бухучете расходы на:

● тестирование работников на наличие коронавируса и иммунитета к ней;

● дезинфекцию рабочих помещений;

● обеспечение связи с работниками, которые работают удаленно;

● доставку работников до места работы и обратно в период действия режима

повышенной готовности.

Эти расходы Минфин отнес к затратам на обеспечение безопасности и нормальных

условий труда, а также бытовых нужд работников, связанных с исполнением ими

трудовых обязанностей (п. 1 письма Минфина от 15.07.2020 № 14/2020). Если расходы

связаны с производственным персоналом, учтите их на счете 20 «Основное

производство» или 25 «Общепроизводственные расходы», по управленческому

персоналу – на счете 26 «Общехозяйственные расходы», по торговому – на счете 44

«Расходы на продажу».

Материалы, необходимые для таких расходов, сначала отражайте на счете 10

«Материалы», а затем списывайте на счета затрат (п. 3 письма Минфина от

15.07.2020№ 14/2020).

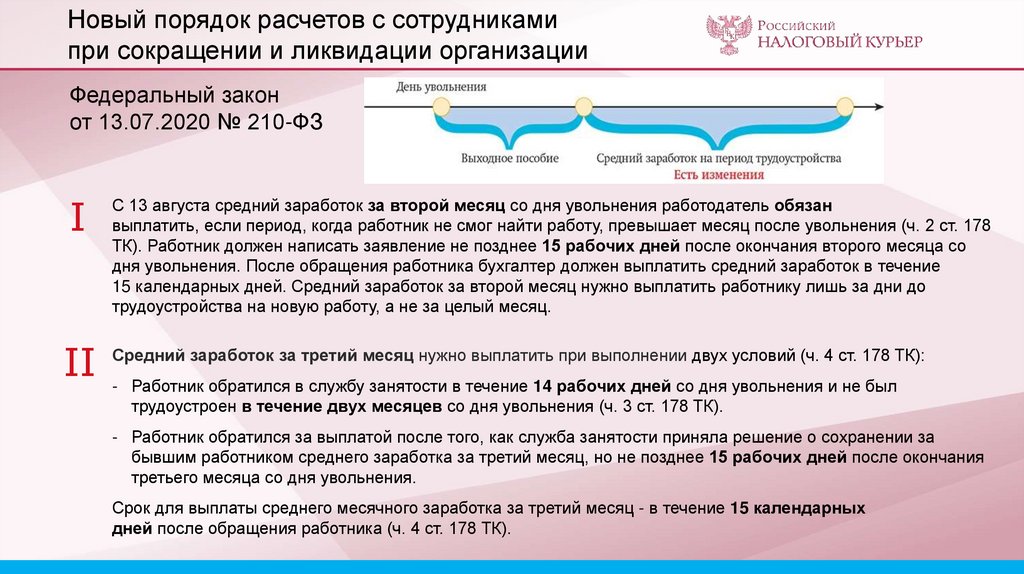

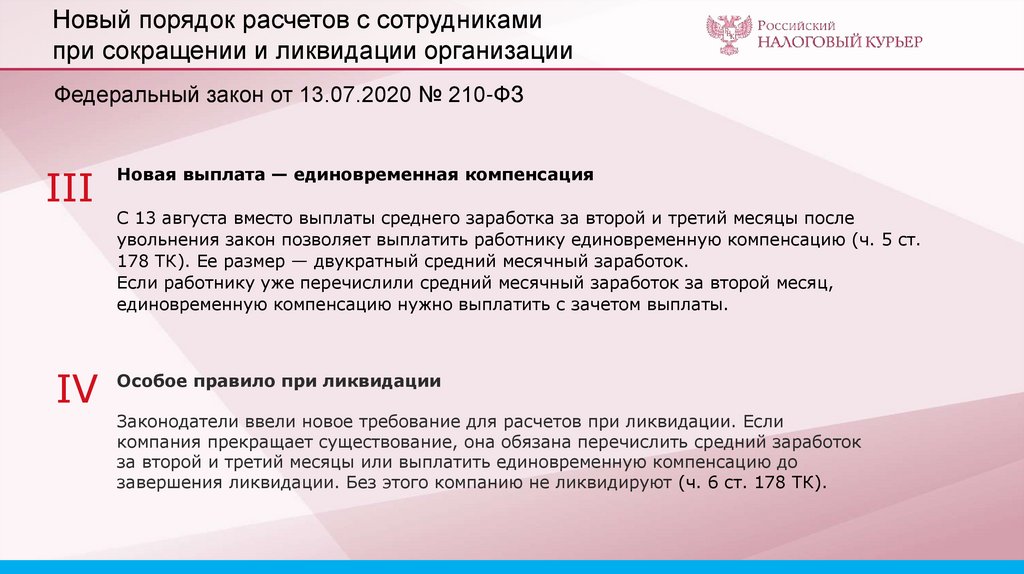

22. Федеральный закон от 13.07.2020 № 210-ФЗ

Новый порядок расчетов с сотрудникамипри сокращении и ликвидации организации

Федеральный закон

от 13.07.2020 № 210-ФЗ

I

II

С 13 августа средний заработок за второй месяц со дня увольнения работодатель обязан

выплатить, если период, когда работник не смог найти работу, превышает месяц после увольнения (ч. 2 ст. 178

ТК). Работник должен написать заявление не позднее 15 рабочих дней после окончания второго месяца со

дня увольнения. После обращения работника бухгалтер должен выплатить средний заработок в течение

15 календарных дней. Средний заработок за второй месяц нужно выплатить работнику лишь за дни до

трудоустройства на новую работу, а не за целый месяц.

Средний заработок за третий месяц нужно выплатить при выполнении двух условий (ч. 4 ст. 178 ТК):

- Работник обратился в службу занятости в течение 14 рабочих дней со дня увольнения и не был

трудоустроен в течение двух месяцев со дня увольнения (ч. 3 ст. 178 ТК).

- Работник обратился за выплатой после того, как служба занятости приняла решение о сохранении за

бывшим работником среднего заработка за третий месяц, но не позднее 15 рабочих дней после окончания

третьего месяца со дня увольнения.

Срок для выплаты среднего месячного заработка за третий месяц - в течение 15 календарных

дней после обращения работника (ч. 4 ст. 178 ТК).

23. Федеральный закон от 13.07.2020 № 210-ФЗ

Новый порядок расчетов с сотрудникамипри сокращении и ликвидации организации

Федеральный закон от 13.07.2020 № 210-ФЗ

III

IV

Новая выплата — единовременная компенсация

С 13 августа вместо выплаты среднего заработка за второй и третий месяцы после

увольнения закон позволяет выплатить работнику единовременную компенсацию (ч. 5 ст.

178 ТК). Ее размер — двукратный средний месячный заработок.

Если работнику уже перечислили средний месячный заработок за второй месяц,

единовременную компенсацию нужно выплатить с зачетом выплаты.

Особое правило при ликвидации

Законодатели ввели новое требование для расчетов при ликвидации. Если

компания прекращает существование, она обязана перечислить средний заработок

за второй и третий месяцы или выплатить единовременную компенсацию до

завершения ликвидации. Без этого компанию не ликвидируют (ч. 6 ст. 178 ТК).

24. Федеральный закон от 31.07.2020 № 266-ФЗ

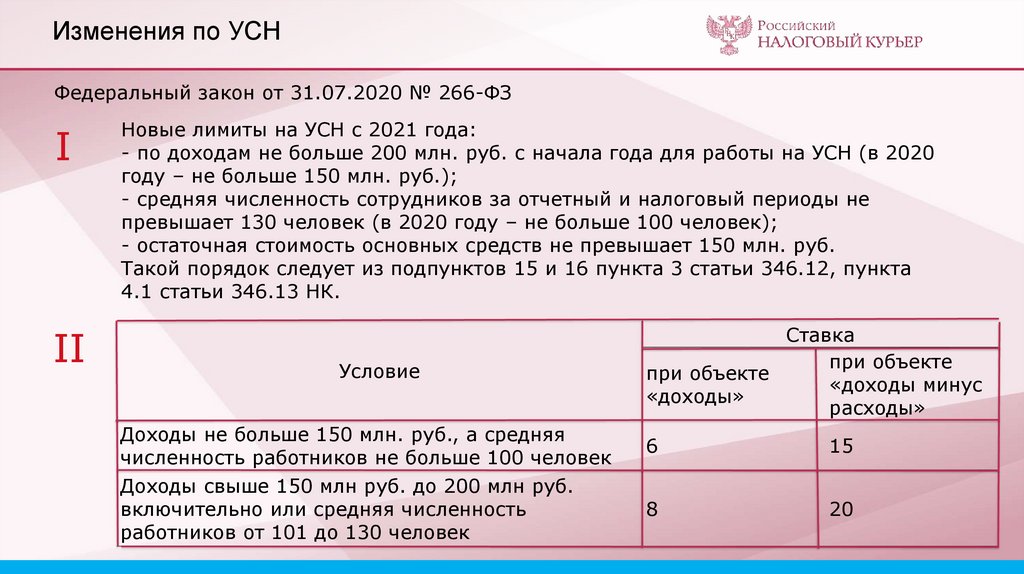

Изменения по УСНФедеральный закон от 31.07.2020 № 266-ФЗ

I

II

Новые лимиты на УСН с 2021 года:

- по доходам не больше 200 млн. руб. с начала года для работы на УСН (в 2020

году – не больше 150 млн. руб.);

- средняя численность сотрудников за отчетный и налоговый периоды не

превышает 130 человек (в 2020 году – не больше 100 человек);

- остаточная стоимость основных средств не превышает 150 млн. руб.

Такой порядок следует из подпунктов 15 и 16 пункта 3 статьи 346.12, пункта

4.1 статьи 346.13 НК.

Условие

Доходы не больше 150 млн. руб., а средняя

численность работников не больше 100 человек

Доходы свыше 150 млн руб. до 200 млн руб.

включительно или средняя численность

работников от 101 до 130 человек

Ставка

при объекте

при объекте

«доходы минус

«доходы»

расходы»

6

15

8

20

Финансы

Финансы