Похожие презентации:

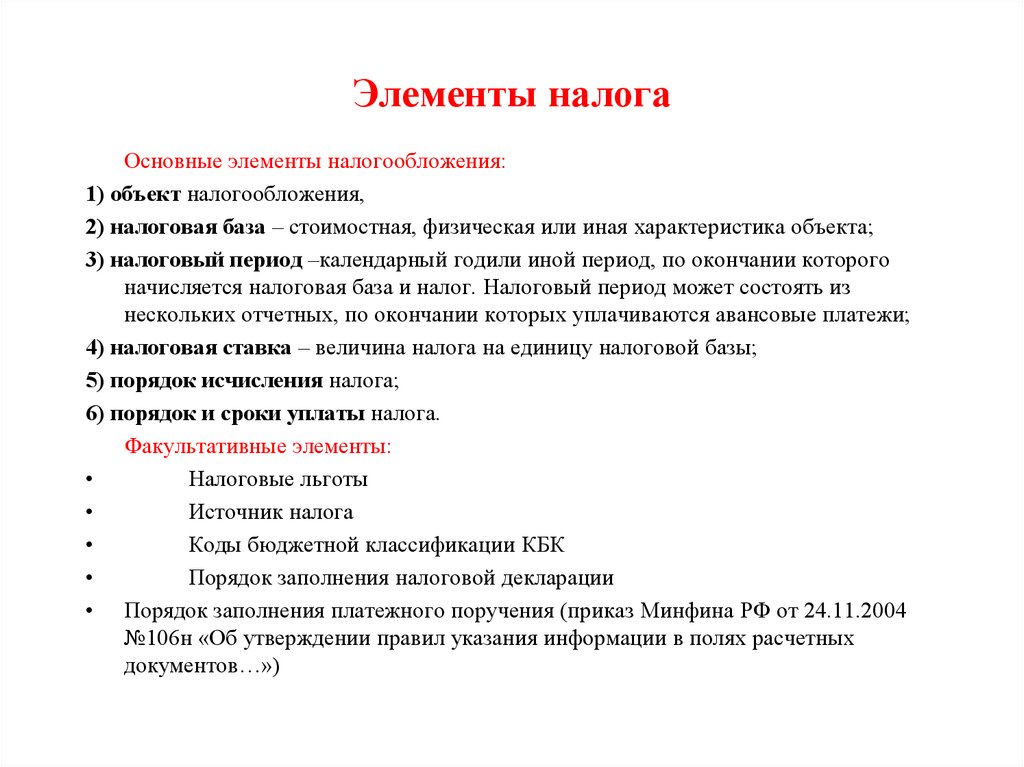

Элементы налога

1.

Элементы налогаОсновные элементы налогообложения:

1) объект налогообложения,

2) налоговая база – стоимостная, физическая или иная характеристика объекта;

3) налоговый период –календарный годили иной период, по окончании которого

начисляется налоговая база и налог. Налоговый период может состоять из

нескольких отчетных, по окончании которых уплачиваются авансовые платежи;

4) налоговая ставка – величина налога на единицу налоговой базы;

5) порядок исчисления налога;

6) порядок и сроки уплаты налога.

Факультативные элементы:

Налоговые льготы

Источник налога

Коды бюджетной классификации КБК

Порядок заполнения налоговой декларации

• Порядок заполнения платежного поручения (приказ Минфина РФ от 24.11.2004

№106н «Об утверждении правил указания информации в полях расчетных

документов…»)

2.

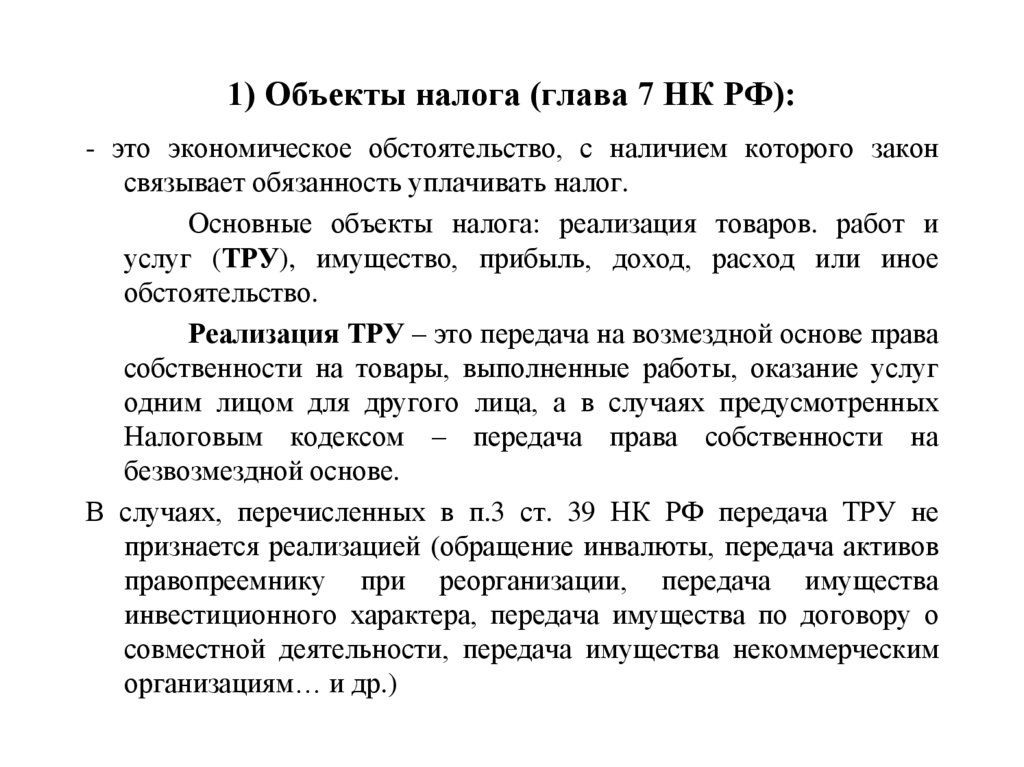

1) Объекты налога (глава 7 НК РФ):- это экономическое обстоятельство, с наличием которого закон

связывает обязанность уплачивать налог.

Основные объекты налога: реализация товаров. работ и

услуг (ТРУ), имущество, прибыль, доход, расход или иное

обстоятельство.

Реализация ТРУ – это передача на возмездной основе права

собственности на товары, выполненные работы, оказание услуг

одним лицом для другого лица, а в случаях предусмотренных

Налоговым кодексом – передача права собственности на

безвозмездной основе.

В случаях, перечисленных в п.3 ст. 39 НК РФ передача ТРУ не

признается реализацией (обращение инвалюты, передача активов

правопреемнику при реорганизации, передача имущества

инвестиционного характера, передача имущества по договору о

совместной деятельности, передача имущества некоммерческим

организациям… и др.)

3.

Доход – это экономическая выгода в денежной или натуральнойформе, учитываемая в той мере в которой выгоду можно оценить.

Дивиденды – любой доход, полученный акционером (участником)

от организации при распределении прибыли, остающийся после

налогообложения, по принадлежащим акционеру (участнику)

акциям (долям) в уставном ( складочном) капитале.

Проценты – любой заранее заявленный доход, в том числе в виде

дисконта, полученный по долговому обязательству любого вида,

независимо от способа его оформления (проценты по вкладам,

выданным кредитам, облигациям, векселям и т.д.).

4.

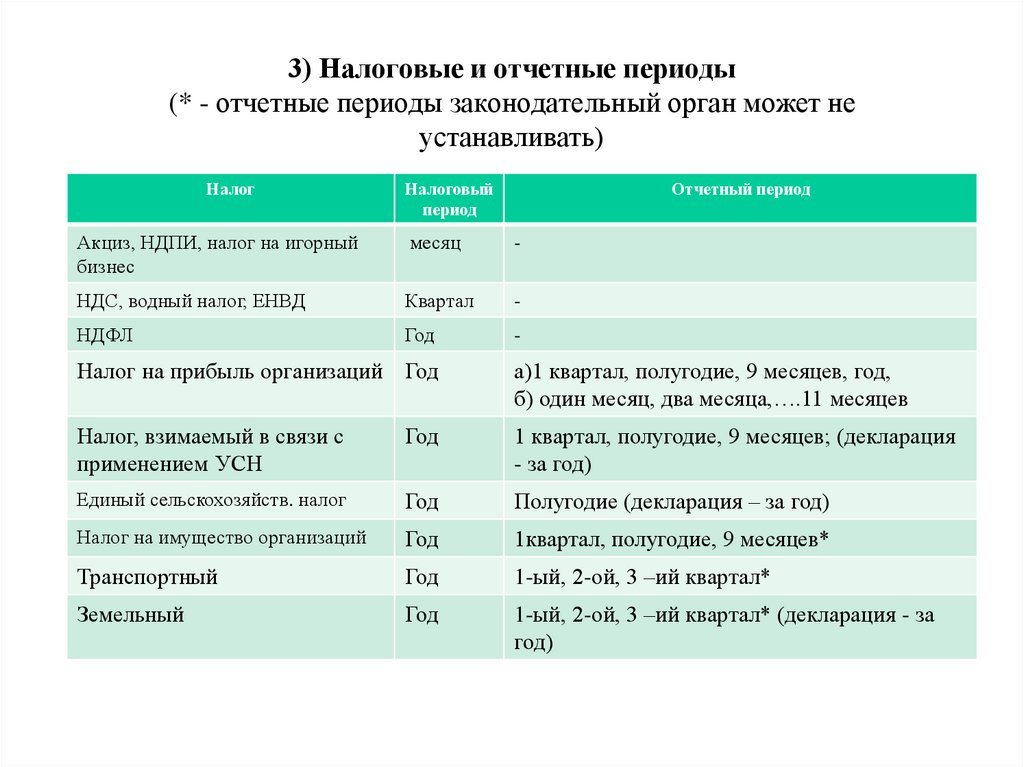

3) Налоговые и отчетные периоды(* - отчетные периоды законодательный орган может не

устанавливать)

Налог

Налоговый

период

Отчетный период

Акциз, НДПИ, налог на игорный

бизнес

месяц

-

НДС, водный налог, ЕНВД

Квартал

-

НДФЛ

Год

-

Налог на прибыль организаций Год

а)1 квартал, полугодие, 9 месяцев, год,

б) один месяц, два месяца,….11 месяцев

Налог, взимаемый в связи с

применением УСН

Год

1 квартал, полугодие, 9 месяцев; (декларация

- за год)

Единый сельскохозяйств. налог

Год

Полугодие (декларация – за год)

Налог на имущество организаций

Год

1квартал, полугодие, 9 месяцев*

Транспортный

Год

1-ый, 2-ой, 3 –ий квартал*

Земельный

Год

1-ый, 2-ой, 3 –ий квартал* (декларация - за

год)

5.

5) Порядок исчисления налога:Налогоплательщик самостоятельно начисляет налог, исходя из

налоговой базы, ставки, налоговых вычетов и льгот.

Налог = Налоговая база х Ставка налога;

По НДС, акцизам:

Налог = НБ х Ставку – НВ;

По НДФЛ:

Налог = (НБ – НВ) х Ставку;

В некоторых случаях налог начисляет налоговый орган, в этом

случае не позднее 30 дней до наступления срока платежа

налогоплательщику направляется налоговое уведомление.

Налогоплательщик должен уплатить налог в течение 1 месяца со

дня получения уведомления..

6.

Факультативные элементы налогаИсточники налогов, уплачиваемых организациями

Отражение в бухгалтерском учете операций по:

перечислению (уплате) налогов в бюджет: Д 68 (69) К 51 (52)

по начислению налогов:

Налоги

Бухгалтерский учет

Налоговый учет

НДС, акцизы

Д90-3 К68

Д90-4 К 68

Из выручки от реализации ТРУ

ОСВ, транспортный налог,

земельный, водный

Д 20, 23, 26,44

К69,68

Прочие расходы на производство

и реализацию ТРУ

Налог на имущество

организаций

Д91 К68

Прочие расходы

НДФЛ

Д70 К68

Из доходов физического лица

Налог на прибыль,

налоговые санкции

Д99 К68

Расходы, не учитываемые при

расчете налоговой базы по налогу

на прибыль

7.

Коды бюджетной классификации некоторых налогов (КБК)Код

182 1 01 01011 01 0000 110

Наименование кода администратора, группы, подгруппы, статьи,

подстатьи, элемента, программы, кода экономической

классификации доходов

Налог на прибыль организации, зачисляемый в федеральный бюджет

1821 01 01012 02 0000 110

Налог на прибыль организации, зачисляемый в бюджеты субъектов РФ

1821 01 01040 01 0000 110

Налог на прибыль с доходов, полученных в виде дивидендов

182 1 01 02000 01 0000 110

НДФЛ

182 1 03 01000 01 0000 110

НДС на ТРУ, реализуемые на территории РФ

182 1 03 02000 01 0000 110

Акцизы

000 1 04 00000 00 0000 000

Налоги на товары, ввозимые на территорию РФ

8.

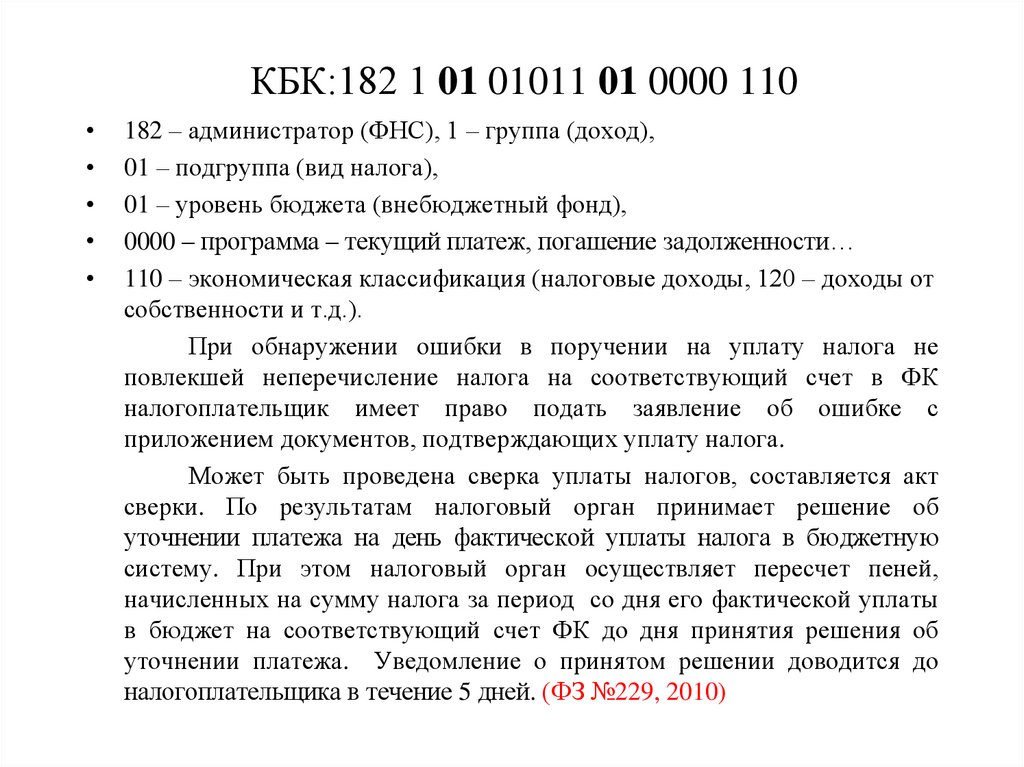

КБК:182 1 01 01011 01 0000 110182 – администратор (ФНС), 1 – группа (доход),

01 – подгруппа (вид налога),

01 – уровень бюджета (внебюджетный фонд),

0000 – программа – текущий платеж, погашение задолженности…

110 – экономическая классификация (налоговые доходы, 120 – доходы от

собственности и т.д.).

При обнаружении ошибки в поручении на уплату налога не

повлекшей неперечисление налога на соответствующий счет в ФК

налогоплательщик имеет право подать заявление об ошибке с

приложением документов, подтверждающих уплату налога.

Может быть проведена сверка уплаты налогов, составляется акт

сверки. По результатам налоговый орган принимает решение об

уточнении платежа на день фактической уплаты налога в бюджетную

систему. При этом налоговый орган осуществляет пересчет пеней,

начисленных на сумму налога за период со дня его фактической уплаты

в бюджет на соответствующий счет ФК до дня принятия решения об

уточнении платежа. Уведомление о принятом решении доводится до

налогоплательщика в течение 5 дней. (ФЗ №229, 2010)

9.

Принципы определения цены для целей налогообложения(регулирование трансфертного ценообразования)

раздел V.1 НК РФ главы14.1 – 14.6

Под трансфертным ценообразование (англ. Funds Transfer

Pricing, FTP) понимается реализация товаров или услуг

взаимозависимыми лицами по внутрифирменным, отличным от

рыночных ценам.

Трансфертные цены позволяют перераспределять общую

прибыль группы лиц в пользу лиц, находящихся в государствах с

более низкими налогами. Это наиболее простая и

распространенная

схема

международного

налогового

планирования, имеющего целью минимизацию уплачиваемых

налогов.

10.

Взаимозависимые лица (глава 14.1. НК РФ )это лица, особенности отношений между которыми могут оказать влияние на

условия или результаты заключенных сделок либо экономические условия

деятельности этих лиц. С 2012 года установлено 11 оснований для признания лиц

взаимозависимыми.

К взаимозависимым лицам (ВЗЛ) относятся:

организации и физические лица, которые прямо или косвенно участвуют в других

организациях и доля их участия превышает 25%;

организации, в которых полномочия единоличного исполнительного органа исполняет

одно и тоже лицо;

организации, единоличные исполнительные органы которых (или не менее 50%

совета директоров) назначены (избраны) по решению одного и того же лица и т.д.

организации, в которых более 50% состава исполнительного органа или совета

директоров составляют одни и те же физические лица;

физические лица подчиненные по должности;

физическое лицо, его супруг, родители, дети, братья, сестры, опекуны и попечители.

Лица могут быть признаны взаимозависимыми по закону или по решению суда.

Организации и физические лица, являющиеся сторонами сделки, вправе сами

признать себя взаимозависимыми..

-

11.

долейДоля участия одной организации в другой равна сумме

прямого

и

косвенного

участия.

Долей прямого участия одной организации в другой

организации признается доля голосующих акций другой

организации или непосредственно принадлежащая

одной

организации доля в уставном капитале другой организации, а в

случае невозможности определения таких долей – доля определяется

пропорционально количеству участников в другой организации.

Доля косвенного участия (ст.105.2 НК РФ) определяется как

сумма произведений долей прямого участия одной организации через

участие каждой предыдущей организации в каждой последующей

организации. Предварительно определяются

последовательности

участия одной организации в другой и доли прямого участия.

12.

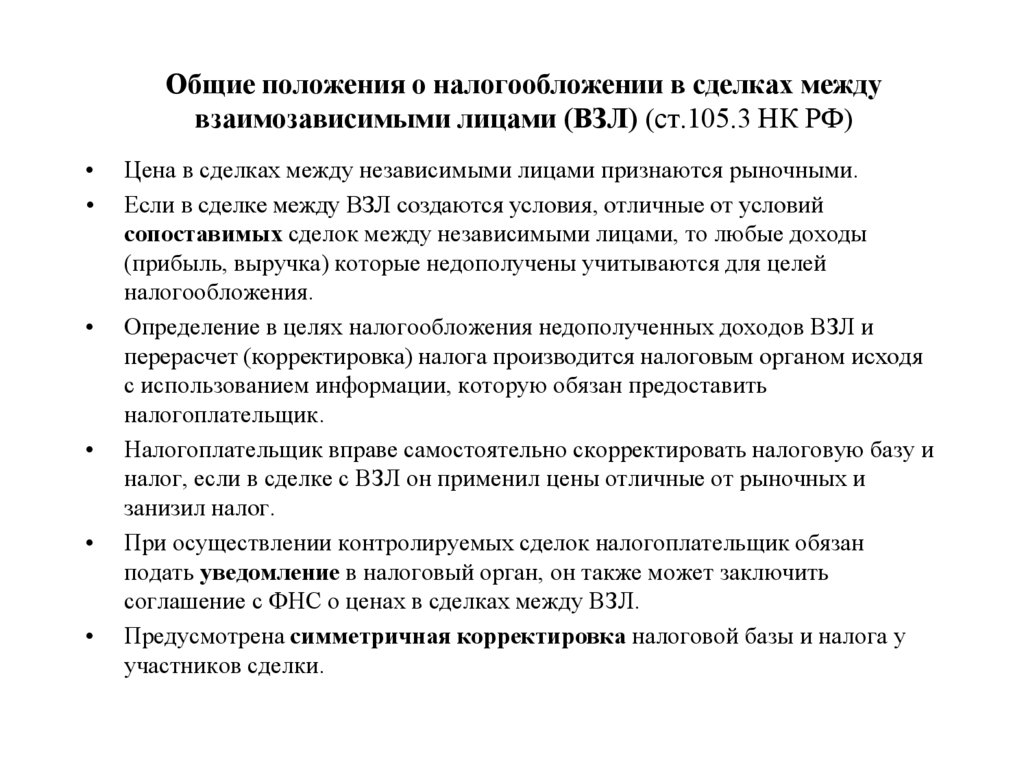

Общие положения о налогообложении в сделках междувзаимозависимыми лицами (ВЗЛ) (ст.105.3 НК РФ)

Цена в сделках между независимыми лицами признаются рыночными.

Если в сделке между ВЗЛ создаются условия, отличные от условий

сопоставимых сделок между независимыми лицами, то любые доходы

(прибыль, выручка) которые недополучены учитываются для целей

налогообложения.

Определение в целях налогообложения недополученных доходов ВЗЛ и

перерасчет (корректировка) налога производится налоговым органом исходя

с использованием информации, которую обязан предоставить

налогоплательщик.

Налогоплательщик вправе самостоятельно скорректировать налоговую базу и

налог, если в сделке с ВЗЛ он применил цены отличные от рыночных и

занизил налог.

При осуществлении контролируемых сделок налогоплательщик обязан

подать уведомление в налоговый орган, он также может заключить

соглашение с ФНС о ценах в сделках между ВЗЛ.

Предусмотрена симметричная корректировка налоговой базы и налога у

участников сделки.

13.

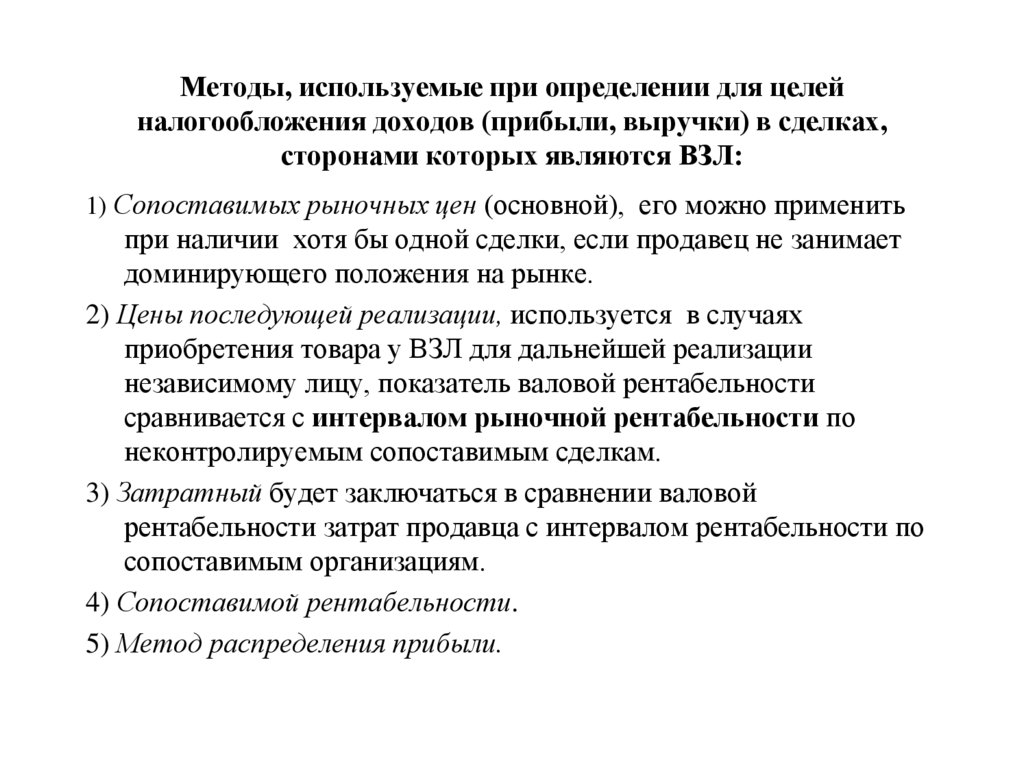

Методы, используемые при определении для целейналогообложения доходов (прибыли, выручки) в сделках,

сторонами которых являются ВЗЛ:

1) Сопоставимых рыночных цен (основной), его можно применить

при наличии хотя бы одной сделки, если продавец не занимает

доминирующего положения на рынке.

2) Цены последующей реализации, используется в случаях

приобретения товара у ВЗЛ для дальнейшей реализации

независимому лицу, показатель валовой рентабельности

сравнивается с интервалом рыночной рентабельности по

неконтролируемым сопоставимым сделкам.

3) Затратный будет заключаться в сравнении валовой

рентабельности затрат продавца с интервалом рентабельности по

сопоставимым организациям.

4) Сопоставимой рентабельности.

5) Метод распределения прибыли.

14.

Контролируемые сделкиВиды контролируемых сделок

Сумма

дохода по

сделкам

1. Сделки, приравненные к сделкам между ВЗЛ:

- сделки между ВЗЛ с участием третьего лица

- сделки в области внешней торговли с товарами мировой биржевой торговли

> 60 млн.р.

- сделки, одна из сторон которой зарегистрирована в оффшорной зоне

> 60 млн.р.

2. Сделки между взаимозависимыми лицами, если:

- сумма дохода по сделке превышает

1 млрд. р.

- одна сторона сделки является плательщиком НДПИ

> 60 млн.р.

- одна из сторон сделки применяет ЕСХН или ЕНВД (с 2014 года)

> 100 млн.р.

- одна из сторон сделки освобождена от налога на прибыль или применяет

ставку 0%

> 60 млн.р.

- одна из сторон сделки – резидент особой экономической зоны (с 2014 г.)

> 60 млн.р.

Финансы

Финансы