Похожие презентации:

Виды налогов

1. Мотивация (зачем?)

1. Научные мотивы:• Для чего взимаются налоги?

• Как реагируют субъекты?

• Какую налоговую политику проводить

государству?...

2. Практические мотивы:

• Какие налоги нужно платить, если…?

• Что будет, если не заплатишь?

• Как можно сэкономить?...

2. Функции налоговой системы

Фискальная

Регулирующая

Стимулирующая

Контрольная

Перераспределительная …

3. Налог и сбор

• Налог - обязательный, индивидуально безвозмездный платеж,взимаемый с организаций и физических лиц в форме

отчуждения принадлежащих им на праве собственности,

хозяйственного ведения или оперативного управления

денежных средств в целях финансового обеспечения

деятельности государства и (или) муниципальных

образований (ст. 8 НК РФ)

• Сбор - обязательный взнос, взимаемый с организаций и

физических лиц, уплата которого является одним из условий

совершения в отношении плательщиков сборов

государственными органами, органами местного

самоуправления, иными уполномоченными органами и

должностными лицами юридически значимых действий,

включая предоставление определенных прав или выдачу

разрешений (лицензий).

4. Элементы налога

• субъект налогообложения (налогоплательщик)• объект налогообложения;

• налоговая база;

• налоговый период;

• налоговая ставка;

• порядок исчисления налога;

• порядок и сроки уплаты налога.

Налоговые льготы – факультативный

(необязательный) элемент налогообложения.

5. Классификация налогов

• по уровням управления (федеральные,региональные, местные, муниципальные);

• по характеру налогового изъятия (прямые и

косвенные);

• по субъектам налогообложения (налоги с

юридических и физических лиц);

• по объектам налогообложения (налоги на товары

и услуги, налоги на доходы, прибыль и т.д.);

• по целевому назначению налога (общие,

специальные).

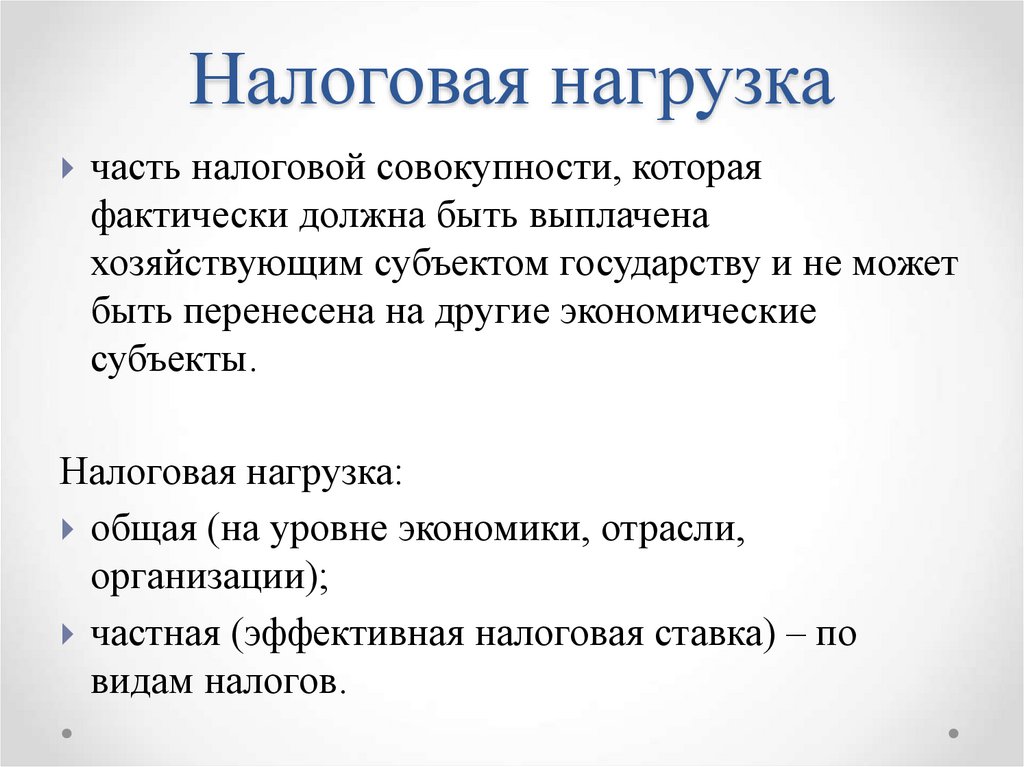

6.

Налоговая нагрузкачасть налоговой совокупности, которая

фактически должна быть выплачена

хозяйствующим субъектом государству и не может

быть перенесена на другие экономические

субъекты.

Налоговая нагрузка:

общая (на уровне экономики, отрасли,

организации);

частная (эффективная налоговая ставка) – по

видам налогов.

7. Структура доходов расширенного бюджета РФ в 2013 г.

Прочие13%

НДПИ на нефть и газ

10%

Налоги на имущество

4%

Платежи за пользование

природными ресурсами

(кроме углеродного сырья)

0%

Вывозные пошлины (нефть,

газ, продукты из нефти)

17%

Страховые взносы

18%

Прочие доходы от

внешнеэкономической

деятельности

0%

Акцизы

4%

НДС

15%

Налог на прибыль

9%

Налог на доходы физических

лиц

10%

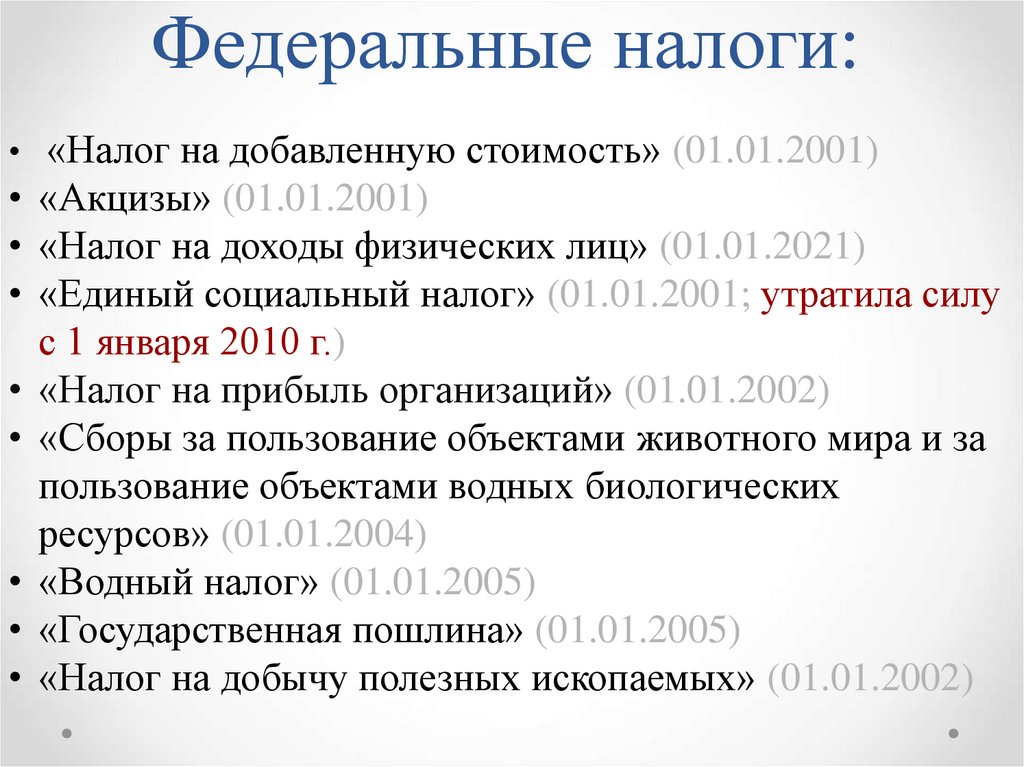

8. Федеральные налоги:

• «Налог на добавленную стоимость» (01.01.2001)• «Акцизы» (01.01.2001)

• «Налог на доходы физических лиц» (01.01.2021)

• «Единый социальный налог» (01.01.2001; утратила силу

с 1 января 2010 г.)

• «Налог на прибыль организаций» (01.01.2002)

• «Сборы за пользование объектами животного мира и за

пользование объектами водных биологических

ресурсов» (01.01.2004)

• «Водный налог» (01.01.2005)

• «Государственная пошлина» (01.01.2005)

• «Налог на добычу полезных ископаемых» (01.01.2002)

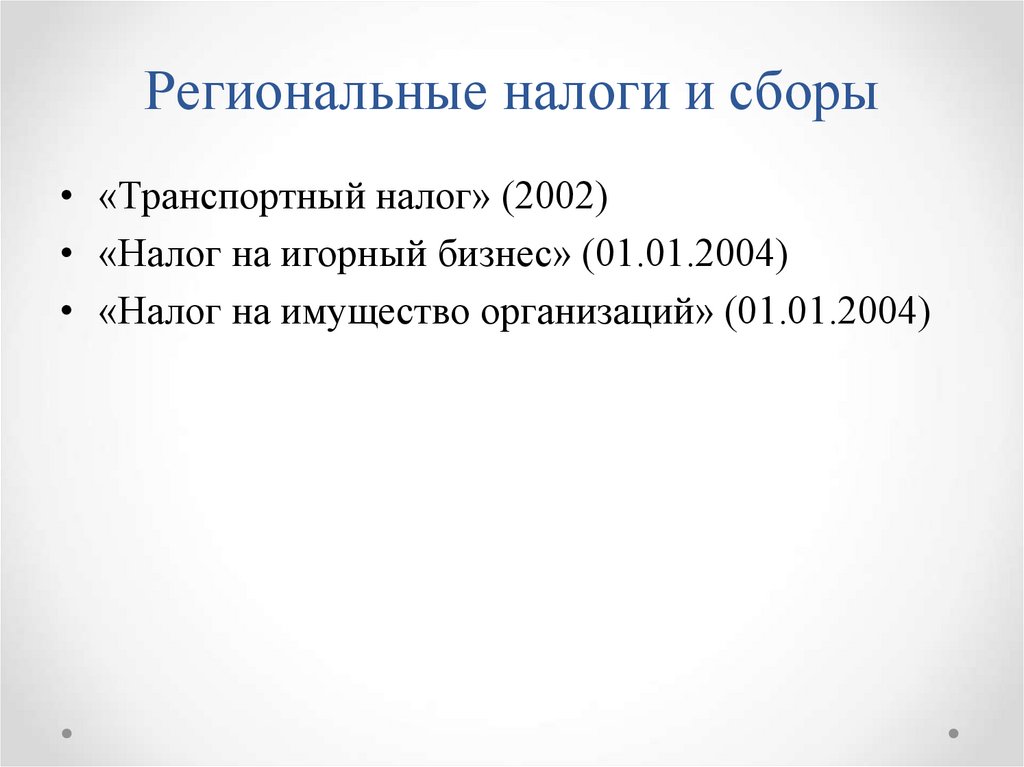

9. Региональные налоги и сборы

• «Транспортный налог» (2002)• «Налог на игорный бизнес» (01.01.2004)

• «Налог на имущество организаций» (01.01.2004)

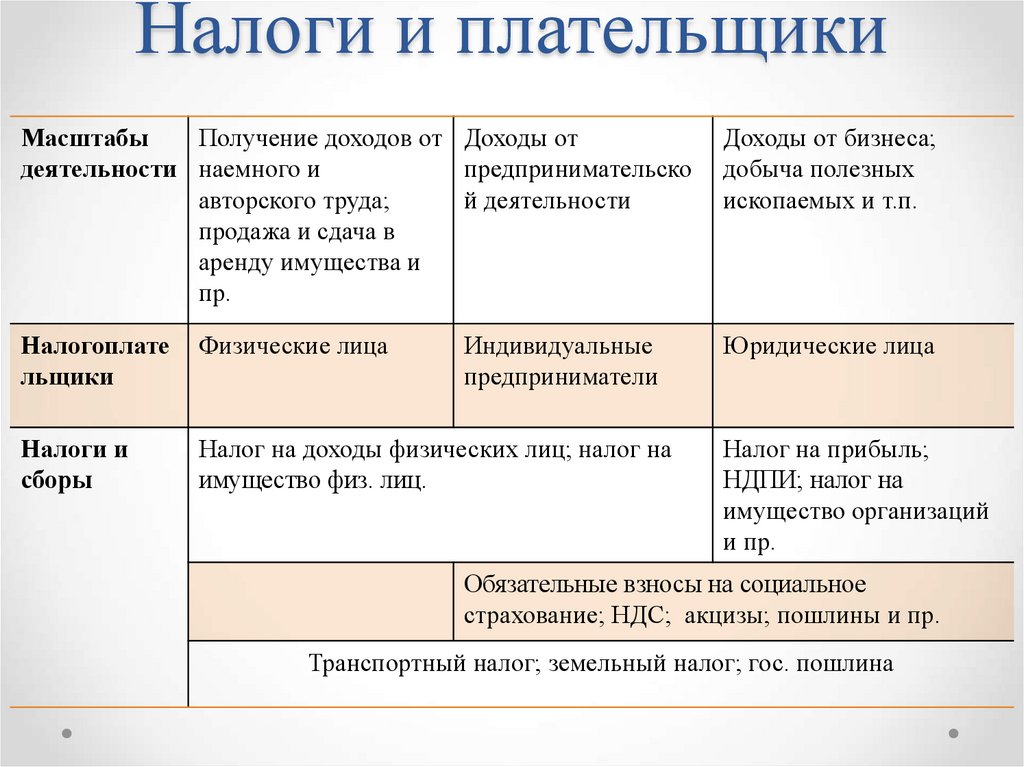

10. Налоги и плательщики

МасштабыПолучение доходов от Доходы от

деятельности наемного и

предпринимательско

авторского труда;

й деятельности

продажа и сдача в

аренду имущества и

пр.

Доходы от бизнеса;

добыча полезных

ископаемых и т.п.

Налогоплате

льщики

Физические лица

Юридические лица

Налоги и

сборы

Налог на доходы физических лиц; налог на

имущество физ. лиц.

Индивидуальные

предприниматели

Налог на прибыль;

НДПИ; налог на

имущество организаций

и пр.

Обязательные взносы на социальное

страхование; НДС; акцизы; пошлины и пр.

Транспортный налог; земельный налог; гос. пошлина

11. Налог на доходы физических лиц

Налоговый кодекс РФ (часть вторая)Алгоритм налогообложения:

1.Определение налогового статуса

налогоплательщика

2.Разграничение доходов: доходы от

источников в РФ и вне РФ

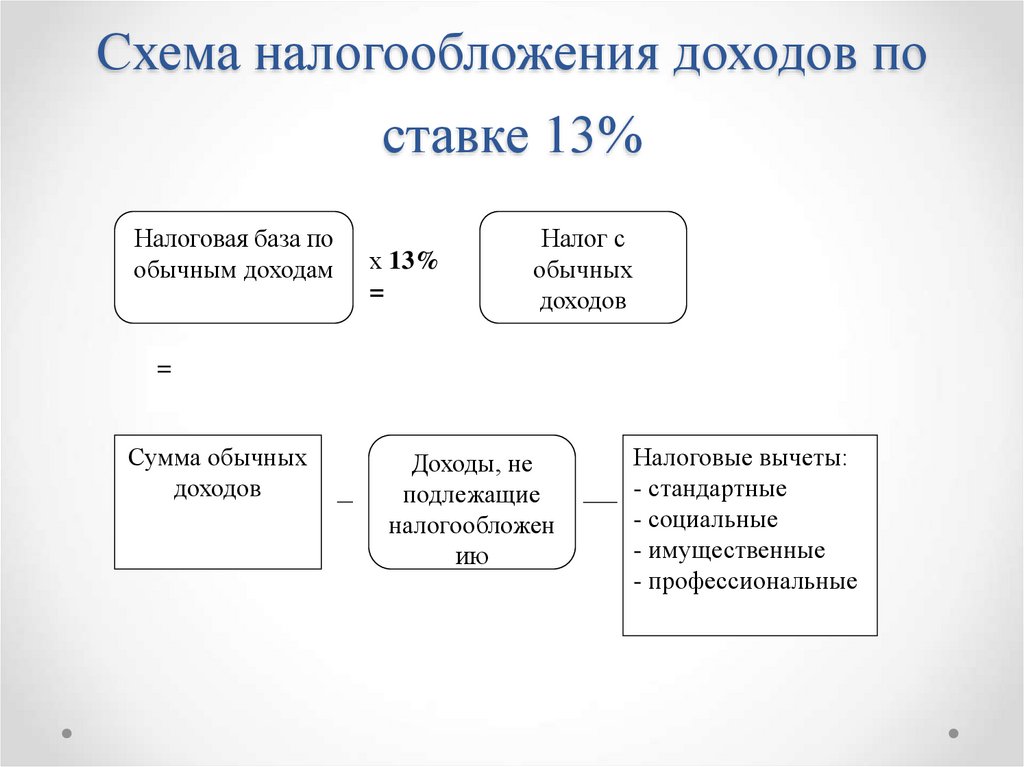

12. Схема налогообложения доходов по ставке 13%

Налоговая база пообычным доходам

х 13%

=

Налог с

обычных

доходов

=

Сумма обычных

доходов

Доходы, не

подлежащие

налогообложен

ию

Налоговые вычеты:

- стандартные

- социальные

- имущественные

- профессиональные

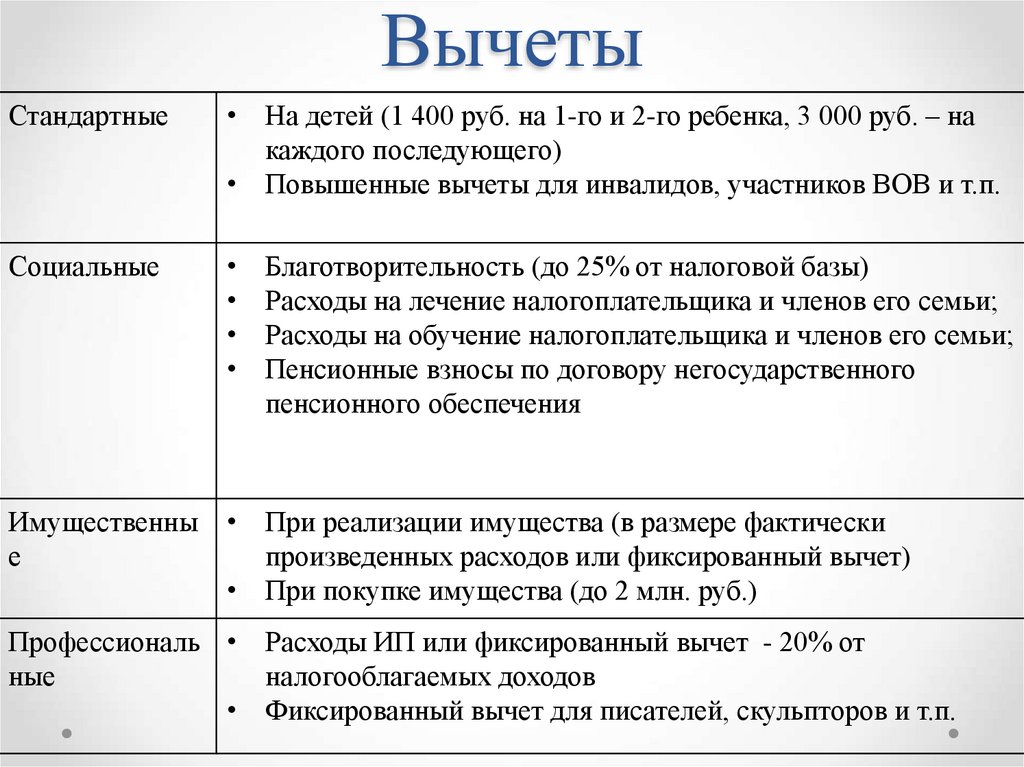

13. Вычеты

Стандартные• На детей (1 400 руб. на 1-го и 2-го ребенка, 3 000 руб. – на

каждого последующего)

• Повышенные вычеты для инвалидов, участников ВОВ и т.п.

Социальные

Имущественны

е

• При реализации имущества (в размере фактически

произведенных расходов или фиксированный вычет)

• При покупке имущества (до 2 млн. руб.)

Благотворительность (до 25% от налоговой базы)

Расходы на лечение налогоплательщика и членов его семьи;

Расходы на обучение налогоплательщика и членов его семьи;

Пенсионные взносы по договору негосударственного

пенсионного обеспечения

Профессиональ • Расходы ИП или фиксированный вычет - 20% от

ные

налогооблагаемых доходов

• Фиксированный вычет для писателей, скульпторов и т.п.

14.

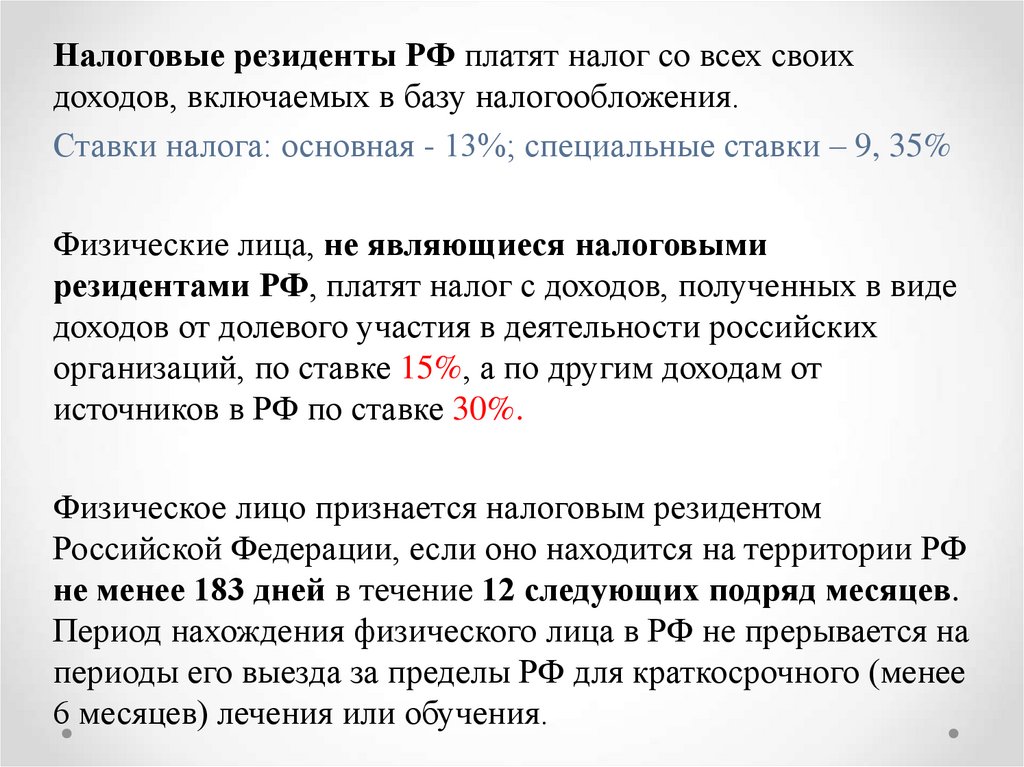

Налоговые резиденты РФ платят налог со всех своихдоходов, включаемых в базу налогообложения.

Ставки налога: основная - 13%; специальные ставки – 9, 35%

Физические лица, не являющиеся налоговыми

резидентами РФ, платят налог с доходов, полученных в виде

доходов от долевого участия в деятельности российских

организаций, по ставке 15%, а по другим доходам от

источников в РФ по ставке 30%.

Физическое лицо признается налоговым резидентом

Российской Федерации, если оно находится на территории РФ

не менее 183 дней в течение 12 следующих подряд месяцев.

Период нахождения физического лица в РФ не прерывается на

периоды его выезда за пределы РФ для краткосрочного (менее

6 месяцев) лечения или обучения.

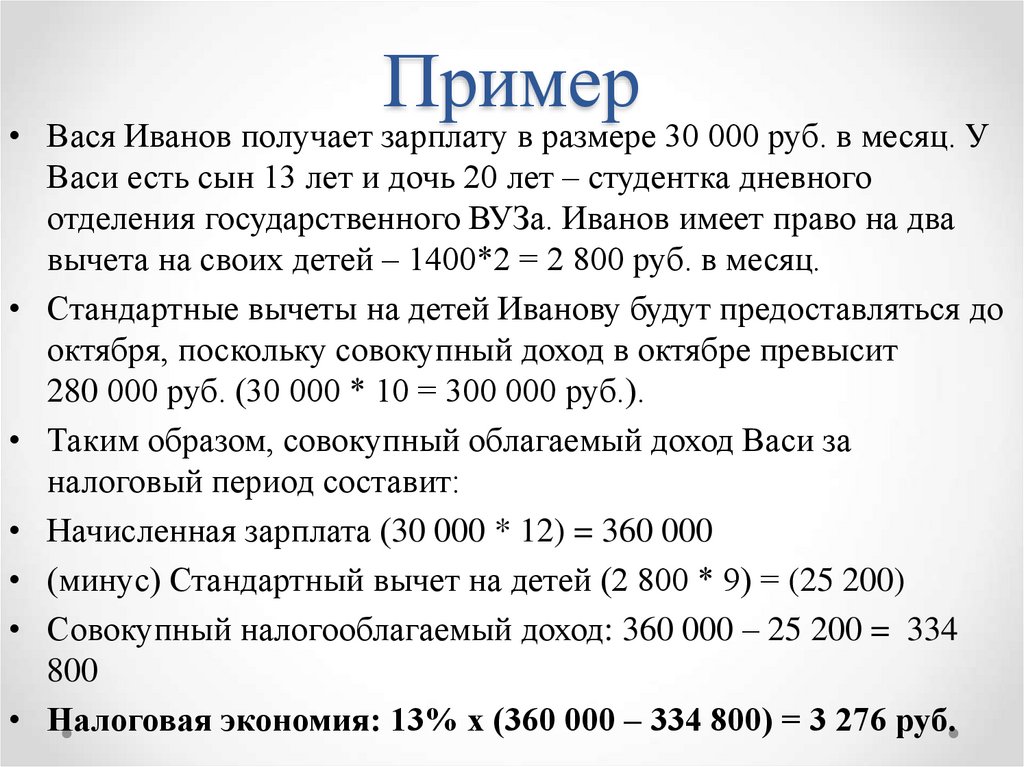

15. Пример

• Вася Иванов получает зарплату в размере 30 000 руб. в месяц. УВаси есть сын 13 лет и дочь 20 лет – студентка дневного

отделения государственного ВУЗа. Иванов имеет право на два

вычета на своих детей – 1400*2 = 2 800 руб. в месяц.

• Стандартные вычеты на детей Иванову будут предоставляться до

октября, поскольку совокупный доход в октябре превысит

280 000 руб. (30 000 * 10 = 300 000 руб.).

• Таким образом, совокупный облагаемый доход Васи за

налоговый период составит:

• Начисленная зарплата (30 000 * 12) = 360 000

• (минус) Стандартный вычет на детей (2 800 * 9) = (25 200)

• Совокупный налогооблагаемый доход: 360 000 – 25 200 = 334

800

• Налоговая экономия: 13% х (360 000 – 334 800) = 3 276 руб.

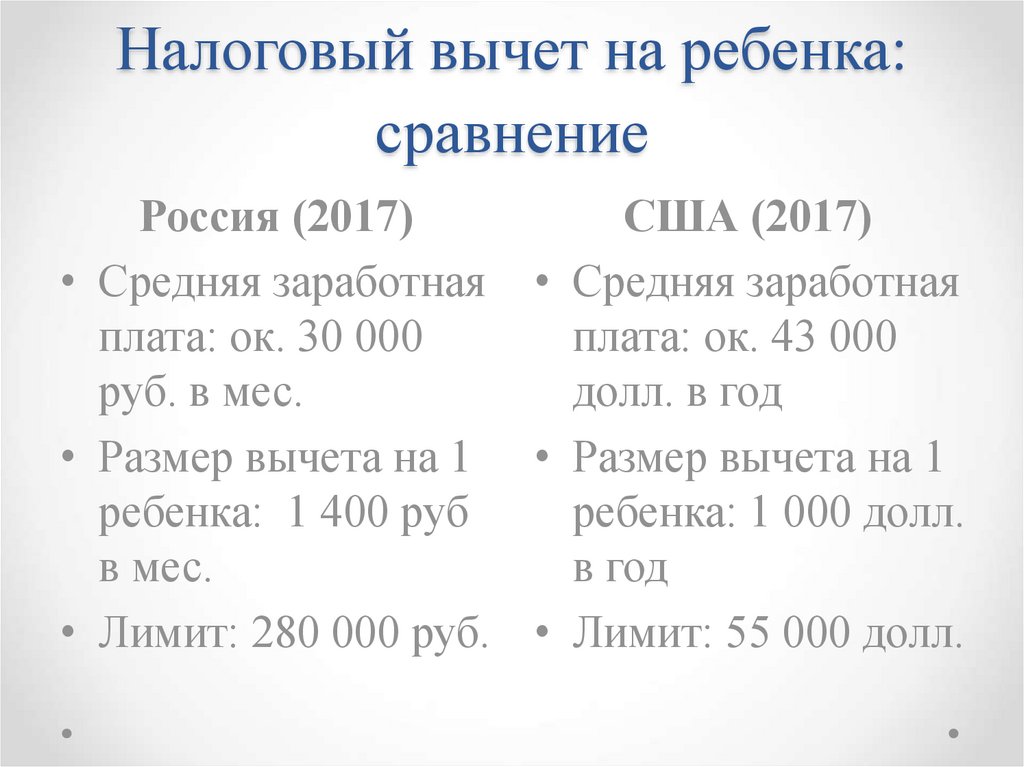

16. Налоговый вычет на ребенка: сравнение

Россия (2017)США (2017)

• Средняя заработная • Средняя заработная

плата: ок. 30 000

плата: ок. 43 000

руб. в мес.

долл. в год

• Размер вычета на 1 • Размер вычета на 1

ребенка: 1 400 руб

ребенка: 1 000 долл.

в мес.

в год

• Лимит: 280 000 руб. • Лимит: 55 000 долл.

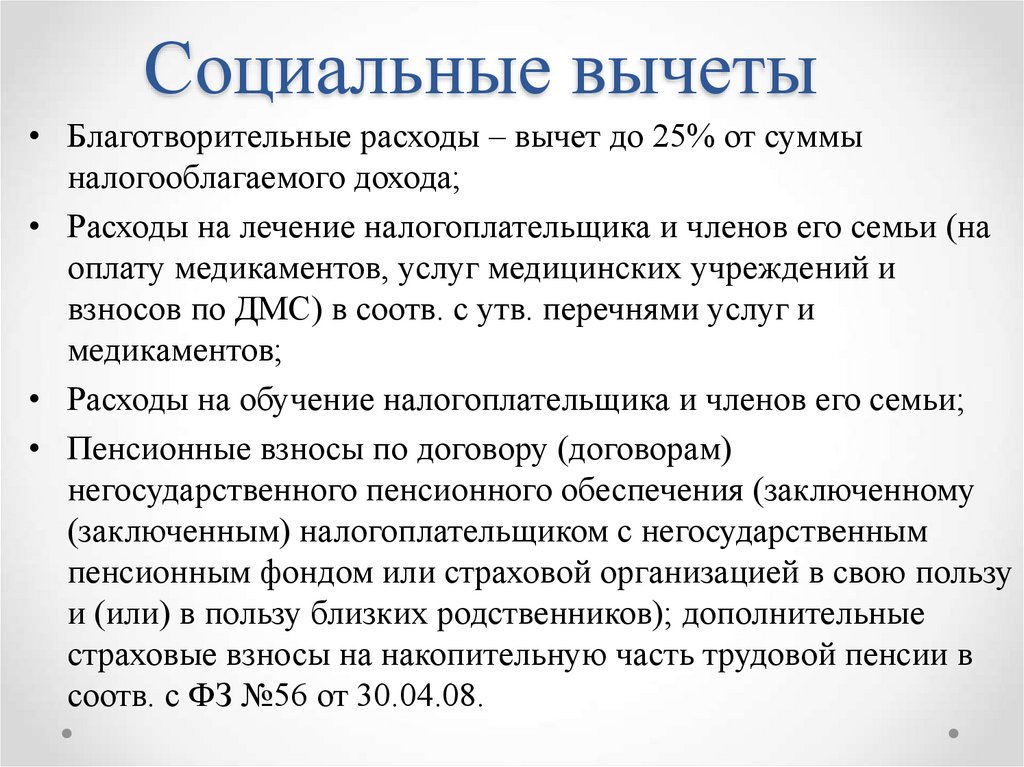

17. Социальные вычеты

• Благотворительные расходы – вычет до 25% от суммыналогооблагаемого дохода;

• Расходы на лечение налогоплательщика и членов его семьи (на

оплату медикаментов, услуг медицинских учреждений и

взносов по ДМС) в соотв. с утв. перечнями услуг и

медикаментов;

• Расходы на обучение налогоплательщика и членов его семьи;

• Пенсионные взносы по договору (договорам)

негосударственного пенсионного обеспечения (заключенному

(заключенным) налогоплательщиком с негосударственным

пенсионным фондом или страховой организацией в свою пользу

и (или) в пользу близких родственников); дополнительные

страховые взносы на накопительную часть трудовой пенсии в

соотв. с ФЗ №56 от 30.04.08.

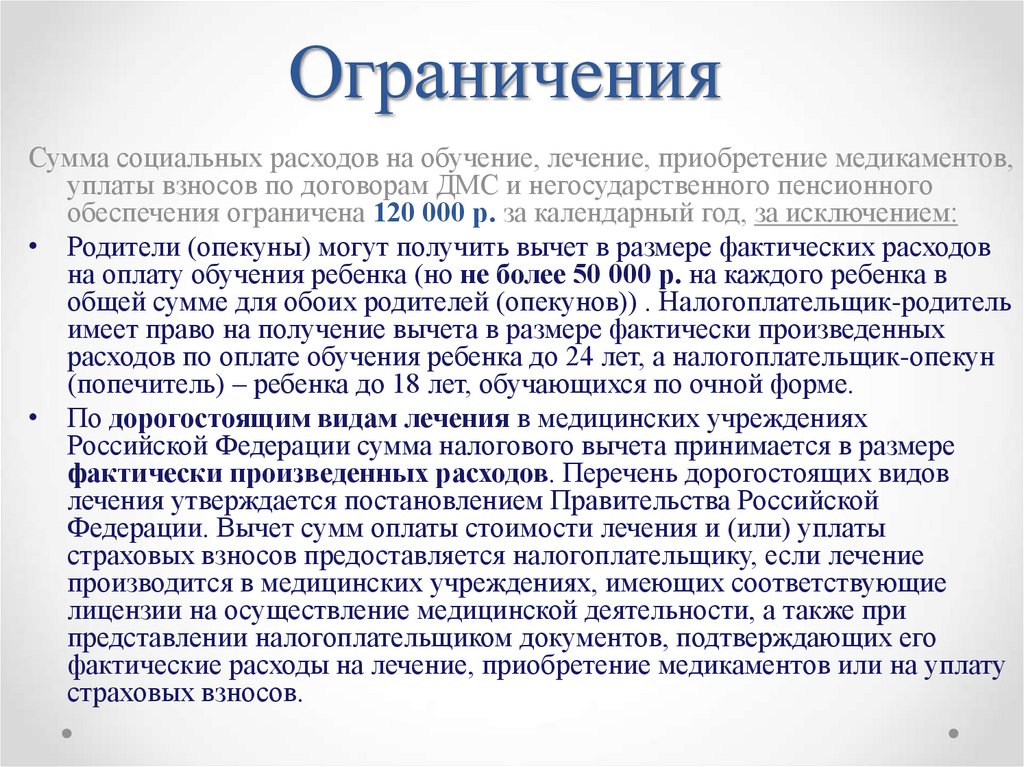

18. Ограничения

Сумма социальных расходов на обучение, лечение, приобретение медикаментов,уплаты взносов по договорам ДМС и негосударственного пенсионного

обеспечения ограничена 120 000 р. за календарный год, за исключением:

• Родители (опекуны) могут получить вычет в размере фактических расходов

на оплату обучения ребенка (но не более 50 000 р. на каждого ребенка в

общей сумме для обоих родителей (опекунов)) . Налогоплательщик-родитель

имеет право на получение вычета в размере фактически произведенных

расходов по оплате обучения ребенка до 24 лет, а налогоплательщик-опекун

(попечитель) – ребенка до 18 лет, обучающихся по очной форме.

• По дорогостоящим видам лечения в медицинских учреждениях

Российской Федерации сумма налогового вычета принимается в размере

фактически произведенных расходов. Перечень дорогостоящих видов

лечения утверждается постановлением Правительства Российской

Федерации. Вычет сумм оплаты стоимости лечения и (или) уплаты

страховых взносов предоставляется налогоплательщику, если лечение

производится в медицинских учреждениях, имеющих соответствующие

лицензии на осуществление медицинской деятельности, а также при

представлении налогоплательщиком документов, подтверждающих его

фактические расходы на лечение, приобретение медикаментов или на уплату

страховых взносов.

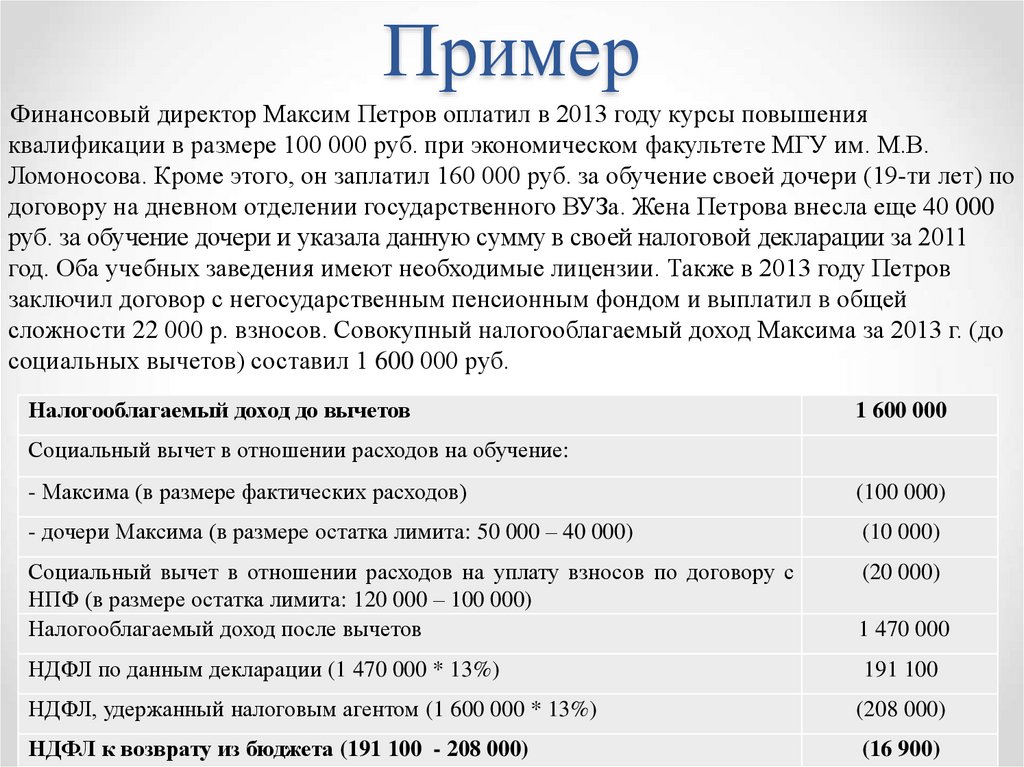

19. Пример

Финансовый директор Максим Петров оплатил в 2013 году курсы повышенияквалификации в размере 100 000 руб. при экономическом факультете МГУ им. М.В.

Ломоносова. Кроме этого, он заплатил 160 000 руб. за обучение своей дочери (19-ти лет) по

договору на дневном отделении государственного ВУЗа. Жена Петрова внесла еще 40 000

руб. за обучение дочери и указала данную сумму в своей налоговой декларации за 2011

год. Оба учебных заведения имеют необходимые лицензии. Также в 2013 году Петров

заключил договор с негосударственным пенсионным фондом и выплатил в общей

сложности 22 000 р. взносов. Совокупный налогооблагаемый доход Максима за 2013 г. (до

социальных вычетов) составил 1 600 000 руб.

Налогооблагаемый доход до вычетов

1 600 000

Социальный вычет в отношении расходов на обучение:

- Максима (в размере фактических расходов)

(100 000)

- дочери Максима (в размере остатка лимита: 50 000 – 40 000)

(10 000)

Социальный вычет в отношении расходов на уплату взносов по договору с

НПФ (в размере остатка лимита: 120 000 – 100 000)

Налогооблагаемый доход после вычетов

(20 000)

1 470 000

НДФЛ по данным декларации (1 470 000 * 13%)

191 100

НДФЛ, удержанный налоговым агентом (1 600 000 * 13%)

(208 000)

НДФЛ к возврату из бюджета (191 100 - 208 000)

(16 900)

20. Налог на прибыль организаций

• Налог на прибыль – основной прямой налогна организации

• Принципы построения:

– резидентский;

- параллельное использование налоговых баз

(фактически – разделение доходов);

• Установлен главой 25 НК РФ «Налог на

прибыль организаций»

21. Налоговые ставки: российские организации (п. 1 ст. 284 НК РФ)

2% - в федеральный бюджет20%

18% - в бюджет субъекта

Федерации

По решению субъекта

Федерации может быть снижена,

но не ниже, чем до 13,5%

22. Транспортный налог

•устанавливается НК РФ (глава 28) изаконами субъектов РФ,

•вводится в действие в соответствии с НК РФ

законами субъектов Российской Федерации о

налоге

•и обязателен к уплате на территории

соответствующего субъекта.

Налогоплательщики - лица, на которых

зарегистрированы транспортные средства.

23. Налог на роскошь

• Введен в действие с 1 января 2014 г.• Легковые автомобили стоимостью свыше 3 млн.

руб. будут облагаться транспортным налогом с

повышенной ставкой. Размер повышающего

коэффициента зависит от стоимости автомобиля и

его «возраста».

• Например, в Москве владелец нового автомобиля

Porsche cayenne turbo в первый год его

приобретения должен будет заплатить налог в

двойном размере – 150 000 руб.

24. Местные налоги и сборы

• «Земельный налог» (01.01.2005)• Налог на имущество физических лиц Закон РФ от

09.12.1991 № 2003-1 (ред. от 28.11.2009) «О

налогах на имущество физических лиц»

25. Специальные налоговые режимы

• «Система налогообложения для сельскохозяйственныхпроизводителей (единый сельскохозяйственный налог)»

(01.01.2002)

• «Упрощенная система налогообложения» (01.01.2003)

• «Система налогообложения в виде единого налога на

вмененный доход для отдельных видов деятельности»

(01.01.2003)

• «Система налогообложения при выполнении соглашений о

разделе продукции» (10.06.2003)

• «Патентная система налогообложения» (01.01.2013).

Финансы

Финансы