Похожие презентации:

Отмена ЕНВД с 01.01.2021 г. Выбор налогового режима

1. «Отмена ЕНВД с 01.01.2021 г. Выбор налогового режима»

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯСЛУЖБА

«Отмена ЕНВД с 01.01.2021 г. Выбор налогового режима»

Заместитель начальника отдела учета и работы с налогоплательщиками

Межрайонной ИФНС России № 2 по Удмуртской Республике

Осипова Елена Викторовна

2.

Специальные налоговые режимы, накоторые можно перейти:

-Упрощенная система налогообложения

(УСН)

- Налог на профессиональный доход (НПД)

- Патентная система налогообложения

-Единый сельскохозяйственный налог (ЕСХН)

2

3. УСН

Предусматривает освобождение от обязанности поуплате:

- НДФЛ (в отношении доходов, полученных от

предпринимательской

деятельности,

за

исключением налога, уплачиваемого с доходов в

виде дивидендов, а также с доходов, облагаемых по

налоговым ставкам, предусмотренным пунктами 2 и

5 статьи 224 Налогового Кодекса РФ.

3

4.

- налога на имущество физических лиц (в отношенииимущества,

используемого

для

предпринимательской

деятельности,

за

исключением объектов налогообложения налогом

на имущество физических лиц, включенных в

перечень, определяемый в соответствии с пунктом 7

статьи 378.2 Кодекса с учетом особенностей,

предусмотренных абзацем вторым пункта 10 статьи

378.2 Кодекса

4

5. Не вправе применять упрощенную систему налогообложения п.3 Статья 346.12 Кодекса:

индивидуальные предприниматели, занимающиесяпроизводством

подакцизных

товаров,

за

исключением подакцизного винограда, вина,

игристого вина (шампанского), виноматериалов,

виноградного сусла, произведенных из винограда

собственного производства, а также добычей и

реализацией полезных ископаемых, за исключением

общераспространенных полезных ископаемых;

5

6.

Ставки по УСНустановлены ст. 346.20 Налогового Кодекса РФ

Объект налогообложения – Доходы

ставка– 6%

Законами субъектов РФ могут быть установлены налоговые ставки в пределах

от 1 до 6 процентов в зависимости от категорий налогоплательщиков.

Объект налогообложения – Доходы, уменьшенные на

величину расходов

ставка– 15%

Законами субъектов РФ могут быть установлены дифференцированные налоговые

ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков

6

7.

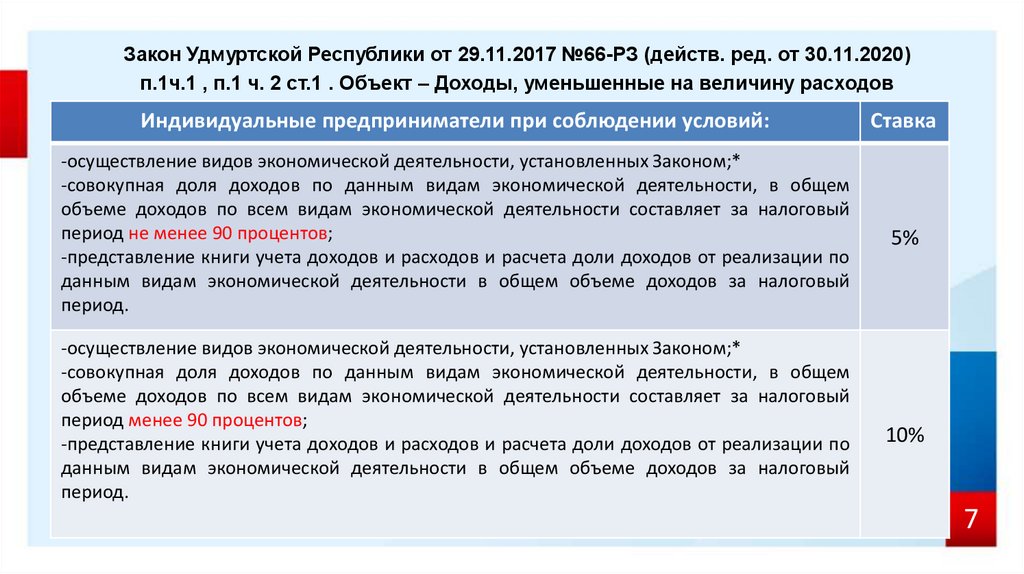

Закон Удмуртской Республики от 29.11.2017 №66-РЗ (действ. ред. от 30.11.2020)п.1ч.1 , п.1 ч. 2 ст.1 . Объект – Доходы, уменьшенные на величину расходов

Индивидуальные предприниматели при соблюдении условий:

Ставка

-осуществление видов экономической деятельности, установленных Законом;*

-совокупная доля доходов по данным видам экономической деятельности, в общем

объеме доходов по всем видам экономической деятельности составляет за налоговый

период не менее 90 процентов;

-представление книги учета доходов и расходов и расчета доли доходов от реализации по

данным видам экономической деятельности в общем объеме доходов за налоговый

период.

5%

-осуществление видов экономической деятельности, установленных Законом;*

-совокупная доля доходов по данным видам экономической деятельности, в общем

объеме доходов по всем видам экономической деятельности составляет за налоговый

период менее 90 процентов;

-представление книги учета доходов и расходов и расчета доли доходов от реализации по

данным видам экономической деятельности в общем объеме доходов за налоговый

период.

10%

7

8.

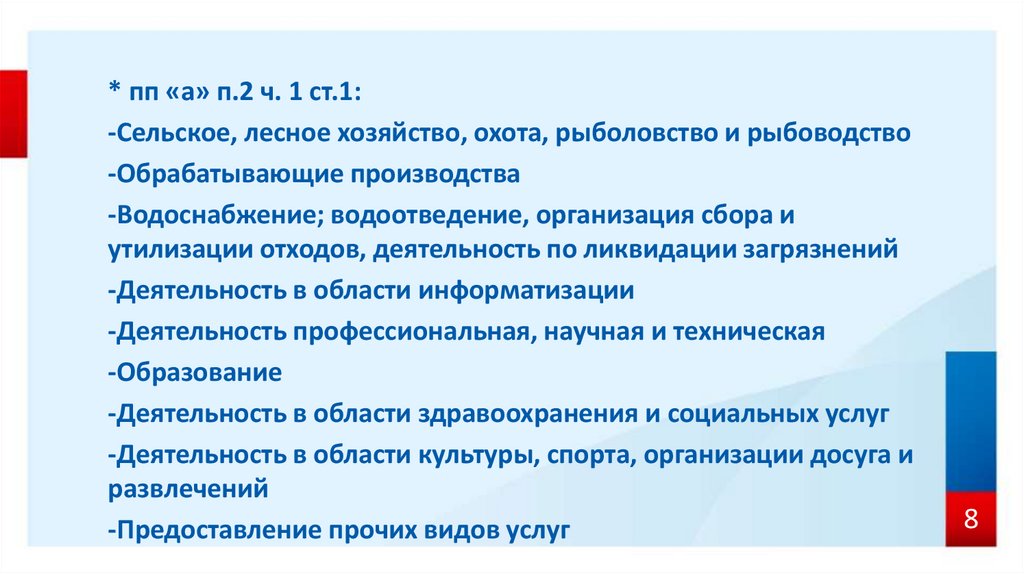

* пп «а» п.2 ч. 1 ст.1:-Сельское, лесное хозяйство, охота, рыболовство и рыбоводство

-Обрабатывающие производства

-Водоснабжение; водоотведение, организация сбора и

утилизации отходов, деятельность по ликвидации загрязнений

-Деятельность в области информатизации

-Деятельность профессиональная, научная и техническая

-Образование

-Деятельность в области здравоохранения и социальных услуг

-Деятельность в области культуры, спорта, организации досуга и

развлечений

-Предоставление прочих видов услуг

8

9.

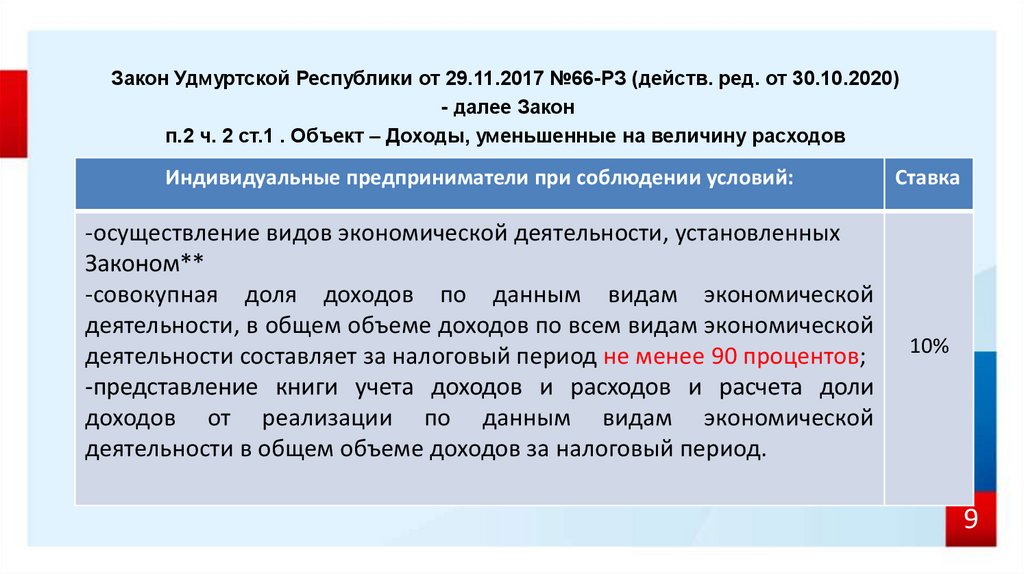

Закон Удмуртской Республики от 29.11.2017 №66-РЗ (действ. ред. от 30.10.2020)- далее Закон

п.2 ч. 2 ст.1 . Объект – Доходы, уменьшенные на величину расходов

Индивидуальные предприниматели при соблюдении условий:

Ставка

-осуществление видов экономической деятельности, установленных

Законом**

-совокупная доля доходов по данным видам экономической

деятельности, в общем объеме доходов по всем видам экономической

деятельности составляет за налоговый период не менее 90 процентов;

-представление книги учета доходов и расходов и расчета доли

доходов от реализации по данным видам экономической

деятельности в общем объеме доходов за налоговый период.

10%

9

10.

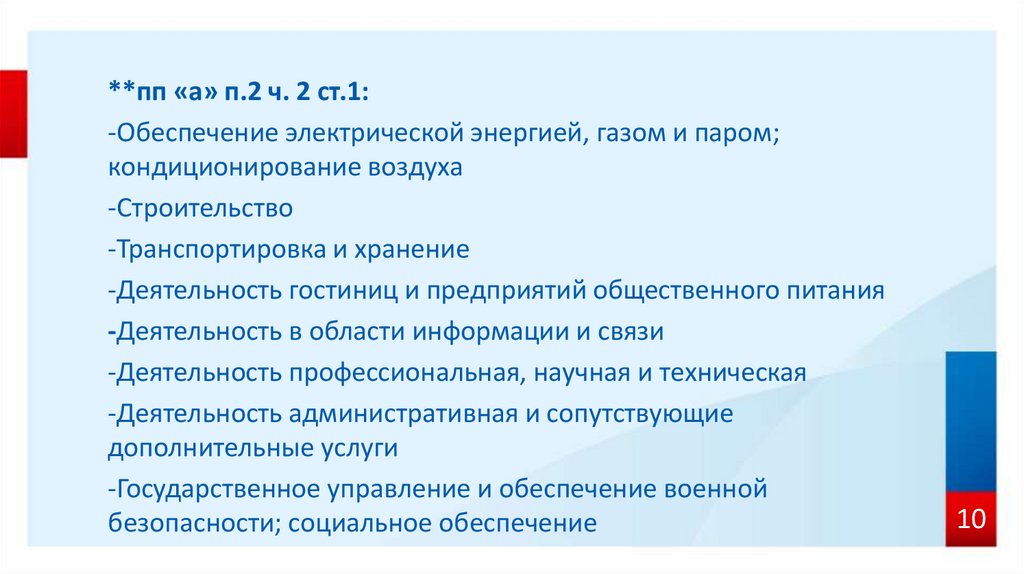

**пп «а» п.2 ч. 2 ст.1:-Обеспечение электрической энергией, газом и паром;

кондиционирование воздуха

-Строительство

-Транспортировка и хранение

-Деятельность гостиниц и предприятий общественного питания

-Деятельность в области информации и связи

-Деятельность профессиональная, научная и техническая

-Деятельность административная и сопутствующие

дополнительные услуги

-Государственное управление и обеспечение военной

безопасности; социальное обеспечение

10

11.

Виды экономической деятельности определяются всоответствии с Общероссийским классификатором

видов экономической деятельности ОК 029-2014

(КДЕС

Ред.

2),

утвержденным

приказом

Федерального

агентства

по

техническому

регулированию и метрологии от 31 января 2014 года

N 14-ст.

11

12.

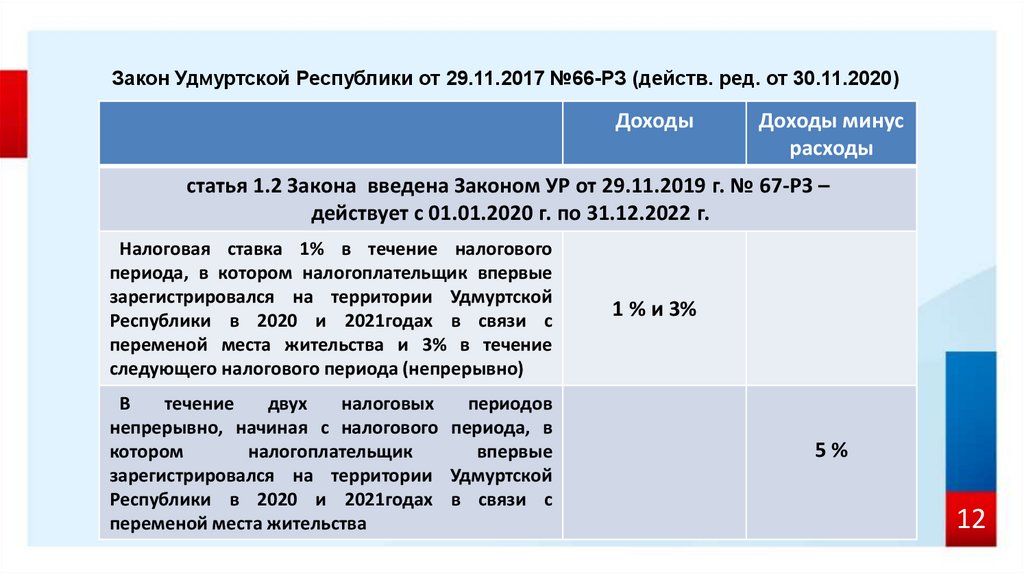

Закон Удмуртской Республики от 29.11.2017 №66-РЗ (действ. ред. от 30.11.2020)Доходы

Доходы минус

расходы

статья 1.2 Закона введена Законом УР от 29.11.2019 г. № 67-РЗ –

действует с 01.01.2020 г. по 31.12.2022 г.

Налоговая ставка 1% в течение налогового

периода, в котором налогоплательщик впервые

зарегистрировался на территории Удмуртской

Республики в 2020 и 2021годах в связи с

переменой места жительства и 3% в течение

следующего налогового периода (непрерывно)

В

течение

двух

налоговых

периодов

непрерывно, начиная с налогового периода, в

котором

налогоплательщик

впервые

зарегистрировался на территории Удмуртской

Республики в 2020 и 2021годах в связи с

переменой места жительства

1 % и 3%

5%

12

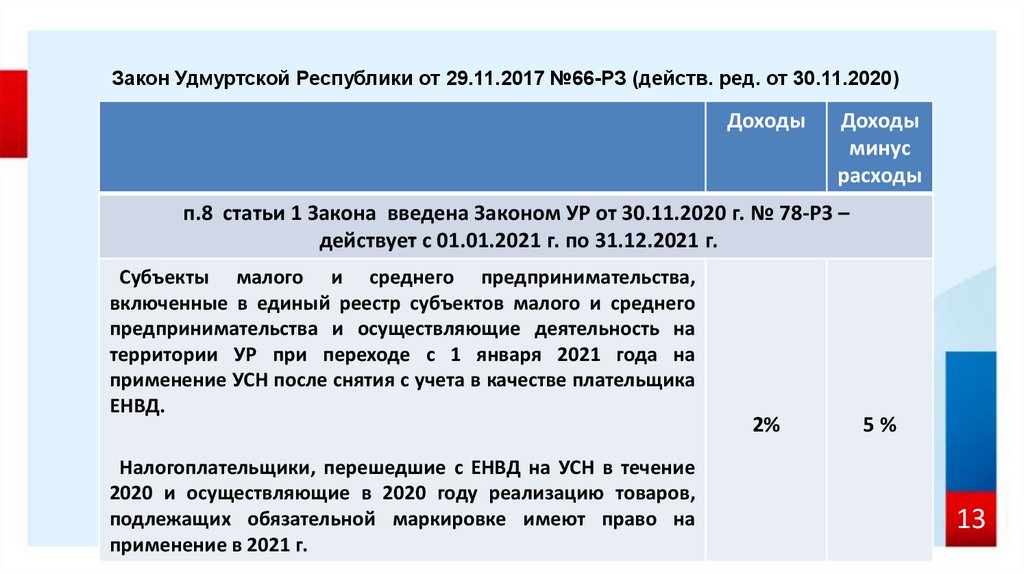

13.

Закон Удмуртской Республики от 29.11.2017 №66-РЗ (действ. ред. от 30.11.2020)Доходы

Доходы

минус

расходы

п.8 статьи 1 Закона введена Законом УР от 30.11.2020 г. № 78-РЗ –

действует с 01.01.2021 г. по 31.12.2021 г.

Субъекты малого и среднего предпринимательства,

включенные в единый реестр субъектов малого и среднего

предпринимательства и осуществляющие деятельность на

территории УР при переходе с 1 января 2021 года на

применение УСН после снятия с учета в качестве плательщика

ЕНВД.

Налогоплательщики, перешедшие с ЕНВД на УСН в течение

2020 и осуществляющие в 2020 году реализацию товаров,

подлежащих обязательной маркировке имеют право на

применение в 2021 г.

2%

5%

13

14.

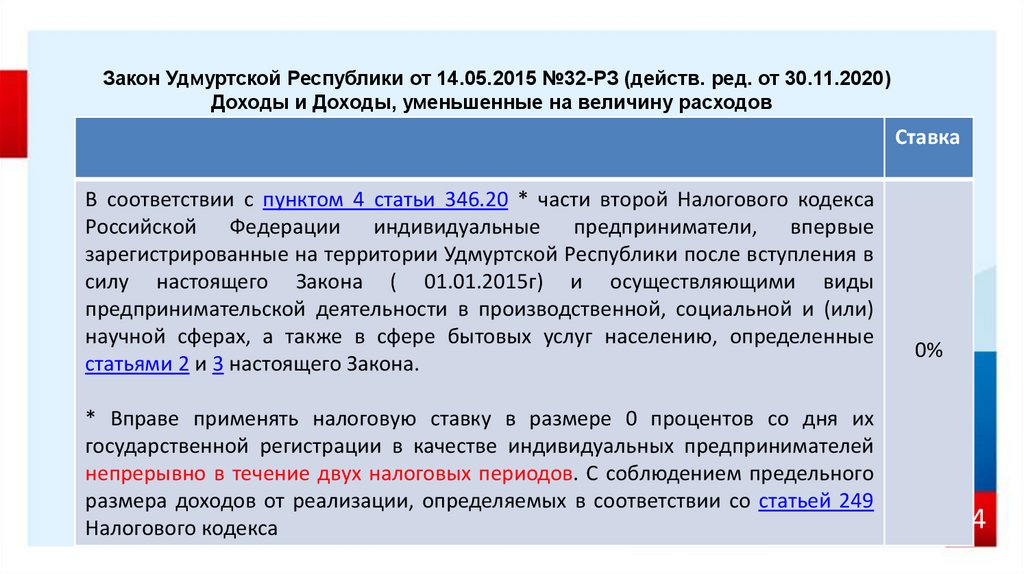

Закон Удмуртской Республики от 14.05.2015 №32-РЗ (действ. ред. от 30.11.2020)Доходы и Доходы, уменьшенные на величину расходов

Ставка

В соответствии с пунктом 4 статьи 346.20 * части второй Налогового кодекса

Российской Федерации индивидуальные предприниматели, впервые

зарегистрированные на территории Удмуртской Республики после вступления в

силу настоящего Закона ( 01.01.2015г) и осуществляющими виды

предпринимательской деятельности в производственной, социальной и (или)

научной сферах, а также в сфере бытовых услуг населению, определенные

статьями 2 и 3 настоящего Закона.

* Вправе применять налоговую ставку в размере 0 процентов со дня их

государственной регистрации в качестве индивидуальных предпринимателей

непрерывно в течение двух налоговых периодов. С соблюдением предельного

размера доходов от реализации, определяемых в соответствии со статьей 249

Налогового кодекса

0%

14

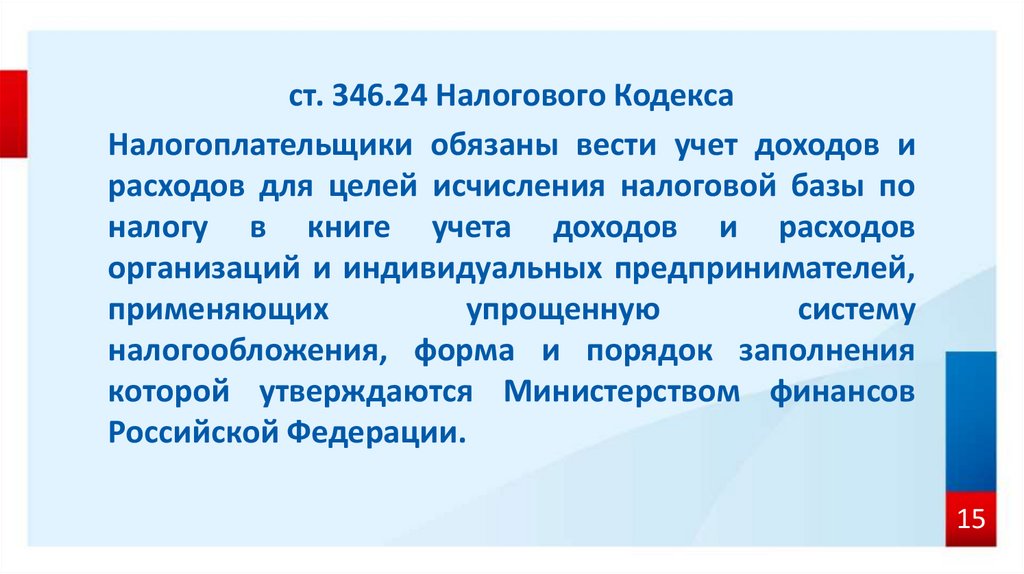

15.

ст. 346.24 Налогового КодексаНалогоплательщики обязаны вести учет доходов и

расходов для целей исчисления налоговой базы по

налогу в книге учета доходов и расходов

организаций и индивидуальных предпринимателей,

применяющих

упрощенную

систему

налогообложения, форма и порядок заполнения

которой утверждаются Министерством финансов

Российской Федерации.

15

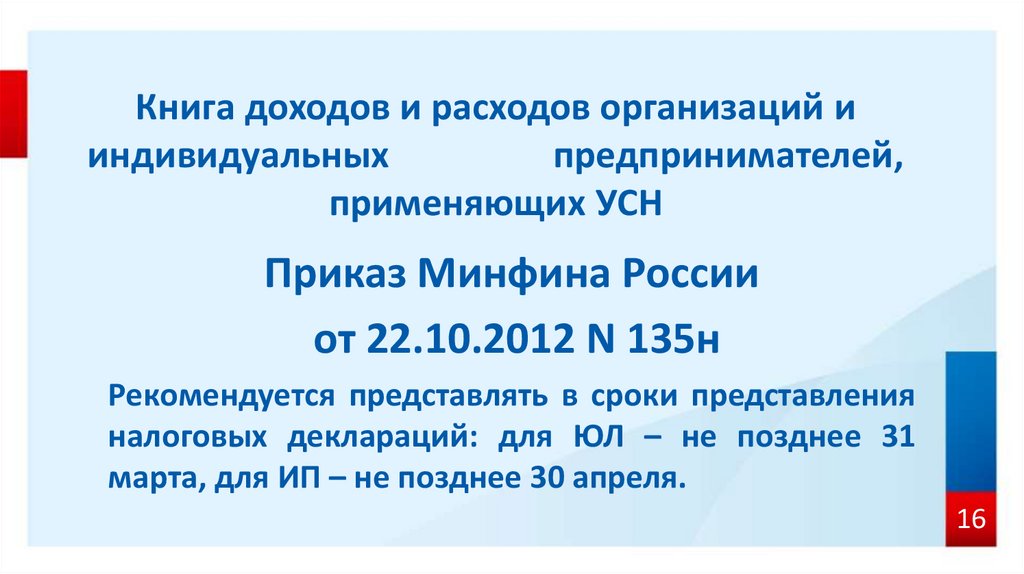

16. Книга доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН

Приказ Минфина Россииот 22.10.2012 N 135н

Рекомендуется представлять в сроки представления

налоговых деклараций: для ЮЛ – не позднее 31

марта, для ИП – не позднее 30 апреля.

16

17. Порядок представления уведомлений

Наименование

№ формы

Уведомление о

переходе на УСН

Форма 26.2-1

КНД 1150001

Категория лиц

Срок подачи

Все налогоплательщики

не позднее 31 декабря 2020

года

Вновь созданная организация и

вновь зарегистрированный ИП

не позднее 30 календарных

дней с даты постановки на учет

Уведомление об

изменении

объекта

налогообложения

Форма 26.2-6

КНД 1150016

Налогоплательщики, изъявившие

желание изменить объект

до 31 декабря 2020 года

Уведомление об

отказе от

применения УСН

Форма 26.2-3

КНД 1150002

НП, изъявившие желание перейти на

иной режим налогообложения с

01.01.2021 г.

Не позднее 15 января 2021 года

Сообщение об

утрате права на

применение УСН

Форма 26.2-2

КНД 1150003

НП, превысившие ограничения,

установленные п.4 ст. 346.13 НК РФ

В течение 15 календарных дней

по истечении отчетного

(налогового) периода в соотв. с

п. 5 ст. 346.13 НК РФ.

17

18.

Наименование№

формы

Категория лиц

Срок подачи

Уведомление о прекращении

предпринимательской

деятельности, в отношении

которой применялась УСН

Форма 26.2-8

КНД 1150024

НП, прекратившие

деятельность по УСН

Не позднее 15 дней со дня

прекращения такой

деятельности.

Уведомление о переходе на УСН в

связи с утратой права на

применение налога на

профессиональный доход (форма

рекомендована)

КНД 1150094

Лица, утратившие право на

применение специального

налогового режима "Налог на

профессиональный доход"

В течение 20 календарных

дней с даты снятия с учета в

качестве плательщика НПД

18

19.

В этом случае физическое лицо признается перешедшим на УСНс даты:

1) снятия с учета в качестве налогоплательщика НПД - для

физических лиц, являющихся индивидуальными

предпринимателями;

2) регистрации в качестве индивидуального предпринимателя для физических лиц, которые на дату утраты права на

применение специального налогового режима не являлись

индивидуальными предпринимателями и зарегистрировались

в течение 20 календарных дней с даты утраты такого права.

19

20.

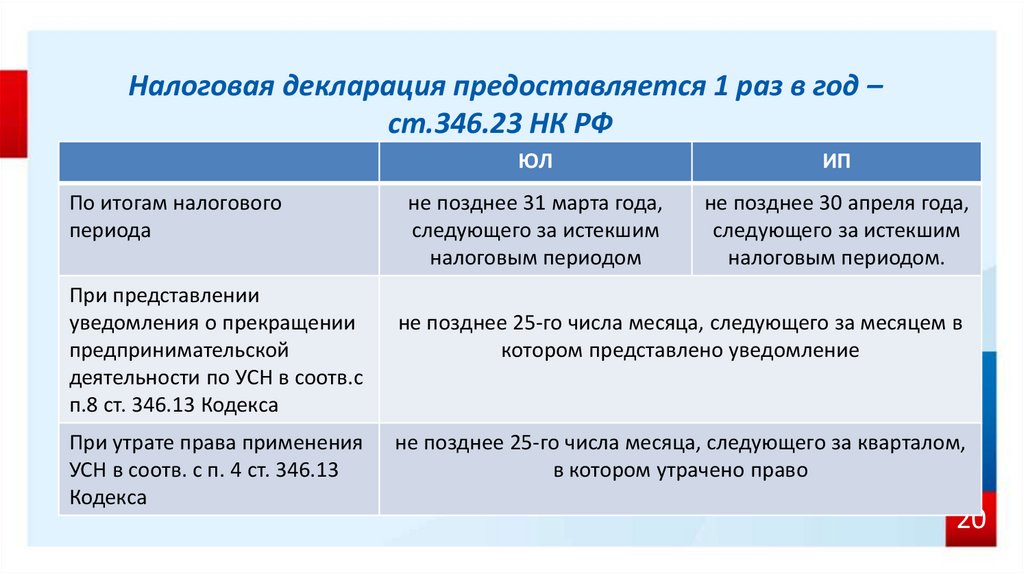

Налоговая декларация предоставляется 1 раз в год –ст.346.23 НК РФ

По итогам налогового

периода

При представлении

уведомления о прекращении

предпринимательской

деятельности по УСН в соотв.с

п.8 ст. 346.13 Кодекса

При утрате права применения

УСН в соотв. с п. 4 ст. 346.13

Кодекса

ЮЛ

ИП

не позднее 31 марта года,

следующего за истекшим

налоговым периодом

не позднее 30 апреля года,

следующего за истекшим

налоговым периодом.

не позднее 25-го числа месяца, следующего за месяцем в

котором представлено уведомление

не позднее 25-го числа месяца, следующего за кварталом,

в котором утрачено право

20

21.

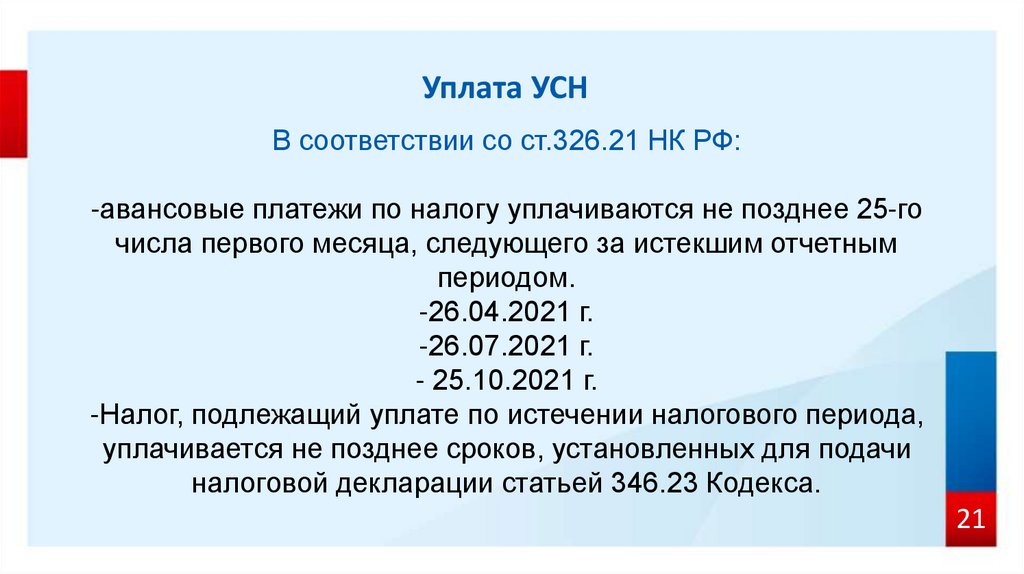

Уплата УСНВ соответствии со ст.326.21 НК РФ:

-авансовые платежи по налогу уплачиваются не позднее 25-го

числа первого месяца, следующего за истекшим отчетным

периодом.

-26.04.2021 г.

-26.07.2021 г.

- 25.10.2021 г.

-Налог, подлежащий уплате по истечении налогового периода,

уплачивается не позднее сроков, установленных для подачи

налоговой декларации статьей 346.23 Кодекса.

21

22.

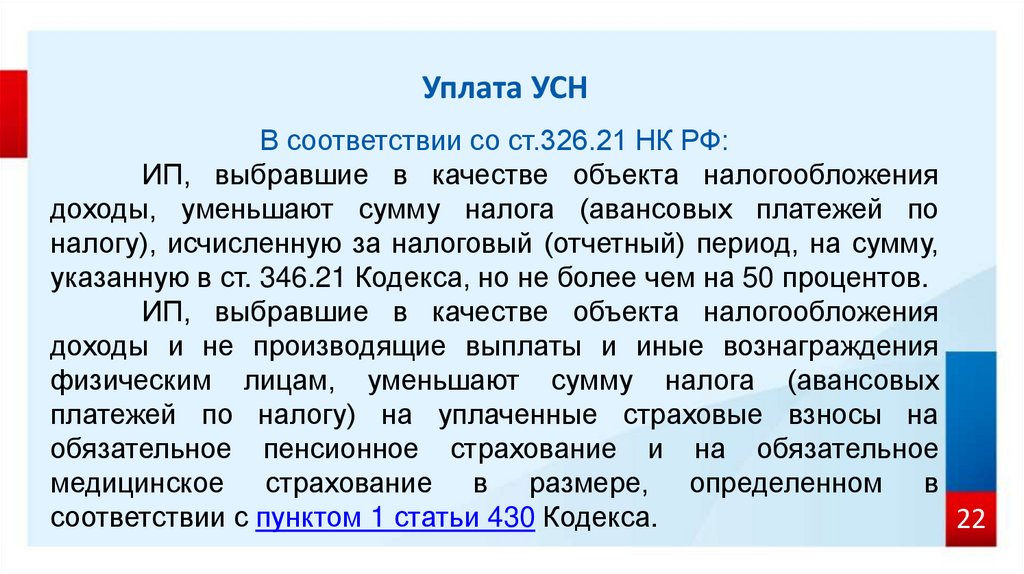

Уплата УСНВ соответствии со ст.326.21 НК РФ:

ИП, выбравшие в качестве объекта налогообложения

доходы, уменьшают сумму налога (авансовых платежей по

налогу), исчисленную за налоговый (отчетный) период, на сумму,

указанную в ст. 346.21 Кодекса, но не более чем на 50 процентов.

ИП, выбравшие в качестве объекта налогообложения

доходы и не производящие выплаты и иные вознаграждения

физическим лицам, уменьшают сумму налога (авансовых

платежей по налогу) на уплаченные страховые взносы на

обязательное пенсионное страхование и на обязательное

медицинское страхование в размере, определенном в

соответствии с пунктом 1 статьи 430 Кодекса.

22

23. Налог на профессиональный доход

Федеральный закон от 27.11.2018 N 422-ФЗ.Не вправе применять специальный налоговый

режим:

1) лица, осуществляющие реализацию подакцизных

товаров и товаров, подлежащих обязательной

маркировке

средствами

идентификации

в

соответствии с законодательством Российской

Федерации;

23

24.

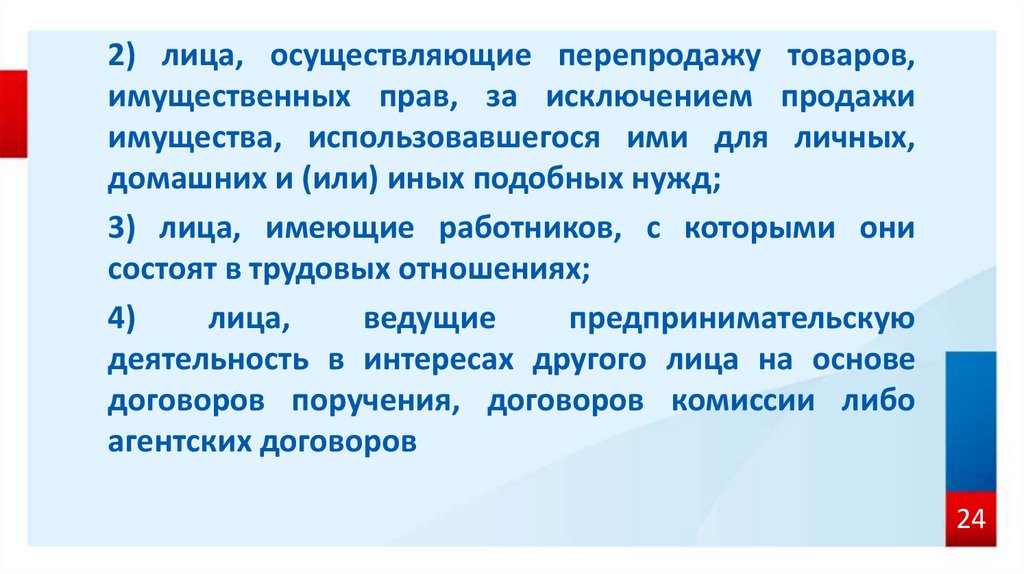

2) лица, осуществляющие перепродажу товаров,имущественных прав, за исключением продажи

имущества, использовавшегося ими для личных,

домашних и (или) иных подобных нужд;

3) лица, имеющие работников, с которыми они

состоят в трудовых отношениях;

4)

лица,

ведущие

предпринимательскую

деятельность в интересах другого лица на основе

договоров поручения, договоров комиссии либо

агентских договоров

24

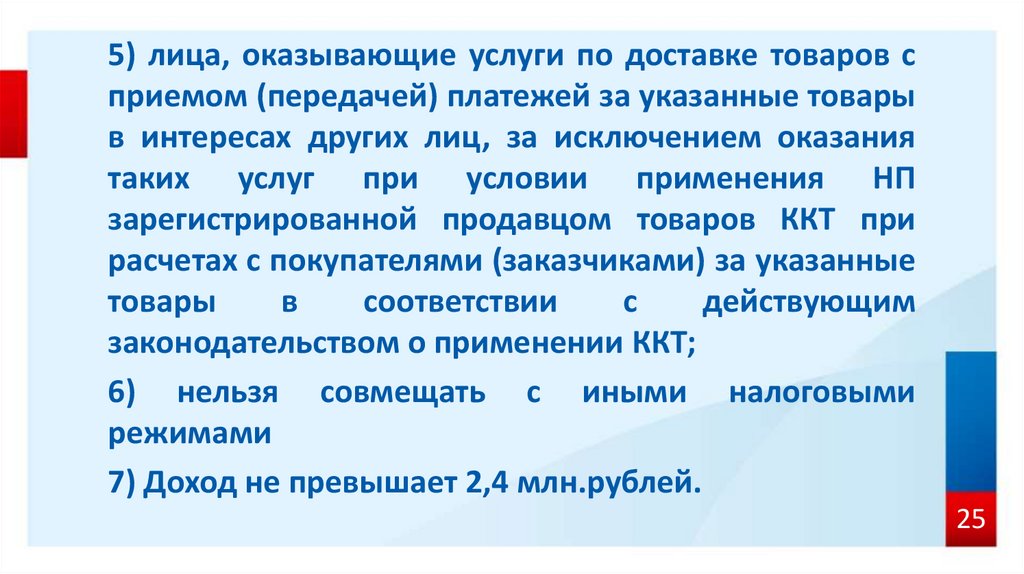

25.

5) лица, оказывающие услуги по доставке товаров сприемом (передачей) платежей за указанные товары

в интересах других лиц, за исключением оказания

таких услуг при условии применения НП

зарегистрированной продавцом товаров ККТ при

расчетах с покупателями (заказчиками) за указанные

товары

в

соответствии

с

действующим

законодательством о применении ККТ;

6) нельзя совмещать с иными налоговыми

режимами

7) Доход не превышает 2,4 млн.рублей.

25

26. Регистрация

-По паспорту через приложение «Мой налог»;- по паролю в ЛК ФЛ;

- через единый портал госуслуг.

26

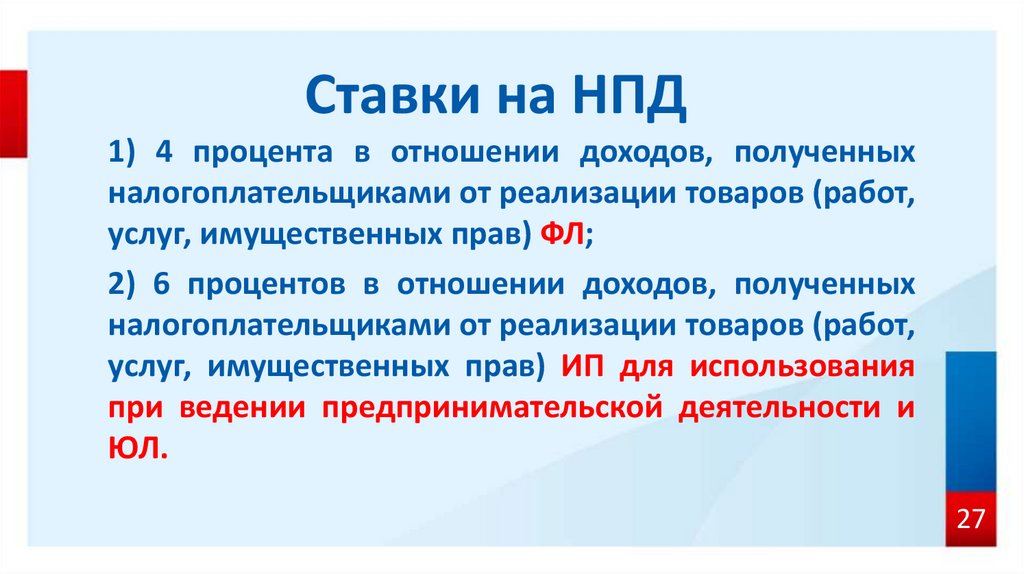

27. Ставки на НПД

1) 4 процента в отношении доходов, полученныхналогоплательщиками от реализации товаров (работ,

услуг, имущественных прав) ФЛ;

2) 6 процентов в отношении доходов, полученных

налогоплательщиками от реализации товаров (работ,

услуг, имущественных прав) ИП для использования

при ведении предпринимательской деятельности и

ЮЛ.

27

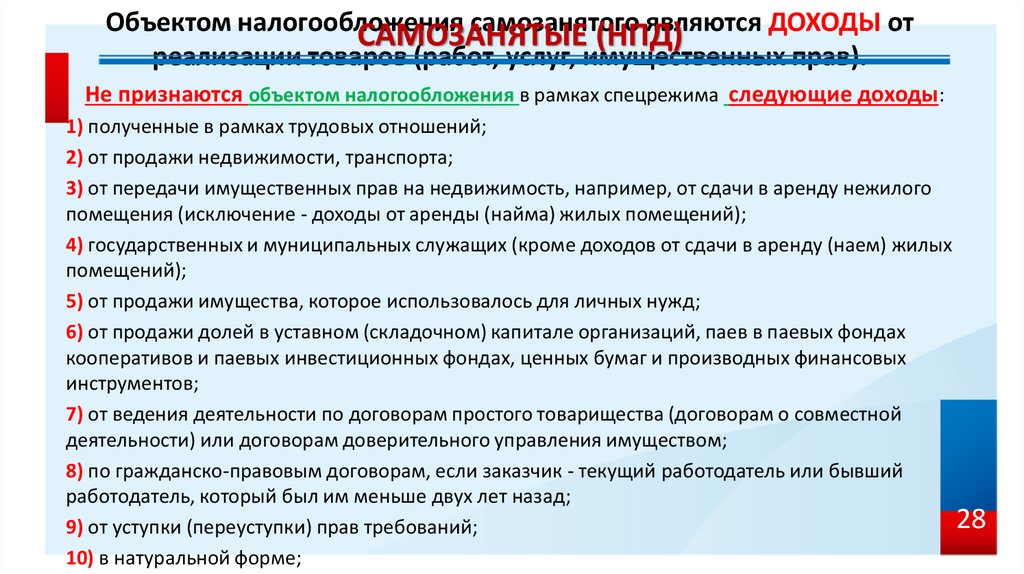

28.

Объектом налогообложениясамозанятого

являются ДОХОДЫ от

САМОЗАНЯТЫЕ

(НПД)

реализации товаров (работ, услуг, имущественных прав).

Не признаются объектом налогообложения в рамках спецрежима следующие доходы:

1) полученные в рамках трудовых отношений;

2) от продажи недвижимости, транспорта;

3) от передачи имущественных прав на недвижимость, например, от сдачи в аренду нежилого

помещения (исключение - доходы от аренды (найма) жилых помещений);

4) государственных и муниципальных служащих (кроме доходов от сдачи в аренду (наем) жилых

помещений);

5) от продажи имущества, которое использовалось для личных нужд;

6) от продажи долей в уставном (складочном) капитале организаций, паев в паевых фондах

кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых

инструментов;

7) от ведения деятельности по договорам простого товарищества (договорам о совместной

деятельности) или договорам доверительного управления имуществом;

8) по гражданско-правовым договорам, если заказчик - текущий работодатель или бывший

работодатель, который был им меньше двух лет назад;

28

9) от уступки (переуступки) прав требований;

10) в натуральной форме;

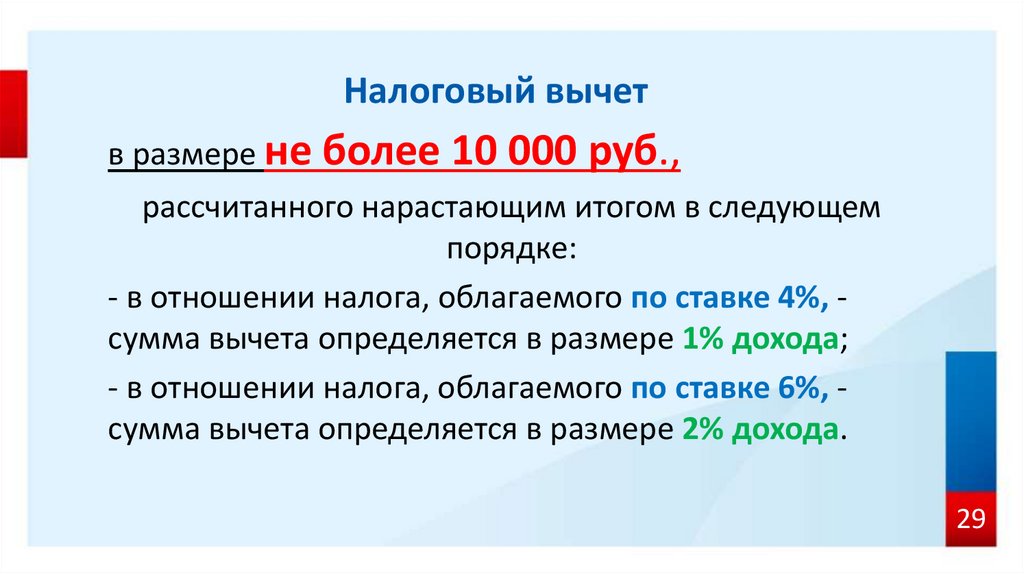

29. Налоговый вычет

в размере неболее 10 000 руб.,

рассчитанного нарастающим итогом в следующем

порядке:

- в отношении налога, облагаемого по ставке 4%, сумма вычета определяется в размере 1% дохода;

- в отношении налога, облагаемого по ставке 6%, сумма вычета определяется в размере 2% дохода.

29

30. Пример расчета налогового вычета (рассчитывается налоговым органом в автоматизированном режиме)

месяцДоход за

месяц, руб.

Начисленный

налог (4%),

руб.

Вычет

(1% от суммы

налогооблагае

мого дохода),

руб.

Сумма вычета

нарастающим

итогом, руб.

Налог к уплате,

руб. (гр. 3 - гр.

4)

1

2

3

4

5

6

Июль

100 000

4 000

1 000

1 000

3 000

Август

100 000

4 000

1 000

2 000

3 000

Сентябрь

150 000

6 000

1 500

3 500

4 500

Октябрь

450 000

16 000

4 500

8 000

11 500

Ноябрь

300 000

12 000

2 000

10 000

10 000

декабрь

450 000

16 000

- (вычет закончился:

-

16 000

лимит в 10 000 руб.

исчерпан)

30

31.

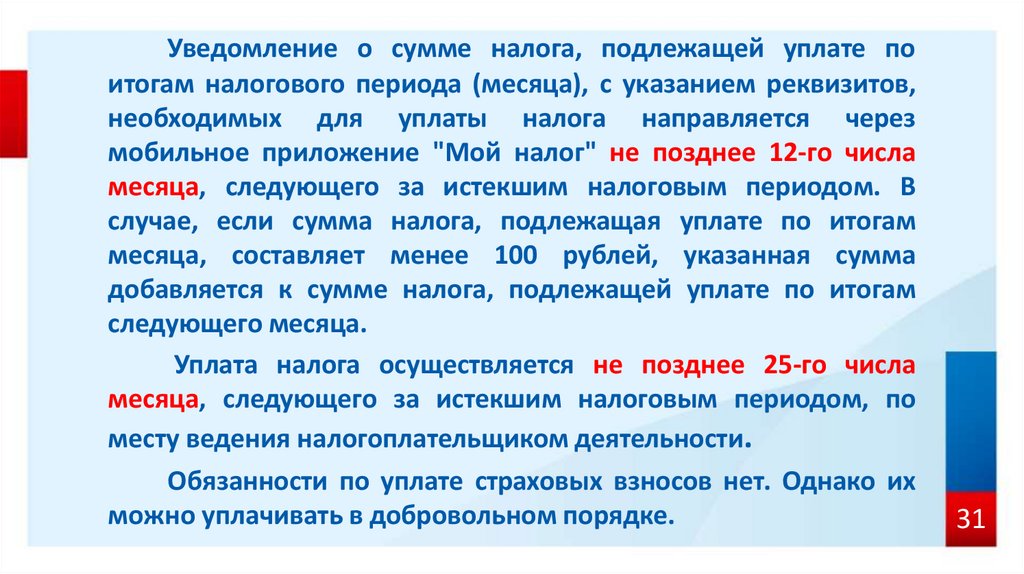

Уведомление о сумме налога, подлежащей уплате поитогам налогового периода (месяца), с указанием реквизитов,

необходимых для уплаты налога направляется через

мобильное приложение "Мой налог" не позднее 12-го числа

месяца, следующего за истекшим налоговым периодом. В

случае, если сумма налога, подлежащая уплате по итогам

месяца, составляет менее 100 рублей, указанная сумма

добавляется к сумме налога, подлежащей уплате по итогам

следующего месяца.

Уплата налога осуществляется не позднее 25-го числа

месяца, следующего за истекшим налоговым периодом, по

месту ведения налогоплательщиком деятельности.

Обязанности по уплате страховых взносов нет. Однако их

можно уплачивать в добровольном порядке.

31

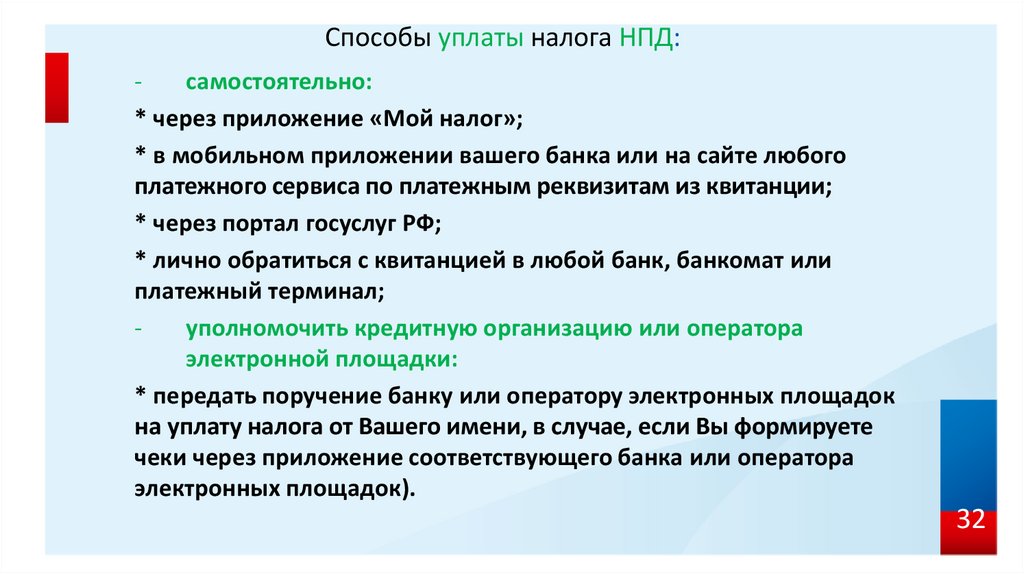

32. Способы уплаты налога НПД:

самостоятельно:* через приложение «Мой налог»;

* в мобильном приложении вашего банка или на сайте любого

платежного сервиса по платежным реквизитам из квитанции;

* через портал госуслуг РФ;

* лично обратиться с квитанцией в любой банк, банкомат или

платежный терминал;

уполномочить кредитную организацию или оператора

электронной площадки:

* передать поручение банку или оператору электронных площадок

на уплату налога от Вашего имени, в случае, если Вы формируете

чеки через приложение соответствующего банка или оператора

электронных площадок).

32

33. Патентная система

Размеры потенциально возможного к получению ИПгодового дохода и виды деятельности, в отношении

которых применяется Закон УР от 28.11.2012 г. № 63-РЗ

(в ред. от 30.11.2020 г.)

Ставка 6%

33

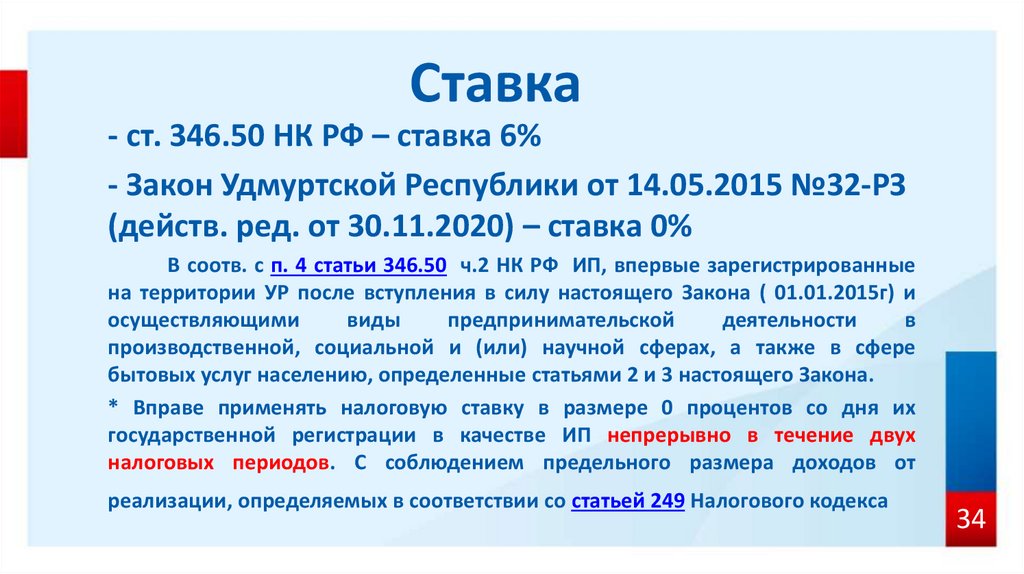

34. Ставка

- ст. 346.50 НК РФ – ставка 6%- Закон Удмуртской Республики от 14.05.2015 №32-РЗ

(действ. ред. от 30.11.2020) – ставка 0%

В соотв. с п. 4 статьи 346.50 ч.2 НК РФ ИП, впервые зарегистрированные

на территории УР после вступления в силу настоящего Закона ( 01.01.2015г) и

осуществляющими

виды

предпринимательской

деятельности

в

производственной, социальной и (или) научной сферах, а также в сфере

бытовых услуг населению, определенные статьями 2 и 3 настоящего Закона.

* Вправе применять налоговую ставку в размере 0 процентов со дня их

государственной регистрации в качестве ИП непрерывно в течение двух

налоговых периодов. С соблюдением предельного размера доходов от

реализации, определяемых в соответствии со статьей 249 Налогового кодекса

34

35. Не применяется в отношении:

1) видов деятельности, осуществляемых в рамках договора простого товарищества(договора о совместной деятельности) или договора доверительного управления

имуществом;

2) деятельности по производству подакцизных товаров, а также по добыче и реализации

полезных ископаемых;

3) розничной торговли, осуществляемой через объекты стационарной торговой сети с

площадью торгового зала более 150 квадратных метров;

4) услуг общественного питания, оказываемых через объекты организации общественного

питания с площадью зала обслуживания посетителей более 150 квадратных метров;

5) оптовой торговли, а также торговли, осуществляемой по договорам поставки;

6) услуг по перевозке грузов и пассажиров индивидуальными предпринимателями,

имеющими на праве собственности или ином праве (пользования, владения и (или)

распоряжения) более 20 автотранспортных средств, предназначенных для оказания таких

услуг;

7) деятельности по совершению сделок с ценными бумагами и (или) производными

финансовыми инструментами, а также по оказанию кредитных и иных финансовых услуг.

35

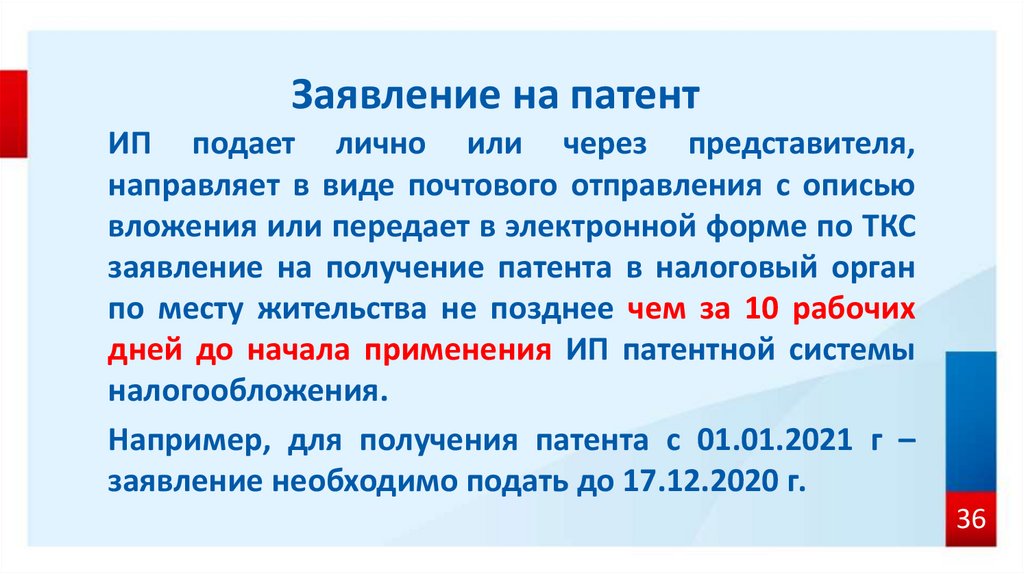

36. Заявление на патент

ИП подает лично или через представителя,направляет в виде почтового отправления с описью

вложения или передает в электронной форме по ТКС

заявление на получение патента в налоговый орган

по месту жительства не позднее чем за 10 рабочих

дней до начала применения ИП патентной системы

налогообложения.

Например, для получения патента с 01.01.2021 г –

заявление необходимо подать до 17.12.2020 г.

36

37. Форма заявлений на патент

Заявление на патент – ПРИКАЗ от 11 июля 2017 г. N ММВ-73/544@Рекомендуемая форма – письмо ФНС РФ от 18 февраля 2020 г.

N СД-4-3/2815@

Заявление об утрате права на патент – Приказ от 12 июля 2019 г. N

ММВ-7-3/352@ подается в течение 10 календарных дней со дня

наступления обстоятельства, являющегося основанием для утраты

права на применение патентной системы налогообложения, или со

дня прекращения предпринимательской деятельности, в отношении

которой применялась патентная система налогообложения.

37

38.

Основания для отказа в выдаче патента ипричины, по которым НП считается утратившим

право

на

применение

патентной

системы

налогообложения – ст. 346.45 НК РФ.

В случае, если НП применяет одновременно ПСН

и УСН, при определении величины доходов от

реализации для целей соблюдения ограничения,

установленного п.6 ст. 346.45, учитываются доходы

по обоим указанным специальным налоговым

режимам.

38

39.

Основные ограничения:- средняя численность наемных работников не более

15 человек

-Доход не превышает 60 млн.руб.

Книга доходов - Приказ Минфина России от

22.10.2012 N 135н

39

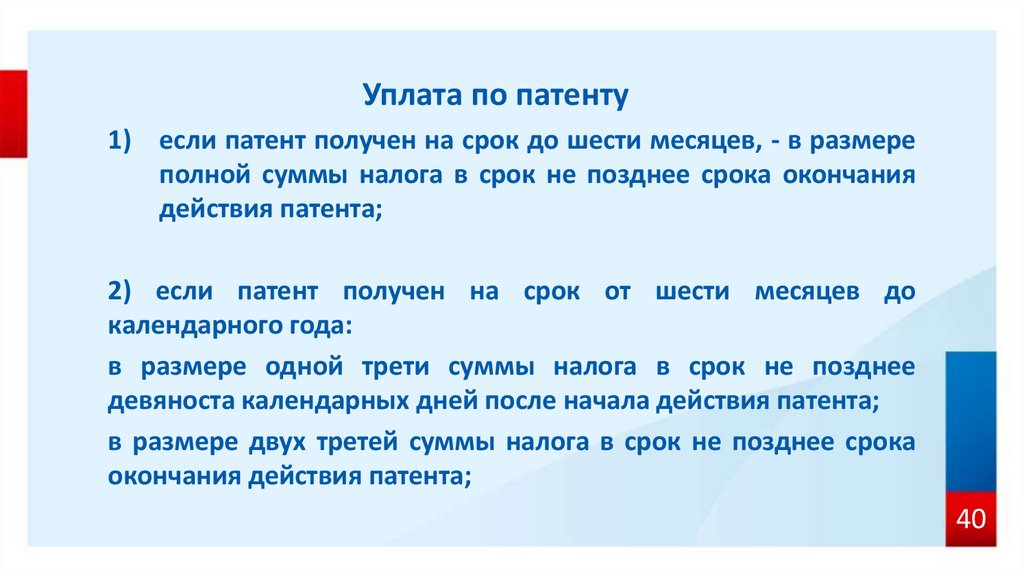

40. Уплата по патенту

1) если патент получен на срок до шести месяцев, - в размереполной суммы налога в срок не позднее срока окончания

действия патента;

2) если патент получен на срок от шести месяцев до

календарного года:

в размере одной трети суммы налога в срок не позднее

девяноста календарных дней после начала действия патента;

в размере двух третей суммы налога в срок не позднее срока

окончания действия патента;

40

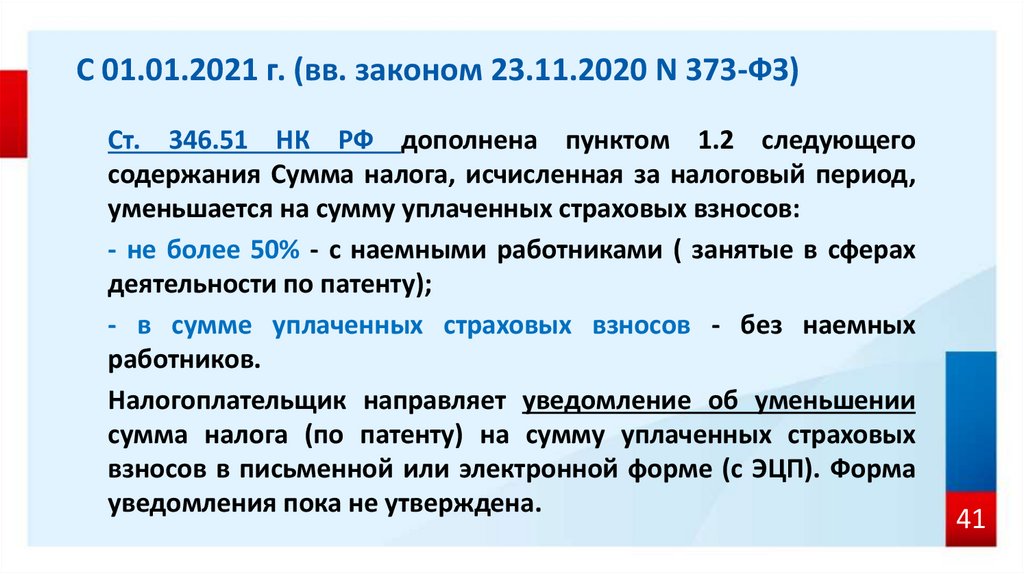

41. С 01.01.2021 г. (вв. законом 23.11.2020 N 373-ФЗ)

Ст. 346.51 НК РФ дополнена пунктом 1.2 следующегосодержания Сумма налога, исчисленная за налоговый период,

уменьшается на сумму уплаченных страховых взносов:

- не более 50% - с наемными работниками ( занятые в сферах

деятельности по патенту);

- в сумме уплаченных страховых взносов - без наемных

работников.

Налогоплательщик направляет уведомление об уменьшении

сумма налога (по патенту) на сумму уплаченных страховых

взносов в письменной или электронной форме (с ЭЦП). Форма

уведомления пока не утверждена.

41

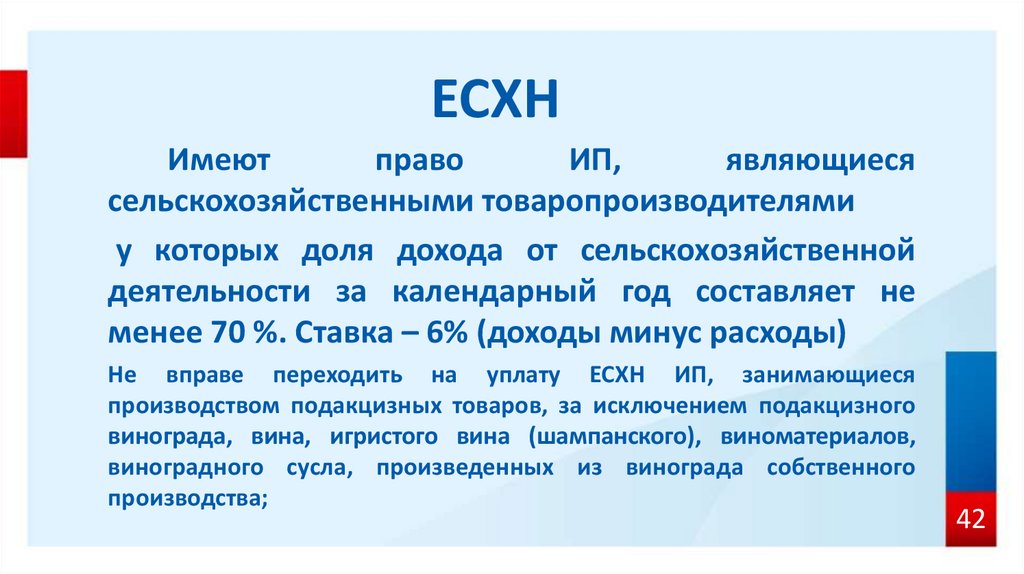

42. ЕСХН

Имеютправо

ИП,

являющиеся

сельскохозяйственными товаропроизводителями

у которых доля дохода от сельскохозяйственной

деятельности за календарный год составляет не

менее 70 %. Ставка – 6% (доходы минус расходы)

Не вправе переходить на уплату ЕСХН ИП, занимающиеся

производством подакцизных товаров, за исключением подакцизного

винограда, вина, игристого вина (шампанского), виноматериалов,

виноградного сусла, произведенных из винограда собственного

производства;

42

43. Уведомления

Наименование№ формы

Вид НП

Срок представления

Уведомление о

переходе на ЕСХН

ф.26.1-1

КНД 1150007

Все НП

Не позднее 31 декабря

Вновь зарегистрированные ЮЛ и

ИП

не позднее 30 календарных

дней с даты постановки на

учет

НП, если по итогам налогового

периода налогоплательщик не

соответствует условиям,

установленным пунктами 2, 2.1, 5 и

6 статьи 346.2

В течение 15 календарных

дней по истечении отчетного

(налогового) периода

НП, прекратившие деятельность по

УСН

Не позднее 15 дней со дня

прекращения такой

деятельности.

Сообщение об утрате

права на ЕСХН

ф.26.1-2

Уведомление о

прекращении

предпринимательско

й деятельности, в

отношении которой

применялась ЕСХН

Форма 26.1-7

Уведомление от

освобождение по

НДС

КНД 1150015

КНД 1150027

43

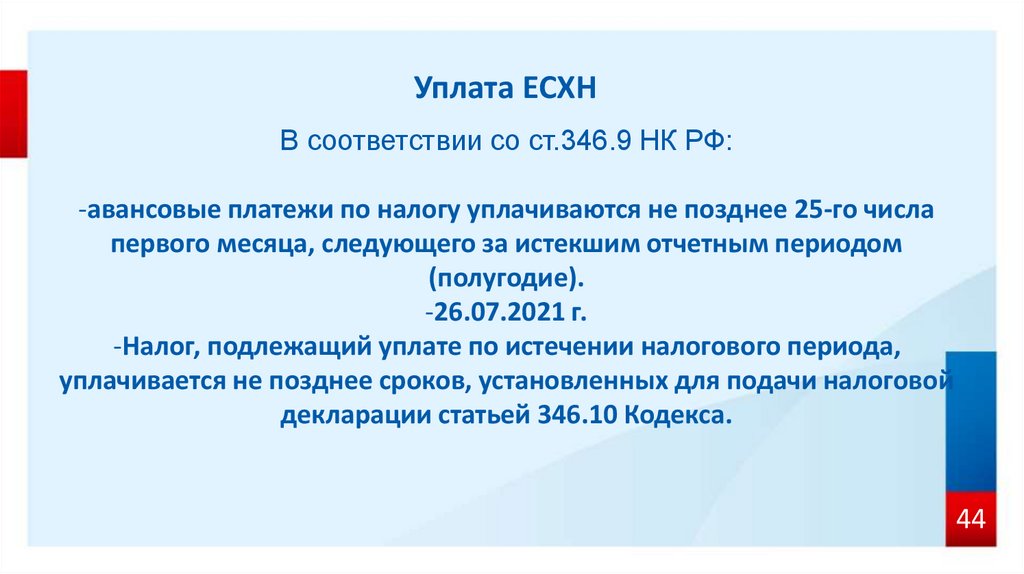

44.

Уплата ЕСХНВ соответствии со ст.346.9 НК РФ:

-авансовые платежи по налогу уплачиваются не позднее 25-го числа

первого месяца, следующего за истекшим отчетным периодом

(полугодие).

-26.07.2021 г.

-Налог, подлежащий уплате по истечении налогового периода,

уплачивается не позднее сроков, установленных для подачи налоговой

декларации статьей 346.10 Кодекса.

44

45. Книга доходов и расходов организаций и индивидуальных предпринимателей, применяющих ЕСХН

Приказ Минфина Россииот 11.12.2006 N 169н

Рекомендуется представлять в сроки представления

налоговых деклараций: не позднее 31 марта.

45

46.

Налоговая декларация предоставляется 1 раз в год –ст.346.10 НК РФ

Срок представления

По итогам налогового

периода

При представлении

уведомления о

прекращении

предпринимательской

деятельности по ЕСХН

не позднее 31 марта года, следующего за истекшим

налоговым периодом

не позднее 25-го числа месяца, следующего за

месяцем в котором представлено уведомление

46

47. Вебинары

-Исчисление и уплата транспортного и земельного налоговорганизациями в 2021 году 25.01.2021

- Актуальные вопросы урегулирования и взыскания задолженности по

налогам и сборам 01.02.2021

- Заполнение налоговой декларации по УСН за 2020 год и порядок

исчисления авансовых платежей за 3 месяца 2021 года 01.03.2021

- Механизм расчета страховых взносов с применением пониженных

тарифов в 2021 году 01.04.2021

-Расчет налога на доходы физических лиц с учетом изменений,

вступивших в силу в 2021 году 05.05.2021

47

48. Документы, представляемые при государственной регистрации с 25.11.2020

Приказ ФНС Россииот 31 августа 2020 года № ЕД-7-14/617@

«Об утверждении форм и требований к оформлению

документов, представляемых в регистрирующий

орган

при

государственной

регистрации

юридических

лиц,

индивидуальных

предпринимателей и крестьянских (фермерских)

хозяйств» заявления по всем видам регистрации ЮЛ

и ИП (создание, внесение изменений, прекращение)

48

Право

Право