Похожие презентации:

Финансовые посредники. Лекция 3

1. Финансовые посредники.

Лекция 3.2. Основные вопросы:

• Определение финансового посредника• Функции финансового посредничества

3.

Финансовая системаприбыль

Финансовый

рынок

деньги

деньги

Субъекты,

имеющие

избыточные

сбережения

Субъекты,

имеющие

потребность в

финансировании

деньги

Ф

прибыль

прибыль

Финансовые

посредники

деньги

прибыль

4. Способы перелива капитала на финансовом рынке

• Процесс кредитования• Выпуск и обращение ценных бумаг

5.

Прямое финансированиеОпосредованное

(косвенное)финансирование(че

рез финансовых посредников)

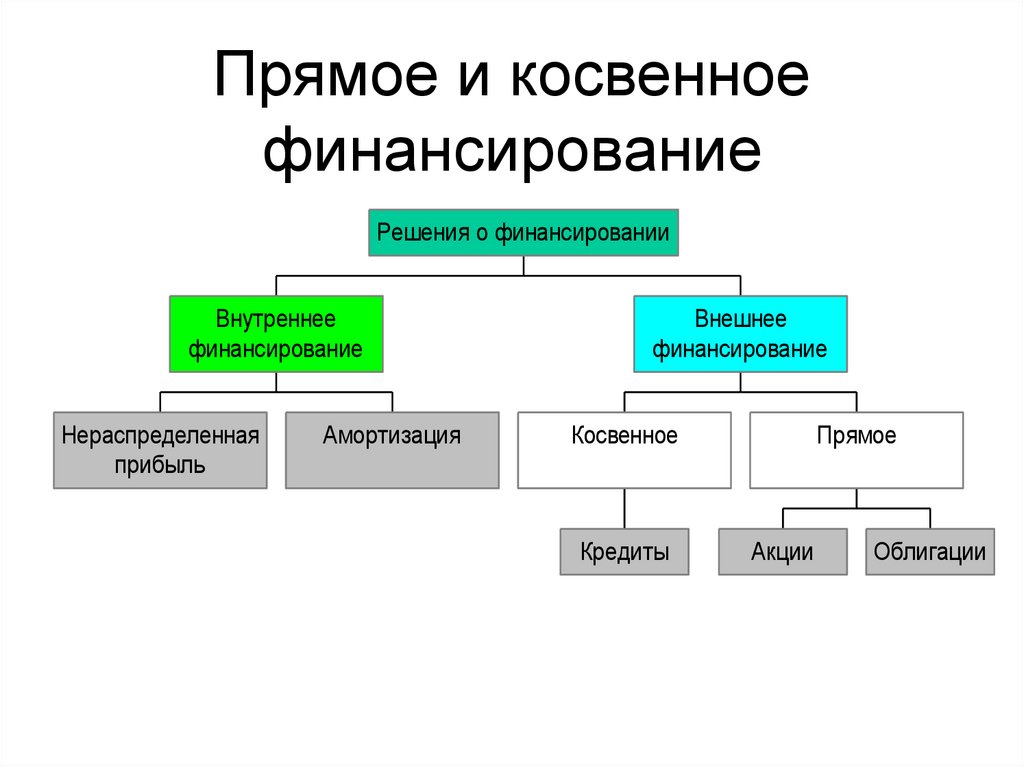

6. Прямое и косвенное финансирование

Решения о финансированииВнутреннее

финансирование

Нераспределенная

прибыль

Амортизация

Внешнее

финансирование

Косвенное

Кредиты

Прямое

Акции

Облигации

7. Финансовые посредники

Институты, аккумулирующиеизбыточные резервы субъектов

рыночных отношений и

предоставляющие их в долг в виде

различного рода долговых обязательств

субъектам, имеющим дефицит

финансовых ресурсов. Это косвенная

форма финансирования финансовое

посредничество.

8. Преимущества финансового посредничества

• Снижают риск инвестирования• Обязательства финансовых институтов имеют

высокую степень ликвидности

• Финансовые институты профессионально

занимаются сбором информации о потенциальных

заемщиках, и их издержки на получение

информации более низкие, чем издержки

индивидуальных инвесторов.

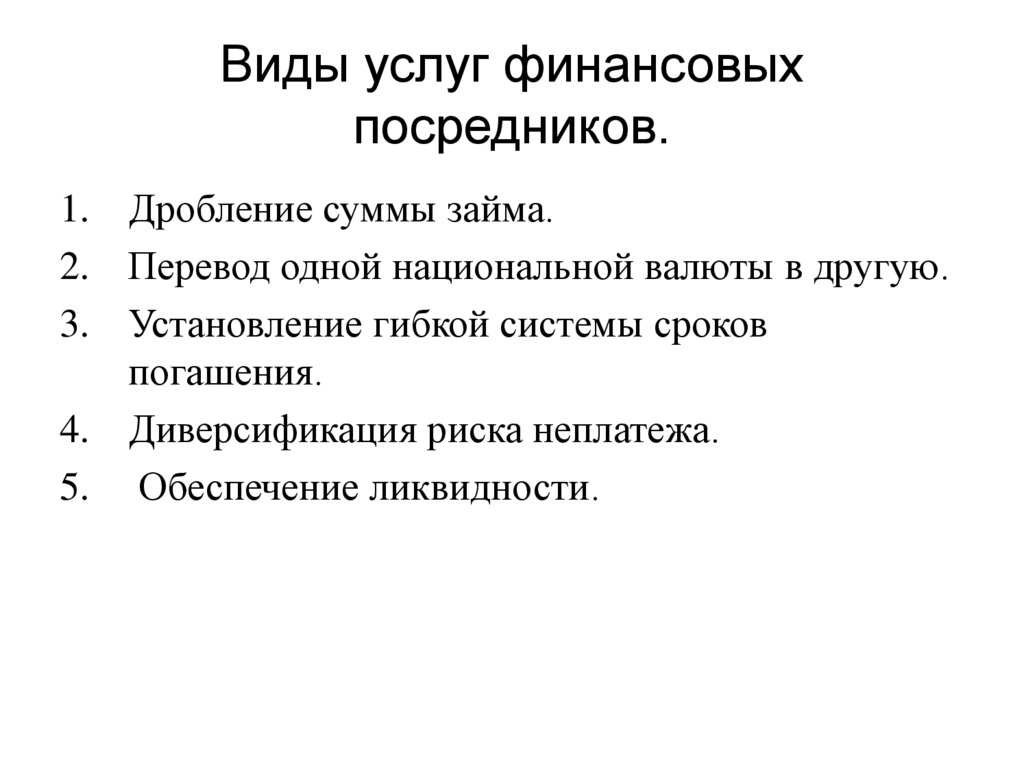

9. Виды услуг финансовых посредников.

1. Дробление суммы займа.2. Перевод одной национальной валюты в другую.

3. Установление гибкой системы сроков

погашения.

4. Диверсификация риска неплатежа.

5. Обеспечение ликвидности.

10.

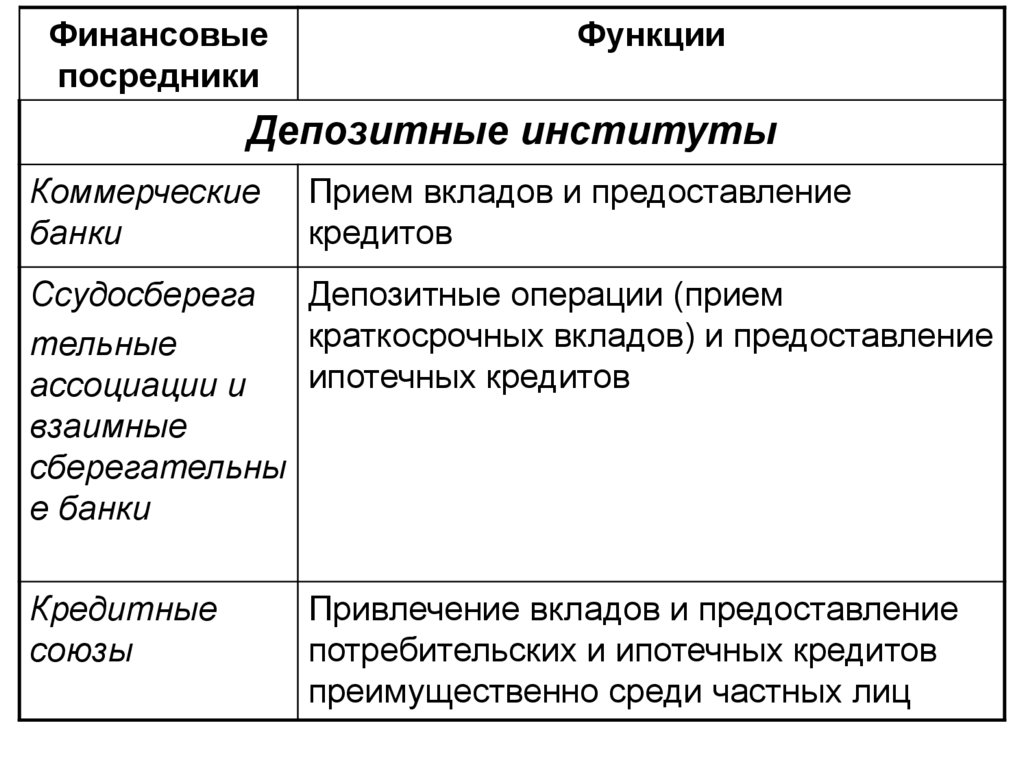

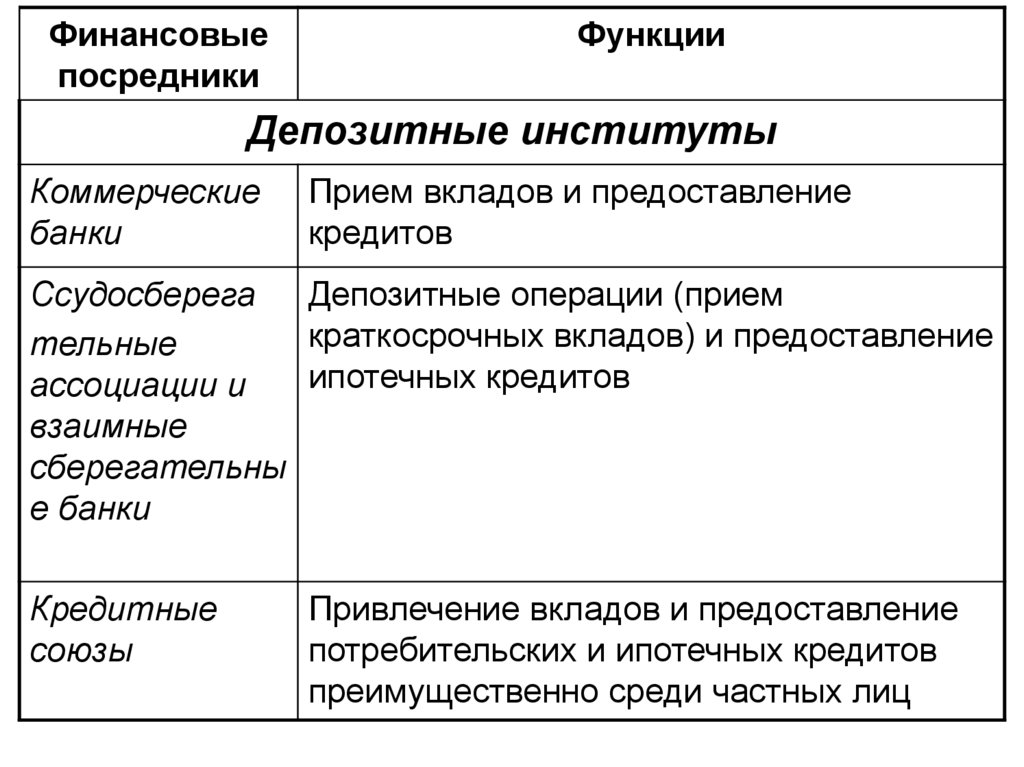

Финансовыепосредники

Функции

Депозитные институты

Коммерческие

банки

Прием вкладов и предоставление

кредитов

Ссудосберега

Депозитные операции (прием

краткосрочных вкладов) и предоставление

тельные

ипотечных кредитов

ассоциации и

взаимные

сберегательны

е банки

Кредитные

союзы

Привлечение вкладов и предоставление

потребительских и ипотечных кредитов

преимущественно среди частных лиц

11.

Финансовыепосредники

Функции

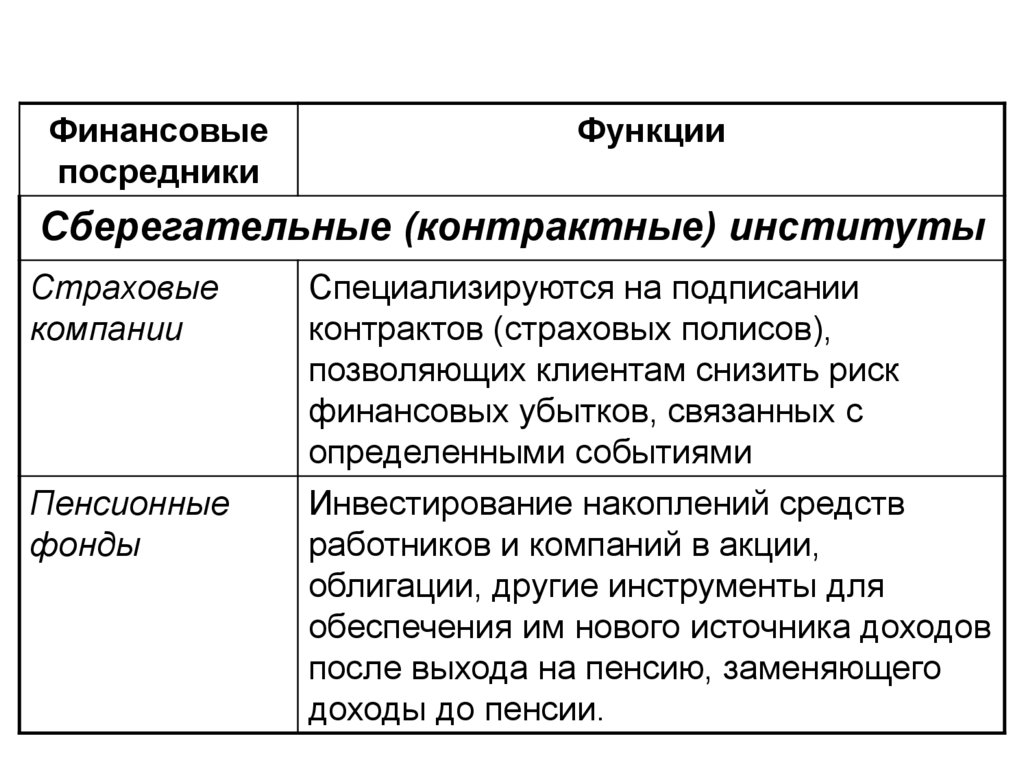

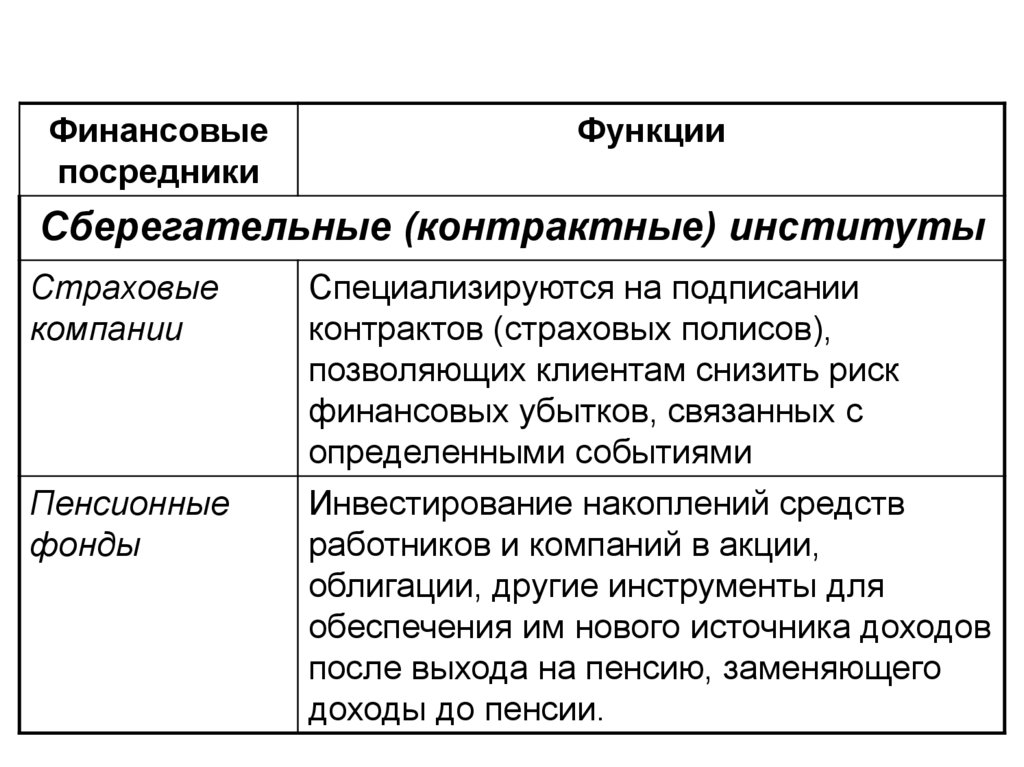

Сберегательные (контрактные) институты

Страховые

компании

Специализируются на подписании

контрактов (страховых полисов),

позволяющих клиентам снизить риск

финансовых убытков, связанных с

определенными событиями

Пенсионные

фонды

Инвестирование накоплений средств

работников и компаний в акции,

облигации, другие инструменты для

обеспечения им нового источника доходов

после выхода на пенсию, заменяющего

доходы до пенсии.

12.

Финансовыепосредники

Функции

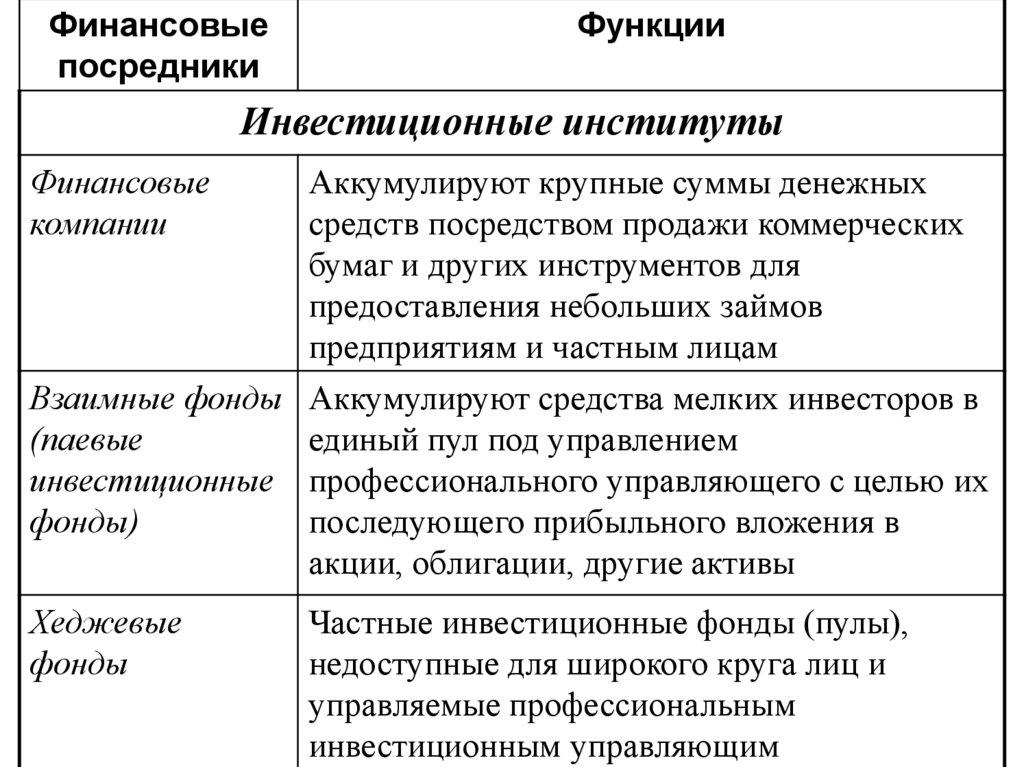

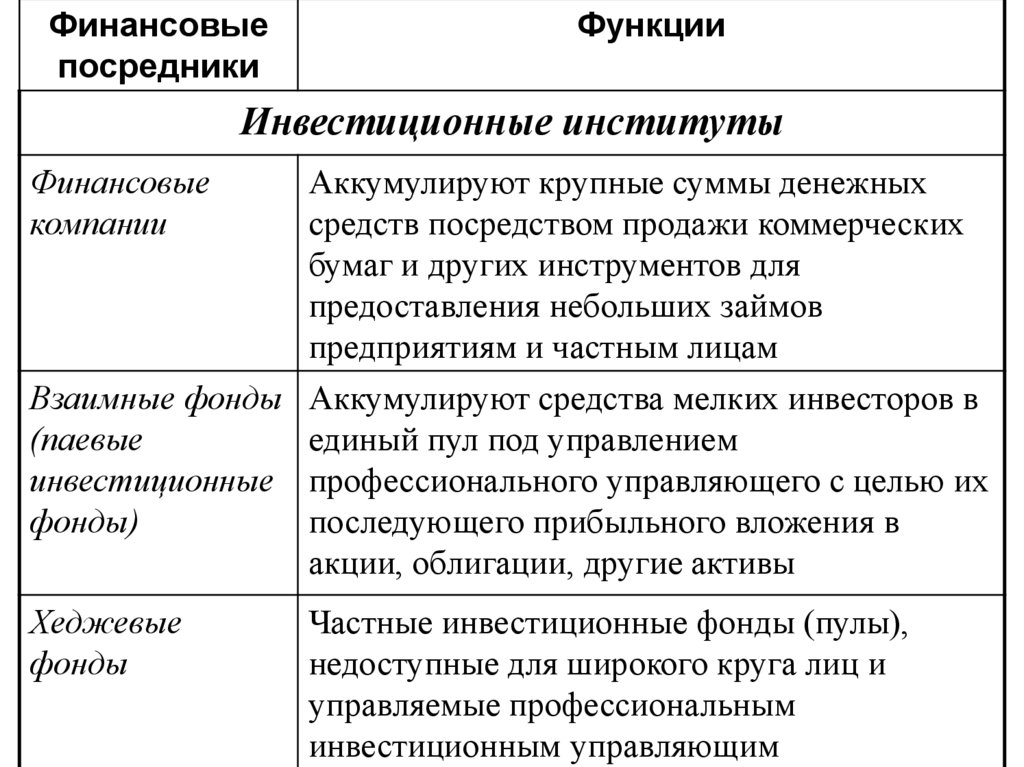

Инвестиционные институты

Финансовые

компании

Аккумулируют крупные суммы денежных

средств посредством продажи коммерческих

бумаг и других инструментов для

предоставления небольших займов

предприятиям и частным лицам

Взаимные фонды Аккумулируют средства мелких инвесторов в

(паевые

единый пул под управлением

инвестиционные профессионального управляющего с целью их

фонды)

последующего прибыльного вложения в

акции, облигации, другие активы

Хеджевые

фонды

Частные инвестиционные фонды (пулы),

недоступные для широкого круга лиц и

управляемые профессиональным

инвестиционным управляющим

13.

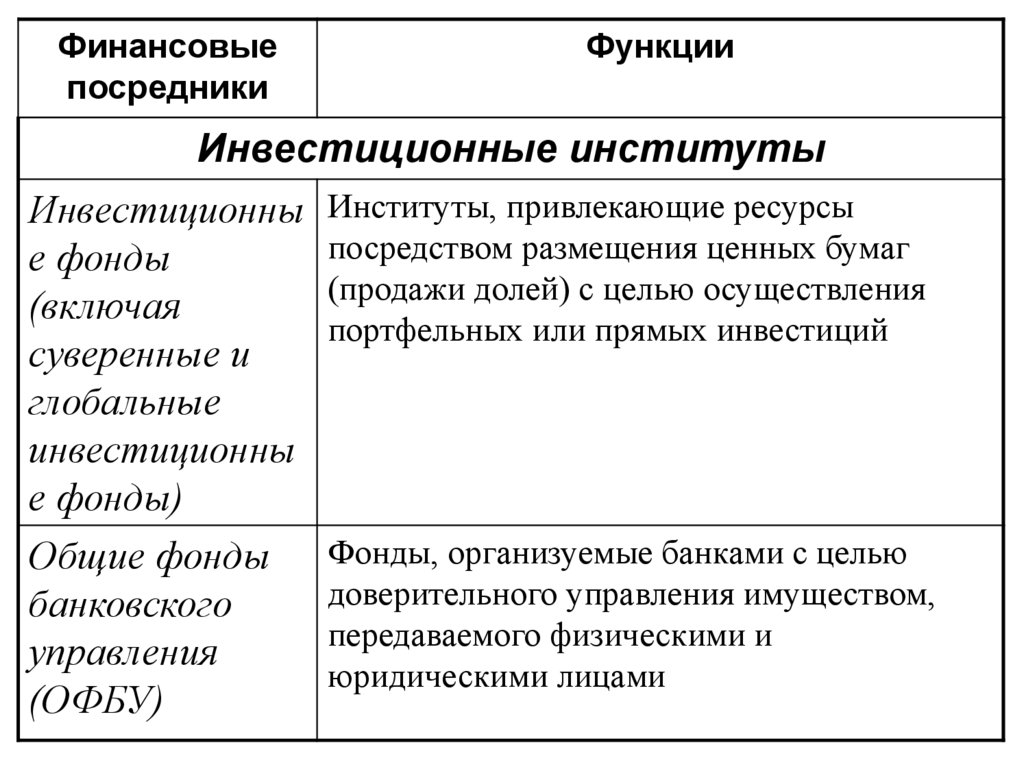

Финансовыепосредники

Функции

Инвестиционные институты

Инвестиционны Институты, привлекающие ресурсы

посредством размещения ценных бумаг

е фонды

(продажи долей) с целью осуществления

(включая

портфельных или прямых инвестиций

суверенные и

глобальные

инвестиционны

е фонды)

Общие фонды Фонды, организуемые банками с целью

доверительного управления имуществом,

банковского

передаваемого физическими и

управления

юридическими лицами

(ОФБУ)

14.

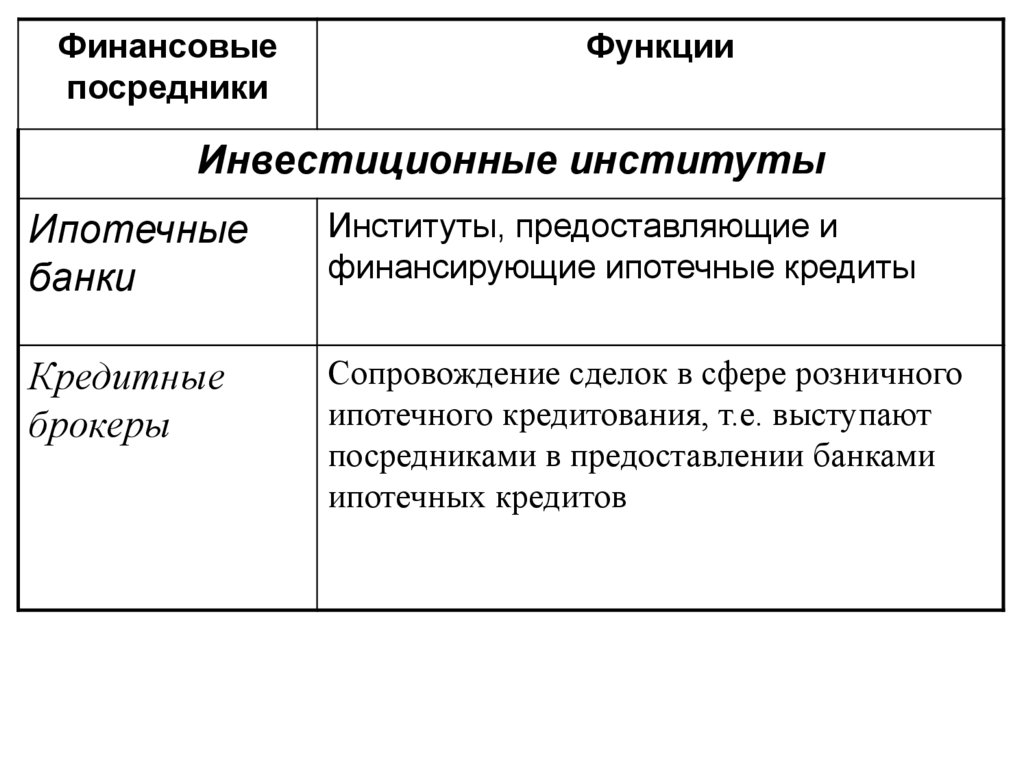

Финансовыепосредники

Функции

Инвестиционные институты

Ипотечные

банки

Институты, предоставляющие и

финансирующие ипотечные кредиты

Кредитные

брокеры

Сопровождение сделок в сфере розничного

ипотечного кредитования, т.е. выступают

посредниками в предоставлении банками

ипотечных кредитов

15.

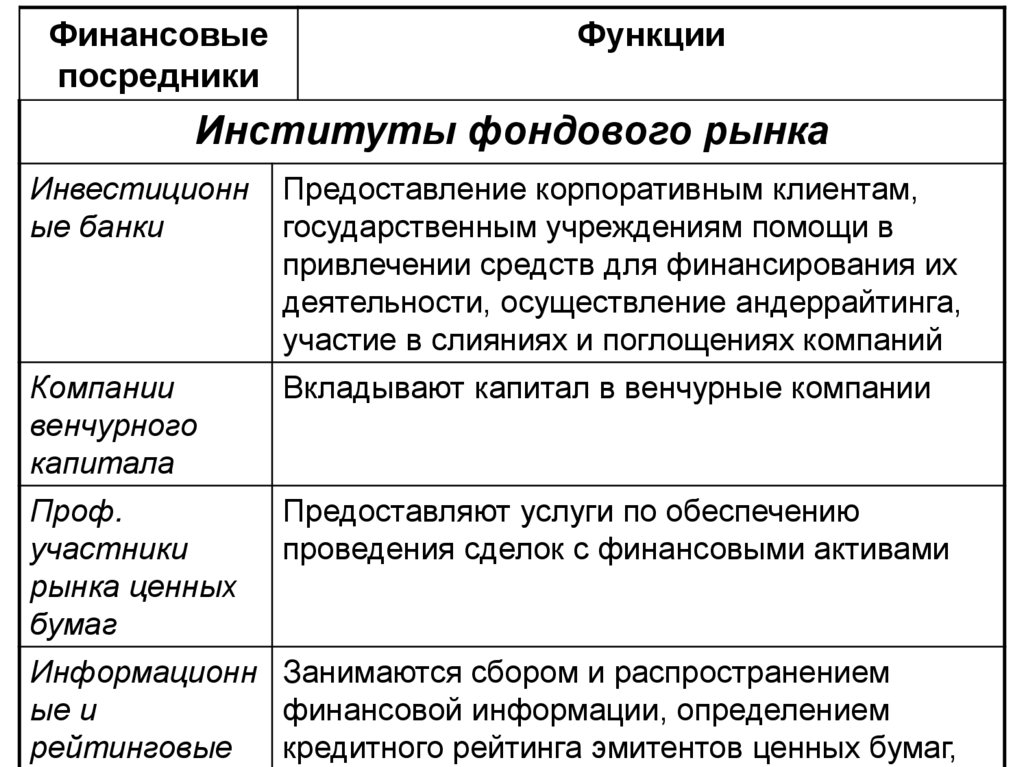

Финансовыепосредники

Функции

Институты фондового рынка

Инвестиционн

ые банки

Предоставление корпоративным клиентам,

государственным учреждениям помощи в

привлечении средств для финансирования их

деятельности, осуществление андеррайтинга,

участие в слияниях и поглощениях компаний

Компании

венчурного

капитала

Вкладывают капитал в венчурные компании

Проф.

участники

рынка ценных

бумаг

Предоставляют услуги по обеспечению

проведения сделок с финансовыми активами

Информационн Занимаются сбором и распространением

ые и

финансовой информации, определением

рейтинговые

кредитного рейтинга эмитентов ценных бумаг,

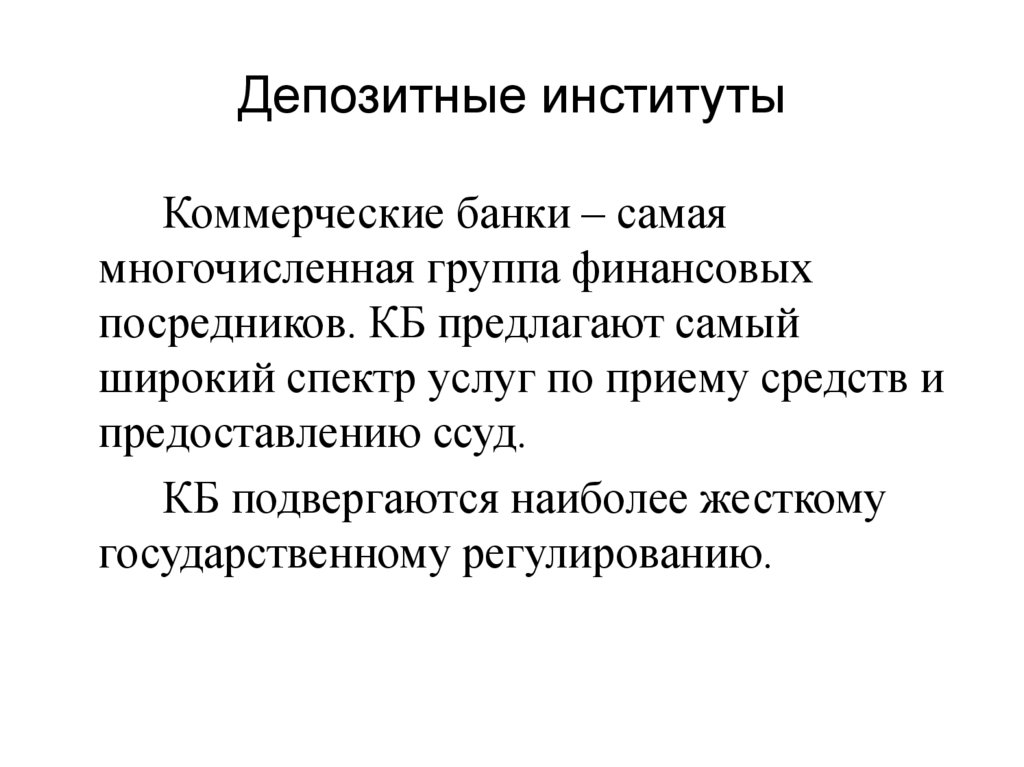

16. Депозитные институты

Коммерческие банки – самаямногочисленная группа финансовых

посредников. КБ предлагают самый

широкий спектр услуг по приему средств и

предоставлению ссуд.

КБ подвергаются наиболее жесткому

государственному регулированию.

17. Коммерческие банки

Коммерческий банк – финансовый институт,предоставляющий коммерческие ссуды и

принимающий депозиты, которые вкладчик может

снять по требованию.(Конгресс США, Поправка к

Закону о банковских холдинговых компания,

1970).

Банк есть финансовый посредник,

трансформирующий сбережения в кредиты.

18. ФЗ «О банках и банковской деятельности»

Банк- кредитная организация, которая имеетисключительное право осуществлять в

совокупности следующие банковские

операции:привлечение во вклады денежных

средств физических и юридических лиц,

размещение указанных средств от своего

имени и за свой счет на условиях

возвратности, платности, срочности,открытие

и ведение банковских счетов физических и

юридических лиц.

19. Депозитные институты

Развитие сберегательных институтовбыло вызвано тем, что первоначально

коммерческие банки не обслуживали

потребности тех клиентов, которым

требовалось разместить на депозите

небольшую сумму денег или нуждающимся

в долгосрочном кредите на покупку жилья.

20. Депозитные институты

Первые ссудо-сберегательные ассоциации былисозданы в форме «строительных обществ».

Строительные общества учреждались группой людей,

которые объединяли свои сбережения в пул,так чтобы

каждый из участников в конечном счете приобрел дом.

Взаимные сбережения и займы управлялись

должностными лицами, которые выбирались вкладчиками

по принципу «один доллар- один голос».

Позднее начали работать как акционерные общества.

В настоящее время различия между этими

институтами практически отсутствует.

21. Депозитные институты

Первые сберегательные банки были взаимнымиинститутами, которые технически принадлежали своим

вкладчикам и управлялись общественным советом

попечителей, который определял направления инвестиций,

обеспечивающие получение не связанного с риском и

гарантированного процента.

Штаб-квартира международной ассоциации

сберегательных банков находится в Финляндии, а ее

филиалы – в Норвегии, Швеции, Австрии, Германии,

Италии, Испании, Великобритании (Строительные

общества), США и других странах.

22. Депозитные институты

Активы: кредитыПассивы:депозиты- главный источник

чековые вклады

вклады до востребования

сберегательные сертификаты

специальные кредиты

23. Кредитные союзы

Кредитные союзы принимают депозитычастных лиц, желающих сберечь небольшие

суммы средств, а также кредитуют членов

союза на относительно приемлемых

условиях.

24. Кредитные союзы

Для того чтобы стать членом кредитногосоюза, человек должен подходить под

общие обязательные требования данного

кредитного союза.

25. Кредитные союзы

Требования:• Профессиональные (работают на одного

работодателя или в одной отрасли

промышленности) 80 %;

• Организационные (являются членами одного

профсоюза или торговой ассоциации или

исповедуют одну и ту же религию) 10%;

• Резидентским (живут в малонаселенных районах

или в отдельных регионах).

26. Кредитные союзы в РФ

ФЗ «О кредитных потребительскихкооперативах граждан».

( Принят ГД 11 июля 2001г.)

27. (ФЗ «О кредитных потребительских кооперативах граждан»)

Кредитный потребительский кооперативграждан – потребительский кооператив граждан,

созданный гражданами добровольно

объединившимся для удовлетворения

потребностей в финансовой взаимопомощи.

КПКГ могут создаваться по признаку

общности места жительства, трудовой

деятельности, профессиональной

принадлежности или любой другой общности

граждан.

. (ФЗ «О кредитных потребительских

кооперативах граждан»)

28. (ФЗ «О кредитных потребительских кооперативах граждан»)

Кредитный потребительский кооперативграждан – потребительский кооператив граждан,

созданный гражданами добровольно

объединившимся для удовлетворения

потребностей в финансовой взаимопомощи.

КПКГ могут создаваться по признаку общности

места жительства, трудовой деятельности,

профессиональной принадлежности или любой

другой общности граждан.

. (ФЗ «О кредитных потребительских

кооперативах граждан»)

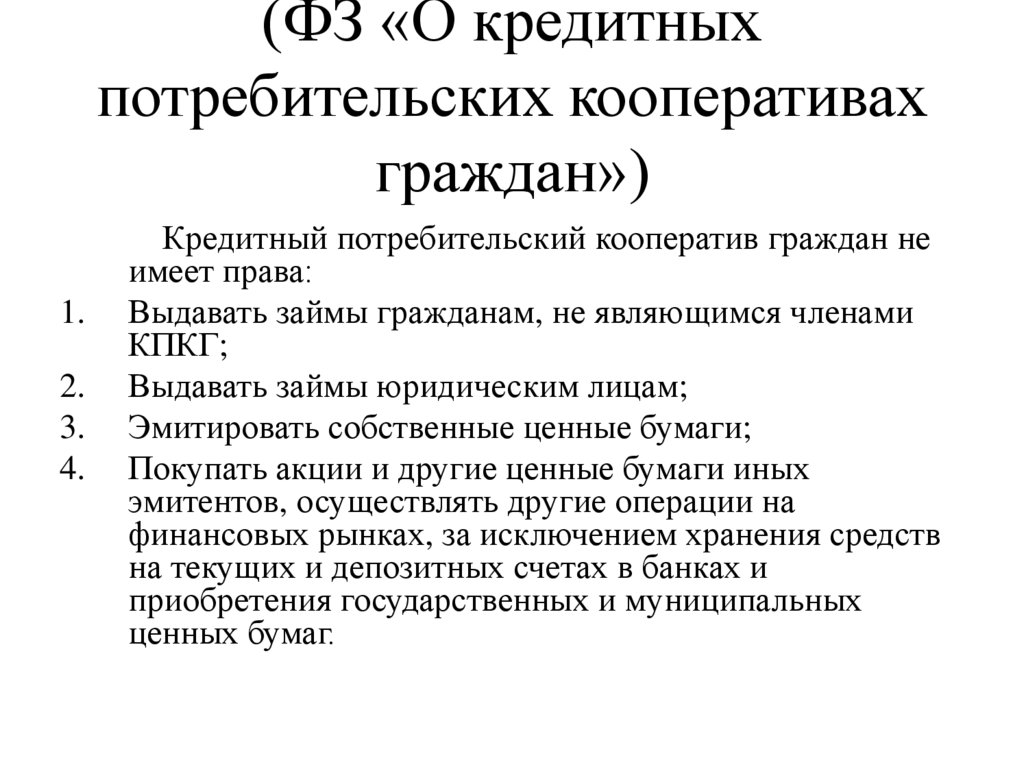

29. (ФЗ «О кредитных потребительских кооперативах граждан»)

1.2.

3.

4.

Кредитный потребительский кооператив граждан не

имеет права:

Выдавать займы гражданам, не являющимся членами

КПКГ;

Выдавать займы юридическим лицам;

Эмитировать собственные ценные бумаги;

Покупать акции и другие ценные бумаги иных

эмитентов, осуществлять другие операции на

финансовых рынках, за исключением хранения средств

на текущих и депозитных счетах в банках и

приобретения государственных и муниципальных

ценных бумаг.

30.

Финансовыепосредники

Функции

Депозитные институты

Коммерческие

банки

Прием вкладов и предоставление

кредитов

Ссудосберега

Депозитные операции (прием

краткосрочных вкладов) и предоставление

тельные

ипотечных кредитов

ассоциации и

взаимные

сберегательны

е банки

Кредитные

союзы

Привлечение вкладов и предоставление

потребительских и ипотечных кредитов

преимущественно среди частных лиц

31. Сберегательные (контрактные)учреждения

страховые компаниипенсионные фонды

32. Страховые компании

• Компании, занимающиесястрахованием жизни

• Компании, занимающиеся

страхованием от несчастных случаев

33. Компании, занимающиеся страхованием жизни

Источником средств таких компаний является продажастраховых полисов, страховые суммы по которым

выплачиваются при выходе на пенсию или в случае

преждевременной смерти застрахованного лица. Вложения в

страховые полисы не только обеспечивают их владельцу

защиту в случае утраты трудоспособности, но и позволяют

ему получать определенный доход. Так как компании,

занимающиеся страхованием жизни, имеют возможность

достаточно точно прогнозировать приток и отток средств,

то они осуществляют инвестиции в высокодоходные

долгосрочные активы, например, в акции и облигации

третьих фирм. Деятельность компаний, занимающихся

страхованием жизни, контролируется государством, однако

менее жестко, чем деятельность учреждений депозитного

типа.

34. Компании, занимающиеся страхованием от несчастных случаев

Пассивы, таких компаний формируются за счетпродажи полисов по страхованию от несчастных

случаев (пожара, кражи, дорожного происшествия,

небрежного обращения и т.д.). Очевидно, что отток

средств, обусловленный компенсационными

выплатами, менее предсказуем, чем у компаний,

занимающихся страхованием жизни. По этой причине

значительную долю активов компаний,

занимающихся страхованием от несчастных случаев,

составляют краткосрочные высоколиквидные ценные

бумаги.

35. ФЗ «Об организации страхового дела в Российской Федерации»

36. Статья 2. Понятие страхования

Страхование представляет собойотношения по защите имущественных

интересов физических и юридических лиц

при наступлении определенных событий

(страховых случаев) за счет денежных

фондов, формируемых из уплачиваемых ими

страховых взносов (страховых премий).

37. Статья 4. Объекты страхования

Объектами страхования могут быть непротиворечащие законодательству Российской

Федерации имущественные интересы:

• связанные с жизнью, здоровьем, трудоспособностью

и пенсионным обеспечением страхователя или

застрахованного лица (личное страхование);

• связанные с владением, пользованием,

распоряжением имуществом (имущественное

страхование);

• связанные с возмещением страхователем

причиненного им вреда личности или имуществу

физического лица, а также вреда, причиненного

юридическому лицу (страхование ответственности).

38. Статья 4. Объекты страхования

Страхование юридических лиц (заисключением перестрахования и взаимного

страхования) и физических лиц - резидентов

Российской Федерации может

осуществляться только юридическими

лицами, имеющими лицензию на

осуществление страховой деятельности на

территории Российской Федерации.

39. Пенсионные фонды

Пассивы пенсионных фондов формируются засчет выплат, производимых работодателями и их

работниками. Эти выплаты дают работникам по

достижении определенного возраста право на

получение ежемесячной пенсии. Поскольку средства

в привлекаются на долгосрочной основе, а их отток

легко предсказуем, то основные инвестиции

осуществляются в высокодоходные долгосрочные

ценные бумаги - в акции и облигации различных

компаний.

40. Пенсионные фонды

ФЗ "О НЕГОСУДАРСТВЕННЫХПЕНСИОННЫХ ФОНДАХ» ОТ

10.01.2003

41. ФЗ "О НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДАХ»

ФЗ "О НЕГОСУДАРСТВЕННЫХПЕНСИОННЫХ ФОНДАХ»

Статья 2. Негосударственные пенсионные фонды

Негосударственный пенсионный фонд - особая

организационно - правовая форма некоммерческой организации

социального обеспечения, исключительными видами

деятельности которой является:

деятельность по негосударственному пенсионному

обеспечению участников фонда в соответствии с договорами

негосударственного пенсионного обеспечению…

42. Виды НПФ

В зависимости от состава участниковвсе НПФ условно можно разделить на:

• Фонды закрытого

типа(производственные фонды)

• Фонды открытого типа (региональные).

43. Виды НПФ

Закрытые (производственные)фонды создаются только для

участников, сгруппированных по

определенному принципу (работники

одного или нескольких предприятий,

членов отраслевого профсоюза и т. д.)

НПФ открытого типа не имеют

ограничений на состав участников.

44.

Финансовыепосредники

Функции

Сберегательные (контрактные) институты

Страховые

компании

Специализируются на подписании

контрактов (страховых полисов),

позволяющих клиентам снизить риск

финансовых убытков, связанных с

определенными событиями

Пенсионные

фонды

Инвестирование накоплений средств

работников и компаний в акции,

облигации, другие инструменты для

обеспечения им нового источника доходов

после выхода на пенсию, заменяющего

доходы до пенсии.

45. Инвестиционные фонды.

Привлекают средства за счетпродажи собственных ценных бумаг.

Средства инвесторов используют в

основном для покупки ценных бумаг

других эмитентов.

46. Инвестиционные компании.

Первый инвестиционный траст(фонд) создан в Брюсселе в 1822 году.

47. Инвестиционные компании.

В настоящее время Федеральноезаконодательство США подразделяет

инвестиционные компании на три типа:

• Взаимные фонды (Mutual funds);

• Закрытые фонды (Closed-end

companies);

• Единичные инвестиционные

трасты,ЕИТ (Unit investment trusts).

48. Внутри каждого типа инвестиционные компании делятся на:

• Фонды акций;• Облигационные фонды;

• Фонды денежного рынка;

• Индексные фонды;

• Промежуточные (интервальные) фонды

• Обменные фонды.

49. Взаимные фонды

Взаимные фонды – это компании,которые привлекают средства

многочисленных инвесторов в единый

«пул» и вкладывают их в

акции,облигации, краткосрочные

инструменты денежного рынка или в

другие ценные бумаги.

50. Отличительные черты взаимных фондов

• Акции взаимных фондов (Mutual funds) и ЕИТ (Unitinvestment trusts) являются

выкупаемыми(redeemable). Это означает, что

инвестор может продать свои акции только обратно

фонду или брокеру, действующему в интересах

фонда;

• инвесторы покупают акции фонда в самом фонде

(или через брокера фонда). Они не могут приобрести

акции фонда у других инвесторов на вторичном

рынке;

• Взаимные фонды обычно продают свои акции на

постоянной основе.

51. Отличительные черты закрытых фондов:

• Закрытые фонды обычно не предлагают свои акции кпродаже постоянно. Они продают в одно время

фиксированное число акций, поле чего акции продаются

на вторичном рынке;

• Цена акций закрытого фонда, продающихся на открытом

рынке после публичного размещения, определяется

рынком;

• Акции закрытых фондов обычно невыкупаемые, инвестор

не может предъявить фонду требование о выкупе.

52. Невыкупаемые акции

Акции закрытых фондовневыкупаемыми. Это означает, что

когда инвестор закрытого фонда желает

продать свои акции, он продает их на

вторичном рынке другим инвесторам по

цене, определяемой рынком.

53. Отличительные черты Единичных инвестиционных трастов,ЕИТ (Unit investment trusts).

• EИT обычно эмитируют выкупаемые акцииподобно взаимным фондам. Это означает,что EИT

по требованию инвестора может выкупить акции

обратно по примерной цене чистого актива.

Однако акции EИT выкупаются только в очень

крупных блоках;

• Первичное размещение акций происходит на

основе публичной оферты одновременно, как у

закрытых фондов, в фиксированном количестве

единиц;

54. Отличительные черты Единичных инвестиционных трастов,ЕИТ (Unit investment trusts):

• EИT имеет конкретную дату прекращениядеятельности, после которой он

ликвидируется. Эта дата устанавливается при

создании фонда (м.б. 1 год и м.б. 50 лет).

Период деятельности может

корреспондировать с периодом обращения

ценных бумаг, в которые фонд намерен

вложить средства. Весь инвестиционный

портфель после закрытия EИT распродается

для уплаты средств инвесторам;

55. Интервальные (промежуточные) фонды

Интервальные (промежуточные)фонды – это тип инвестиционной

компании, которая периодически

предлагает свои акции к выкупу у

держателей акций.

Выкуп производится определенными

«порциями».Держатель акций не обязан

продавать имеющиеся у него акции.

56. Интервальные (промежуточные) фонды

Юридически интервальныйфонд является закрытым фондом, но

имеет ряд отличий.

57. Индексные фонды

Индексные фонды- фонды,целью которых является достижение

тех же параметров роста стоимости

портфеля, что и рост определенного

рыночного индекса.

58. С точки зрения уровня рыночной капитализации компаний, в акции которых вкладываются фонды, их можно разделить на:

• Малокапитализированные (small-cap) фонды вкладывают средства в акции небольших,растущихкомпаний с рыночной стоимостью до 1

млрд.долларов;

• Среднекапитализированные (mid-cap) фондывкладывают средства в компании средних размеров,

рыночная стоимость которых составляет от 1 до 12

млрд. долларов;

• Крупнокапитализированные

(высококапитализированные) формируют портфель

из акций крупных, утвердившихся на рынке компаний,

рыночная стоимость которых превышает 12

млрд.долларов.

59. ФЗ «Об инвестиционных фондах».

Акционерный инвестиционный фонд- открытое акционерное общество,

исключительным предметом

деятельности которого является

инвестирование имущества в ценные

бумаги и иные объекты,

предусмотренные настоящим ФЗ.

60. ФЗ «Об инвестиционных фондах».

Паевой инвестиционный фонд –обособленныйимущественный комплекс, состоящий из имущества,

переданного в доверительное управление

управляющей компании учредителем доверительного

управления с условием объединения этого

имущества с имуществом иных учредителей

доверительного управления, и из имущества,

полученного в процессе такого управления, доля в

праве собственности на которое удостоверяется

ценной бумагой, выдаваемой управляющей

компанией.

ПИФ не является Юридическим лицом.

61. ФЗ «Об инвестиционных фондах».

Инвестиционный пай являетсяименной ценной бумагой,

удостоверяющей долю его владельца в

праве собственности на имущество,

составляющее паевой инвестиционный

фонд…..

Инвестиционный пай не имеет

номинальной стоимости.

62. Финансовые компании

Финансовые компаниипредоставляют ссуды потребителям и

предприятиям малого бизнеса. В

отличие от банков, они не принимают

вкладов, а привлекают большую часть

средств от продажи инвесторам

краткосрочных обязательств,

называемых коммерческими бумагами.

63. Финансовые компании

Существует три основных видафинансовых компаний: (1) компании

потребительского кредита, предоставляющие

ссуды домашним хозяйствам с правом

погашения в рассрочку; (2) компании

делового кредита, специализирующиеся на

ссудных и лизинговых операциях в сфере

производства; (3) компании торгового

кредита, финансирующие предприятия

розничной торговли.

64. Хеджевые Фонды

65. Хеджевые Фонды

Считается, что первый хедж-фондбыл основан в СА в 1949 году

А.У.Джонсоном.

66. Хеджевые Фонды

Название «хеджевый фонд»происходит от стратегии,которую

используют эти фонды, хеджируя

(застраховывая) себя от определенных

событий и получая прибыль как при

растущей,так и при падающей

конъюнктуре цен.

67. Хеджевые Фонды

Хеджевые фонды размещают своипаи путем закрытой подписки,а круг их

клиентов ограничивается

состоятельными физическими лицами и

финансовыми институтами.

68. Эксперты МВФ выделяют три основных класса Хеджевых Фондов:

• Макро-фонды;• Глобальные фонды;

• Фонды относительной стоимости.

69. Хеджевые Фонды

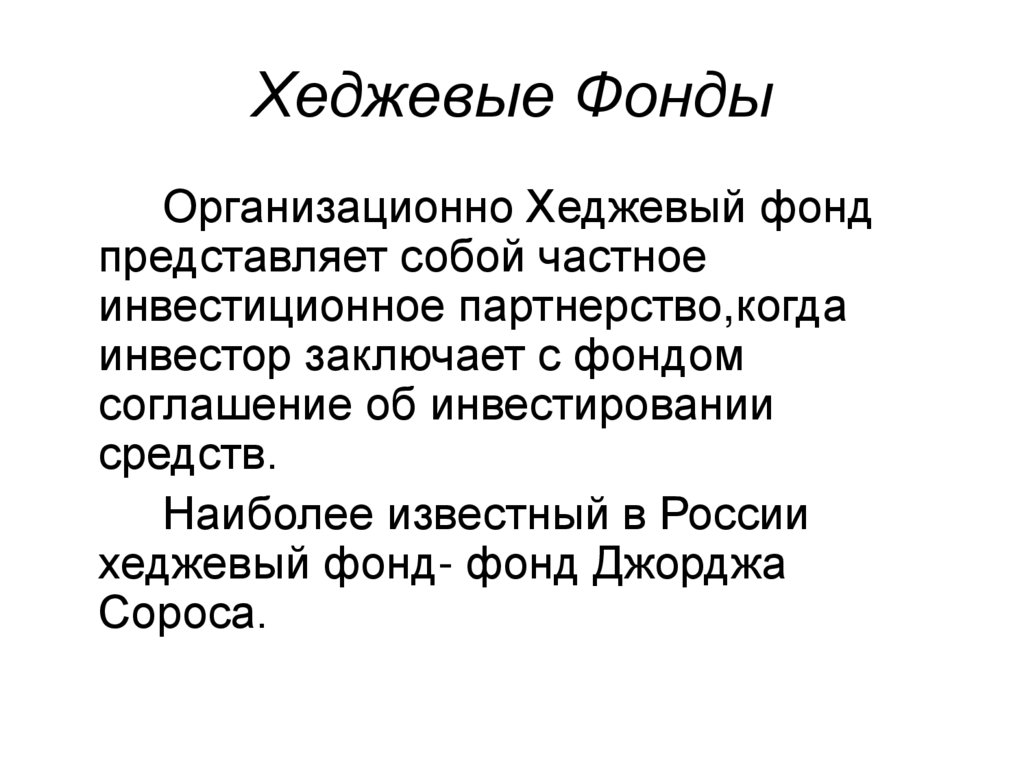

Организационно Хеджевый фондпредставляет собой частное

инвестиционное партнерство,когда

инвестор заключает с фондом

соглашение об инвестировании

средств.

Наиболее известный в России

хеджевый фонд- фонд Джорджа

Сороса.

70.

Финансовыепосредники

Функции

Инвестиционные институты

Финансовые

компании

Аккумулируют крупные суммы денежных

средств посредством продажи коммерческих

бумаг и других инструментов для

предоставления небольших займов

предприятиям и частным лицам

Взаимные фонды Аккумулируют средства мелких инвесторов в

(паевые

единый пул под управлением

инвестиционные профессионального управляющего с целью их

фонды)

последующего прибыльного вложения в

акции, облигации, другие активы

Хеджевые

фонды

Частные инвестиционные фонды (пулы),

недоступные для широкого круга лиц и

управляемые профессиональным

инвестиционным управляющим

71.

Финансовыепосредники

Функции

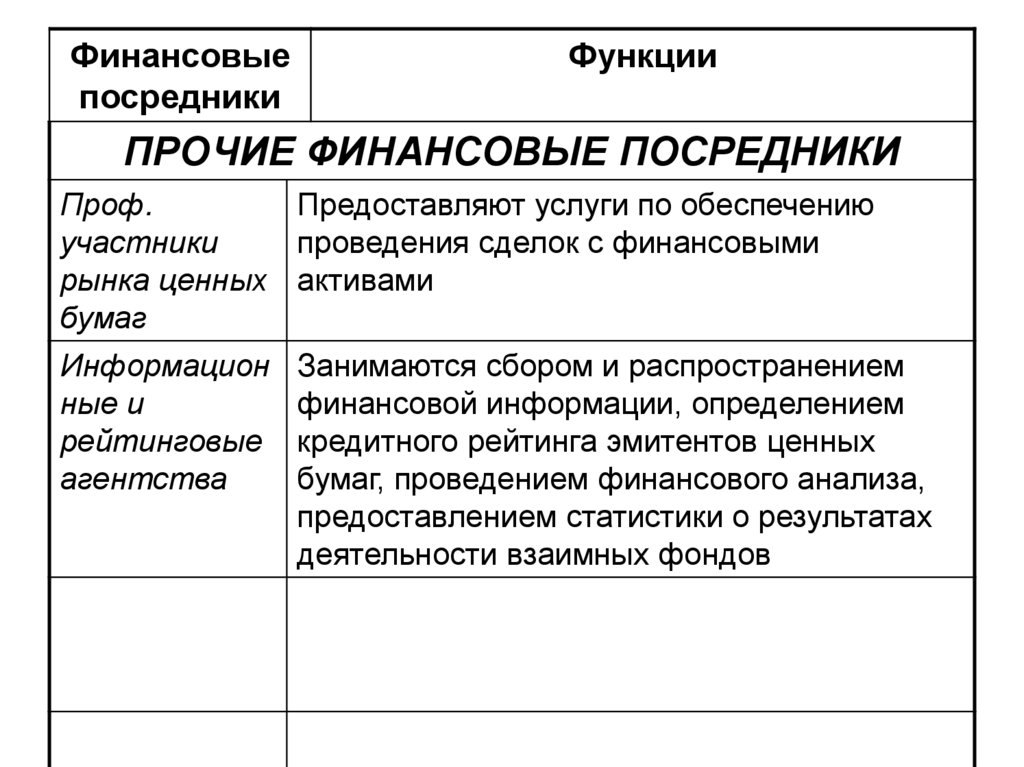

ПРОЧИЕ ФИНАНСОВЫЕ ПОСРЕДНИКИ

Проф.

Предоставляют услуги по обеспечению

участники

проведения сделок с финансовыми

рынка ценных активами

бумаг

Информацион

ные и

рейтинговые

агентства

Занимаются сбором и распространением

финансовой информации, определением

кредитного рейтинга эмитентов ценных

бумаг, проведением финансового анализа,

предоставлением статистики о результатах

деятельности взаимных фондов

Финансы

Финансы