Похожие презентации:

Финансовая деятельность предприятия

1. Финансовая деятельность предприятия

2. Содержание финансовой деятельности предприятия

Финансовый механизм предприятий – это системауправления финансовыми потоками предприятий для

реализации внешних и внутренних финансовых

отношений предприятия.

Финансовый механизм включает шесть элементов:

финансовые методы;

финансовые инструменты;

финансовые отношения;

правовое регулирование;

нормативное обеспечение;

информационное обеспечение.

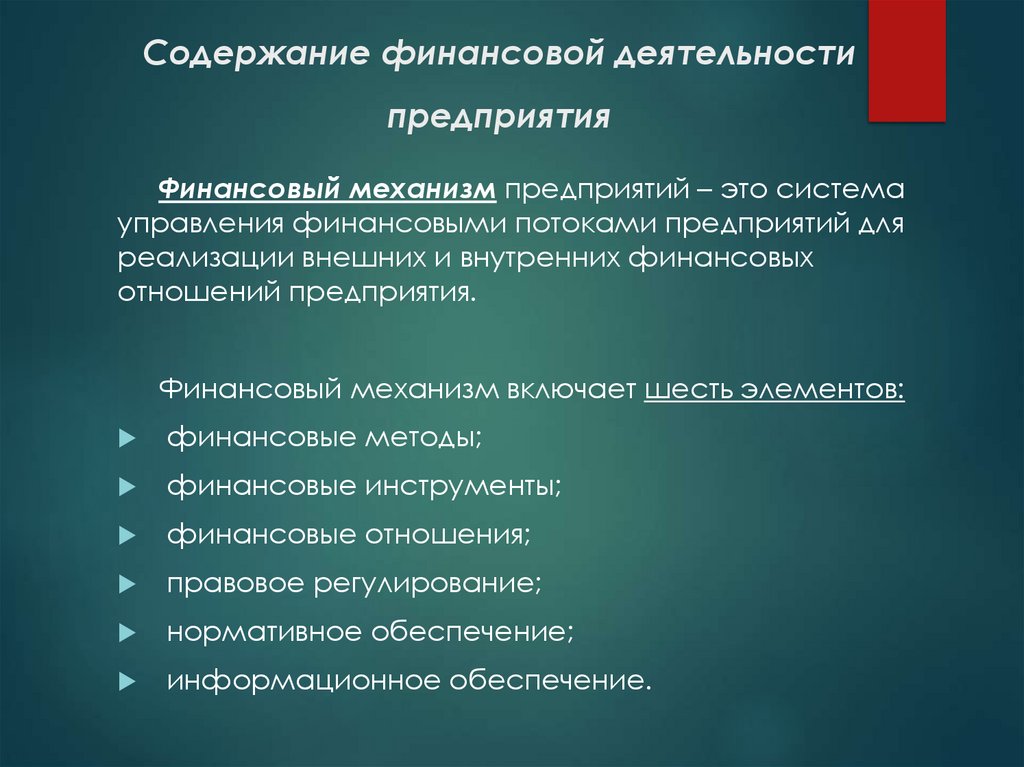

3. Основные финансово-экономические показатели

Основные финансово-экономическиеПоказатели ликвидности

показатели

Показатель

Расчет

Коэффициент абсолютной ликвидности (LR)

Показывает, какая доля краткосрочных долговых

обязательств может быть покрыта за счет денежных

средств и их эквивалентов в виде рыночных ценных

бумаг и депозитов, т.е. практически абсолютно

ликвидными активами.

Рекомендуемые значения: 0.2 - 0.5

LR = (Денежные средства +

Краткосрочные инвестиции) /

Текущие обязательства

Коэффициент срочной ликвидности (QR)

Отношение наиболее ликвидной части оборотных средств

к

краткосрочным

обязательствам.

Рекомендуемое

значение показателя >1.

QR = (Денежные средства +

Краткосрочные инвестиции +

Счета и векселя к получению) /

Текущие обязательства

Коэффициент текущей ликвидности (CR)

CR = Текущие активы /

Показывает, достаточно ли у предприятия средств,

Текущие обязательства

которые могут быть использованы для погашения

краткосрочных обязательств. Значение 1-2.

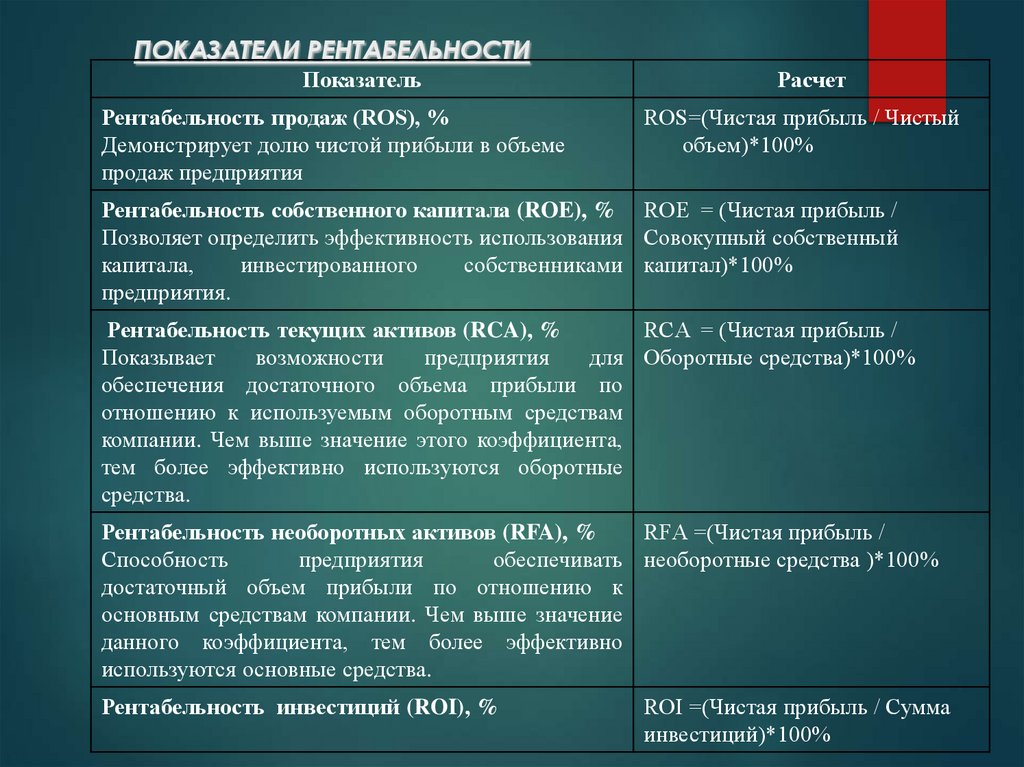

4. ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ

ПоказательРентабельность продаж (ROS), %

Демонстрирует долю чистой прибыли в объеме

продаж предприятия

Расчет

ROS=(Чистая прибыль / Чистый

объем)*100%

Рентабельность собственного капитала (ROE), % ROE = (Чистая прибыль /

Позволяет определить эффективность использования Совокупный собственный

капитала,

инвестированного

собственниками капитал)*100%

предприятия.

Рентабельность текущих активов (RCA), %

RCA = (Чистая прибыль /

Показывает

возможности

предприятия

для Оборотные средства)*100%

обеспечения достаточного объема прибыли по

отношению к используемым оборотным средствам

компании. Чем выше значение этого коэффициента,

тем более эффективно используются оборотные

средства.

Рентабельность необоротных активов (RFA), %

RFА =(Чистая прибыль /

Способность

предприятия

обеспечивать необоротные средства )*100%

достаточный объем прибыли по отношению к

основным средствам компании. Чем выше значение

данного коэффициента, тем более эффективно

используются основные средства.

Рентабельность инвестиций (ROI), %

ROI =(Чистая прибыль / Сумма

инвестиций)*100%

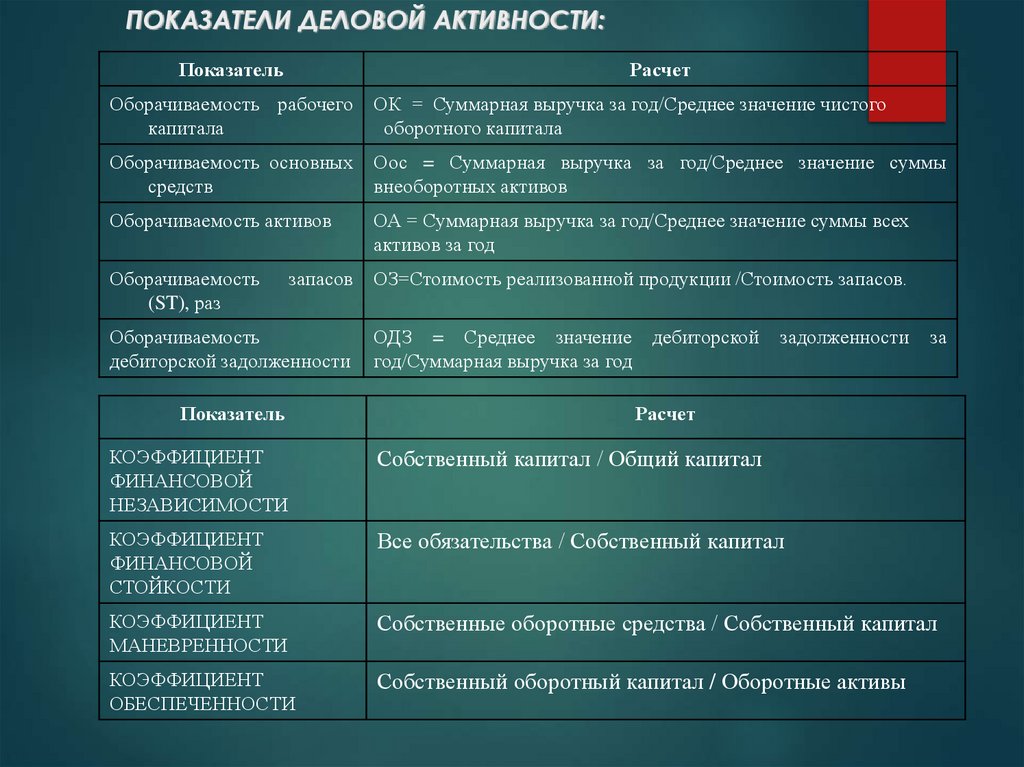

5. ПОКАЗАТЕЛИ ДЕЛОВОЙ АКТИВНОСТИ:

ПоказательРасчет

Оборачиваемость рабочего

капитала

ОК = Суммарная выручка за год/Среднее значение чистого

оборотного капитала

Оборачиваемость основных

средств

Оос = Суммарная выручка за год/Среднее значение суммы

внеоборотных активов

Оборачиваемость активов

ОА = Суммарная выручка за год/Среднее значение суммы всех

активов за год

Оборачиваемость

(ST), раз

ОЗ=Стоимость реализованной продукции /Стоимость запасов.

запасов

Оборачиваемость

дебиторской задолженности

Показатель

ОДЗ = Среднее значение дебиторской

год/Суммарная выручка за год

задолженности

за

Расчет

КОЭФФИЦИЕНТ

ФИНАНСОВОЙ

НЕЗАВИСИМОСТИ

Собственный капитал / Общий капитал

КОЭФФИЦИЕНТ

ФИНАНСОВОЙ

СТОЙКОСТИ

Все обязательства / Собственный капитал

КОЭФФИЦИЕНТ

МАНЕВРЕННОСТИ

Собственные оборотные средства / Собственный капитал

КОЭФФИЦИЕНТ

ОБЕСПЕЧЕННОСТИ

Собственный оборотный капитал / Оборотные активы

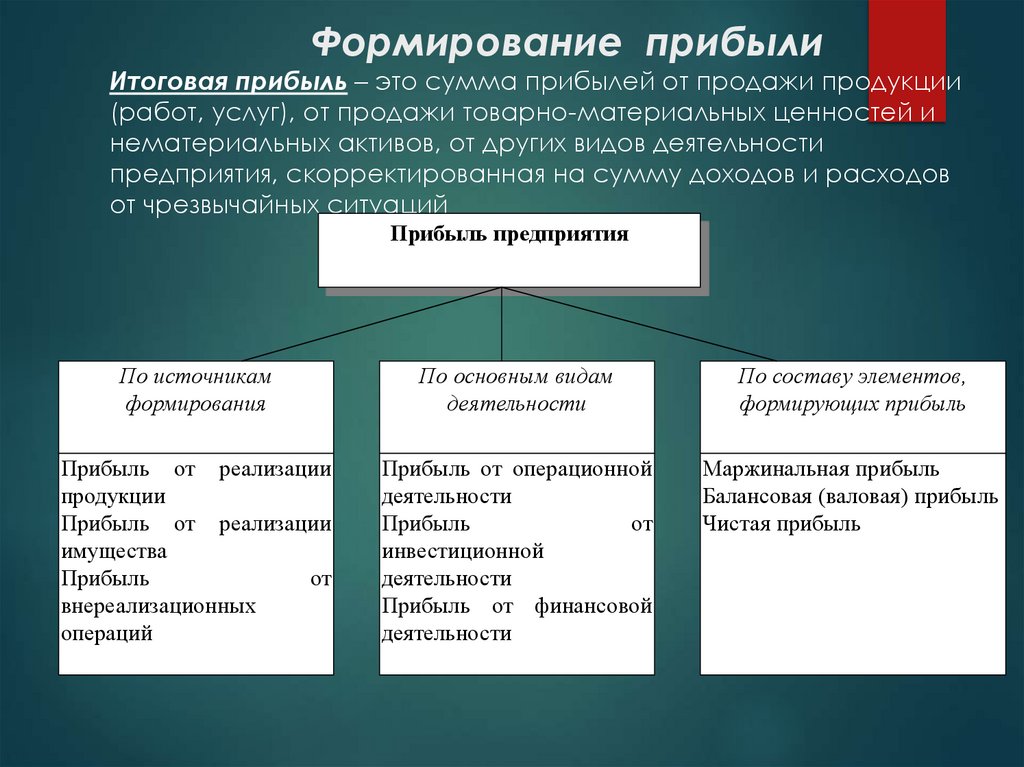

6. Формирование прибыли

Итоговая прибыль – это сумма прибылей от продажи продукции(работ, услуг), от продажи товарно-материальных ценностей и

нематериальных активов, от других видов деятельности

предприятия, скорректированная на сумму доходов и расходов

от чрезвычайных ситуаций

Прибыль предприятия

По источникам

формирования

По основным видам

деятельности

По составу элементов,

формирующих прибыль

Прибыль от реализации

продукции

Прибыль от реализации

имущества

Прибыль

от

внереализационных

операций

Прибыль от операционной

деятельности

Прибыль

от

инвестиционной

деятельности

Прибыль от финансовой

деятельности

Маржинальная прибыль

Балансовая (валовая) прибыль

Чистая прибыль

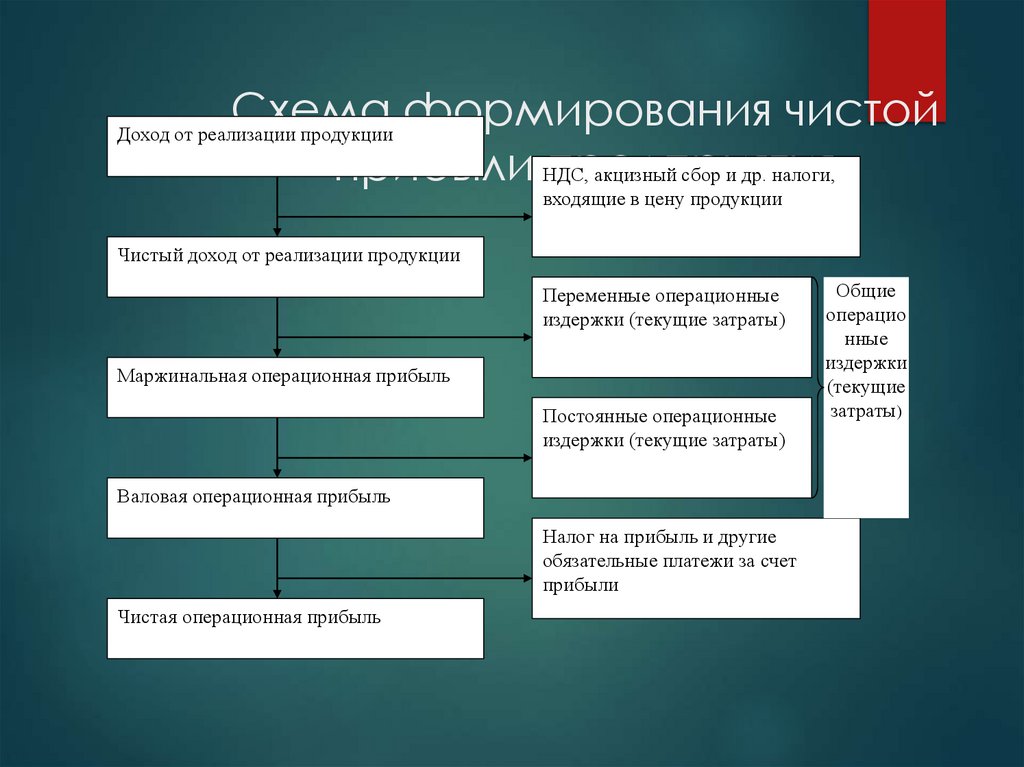

7. Схема формирования чистой прибыли предприятия

Схема формирования чистойприбыли НДС,

предприятия

акцизный сбор и др. налоги,

Доход от реализации продукции

входящие в цену продукции

Чистый доход от реализации продукции

Переменные операционные

издержки (текущие затраты)

Маржинальная операционная прибыль

Постоянные операционные

издержки (текущие затраты)

Валовая операционная прибыль

Налог на прибыль и другие

обязательные платежи за счет

прибыли

Чистая операционная прибыль

Общие

операцио

нные

издержки

(текущие

затраты)

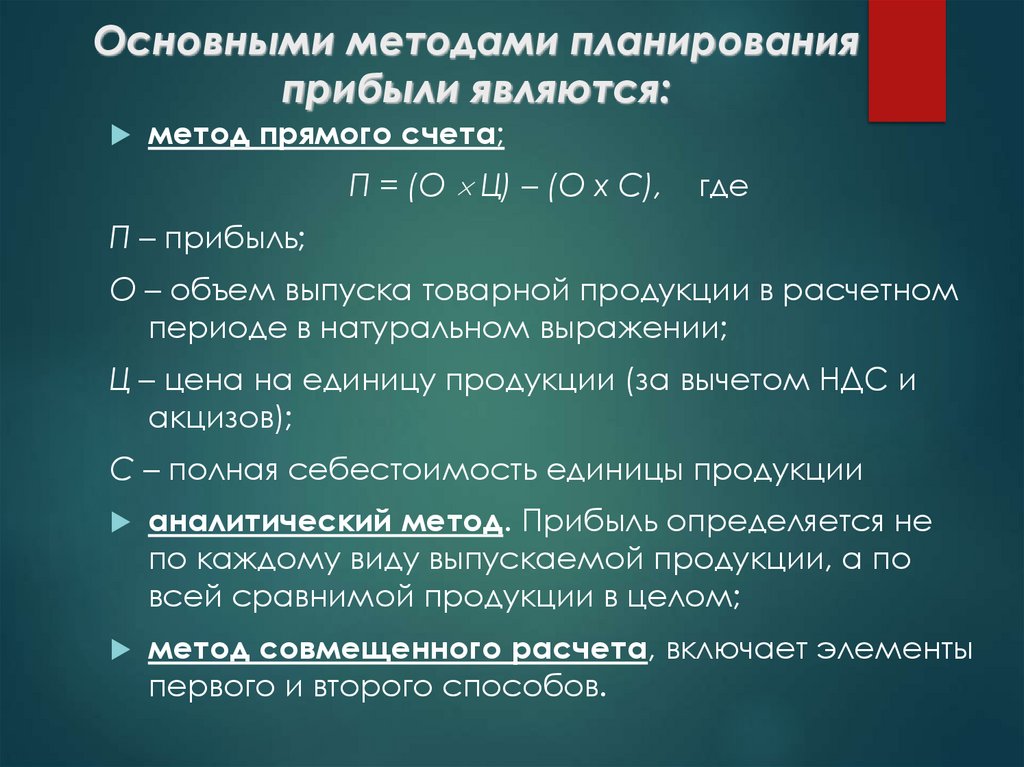

8. Основными методами планирования прибыли являются:

метод прямого счета;П = (О Ц) – (О х С),

где

П – прибыль;

О – объем выпуска товарной продукции в расчетном

периоде в натуральном выражении;

Ц – цена на единицу продукции (за вычетом НДС и

акцизов);

С – полная себестоимость единицы продукции

аналитический метод. Прибыль определяется не

по каждому виду выпускаемой продукции, а по

всей сравнимой продукции в целом;

метод совмещенного расчета, включает элементы

первого и второго способов.

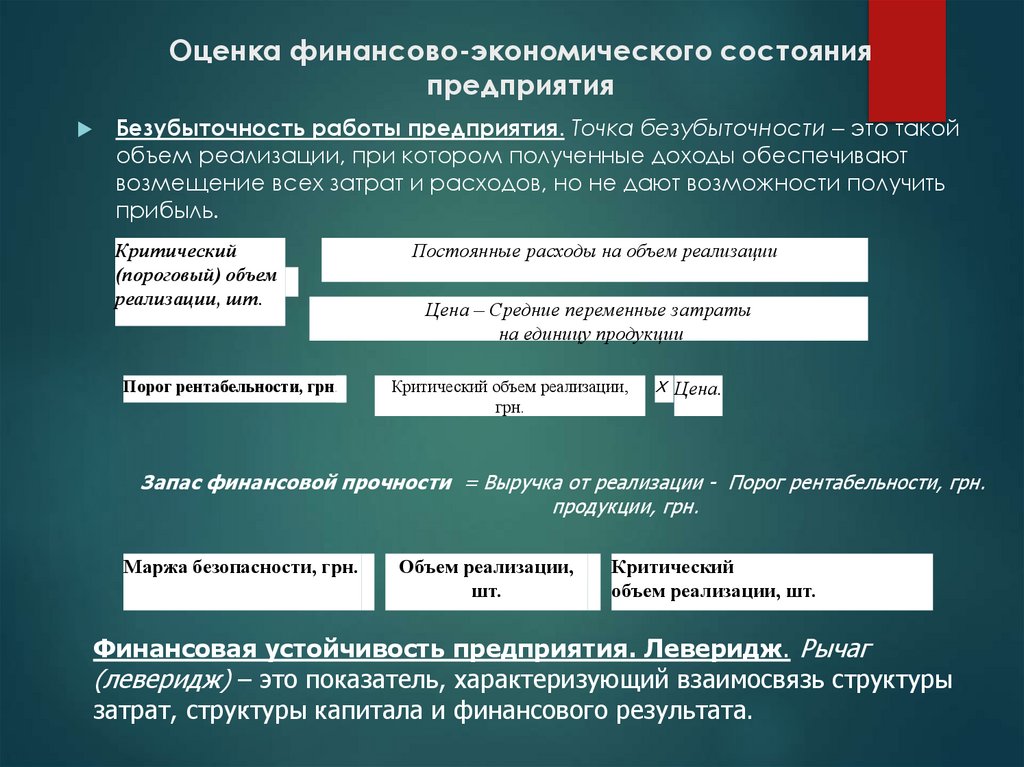

9. Оценка финансово-экономического состояния предприятия

Безубыточность работы предприятия. Точка безубыточности – это такойобъем реализации, при котором полученные доходы обеспечивают

возмещение всех затрат и расходов, но не дают возможности получить

прибыль.

Критический

(пороговый) объем =

реализации, шт.

Порог рентабельности, грн.=

Постоянные

расходы на объем реализации

Показатели

Цена – Средние переменные затраты

на единицу продукции

Критический объем реализации,

грн.

X Цена.

Запас финансовой прочности = Выручка от реализации - Порог рентабельности, грн.

продукции, грн.

Маржа безопасности, грн. =

Объем реализации, - Критический

шт.

объем реализации, шт.

Финансовая устойчивость предприятия. Леверидж. Рычаг

(леверидж) – это показатель, характеризующий взаимосвязь структуры

затрат, структуры капитала и финансового результата.

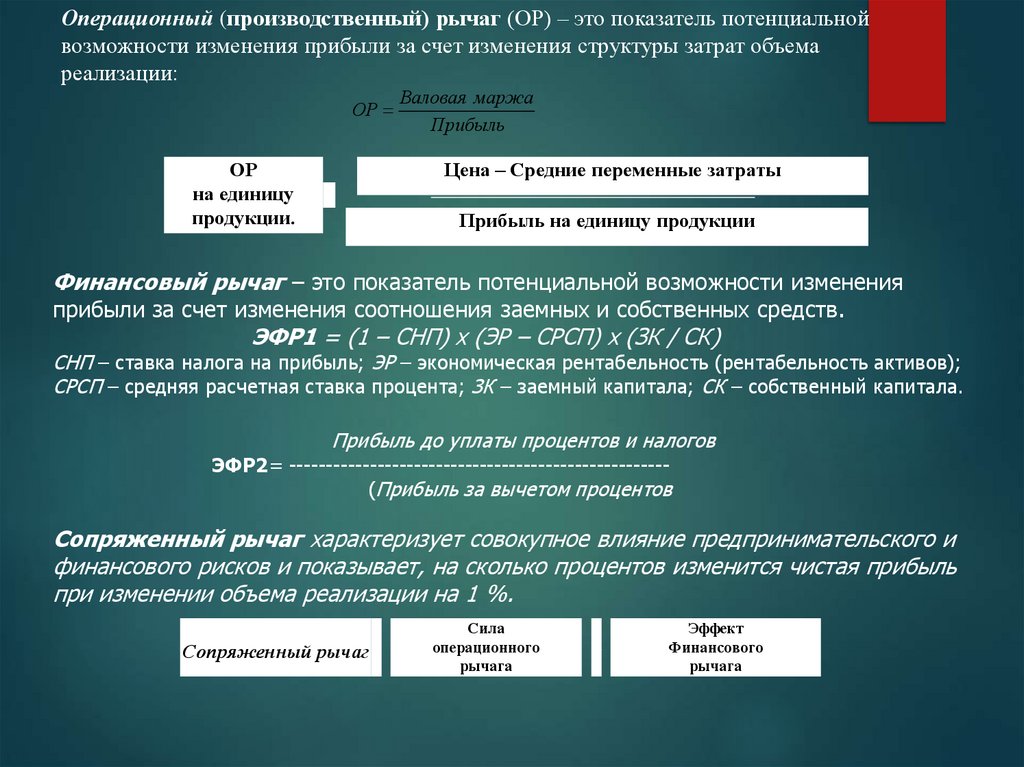

10.

Операционный (производственный) рычаг (ОР) – это показатель потенциальнойвозможности изменения прибыли за счет изменения структуры затрат объема

реализации:

ОР

ОР

на единицу

продукции.

Валовая маржа

Прибыль

Цена – Средние переменные затраты

=

Прибыль на единицу продукции

Финансовый рычаг – это показатель потенциальной возможности изменения

прибыли за счет изменения соотношения заемных и собственных средств.

ЭФР1 = (1 – СНП) х (ЭР – СРСП) х (ЗК / СК)

СНП – ставка налога на прибыль; ЭР – экономическая рентабельность (рентабельность активов);

СРСП – средняя расчетная ставка процента; ЗК – заемный капитала; СК – собственный капитала.

Прибыль до уплаты процентов и налогов

ЭФР2= ---------------------------------------------------(Прибыль за вычетом процентов

Сопряженный рычаг характеризует совокупное влияние предпринимательского и

финансового рисков и показывает, на сколько процентов изменится чистая прибыль

при изменении объема реализации на 1 %.

Сопряженный рычаг =

Сила

операционного

рычага

-

-

Эффект

Финансового

рычага

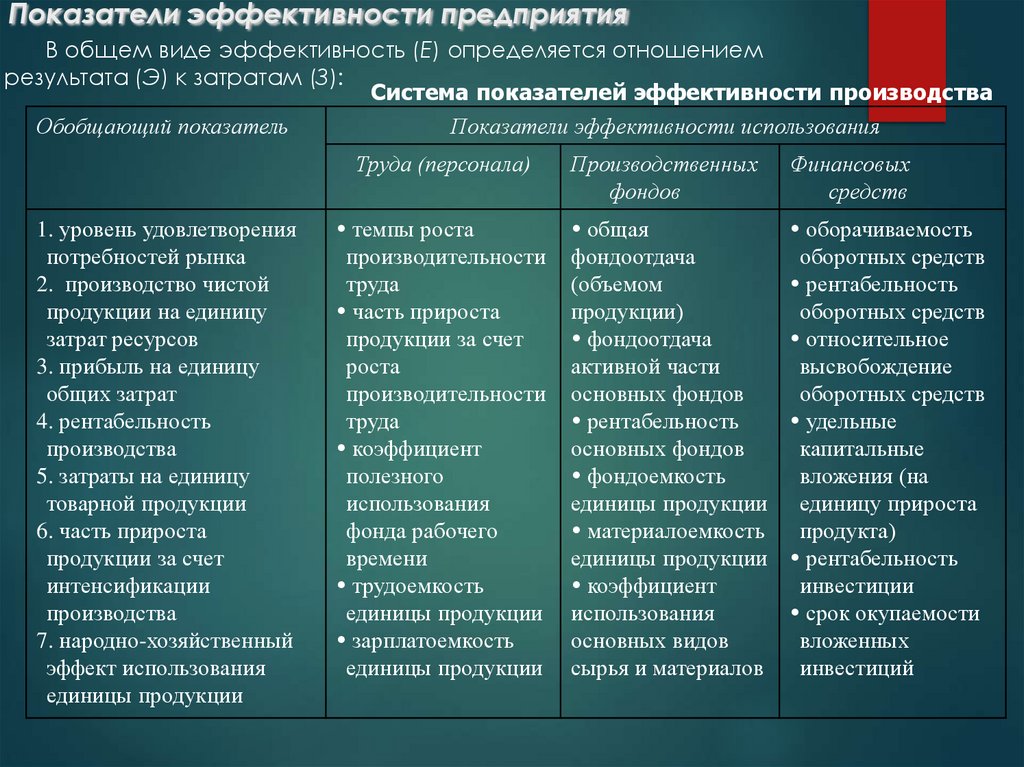

11. Показатели эффективности предприятия

В общем виде эффективность (Е) определяется отношениемрезультата (Э) к затратам (З):

Система показателей эффективности производства

Обобщающий показатель

Показатели эффективности использования

1. уровень удовлетворения

потребностей рынка

2. производство чистой

продукции на единицу

затрат ресурсов

3. прибыль на единицу

общих затрат

4. рентабельность

производства

5. затраты на единицу

товарной продукции

6. часть прироста

продукции за счет

интенсификации

производства

7. народно-хозяйственный

эффект использования

единицы продукции

Труда (персонала)

Производственных

фондов

Финансовых

средств

темпы роста

производительности

труда

часть прироста

продукции за счет

роста

производительности

труда

коэффициент

полезного

использования

фонда рабочего

времени

трудоемкость

единицы продукции

зарплатоемкость

единицы продукции

общая

фондоотдача

(объемом

продукции)

фондоотдача

активной части

основных фондов

рентабельность

основных фондов

фондоемкость

единицы продукции

материалоемкость

единицы продукции

коэффициент

использования

основных видов

сырья и материалов

оборачиваемость

оборотных средств

рентабельность

оборотных средств

относительное

высвобождение

оборотных средств

удельные

капитальные

вложения (на

единицу прироста

продукта)

рентабельность

инвестиции

срок окупаемости

вложенных

инвестиций

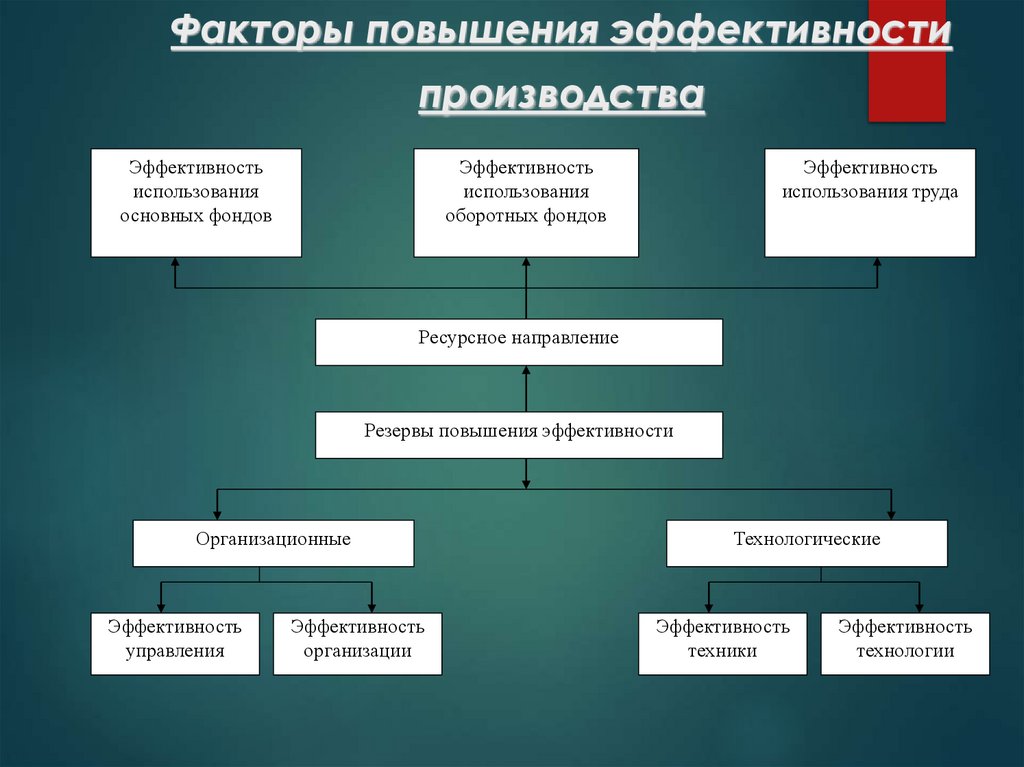

12. Факторы повышения эффективности производства

Эффективностьиспользования

основных фондов

Эффективность

использования

оборотных фондов

Эффективность

использования труда

Ресурсное направление

Резервы повышения эффективности

Организационные

Эффективность

управления

Эффективность

организации

Технологические

Эффективность

техники

Эффективность

технологии

Финансы

Финансы