Похожие презентации:

Акцизы

1.

АКЦИЗЫглава 22 Налогового кодекса РФ

2.

План1.Экономическая сущность акцизов.

Подакцизные товары

2.Налогоплательщики, объекты

налогообложения, налоговая база, ставки

3.Налоговые освобождения, порядок

исчисления и уплаты

3.

Акцизы являются федеральным косвеннымналогом, включаемым в стоимость

подакцизных товаров и оплачиваемым

покупателями подакцизных товаров,

регулируются НК РФ (главой 22 «Акцизы»)

и обязательны к применению на всей

территории Российской Федерации.

4.

Налоговый кодекс РФ дает исчерпывающийперечень подакцизных товаров ст.181

• спирт этиловый из всех видов сырья, за исключением спирта

коньячного;

• спиртосодержащая продукция с объемами долей этилового

спирта более 9%;

• алкогольная продукция;

• пиво;

• табачная продукция;

• автомобили легковые и мотоциклы с мощностью двигателя

свыше 112,5 кВт (150 л. с);

• автомобильный бензин;

• дизельное топливо;

• прямогонный бензин;

• моторные масла для дизельных и (или) карбюраторных

(инжекторных) двигателей

5.

Налогоплательщики ст. 179• организации;

• индивидуальные предприниматели;

• лица, перемещающие товары через таможенную

границу Российской Федерации, определяемые в

соответствии с Таможенным кодексом РФ.

Организации и иные лица признаются

налогоплательщиками, если они совершают операции,

подлежащие налогообложению.

6.

Объектом налогообложения ст. 182признаются следующие операции по

обороту подакцизных товаров:

1.Реализация:

• на территории Российской Федерации лицами произведенных ими

подакцизных товаров, в том числе реализация предметов залога и

передача подакцизных товаров по соглашению о предоставлении

отступного или инновации. Передача прав собственности на

подакцизные товары одним лицом другому лицу на возмездной и

(или) безвозмездной основе, а также использование их при

натуральной оплате признаются реализацией подакцизных товаров;

• лицами переданных им на основании приговоров или решений судов,

арбитражных судов или других уполномоченных на то

государственных органов конфискованных и (или) бесхозяйных

подакцизных товаров, подакцизных товаров, от которых произошел

отказ в пользу государства и которые подлежат обращению. В

государственную и (или) муниципальную собственность.

7.

2.Передача:• на территории Российской Федерации лицами произведенных

ими из давальческого сырья (материалов) подакцизных товаров

собственнику указанного сырья (материалов) либо другим лицам, в

том числе получение указанных подакцизных товаров в собственность

в счет оплаты услуг по производству подакцизных товаров из

давальческого сырья (материалов);

• в структуре организации произведенных подакцизных товаров для

дальнейшего производства неподакцизных товаров, за исключением

передачи произведенного прямогонного бензина для дальнейшего

производства продукции нефтехимии в структуре организации,

имеющей свидетельство о регистрации лица, совершающего операции

с прямогонным бензином, и (или) передачи произведенного

денатурированного этилового спирта для производства

неспиртосодержащей продукции в структуре организации, имеющей

свидетельство о регистрации организации, совершающей операции с

денатурированным этиловым спиртом;

8.

• на территории Российской Федерации лицами произведенных имиподакцизных товаров для собственных нужд;

• на территории Российской Федерации лицами произведенных ими

подакцизных товаров в уставный (складочный) капитал организаций,

паевые фонды кооперативов, а также в качестве взноса по договору

простого товарищества (договору о совместной деятельности);

• на территории Российской Федерации организацией (хозяйственным

обществом или товариществом) произведенных ею подакцизных

товаров (за исключением нефтепродуктов) своему участнику (его

правопреемнику или наследнику) при его выходе (выбытии) из

организации (хозяйственного общества или товарищества), а также

передача подакцизных товаров, произведенных в рамках договора

простого товарищества (договора о совместной деятельности),

участнику (его правопреемнику или наследнику) указанного договора

при выделе его доли из имущества, находящегося в общей

собственности участников договора, или разделе такого имущества;

• произведенных подакцизных товаров на переработку на давальческой

основе.

9.

3.Ввоз подакцизных товаров натаможенную территорию Российской

Федерации.

10.

4.Получение (оприходование):• денатурированного этилового спирта

организацией, имеющей свидетельство на

производство неспиртосодержащей продукции.

Получением денатурированного этилового спирта

признается приобретение денатурированного

спирта в собственность;

• прямогонного бензина организацией, имеющей

свидетельство на переработку прямогонного

бензина. Получением прямогонного бензина

признается приобретение прямогонного бензина в

собственность.

11.

Определение налоговой базы приреализации (передаче) или получении

подакцизных товаров ст. 187

• определяется отдельно по каждому виду

подакцизного товара.

• Налоговая база при реализации (передаче)

произведенных налогоплательщиком

подакцизных товаров в зависимости от

установленных в отношении этих товаров

налоговых ставок определяется:

12.

Налоговые ставкипо подакцизным товарам,

в отношении которых

установлены:

Твердые (специфические)

налоговые ставки (в

абсолютной сумме на

единицу измерения)

Налоговая база

Объем реализованных

(переданных)

подакцизных товаров

в натуральном

выражении

13.

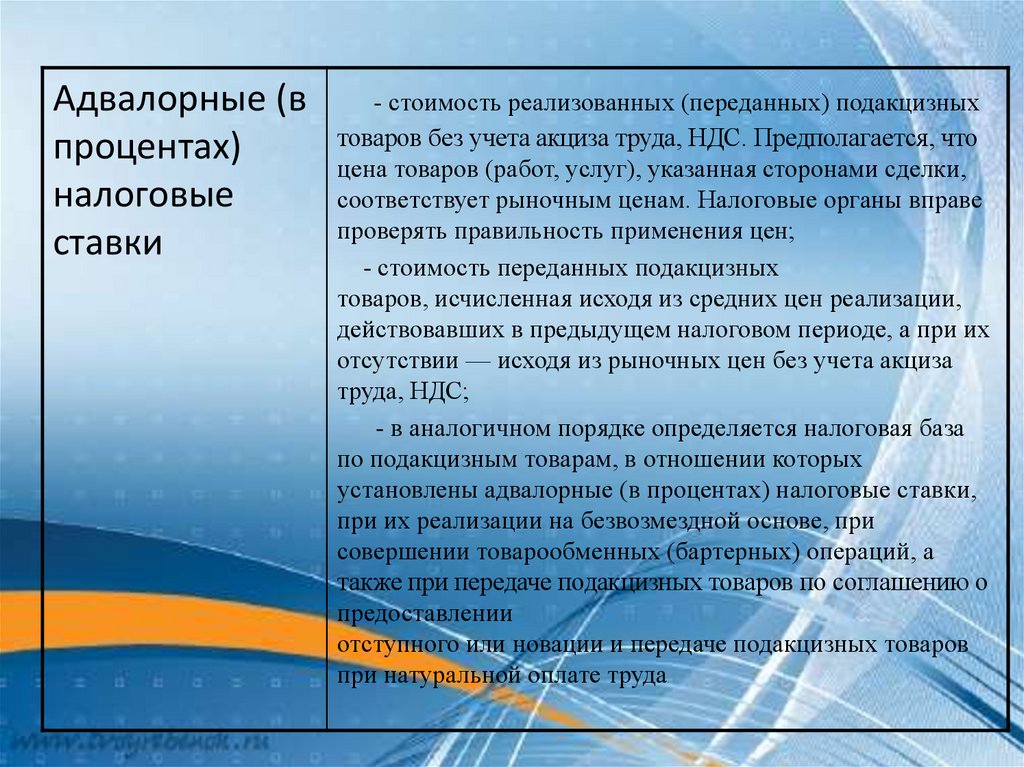

Адвалорные (впроцентах)

налоговые

ставки

- стоимость реализованных (переданных) подакцизных

товаров без учета акциза труда, НДС. Предполагается, что

цена товаров (работ, услуг), указанная сторонами сделки,

соответствует рыночным ценам. Налоговые органы вправе

проверять правильность применения цен;

- стоимость переданных подакцизных

товаров, исчисленная исходя из средних цен реализации,

действовавших в предыдущем налоговом периоде, а при их

отсутствии — исходя из рыночных цен без учета акциза

труда, НДС;

- в аналогичном порядке определяется налоговая база

по подакцизным товарам, в отношении которых

установлены адвалорные (в процентах) налоговые ставки,

при их реализации на безвозмездной основе, при

совершении товарообменных (бартерных) операций, а

также при передаче подакцизных товаров по соглашению о

предоставлении

отступного или новации и передаче подакцизных товаров

при натуральной оплате труда

14.

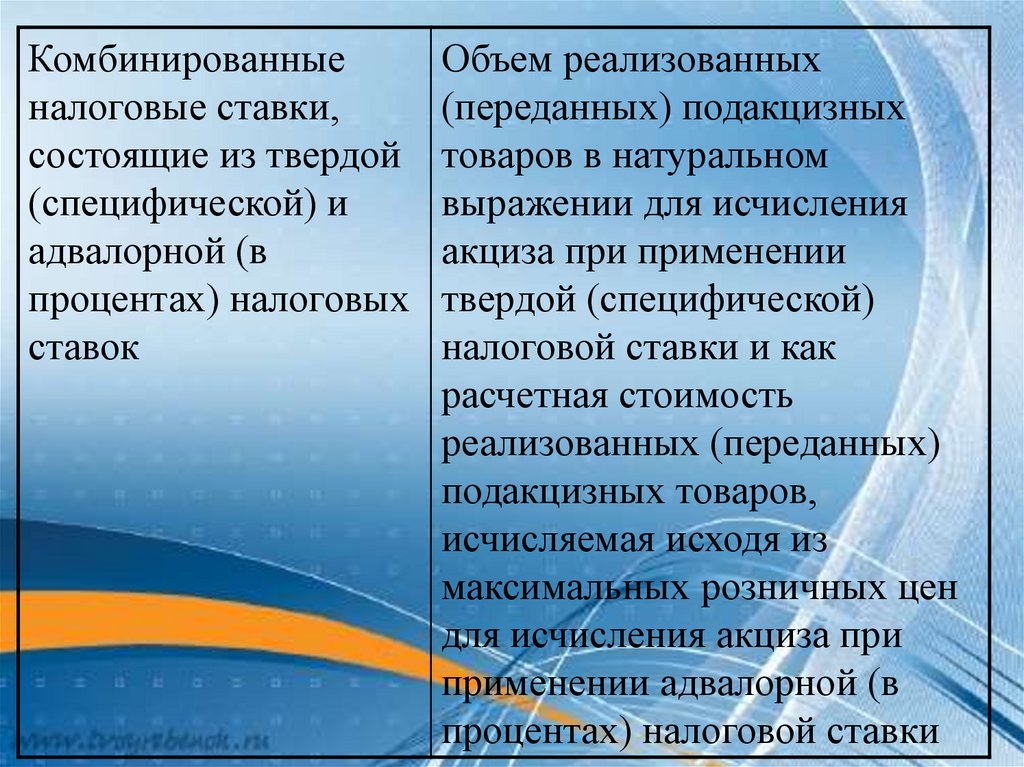

Комбинированныеналоговые ставки,

состоящие из твердой

(специфической) и

адвалорной (в

процентах) налоговых

ставок

Объем реализованных

(переданных) подакцизных

товаров в натуральном

выражении для исчисления

акциза при применении

твердой (специфической)

налоговой ставки и как

расчетная стоимость

реализованных (переданных)

подакцизных товаров,

исчисляемая исходя из

максимальных розничных цен

для исчисления акциза при

применении адвалорной (в

процентах) налоговой ставки

15.

Налоговые ставкиСтатья 193. Налоговые ставки

16.

Льготы по акцизамст. 183 НК РФ дает перечень операций

освобожденных от налогообложения.

17.

Налоговый период ст. 192.Налоговым периодом является календарный

месяц.

18.

Статья 194. Порядок исчисления акциза иавансового платежа акциза

19.

Порядок отнесения сумм акциза ст. 199Суммы акциза, исчисленные

налогоплательщиком при реализации подакцизных

товаров (за исключением реализации на

безвозмездной основе) и предъявленные

покупателю, относятся у налогоплательщика на

стоимость реализованных подакцизных товаров с

учетом положений главы 25 настоящего Кодекса.

20.

Статья 200. Налоговые вычетыСтатья 201. Порядок применения

налоговых вычетов

21.

Сроки и порядок уплаты акциза присовершении операций с подакцизными

товарами ст. 204

Уплата акциза при реализации (передаче)

налогоплательщиками

произведенных

ими

подакцизных товаров производится исходя из

фактической реализации (передачи) указанных

товаров за истекший налоговый период не позднее

25-го числа месяца, следующего за истекшим

налоговым периодом.

22.

Решить задачуКомпания «Роснефть» реализовала в

отчетном периоде 2021 году 800 т

автомобильного бензина с октановым

числом 80 на сумму 14400000 руб. (без

НДС и акцизов), изучить статью 193 НК

РФ «Налоговые ставки». Определить сумму

акциза и НДС.

23.

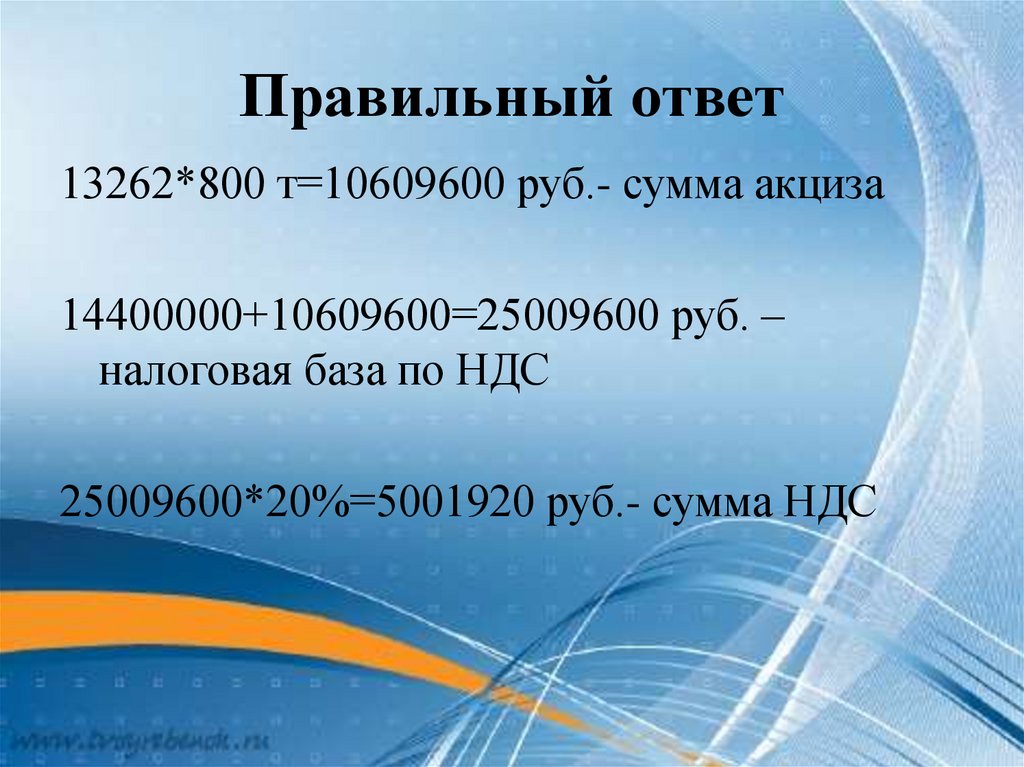

Правильный ответ13262*800 т=10609600 руб.- сумма акциза

14400000+10609600=25009600 руб. –

налоговая база по НДС

25009600*20%=5001920 руб.- сумма НДС

24.

Решить задачуГидролизный завод реализовал в

отчетном периоде 2021 году 20 000 л

этилового спирта на сумму 300000 руб.

(без НДС и акцизов), изучить статью 193

НК РФ «Налоговые ставки». Определить

сумму акциза и НДС.

25.

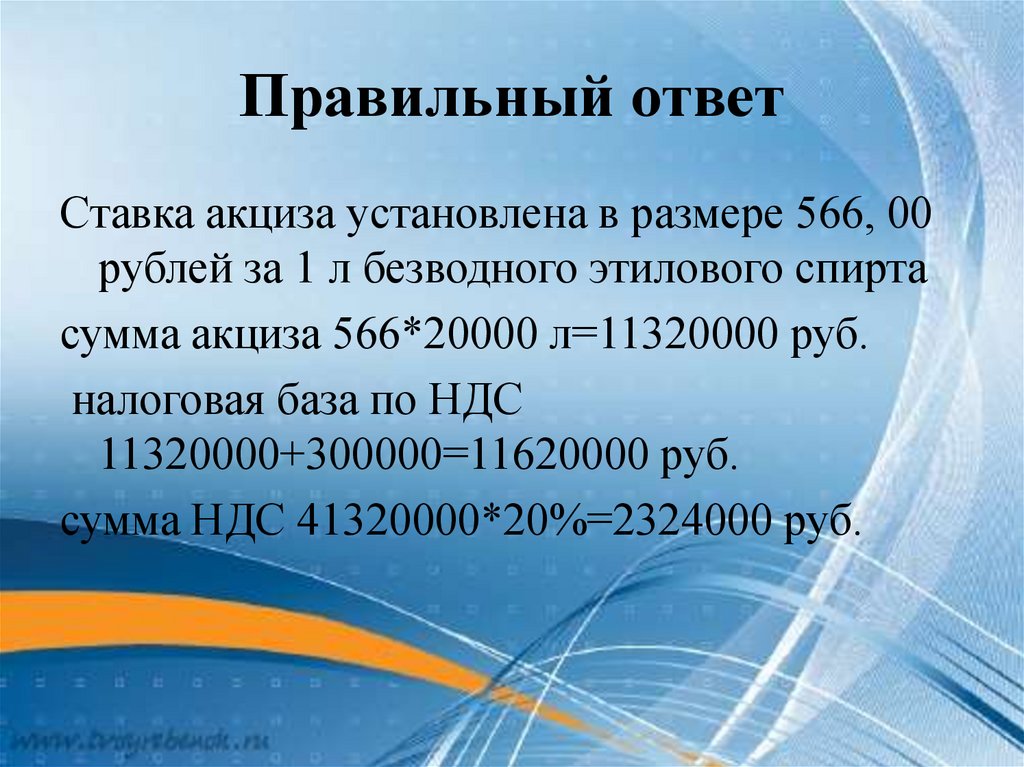

Правильный ответСтавка акциза установлена в размере 566, 00

рублей за 1 л безводного этилового спирта

сумма акциза 566*20000 л=11320000 руб.

налоговая база по НДС

11320000+300000=11620000 руб.

сумма НДС 41320000*20%=2324000 руб.

26.

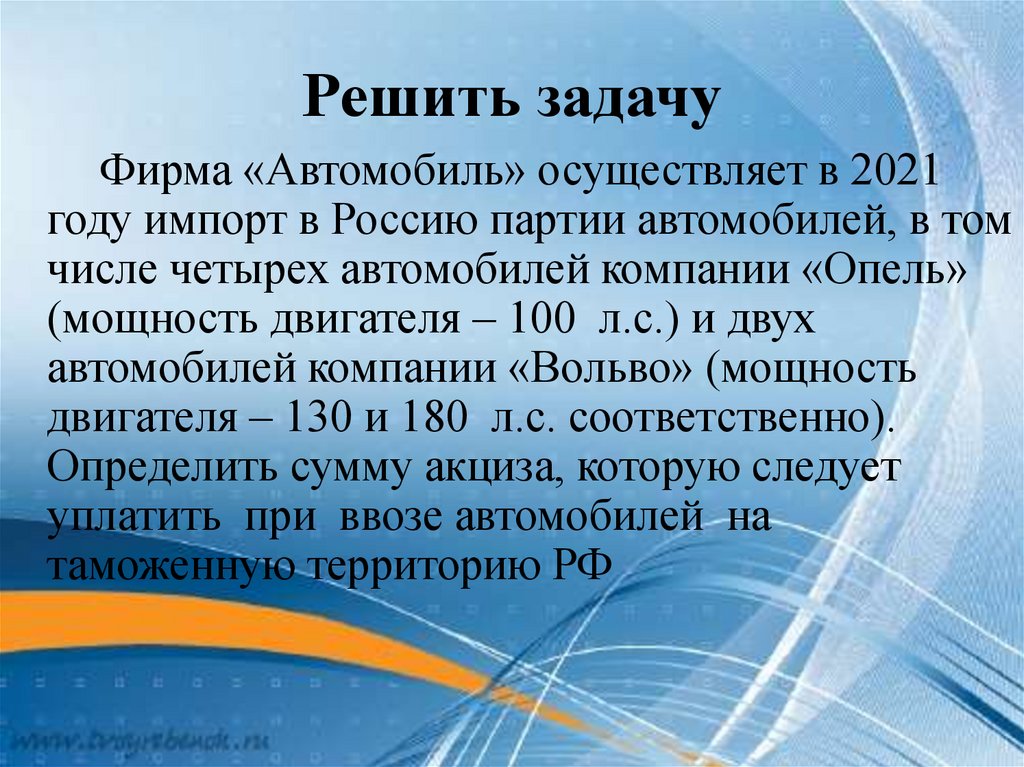

Решить задачуФирма «Автомобиль» осуществляет в 2021

году импорт в Россию партии автомобилей, в том

числе четырех автомобилей компании «Опель»

(мощность двигателя – 100 л.с.) и двух

автомобилей компании «Вольво» (мощность

двигателя – 130 и 180 л.с. соответственно).

Определить сумму акциза, которую следует

уплатить при ввозе автомобилей на

таможенную территорию РФ

27.

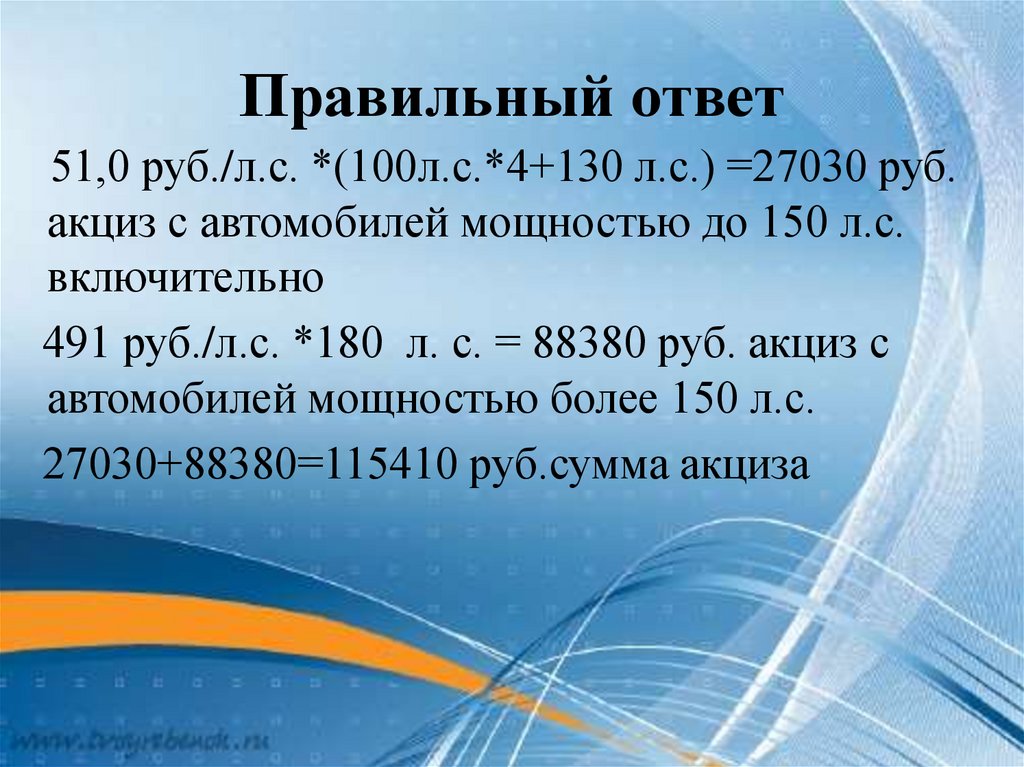

Правильный ответ51,0 руб./л.с. *(100л.с.*4+130 л.с.) =27030 руб.

акциз с автомобилей мощностью до 150 л.с.

включительно

491 руб./л.с. *180 л. с. = 88380 руб. акциз с

автомобилей мощностью более 150 л.с.

27030+88380=115410 руб.сумма акциза

Финансы

Финансы