Похожие презентации:

Финансы публичных компаний

1.

Казанский (Приволжский) федеральный университетИнститут управления, экономики и финансов

ФИНАНСЫ ПУБЛИЧНЫХ КОМПАНИЙ

2. Финансовая среда функционирования публичных компаний

Инвесторы и финансовые менеджеры не находятся ввакууме – они действуют в сложной и развитой финансовой

среде.

Финансовая среда включает: финансовые рынки и

институты, политику регулирования со стороны

правительств, налоговую политику, а также экономику

государств в целом.

В последние десятилетия финансовая среда развивалась

стремительно и подвергалась серьезным изменениям,

представляя финансовым менеджерам и инвесторам как

новые возможности, так и вынуждая их сталкиваться с

новыми рисками.

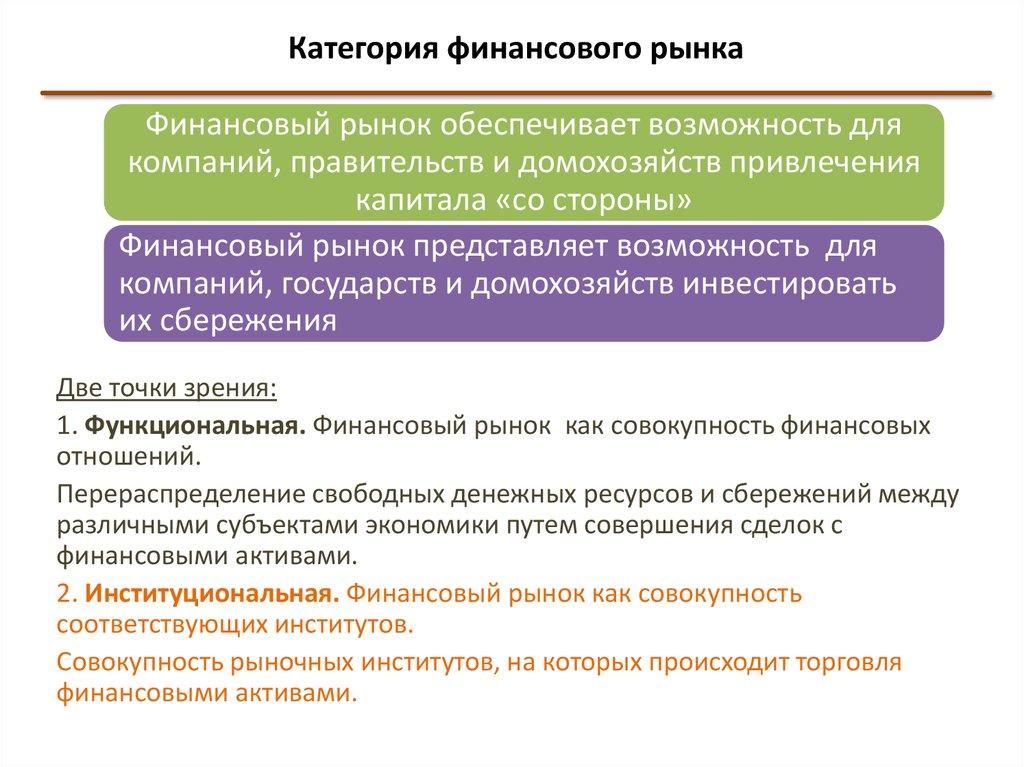

3. Категория финансового рынка

Финансовый рынок обеспечивает возможность длякомпаний, правительств и домохозяйств привлечения

капитала «со стороны»

Финансовый рынок представляет возможность для

компаний, государств и домохозяйств инвестировать

их сбережения

Две точки зрения:

1. Функциональная. Финансовый рынок как совокупность финансовых

отношений.

Перераспределение свободных денежных ресурсов и сбережений между

различными субъектами экономики путем совершения сделок с

финансовыми активами.

2. Институциональная. Финансовый рынок как совокупность

соответствующих институтов.

Совокупность рыночных институтов, на которых происходит торговля

финансовыми активами.

4. Экономическая основа возникновения и функционирования финансовых рынков

Сбережения -накапливаемая часть денежных

доходов

населения,

предназначенная

для

удовлетворения потребностей в будущем.

Инвестиции -

происходит от латинского слова

«invest», что означает вкладывать. В более широком смысле он

выражает вложение капитала с целью его дальнейшего

возрастания.

Заимствование -

соглашение, согласно которому

компания привлекает денежные средства для осуществления

инвестиций в обмен на обязательство выплатить эти средства в

будущем с оговоренным процентом.

Кредитование –

соглашение, по которому

кредитор предоставляет во временное и возмездное

пользование ссуду в денежной или иной форме заемщику.

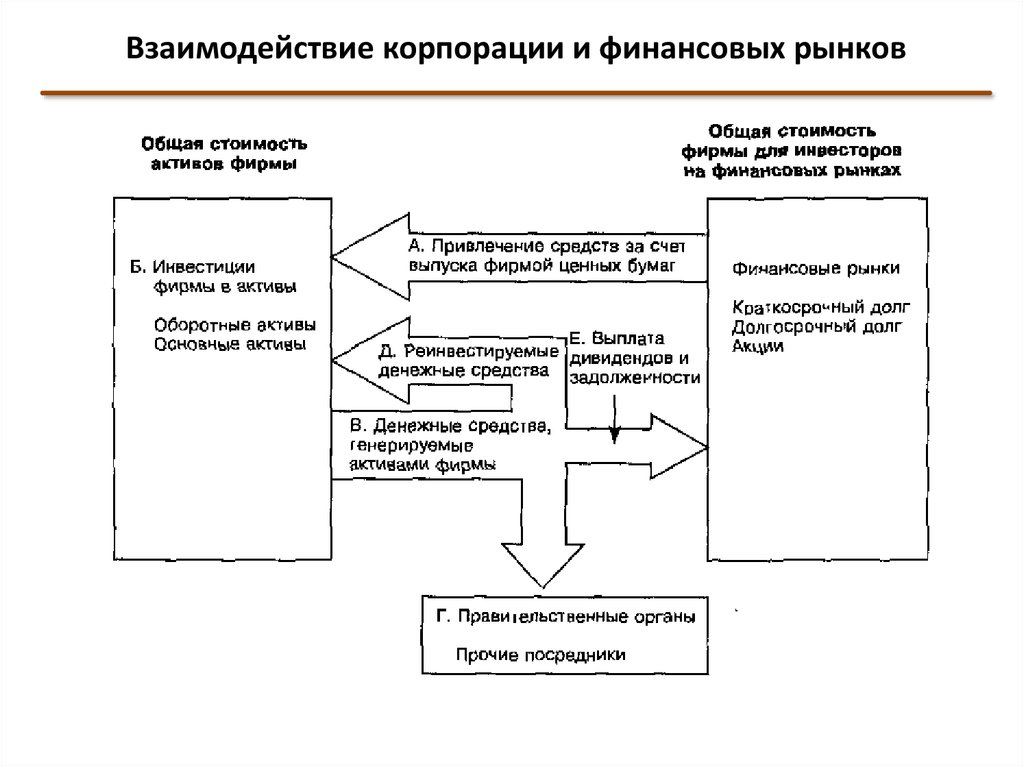

5. Взаимодействие корпорации и финансовых рынков

6. Виды рынков

Рынки физических активов – товарные рынки: пшеница, автомобили,недвижимость и др.

Рынки финансовых активов – финансовые рынки: акции, облигации, векселя и др.

Рынки производных финансовых инструментов.

Спот-рынки и фьючерсные рынки.

Денежные рынки – рынки краткосрочных высоколиквидных и низкорисковых

долговых ценных бумаг.

Фондовые рынки – рынки средне – и долгосрочной задолженности и

корпоративных акций.

Рынки ипотечных долговых бумаг - котируют долговые инструменты, связанные с

займами на недвижимость, а также на сельхоз. Угодья.

Рынки потребительских кредитов.

Мировые, национальные, региональные и местные рынки.

Первичные рынки – компания привлекает капитал путем размещения вновь

зарегистрированных ценных бумаг. Рынок первоначального первичного

предложения (IPO) – распространяются акции вновь созданной публичной

компании

Вторичные рынки – сделки с уже выпущенными ранее в обращение ценными

бумагами

Рынки частных сделок – банковские ссуды, страхование автогражданской

ответственности в страховой фирме и т.д.

7.

8. Финансовая система

Здоровая экономика зависит от эффективности перетокакапитала от людей, осуществляющих сбережения к

компаниям и частным лицам, испытывающим потребность в

денежных средствах.

Рыночное равновесие, благодаря которому средства

распределяются в экономике базируется не только на

ожидаемом доходе, но и на присущем финансовому

инструменту риске.

Капитал перемещается по всему миру в ответ на изменения

процентных ставок и курсов валют и эти движения могут

подорвать не только национальные финансовые институты,

но и экономику страны в целом.

9. Базовые технологии финансовой системы

Делегирование кредитов - решение о передаче прав распределения кредитовтретьей стороне.

Замещение кредитов – 1) Замещение наличных денег кредитными операциями

заключается в создании на их основе платежных средств, использование которых

приводит к экономии издержек обращения. 2) С точки зрения рефинансирования

кредита путем замещения кредита полученного в одном банке, новым кредитом.

Пулинг

1) усреднение цен ценных бумаг, купленных в разные периоды, производимое для у

становления

сумм, облагаемых налогом на реализованный прирост капитала; 2) концентрация вс

ех сделок инвесторов с ценными бумагами на счетах у посредников.

Неттинг – является частью клиринга и представляет собой процесс, при котором

денежные требования клиента засчитываются против его денежных обязательств (то

есть взаимозачёт в области денежного оборота). По результатам неттинга для

каждого клиента определяется чистое сальдо — позиция (то есть остаток на

величину денежных требований, если таковые превышали денежные обязательства

и наоборот). Неттинг применяется в процентных свопах, сальдо составляет разницу

между доходом, исчисленным как фиксированный процент от базовой суммы, и

доходом, исчисленным как «плавающий» процент (ставка) от базы. Сальдо

выплачивается той стороне, чей доход был большим.

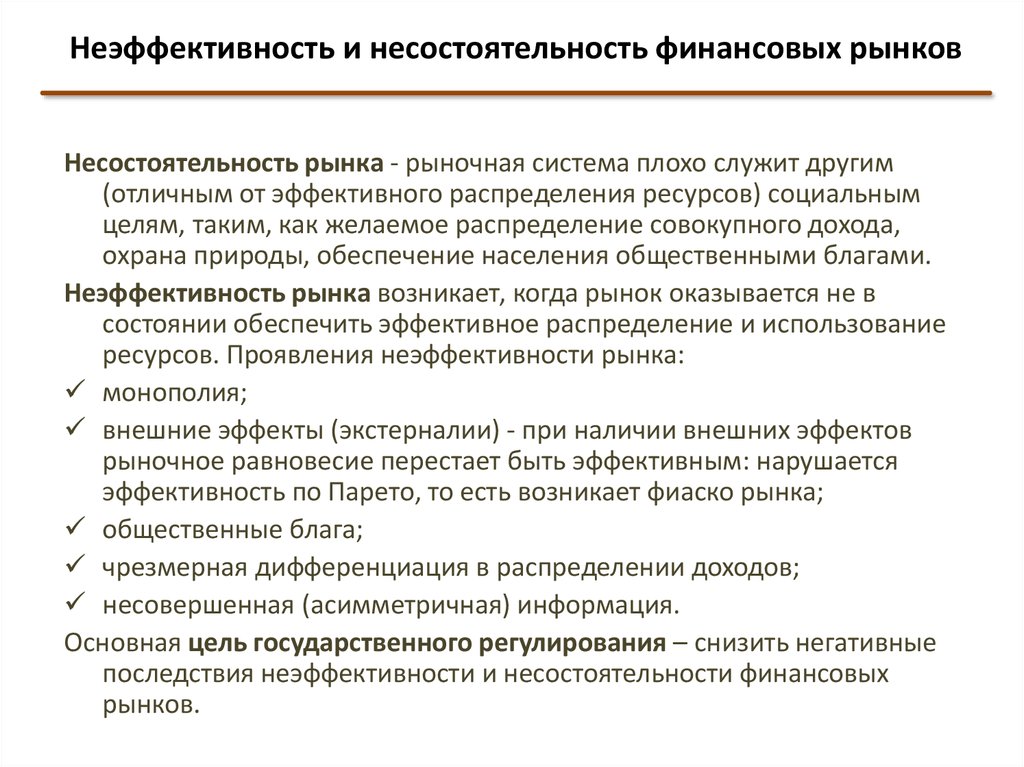

10. Неэффективность и несостоятельность финансовых рынков

Несостоятельность рынка - рыночная система плохо служит другим(отличным от эффективного распределения ресурсов) социальным

целям, таким, как желаемое распределение совокупного дохода,

охрана природы, обеспечение населения общественными благами.

Неэффективность рынка возникает, когда рынок оказывается не в

состоянии обеспечить эффективное распределение и использование

ресурсов. Проявления неэффективности рынка:

монополия;

внешние эффекты (экстерналии) - при наличии внешних эффектов

рыночное равновесие перестает быть эффективным: нарушается

эффективность по Парето, то есть возникает фиаско рынка;

общественные блага;

чрезмерная дифференциация в распределении доходов;

несовершенная (асимметричная) информация.

Основная цель государственного регулирования – снизить негативные

последствия неэффективности и несостоятельности финансовых

рынков.

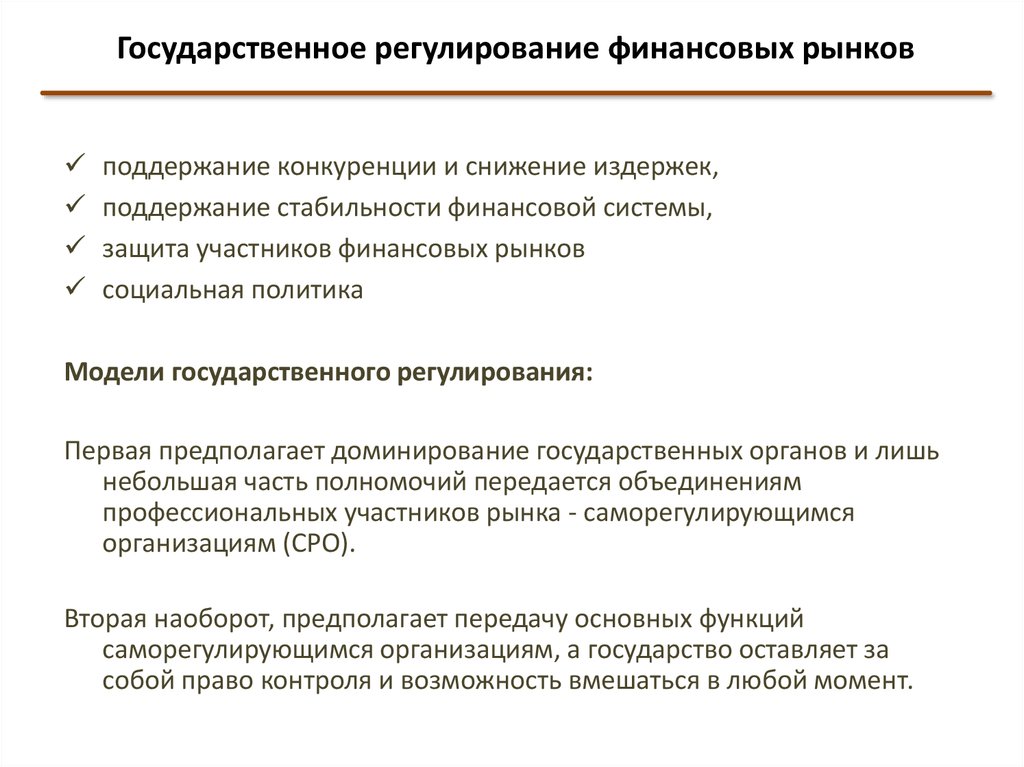

11. Государственное регулирование финансовых рынков

поддержание конкуренции и снижение издержек,поддержание стабильности финансовой системы,

защита участников финансовых рынков

социальная политика

Модели государственного регулирования:

Первая предполагает доминирование государственных органов и лишь

небольшая часть полномочий передается объединениям

профессиональных участников рынка - саморегулирующимся

организациям (СРО).

Вторая наоборот, предполагает передачу основных функций

саморегулирующимся организациям, а государство оставляет за

собой право контроля и возможность вмешаться в любой момент.

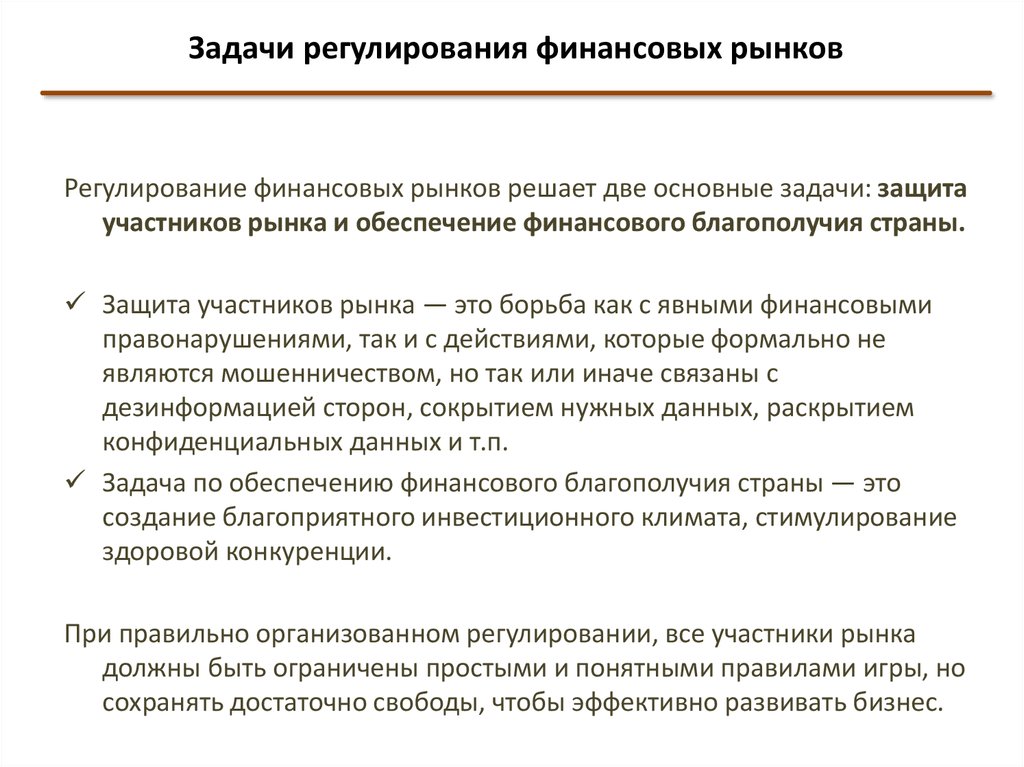

12. Задачи регулирования финансовых рынков

Регулирование финансовых рынков решает две основные задачи: защитаучастников рынка и обеспечение финансового благополучия страны.

Защита участников рынка — это борьба как с явными финансовыми

правонарушениями, так и с действиями, которые формально не

являются мошенничеством, но так или иначе связаны с

дезинформацией сторон, сокрытием нужных данных, раскрытием

конфиденциальных данных и т.п.

Задача по обеспечению финансового благополучия страны — это

создание благоприятного инвестиционного климата, стимулирование

здоровой конкуренции.

При правильно организованном регулировании, все участники рынка

должны быть ограничены простыми и понятными правилами игры, но

сохранять достаточно свободы, чтобы эффективно развивать бизнес.

13. Принципы регулирования финансовых рынков

1. Принципы справедливого ценообразования изащиты прав и интересов инвесторов.

2. Принцип транспарентности.

3. Раскрытие информации брокерами и дилерами.

4. Принцип формирования эффективной

инфраструктуры рынка.

5. Принцип создания эффективной регулятивной

структуры.

6. Принцип саморегулирования.

7. Принцип гармонизации рынков и регулятивного

поля и др.

14. Регулирование финансового рынка в РФ

В Российской Федерации регулированиефинансового рынка и регулирование рынка

финансовых услуг в большей степени

обеспечивает государство, и в частности,

Федеральная Служба по Финансовым Рынкам

(ФСФР).

К государственным органам по регулированию

финансового рынка также относятся Центральный

Банк, Министерство финансов, Федеральная

антимонопольная служба.

15. Проблемы и риски, связанные с кредитованием

Риск неплатежа – опасность неуплаты заемщиком основной суммыкредита или процентов по нему. Чем больше вероятность , что

заемщик не выполнит свои обязательства, тем выше риск неплатежа и

соответственно ожидаемая рынком премия.

Риск ликвидности – не способность продать значительные объемы

ценных бумаг в короткое время без значительных финансовых уступок.

Риск колебания рыночной стоимости в зависимости от срока

погашения.

Инфляционные ожидания. Согласно условиям договора займа

учитывается ожидаемая инфляция, а долговые обязательства

погашаются в соответствии с реально существующей инфляцией.

16. Финансирование

Прямое финансирование - средства перемещаются непосредственно отих собственников к заемщикам. Два традиционных способа:

- Капитальное финансирование

- Финансирование на основе займов

Косвенное финансирование - средства, перемещающиеся от

собственников к заемщикам, проходят через особые институты

(финансовые посредники), которые на разных условиях привлекают

свободные денежные средства от экономических субъектов и

размещают их в финансовые активы.

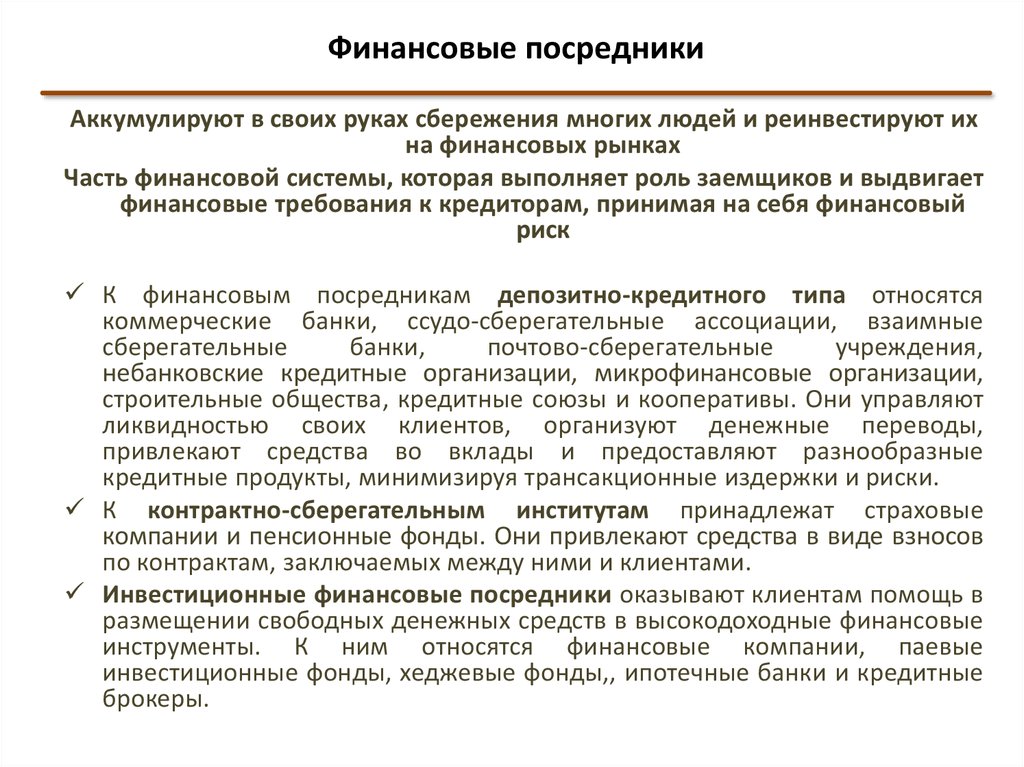

17. Финансовые посредники

Аккумулируют в своих руках сбережения многих людей и реинвестируют ихна финансовых рынках

Часть финансовой системы, которая выполняет роль заемщиков и выдвигает

финансовые требования к кредиторам, принимая на себя финансовый

риск

К финансовым посредникам депозитно-кредитного типа относятся

коммерческие банки, ссудо-сберегательные ассоциации, взаимные

сберегательные

банки,

почтово-сберегательные

учреждения,

небанковские кредитные организации, микрофинансовые организации,

строительные общества, кредитные союзы и кооперативы. Они управляют

ликвидностью своих клиентов, организуют денежные переводы,

привлекают средства во вклады и предоставляют разнообразные

кредитные продукты, минимизируя трансакционные издержки и риски.

К контрактно-сберегательным институтам принадлежат страховые

компании и пенсионные фонды. Они привлекают средства в виде взносов

по контрактам, заключаемых между ними и клиентами.

Инвестиционные финансовые посредники оказывают клиентам помощь в

размещении свободных денежных средств в высокодоходные финансовые

инструменты. К ним относятся финансовые компании, паевые

инвестиционные фонды, хеджевые фонды,, ипотечные банки и кредитные

брокеры.

18. Функции финансовых посредников

Снижают риск инвестированияОбязательства финансовых институтов имеют высокую степень

ликвидности

Финансовые институты профессионально занимаются сбором

информации о потенциальных заемщиках, и их издержки на

получение информации более низкие, чем издержки

индивидуальных инвесторов

19. Отличия финансовых посредников от производственных корпораций

1.У финансовых посредников особые способы привлечения

денежных средств (продажа полисов, прием вкладов и др.).

2.

Финансовые посредники инвестируют деньги в финансовые

активы (акции, облигации) или ссуды коммерческим

компаниям и частным лицам. Производственные компании

инвестируют в реальные активы.

Финансовый рынок США, Канадыотличается преимущественным развитием

фондового

рынка

и

высокой

степенью

инвестиционной

привлекательности, в то время как на финансовом рынке Германии,

Швейцарии, Китая преобладает банковское посредничество. Для РФ

также характерно преимущественное развитие финансовых посредников

депозитно-кредитного типа

20. Виды и функции финансовых рынков, рынок ценных бумаг

Финансовыерынки

Валютный рынок

Денежный рынок

Рынок ценных

бумаг

Рынок золота

Рынок долевых

ценных бумаг

Рынок капиталов

Рынок долговых

ценных бумаг

Рынок

производных

финансовых

инструментов

Распределение

Обеспечение ликвидности

Ценообразование

Снижение транзакционных издержек

21. Рынок ценных бумаг

Биржевой - рынок ценных бумаг, формируемый фондовыми биржами.Порядок участия в торгах для эмитентов, инвесторов и посредников

определяется самими биржами. Обращаются ценные бумаги,

прошедшие листинг, т.е. получившие допуск к официальной торговле

на бирже.

Внебиржевой - Предназначен для обращения ценных бумаг, не

получивших допуска на фондовые биржи (напр. NASDAQ).

Внебиржевые рынки предназначены для операций с ценными

бумагами компаний, которые, в частности, работают в сфере новых

технологий, поскольку подобному бизнесу свойственен повышенный

риск как ожидаемой доходности, так и самого факта существования

бизнеса.

22. Участники рынка ценных бумаг

ЭмитентыИнвесторы

Профессиональные участники рынка, имеющие

лицензию на осуществление профессиональной

деятельности на РЦБ: брокерская, дилерская,

деятельность по управлению ценными бумагами,

регистраторская, депозитарная, клиринговая и

организаторская.

Органы государственного регулирования и

контроля.

23. Регулирование рынка ценных бумаг

Государственное регулирование включает:установления обязательных требований к деятельности

эмитентов, профессиональных участников рынка ценных

бумаг и ее стандартов;

регистрации выпусков эмиссионных ценных бумаг и

проспектов эмиссии и контроля за соблюдением

эмитентами условий и обязательств, предусмотренных в

них;

лицензирования деятельности профессиональных

участников рынка ценных бумаг;

создания системы защиты прав владельцев и контроля за

соблюдением их прав эмитентами и профессиональными

участниками рынка ценных бумаг;

24. Эволюция рынков ценных бумаг

1.2.

3.

4.

Финансовые инновации

Глобализация

Дерегулирование

Растущая роль институциональных

инвесторов

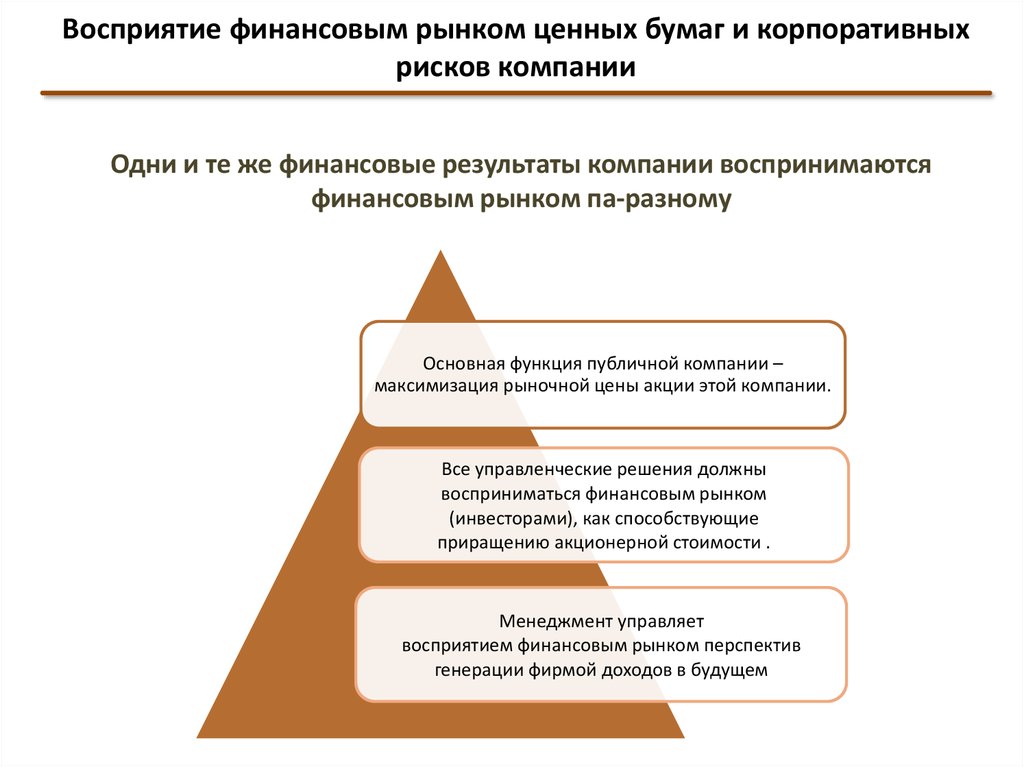

25. Восприятие финансовым рынком ценных бумаг и корпоративных рисков компании

Одни и те же финансовые результаты компании воспринимаютсяфинансовым рынком па-разному

Основная функция публичной компании –

максимизация рыночной цены акции этой компании.

Все управленческие решения должны

восприниматься финансовым рынком

(инвесторами), как способствующие

приращению акционерной стоимости .

Менеджмент управляет

восприятием финансовым рынком перспектив

генерации фирмой доходов в будущем

26. Рыночное сигнализирование

Финансовые менеджеры публичных компаний должныпытаться просчитывать возможную реакцию рынка на

те или иные управленческие решения, информация о

которых может стать общедоступной.

Последнее, в свою очередь, создает возможность не

только учитывать заранее возможные последствия

негативных сигналов, но и «организовывать» сигналы

позитивные.

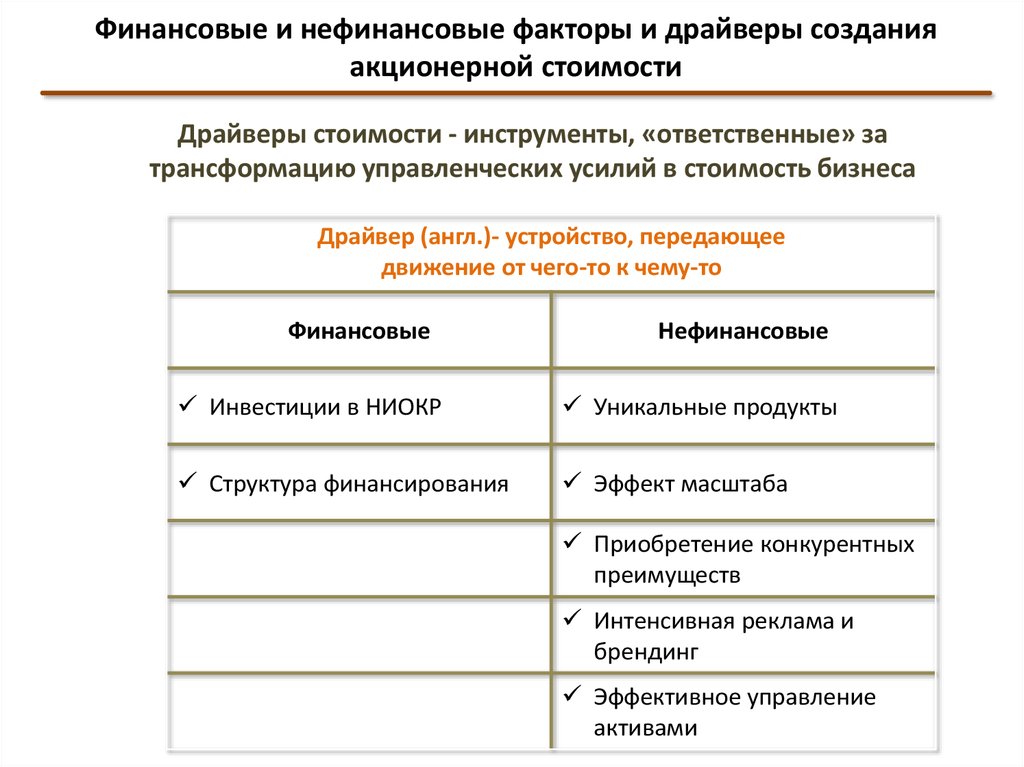

27. Финансовые и нефинансовые факторы и драйверы создания акционерной стоимости

Драйверы стоимости - инструменты, «ответственные» затрансформацию управленческих усилий в стоимость бизнеса

Драйвер (англ.)- устройство, передающее

движение от чего-то к чему-то

Финансовые

Нефинансовые

Инвестиции в НИОКР

Уникальные продукты

Структура финансирования

Эффект масштаба

Приобретение конкурентных

преимуществ

Интенсивная реклама и

брендинг

Эффективное управление

активами

28. Понятие рыночной эффективности

Эффективный рынок - рынок, на котором цены всегда в полной мереотражают всю доступную информацию; рынок, на котором инвесторы не

могут получать сверхдоход, торгуя на основе общедоступной информации1

Эффективность рынка подразумевает информационную, а не операционную

эффективность

Условия эффективности рынка:

Информация становится доступна всем субъектам рынка одновременно и

ее получение не связано с затратами;

Отсутствуют транзакцилнные затраты, налоги и другие факторы,

препятствующие совершению сделок;

Сделки отдельных юр. Или физ. Лиц не могут повлиять на общий уровень

цен

Все субъекты рынка действуют рационально, стремясь максимизировать

ожидаемую выгоду.

1- Юджин Фама 1970г. , «Efficient Capital Markets: A Review of Theory and Empirical Work».

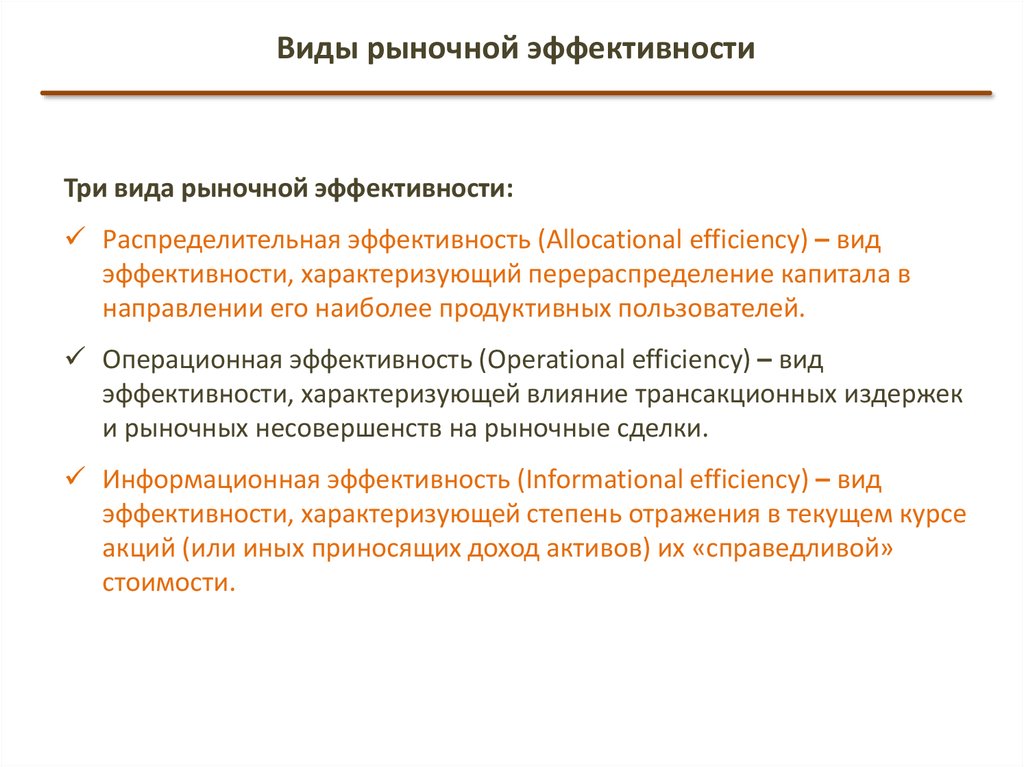

29. Виды рыночной эффективности

Три вида рыночной эффективности:Распределительная эффективность (Allocational efficiency) – вид

эффективности, характеризующий перераспределение капитала в

направлении его наиболее продуктивных пользователей.

Операционная эффективность (Operational efficiency) – вид

эффективности, характеризующей влияние трансакционных издержек

и рыночных несовершенств на рыночные сделки.

Информационная эффективность (Informational efficiency) – вид

эффективности, характеризующей степень отражения в текущем курсе

акций (или иных приносящих доход активов) их «справедливой»

стоимости.

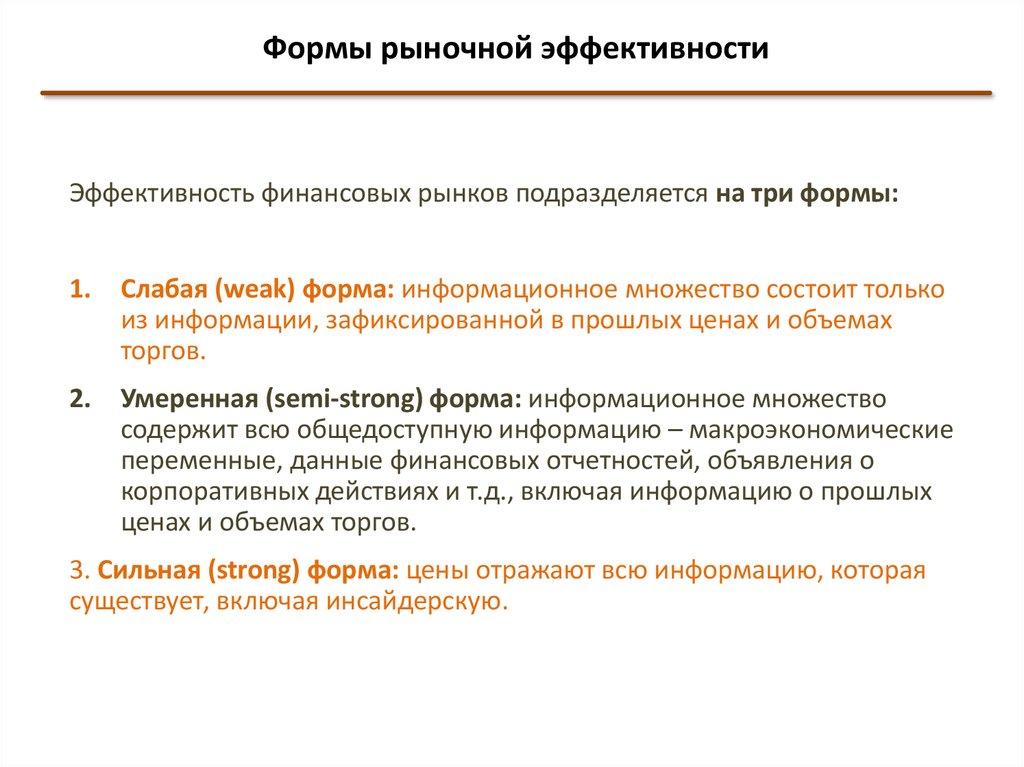

30. Формы рыночной эффективности

Эффективность финансовых рынков подразделяется на три формы:1.

Слабая (weak) форма: информационное множество состоит только

из информации, зафиксированной в прошлых ценах и объемах

торгов.

2.

Умеренная (semi-strong) форма: информационное множество

содержит всю общедоступную информацию – макроэкономические

переменные, данные финансовых отчетностей, объявления о

корпоративных действиях и т.д., включая информацию о прошлых

ценах и объемах торгов.

3. Сильная (strong) форма: цены отражают всю информацию, которая

существует, включая инсайдерскую.

31. Влияние уровня рыночной эффективности на управленческие решения в области корпоративных финансов

Следствия неэффективного функционирования рынков капитала:сбои в эффективности рынка капитала могут вести к тому, что

менеджмент может улучшить условия сделок по финансированию через

использование таких инструментов, как листинг на других финансовых

рынках, выпуск смешанных форм ценных бумаг (например,

конвертируемых облигаций);

повышается важность фактора времени эмиссии акций; позиция

менеджмента в зависимости от отклонения рыночной цены от

внутренней стоимости будет следующей: при переоцененности фирмы

предприимчивые менеджеры будут заинтересованы в немедленном

выпуске акций (либо в употреблении части акций для оплаты

поглощения), при недооценке – предпочтут повременить с

дополнительной эмиссией (или же выкупить часть собственных акций);

финансовые и инвестиционные решения на неэффективном рынке не

следует рассматривать порознь; рыночная оценка акционерного капитала

компании выступает прокси доступности и условий внешнего

фондирования;

искажаются результаты использования инструментов оценки требуемой

инвесторами доходности (модели CAPM, арбитражной модели и др.),

исходящих из предпосылки эффективности рынка.

32. Использование инструментов финансового сигнализирования как драйверов создания акционерной стоимости

Если инсайдеры убеждены в том, что компания недооценена рынком,они могут использовать инструменты финансового сигнализирования

Дивидендная политика;

Дробление или консолидация акций;

Выкуп акций;

Политика в области структуры капитала.

Сигнализирование возможно на слабо и умеренно эффективном рынке

Финансы

Финансы