Похожие презентации:

Сущность ипотечного кредитования

1.

Сущность ипотечногокредитования

1. Понятие ипотечного кредитования.

2. Сущность и структура рынка

ипотечного кредитования

3. Участники ипотечных отношений.

2.

Появление ипотеки• Термин «ипотека» впервые появился в Греции в VI в. до н.э.

• В 594 году до н.э. знаменитый афинский правитель Солон

провел реформы, в результате которых вместо личной

ответственности была введена имущественная

ответственность.

• До реформ залогом обязательств должника являлся он сам,

если не выполнял их, то становился рабом; должники могли

по несколько раз закладывать свои земли, обманывать

кредиторов.

• В результате реформы хозяин заложенного земельного

участка не имел права выносить с него имущество, не мог

перезаложить его еще раз.

• «Ипотекой» (от греч. hypotheka - подставка, подпорка)

назывался столб, который вставлялся в землю на участке

должника; на столбе были указаны имя хозяина земельного

участка, заложившего его, и кредитора, сумма залога и

срок, когда долг надлежало вернуть.

3.

Понятие ипотеки• Ипотека – это способ обеспечения обязательства

заемщика перед кредитором залогом недвижимого

имущества, заключающийся в праве кредитора

получить удовлетворение своих денежных

требований из стоимости заложенного недвижимого

имущества.

• Недвижимость (недвижимое имущество) —

земельные участки, участки недр, и всё, что связано

с землей, то есть объекты, перемещение которых

без несоразмерного ущерба их назначению

невозможно, в том числе здания, сооружения,

объекты незавершенного строительства.

4.

Свойства недвижимости• полезность (объекты недвижимости должны

максимально удовлетворять потребности

собственника);

• фундаментальность (объекты недвижимости при

обычных условиях невозможно потерять, сломать

или похитить);

• стационарность (объекты недвижимости тесно

связаны с землей);

• неповторимость (каждый объект недвижимости

уникален);

• ликвидность (недвижимость обладает низкой

ликвидностью).

5.

Основные правовые принципы ипотеки• Принцип специальности : предметом ипотеки

является конкретный объект.

• Принцип обязательности: сведения об ипотеке

обязательно должны быть записаны в специальную

книгу (для России – Единый государственный реестр

прав, ЕГРП).

• Принцип гласности (публичности): возможность

ознакомления с ипотечными книгами каждого

заинтересованного лица.

• Принцип старшинства (приоритета): приоритет

предыдущей ипотеки над последующей; кредитор,

заключивший самый ранний по времени ипотечный

договор, имеет преимущество в удовлетворении

своих денежных требований перед последующим

кредитором.

6.

Сущность ипотечного кредитования• Ипотечное кредитование – предоставление

банками долгосрочных кредитов на

приобретение или строительство

недвижимости под залог недвижимого

имущества.

7.

Особенности ипотечного кредитования• Кредиты носят целевой характер и предоставляются на цели

приобретения или строительства жилья.

• Обеспечением кредита является жилье, приобретаемое с помощью

кредита, или в случае строительства, залог земельного участка.

• На срок кредита недвижимость находится в залоге, в случае дефолта

заемщика кредитор может покрыть свои потери путем обращения

взыскания на предмет залога.

• Срок погашения кредита длителен (10―15 лет).

• В течение кредитного периода заемщик регулярно выплачивает

проценты и часть суммы основного долга; к концу кредитного

периода основной долг полностью погашается (амортизируется).

• Сумма кредита составляет обычно не более 60–70% оценочной

стоимости покупаемого жилья.

8.

Задачи ипотечного кредитования• Решает проблему улучшения жилищных условий

граждан

• Предоставляет возможность развиваться бизнесу

посредством получения заемных ресурсов под

залог недвижимого имущества

• Способствует развитию экономики страны через

привлечение долгосрочных внебюджетных

инвестиционных ресурсов

• Развивает банковскую сферу и фондовый рынок,

где обращаются ипотечные ценные бумаги

• Способствует развитию строительного комплекса

9.

Рынок ипотечного кредитования• Ипотечный рынок объединяет в себе

участников, тем или иным образом

связанных с операциями по ипотечному

кредитованию.

• структура ипотечного рынка включает:

первичный и вторичный ипотечные рынки

и рынок недвижимости.

10.

Структура ипотечного рынка• Рынок ипотечных кредитов (первичный ипотечный

рынок) охватывает сферу деятельности кредитора и

заемщика, между которыми в силу заключения

договора ипотечного кредитования возникают

обязательства.

• Участники первичного рынка: граждане, банки, иные

кредитные организации, предоставляющие гражданам

кредиты под залог недвижимости.

11.

Структура ипотечного рынка• Рынок ипотечных ценных бумаг (вторичный ипотечный рынок)

обеспечивает аккумуляцию денежных средств и направляет

финансовые потоки в ипотечные кредиты.

• На вторичном ипотечном рынке происходит формирование

совокупного кредитного портфеля ипотечной системы за счет

трансформации прав по обязательствам и договорам об ипотеке

(закладных) в обезличенные ценные бумаги и размещения их

среди долгосрочных инвесторов.

• Рынок ипотечных ценных бумаг делится на первичный и

вторичный.

• На первичном рынке ипотечных ценных бумаг осуществляется

первоначальное размещение ипотечных ценных бумаг.

• На вторичном рынке ипотечных ценных бумаг происходит их

оборот.

12.

Структура ипотечного рынка• Рынок недвижимости – рынок, где происходят

сделки с конкретными объектами, в частности купляпродажа объектов недвижимости, последующий

залог которых обеспечивает дальнейшее

функционирование первичного и вторичного

ипотечных рынков.

13.

Участники ипотечных отношенийЗаемщики — юридические или физические

лица, заключившие кредитные договоры с

банками (кредитными организациями), по

условиям которых полученные в виде

кредита средства используются для

приобретения недвижимости (жилья).

14.

Участники ипотечных отношенийПродавцы жилья — физические и

юридические лица, продающие жилые

помещения, находящиеся в их собственности

или принадлежащие другим физическим и

юридическим лицам, по их поручению.

15.

Участники ипотечных отношенийКредиторы — банки (кредитные организации) и иные

юридические лица, предоставляющие заемщикам в

установленном законом порядке ипотечные кредиты (займы).

Основные функции:

- предоставление ипотечного кредита на основе оценки

платежеспособности и кредитоспособности заемщика в

соответствии с требованиями и условиями кредитования;

- оформление кредитного договора (договора займа) и договора

об ипотеке;

- обслуживание выданных ипотечных кредитов.

16.

Участники ипотечных отношенийОператоры вторичного рынка ипотечных кредитов —

специализированные организации, осуществляющие

рефинансирование кредиторов, выдающих ипотечные кредиты.

Основные функции:

- рефинансирование кредиторов на основе установленных

стандартов и требований, предъявляемых к процедурам ипотечного

кредитования;

- выпуск эмиссионных ипотечных ценных бумаг;

- привлечение средств инвесторов сферу жилищного кредитования;

- оказание кредиторам содействия во внедрении рациональной

практики проведения операций ипотечного кредитования.

17.

Участники ипотечных отношенийОрганы государственной регистрации прав на недвижимое

имущество и сделок с ним — государственные органы,

обеспечивающие государственную регистрацию прав на недвижимое

имущество и сделок с ним.

Основные функции:

- регистрация сделок купли-продажи жилых помещений,

оформление перехода прав собственности к новому

собственнику;

- регистрация договоров об ипотеки и прав ипотеки;

- хранение и предоставление информации по правам

собственности и обременению залогом жилья всем участникам

ипотечного рынка.

18.

Участники ипотечных отношений• Оценочные компании — юридические

лица, имеющие право на осуществление

профессиональной оценки жилых

помещении, являющихся предметом залога

при ипотечном кредитовании.

19.

Участники ипотечных отношенийСтраховые компании — страховые компании,

имеющие лицензии, осуществляющие

имущественное страхование, личное

страхование.

20.

Участники ипотечных отношенийРиэлтерские фирмы — юридические лица, получившие

лицензии как профессиональные посредники на рынке

купли-продажи жилья.

Основные функции:

- подбор вариантов купли-продажи жилья для заемщиков

и продавцов жилья,

- помощь в заключении сделок по купле-продаже,

- организация продажи жилья по поручению других

участников рынка жилья,

- участие в организации проведения торгов по реализации

жилья, на которое обращено взыскание.

21.

Участники ипотечных отношенийИнвесторы — юридические и физические

лица, приобретающие ценные бумаги,

обеспеченные ипотечными кредитами,

эмитируемые кредиторами или операторами

вторичного рынка.

Виды инвесторов: пенсионные фонды,

страховые компании, инвестиционные банки,

паевые инвестиционные фонды и др.

22.

Участники ипотечных отношений• Государство — федеральные и территориальные органы власти,

центральный банк России.

Основные функции:

• Определение стратегии ипотечного жилищного кредитования;

• Формирование правовой базы для обеспечения успешного

функционирования системы ипотечного кредитования;

• Разработка механизма гарантий и минимизации рисков для

всех участников ипотечного рынка;

• Предоставление субсидий и преференций отдельным

гражданам, приобретающим жильё, а также застройщикам,

осуществляющим строительство жилья.

23.

Участники ипотечных отношенийИнфраструктурные звенья системы ипотечного

кредитования — нотариат, паспортные службы,

органы опеки и попечительства, юридические

консультации и т. д., обеспечивающие

необходимое юридическое сопровождение

сделок с жилыми помещениями, регистрацию

граждан по месту жительства (в том числе в

заложенных квартирах и домах), защиту прав

несовершеннолетних при заключении сделок с

недвижимостью.

24.

Факторы развития рынка ипотечногокредитования

• Экономические

• Политические

• Социальные

• Организационные

25.

Роль государства в развитии ипотечногожилищного кредитования

• формирование необходимой правовой

нормативной базы;

• регулирование использования надежных

финансовых инструментов;

• создание условий для развития инфраструктуры,

обеспечивающей эффективное взаимодействие

всех участников рынка ипотечных жилищных

кредитов;

• обеспечение равных условий для свободной

конкуренции между субъектами рынка ипотечных

жилищных кредитов;

• создание механизмов защиты социальной защиты

заемщиков.

26.

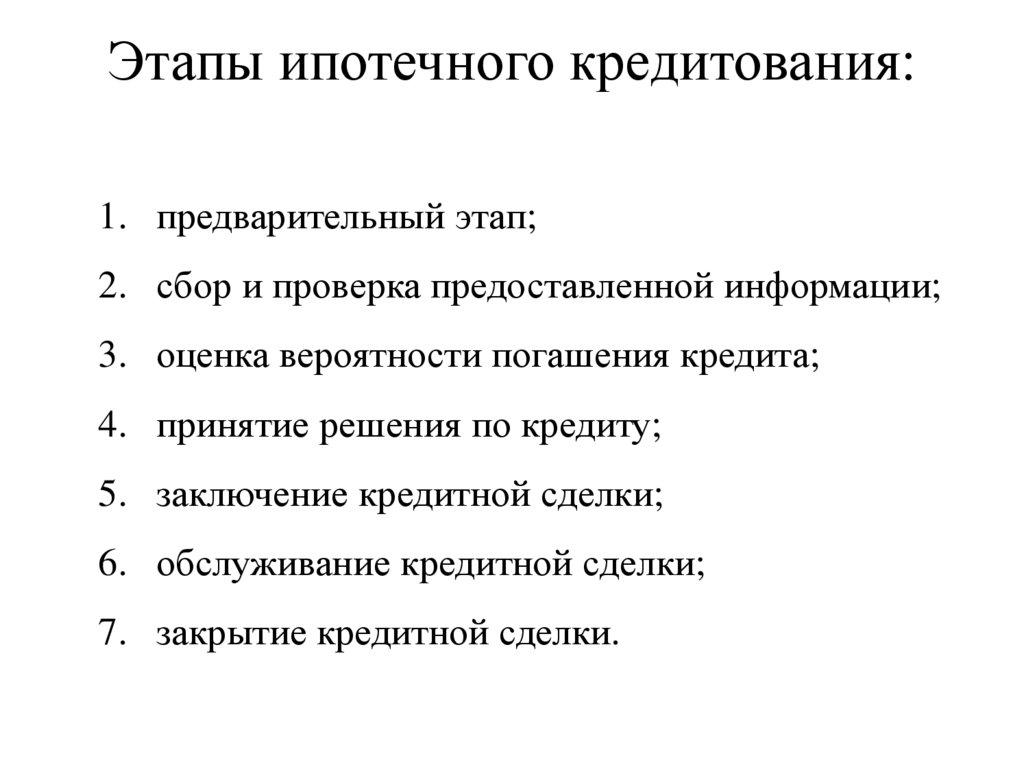

Организация ипотечногокредитования в банке

1. Основные условия предоставления

ипотечных кредитов

2. Основные этапы ипотечного

жилищного кредитования

3. Виды ипотечных кредитов

27.

Основные условияпредоставления ипотечных жилищных

кредитов

• Первоначальный взнос

• Величина первоначального взноса имеет

существенное значение, составляет 10%30% от стоимости приобретаемго жилья.

28.

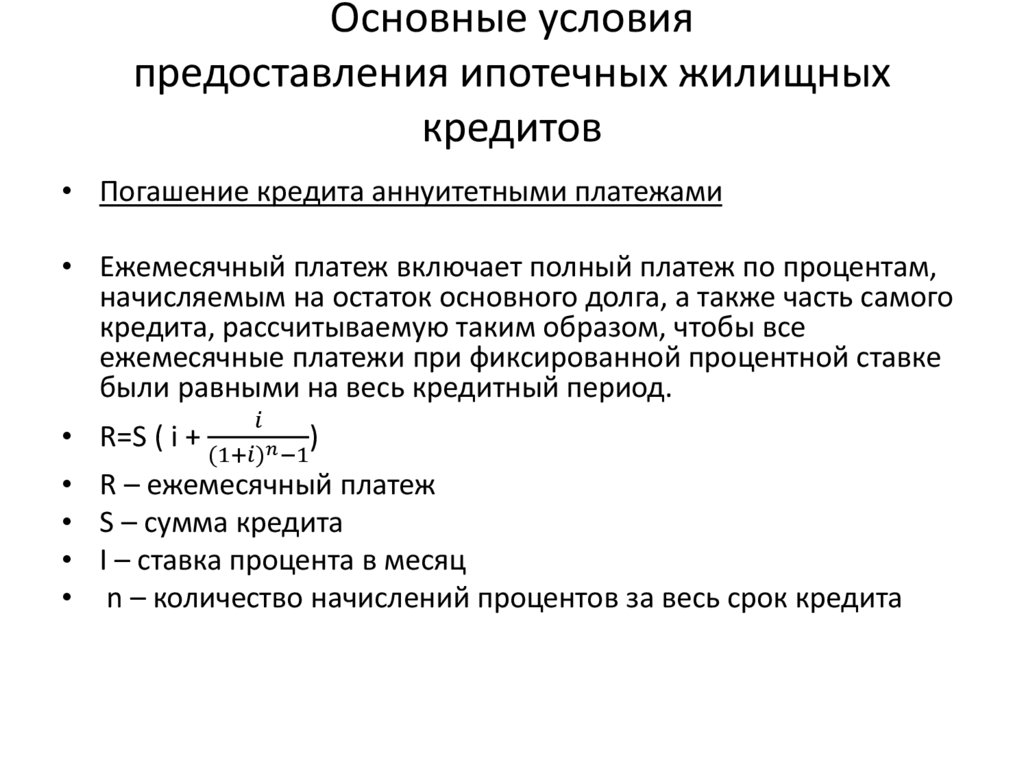

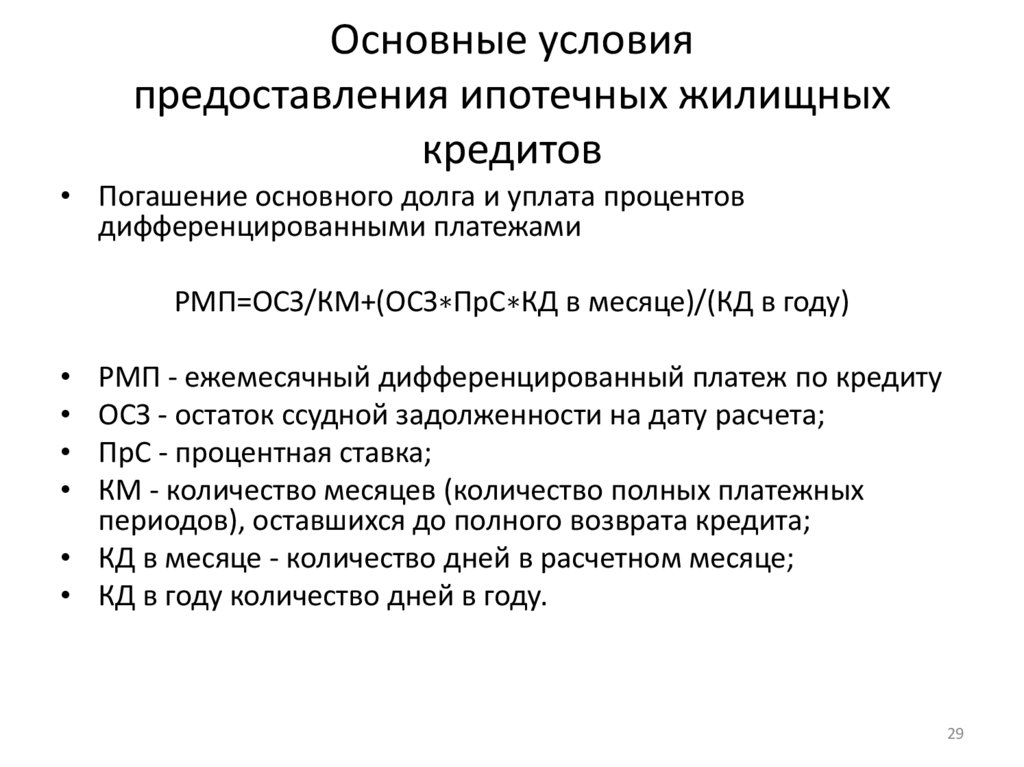

Основные условияпредоставления ипотечных жилищных

кредитов

• Погашение кредита аннуитетными платежами

• Ежемесячный платеж включает полный платеж по процентам,

начисляемым на остаток основного долга, а также часть самого

кредита, рассчитываемую таким образом, чтобы все

ежемесячные платежи при фиксированной процентной ставке

были равными на весь кредитный период.

• R=S ( i +

Финансы

Финансы