Похожие презентации:

Задачи Расчет налогов

1. Российский экономический университет им. Г.В. Плеханова Учебная дисциплина: Налоговое право Задание 2: Задачи Расчет налогов

Российский экономический университет им. Г.В. ПлехановаУчебная дисциплина: НАЛОГОВОЕ ПРАВО

Задание 2: Задачи Расчет налогов

Преподаватель:

Владимир Николаевич Назаров

доцент, к.т.н.

2. Выбор варианта

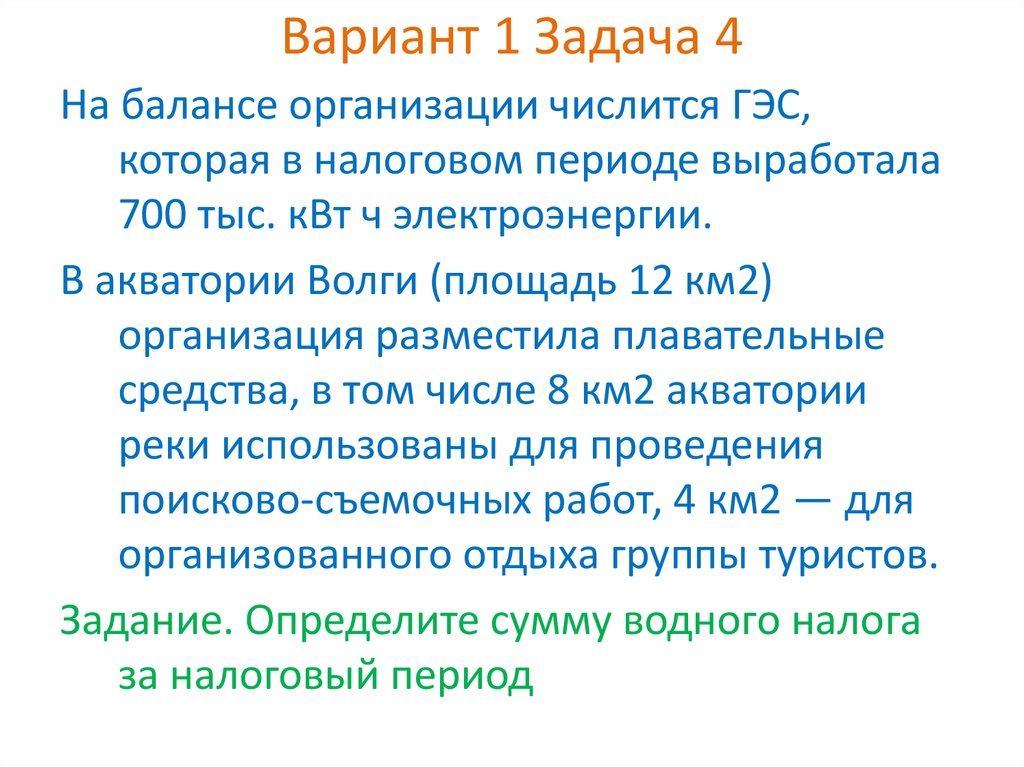

Работа выполняется каждым студентом индивидуально.Номер задания определяется на основании номера в журнале:

задание 1 для номеров 1,6, 11, 16, 21, 26, 31

задание 2 для номеров 2, 7, 12, 17, 22, 27, 32

задание 3 – 3, 8, 13, 18, 23, 28, 33

задание 4 – 4, 9, 14, 19, 24, 29, 34

задание 5 – 5, 10, 15, 20, 25, 30, 35

3. Задание

Рассчитать суммы налоговых платежейподлежащие уплате в бюджет.

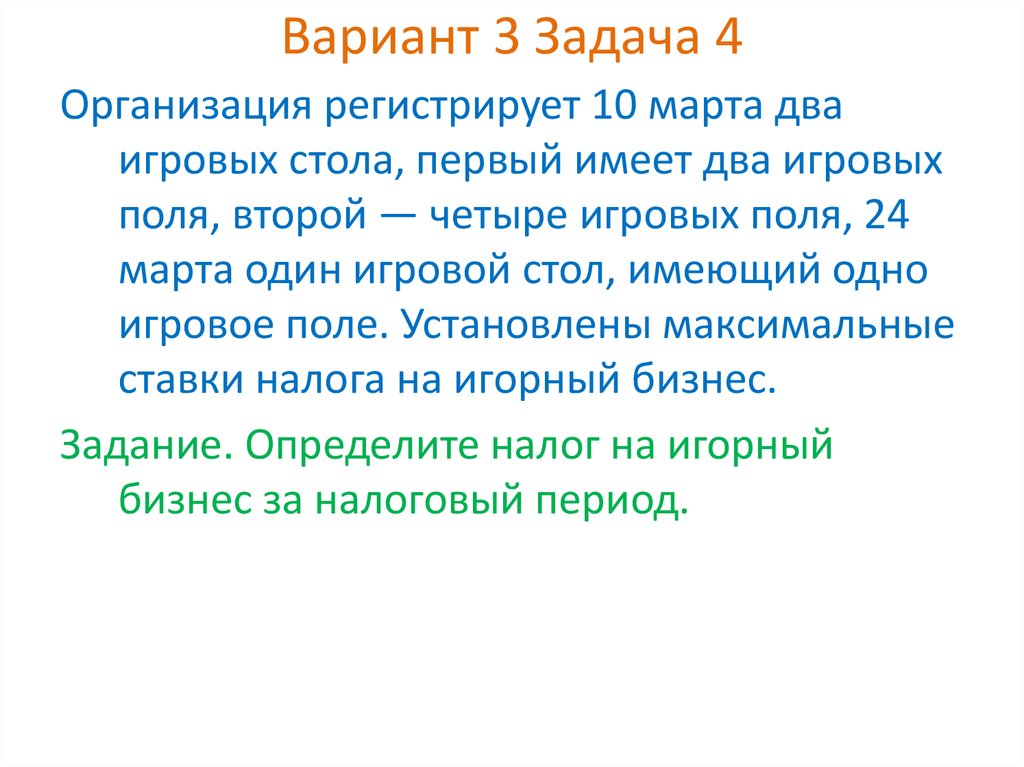

Решение должно сопровождаться ссылками

на соответствующие положения

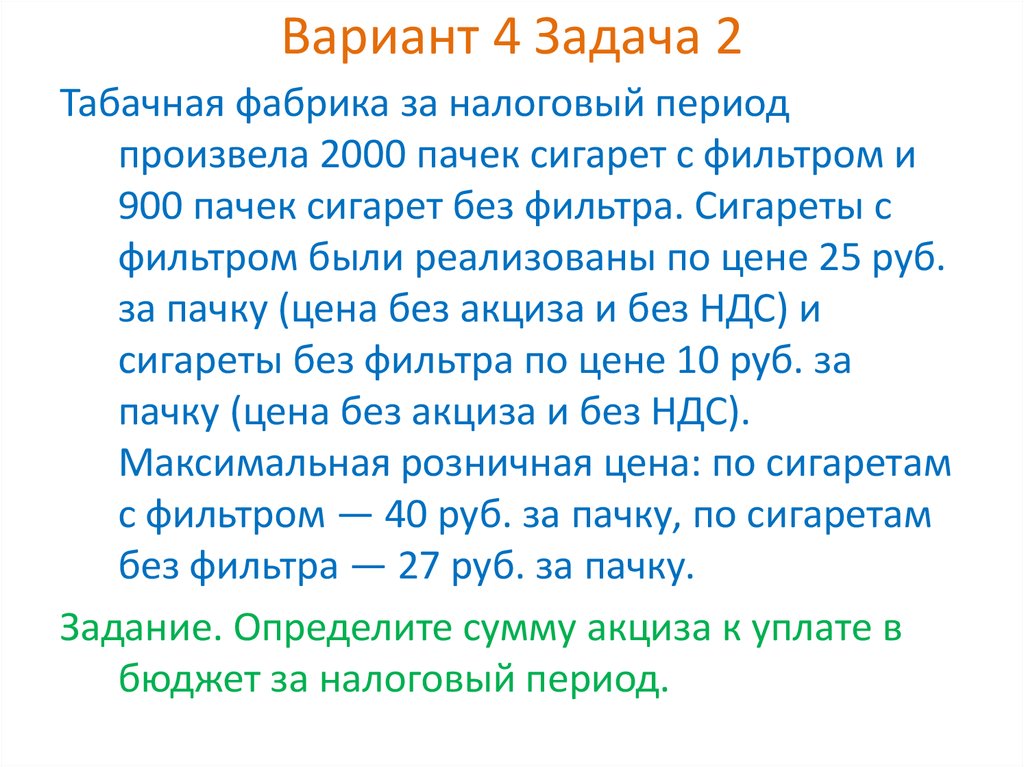

законодательства о налогах и сборах.

4. Пример задачи

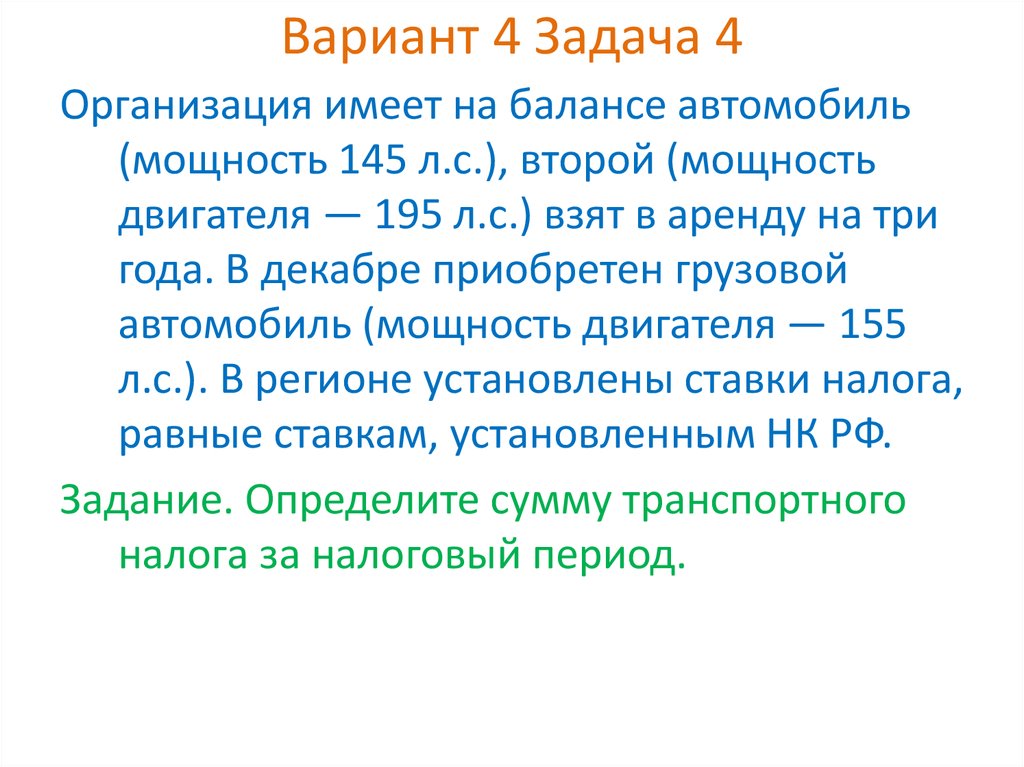

Гражданин РФ Иванов в 2016 году работал вроссийской организации по трудовому

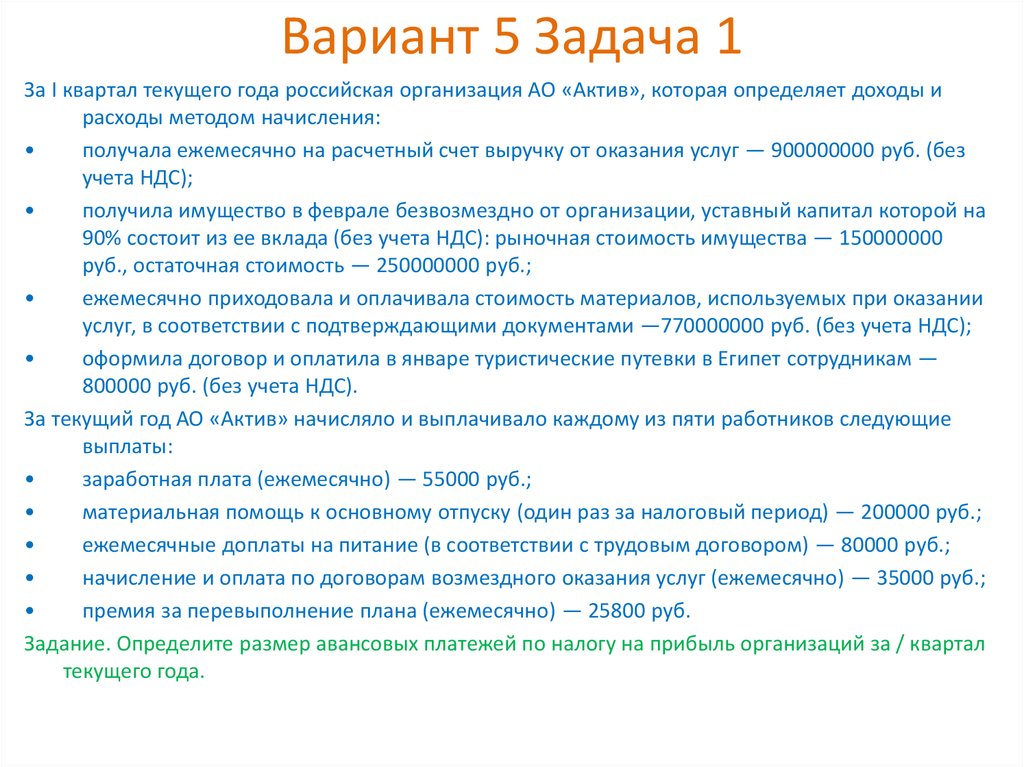

договору. Заработная плата за указанный

период составила 970000 руб. Также Иванову

была выплачена премия за высокие

производственные результаты в размере

470000 руб. Организация оплатила Иванову

путевку на лечение в санаторий за счет

прибыли организации в сумме 93000 руб. и

путевку сыну Иванова в оздоровительный

детский лагерь в сумме 22 000 руб. а также

путевку в Египет на 2 недели в сумме 145 000

руб.

Задание. Рассчитайте НДФЛ за указанный

налоговый период.

5.

Варианты6. Вариант 1 Задача 1

Организация решила подарить работницам к8 Марта 2017г. электрические чайники.

Для этого в декабре 2016г. Было

приобретено 100 электрических чайников

общей стоимостью 118000 руб., в том

числе НДС 18000 руб. Покупка чайников

оформлена в учете тогда же.

Подарки вручены сотрудницам 6 марта 2017г.

Задание. Определите НДС по данной

операции.

7. Вариант 1 Задача 2

Гражданин РФ Васильев в 2016г. работал в российскойорганизации по трудовому договору. Ежемесячная

заработная плата составила 37 000 руб.,

ежемесячная премия —17000 руб. В апреле он

находился в командировке 17 дней. В бухгалтерию

им по возвращении был представлен авансовый

отчет, к которому приложены подтверждающие

документы: билеты на самолет Москва — Казань

— Москва стоимостью 13200 руб., счет на

проживание в гостинице — 49 000 руб. (в том

числе счет из ресторана «Казанский кремль» —

5000 руб., счет из бильярдного клуба — 3000 руб.).

Приказом руководителя установлен размер

суточных — 3200 руб.

Задание. Определите НДФЛ за налоговый период

8. Вариант 1 Задача 3

За налоговый период ООО «Нефть и газ»,являющаяся в соответствии с

законодательством пользователем недр,

осуществила добычу:

• торфа (стоимость — 385000 руб.);

• бокситов (стоимость — 835000 руб.);

• подземных минеральных вод (стоимость

— 985000 руб.);

• коллекционных геологических материалов

(стоимость — 355000 руб.).

Задание. Определите НДПИ за налоговый

период

9. Вариант 1 Задача 4

На балансе организации числится ГЭС,которая в налоговом периоде выработала

700 тыс. кВт ч электроэнергии.

В акватории Волги (площадь 12 км2)

организация разместила плавательные

средства, в том числе 8 км2 акватории

реки использованы для проведения

поисково-съемочных работ, 4 км2 — для

организованного отдыха группы туристов.

Задание. Определите сумму водного налога

за налоговый период

10. Вариант 2 Задача 1

ООО «Строитель» в марте 2016г. в соответствии с заключеннымдоговором купли-продажи предприятия как имущественного

комплекса приняло по передаточному акту завод по

производству строительных материалов.

Балансовая стоимость предприятия по данным переда точного

акта составила 50000000 руб., в том числе:

• незавершенное строительство —10000000 руб.;

• земельный участок — 20000000 руб.;

• другие объекты основных средств — 15000000 руб.;

• материалы — 2000000 руб.;

• незавершенное производство — 500000 руб.;

• дебиторская задолженность (долги покупателей готовой

продукции завода — строительных материалов) - 2500000 руб.

С согласия кредиторов на ООО «ИнвестГрупп» переведена

задолженность перед поставщиками в размере 2 000 000 руб.

и по кредиту банка в сумме 4 000 000 руб.

Цена договора купли-продажи завода — 40000000 руб.

Задание. Определите НДС по данной операции

11. Вариант 2 Задача 2

За налоговый период организация, являющаясяв соответствии с законодательством

пользователем недр, осуществила добычу:

• нефелинов (стоимость — 875000 руб.);

• калийных солей (стоимость — 335000 руб.);

• минеральных вод (стоимость — 275000 руб.);

• коллекционных геологических материалов

(стоимость — 975000 руб.).

Задание. Определите НДПИ за налоговый

период

12. Вариант 2 Задача 3

Российская организация, зарегистрированнаяв Москве, имеет в собственности объект

основных средств, приобретенный и

введенный в эксплуатацию в декабре

(первоначальная стоимость составила

730000 руб., годовая норма амортизации

— 0,12%). Амортизация начисляется

линейным способом, льгот по налогу на

имущество организаций не имеется.

Задание. Определите размер авансовых

платежей и налога на имущество

организации за налоговый период.

13. Вариант 2 Задача 4

Деревообрабатывающий завод,расположенный в Калининградской

области, осуществляет забор морской

воды из Балтийского моря в размере 1100

тыс. м3. Годовой лимит для завода

установлен в объеме 400 тыс. м3. Годовой

лимит равномерно распределен по

кварталам.

Задание. Определите сумму водного налога

за налоговый период

14. Вариант 3 Задача 1

ООО «А» передает в счет вклада в уставныйкапитал ООО «Б» оборудование. По

данным бухучета, его первоначальная

стоимость составляет 150 000 руб. На

момент передачи основного средства в

уставный капитал сумма начисленной

амортизации равна 50 000 руб.

НДС по этому оборудованию в размере 27

000 руб. ранее был принят к вычету.

Задание. Определите НДС по данной

операции

15. Вариант 3 Задача 2

АО «Финансовые инвестиции» ежемесячновыплачивает проценты в размере 35%

годовых по договору займа (на

финансирование инвестиционного контракта)

с иностранной компанией, владеющей 60%

ее уставного капитала. Заем в размере

150000000 руб. получен 1 ноября 2016г., срок

возврата займа — 31 декабря 2016г.. Размер

собственного капитала на конец года

составил 15000000 руб.

Задание. Определите размер процентов,

включаемых в расходы при определении

налоговой базы по налогу на прибыль

организаций за налоговый период.

16. Вариант 3 Задача 3

В феврале 2017г. добыто 2000 т нефти,среднее значение курса доллара —59,0510

руб. за 1 долл., средний уровень цен на

сырую нефть марки «Юралс» — 49,4531

дол., за баррель. В Соглашением о разделе

продукции установлен коэффициент 0,5,

связанный с тем, что инвестор не достиг

предельного уровня коммерческой

добычи нефти.

Задание. Определите НДПИ за налоговый

период.

17. Вариант 3 Задача 4

Организация регистрирует 10 марта дваигровых стола, первый имеет два игровых

поля, второй — четыре игровых поля, 24

марта один игровой стол, имеющий одно

игровое поле. Установлены максимальные

ставки налога на игорный бизнес.

Задание. Определите налог на игорный

бизнес за налоговый период.

18. Вариант 4 Задача 1

По итогам финансово-хозяйственной деятельности за текущий год АО «Промстрой» имеет следующиепоказатели (без учета НДС):

доходы от реализации товаров — 2000000 руб.;

доходы, полученные от покупателей в порядке предварительной оплаты товаров — 800 000

руб.;

доходы от сдачи имущества в аренду — 500000 руб.;

материальные расходы — 80000 руб.;

расходы на оплату труда — 400 000 руб. (обязанность по уплате страховых взносов выполнена в

полном объеме);

расходы на канцелярские товары — 19000 руб.;

расходы на юридические услуги — 40000 руб.;

представительские расходы (в соответствии со сметой) — 200000 руб.;

расходы на проведение обязательного аудита — 25000 руб.;

расходы на сертификацию продукции и услуг — 15000 руб.;

расходы по приобретению амортизируемого имущества — 300000 руб.;

пени за несвоевременную уплату в бюджет НДС — 300000 руб.;

услуги индивидуального предпринимателя по ведению бухгалтерского учета (документы,

подтверждающие расходы, отсутствуют) — 80 000 руб.

АО «Промстрой» для целей исчисления налога на прибыль организации определяет доходы и

расходы по методу начисления. Расходы организации — экономически обоснованные и

документально подтвержденные. Остатков незавершенного производства, готовой продукции,

товаров отгруженных на последнее число каждого месяца налогового периода не выявлено.

Задание. Определите сумму налога на прибыль АО «Промстрой» за налоговый период.

19. Вариант 4 Задача 2

Табачная фабрика за налоговый периодпроизвела 2000 пачек сигарет с фильтром и

900 пачек сигарет без фильтра. Сигареты с

фильтром были реализованы по цене 25 руб.

за пачку (цена без акциза и без НДС) и

сигареты без фильтра по цене 10 руб. за

пачку (цена без акциза и без НДС).

Максимальная розничная цена: по сигаретам

с фильтром — 40 руб. за пачку, по сигаретам

без фильтра — 27 руб. за пачку.

Задание. Определите сумму акциза к уплате в

бюджет за налоговый период.

20. Вариант 4 Задача 3

АО «Актив» льгот по налогу на имущество неимеет, применяется максимальная ставка

налога (2,2%). Остаточная стоимость

оборудования составила на: 1 января, 1

февраля, 1 марта, 1 апреля, 1 мая, 1 июня,

1 июля, 1 августа, 1 сентября — 0 руб., 1

октября — 43000 руб., 1 ноября — 41 000

руб., 1 декабря — 39000 руб., 31 декабря

— 7000 руб.

Задание. Определите налог на имущество

организации за налоговый период.

21. Вариант 4 Задача 4

Организация имеет на балансе автомобиль(мощность 145 л.с.), второй (мощность

двигателя — 195 л.с.) взят в аренду на три

года. В декабре приобретен грузовой

автомобиль (мощность двигателя — 155

л.с.). В регионе установлены ставки налога,

равные ставкам, установленным НК РФ.

Задание. Определите сумму транспортного

налога за налоговый период.

22. Вариант 5 Задача 1

За I квартал текущего года российская организация АО «Актив», которая определяет доходы ирасходы методом начисления:

получала ежемесячно на расчетный счет выручку от оказания услуг — 900000000 руб. (без

учета НДС);

получила имущество в феврале безвозмездно от организации, уставный капитал которой на

90% состоит из ее вклада (без учета НДС): рыночная стоимость имущества — 150000000

руб., остаточная стоимость — 250000000 руб.;

ежемесячно приходовала и оплачивала стоимость материалов, используемых при оказании

услуг, в соответствии с подтверждающими документами —770000000 руб. (без учета НДС);

оформила договор и оплатила в январе туристические путевки в Египет сотрудникам —

800000 руб. (без учета НДС).

За текущий год АО «Актив» начисляло и выплачивало каждому из пяти работников следующие

выплаты:

заработная плата (ежемесячно) — 55000 руб.;

материальная помощь к основному отпуску (один раз за налоговый период) — 200000 руб.;

ежемесячные доплаты на питание (в соответствии с трудовым договором) — 80000 руб.;

начисление и оплата по договорам возмездного оказания услуг (ежемесячно) — 35000 руб.;

премия за перевыполнение плана (ежемесячно) — 25800 руб.

Задание. Определите размер авансовых платежей по налогу на прибыль организаций за / квартал

текущего года.

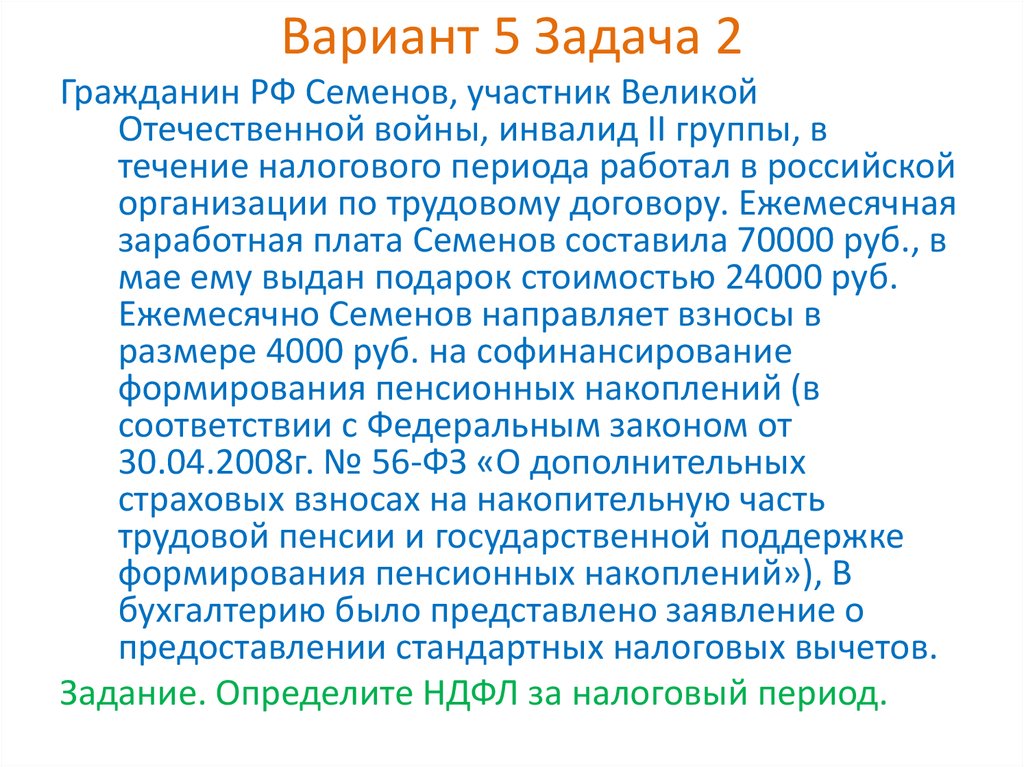

23. Вариант 5 Задача 2

Гражданин РФ Семенов, участник ВеликойОтечественной войны, инвалид II группы, в

течение налогового периода работал в российской

организации по трудовому договору. Ежемесячная

заработная плата Семенов составила 70000 руб., в

мае ему выдан подарок стоимостью 24000 руб.

Ежемесячно Семенов направляет взносы в

размере 4000 руб. на софинансирование

формирования пенсионных накоплений (в

соответствии с Федеральным законом от

30.04.2008г. № 56-ФЗ «О дополнительных

страховых взносах на накопительную часть

трудовой пенсии и государственной поддержке

формирования пенсионных накоплений»), В

бухгалтерию было представлено заявление о

предоставлении стандартных налоговых вычетов.

Задание. Определите НДФЛ за налоговый период.

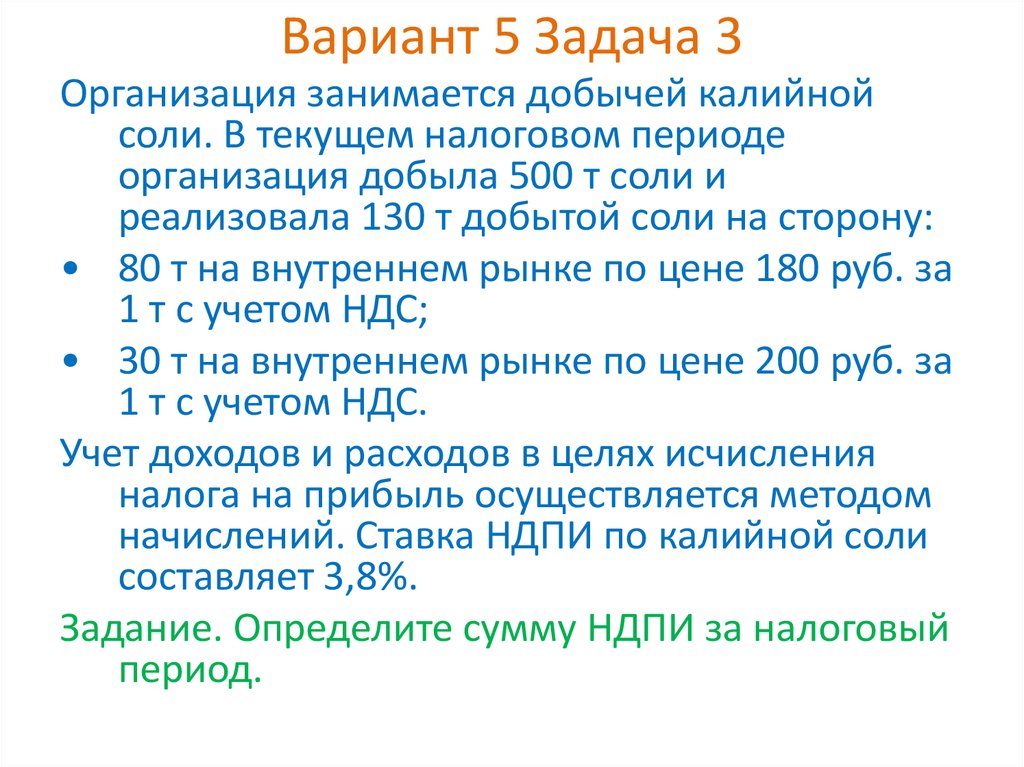

24. Вариант 5 Задача 3

Организация занимается добычей калийнойсоли. В текущем налоговом периоде

организация добыла 500 т соли и

реализовала 130 т добытой соли на сторону:

• 80 т на внутреннем рынке по цене 180 руб. за

1 т с учетом НДС;

• 30 т на внутреннем рынке по цене 200 руб. за

1 т с учетом НДС.

Учет доходов и расходов в целях исчисления

налога на прибыль осуществляется методом

начислений. Ставка НДПИ по калийной соли

составляет 3,8%.

Задание. Определите сумму НДПИ за налоговый

период.

25. Вариант 5 Задача 4

Физическое лицо — учредитель трехорганизаций планирует зарегистрировать

организацию «А», внести изменения в

учредительные документы организации

«Б» и ликвидировать организацию «В».

Задание. Определите размер

государственной пошлины, подлежащей

уплате в бюджет.

Право

Право