Похожие презентации:

Оценка и пути повышения инвестиционной привлекательности организации (на примере АО «Звягинки» Орловского района)

1.

БУДУЩЕЕ – В НАСТОЯЩЕМ!НАСТОЯЩЕЕ – В АГРАРНОМ!

Метелева Юлия Сергеевна

основан в 1975 году

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

(ДИПЛОМНАЯ РАБОТА)

Тема: Оценка и пути повышения инвестиционной привлекательности

организации (на примере АО «Звягинки» Орловского района

Орловской области)

Направление подготовки 38.03.01 Экономика

направленность «Финансы и кредит»

научный руководитель к.э.н., доцент Кожанчикова Н.Ю.

Орел, 2023

2.

Цель выпускной квалификационной работы - оценкаинвестиционной привлекательности организации и выявление

направлений ее повышения.

В работе решены следующие задачи:

- рассмотрены сущность и необходимость оценки инвестиционной

привлекательности компании;

- проанализированы факторы, определяющие инвестиционную

привлекательность организации;

-изучены методические основы проведения оценки инвестиционной

привлекательности организации;

-проведена комплексная оценка финансового состояния АО

«Звягинки»;

-оценена инвестиционная привлекательность Общества;

-выявлены пути повышения инвестиционной привлекательности АО

«Звягинки».

3.

внешниефакторы

внутренние

факторы

законодательная

система

система управления

компании

привлекательность

страны для

инвесторов

финансовое состояние

компании

привлекательность

региона для

инвесторов

потенциал производства/

реализации

отраслевая

привлекательность

для инвесторов

рыночная

конкурентоспособность и

рыночная устойчивость

Рисунок – Система факторов, влияющих на инвестиционную

привлекательность организации

4.

Методические подходы к анализу инвестиционнойпривлекательности организации

Рыночный подход (на

основе

оценок

компании фондовым

рынком)

Бухгалтерский подход

(на основе данных

бухгалтерской

финансовой

отчетности)

Стоимостной подход (на

основе оценки показателей

стоимости компании)

Комбинированный

подход

(на

основе

данных фондового рынка

и данных бухгалтерской

финансовой отчетности)

Подход, основанный

на использовании

показателей риска

Рисунок - Методы оценки инвестиционной привлекательности

компании

5.

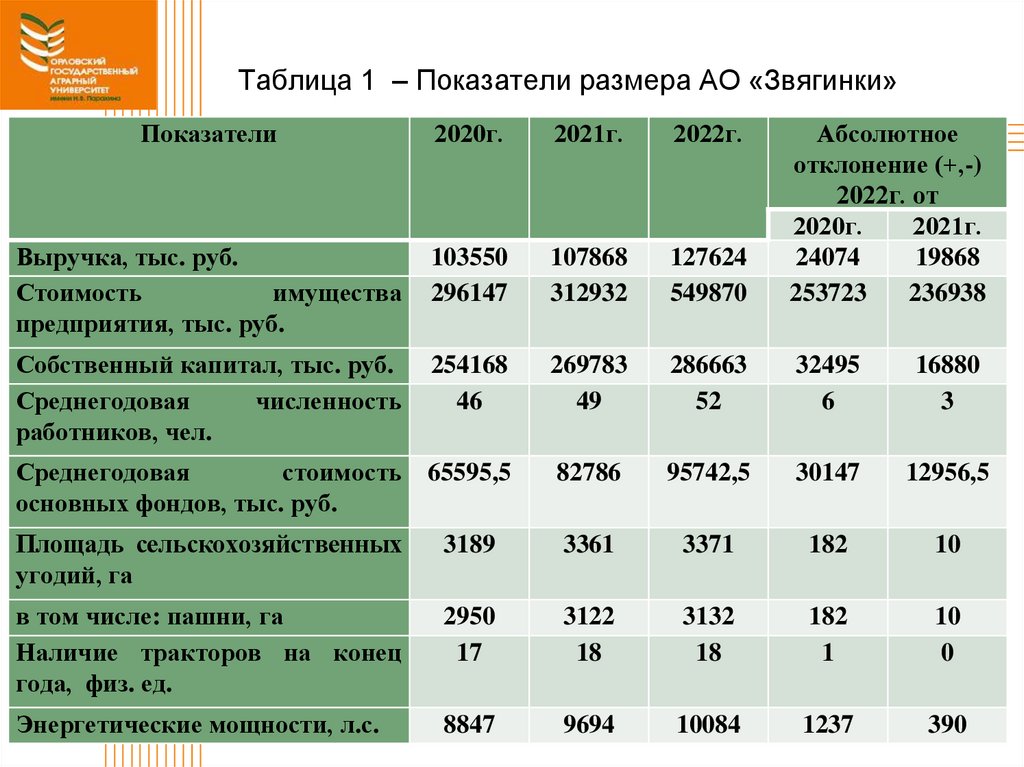

Таблица 1 – Показатели размера АО «Звягинки»Показатели

2020г.

2021г.

2022г.

Выручка, тыс. руб.

Стоимость

имущества

предприятия, тыс. руб.

103550

296147

107868

312932

127624

549870

Абсолютное

отклонение (+,-)

2022г. от

2020г.

2021г.

24074

19868

253723

236938

Собственный капитал, тыс. руб.

Среднегодовая

численность

работников, чел.

254168

46

269783

49

286663

52

32495

6

16880

3

Среднегодовая

стоимость 65595,5

основных фондов, тыс. руб.

82786

95742,5

30147

12956,5

Площадь сельскохозяйственных

угодий, га

3189

3361

3371

182

10

в том числе: пашни, га

Наличие тракторов на конец

года, физ. ед.

2950

17

3122

18

3132

18

182

1

10

0

Энергетические мощности, л.с.

8847

9694

10084

1237

390

6.

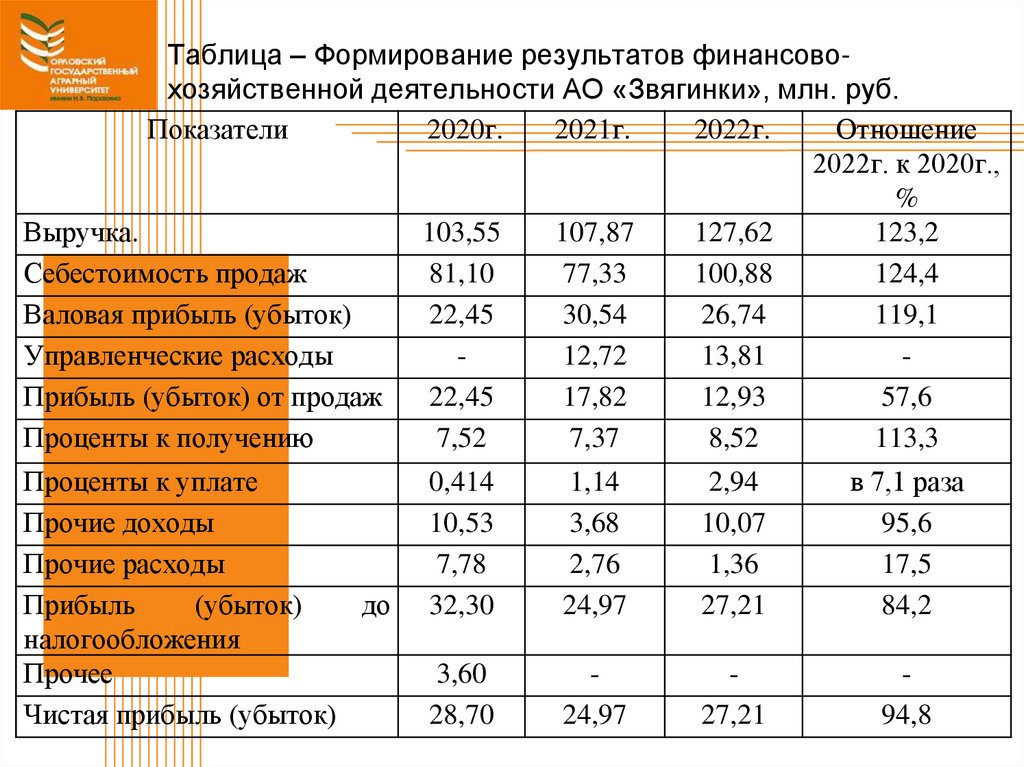

Таблица – Формирование результатов финансовохозяйственной деятельности АО «Звягинки», млн. руб.Показатели

2020г.

2021г.

2022г.

Отношение

2022г. к 2020г.,

%

Выручка.

103,55

107,87

127,62

123,2

Себестоимость продаж

81,10

77,33

100,88

124,4

Валовая прибыль (убыток)

22,45

30,54

26,74

119,1

Управленческие расходы

12,72

13,81

Прибыль (убыток) от продаж

22,45

17,82

12,93

57,6

Проценты к получению

7,52

7,37

8,52

113,3

Проценты к уплате

Прочие доходы

Прочие расходы

Прибыль

(убыток)

до

налогообложения

Прочее

Чистая прибыль (убыток)

0,414

10,53

7,78

32,30

1,14

3,68

2,76

24,97

2,94

10,07

1,36

27,21

в 7,1 раза

95,6

17,5

84,2

3,60

28,70

24,97

27,21

94,8

7.

Таблица – Показатели эффективности хозяйственнойдеятельности Общества

Абсолютное

отклонение

(+,-) 2022г. от

2020г.

2021г.

Показатели

2020 г.

2021г.

2022г.

Производительность труда, тыс.

руб./чел.

2251,1

2201,4

2454,3

203,22

252,92

Фондоотдача, руб. / руб.

1,58

1,30

1,33

-0,25

0,03

Фондоемкость, руб. / руб.

0,63

0,77

0,75

0,12

-0,02

Материалоотдача, руб. / руб.

1,78

1,04

0,68

-1,10

-0,36

Материалоемкость, руб. / руб.

0,56

0,96

1,46

0,90

0,50

Рентабельность активов, %

10,67

8,20

6,31

-4,36

-1,89

Рентабельность

капитала, %

11,66

9,53

9,78

-1,88

0,25

Рентабельность продаж, %

21,68

16,52

10,13

-11,55

-6,39

Рентабельность

основных

производственных фондов, %

43,76

30,16

28,42

-15,34

-1,74

собственного

8.

Таблица 1 – Особенности применения налога напрофессиональный доход

2020г.

Наименование

показателя

млн.

руб.

2021г.

%

2022 г.

млн.

руб.

%

млн.

руб.

%

29,6

98,81

Отноше

ние

2022г в

%к

2021г.

АКТИВ

I Внеоборотные активы

72,90

24,6

92,72

18,0

135,6

II Оборотные активы

223,25

75,4

220,23 70,4 451,06 82,0

202,0

Итого

296,15

100

312,93 100 549,87

100

185,7

269,78 86,2 286,66 52,1

112,8

ПАССИВ

III Капитал и резервы

254,17

IV

Долгосрочные

обязательства

V

Краткосрочные

41,98

обязательства

Итого

296,15

85,8

-

11,83

3,8

38,11

6,9

14,2

31,32

10,0 225,10 41,0

100

312,93 100 549,87

100

5,4 раза

185,7

9.

.Рисунок 4 – Динамика показателя «чистые активы» АО

«Звягинки» за 2020-2022гг.

10.

0,5Таблица – Показатели платежеспособности и финансовой

устойчивости АО «Звягинки»

Реко- Абсолютное

менду отклонение

Показатели

2020г 2021г. 2022г. емое (+;-) 2022г. от

значен

ие

2020г. 2021г.

Коэффициент

абсолютной 3,78

2,84

0,99

≥0,2- -2,79 -1,85

ликвидности

0,5

.

Коэффициент

промежуточного 3,91

2,91

1,11 ≥ 0,7-1 -2,80 -1,80

покрытия

Коэффициент общего покрытия

5,32

7,03

2,00

≥2

-3,32 -5,03

Доля производственных запасов в 0,25

0,57

0,44

+0,19 -0,13

текущих активах

Коэффициент

обеспеченности 0,81

0,80

0,42

0,2

-0,39 -0,38

собственными

оборотными

средствами

Коэффициент автономии

0,858 0,862 0,521

-0,337 -0,341

Коэффициент

маневренности

0,713 0,656 0,655

-0,058 -0,001

собственного капитала

Коэффициент финансового рычага 0,165 0,160 0,918

≤1

0,753 0,758

Коэффициент

концентрации

0,142 0,138 0,479 ³ 0,5 0,337 0,341

привлеченного капитала

11.

Таблица –Показатели деловой активности ОбществаПоказатель

Коэффициент оборачиваемости собственного

капитала

Коэффициент оборачиваемости активов

Продолжительность оборачиваемости активов,

дн.

.

Коэффициент

оборачиваемости оборотных

активов

Продолжительность оборачиваемости

оборотных активов, дн.

Коэффициент оборачиваемости дебиторской

задолженности

Продолжительность оборачиваемости

дебиторской задолженности, дн.

Коэффициент оборачиваемости запасов

Продолжительность оборачиваемости запасов,

дн.

Коэффициент оборачиваемости кредиторской

задолженности

Продолжительность оборачиваемости

кредиторской задолженности, дн.

2020г.

2021г.

2022г.

Абс. откл., (+/-)

2022г. от

2020г

2021г.

0,42

0,41

0,46

0,04

-0,05

0,38

0,35

0,30

-0,08

-0,05

947

1028

1200

253

172

0,51

0,49

0,38

-0,13

-0,11

706

735

947

241

212

5,36

29,10

8,87

3,51

-20,23

67

12

41

-26

29

1,79

0,85

0,62

-1,17

-0,23

201

423

581

380

158

4,53

3,03

2,30

-2,23

-0,73

79

119

157

78

38

12.

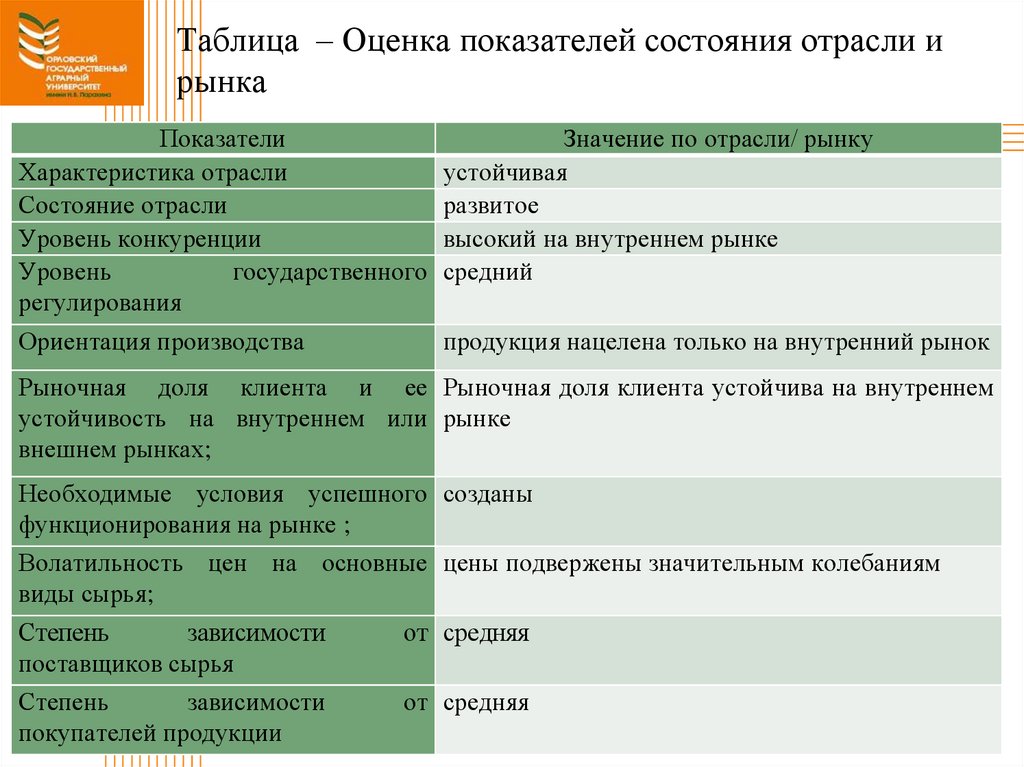

Таблица – Оценка показателей состояния отрасли ирынка

Показатели

Значение по отрасли/ рынку

Характеристика отрасли

устойчивая

Состояние отрасли

развитое

Уровень конкуренции

высокий на внутреннем рынке

Уровень

государственного средний

регулирования

.

Ориентация производства

продукция нацелена только на внутренний рынок

Рыночная доля клиента и ее Рыночная доля клиента устойчива на внутреннем

устойчивость на внутреннем или рынке

внешнем рынках;

Необходимые условия успешного созданы

функционирования на рынке ;

Волатильность цен на основные цены подвержены значительным колебаниям

виды сырья;

Степень

зависимости

поставщиков сырья

от средняя

Степень

зависимости

покупателей продукции

от средняя

13.

Таблица – Балльно -весовая оценка экономического потенциалаАО «Звягинки»

Показатели

Вес показателя,

%

Балльная оценка показателей

2021г.

2022г.

Наличие и динамика прибыли

(убытка)

Динамика объема продаж, %

Соотношение темпа роста объема

продаж и темпа роста средней

заработной платы работников

аппарата управления

Рыночная доля организации и ее

динамика

Динамика рыночной стоимости

организации

Динамика собственного капитала и

его рост за счет прибыли

Платежеспособность организации

Финансовая устойчивость

организации

Динамика рентабельности активов,

%

Динамика дивидендов

10

3

2

10

5

2

2

1

2

5

2

2

15

1

1

10

1

1

15

10

1

1

1

1

5

3

3

15

3

2

Интегральный показатель, баллов

100

1,8

1,45

14.

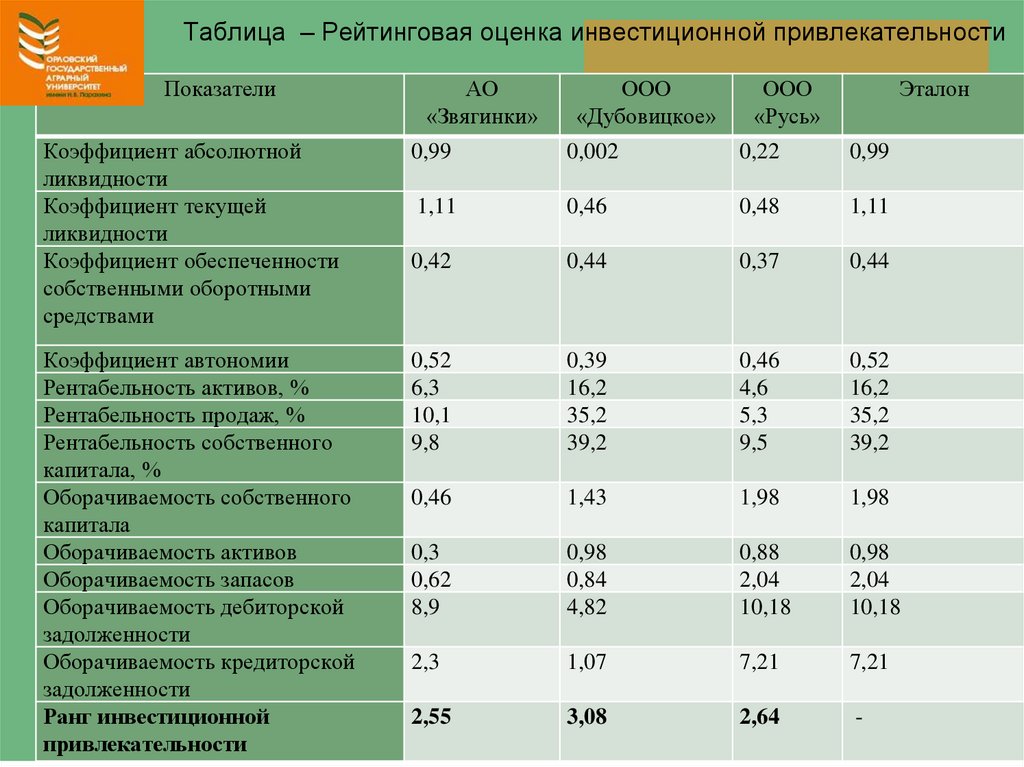

Таблица – Рейтинговая оценка инвестиционной привлекательностиПоказатели

АО

«Звягинки»

ООО

«Дубовицкое»

ООО

«Русь»

Эталон

Коэффициент абсолютной

ликвидности

Коэффициент текущей

ликвидности

Коэффициент обеспеченности

собственными оборотными

средствами

0,99

0,002

0,22

0,99

1,11

0,46

0,48

1,11

0,42

0,44

0,37

0,44

Коэффициент автономии

Рентабельность активов, %

Рентабельность продаж, %

Рентабельность собственного

капитала, %

Оборачиваемость собственного

капитала

Оборачиваемость активов

Оборачиваемость запасов

Оборачиваемость дебиторской

задолженности

Оборачиваемость кредиторской

задолженности

Ранг инвестиционной

привлекательности

0,52

6,3

10,1

9,8

0,39

16,2

35,2

39,2

0,46

4,6

5,3

9,5

0,52

16,2

35,2

39,2

0,46

1,43

1,98

1,98

0,3

0,62

8,9

0,98

0,84

4,82

0,88

2,04

10,18

0,98

2,04

10,18

2,3

1,07

7,21

7,21

2,55

3,08

2,64

-

15.

Рисунок – Направления повышения инвестиционнойпривлекательности сельскохозяйственных организаций

16.

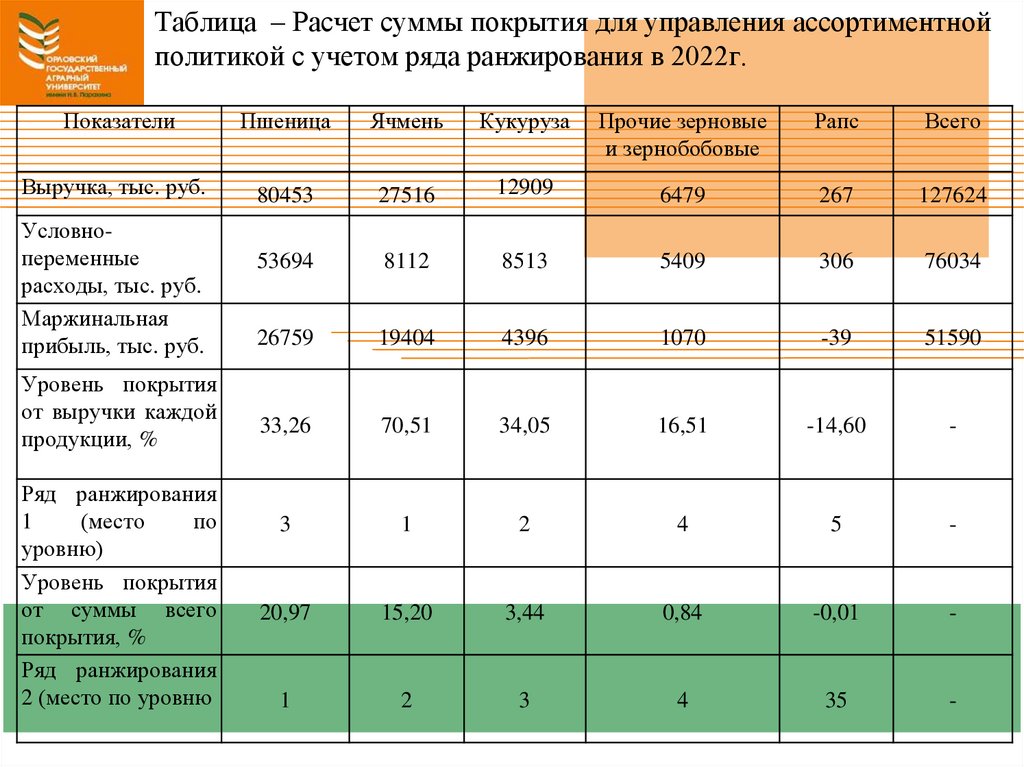

Таблица – Расчет суммы покрытия для управления ассортиментнойполитикой с учетом ряда ранжирования в 2022г.

Показатели

Пшеница

Ячмень

Кукуруза

Прочие зерновые

и зернобобовые

Рапс

Всего

Выручка, тыс. руб.

80453

27516

12909

6479

267

127624

53694

8112

8513

5409

306

76034

26759

19404

4396

1070

-39

51590

33,26

70,51

34,05

16,51

-14,60

-

3

1

2

4

5

-

20,97

15,20

3,44

0,84

-0,01

-

1

2

3

4

35

-

Условнопеременные

расходы, тыс. руб.

Маржинальная

прибыль, тыс. руб.

Уровень покрытия

от выручки каждой

продукции, %

Ряд ранжирования

1

(место

по

уровню)

Уровень покрытия

от суммы всего

покрытия, %

Ряд ранжирования

2 (место по уровню

17.

Внедрение инновационных ресурсосберегающих технологий в сельскомхозяйстве

Оптимизация

производственной

структуры

Совершенствование и

модернизация технологии

производства

Организационноуправленческие

инновации

Получение синергетического эффекта за счет внедрения инновационных

ресурсосберегающих технологи комплексной оптимизации

агропроизводственно-экономической структуры

Возобновление и

Экономия

Повышение

Повышение

сохранение

материальноурожайности

устойчивости и

природных

финансовых и

культур и

эффективности

ресурсов

трудовых ресурсов плодородия почвы агропроизводства

Оптимальные производственно-экономические параметры функционирования

агропромышленного комплекса от внедрения инновационных

ресурсосберегающих технологий

Рисунок - Инновационные ресурсосберегающие технологии как фактор

экономического развития сельскохозяйственных организаций

18.

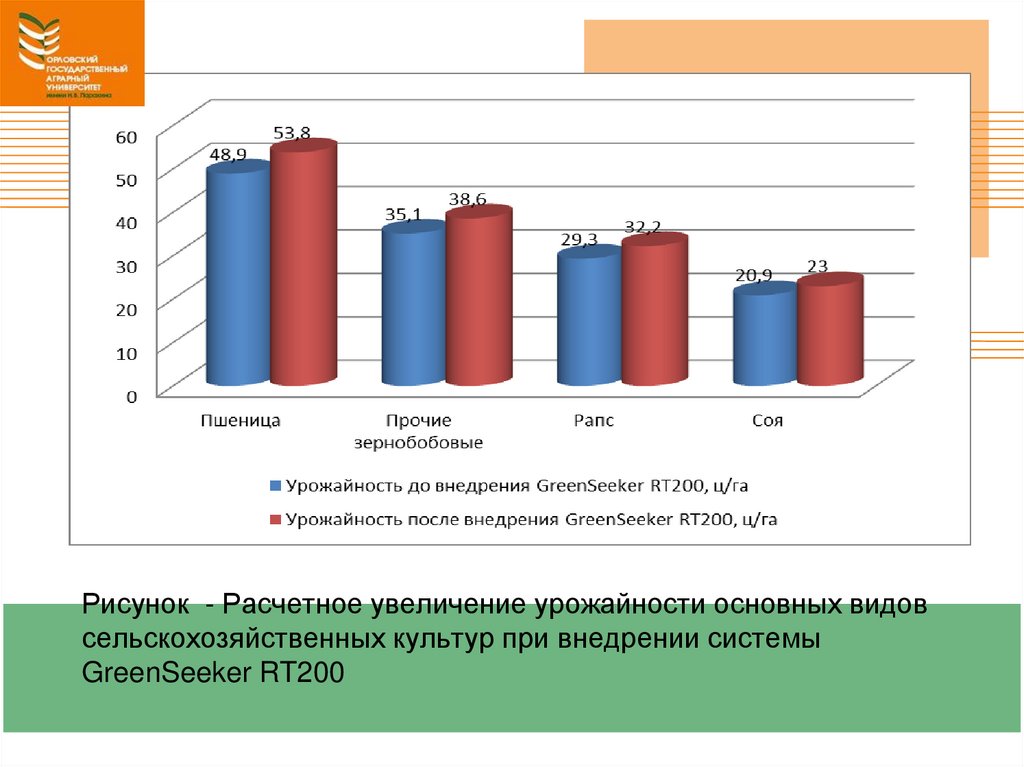

Рисунок - Расчетное увеличение урожайности основных видовсельскохозяйственных культур при внедрении системы

GreenSeeker RT200

19.

Таблица - Объем инвестиций по проектуНаименование инвестиционного

Количество,

Стоимость

актива

шт.

оборудования, тыс. руб.

3

705

3

2295

3

1500

Оборудование GreenSeeker RT200

3

5400

Всего инвестиций

Х

9900

Оборудование для составления

почвенных карт поля

Оборудование для составления

карт урожайности

Распределители минеральных

удобрений Amazone ZA-M

20.

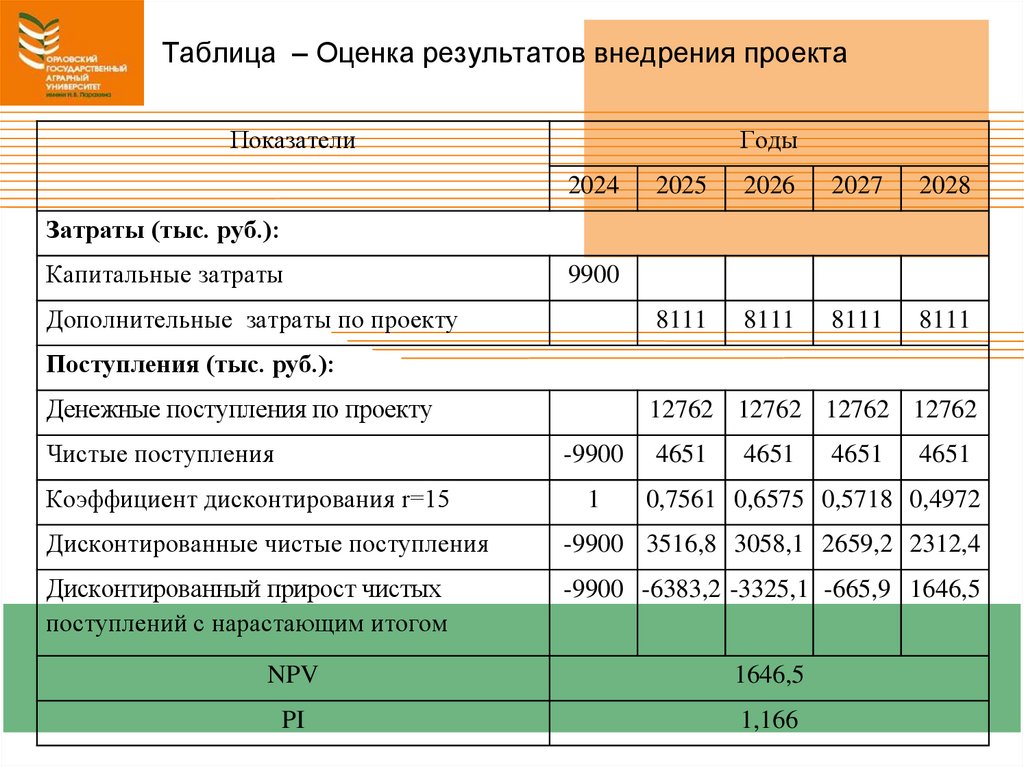

Таблица – Оценка результатов внедрения проектаПоказатели

Годы

2024

2025

2026

2027

2028

8111

8111

8111

8111

Затраты (тыс. руб.):

Капитальные затраты

9900

Дополнительные затраты по проекту

Поступления (тыс. руб.):

Денежные поступления по проекту

Чистые поступления

12762 12762 12762 12762

-9900

Коэффициент дисконтирования r=15

1

4651

4651

4651

4651

0,7561 0,6575 0,5718 0,4972

Дисконтированные чистые поступления

-9900 3516,8 3058,1 2659,2 2312,4

Дисконтированный прирост чистых

поступлений с нарастающим итогом

-9900 -6383,2 -3325,1 -665,9 1646,5

NPV

1646,5

PI

1,166

Экономика

Экономика