Похожие презентации:

Финансы. Лекция 3

1.

Всероссийскаяакадемия

Министерства экономического развития

внешней

торговли

Российской Федерации

90 лет успешной работы в

сфере образовательных

услуг

Год основания

1931

2.

Лектор – к.э.н., доц. Слободяник В.В.Финансы

Лекция 3

Структура и стоимость

капитала компании.

3.

ПланI.

Понятие «корпоративные финансы».

Корпорация как форма организации бизнеса.

Виды корпораций и организационноправовая форма их деятельности.

II. Финансовые решения фирмы: структура

источников финансирования и структура

капитала.

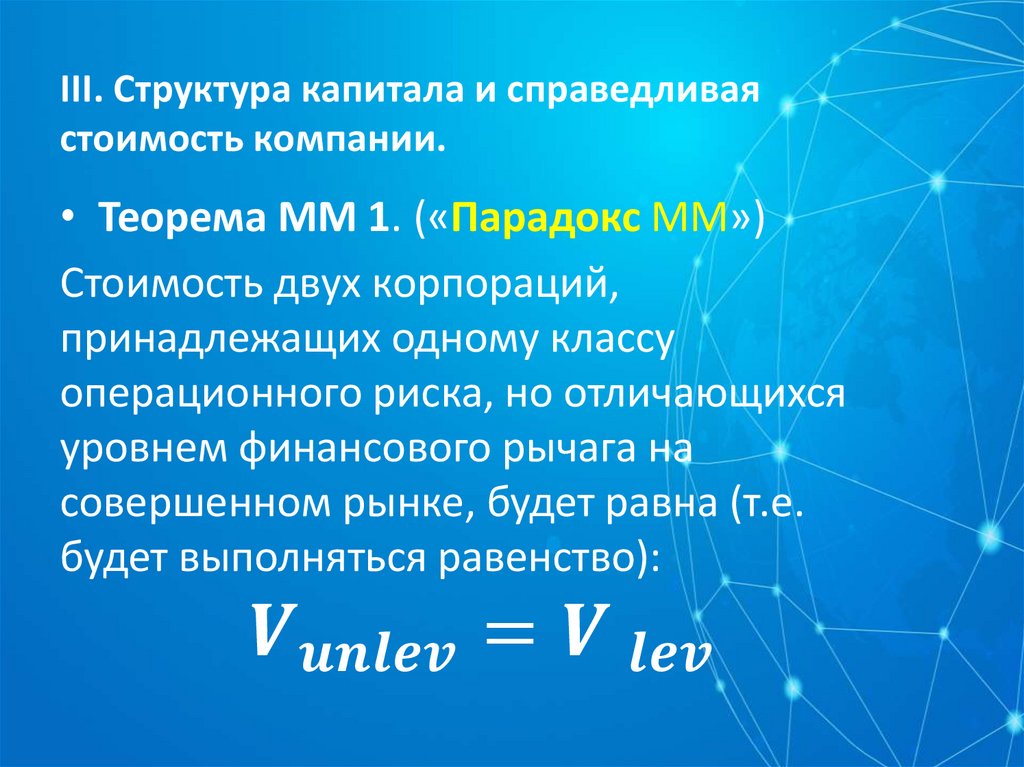

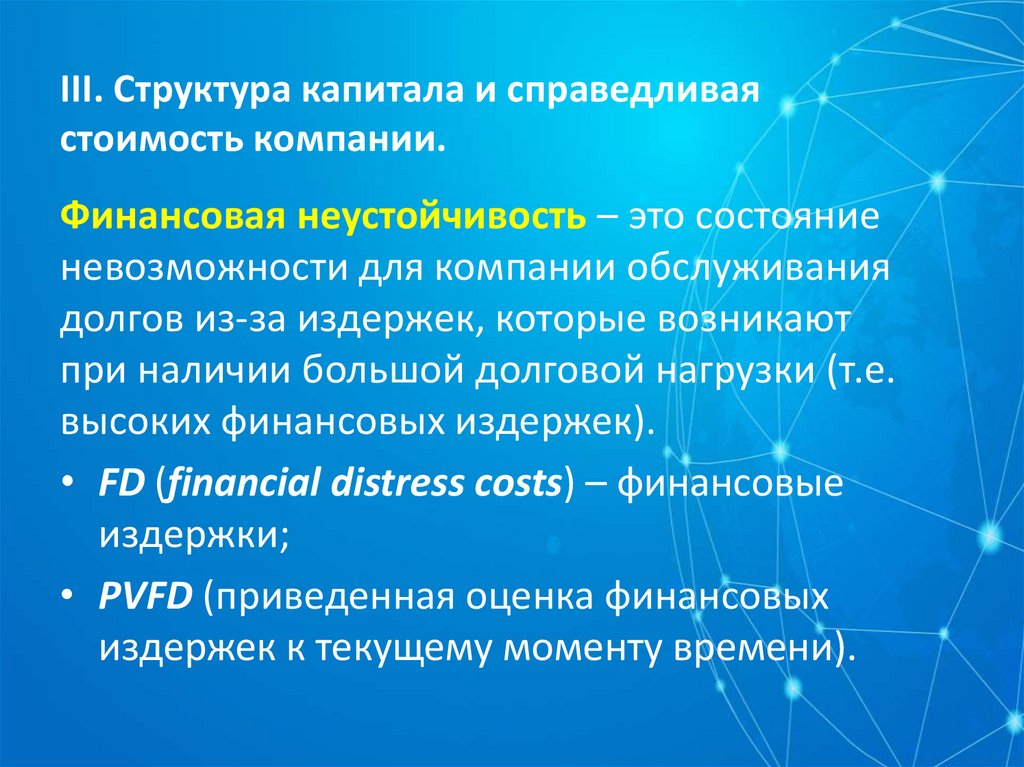

III. Структура капитала и справедливая

стоимость компании.

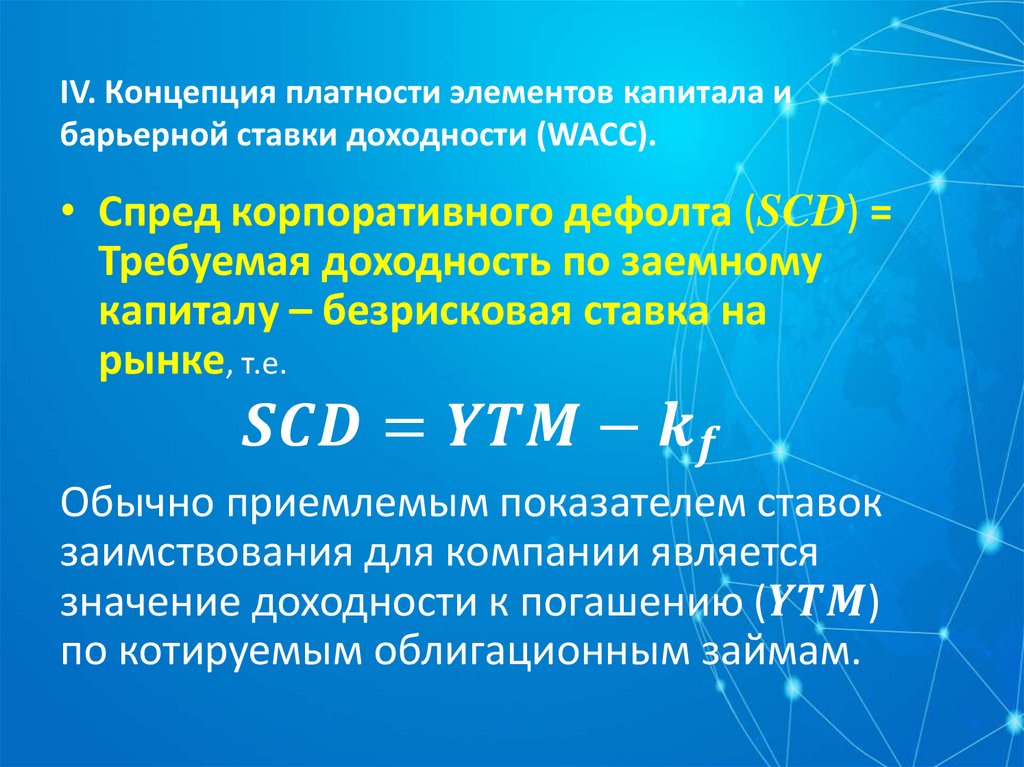

IV. Концепция платности элементов капитала и

барьерной ставки доходности (WACC).

4.

I. Понятие «корпоративные финансы». Корпорациякак форма организации бизнеса. Виды корпораций и

организационно-правовая форма их деятельности.

• Корпоративные финансы – это система

финансовых отношений, действующая

на уровне частнохозяйственных

финансов (уровень фирмы) в

определенной среде (рыночной) и в

определенной организационноправовой форме (в корпорации –

публичной акционерной компании).

5.

I. Понятие «корпоративные финансы». Корпорациякак форма организации бизнеса. Виды корпораций и

организационно-правовая форма их деятельности.

• Корпоративные финансы изучают

финансовые инструменты, логику и

алгоритмы принятия и

обеспечения реализации

инвестиционно-финансовых

решений на уровне фирмы,

работающей в специфической

организационно-правовой форме.

6.

I. Понятие «корпоративные финансы». Корпорациякак форма организации бизнеса. Виды корпораций и

организационно-правовая форма их деятельности.

• Корпоративные финансы – это разновидность

частнохозяйственных финансов.

• Частнохозяйственные финансы – это

совокупность финансовых отношений,

возникающих в процессе движения

финансовых ресурсов в частноправовой

форме в сфере частного бизнеса (поэтому

финансы коммерческих организаций - это

наиболее важное звено в системе

частнохозяйственных финансов).

7.

I. Понятие «корпоративные финансы». Корпорациякак форма организации бизнеса. Виды корпораций и

организационно-правовая форма их деятельности.

• Частнохозяйственные финансы

функционируют на принципах

коммерческого расчета:

- финансовая самостоятельность и

ответственность;

- самоокупаемость и

самофинансирование ;

- полное принятие рыночных и иных

рисков.

8.

I. Понятие «корпоративные финансы». Корпорациякак форма организации бизнеса. Виды корпораций и

организационно-правовая форма их деятельности.

• Корпорация – это коллективная форма

предпринимательства, наиболее

адекватная задачам реализации

крупных инвестиционных проектов.

• Основные характеристики корпорации:

1) нацеленность на максимизацию

прибыли в краткосрочном периоде и на

рост рыночной оценки капитала в

долгосрочном периоде;

9.

I. Понятие «корпоративные финансы». Корпорациякак форма организации бизнеса. Виды корпораций и

организационно-правовая форма их деятельности.

2) распыленность структуры собственности

(множество владельцев собственного

капитала);

3) разделение функций управления и

владения (топ-менеджмент – это наемные

работники);

4) функционирование в рыночной среде, что

определяет конкуренцию за привлечение

капитала и использование с этой целью

разнообразных инструментов;

10.

I. Понятие «корпоративные финансы». Корпорациякак форма организации бизнеса. Виды корпораций и

организационно-правовая форма их деятельности.

5) логично обоснованная финансовая и

организационная структура компании и

открытость ее финансовой отчетности

(публичный характер отчетности);

6) наличие рыночных котировок акций

(долей собственного капитала), что

обеспечивает учет реакции инвесторов

на решения, принимаемые наемным

менеджментом.

11.

I. Понятие «корпоративные финансы». Корпорациякак форма организации бизнеса. Виды корпораций и

организационно-правовая форма их деятельности.

Типы корпораций:

- англо-американский и

- континентально-европейский.

Главная организационно-правовая форма

деятельности корпорации –

акционерное общество (АО).

Преимущество АО: ограниченная

ответственность акционеров по долгам

компании (limited liability);

12.

I. Понятие «корпоративные финансы». Корпорациякак форма организации бизнеса. Виды корпораций и

организационно-правовая форма их деятельности.

Слабые места АО:

конфликт интересов между наемным

менеджментом и собственниками;

конфликт интересов между советом

директоров, менеджментом и

собственниками;

двойное налогообложение прибылей

АО.

13.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

• Финансовые решения фирмы – это

решения по привлечению источников

финансирования (по сроку, видам,

формам погашения и т.п.) и по

денежным взаимоотношениям с

собственниками.

14.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

Анализ источников финансирования

подразумевает рассмотрение трех вопросов:

1) структура капитала (удельный вес

долгосрочных денежных источников);

2) объем и виды заемных средств;

3) целесообразность предложения доли

собственного капитала всем

заинтересованным инвесторам

(открытый, т.е. публичный характер

деятельности).

15.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

• Финансовая стратегия компании – это

принятие решений по долгосрочному

финансированию развития компании и

взаимоотношениям с собственниками

(дивидендная политика).

• Различают:

- структуру источников финансирования и

- структуру капитала.

16.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

• Структура источников финансирования

отражает сложившиеся на данный момент

времени пропорции между различными

элементами собственного капитала и

обязательствами.

• Структура капитала относится к финансовой

стратегии и отражает соотношение между

долгосрочными источниками финансирования

для обеспечения рыночных позиций

компании и реализации ее стратегии

развития.

17.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

• Цель управления структурой капитала –

максимизация справедливой рыночной

стоимости компании (цены акции) через

оптимизацию соотношения между риском

и доходностью (выгодами заимствования).

Таким образом, необходимо найти

оптимальное соотношение удельных весов

собственных и заемных источников

финансирования, а также минимизировать

стоимость этих источников.

18.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

• Оптимальная структура капитала – это

такое соотношение постоянно

используемых источников

финансирования компании, которое

обеспечивает максимизацию

справедливой рыночной стоимости

компании (MV).

• Нижеследующая таблица иллюстрирует

страновые различия в структуре

капитала:

19.

Структура капитала в разных странах,%

Страна

Долгосрочный

(Долгосрочный и краткосрочный Количество

долг/Собственный долги)/Собственный капитал

капитал

2011 г.

фирм в

выборке

США

38

60

2 870

Германия

35

72

3 750

Великобритания

29

53

5 070

Канада

40

58

2 040

Япония

54

70

1 112

Франция

49

74

3 406

Италия

51

62

5 010

Польша

40

60

11 060

Словакия

28

55

1 210

Чехия

22

58

7 315

Болгария

9

51

6 200

Венгрия

5

54

7 000

Россия

15

32

60

Украина

10

28

72

20.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

Каждая фирма должна принять

принципиальное решение о соотношении

собственных и заемных средств с учетом

изменений на рынке.

Выбор структуры капитала зависит от:

качества финансового рынка

(разнообразие финансовых инструментов);

институциональной среды (уровня защиты

права собственности);

налоговой среды;

21.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

фундаментальных характеристик

компании (уровень и структура

издержек, структура активов и т.д.);

интересов и мотивов ключевых

собственников, их роли в управлении

компанией.

22.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

«Эффект финансового рычага» (т.е.

расширение ресурсной базы компании за

счет привлечения заемного капитала в

дополнение к собственному капиталу) - его

плюсы и минусы для собственников компании:

Плюсы:

- возможность быстрого роста и рыночной экспансии;

- рост показателей доходности, чистой прибыли на одну

акцию, рост капитализации компании;

- уменьшение налога на прибыль;

- дисциплинирующий эффект для менеджмента;

Минусы:

- возможность потери контроля над компанией.

23.

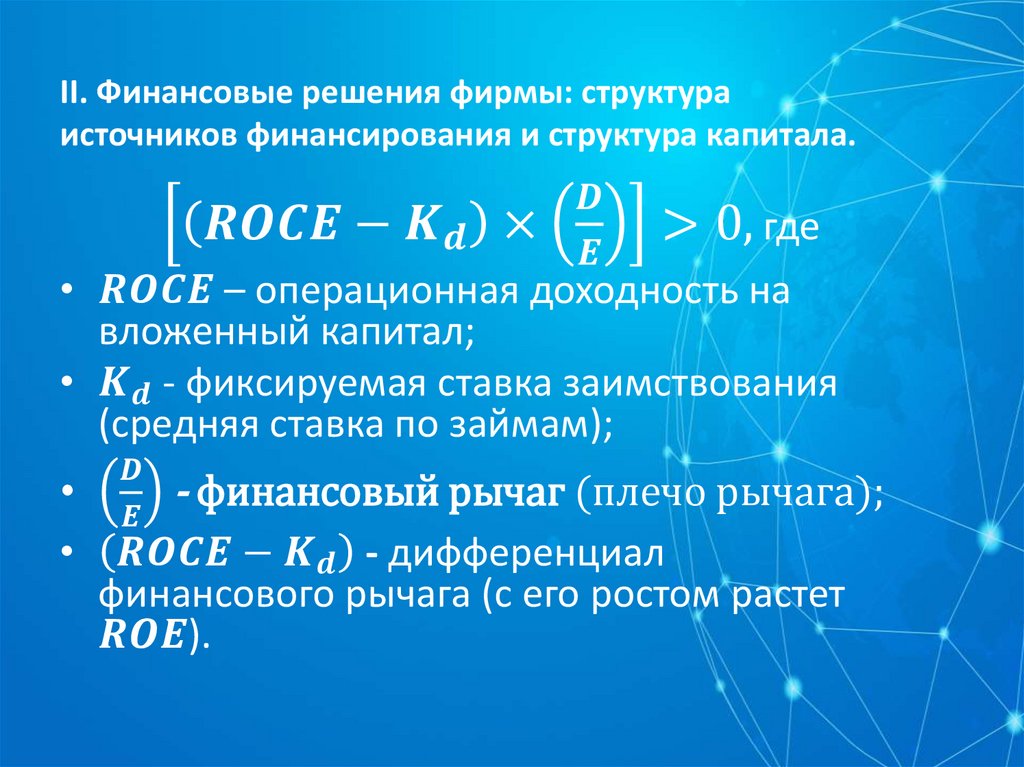

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

Для формализации понятия «эффект финансового

рычага» введем следующие обозначения:

- E (equity) – величина собственного

капитала по балансовой оценке;

- S - рыночная оценка собственного

капитала;

- D (debt) – заемный капитал;

- CE (capital employed) – стоимость

постоянно используемых источников

финансирования по балансовой оценке;

24.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

- V (values) – стоимость всего капитала по

рыночной оценке;

- ROE (return on equity)– отдача

(доходность по собственному капиталу);

- EPS (earnings per share)- чистая прибыль

на одну акцию;

- P/E – отношение рыночной

капитализации компании к чистой

прибыли.

25.

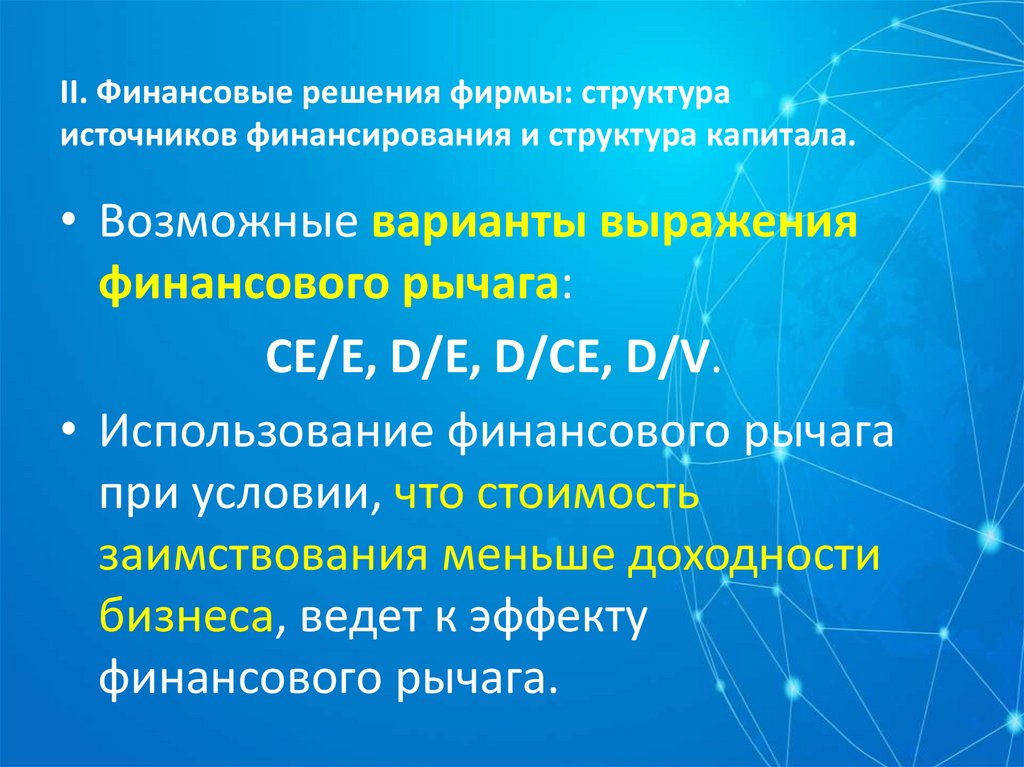

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

• Возможные варианты выражения

финансового рычага:

CE/Е, D/Е, D/СЕ, D/V.

• Использование финансового рычага

при условии, что стоимость

заимствования меньше доходности

бизнеса, ведет к эффекту

финансового рычага.

26.

II. Финансовые решения фирмы: структураисточников финансирования и структура капитала.

Финансы

Финансы