Похожие презентации:

Теория денег. Банковская система. Кредитно-денежная политика. Лекция 10

1.

2.

Деньги –финансовый актив, который служит для

совершения сделок; являются законным

платежным средством, используемым для покупки

товаров и услуг и при выплате долгов.

3.

Актив –это то, что обладает ценностью.

- Реальные— материальные ценности: оборудование, здания,

мебель, бытовая техника и т.п.

- Финансовые— ценности, представленные ценными

бумагами. Финансовые активы разделяют на денежные

(деньги) и неденежные (доходные ценные бумаги — акции и

облигации).

4.

Ценная бумагадокумент, удостоверяющий с соблюдением установленной

формы и обязательных реквизитов имущественные права,

осуществление или передача которых возможны только

при его предъявлении (ст. 142 ГК РФ). К ценным бумагам

относятся: государственная облигация, облигация,

вексель, чек, депозитный и сберегательный сертификаты,

банковская сберегательная книжка на предъявителя,

коносамент, акция, приватизационные ценные бумаги и

другие документы, которые законами о ценных бумагах

или в установленном ими порядке отнесены к числу

ценных бумаг. ст. 143 ГК РФ.

5.

Виды ценных бумагдолговые

долевые

6.

Ликвидность –это способность актива быстро и без издержек обмениваться

на любой другой актив, реальный или финансовый, или

превращаться в принятое в экономике платежное средство.

7.

Функции денег:- средства обращения,

- единицы счета (меры стоимости),

- меры отложенных платежей (средства платежа),

- запаса ценности (средства накопления сбережений),

- мировые деньги

8.

Виды денег:товарные

символические

9.

Так в Бирме до 20 века в качестве денег были соль и плиточный чай,в Мексике - мешочки какао-бобов.

В Китае юноши и девушки, желающие вступить в брак, часто пишут

на денежных банкнотах краткие данные о себе и требования к

партнеру. Эти брачные объявления свободно передвигаются по

стране, во многих случаях достигают цели, и нередко становятся

семейной реликвией.

10.

Свойства денег:- портативность;

- транспортабельность;

- однородность и сравнимость;

- узнаваемость;

- относительная редкость;

- износостойкость.

11.

Первые монеты12.

Первые бумажные деньги13.

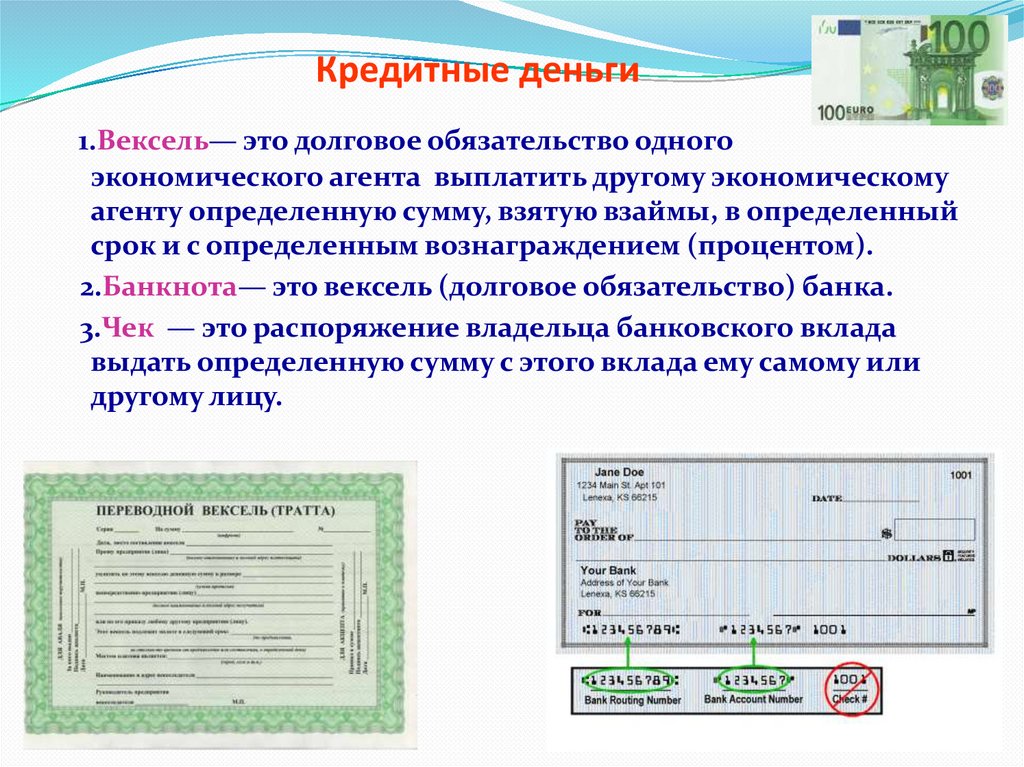

Кредитные деньги1.Вексель— это долговое обязательство одного

экономического агента выплатить другому экономическому

агенту определенную сумму, взятую взаймы, в определенный

срок и с определенным вознаграждением (процентом).

2.Банкнота— это вексель (долговое обязательство) банка.

3.Чек — это распоряжение владельца банковского вклада

выдать определенную сумму с этого вклада ему самому или

другому лицу.

14.

Пластиковые карты (не являются деньгами)1. Кредитные - способ отсрочки платежа, форма

краткосрочного банковского кредита.

2. Дебетные - предполагают возможность снимать деньги с

банковского счета в пределах суммы, ранее на него

положенной.

15.

Денежные системы:металлическая (биметаллизм и монометаллизм)

банкнотная;

бумажно-денежная.

16.

Денежная масса количество обращающихся в экономике денег называетсяденежной массой, величина предложения денег.

17.

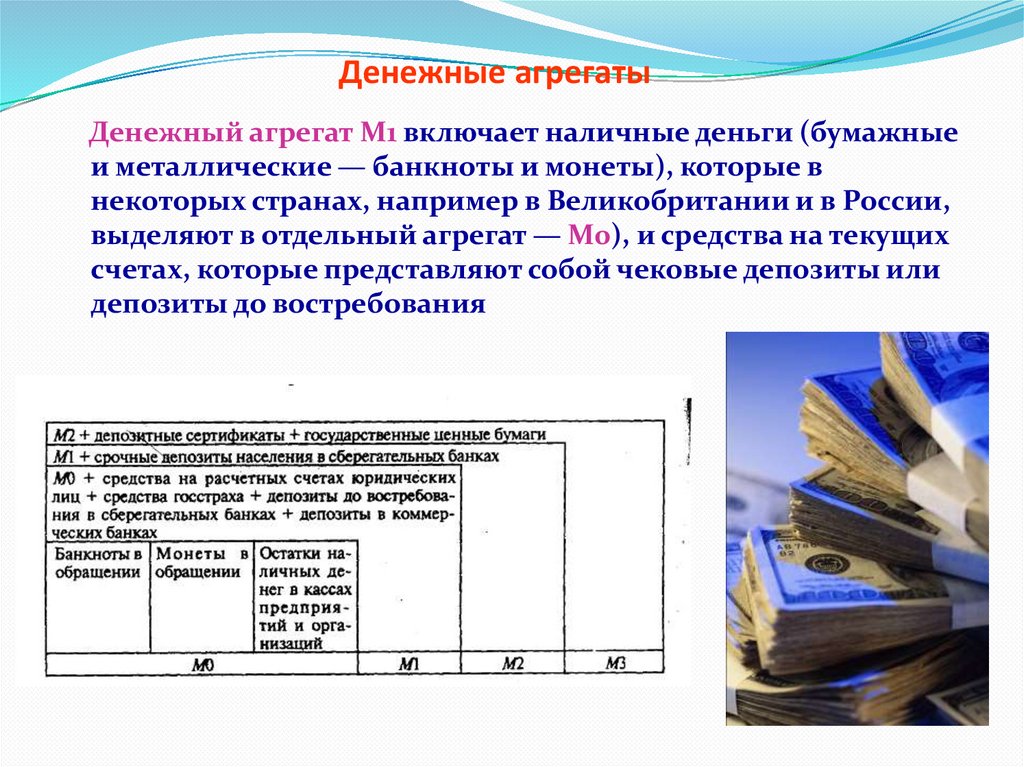

Денежные агрегатыКаждый следующий агрегат:

• включает в себя предыдущий;

• является менее ликвидным, чем предыдущий;

• является более доходным, чем предыдущий.

18.

Денежные агрегатыДенежный агрегат М1 включает наличные деньги (бумажные

и металлические — банкноты и монеты), которые в

некоторых странах, например в Великобритании и в России,

выделяют в отдельный агрегат — М0), и средства на текущих

счетах, которые представляют собой чековые депозиты или

депозиты до востребования

19.

Денежные агрегатыДенежный агрегат M2 включает денежный агрегат М1 и

средства на сберегательных счетах, а также мелкие (до 100000

дол.) срочные вклады:

M2 = M1 + Сберегательные вклады + Мелкие срочные вклады

20.

Денежные агрегатыДенежный агрегат M3 включает денежный агрегат M2 и

средства на крупных (свыше 100 000 дол.) срочных счетах:

М3 = M2 + Крупные срочные вклады

21.

Денежные агрегатыДенежный агрегат L включает денежный агрегат М3 и

краткосрочные государственные ценные бумаги (в основном

казначейские векселя:

L = M3 + Краткосрочные государственные ценные бумаги

Ликвидность денежных агрегатов увеличивается от L до М0, а

доходность — от М0 до L.

22.

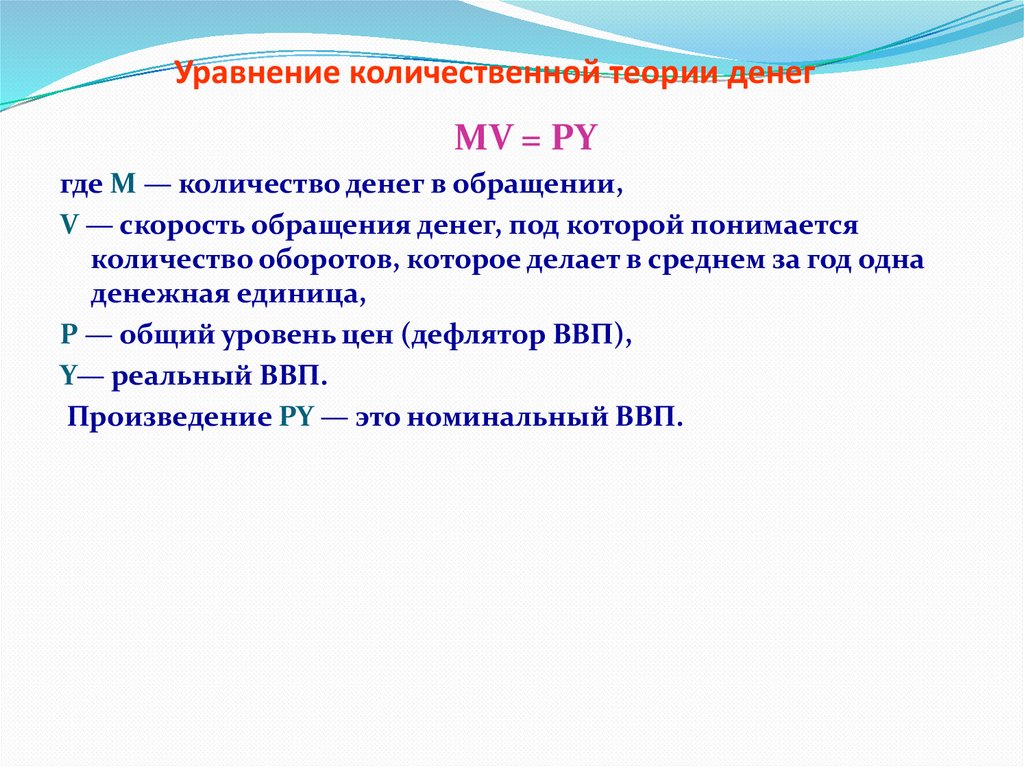

Количественная теория денег23.

Уравнение количественной теории денегMV = PY

где М — количество денег в обращении,

V — скорость обращения денег, под которой понимается

количество оборотов, которое делает в среднем за год одна

денежная единица,

Р — общий уровень цен (дефлятор ВВП),

Y— реальный ВВП.

Произведение PY — это номинальный ВВП.

24.

25.

Кредитная система –комплекс валютно-финансовых учреждений, призванных

регулировать экономику путем изменения количества

находящихся в обращении денег. Состоит из банковских и

небанковских (специализированных) кредитных

учреждений:

- Центральный Банк – ЦБ;

- Коммерческие банки – КБ;

- специализированные кредитно-финансовые институты.

26.

История возникновения банковского делаДревний Египет (3100 -3000 гг.до н.э.);

Древняя Месопотамия (X в. – 560 г. до н.э.);

Древняя Греция;

Средние века;

особенности развития банковского дела в России.

27.

Коммерческие банки это частные организации (фирмы), которые имеют законноеправо привлекать свободные денежные средства и выдавать

кредиты с целью получения прибыли. КБ делятся на:

универсальные и специализированные.

Специализированные банки:

• по целям: инвестиционные; инновационные; ипотечные.

• по отраслям: строительный, внешнеэкономический,

сельскохозяйственный и т.д.

• по клиентам: обслуживают только физические лица,

обслуживают только юридические лица и др.

28.

Функции банков:- мобилизация временно свободных денежных средств;

- кредитование;

- организация расчетов;

- создание новых форм денег;

- кредитная эмиссия;

- выпуск и размещение ценных бумаг, консультационная

деятельность и т.д.

29.

Операции банковАктивные операции проводятся для размещения денежных

средств банков с целью получения прибыли (выдача

кредитов, учет векселей, покупка ценных бумаг и т.д.

Пассивные операции – операции по привлечению денежных

ресурсов (привлечение средств в форме депозитов, выпуск и

размещение акций, отчисления от прибыли для

формирования (увеличения) собственного капитала.

30.

Принципы кредитованияЦелевой характер

Возвратность

Срочность

Платность

Гарантированность

31.

Платежеспособность и ликвидностьПлатежеспособность банка означает, что величина его активов

должна быть равна его задолженности, что позволяет банку

вернуть всем вкладчикам размещенные в нем суммы

депозитов по первому требованию.

Ликвидность — это способность банка вернуть вклады любому

количеству клиентов наличными деньгами.

32.

РезервированиеПолное:

Частичное:

Платежеспособность – 100%

Норма резервирования

Ликвидность – 100%

Прибыльность – 0%

Норма резервирования — доля вкладов, которую нельзя

выдавать в кредит.

Норма обязательных резервов - выраженная в процентах

доля от общей суммы депозитов, которую коммерческие

банки не имеют права выдавать в кредит и которую они

хранят в центральном банке в виде беспроцентных

вкладов.

33.

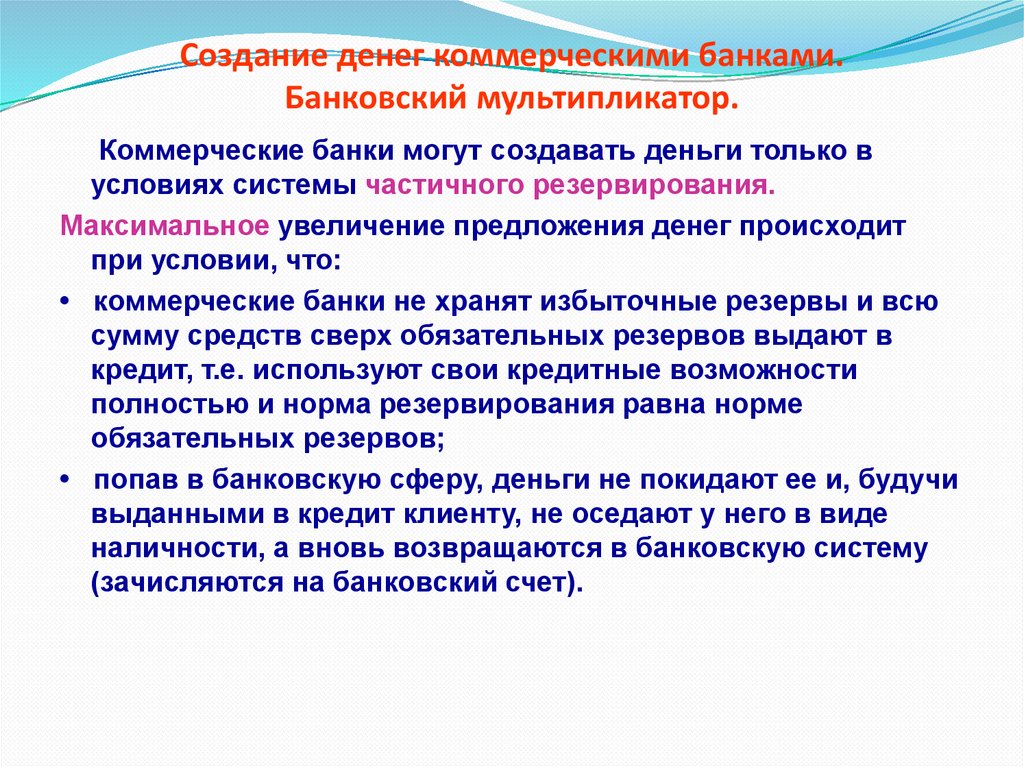

Создание денег коммерческими банками.Банковский мультипликатор.

Коммерческие банки могут создавать деньги только в

условиях системы частичного резервирования.

Максимальное увеличение предложения денег происходит

при условии, что:

• коммерческие банки не хранят избыточные резервы и всю

сумму средств сверх обязательных резервов выдают в

кредит, т.е. используют свои кредитные возможности

полностью и норма резервирования равна норме

обязательных резервов;

• попав в банковскую сферу, деньги не покидают ее и, будучи

выданными в кредит клиенту, не оседают у него в виде

наличности, а вновь возвращаются в банковскую систему

(зачисляются на банковский счет).

34.

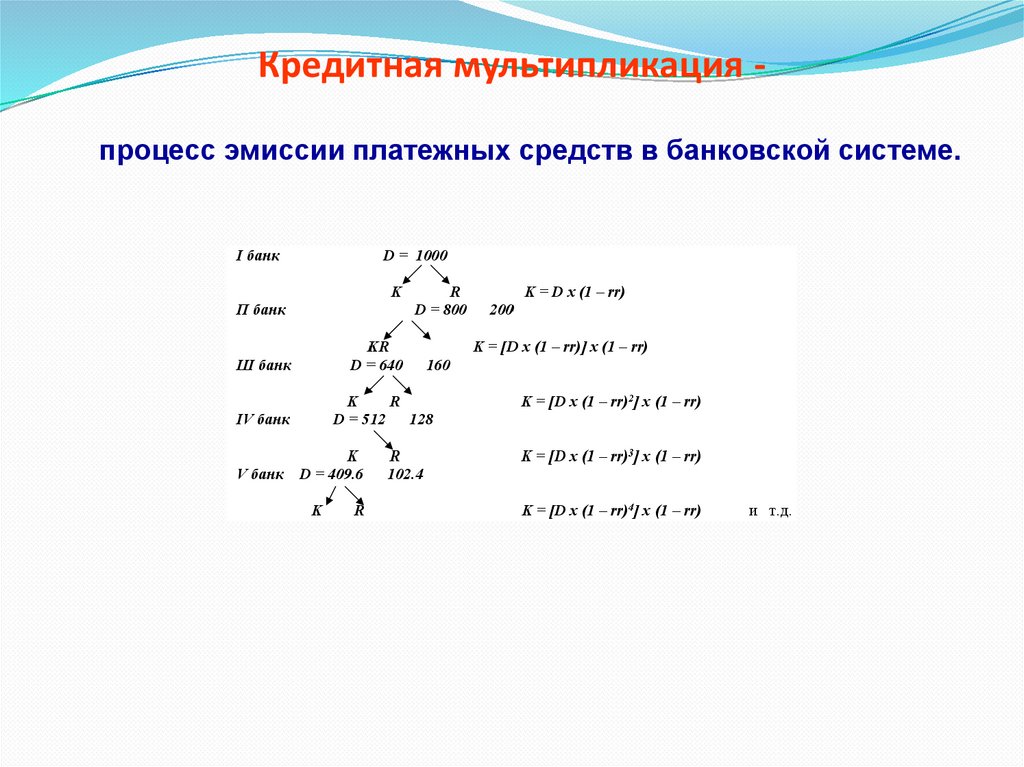

Кредитная мультипликация процесс эмиссии платежных средств в банковской системе.35.

Центральный БанкЦентральный банк (ЦБ РФ) – это главный банк нашей страны.

ЦБ выполняет следующие функции:

• эмиссионного центра страны;

• банкира правительства;

• хранителя государственных золотовалютных резервов;

• банка банков;

• межбанковского расчетного центра;

• осуществляет денежно-кредитную (монетарную) политику

страны.

36.

Монетарная (кредитно-денежная) политика меры по регулированию денежного рынка с цельюстабилизации экономики и поэтому является

разновидностью стабилизационной (антициклической)

политики. Она направлена на сглаживание циклических

колебаний экономики и используется для воздействия на

экономику прежде всего в краткосрочном периоде.

37.

Цели монетарной политики:• стабильный уровень совокупного выпуска (ВВП);

• полная занятость ресурсов;

• стабильный уровень цен;

• равновесие платежного баланса.

Тактические цели - контроль за:

- предложением денег (денежной массой);

- уровнем ставки процента;

- валютным курсом национальной денежной единицы.

38.

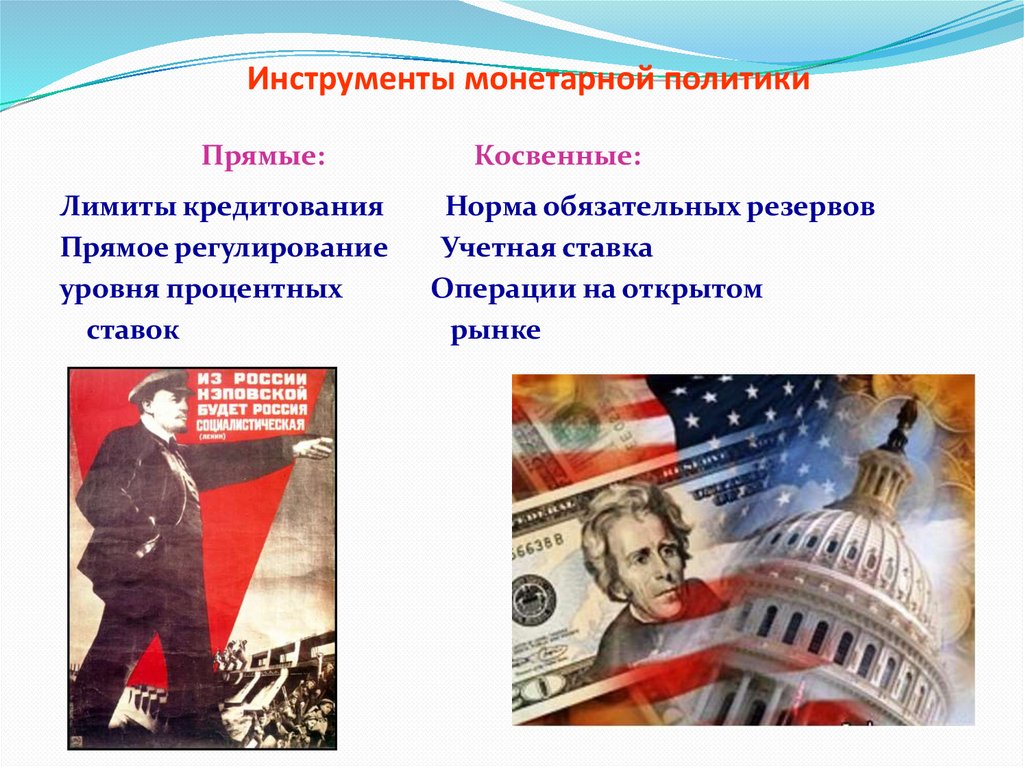

Инструменты монетарной политикиПрямые:

Лимиты кредитования

Прямое регулирование

уровня процентных

ставок

Косвенные:

Норма обязательных резервов

Учетная ставка

Операции на открытом

рынке

39.

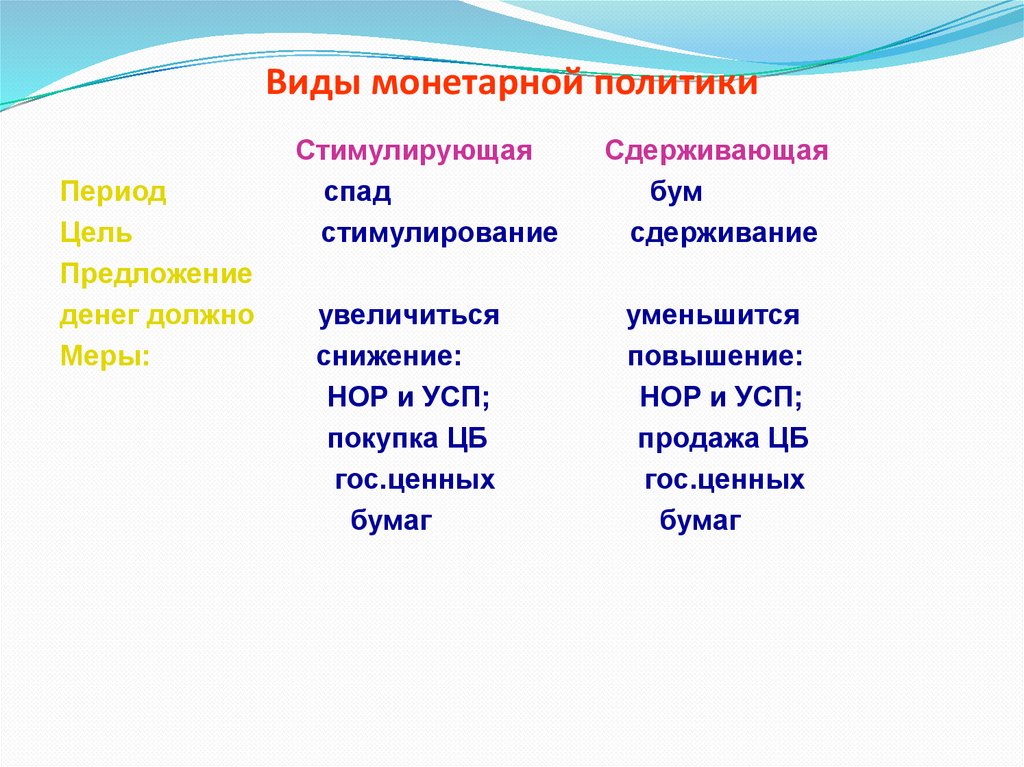

Виды монетарной политикиПериод

Цель

Предложение

денег должно

Меры:

Стимулирующая

спад

стимулирование

увеличиться

снижение:

НОР и УСП;

покупка ЦБ

гос.ценных

бумаг

Сдерживающая

бум

сдерживание

уменьшится

повышение:

НОР и УСП;

продажа ЦБ

гос.ценных

бумаг

40.

Терминологический минимум (на оценку«удовлетворительно»)

Деньги. Функции денег.

Двухуровневая банковская система РФ.

Финансы

Финансы