Похожие презентации:

Деньги и финансовые институты. (Тема 4)

1. Деньги и финансовые институты

Тема 4ДЕНЬГИ И ФИНАНСОВЫЕ ИНСТИТУТЫ

2.

3.

4.

5.

6.

7. История денег

ИСТОРИЯ ДЕНЕГБартер – прямой обмен одних товаров и услуг

на другие без использования денег

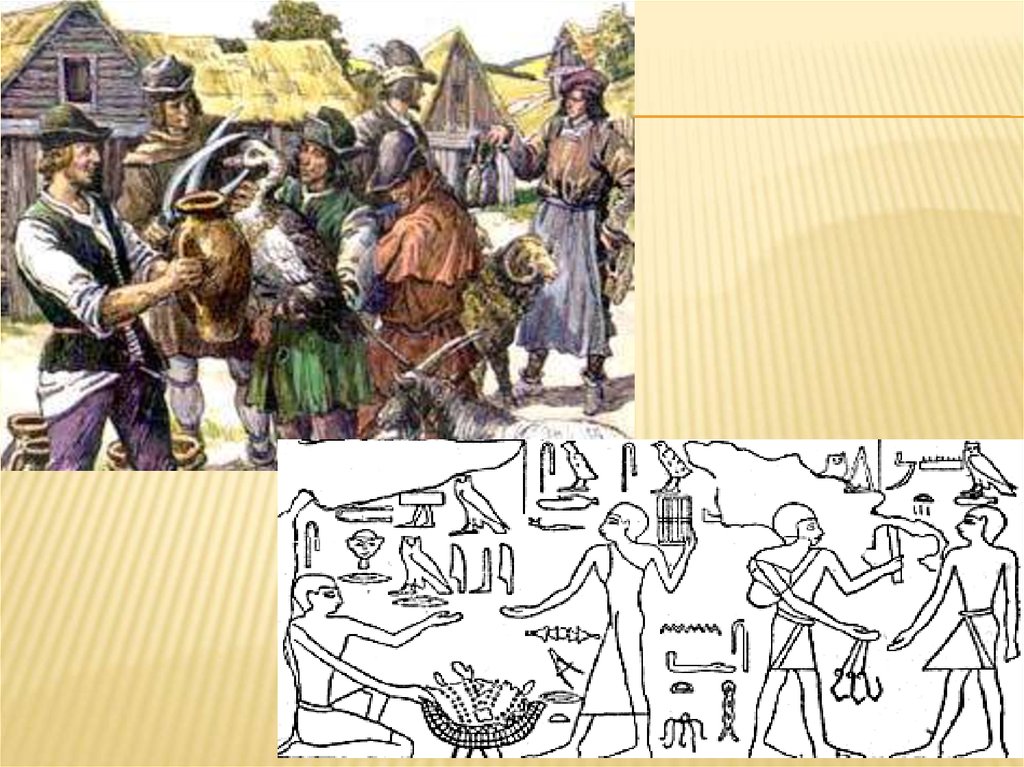

Символические деньги – средство платежа,

чья стоимость или покупательная способность

в качестве денег превосходят издержки их

изготовления или ценность при

использовании на иные цели

8. Деньги -

ДЕНЬГИ - Это особый товар, который:Принимается всеми в обмен на любые

другие товары и услуги:

Позволяет единообразно соизмерять все

товары для нужд обмена и учета

Даёт возможность сохранить и накопить часть

текущих доходов в форме сбережений

9. Функции денег

ФУНКЦИИ ДЕНЕГСредства обмена

Средства измерения (счёта)

Средство сбережения

Средство платежа

Мировые деньги

10.

Денежная массаБезналичные

средства

Наличные средства

Бумажные

деньги

Разменная

монета

11.

Деноминация - изменение нарицательнойстоимости денежных знаков после

гиперинфляции с целью стабилизации валюты

и упрощения расчётов.

Эмиссия - выпуск в обращение новых денег,

увеличение обращающейся денежной массы.

Доход от эмиссии – сеньораж

Девальвация - уменьшение золотого

содержания денежной единицы в условиях

золотого стандарта. Наоборот - ревальвация

12.

Активы – всё ценное, что принадлежитчеловеку, фирме или государству на правах

собственности

Ликвидность – степень лёгкости, с которой

какие-либо активы могут быть превращены

владельцем в деньги.

13. Виды ценных бумаг

ВИДЫ ЦЕННЫХ БУМАГАкции - ценная бумага, закрепляющая права

её владельца (акционера) на получение части

прибыли акционерного общества в виде

дивидендов

Облигации - долговая ценная бумага,

владелец которой имеет право получить в

оговоренный срок её номинальную

стоимость деньгами или в виде иного

имущественного эквивалента.

14. Виды ценных бумаг

ВИДЫ ЦЕННЫХ БУМАГВексель — письменное денежное

обязательство, оформленное по строго

установленной форме, дающее владельцу

векселя право на получение от должника по

векселю определённой в нём суммы в

конкретном месте.

Чек — ценная бумага, содержащая ничем не

обусловленное распоряжение чекодателя

банку произвести платёж указанной в нем

суммы чекодержателю.

15. Финансовые институты

ФИНАНСОВЫЕ ИНСТИТУТЫ16. Финансы

ФИНАНСЫФинансы – совокупность всех денежных

средств, рассматриваемых в их создании и

движении, и экономических отношений,

обусловленные взаимными расчётами между

хозяйствующими субъектами.

Функции: распределительная, контрольная,

регулирующая, стабилизирующая

17. Финансовая система

ФИНАНСОВАЯ СИСТЕМА- Совокупность взаимосвязанных и

взаимодействующих элементов,

непосредственно связанных с финансовой

деятельностью и способствующих её

осуществлению.

Состоит из: органов управления финансами;

финансовых ресурсов; норм, регулирующих

финансовую деятельность; финансовокредитных учреждений

18. Финансовые институты

ФИНАНСОВЫЕ ИНСТИТУТЫ-

-

- Коммерческие учреждения,

осуществляющие финансовые операции

Банки

Инвестиционные компании

Страховые компании

Пенсионные фонды

Сберегательные банки

19. Банки

БАНКИЭто финансовая организация, сосредотачивающая

временно

свободные

денежные

средства

предприятий и граждан с целью последующего их

предоставления в долг или в кредит за

определённую плату

Виды банков:

Коммерческий (разделяются по территориальному

признаку и по форме собственности)

Эмиссионный

Инвестиционные

Сберегательный

Специальные (инновационные, ипотечные и др)

20. Функции

ФУНКЦИИПриём и хранение депозитов (депозитная);

Выдача средств со счетов и выполнение

расчётов (расчётная);

Размещение собранных денежных средств

путём выдачи ссуд и кредитов (кредитная);

Покупка и продажа ценных бумаг, валюты;

Регулирование денежного обращения

21. Банковская система

БАНКОВСКАЯ СИСТЕМАСовокупность действующих в стране банков,

кредитных учреждений и отдельных

экономических организаций, выполняющих

банковские операции

Задачи, решаемые банковской системой:

Обеспечение экономического роста

Регулирование инфляции

Регулирование платёжного баланса

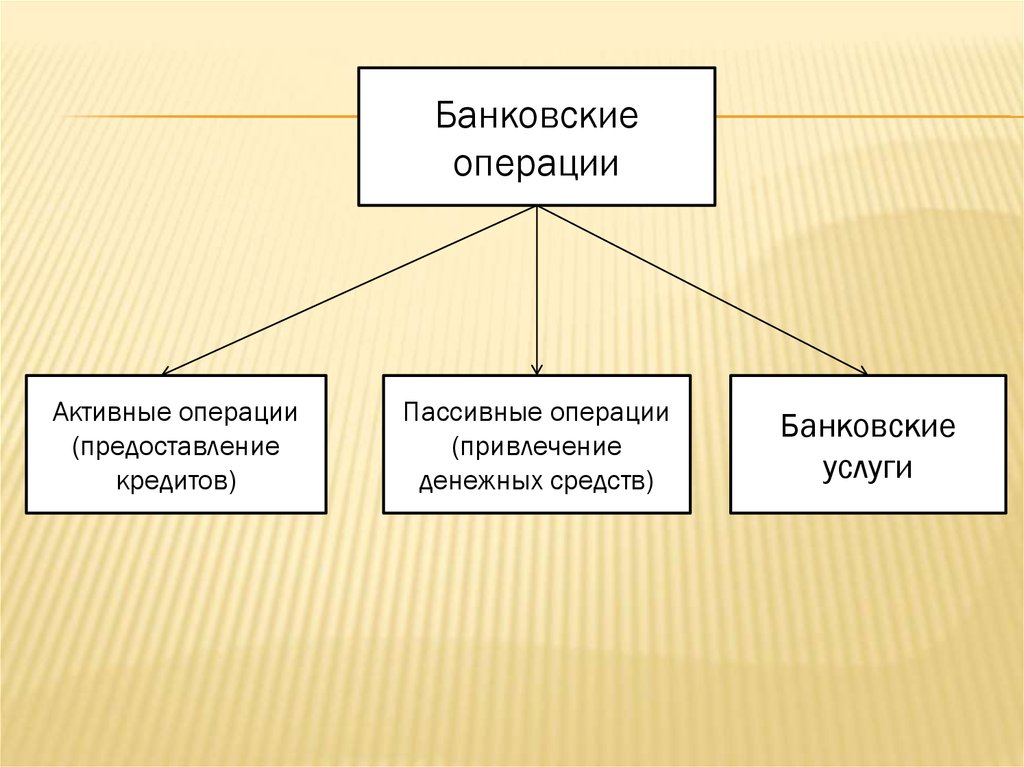

22.

Банковскиеоперации

Активные операции

(предоставление

кредитов)

Пассивные операции

(привлечение

денежных средств)

Банковские

услуги

23. Депозиты

ДЕПОЗИТЫВсе виды денежных средств, переданные их

владельцами на временное хранение в банк

с предоставлением ему права использовать

их для кредитования

Бывают:

Срочные депозиты

Депозиты до востребования

24. Кредит

КРЕДИТСсуда в денежной или товарной форме,

предоставляемая кредитором заёмщику на

условиях возвратности, чаще всего с

выплатой процента за пользование кредитом

Функции:

Перераспределение денежных масс ->

продуктивное использование временно

свободных денег

Замена действительных денег на кредитные

-> снижение издержек обращения

25. Принципы кредитования

ПРИНЦИПЫ КРЕДИТОВАНИЯСрочность. Банк предоставляет деньги на

определённый срок

Платность. Банк предоставляет деньги за

плату

Возвратность. Банк проводит работу по

оценке кредитоспособности – наличие у

заёмщика возможности вовремя вернуть

деньги

Гарантированность. Банк может потребовать

залог

26. Виды кредитов

ВИДЫ КРЕДИТОВСпособ кредитования: натуральный и

денежный кредит

Срок кредита: краткосрочный,

среднесрочный, долгосрочный, долгосрочный

специальный

Характер кредитования: ипотечный,

потребительский, коммерческий, банковский,

государственный, межгосударственный

27. Центральный банк (эмиссионный)

ЦЕНТРАЛЬНЫЙ БАНК (ЭМИССИОННЫЙ)Только он имеет право выпускать в

обращении деньги, банкноты

Регулирует экономику посредством

проведения денежно-кредитной политики

Является банкиром правительства (он отдаёт

всю прибыль, превышающую определённые

нормы, и выступает посредником во всех

платежах)

Сосредотачивает у себя минимальные

резервы коммерческих банков

28. Виды государственного регулирования экономики

ВИДЫ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯЭКОНОМИКИ

Монетарная – регулирование денежной

массы

Фискальная – регулирование

государственного бюджета

Финансы

Финансы